Συνεδρίαση δύο όψεων, η σημερινή, που ξεκίνησε με την προσπάθεια αντίδρασης από τους "αδικημένους" του χθεσινού rebalancing, όμως η συνέχεια εξέθεσε όσους ακολούθησαν την αντίδραση των Δεικτοβαρών Τραπεζικών μετοχών.

Στα χαρακτηριστικά της συνεδρίασης, η σημαντική και απόλυτα αναμενόμενη προσγείωση του τζίρου, καθώς το σύνολο των εμπλεκόμενων πλευρών επέλεξε να τηρήσει στάση αναμονής και προσπάθεια ανίχνευσης διαθέσεων.

Το πρώτο κομμάτι της συνεδρίασης, χαρακτηρίστηκε από την ανοδική αντίδραση της ΔΕΗ, της οποίας ο τίτλος ήταν ο μοναδικός από το ταμπλό του 25αρη που κινήθηκε μόνιμα με θετικό πρόσημο και διακράτησε το μεγαλύτερο μέρος των ενδοσυνεδριακών κερδών και από την προσπάθεια αντίδρασης των Τραπεζικών μετοχών (υπενθυμίζεται ότι κατά την χθεσινή συνεδρίαση και μέσω των τελικών δημοπρασιών, ΑΛΦΑ, ΕΤΕ και ΕΥΡΩΒ ολοκλήρωσαν την συνεδρίαση στα χαμηλά ημέρας και με αξιοσημείωτες απώλειες).

Ο Τραπεζικός δείκτης (-0,87%) αναρριχήθηκε μέχρι τις 56,38 μονάδες (+2,66%), η μετοχή της Alpha Bank (-1,23%) μέχρι τα 2,53 ευρώ (+3,69%), της Εθνικής (-1,05%) μέχρι τα 0,294 ευρώ (+2,44%), της Eurobank (-0,51%) μέχρι τα 1,02 ευρώ (+3,03%) και της Πειραιώς (-0,37%) μέχρι τα 0,276 ευρώ (+1,85%).

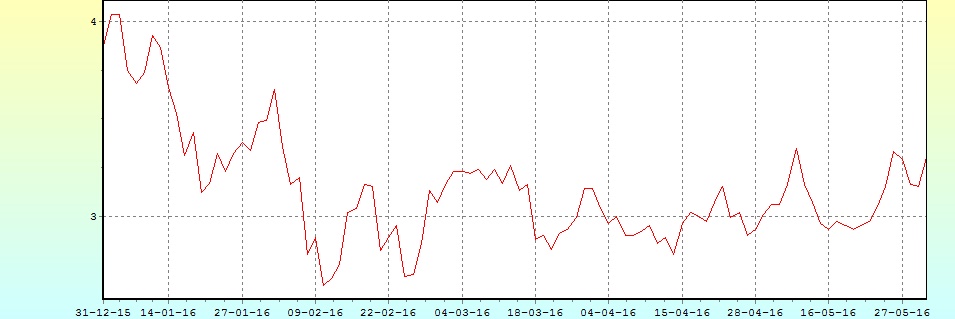

Το ημερήσιο διάγραμμα του τραπεζικού δείκτη

Τεχνικά και όσον αφορά τον κλαδικό δείκτη των Τραπεζών, δύο είναι τα αποφασιστικά άκρα και πιο συγκεκριμένα οι 53 και οι 58 μονάδες. Μία από τις δύο διαφυγές θα σηματοδοτήσει την βραχυπρόθεσμη τάση.

Δυστυχώς για όσους ακολούθησαν το πρωινό, Τραπεζικό "flying start", η συνέχεια μάλλον τους άφησε εκτεθειμένους, ενώ η πλέον ανησυχητική ένδειξη είναι πως εκτός της μετοχής της ΑΛΦΑ, οι υπόλοιπες τρεις μετοχές έχουν επιστρέψει σε κλεισίματα χαμηλότερα από τις τιμές των πρόσφατων Α.Μ.Κ.!

Ξεκινώντας από τις ειδήσεις που ακολούθησαν το κλείσιμο της χθεσινής, επεισοδιακής, συνεδρίασης και σύμφωνα με το ρεπορτάζ των Ελένης Λάσκαρη και Ρούλας Σαλούρου "έχουν κλείσει σχεδόν τα πάντα", ανέφερε υψηλόβαθμο Κυβερνητικό Στέλεχος στο Euro2day.gr, μεταδίδοντας μια εικόνα σχετικής αισιοδοξίας για την άμεση ολοκλήρωση των εκκρεμοτήτων. Προανήγγειλε μπαράζ τροπολογιών, ενώ παράλληλα θα εξελίσσονται οι διαπραγματεύσεις με τους Δανειστές.

"Οι αδύναμοι ρυθμοί ανάπτυξης στην Ελλάδα αυξάνουν τις πιθανότητες κορύφωσης της σύγκρουσης μεταξύ του ΔΝΤ και της Γερμανικής Κυβέρνησης", σχολιάζει προς την εφημερίδα "Handelsblatt" ο πρόεδρος του Γερμανικού Ινστιτούτου Οικονομικών Ερευνών. "Το ενδεχόμενο να συμμετάσχει το ΔΝΤ στο τρίτο πρόγραμμα βοήθειας της Ελλάδας χωρίς μια ρητή δέσμευση της Γερμανικής Κυβέρνησης για μια σαφή ελάφρυνση του χρέους, γίνεται όλο και πιο απίθανο", εκτιμά ο Μαρσέλ Φράτσερ.

"Είναι ρεαλιστικό να θεωρούμε ότι η επόμενη δόση θα εκταμιευτεί άμεσα. Υπάρχει πρόοδος, υπήρξαν κάποιες καθυστερήσεις αλλά το πρόγραμμα είναι σε τροχιά. Η συμμετοχή του ΔΝΤ στο Ελληνικό πρόγραμμα θα εξαρτηθεί από την ανάλυση βιωσιμότητας χρέους που αναμένεται να πραγματοποιηθεί αργότερα εντός του έτους" υπογραμμίζει ο αντιπρόεδρος της Ευρωπαϊκής Επιτροπής Βάλντις Ντομπρόβσκις.

Σύμφωνα με τις εκτιμήσεις εγχώριων αναλυτών, η προσοχή των ενεργών παικτών θα μείνει προσηλωμένη στην ψήφιση - υλοποίηση των 15 προαπαιτούμενων μέτρων προκειμένου να κλείσει η συμφωνία και να αποδεσμευτεί η δόση των 7,5 δισ ευρώ, αλλά και στην αυριανή συνεδρίαση της ΕΚΤ.

Την ίδια ώρα αρκετά στελέχη της Αγοράς σημειώνουν πως όλες οι μετοχές, ειδικά αυτές που παρακολουθούν, της υψηλής κεφαλαιοποίησης, έχουν καταγράψει μεγάλη άνοδο και δεν μπορούν να εντοπίσουν εύκολα κάποια που να έχει μείνει πίσω, ή που να παραμένει έκδηλα "φτηνή", με βάση τα μέχρι στιγμής γνωστά δεδομένα και πάντα από τους τίτλους που κινούνται με "αξιοπρεπείς" συναλλαγές.

Η ατζέντα του Ιουνίου

Από εκεί και πέρα δεν θα ήταν υπερβολή να υποστηριχθεί πως τουλάχιστον πλούσια, σε αποφασιστικές ημερομηνίες, δείχνει η ατζέντα του Ιουνίου.

Ξεκινώντας από τις Κεντρικές Τράπεζες, οι οποίες εδώ και πολλά χρόνια συνεχίζουν να διαμορφώνουν κλίμα και διαθέσεις στις Αγορές, αύριο είναι προγραμματισμένη η συνεδρίαση της ΕΚΤ και η οποία σύμφωνα με αναλυτές θα έχει "έντονο Ελληνικό χρώμα", με τους επενδυτές να περιμένουν τις δηλώσεις Draghi, για "waiver" και "QE". Η Fed θα συνεδριάσει στις 15 Ιουνίου και η BoJ στις 16 Ιουνίου.

Σαν αμέσως επόμενη κρίσιμη ημερομηνία, αν εν τω μεταξύ δεν υπάρξουν σημαντικές εκπλήξεις από το διεθνές χρηματιστηριακό κλίμα, θεωρείται η συνεδρίαση της 17ης Ιουνίου, όπου, λογικά, θα είναι η τελευταία ημέρα "υποχρεωτικών" πωλήσεων για τον τίτλο του ΟΠΑΠ. Υπενθυμίζεται πως σύμφωνα με ανακοίνωση της εταιρείας Stoxx, στον δείκτη EuroStoxx 600 θα υπάρξουν 11 προσθήκες και αντίστοιχες διαγραφές και ο ΟΠΑΠ συγκαταλέγεται μεταξύ των μετοχών που διαγράφονται από τη σύνθεση του δείκτη. Όλες οι αλλαγές θα τεθούν σε ισχύ από το άνοιγμα των ευρωπαϊκών αγορών στις 20 Ιουνίου.

Αξίζει επισήμανσης ότι στις 17 Ιουνίου συμπίπτει και το triple witching Ιουνίου, με ότι αυτό μπορεί να συνεπάγεται, για την πιθανή μεταβλητότητα της προκείμενης συνεδρίασης.

Επίσης από 20 Ιουνίου, ισχύουν και οι νέες αλλαγές στους δείκτες του Χ.Α. Πιο συγκεκριμένα "την αναπροσαρμογή του Δείκτη FTSE/X.A. Large Cap, πολλαπλασιάζοντας την τρέχουσα τιμή του επί 10, καθώς και των Δεικτών FTSE/Χ.Α. Δείκτης Τραπεζών και FTSE/Χ.Α.-Χ.Α.Κ. Τραπεζικός Δείκτης, πολλαπλασιάζοντας τις τρέχουσες τιμές τους επί 20, αποφάσισαν το Χρηματιστήριο Αθηνών και ο οίκος FTSE Russell". Οι αλλαγές στους δείκτες θα πραγματοποιηθούν μετά το πέρας των συναλλαγών την Παρασκευή 17 Ιουνίου και θα ισχύσουν από την συνεδρίαση της 20ης Ιουνίου.

Ακολουθεί η έκθεση της Moody's, για την Ελληνική Οικονομία, στις 24 Ιουνίου, μία ημέρα μετά το Βρετανικό δημοψήφισμα για το "Brexit" (23/6), ενώ στις 26 Ιουνίου είναι προγραμματισμένες οι Ισπανικές εκλογές.

Σύμφωνα με διεθνείς αναλυτές αποφασιστικής σημασίας κρίνεται και η 21η Ιουνίου, όπου αναμένεται η απόφαση του Συνταγματικού Δικαστηρίου της Γερμανίας σχετικά με τις Νομισματικές Συναλλαγές (OMTs) από το πρόγραμμα της ΕΚΤ.

Η συνεδρίαση

Επιστρέφοντας στα της σημερινής συνεδρίασης και στο ταμπλό του FTSE25, λίγες ήταν οι μετοχές που άξιζαν δεύτερης αναφοράς, σε μία συνεδρίαση με έκδηλη την επιφυλακτικότητα.

Ξεκινώντας από την ΔΕΗ (+4,76%), τα 3,35 ευρώ είναι το "make or break" επίπεδο μιας και διάσπαση μπορεί να την στείλει στα 3,80 ευρώ. Αξίζει να σημειωθεί ότι η σημερινή, αυξημένη προσφορά, είχε σχέση και με το ημερήσιο trading, όμως θα είναι σχετικά ανησυχητικό αν συνεχιστεί και αύριο.

Το διάγραμμα της ΔΕΗ από την αρχή του έτους

Για τον υπόλοιπο, μη Τραπεζικό, 25αρη, επέστρεψαν οι φήμες - εκτιμήσεις για πιθανή επιστροφή κεφαλαίου από την ΕΥΔΑΠ (-2,03%), τρεις οι συνεχόμενες ανοδικές συνεδριάσεις για τον Μυτιληναίο (+4%) και για τον ΟΠΑΠ (+0,27%), ενώ ο ΟΛΠ (+0,95%) δείχνει να επαναπροσεγγίζει τα υψηλά 5μηνου. Για τον τίτλο του Οργανισμού Λιμένα Πειραιά, πάρα πολλά θα κριθούν από την ανοδική υπέρβαση, ή όχι της αντίστασης στα 13,94 ευρώ. Σε περίπτωση επιβεβαιωμένης ανοδικής διαφυγής, οι επόμενες αντιστάσεις εντοπίζονται στα 14,30 και 15,40 ευρώ. Πρώτη στήριξη στα 13,50 ευρώ και το "stop" στο "long" στα 13,10 ευρώ.

Στην περίπτωση της Μυτιληναίος το "intraday stop" στο "long" εντοπίζεται στα 4,25 ευρώ, ενώ η υπέρβαση των 4,38 ευρώ ανοίγει τον δρόμο προς τα 4,60 - 4,68 ευρώ.

Σε υψηλά 6μήνου η μετοχή της Μυτιληναίος

Τεχνικά και όσον αφορά τον Γενικό Δείκτη, κατά την σημερινή συνεδρίαση έκλεισε το χθεσινό "gap" μεταξύ 642,7 και 643,06 μονάδων, ενώ το "stop" στο "long" παραμένει στις 626 μονάδες.

Για τον δείκτη υψηλής κεφαλαιοποίησης (-0,46%) το ίδιο σήμα δίνεται στις 173 μονάδες, ενώ ισχυροποιείται η αντίσταση στις 183 μονάδες.

Κοντά σε αρνητικό ρεκόρ οι συναλλαγές στην Αγορά Παραγώγων, όσον αφορά τα συμβόλαια του δείκτη, ενώ κινήσεις κατοχύρωσης κερδών που είχαν αποτέλεσμα την αύξηση των αποδόσεων για τους Ελληνικούς Κρατικούς τίτλους, σημειώθηκαν στην Αγορά ομολόγων: 2ετες 6,87%, 5ετες 7,44% και 10ετες 7,08%.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Η συμφωνία μεταξύ Κυβέρνησης και Θεσμών και η απόφαση εκταμίευσης ποσού €10,3 δισ (θα γίνει τμηματικά), μετά την προώθηση 'διορθωτικών' νομοθετικών ρυθμίσεων, οδήγησε σε σημαντική άνοδο τον Γενικό Δείκτη μέσα στο Μάιο (+10,85%), ανάλογη με αυτή του Μαρτίου (+11,7%), με τη μέση ημερήσια συναλλακτική δραστηριότητα να εκτινάσσεται κατά +77,5%, σε μηνιαία βάση, στα €103,1 εκατ." επισημαίνει ο Στρατής Πολυχρονέας.

Η συμφωνία του Μάιου, περιορίζει την αβεβαιότητα, όπως άλλωστε μπορεί να διαπιστωθεί από την υποχώρηση των αποδόσεων των εγχώριων Κρατικών ομολόγων, με τους Διεθνείς Οίκους αξιολόγησης, ωστόσο, να διατηρούν τις επιφυλάξεις τους, καθώς προσώρας δεν υπάρχει αναβάθμιση της πιστοληπτικής αξιολόγησης της Ελλάδας (η εκταμίευση της δόσης των €7,5 δισ και η πληρωμή των υποχρεώσεων του Ιουλίου μπορεί να οδηγήσουν σε αναβάθμιση).

Μετά το ντεμαράζ του τελευταίου τριμήνου, ο Γενικός Δείκτης καταγραφεί κέρδη +2,5% από την αρχή του έτους, έναντι απωλειών, των βασικών δεικτών αναφοράς, στην Ευρώπη, με τις πιθανότητες συνέχισης της ανοδικής του πορείας να παρουσιάζονται αυξημένες βάσει τεχνικής ανάλυσης.

Για να πραγματοποιηθεί, ωστόσο, το τελευταίο, ο ΓΔ θα πρέπει να διασπάσει πειστικά την περιοχή αντίστασης των 660 - 666 μονάδων με αυξημένες συναλλαγές, το οποίο σε περίπτωση που συμβεί θα θέσει ως επόμενο στόχο την αντίσταση των 730 μονάδων (ελέω "ατυχήματος" λιγότερο στο εσωτερικό και περισσότερο στο εξωτερικό στην τρέχουσα φάση).

Οι ανησυχίες για την πορεία των Ξένων Αγορών σχετίζονται, πλην της πορείας της Κινεζικής Οικονομίας και με το περιβάλλον των εξαιρετικά χαμηλών επιτοκίων, καθώς για το τελευταίο και ο ΟΟΣΑ προειδοποίησε με έκθεσή του, ότι το αποτέλεσμα των χαλαρών νομισματικών πολιτικών μπορεί περισσότερο να βλάψει παρά να ωφελήσει την Παγκόσμια Οικονομία (αναθεώρησε προς τα κάτω τον ρυθμό ανάπτυξης της Παγκόσμιας Οικονομίας σε +3% από +3,3%).

Άλλωστε το παράδειγμα της Ιαπωνίας είναι το πλέον χαρακτηριστικό, με τον Πρωθυπουργό της σήμερα, να ανακοινώνει την αναβολή της αύξησης του φόρου πωλήσεων από το 8% στο 10% για περίοδο 2½ ετών (αναβολή για δεύτερη φορά) και νέο πρόγραμμα ενίσχυσης της Οικονομίας το Φθινόπωρο.

"Το ενδιαφέρον των επενδυτών την τρέχουσα εβδομάδα θα εστιασθεί στη συνεδρίαση της ΕΚΤ, σε αυτή του ΟΠΕΚ στη Βιέννη και στα μακροοικονομικά στοιχεία των ΗΠΑ (ανεργία, υπηρεσίες)" εκτιμά ο αναλυτής της Μίδας ΑΧΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Μόνο ο Ινδικός Sensex 30 (+0,17%) διασώθηκε με θετικό πρόσημο από τις μεγάλες Αγορές Ασίας και Ειρηνικού. Οι μεγαλύτερες απώλειες για Shanghai Composite (-3,11%) και Nikkei (-1,62%).

"Κόκκινα" ταμπλώ σε Ευρώπη και NYSE. Μικρά κέρδη για το Ευρώ, υποχωρούν χαμηλότερα Πετρέλαιο και Χρυσός.

Ξεκινώντας από την Ασία, με τον ταχύτερο ρυθμό των τελευταίων τουλάχιστον τριών ετών συρρικνώθηκε η μεταποιητική δραστηριότητα στην Ιαπωνία τον Μάιο. Σύμφωνα με τα τελικά στοιχεία για τον Δείκτη Υπευθύνων Προμηθειών που καταρτίζει το "Markit/Nikkei", ο δείκτης υποχώρησε στο 47,7 τον Μάιο σε εποχικά προσαρμοσμένη βάση, έναντι του 47,6 που ήταν η αρχική εκτίμηση και έναντι ου 48,2 που ήταν τον Απρίλιο. Ο δείκτης παρέμεινε κάτω από το όριο του 50 που χωρίζει την συρρίκνωση από την ανάπτυξη για τρίτο μήνα, δείχνοντας πως η μεταποιητική δραστηριότητα συρρικνώθηκε με τον ταχύτερο ρυθμό από τον Ιανουάριο του 2013. Ο δείκτης νέων παραγγελιών μειώθηκε στο 44,7, το χαμηλότερο επίπεδο από τον Δεκέμβριο του 2012, έναντι του 45 που ήταν τον προηγούμενο μήνα.

Ο Ιάπωνας Πρωθυπουργός Σίνζο Άμπε ανακοίνωσε σήμερα ότι θα αναβάλει για τον Οκτώβριο του 2019 την αμφιλεγόμενη προγραμματισμένη αύξηση του φόρου κατανάλωσης στο 10%, που επρόκειτο να εφαρμοσθεί από τον Απρίλιο του 2017. Εκτός από την αναβολή της αύξησης της φορολογίας για περίπου 2,5 χρόνια, ο Άμπε δήλωσε επίσης ότι "η Κυβέρνησή του θα ετοιμάσει επιπλέον μέτρα δημοσιονομικής στήριξης το Φθινόπωρο, που μπορεί να φθάνουν τα 6 τρισ. γεν ($54 δισ).

Ο Κινεζικός δείκτης για την μεταποίηση ΡΜΙ, παρέμεινε στις 50,1 μονάδες τον Μάιο, υποδηλώνοντας ότι η δεύτερη μεγαλύτερη Οικονομία Παγκοσμίως δυσκολεύεται ακόμη να αποκτήσει δυναμική.

Ερχόμενοι στην Ευρώπη, τα τελικά στοιχεία του Markit δείχνουν πως ο Δείκτης Υπευθύνων Προμηθειών (PMI) της Ευρωζώνης διαμορφώθηκε τον Μάιο στο χαμηλό τριμήνου του 51,5, έναντι του 51,7 τον προηγούμενο μήνα. Η τελική μέτρηση είναι αμετάβλητη σε σχέση με την αρχική.

Στην "άλλη πλευρά του Ατλαντικού", η μεταποίηση επεκτάθηκε με ταχύτερο ρυθμό από ότι αναμενόταν το Μάιο. Ο δείκτης μεταποίησης του Ινστιτούτου "ISM" σκαρφάλωσε στις 51,3 μονάδες τον προηγούμενο μήνα, από 50,8 μονάδες τον Απρίλιο. Οι αναλυτές προέβλεπαν ότι ο δείκτης θα υποχωρήσει στις 50,3 μονάδες.

Εν τω μεταξύ, η κατασκευαστική δαπάνη διαμορφώθηκε χαμηλότερα κατά 1,8% τον Απρίλιο, μετά από άνοδο 1,5% το Μάρτιο. Οι αναλυτές προέβλεπαν ότι θα αυξηθεί κατά 0,6%.

"Η Παγκόσμια Οικονομία έχει παγιδευτεί στην αδύναμη ανάπτυξη και είναι εκτεθειμένη στην πιθανότητα μία νέας πτώσης σε ακόμη μία βαθιά ύφεση εάν οι Κυβερνήσεις δεν λάβουν επείγοντα μέτρα. Το Παγκόσμιο outlook για την οικονομική ανάπτυξη έχει υποχωρήσει κατά 0,3% μέσα σε έξι μήνες, σύμφωνα με τον ΟΟΣΑ.

Ειδικότερα, ο ΟΟΣΑ περιέκοψε τις εκτιμήσεις της για την ανάπτυξη των 34 Χωρών στο 1,8% φέτος και 2,1% το 2017 από 2,2% και 2,3% αντίστοιχα το Νοέμβριο.

Ο ΟΟΣΑ αναμένει τώρα η Οικονομία των ΗΠΑ να αναπτυχθεί 1,8% φέτος και 2,2% το 2017, αντί του 2% και 2,2%, όπως προέβλεπε τον Φεβρουάριο και 2,5% και 2,4% τον Νοέμβριο.

Αύξησε τις προβλέψεις ανάπτυξης για την Ευρωζώνη φέτος στο 1,6% από 1,3% το Φεβρουάριο μετά από ένα καλύτερο από το αναμενόμενο πρώτο τρίμηνο. Αλλά κράτησε τις προβλέψεις του 2017 για την Ευρωζώνη στο 1,7% και περιέκοψε τις προβλέψεις για την ανάπτυξη της Ιαπωνίας στο 0,7% φέτος και στο 0,4% το 2017 από 0,8% και 0,6% (προβλέψεις Φεβρουαρίου).

Επιστροφή στο ΧΑ

Η ανάπτυξη στην Ελλάδα αναμένεται να εμφανίσει θετικό πρόσημο το β’ εξάμηνο του 2016, μετά από μια βαθιά και παρατεταμένη ύφεση εκτιμά ο ΟΟΣΑ στις νέες προβλέψεις του για την Παγκόσμια Οικονομία. Εκτιμά ότι φέτος το ΑΕΠ θα συρρικνωθεί μόλις κατά 0,2% και ότι το 2017 θα υπάρξει ανάπτυξη 1,9% (ποσοστό πολύ χαμηλότερο από το 2,7% του ΑΕΠ που βλέπει η Κομισιόν). Παράλληλα εκτιμά ότι η Ανεργία θα πέσει στο 24% φέτος και στο 23,2% το 2017.

Στα 27 ευρώ από 24,5 πριν, αυξάνει την τιμή - στόχο για τη μετοχή της Folli Follie η Euroxx σε έκθεση στην οποία διατηρεί τη σύσταση "Overweight".

Την τιμή - στόχο των 3,22 ευρώ και τη σύσταση "Buy" για τη μετοχή της Alpha διατηρεί η Eurobank Equities σε report με τίτλο "On the way to restore profitability".

"Τα στοιχεία επιβεβαίωσαν την εκτίμησή μας ότι οι πιέσεις στην Οικονομία θα επιμείνουν το πρώτο εξάμηνο, βαρύνοντας τους Καταναλωτές λόγω των μέτρων λιτότητας", υπογραμμίζει η UBS σε σημερινή έκθεσή της.

Ο Γενικός Δείκτης κινήθηκε μεταξύ 653,89 (+1,07%) και 640,86 μονάδων (-0,94%), μετά τις 13.32 μόνιμα με αρνητικό πρόσημο, στις 17.00 βρέθηκε στις 645,56 (-0,22%) και μέσω των τελικών δημοπρασιών έκλεισε στις 645,1 μονάδες με ημερήσιες απώλειες 0,29%.

Ο τζίρος προσγειώθηκε στα 75,2 εκατ. από τα οποία τα 13,2 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΠΑΠ, ΑΛΦΑ, ΠΕΙΡ, ΕΤΕ, ΕΥΡΩΒ, ΟΤΕ). Το 72% της συνολικής μικτής αξίας συναλλαγών απέσπασαν οι Alpha Bank, ΟΠΑΠ, Εθνική και ΟΤΕ.

Από τις μετοχές του FTSE25, δεν ήλθαν σε επαφή με το "κόκκινο" οι Τιτάν και ΔΕΗ. Αντίθετα δεν "πάτησαν σε θετικό έδαφος" οι ΓΕΚΤΕΡΝΑ, ΕΕΕ (για δεύτερη συνεχόμενη συνεδρίαση), Ελ. Πετρέλαια, Μέτκα και Jumbo. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισε η Grivalia και στο χαμηλό ημέρας οι Ελλάκτωρ, Ελ. Πετρέλαια και ΕΧΑΕ.

Χαμηλότερα του 25αρη, ακούραστος ο Νηρέας (+8,29%) συμπλήρωσε και ένατη συνεχόμενη ανοδική συνεδρίαση, πυκνές συναλλαγές στα 1,72 ευρώ για την Kleeman (0%), επιστρέφει προς τα πρόσφατα υψηλά έτους η Attica Group (+4,76%), δεύτερη συνεχόμενη ανοδική συνεδρίαση για την Τρ. Κύπρου (+3,14%) και τέταρτη συνεχόμενη ανοδική για την Frigoglass (+7,62%), ενώ αύξησε συναλλαγές η Audiovisual (+16,87%) και ίσως χρειάζεται προσοχή.

Όχι καλή η τελική εικόνα με 41 ανοδικές μετοχές, έναντι 6 πτωτικών, ενώ για 14 τίτλους οι ημερήσιες απώλειες ξεπέρασαν το 4%.

---ΧΠΑ

Συνεδρίαση δύο όψεων και στην Αγορά Παραγώγων, που ξεκίνησε με ανοδικές διαθέσεις και κατέληξε με ελαφρά υποχώρηση, ενώ "γκρεμίστηκαν" οι συναλλαγές στα συμβόλαια του δείκτη.

Ελαφρά κάμψη του όγκου σημειώθηκε στα Σ.Μ.Ε. επί μετοχών (53.783 συμβόλαια).

Στα 24.628 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Ιούνιος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 834, 771 για τον Ιούνιο και 63 για τον Ιούλιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 181,25) κινήθηκε μεταξύ 177 και 183,25 μονάδων και μείωσε την υπερτίμηση στο 1,40%, σύμφωνα με την τιμή εκκαθάρισης.

Μικρός ο αξιοσημείωτος δανεισμός τίτλων (20.000 ΑΔΑΚ20, 163.971 ΔΕΗ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΔΕΗ (2.127), Alpha Bank (4.222), Eurobank (4.021), Πειραιώς (11.086), Εθνική (22.606), MIG (7.168), ΟΤΕ (233), ΟΠΑΠ (378), Ελ. Πετρέλαια (472), Μυτιληναίο (455), Viohalco (312), ΕΥΔΑΠ (172), ΓΕΚ (227).

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap ήταν στο 45%, ενώ ο όγκος συναλλαγών στα μόλις 49 δικαιώματα (48 αγοράς και 1 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (15.124.527 τεμ.). Πειραιώς (12.328.355 τεμ.), Alpha Bank (5.252.921 τεμ.) και Eurobank (11.126.660 τεμ.).