Με αυξημένη μεταβλητότητα ολοκληρώθηκε για τις αγορές και η τρίτη εβδομάδα του Ιανουαρίου.

Η διαφορά της τελευταίας από τις πρώτες δύο είναι η ενεργοποίηση αγοραστικών αντανακλαστικών, τα ικανοποιητικά εταιρικά αποτελέσματα που ανακοινώνονται στην Wall Street, τα νεότερα για το ΑΕΠ της Κίνας και εν τέλει οι αναφορές Ντράγκι που θα έλεγε κάποιος πως συνέβαλαν στην ισχυροποίηση της αντίδρασης.

Μίας αποσυμπίεσης κυρίως τεχνικής φύσεως, μετά τη υπέρ-πώληση διεθνώς και την σημαντική υποχώρηση των αξιών δημιουργώντας σημεία (επαν)εισόδου. Πράγματι η τελευταία αντίδραση των χρηματιστηρίων έχει περισσότερο τεχνικά χαρακτηριστικά- αγορών σε φάση αυξημένης μεταβλητότητας- παρά θεμελιωδών.

Ενδεικτικά ο DAX "μετρά" απώλειες 9,12% από την αρχή του έτους- παρά τα κέρδη των τελευταίων ημερών- ο CAC 40 6,49%, ο FTSE 100 περίπου 5,60% την ίδια περίοδο, ενώ σε αυτές τις τρεις εβδομάδες ενισχύθηκε η επιφυλακτικότητα των επενδυτών για τις αντοχές τραπεζικών συστημάτων με ενδεικτική την κατάρρευση των ιταλικών μετοχών και δη της ιστορικής Banca dei Paschi di Siena.

Οι αιτίες και οι αφορμές που οδήγησαν σε διόρθωση τις αγορές δεν έχουν εκλείψει, απεναντίας. Και η Κίνα, και η Ευρώπη και όλες οι εστίες "ανάφλεξης" κατά πάσα βεβαιότητα θα παραμείνουν ενεργές για αρκετούς μήνες.

Συνεπώς οι αγορές θα προσαρμοστούν (αν δεν προσαρμόζονται ήδη ) στις νέες συνθήκες και αυτό εξηγεί την κατακόρυφη αύξηση της μεταβλητότητας διεθνώς, από Σαγκάη μέχρι Φρανκφούρτη και Νέα Υόρκη.

Συν τω χρόνω διορθώσεις βίαιες και σε σύντομους κύκλους δημιουργούν ευκαιρίες και παγίδες με μεγαλύτερη συχνότητα, με ότι αυτό μπορεί να συνεπάγεται βραχυπρόθεσμα αλλά και σε βάθος χρόνου.

Στα καθ΄ ημάς, με το ΧΑ να επηρεάζεται προφανώς από την διεθνή συγκυρία αλλά να αποτελεί και ένα σχετικά αυτόνομο στοίχημα αυξημένου ρίσκου.

Απώλειες 30,92% από την αρχή της χρονιάς για τον τραπεζικό κλάδο δεν είναι λίγες, όταν μάλιστα έρχονται μετά από παρατεταμένη υποχώρηση μηνών με εξαέρωση των αποτιμήσεων. Ωστόσο ο κλάδος είναι σε διαδικασία αναδιάρθρωσης, αρκετά θα ξεκαθαρίσουν με τον έλεγχο της επικεφαλής των εποπτικών αρχών της ΕΚΤ, Ντανιέλ Νουί αρχές Φεβρουαρίου. Ο κλάδος εξαρτάται σε μεγαλύτερο βαθμό από τους περισσότερους, από το αν θα επιτευχθεί η αξιολόγηση.

Στο αποκαλυπτικό θέμα της Αγγελικής Παπαμιλτιάδου αναφέρεται- μεταξύ άλλων- πως Ντράγκι και Ρέγκλινγκ επιδιώκουν να κλείσει η αξιολόγηση της Ελλάδος πριν το Πάσχα των Καθολικών, δηλαδή προς τα τέλη Μαρτίου.

Παράλληλα ο Πρόεδρος της ΕΚΤ στην συνομιλία τους με τον Ελληνα Πρωθυπουργό φέρεται να άφησε ανοιχτό το ενδεχόμενο επαναφοράς του waiver ακόμη και εάν η Εκτελεστική Επιτροπή της Τράπεζας κρίνει πως η διαδικασία αξιολόγησης είναι πολύ κοντά, στην τελική της φάση.

Ο Μ. Ντράγκι έχει αποδείξει, αποσυνδέοντας την τρίτη ανακεφαλαιοποίηση των συστημικών ομίλων από την διαδικασία αξιολόγησης πως έχει τον τρόπο του να επιτύχει τον σκοπό του. Και σε αυτή την φάση ΕΚΤ και ΕΜΣ το τελευταίο που θα ήθελαν θα ήταν μία αναζωπύρωση του "ελληνικού προβλήματος".

Με αυτή την προσέγγιση εξηγείται η αγοραστική στάση που κρατούν εδώ και μία εβδομάδα- δέκα ημέρες συγκεκριμένα ξένα (κυρίως αμερικανικά) χαρτοφυλάκια.

Η αναβάθμιση σε Β- από CCC+ από τον S&P ενισχύει το θετικό σενάριο. Παρ΄ ότι γνωστή η προ-έκθεση του αμερικανικού οίκου από την Πέμπτη, εν τούτοις η επίσημη δημοσιοποίηση της το απόγευμα της Παρασκευής μόνο καλοδεχούμενη μπορεί να είναι. Στη λογική αυτή θα θέλαμε να εντάξουμε την επίσκεψη (τέλος Ιανουαρίου, αρχές Φεβρουαρίου) στην Αθήνα και του J. Paulson και του W. Ross οι οποίοι θα έχουν συναντήσεις με κορυφαίους κυβερνητικούς παράγοντες.

Εάν για τον δεικτοβαρή τραπεζικό κλάδο βρεθεί σημείο ισορροπίας- έστω πυθμένας- ενδεχομένως να περιοριστούν οι σημαντικές ρευστοποιήσεις σε εισηγμένες/μετοχές-σηματωρούς και blue chips που έχουν ενεργοποιηθεί- εμφανώς- από τις αρχές Δεκεμβρίου.

Σηματωρός παραμένει η Alpha Bank, που δείχνει ως πιο έτοιμη να επαναπροσεγγίσει την τιμή των 2 ευρώ δηλαδή της αμκ, ενώ για τη μετοχή της Εθνικής μετά τα 0.249 της Παρασκευής ως πρώτη αντίσταση θεωρούνται τα 0,255 με στόχο τα 0,27 ευρώ.

Το τεχνικό διάγραμμα της Εθνικής

Εάν όχι... και εάν δραματοποιηθεί περισσότερο η πολιτική κατάσταση τότε το ΧΑ θα προεξοφλήσει τις αρνητικές εξελίξεις διορθώνοντας ακόμη χαμηλότερα. Προς ώρας οι 520 μονάδες για τον Γενικό Δείκτη και οι 141 για τον FT25 αποδείχτηκαν ανθεκτικές στηρίξεις, περιοχές από τις οποίες βγήκε μία μικρή αντίδραση.

Ωστόσο για το ΧΑ είναι η τρίτη συνεχόμενη πτωτική εβδομάδα, όπως "μετρά" ο Θανάσης Σταυρόπουλος διάστημα που έχει επιφέρει διψήφιες απώλειες για την πλειονότητα των μετοχών του FT25. Είναι ενδεικτικό πως από την... λαίλαπα αυτών των τριών εβδομάδων έχουν διασωθεί μόνον η Αεροπορία Αιγαίου (με απόδοση 0,88% για το 2016), και με 0,62% η Jumbo.

Μόλις 2 διασωθείσες από την ομάδα των 25 μετοχών της "μεγάλης κεφαλαιοποίησης".

Παρ΄ όλα αυτά η εβδομάδα μας έδειξε και κάτι ου οι περισσότεροι είχαμε ξεχάσει, ότι όταν σημειώνονται εξελίξεις θετικές για τις αγορές αυτές αποτιμώνται ανάλογα και στο χρηματιστηριακό ταμπλό. Η συμφωνία για την διάθεση του 67% του ΟΛΠ στην Cosco και συναλλαγές έφερε και μόχλευση αλλά και βραχυπρόθεσμες υπεραξίες. Παρασύροντας και τον ΟΛΘ σε... ξεκόλλημα του από τα αβαθή των τελευταίων εβδομάδων. Ενδεικτικός τζίρος 295.932 ευρώ στη μετοχή του ΟΛΠ και άλλων 207.593 ευρώ στον ΟΛΘ την Παρασκευή αντιστοιχεί σε συναλλαγές... 3μήνου.

Πλέον το ΧΑ εισέρχεται στην τελευταία εβδομάδα του Ιανουαρίου και το.. στοίχημα που παίζεται σε αρκετά γραφεία είναι αν αυτός ο μήνας θα είναι τελικά ο χειρότερος όλων των εποχών ξεπερνώντας δηλαδή το μείον 15,7% (που είναι το μεγαλύτερο αρνητικό ποσοστό για πρώτο μήνα έτους).

Εκτός τειχών την επόμενη εβδομάδα συνεχίζεται η ανακοίνωση εταιρικών αποτελεσμάτων στην Wall Street (την Δευτέρα η Mc Donald s και Halliburton, την Τρίτη 3Μ, AT &T και Apple κ.ο.κ) αναμένεται η δημοσιοποίηση στοιχείων για την γερμανική οικονομία ενώ εντός των τειχών για την Τρίτη έχει προγραμματισθεί να διεξαχθεί η προ ημερησίας διατάξεως συζήτηση στη Βουλή για το ασφαλιστικό.

Τεχνικά θα επιμείνω στη "μέτρηση" του Βασίλη Μαρκάκη (καθώς επιβεβαιώνεται σχεδόν απόλυτα) πως η εικόνα παραμένει απογοητευτική έως ότου ο FT25 υπερβεί, έστω την πρώτη αντίσταση των 158 μονάδων.

Ομως η... διακεκαυμένη ζώνη δοκιμής των αντοχών παραμένει στις 160-162 μονάδες ενώ μόνο με πειστική υπέρβαση των 176 μονάδων (τελευταίο πτωτικό χάσμα) οι πωλητές/short θα πρέπει να έχουν μηδενίσει τις θέσεις πώλησης τους και να ακολουθήσουν υποχρεωτικά τους αγοραστές/long σε υψηλότερα μονοπάτια. Προς ώρας περιοριζόμεθα στην επίτευξη του πρώτου σημαντικού στόχου που από τα χαμηλά των 141 ορίζεται στις 158 μονάδες.

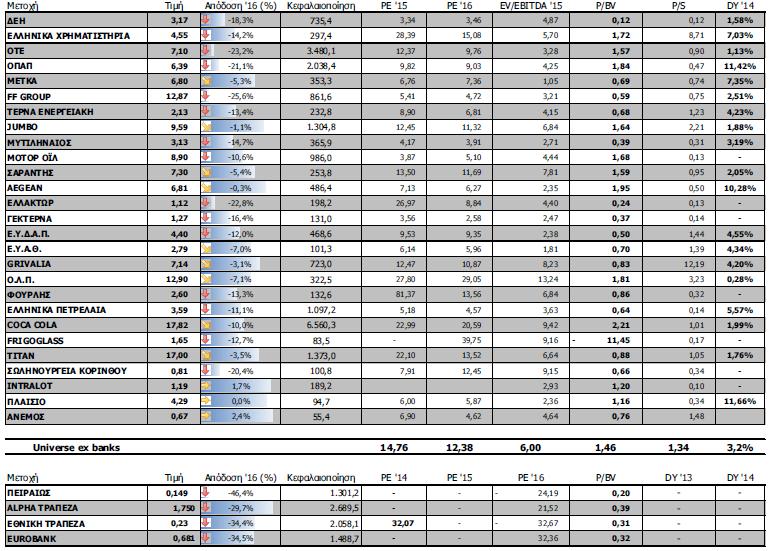

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 534,34 μονάδες με άνοδο 2,7%. Συγκεκριμένα, ο FT 25 ενισχύθηκε 3,76% ενώ ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε οριακά χαμηλότερα 0,06%.

Εβδομαδιαία άνοδο σημείωσαν μεταξύ άλλων οι κλάδοι: Υγείας (+8,73%), Τηλεπικοινωνίες (+7,04%) και Τράπεζες (+6,94%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσαν οι κλάδοι: Χημικά (-2,13%), Πρώτες Ύλες (-0,66%) και Χρηματοοικονομικές Υπηρεσίες (-0,04%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Δρομέας (Κ0) (42,22%), Χατζηκρανιώτη (26,58%), Κέκροψ (24,06%), Σελόντα (23,46%), PC Systems (22,22%), Yalco (19,17%), Μπουτάρης (17,65%), Κορρές (14,29%), Προοδευτική (14,29%) και Κλ. Ναυπάκτου (13,91%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Attica Bank (-40%), Ακριτας (-33,61%), ΣΙΔΜΑ (-31,33%), Βιοτέρ (-27,84%), Αιολική ΑΕΕΧ (-26,18%), ΑΕΓΕΚ (-26%), Καραμολέγκος (-24,62%), Dionic (-21,59%), Eurobank (-20,43%) και Τράπεζα Πειραιώς (-20,19%).