Σε ρόλο "big brother" οι πωλητές έκαναν επίδειξη ισχύος στο ταμπλώ του Χ.Α., τόσο στην αρχή της συνεδρίασης, όσο και λίγο μετά τις 15.54, όταν και "έπνιξαν στο κόκκινο" την ενδοσυνεδριακή αντίδραση, που είχε σαν "ταγό" τον Τραπεζικό κλάδο.

Το τελικό κλείσιμο των βασικών δεικτών του Χ.Α. με αρνητικό πρόσημο, τεχνικά, ήταν μία εξέλιξη ιδιαίτερα αρνητική, που κατέδειξε ότι η εγχώρια Χρηματιστηριακή Αγορά, παρά την πίεση των τιμών που έχει προηγηθεί, δεν μπορεί να δώσει ανοδική αντίδραση, χρονικού ορίζοντα μεγαλύτερου από λίγες ώρες.

Από την άλλη, οι σημαντικές ημερήσιες διακυμάνσεις, ιδιαίτερα στον Τραπεζικό κλάδο, μεταξύ χαμηλού και υψηλού ημέρας, έδωσαν ένα σημαντικό "μεροκάματο του τρόμου" στους θαρραλέους που έσπευσαν να τοποθετηθούν στα ενδοσυνεδριακά χαμηλά και ρευστοποίησαν θέσεις στην ημερήσια "κορυφή".

Απόλυτα ενδεικτική η ατάκα, παλαιού παράγοντα της Αγοράς, που ερωτηθείς από τον γράφοντα την στήλη, όσον αφορά την βραχυπρόθεσμη τάση, απάντησε πως "η Ευρώπη κοιτάει Ανατολικά, εμείς τον DAX και ο DAX προς την Wall Street και όλοι είναι με το δάχτυλο στο πλήκτρο του "sell".

Δεν φαίνεται να έχουν τέτοιους δισταγμούς οι εμπλεκόμενοι στην, πιο "επαγγελματική", Αγορά ομολόγων, που έχοντας μόνιμα πατημένο το πλήκτρο του "sell", έστειλαν σε νέα υψηλά τις αποδόσεις των Ελληνικών Κρατικών τίτλων, ιδιαίτερα στις κοντινές λήξεις: 2ετες 14,58%, 5ετες 11,65% και 10ετες 9,83%. Να σημειωθεί ότι λίγο νωρίτερα, η απόδοση του 2ετους ομολόγου είχε υπερβεί και το 15,5%.

Επιστρέφοντας στην ρηχή Αγορά του Χ.Α., δεν υπάρχει η παραμικρή αμφιβολία, πως αυτή θα παραμείνει "θερμοκήπιο μεταβλητότητας", λόγω της σημαντικής καταρράκωσης τιμών και ψυχολογίας και από την άλλη, της όποιας προσπάθειας να τηρηθούν τα προσχήματα, πριν οι δείκτες κατρακυλήσουν σε χαμηλότερα επίπεδα.

Σε αυτή την "επίδειξη" volatility, χωρίς αμφισβητήσεις θα συνεχίσει να πρωταγωνιστεί ο Τραπεζικός κλάδος, καθώς εκεί επικεντρώνεται το μεγαλύτερο μέρος της προσοχής από τους ημερήσιους traders.

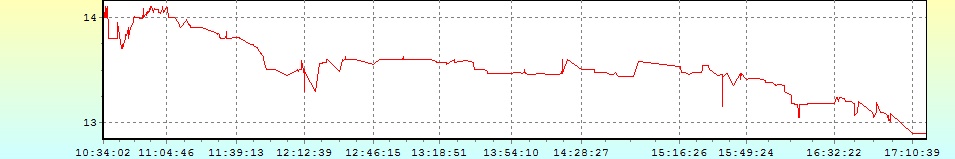

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Παρά ταύτα, η στήλη κάνοντας σχετική "πρωτοτυπία" θα ξεκινήσει την σημερινή αναφορά εκτός Τραπεζικού 25αρη και πιο συγκεκριμένα από τον τίτλο του ΟΛΠ, που σήμερα διακίνησε όγκο εβδομάδας και πλέον, μετά τις τελευταίες εξελίξεις και την νέα βελτιωμένη πρόταση της Cosco.

Η μετοχή του Λιμένα Πειραιά ξεκίνησε με "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας) και πολύ γρήγορα βρέθηκε στο υψηλό ημέρας των 14,10 ευρώ (+8,88%). Όμως η συνέχεια επιφύλαξε ιδιαίτερα αρνητικές εκπλήξεις για τους πρωινούς αγοραστές, καθώς, σταδιακά, ο τίτλος έχανε δυναμική και σαν να μην έφτανε αυτό, μέσω των τελικών δημοπρασιών, ολοκλήρωσε την συνεδρίαση στο χαμηλό ημέρας των 12,90 ευρώ, με ημερήσιες απώλειες 0,39%, καθώς δεν αναμένεται υποβολή δημόσιας πρότασης για το free float της μετοχής.

To ημερήσιο διάγραμμα του ΟΛΠ

Στο "flying start" του ΟΛΠ, με αντανακλαστική αντίδραση, ακολούθησε και ο ΟΛΘ, ο τίτλο του οποίου αναρριχήθηκε μέχρι τα 22,50 ευρώ (+6,13%), όμως αυτός, τουλάχιστον, κράτησε τα προσχήματα και το "κουδούνι" της λήξης τον βρήκε με θετικό πρόσημο, αλλά σημαντικά χαμηλότερα από το υψηλό ημέρας και πιο συγκεκριμένα στα 21,62 ευρώ, με κέρδη 1,98%.

Επιστρέφοντας στο Τραπεζικό ταμπλώ, ο κλαδικός δείκτης των Τραπεζών κινήθηκε μεταξύ 36,62 (-5,62%) και 40,43 μονάδων (+4,2%), στις 17.00 βρέθηκε στις 37,88 (-2,37%) και ολοκλήρωσε την συνεδρίαση στις 38,06 μονάδες με απώλειες 1,91%, συμπληρώνοντας ένα ακόμα κλείσιμο σε νέα ιστορικά χαμηλά.

Την "νηοπομπή" των νέων ιστορικών χαμηλών, συμπλήρωσαν οι Εθνική, Πειραιώς, Eurobank, αλλά και ο δείκτης υψηλής κεφαλαιοποίησης (-0,76%).

Για να γίνει αντιληπτό το σημαντικό ημερήσιο volatility, αρκεί να αναφερθεί ότι ο τίτλος της Alpha Bank (+2,34%), που διέσωσε το θετικό πρόσημο με τις "βοήθειες" των τελικών δημοπρασιών, κινήθηκε μεταξύ 1,65 (-3,51%) και 1,83 ευρώ (+7,02%), της Εθνικής (-3,02%) μεταξύ 0,217 (-6,47%) και 0,24 ευρώ (+3,45%) και της Eurobank (-5,42%) μεταξύ 0,663 (-7,92%) και 0,732 ευρώ (+1,67%).

"Γκανιάν" μεταβλητότητας η μετοχή της Πειραιώς, που κινήθηκε μεταξύ 0,142 (-10,69%) και 0,172 ευρώ (+8,18%), στις 17.00 βρέθηκε στα 0,1520 ευρώ (-4,4%) και ολοκλήρωσε την συνεδρίαση στα 0,1490 ευρώ με ημερήσιες απώλειες 6,29%, δικαιώνοντας όλους τους διεθνείς αναλυτές που επισημαίνουν επιθετική τάση αποεπένδυσης από Τραπεζικές μετοχές, μετά την κίνηση της ΕΚΤ να ελέγξει τα "κόκκινα" δάνεια και η οποία τάση παίρνει επιθετικότερη μορφή για τις Τραπεζικές μετοχές του Ευρωπαϊκού Νότου, που φθάνει μέχρι και σε "αναγκαστικές" πωλήσεις.

Το ημερήσιο διάγραμμα της Τράπεζας Πειραιώς

Σύμφωνα με εγχώριους αναλυτές και αν δεν προκύψει κάποιος ιδιαίτερα θετικός καταλύτης, η εικόνα ρευστοποιήσεων στο Τραπεζικό ταμπλώ θα συνεχιστεί και το μεγάλο ερώτημα είναι αυτή η τάση θα δημιουργήσει μεγαλύτερους και "παράπλευρους κραδασμούς" στον μη Τραπεζικό 25αρη και σε τίτλους μεσαίας κεφαλαιοποίησης, που δείχνει σχετικά εύκολη η "αποβίβαση".

Για το σημερινό γύρισμα της εγχώριας Χρηματιστηριακής Αγοράς, που ακολούθησε την μείωση των αρχικών κερδών στα μεγάλα Ευρωπαϊκά Χρηματιστήρια, πιθανόν να "ευθύνονται" και οι δηλώσεις Draghi που παρέπεμψε την επανεξέταση της νομισματικής πολιτικής, της ΕΚΤ, στην συνεδρίαση του Μαρτίου.

Πιο συγκεκριμένα, ο Mario Draghi επισήμανε ότι οι συνθήκες έχουν επιδεινωθεί από τον Δεκέμβριο λόγω των αυξημένων ρίσκων από την πτώση του Αργού και τις Αναδυόμενες, καθιστώντας αναγκαία την επανεξέταση της νομισματικής πολιτικής στην συνεδρίαση του Μαρτίου. Χαμηλότερο το outlook για τον πληθωρισμό.

Πιο μπροστά, στα ιστορικά χαμηλά του 0,05% διατήρησε, όπως αναμενόταν, η ΕΚΤ τα επιτόκια του ευρώ. Αμετάβλητα παρέμειναν επίσης το επιτόκιο οριακού δανεισμού στο 0,3% και το επιτόκιο καταθέσεων στην ΕΚΤ από άλλα Τραπεζικά Ιδρύματα στο -0,3%.

Εννοείται ότι η "κατάσβεση" της ενδοσυνεδριακής "επανάστασης" των αγοραστών, επιδείνωσε ακόμα περισσότερο την τεχνική εικόνα των βασικών δεικτών του Χ.Α., ενώ οι προβλέψεις παραμένουν εξαιρετικά επισφαλείς και εξαρτώνται, για πολλοστή φορά, από την πορεία των διαπραγματεύσεων μεταξύ Ελληνικής Κυβέρνησης και Δανειστών και από την συμπεριφορά των Ξένων διαχειριστών.

Ακόμη και η πώληση του 67% των μετοχών του ΟΛΠ στην Cosco δεν θα αλλάξει την εικόνα, διότι το μέγιστο διακύβευμα της Κυβέρνησης παραμένει η αξιολόγηση από τους Θεσμούς.

Σε κάθε περίπτωση και σύμφωνα με τα ημερήσια διαγράμματα και τις πληροφορίες από το "στρατόπεδο των Bears", θα πολλαπλασιαστούν οι "απαισιόδοξες" θέσεις, αν ο δείκτης υψηλής κεφαλαιοποίησης δώσει συνεχόμενα κλεισίματα χαμηλότερα των 141 - 140 μονάδων, με νεότερο στόχο τις 135 - 130 μονάδες.

To "Stop" στο "short" στο "Intraday" έχει κατέβει στις 148 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Οδεύουμε στην τρίτη συνεχόμενη πτωτική εβδομάδα, για το Ελληνικό Χρηματιστήριο, που καταγράφει τιμές Γενικού Δείκτη που έχουμε να τις δούμε από τον Ιούνιο του 2012, ενώ FTSE Large Cap και Τραπεζικός δείκτης καταγράφουν νέα ιστορικά χαμηλά" επισημαίνει ο Βαγγέλης Σιούτης.

Επόμενες στηρίξεις, πια, είναι οι 500 μονάδες και στη συνέχεια οι 471 μονάδες που είχαν καταγραφεί στις 5/6/12, ενώ για να δούμε την προηγούμενη φορά που είχαν καταγραφεί τέτοια νούμερα πρέπει να κοιτάξουμε δεκαετίες πίσω στις αρχές του 1990.

Οι ρευστοποιήσεις που οδηγούν την Αγορά χαμηλότερα, δεν έχουν σκοπό την κατοχύρωση κερδών, αλλά την δημιουργία ρευστότητας ενόψει σημαντικών εξελίξεων στην Ελλάδα, αλλά και στο διεθνές περιβάλλον.

Είναι χαρακτηριστικό ότι οι Τραπεζικές μετοχές που πραγματοποίησαν αυξήσεις κεφαλαίου σε ιστορικά χαμηλές τιμές, κινούνται αισθητά χαμηλότερα από αυτές ( ως 50% ).

Η αναταραχή στη Κίνα και η πτώση της τιμής του Πετρελαίου, έχουν προβληματίσει τις Διεθνείς Αγορές που καταγράφουν σημαντικές απώλειες το τρέχον έτος και έχουν αυξήσει τις αβεβαιότητες για την συνέχεια.

Στο εσωτερικό μέτωπο, κυρίαρχα ζητήματα είναι η ολοκλήρωση της αξιολόγησης και η πολιτική σταθερότητα. Πρέπει να υπάρχουν σύντομα εξελίξεις γιατί η οποιαδήποτε παράταση θα θέσει σε κίνδυνο τους στόχους για την Οικονομία για το 2016, μια Οικονομία με πολλές πληγές από τα τόσα χρόνια ύφεσης.

Χρειαζόμαστε επενδύσεις, επιστροφή καταθέσεων για να επιστρέψουμε στην κανονικότητα και αν δεν κλείσουν τα ανοιχτά μέτωπα η ομαλότητα δεν θα έρθει.

Στη σημερινή έκθεση του S&P γίνεται σαφές ότι για πιθανή αναβάθμιση της Ελληνικής Οικονομίας, η ολοκλήρωση της αξιολόγησης είναι βασική προϋπόθεση.

Σε αυτό το δύσκολο επενδυτικό περιβάλλον και στην Ελλάδα και στο εξωτερικό, οι επενδυτές πρέπει να διατηρούν, ή να δημιουργούν, ρευστότητα, να είναι επιφυλακτικοί στις τεχνικές αντιδράσεις, που συχνά τους εγκλωβίζουν και να παρακολουθούν στενά τις εξελίξεις. Οι τιμές που διαμορφώνονται είναι ελκυστικές, αλλά πιο σημαντικό βραχυπρόθεσμα είναι να κλείσουν τα εκκρεμή ζητήματα για να υπάρξει "φώς" στο επενδυτικό τοπίο.

Αντίσταση στις αναμενόμενες τεχνικές ανοδικές αντιδράσεις είναι οι 560 μονάδες και στη συνέχεια η περιοχή των 590 μονάδων. Η σημερινή αντίδραση εντάσσεται σε αυτές και βοηθήθηκε από την άνοδο των Ευρωπαϊκών Αγορών και με την προσδοκία των δηλώσεων Ντράγκι που όμως πέρα από την επανεξέταση της στρατηγικής της ΕΚΤ τον Μάρτιο δεν έδωσε κάποια κίνηση άμεση για τις Αγορές.

"Για υψηλότερα των παραπάνω αντιστάσεων θα χρειαστούν θετικά νέα. Οι συναντήσεις του Πρωθυπουργού στο Νταβός είναι κρίσιμες και θα καθορίσουν την κατεύθυνση των εξελίξεων" τονίζει ο υπεύθυνος συναλλαγών της Guardian Trust ΑΧΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Μόνο ο δείκτης ASX 200 (+0,46%) διασώθηκε από τις μεγάλες Ασιατικές Αγορές, ενώ τις μεγαλύτερες απώλειες σημείωσε ο Shanghai Composite (-3,23%).

Προσπάθεια ανοδικής αντίδρασης στην Ευρώπη, που δείχνει να επεκτείνεται και στο ξεκίνημα της συνεδρίασης στο NYSE, ενώ προσπαθεί να αντιδράσει ανοδικά και το Πετρέλαιο.

Υπενθυμίζεται ότι από το Σάββατο το απόγευμα έχουν αρθεί οι κυρώσεις σε βάρος του Ιράν, ύστερα από την εκπλήρωση των υποχρεώσεων της Χώρας στα πλαίσια της συμφωνίας της με την Διεθνή Κοινότητα σχετικά με το πυρηνικό της πρόγραμμα. Οι Ιρανικές αρχές έχουν δηλώσει από τα τέλη του περασμένου έτους πως με την άρση του εμπάργκο, θα αυξήσουν την παραγωγή κατά 500.000 βαρέλια ανά ημέρα, αύξηση η οποία μπορεί να φτάσει το 1 εκατ. τον Μάρτιο.

Πιέζονται χαμηλότερα ευρώ και χρυσός (χάνει, εκ νέου, το ψυχολογικό όριο των $1100).

Ξεκινώντας από την Ασία, στην πλέον επιθετική "ένεση" μετρητών, των τελευταίων τεσσάρων ετών, προχώρησε σήμερα η Κεντρική Τράπεζα της Κίνας, προκειμένου να τροφοδοτήσει το Χρηματοπιστωτικό Σύστημα της Χώρας, σε μια περίοδο ραγδαίας φυγής κεφαλαίων. Σύμφωνα με το "MarketWatch", η Λαϊκή Τράπεζα της Κίνας προσέφερε βραχυπρόθεσμα δάνεια αξίας 400 δισ γουάν ($60,8 δισ), γνωστά ως συμφωνίες αντίστροφης επαναγοράς (reverse repurchase agreements), στις Εμπορικές Τράπεζες της Χώρας.

Ερχόμενοι στην Ευρώπη, η Deutsche Bank, αναμένει μια απώλεια 2 δισ. ευρώ για το τέταρτο τρίμηνο, αφού έβαλε στην άκρη περισσότερα χρήματα για νομικά ζητήματα και είχε κόστη αναδιάρθρωσης. Σύμφωνα με το Bloomberg, η Τράπεζα έβαλε στην άκρη περίπου 1,2 δισ. ευρώ για δικαστικές διαδικασίες και 800 εκατ. ευρώ για κόστη αναδιάρθρωσης και αποζημιώσεις, κυρίως στα τμήματα Λιανικής και Επιχειρηματικής Τραπεζικής.

Οι Τράπεζες της Ευρωζώνης καλούνται να καταβάλλουν τις ετήσιες συνδρομές τους στο Ενιαίο Ταμείο Εκκαθάρισης (SRF) ως το τέλος Ιουνίου, ώστε να πιάσει τον στόχο των 10 δισ ευρώ το 2016, δήλωσε μέλος του διοικητικού συμβουλίου του Ταμείου. Το Ενιαίο Ταμείο Εκκαθάρισης, το οποίο συγκροτήθηκε για την διάσωση των Τραπεζών της Ευρωζώνης, χρηματοδοτείται από τις Τράπεζες της Ευρωζώνης. Στόχος είναι να έχει στην διάθεση του 55 δισ ευρώ ως το 2024.

Μεταφερόμενοι στις ΗΠΑ, ο αριθμός των ατόμων που υπέβαλε αίτηση για επίδομα ανεργίας αυξήθηκε στο υψηλότερο επίπεδο των τελευταίων έξι μηνών την εβδομάδα που έληξε στις 16 Ιανουάριου. Συγκεκριμένα, το Υπουργείο Εργασίας ανακοίνωσε ότι οι αιτήσεις για επίδομα ανεργίας αυξήθηκαν κατά 10.000 στις 293.000.

Σε αρνητικό έδαφος παρέμεινε ο δείκτης Philadelphia Fed τον Ιανουάριο για πέμπτο συνεχή μήνα. Ο δείκτης διολίσθησε στο -3,5 από 10,2 τον προηγούμενο μήνα, ενώ ο δείκτης νέων παραγγελιών ανέβηκε στις 10 μονάδες στο -1,4.

Ο δισεκατομμυριούχος επενδυτής George Soros προειδοποίησε ότι "η Ευρωπαϊκή Ένωση είναι στα πρόθυρα της κατάρρευσης λόγω της προσφυγικής κρίσης. Σε συνέντευξή του στο "New York Review of Books", ο κ. Soros πρόσθεσε ότι "η Γερμανίδα Καγκελάριος Άγκελα Μέρκελ αποτελεί κλειδί για την επίλυση της κρίσης".

Το Διεθνές Νομισματικό Ταμείο κατήργησε την εξαίρεση στους κανονισμούς του που επέτρεπε την χορήγηση μεγαλύτερων δανείων όταν η χρεοκοπία μιας Χώρας ενέχει συστημικό κίνδυνο. Η εξαίρεση αυτή είχε επιτρέψει στο Ταμείο να χρηματοδοτήσει την Ελλάδα το 2010, όταν η κρίση στην Ευρωζώνη βρισκόταν στο απόγειό της.

Η επικεφαλής του Διεθνούς Νομισματικού Ταμείου Κριστίν Λαγκάρντ δήλωσε σήμερα (κατά τη διάρκεια εκδήλωσης στο Παγκόσμιο Οικονομικό Φόρουμ στο Νταβός) ότι η Κίνα θα πρέπει να επικοινωνεί καλύτερα με τις Αγορές. Η κ. Λαγκάρντ είπε ότι "η Κίνα διέρχεται μιας σειράς μεταβάσεων", υπογραμμίζοντας ότι "μέχρι στιγμής η οικονομική μετάβαση από τις Επενδύσεις και τη Μεταποίηση στις Υπηρεσίες και την Κατανάλωση, είναι διαχειρίσιμη".

"Η πτώση στις Παγκόσμιες Αγορές πυροδοτείται από την προσπάθεια των επενδυτών να μειώσουν τη μόχλευση, καθώς οι προσπάθειες των Κεντρικών Τραπεζών να στηρίξουν τις οικονομίες έχουν μικρό αντίκτυπο", υποστήριξε ο Bill Gross του "Janus Capital Group".

Επιστροφή στο ΧΑ

Η Ελληνική Οικονομία συρρικνώθηκε κατά περίπου 0,5% πέρυσι, ποσοστό μικρότερο έναντι της προηγούμενης εκτίμησης, ενώ η χώρα πιθανότατα θα παραμείνει σε ύφεση και φέτος, αν δεν υπάρξει μεγάλη αύξηση των επενδύσεων, σύμφωνα με την τριμηνιαία έκθεση του ΙΟΒΕ.

"H σταθερή προοπτική για το αξιόχρεο της Ελλάδας 'CCC+' τους επόμενους 12 μήνες δείχνει ότι οι κίνδυνοι (αναθεώρησής του) είναι ισορροπημένοι", αναφέρει ο οίκος πιστοληπτικής αξιολόγησης Standard & Poor's σε έκθεσή του για τις Χώρες της Ευρωζώνης.

Τo δεύτερο εξάμηνο του 2016 ενδεχομένως να είναι ευνοϊκότερο για την κατανάλωση συγκριτικά με το πρώτο, εκτιμά η Eurobank Equities. Η χρηματιστηριακή αναφέρει ότι η ενίσχυση της καταναλωτικής εμπιστοσύνης στο δεύτερο εξάμηνο θα επηρεαστεί σε σημαντικό βαθμό από το πολιτικό περιβάλλον και την ολοκλήρωση της πρώτης αξιολόγησης.

Για την Jumbo, η τιμή-στόχος τίθεται στα 11,8 ευρώ με σύσταση "Buy". H χρηματιστηριακή προβλέπει ότι η αύξηση των πωλήσεων θα οδηγήσει σε μέση ετήσια αύξηση 6% στα κέρδη ανά μετοχή της εισηγμένης την περίοδο 2016-2019.

Η Eurobank Equities θέτει τιμή-στόχο τα 18,5 ευρώ για τη μετοχή των Folli με σύσταση "hold". Στέκεται στη δυναμική της εταιρίας αλλά και στην έλλειψη ορατότητας στο κομμάτι των ταμειακών ροών.

Για την Ιntralot ορίζει τιμή-στόχο στο 1,19 ευρώ με σύσταση "hold". Σύμφωνα με τη χρηματιστηριακή, η ορατότητα για τις ταμειακές είναι περιορισμένη, ενώ δεν υπάρχουν καταλύτες βραχυχρόνια.

Σε ό,τι αφορά στη Fourlis θέτει τιμή-στόχο 3,4 ευρώ και σύσταση "buy". Προβλέπει αύξηση μεριδίων Αγοράς για τα ΙΚΕΑ στην Ελλάδα, παρά την πτώση της Αγοράς που δραστηριοποιούνται.

Η χρηματιστηριακή θέτει τιμή-στόχο τα 6,10 ευρώ για το Πλαίσιο με σύσταση "buy". O ισχυρός ισολογισμός αλλά και οι ταμειακές ροές της εταιρείας αφήνουν περιθώριο για επιστροφή κεφαλαίων, σημειώνει η Eurobank Equities, τονίζοντας παράλληλα ότι η διοίκηση της εταιρίας έχει αποδείξει ότι ξέρει να προστατεύει την κερδοφορία της εισηγμένης.

Από εκεί και πέρα, ο Γενικός Δείκτης ξεκίνησε με διαθέσεις ανοδικής αντίδρασης, όμως γρήγορα πήραν την πρωτοκαθεδρία οι πωλητές και ο Δείκτης βρέθηκε να υποχωρεί μέχρι τις 519,19 μονάδες (-1,38%). Κάπου εκεί ενεργοποιήθηκαν "αντανακλαστικά επιβίωσης" και ξεκίνησε αντίδραση μέχρι τα υψηλά των 536,35 μονάδων (+1,88%), για να επιστρέψουν δριμύτεροι οι πωλητές και στις 17.00 ο Δείκτης να βρεθεί στις 521,9 (-0,86%) και να ολοκληρώσει την συνεδρίαση στις 523,01 μονάδες με απώλειες 0,65%.

Ο τζίρος περιορίστηκε στα 75,8 εκατ. από τα οποία τα 6,3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΜΟΗ, ΚΥΠΡ, ΤΕΝΕΡΓ). Η Alpha Bank απέσπασε το 27% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του 25αρη, η Folli Follie Group (-2,13%) συμπλήρωσε και 12η πτωτική συνεδρίαση στις 13 συνεδριάσεις του έτους, ενώ ξένισε το σημερινό -8,2% για τον Ελλάκτωρα (2η συνεχόμενη πτωτική συνεδρίαση).

Μένοντας στο ταμπλώ του FTSE25, μόνο ο τίτλος της ΓΕΚΤΕΡΝΑ δεν ήλθε σε επαφή με το θετικό πρόσημο. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισε η Motor Oil και στο χαμηλό ημέρας οι Αεροπορία Αιγαίου, ΟΛΠ και Jumbo.

Μικτά συναισθήματα από την τελική εικόνα, με 52 ανοδικές μετοχές, έναντι 46 πτωτικών, ενώ για 16 τίτλους τα ημερήσια κέρδη ξεπέρασαν το 5%.

Τέλος από σήμερα και μετά την μείωση του μετοχικού κεφαλαίου, οι μετοχές της εταιρείας "QUEST ΣΥΜΜΕΤΟΧΩΝ" (+5,63%) ήταν διαπραγματεύσιμες στο Χ.Α. με νέα ονομαστική αξία μετοχής € 0,30 και χωρίς το δικαίωμα συμμετοχής στην επιστροφή κεφαλαίου ποσού € 0,20 ανά μετοχή, με καταβολή μετρητών. Προσαρμοσμένη Τιμή Εκκίνησης: € 3,55.

---ΧΠΑ

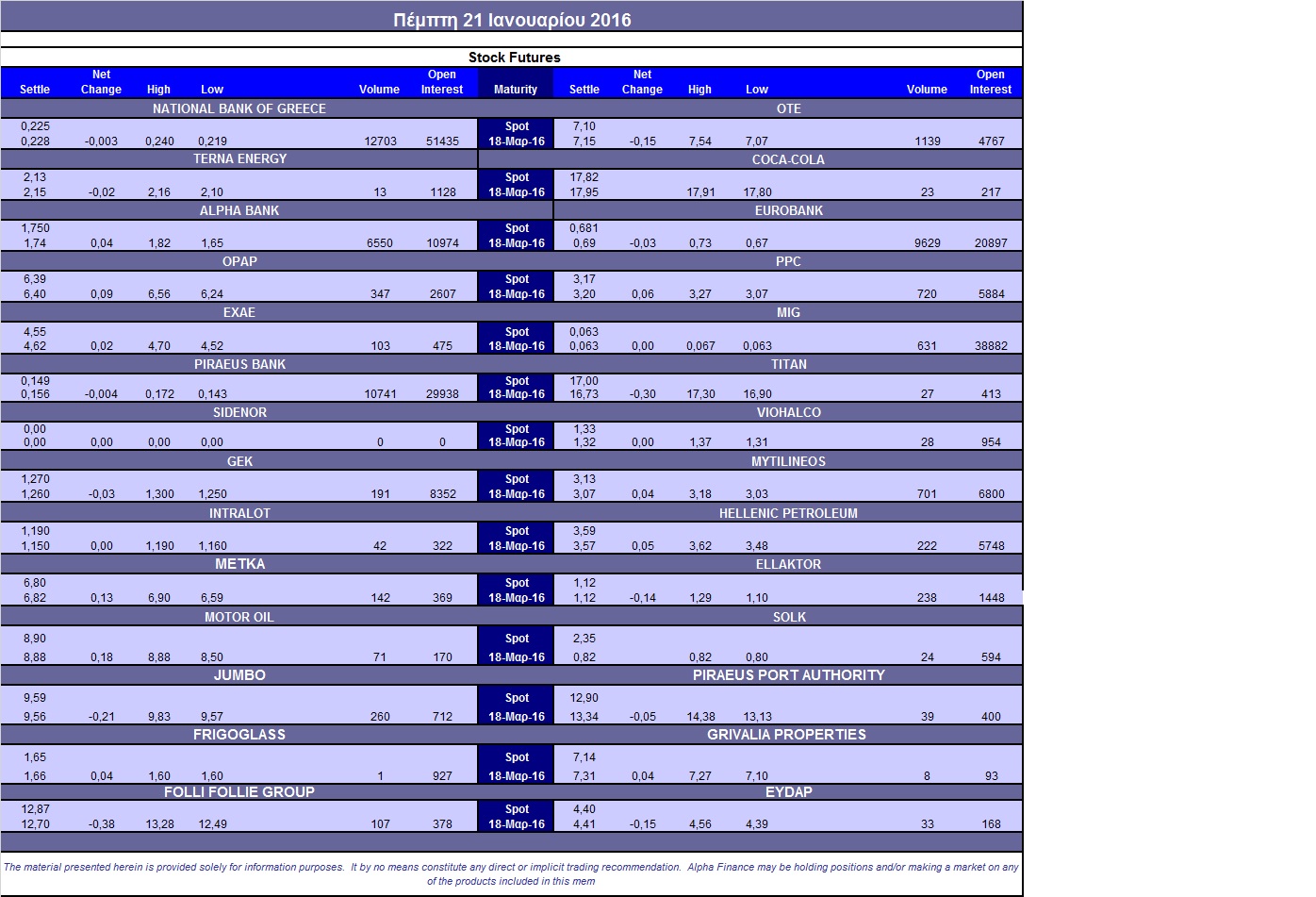

Συνεδρίαση υψηλής μεταβλητότητας και στην Αγορά Παραγώγων, όμως αυτή δεν στάθηκε ικανή να κρατήσει τις συναλλαγές σε ικανοποιητικό επίπεδο, με αποτέλεσμα την αξιοπρόσεκτη συρρίκνωση του όγκου, τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (45.087 συμβόλαια).

Στα 16.812 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Φεβρουάριος).

Τα συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 4.406, 4.301 για τον Φεβρουάριο και 105 για τον Μάρτιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 143,75) κινήθηκε μεταξύ 141 και 147,75 μονάδων και με premium 0,60%, σύμφωνα με την τιμή εκκαθάρισης.

Μικρός ο αξιοσημείωτος δανεισμός τίτλων (5.000 Jumbo, 14.300 ΟΠΑΠ, 32.100 Εθνική), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (347), ΔΕΗ (720), Alpha Bank (6.830), Eurobank (9.629), Πειραιώς (10.747), Εθνική (12.703), MIG (631), Ελ. Πετρέλαια (222), Μυτιληναίο (701), Jumbo (260), ΟΤΕ (1.187), ΓΕΚ (191), ΕΧΑΕ (103), Ελλάκτωρα (232), Μέτκα (142), Folli Follie Group (107).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, οι επενδυτές στην Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης έδειξαν σαφή προτίμηση στα calls (344 τμχ) έναντι των puts (2 τμχ), με την τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα να διατηρείται στο 37%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (2.419.808 τεμ.). Πειραιώς (6.599.662 τεμ.), Alpha Bank (2.353.078 τεμ.), Eurobank (1.808.727 τεμ.) και ΔΕΗ (1.727.224 τεμ.).

Πηγή: Alpha Finance