Με σχετική χρονοκαθυστέρηση, μίας συνεδρίασης, το Χ.Α. αποφάσισε να ακολουθήσει την ανοδική αντίδραση των Διεθνών Αγορών, με την διαφορά ότι μετά την χθεσινή "νίλα", σήμερα οι αγοραστές ήταν περισσότερο προσεκτικοί, για να μην βρεθούν για πολλοστή φορά εκτεθειμένοι.

Από την άλλη και σήμερα οι εν δυνάμει πωλητές, απόλυτα ακριβείς στο "ραντεβού" τους, έκαναν περισσότερο αισθητή την παρουσία τους, λίγο μετά τις 15.50, όμως αυτό δεν ήταν αρκετό προκειμένου να αλλάξει το τελικό, θετικό, πρόσημο, για τους βασικούς δείκτες του Χ.Α. και ίσως να μην το ήθελαν και οι ίδιοι, καθώς σε μία Αγορά που πέφτει συνεχώς γίνεται όλο και πιο δύσκολη η ανεύρεση "τολμηρών" αγοραστών.

Εν τω μεταξύ, ο Γενικός Δείκτης απέτυχε να δώσει κλείσιμο υψηλότερα των 536,35 μονάδων (χθεσινό ενδοσυνεδριακό υψηλό), αν και ενδοσυνεδριακά βρέθηκε αρκετά ψηλότερα, μία κίνηση που θα απεγκλώβιζε το μεγαλύτερο κομμάτι των χθεσινών αγοραστών και έδινε κάποια πρώτα "εχέγγυα" για συνέχιση της κίνησης προς τις 560 μονάδες.

Σύμφωνα με εγχώριους αναλυτές και εκτός από την επιχειρούμενη αντίδραση των Διεθνών Αγορών, η ψυχολογία των λίγων αγοραστών καλυτέρευσε από την δεύτερη ανάγνωση των χθεσινών δηλώσεων Draghi (παρά το γεγονός ότι παραπέμπει στη συνεδρίαση του Μαρτίου, για τις κρίσιμες αποφάσεις), αλλά και από τις νεότερες σημερινές.

Ξεκινώντας από χθες και σύμφωνα με τους ίδιους αναλυτές, ο Πρόεδρος της ΕΚΤ άφησε να εννοηθεί ότι παρά την σημαντική επιδείνωση στο μέτωπο των "κόκκινων" δανείων, θα συνεχίσουν να ισχύουν τα "stress tests" του 2015 και αυτό απομάκρυνε τον "μπαμπούλα" που ήθελε οι Εποπτικές Αρχές να ζητούν νέες Α.Μ.Κ., τουλάχιστον μέχρι νεωτέρας.

Από την άλλη και σύμφωνα με τις σημερινές δηλώσεις ο Πρόεδρος της ΕΚΤ εμφανίστηκε αισιόδοξος για την πορεία του Ελληνικού προγράμματος και την πρόοδο που έχει επιτευχθεί στις Μεταρρυθμίσεις, ενώ δήλωσε σίγουρος ότι θα επιτευχθεί συμφωνία ώστε να κλείσει η πρώτη αξιολόγηση.

Με αυτά τα δεδομένα και σε συνδυασμό με την "oversold" κατάσταση στην οποία είχαν περιέλθει οι περισσότεροι από τους θεωρούμενους Δεικτοβαρείς τίτλους, επιχειρήθηκε η σημερινή αντίδραση, έστω και με σαφώς χαμηλότερο τζίρο (ο χαμηλότερος των τελευταίων τριών συνεδριάσεων), ενώ το +6,94% του Τραπεζικού δείκτη, δείχνει τον θετικό πρωταγωνιστή ημέρας, έστω και αν αυτό εμπεριέχει μέγιστους κινδύνους.

Η πορεία του τραπεζικού δείκτη από την αρχή του έτους

Είναι άλλωστε κανόνας των Αγορών, πως αν στην ανοδική αντίδραση ηγούνται οι, αποδεδειγμένα, "ασθενέστεροι κρίκοι" της Αγοράς, αυτή δύσκολα έχει μεγάλη διάρκεια.

Η χαμηλή μικτή αξία συναλλαγών, αλλά και η αισθητή απομάκρυνση των βασικών δεικτών από τα υψηλά ημέρας, άφησε την εντύπωση πως η σημερινή "αναπήδηση" (relief rally), ήταν περισσότερο "ανακωχή" πωλήσεων και σαφώς λιγότερο επιστροφή ουσιαστικού αγοραστικού ενδιαφέροντος από χαρτοφυλάκια που δεν χαρακτηρίζονται από βραχυθεσμοπάθεια (!)

Άλλωστε η παρουσία "αδύναμων χεριών" στην πλευρά των ελάχιστων αγοραστών, επιβεβαιώνεται σε όλες τις συνεδριάσεις, από την αρχή του νέου έτους.

Από εκεί και πέρα, αξίζει να σημειωθεί ότι για την επόμενη εβδομάδα και σύμφωνα με το ημερολόγιο, δεν υπάρχει κάποιος αποφασιστικός καταλύτης, πλην των εταιρικών αποτελεσμάτων, που θα μπορούσε να διαμορφώσει κλίμα και διαθέσεις στις Διεθνείς Αγορές, οι οποίες θα κληθούν να κινηθούν "ιδίοις δυνάμεις".

Αντίθετα, "εντός των τειχών" αναμένεται ο σημερινός "χρησμός" του οίκου S&P για την αξιολόγηση της Χώρας, ενώ την προσεχή εβδομάδα, το ενδιαφέρον θα εστιασθεί στην προ ημερησίας διατάξεως συζήτηση στη Βουλή, των Πολιτικών Αρχηγών για το Ασφαλιστικό, στις 26/01.

Παρά την σημερινή, τεχνική, αναλαμπή στο ταμπλό του Χ.Α., η θεωρούμενη περισσότερο "διορατική" Αγορά ομολόγων, έμεινε παγερά αδιάφορη, καθώς η αποκλιμάκωση των αποδόσεων, για τους Ελληνικούς Κρατικούς τίτλους, ήταν εξαιρετικά φειδωλή, σε σχέση με τα χθεσινά πολύμηνα υψηλά: 2ετες 13,43%, 5ετες 11,01% και 10ετες 9,38%.

Σύμφωνα με τον Στρατή Πολυχρονέα, από το τμήμα ομολόγων της Μίδας ΑΧΕΠΕΥ, οι αποδόσεις των Ελληνικών Κρατικών τίτλων στην διετία, έχουν επιστρέψει στο τελευταίο 10ημερο Αυγούστου 2015, ωστόσο απέχουν κατά, περίπου, 26% από τα υψηλά στις 16/06/15, όταν την ίδια ώρα ο Γενικός Δείκτης στο Χ.Α. επέστρεψε σε χαμηλά 43 μηνών. Στα εγχώρια, μη Τραπεζικά, εταιρικά χρεόγραφα, τις μεγαλύτερες πιέσεις δέχεται ο τίτλος της ΔΕΗ λήξης 2017.

Επιστρέφοντας στο Χ.Α. και επειδή οι "εσωτερικές ανησυχίες" παραμένουν, ζητούμενο είναι αν η σημερινή αντίδραση ήταν ευκαιρία για πωλήσεις σε σχετικά καλύτερες τιμές, ή η προσπάθεια σταθεροποίησης και αποφυγής καταγραφής νέων, πολυετών, ή και ιστορικών χαμηλών, θα έχει διάρκεια.

Σε αυτή την ερώτηση, απάντηση θα δώσει η πορεία των Διεθνών Αγορών και των εσωτερικών, ανοιχτών, θεμάτων.

Εξαιρουμένου του Τραπεζικού ταμπλώ, που παρά την σημερινή ανοδική αντίδραση, συνεχίζει να έχει, χρηματιστηριακά, κάκιστη εικόνα (η Τρ. Κύπρου, -2,78%, δεν ακολούθησε την ανοδική αντίδραση καθώς είχε δώσει θετικές στηρίξεις κατά τις προηγούμενες αρνητικές συνεδριάσεις), από τον υπόλοιπο, μη Τραπεζικό, 25αρη ηχηρό το απών στην σημερινή προσπάθεια αντίδρασης από τους ΓΕΚΤΕΡΝΑ (-0,79%), ΕΧΑΕ (0,22%), Μυτιληναίο (-0,96%) και Τέρνα Ενεργειακή (-3,76%). Αξίζει να σημειωθεί ότι οι τίτλοι των Μυτιληναίου και ΓΕΚΤΕΡΝΑ έκλεισαν στο χαμηλό ημέρας, ενώ αμετάβλητοι ολοκλήρωσαν την συνεδρίαση οι Τιτάν και ΟΠΑΠ.

Τεχνικά και σύμφωνα με τα ημερήσια διαγράμματα, στην περίπτωση του FTSE25, οι επόμενες στηρίξεις είναι στις 145 - 141 και 138 μονάδες και το "stop" στο "short" στις 149 μονάδες, με πιθανή επόμενη κίνηση, σε πρώτη φάση, στις 153 και 157 μονάδες.

Στην περίπτωση του Γενικού Δείκτη και πάντα σύμφωνα με τα ημερήσια διαγράμματα, το "stop" στο "short" παραμένει στις 565 μονάδες, με πρώτη αντίσταση στις 537 μονάδες. Σε περίπτωση υποτροπής του κλίματος, η πρώτη στήριξη στις 530 μονάδες.

Το διάγραμμα του Γενικού Δείκτη

Από εκεί και πέρα και για όσους επιμένουν να ασχολούνται μα τα στατιστικά, η χρηματιστηριακή εβδομάδα που ολοκληρώθηκε αποδείχθηκε η τρίτη συνεχόμενη πτωτική, αφαιρώντας από τον Γενικό Δείκτη 4,32%, από τον κλαδικό δείκτη των Τραπεζών 16,03%, από την συνολική κεφαλαιοποίηση του Χ.Α. 1,4 δισ ευρώ, ενώ η μέση ημερήσια μικτή αξία συναλλαγών μειώθηκε κατά 7% και διαμορφώθηκε στα 74 εκατ. ευρώ.

Από την αρχή του χρόνου, ο Γενικός Δείκτης σημειώνει απώλειες 15,37%, ο Τραπεζικός δείκτης απώλειες 30,92% και η συνολική κεφαλαιοποίηση του Χ.Α. απώλειες 6,6 δισ ευρώ.

Τι σχολιάζουν οι αναλυτές της αγοράς

-Απόστολος Μάνθος

"Φανερά προβληματισμένος για τη βραχυπρόθεσμη πορεία, που θα ακολουθήσει ο Γενικός Δείκτης στέκεται πέριξ των 530 μονάδων μαζεύοντας δυνάμεις για την επόμενη κίνηση" επισημαίνει ο Απόστολος Μάνθος.

Διαγραμματικοί σταθμοί για μεν την άνοδο οι 550 με 560 μονάδες ,για δε την πτώση οι 500 με 490 μονάδες. Έτσι μια πιθανή προσπάθεια προσέγγισης των 550 μονάδων θα προκαλέσει μερική αλλαγή σκέψης της μέχρι τώρα καθοδικής τάσης, επαναφέροντας στο τραπέζι τη ζώνη αντίστασης των 585 με 600 μονάδων.

Στην αντίθετη περίπτωση που ο Δείκτης συνεχίσει την υπάρχουσα πορεία καθόδου, θα πρέπει να τοποθετήσουμε ως πρώτο "φράγμα" του πτωτικού κύματος την περιοχή που εκτείνεται από τις 490 έως τις 475 μονάδες.

Η "oversold" όμως κατάσταση στην οποία έχουν περιέλθει βασικοί ταλαντωτές ορμής, δίνει ελαφρώς πόντους προς την ανοδική αποκλιμάκωσή τους, συνάδοντας σε μια ανοδική κίνηση άμεσης ανάτασης.

Ο δείκτης της υψηλής κεφαλαιοποίησης πραγματοποιεί συνεχόμενα ιστορικά χαμηλά, μέσα σε μια εντεινόμενη γωνία πτώσης της τάξεως των 73 μοιρών, ένδειξη η οποία δείχνει την ένταση της συσπείρωσης του καθοδικού ελατηρίου.

"Πιθανή απελευθέρωση της πίεσης αυτής, μπορεί να σπρώξει το δείκτη προς τη σημαντική ζώνη αντίστασης των 157 με 165 μονάδων" σύμφωνα με την εκτίμηση του υπεύθυνου τεχνικής ανάλυσης και επενδυτικής κατεύθυνσης της Δυναμική ΑΧΕΠΕΥ.

-Μάνος Χατζηδάκης

"Καμία διάθεση εκτόνωσης των έντονων διακυμάνσεων δεν δείχνουν οι Αγορές, μετά και την ολοκλήρωση και της τρίτης εβδομάδας του Ιανουαρίου" επισημαίνει ο Μάνος Χατζηδάκης.

Η διαφοροποίηση ωστόσο αυτής της εβδομάδας από τις δύο προηγούμενες ήταν η εμφάνιση αγοραστικού ενδιαφέροντος, η οποία είχε τις αφορμές της στην έντονη τεχνική πίεση, στα "συμπαθητικά" εταιρικά αποτελέσματα που ανακοινώνονται στην Αμερική και στην ανακοίνωση του Κινεζικού ΑΕΠ στο μέσον της εβδομάδας.

Το σκηνικό μεταβλητότητας κάθε άλλο, πάντως, παρά αποφόρτισε τις επενδυτικές ανησυχίες. Σε ένα τέτοιο περιβάλλον οι βραχυπρόθεσμοι παίκτες έχουν τον πρώτο λόγο, καθιστώντας εύθραυστες τις όποιες προσπάθειες ανοδικής αντίδρασης, ενώ οι αρνητικοί καταλύτες έχουν ακόμα ισχυρότερες επιδράσεις στην διαμόρφωση των τιμών.

Όταν η ψυχολογία έχει τον πρώτο λόγο, τα θεμελιώδη περνούν σε δεύτερη μοίρα και οι αποτιμήσεις αντιμετωπίζονται με υψηλότερους συντελεστές ρίσκου. Το κλείσιμο του κύκλου θα γίνει μόνο με την δημοσίευση των πραγματικών δεδομένων. Αν οι Αγορές έχουν δίκιο, οι προσδοκίες που τιμολογούνται θα έχουν μεγαλύτερη διάρκεια στο βάθος της χρονιάς.

Αν όχι, τότε οι Αγορές "οφείλουν", αργά ή γρήγορα, να επανατιμολογήσουν θετικότερα την στάση τους.

Μέχρι στιγμής οι προσδοκίες πάντως δεν έχουν το άλλοθι των αριθμών. Το ΑΕΠ της Κίνας επιβραδύνθηκε, μέσα όμως στο εύρος των εκτιμήσεων. Την ίδια στιγμή οι εταιρείες που δημοσιεύουν αποτελέσματα και έχουν ισχυρές επιδράσεις από την Κινεζική οικονομία, δεν ακολουθούν το αναθεωρημένο μοντέλο αποτιμήσεων των Αγορών.

Η κίνηση είχε τέτοια μαζικότητα, ώστε καμία Ανεπτυγμένη, Αναπτυσσόμενη, ή Αναδυόμενη Αγορά δεν βρίσκεται σε θετικό έδαφος από την αρχή του έτους.

Το επόμενο μεγάλο νούμερο έρχεται την Δευτέρα 1η Φεβρουαρίου, όπου θα ανακοινωθεί ο Κινέζικος δείκτης μεταποίησης, ο οποίος εμφανίζει επτά συνεχόμενες μηνιαίες αρνητικές εγγραφές και τιμές που υποδηλώνουν σημαντική επιβράδυνση της Οικονομίας.

Τεχνικά, ο Γενικός Δείκτης αντέδρασε από τις 519 μονάδες, μια τιμή που θα μπορούσε να χαρακτηριστεί στην "μέση του πουθενά", αφού η επόμενη στήριξη είναι τα χαμηλά του 2012 (471 μονάδες). Η αναζήτηση των λόγων της εκτόνωσης θα πρέπει να αναζητηθεί στο βαθμό πίεσης που είχαν υποστεί μετοχές και δείκτες. Ο Γενικός Δείκτης είχε, στο σύνολο των ταλαντωτών, περιέλθει σε υποτιμημένη ζώνες, ενώ η εικόνα στα ωριαία διαγράμματα παρουσίαζε εντονότατες καθοδικές αποκλίσεις από τις αντίστοιχες τιμές της 7ης Δεκεμβρίου, προϊδεάζοντας για την αντίδραση που έρχεται.

Οι 560 μονάδες αποτελούν το ιδανικό πέρας αυτής της κίνησης, καθώς η πρόσφατη πτώση έχει διαμορφώσει ένα νέο πλαγιοκαθοδικό κανάλι, με πιο απότομη κλίση, στο οποίο πλέον κινείται ο Γενικός Δείκτης. Η συναλλακτική δραστηριότητα παρουσιάζει μεγαλύτερες εξάρσεις στην πτώση και αυτό δημιουργεί ένα ακόμα σκεπτικισμό ως προς τις προοπτικές διαφυγής του Γενικού Δείκτη.

Ο ορίζοντας θα αλλάξει μόνο σε ανοδική διάσπαση των 560 μονάδων, όπου πλέον θα υπάρχουν ισχυρότερες τεχνικές προϋποθέσεις για κάτι καλύτερο από μια βραχυπρόθεσμη αντιστροφή τάσης.

Οι επόμενες πέντε συνεδριάσεις θα κρίνουν και ένα ακόμα ρεκόρ της Ελληνικής Αγοράς. Ο χειρότερος Ιανουάριος όλων των εποχών, είχε κλείσει με απώλειες 15,76% και ήδη ο Γενικός Δείκτης βρίσκεται στο -15,37%.

Οι εταιρικές ανακοινώσεις σε Ευρώπη και Αμερική, σύμφωνα με την άποψη του υπεύθυνου τεχνικής ανάλυσης της Beta Sec., μονοπωλούν το ενδιαφέρον της Επενδυτικής Κοινότητας την ερχόμενη εβδομάδα. Την Δευτέρα 25/1 ανακοινώνουν αποτελέσματα οι McDonalds και Halliburdon, την Τρίτη 26/1 οι 3Μ, Apple, AT&T, Johnson & Johnson, Siemens, Procter and Gamble, την Τετάρτη ακολουθούν Banco Santander, Ebay, Boeing, Facebook, Novartis, Qualcomm, την Πέμπτη την σκυτάλη παίρνουν Amazon, Abbott, Bristol-Myers Squibb, Microsoft, Visa, Ford, Caterpillar και η εβδομάδα κλείνει με Xerox, MasterCard, Colgate, Chevron και Banco Popular Espanol.

Οι διεθνείς οικονομικές εξελίξεις

Από απόλυτη επικράτηση των αγοραστών, χαρακτηρίστηκε η τελευταία συνεδρίαση της εβδομάδας για τις μεγάλες Ασιατικές Αγορές, όπου ξεχώρισε το +5,88% για τον δείκτη Nikkei.

Το θετικό κλίμα μεταφέρθηκε και στην Ευρώπη, αλλά και στο ξεκίνημα της συνεδρίασης στην Wall Street.

Κέρδη μεγαλύτερα του 5% για το US Oil, ενώ οριακά χαμηλότερα κινούνται χρυσός και ευρώ.

Ξεκινώντας από την Ευρώπη, ο προκαταρτικός Σύνθετος Δείκτης Υπευθύνων Προμηθειών (PMI) του Markit, για την Ευρωζώνη, υποχώρησε στο χαμηλό 11 μηνών των 53,5 μονάδων τον Ιανουάριο, από 54,3 μονάδες τον Δεκέμβριο και έναντι του 54,2 που ανέμεναν οι αναλυτές.

Μεταφερόμενοι στις ΗΠΑ, η οικονομική δραστηριότητα παρέμεινε αδύναμη τον Δεκέμβριο, όπως έδειξαν τα στοιχεία που ανακοίνωσε σήμερα η Chicago Fed, με τον δείκτης Εθνικής δραστηριότητας να βελτιώνεται στο -0,22 τον Δεκέμβριο από το καθοδικά αναθεωρημένο -0,36 του Νοεμβρίου. Ο δείκτης συμπλήρωσε πέντε διαδοχικούς μήνες αρνητικών μετρήσεων και με τους οικονομολόγους να περιμένουν ακόμα χειρότερα, εκτιμώντας ότι ο δείκτης θα διαμορφωθεί στο -0,50.

Οι μεταπωλήσεις κατοικιών ενισχύθηκαν 14,7% στο εποχιακά προσαρμοσμένο μέγεθος των 5,46 εκατομμυρίων, σύμφωνα με στοιχεία που καταρτίζει η Ένωση Κτηματομεσιτών "National Association of Realtors". Οι αναλυτές προέβλεπαν άνοδο στα 5,21 εκατομμύρια.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα δικά μας, η S&P αναβάθμισε την αξιολόγηση της μακροπρόθεσμης πιστοληπτικής ικανότητας της Ελλάδας σε "B-" από "CCC+" θέτοντας σταθερό outlook και υπογραμμίζοντας πως παρά τα πολλαπλά "σοκ" η Ελληνική Οικονομία αποδείχθηκε πιο ανθεκτική από ότι ανέμενε.

Στα 301,9 δισ. ευρώ διαμορφώθηκε η ονομαστική αξία του χρέους της Ελλάδας το τρίτο τρίμηνο, έναντι 300 δισ. στο τέλος του δευτέρου τριμήνου, σύμφωνα με τα στοιχεία της Ελληνικής Στατιστικής Αρχής. Το ύψος των δανείων της Χώρας ανήλθε στα 238,1 δισ, σε σχέση με τα 229,3 δισ το δεύτερο τρίμηνο. Η αξία των χρεογράφων διαμορφώθηκε στα 62,7 δισ. Σε ότι αφορά στα έσοδα, αυτά ανήλθαν στα 19,9 δι., ενώ οι συνολικές δαπάνες ανήλθαν στα 20,5 δισ. ευρώ.

Η Barclays θεωρεί πως η Ελλάδα πιθανόν να επιστρέψει στα "πρωτοσέλιδα", αυτή τη φορά εντός ενός πιο εύθραυστου πολιτικού σκηνικού στην Ευρώπη, ενώ δεν αποκλείει τελείως την επιστροφή του φάσματος του "Grexit". Όπως επισημαίνει, το μακροοικονομικό περιβάλλον της Ελλάδας είναι αβέβαιο και εξαρτάται σε πολύ μεγάλο βαθμό από τις πολιτικές εξελίξεις.

Η Ελλάδα φαίνεται να έχει καλές πιθανότητες να περάσει με επιτυχία την πρώτη αξιολόγηση του τρίτου προγράμματος διάσωσης, αλλά τίποτα δεν πρέπει να θεωρείται απολύτως βέβαιο, υποστηρίζει σε έκθεση της η Capital Economics. Όπως αναφέρει, μια θετική έκβαση στην αξιολόγηση μπορεί να ενθαρρύνει την ΕΚΤ να επαναφέρει το "waiver" για την χρήση των Ελληνικών ομολόγων ως ενέχυρων. Επιπλέον, οι Πιστωτές της Ελλάδας έχουν υποσχεθεί να προχωρήσουν σε κάποιας μορφής ελάφρυνση χρέους μετά την ολοκλήρωση της αξιολόγησης. Κάτι τέτοιο, θα βοηθούσε την Ελλάδα να επανέλθει στις Αγορές ομολόγων και να πορευτεί χωρίς προγράμματα στήριξης για πρώτη φορά από το 2010.

Όσον αφορά τα "υπόλοιπα" της σημερινής συνεδρίαση και όπως προαναφέρθηκε, ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, παίρνοντας "καύσιμα" και από χαρτοφυλάκια αυξημένου "επενδυτικού feeling" που ποντάρισαν στην θετική έκπληξη από την S&P. Αναρριχήθηκε μέχρι τις 538,92 μονάδες (+3,04%), στις 17.00 βρέθηκε στις 534,55 (+2,21%) και μέσω των τελικών δημοπρασιών έκλεισε στις 534,34 μονάδες με ημερήσια κέρδη 2,17%.

Ο τζίρος προσγειώθηκε στα 64,9 εκατ. από τα οποία τα 6,3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΤΕ, ΚΥΠΡ, ΑΛΦΑ, ΠΕΙΡ), ενώ η Alpha Bank απέσπασε το 30% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΑΛΦΑ, ΕΤΕ, ΕΥΡΩΒ, ΠΕΙΡ, ΑΡΑΙΓ, ΓΡΙΒ, ΔΕΗ, ΕΕΕ, ΕΛΛΑΚΤΩΡ, ΜΕΤΚ, ΜΟΗ, ΜΠΕΛΑ, ΟΠΑΠ, ΟΤΕ. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Eurobank και Πειραιώς και στο χαμηλό ημέρας οι Motor Oil, Μυτιληναίος, ΟΠΑΠ και Τέρνα Ενεργειακή.

Μικτά συναισθήματα από την τελική εικόνα, με 67 ανοδικές μετοχές, έναντι 40 πτωτικών, ενώ για 14 τίτλους οι ημερήσιες απώλειες ξεπέρασαν το 8% (εννέα από αυτούς με διψήφιο ποσοστό απωλειών).

Σταθερή η πρώτη τετράδα στις κεφαλαιοποιήσεις του Χ.Α., αποτελούμενη από ΕΕΕ (6,718 δισ), ΟΤΕ (3,725 δισ), Alpha Bank (2,735 δισ) και Εθνική (2,277 δισ ευρώ).

----ΧΠΑ

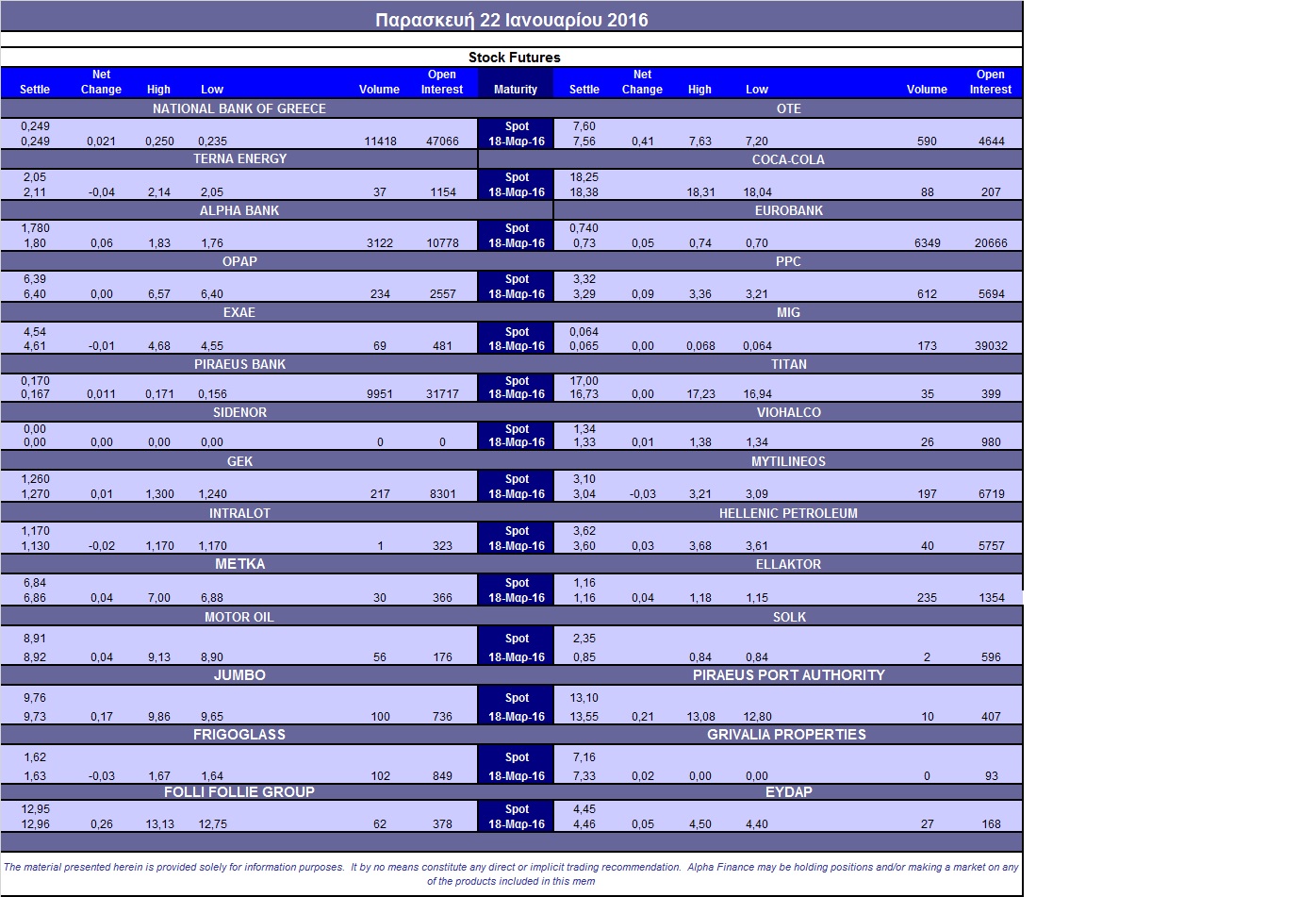

Με καθαρά ανοδική συνεδρίαση, ολοκληρώθηκε η χρηματιστηριακή εβδομάδα και στην Αγορά Παραγώγων, ενώ οι συναλλαγές παρουσίασαν νεότερη συρρίκνωση, τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (34.133 συμβόλαια).

Στα 16.450 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Φεβρουάριος).

Τα συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 2.565, 2.405 για τον Φεβρουάριο και 160 για τον Μάρτιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 148,5) κινήθηκε μεταξύ 145,5 και 149,5 μονάδων και μείωσε το premium στο 0,15%, σύμφωνα με την τιμή εκκαθάρισης.

Μικρός ο αξιοσημείωτος δανεισμός τίτλων (5.000 Alpha Bank, 7.011 ΔΕΗ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (234), ΔΕΗ (612), Alpha Bank (3.172), Eurobank (6.649), Πειραιώς (9.951), Εθνική (11.418), MIG (173), Μυτιληναίο (197), Jumbo (100), ΟΤΕ (590), ΓΕΚ (217), Ελλάκτωρα (235), Frigoglass (102).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, στην Αγορά των δικαιωμάτων υψηλής κεφαλαιοποίησης η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα ανέβηκε στο 41%, ενώ ο όγκος συναλλαγών περιορίστηκε στα 140 δικαιώματα, (130 αγοράς και 10 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (5.819.515 τεμ.). Πειραιώς (6.599.662 τεμ.), Alpha Bank (2.353.078 τεμ.) και Eurobank (1.172.739 τεμ.).

Πηγή: Alpha Finance