Το απόλυτο πέτυχαν, στο Χ.Α., οι πωλητές, κατά την πρώτη εβδομάδα της νέας χρηματιστηριακής χρονιάς, μην αφήνοντας την παραμικρή αμφιβολία για το ποιος έχει τον "πρώτο λόγο" στο εγχώριο χρηματιστηριακό ταμπλό, δικαιώνοντας με τον πλέον εμφατικό τρόπο ακόμα και όσους άνοιξαν με σημαντική χρονοκαθυστέρηση "short" θέσεις στις Δεικτοβαρείς Τραπεζικές μετοχές και βυθίζοντας χαμηλότερα ψυχολογία, προσδοκίες και τεχνικές ενδείξεις, καθώς, πλέον, όλοι φοβούνται τα χειρότερα, σε περίπτωση υποτροπής του διεθνούς χρηματιστηριακού κλίματος!

Παίρνοντας τα πράγματα με την χρονική τους σειρά, η απόφαση των Κινεζικών Αρχών να αναστείλουν τον μηχανισμό διακοπής συνεδριάσεων της Αγοράς, σε συνδυασμό με τις αποφάσεις της Κεντρικής Τράπεζας της Κίνας να απελευθερώσει περαιτέρω τα επιτόκια, να διατηρήσει την ευέλικτη νομισματική της πολιτική και να παρέχει επαρκή ρευστότητα στο Κινεζικό Τραπεζικό Σύστημα, έδωσαν ανοδική ανάσα, κατά την τελευταία συνεδρίαση της εβδομάδας, στις μεγάλες Ασιατικές Αγορές και την ανοδική αντίδραση ακολούθησαν και τα Ευρωπαϊκά Χρηματιστήρια, έστω και αν στην συνέχεια υποχώρησαν αισθητά από τα πρωινά υψηλά.

Το Χ.Α., μην έχοντας ακόμα "δει" θετικό κλείσιμο, στην νέα χρονιά και ερχόμενο από τρεις συνεχόμενες πτωτικές, με τον Γενικό Δείκτη να σημειώνει αθροιστικές απώλειες 6,43% και τον κλαδικό δείκτη των Τραπεζών να αθροίζει απώλειες 11,8%, "αποτόλμησε" ανοδικό ξεκίνημα, με τον Γενικό Δείκτη να αναρριχάται μέχρι τις 596,93 μονάδες (+1,05%) και τον Τραπεζικό δείκτη να "ανηφορίζει" μέχρι τις 53,25 μονάδες (+2,46%).

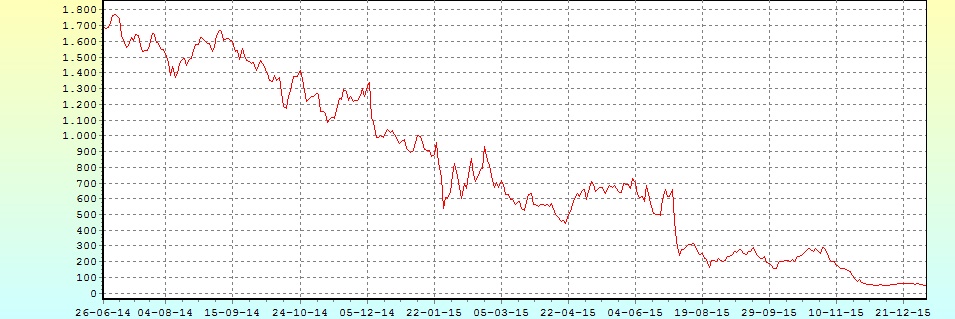

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Από εκεί και πέρα, λίγο ο "πόλεμος δηλώσεων" που δείχνει να ξεκινάει μεταξύ Ελληνικής Κυβέρνησης και Γερούν Ντάισελμπλουμ, λίγο η υποχώρηση των Ευρωπαϊκών Αγορών από τα πρωινά υψηλά (επέστρεψαν, μερικώς, οι αγοραστές μετά την ανακοίνωση των θέσεων εργασίας στις ΗΠΑ), λίγο οι υψηλές συναλλαγές της πρώτης ώρας συνεδρίασης που "πρόδωσαν" τους εν δυνάμει πωλητές και λίγο η αδυναμία του Γενικού Δείκτη να "αναμετρηθεί" με το ψυχολογικό όριο των 600 μονάδων και του τίτλου της Εθνικής να επιστρέψει υψηλότερα από τα 0,30 ευρώ (τιμή πρόσφατης Α.Μ.Κ.), έφεραν ανασύνταξη δυνάμεων στους πρωινούς αγοραστές, που γρήγορα εξελίχθηκε σε ελεγχόμενη υποχώρηση και κλείσιμο των βασικών δεικτών του Χ.Α., σχετικά κοντά στα χαμηλά ημέρας, με ότι αυτό μπορεί να συνεπάγεται για τις αμέσως επόμενες συνεδριάσεις.

Αξίζει να σημειωθεί ότι στα πρωινά υψηλά, ο τίτλος της Alpha Bank (-0,95%) αναρριχήθηκε μέχρι τα 2,18 ευρώ (+3,81%), της Εθνικής (-3,73%) μέχρι τα 0,2990 ευρώ (+1,36%), της Eurobank (+0,74%) μέχρι τα 0,9670 ευρώ (+2,87%) και της Πειραιώς (-3,05%) μέχρι τα 0,268 ευρώ (+2,29%).

Από τις υπόλοιπες μετοχές του FTSE25 τα μεγαλύτερα ενδοσυνεδριακά κέρδη σημείωσαν οι Αεροπορία Αιγαίου (+2,38%) (μέχρι τα 6,98 ευρώ, +4,02%) και ΟΛΠ (μέχρι τα 14,44 ευρώ, +3,88%).

Στην περίπτωση του ΟΛΠ (+1,8%), ίσως αξίζει υπενθύμισης ότι απομένουν μόλις δύο συνεδριάσεις, για να μάθει, επιτέλους, η Αγορά τι "κρύβει η επόμενη μέρα", όσον αφορά την επιχείρηση Ιδιωτικοποίησης του Λιμανιού. Πάντως με την όλη συμπεριφορά της μετοχής, μάλλον τα ενεργά χαρτοφυλάκια δείχνουν να έχουν κατεβάσει σημαντικά τον πήχη προσδοκιών.

Οι μεγαλύτερες ενδοσυνεδριακές απώλειες για τον Ελλάκτωρα (-2,11%), ο οποίος έφθασε να υποχωρεί έως και 4,93%. Υπενθυμίζεται ότι κατά την χθεσινή συνεδρίαση η μετοχή του Ελλάκτωρα ήταν η μοναδική που ολοκλήρωσε με θετική μεταβολή 0,71%, κλείνοντας, μάλιστα και στα υψηλά ημέρας!

Παραμένοντας στα χαμηλά ημέρας, η Alpha Bank υποχώρησε μέχρι τα 2,02 ευρώ (-3,81%), της Εθνικής μέχρι τα 0,281 ευρώ (-4,75%), της Eurobank μέχρι τα 0,933 ευρώ (-0,74%) και της Πειραιώς μέχρι τα 0,252 ευρώ (-3,82%).

Επιτυχημένη προσπάθεια διαφοροποίησης για την Τρ. Ελλάδος, ο τίτλος της οποίας, κατά το μεγαλύτερο κομμάτι της συνεδρίασης κινήθηκε με θετικό πρόσημο και έκλεισε στα 9,06 ευρώ με ημερήσια κέρδη 0,33%.

Απόλυτη σύγκλιση μεταξύ Ξένων και Εγχώριων αναλυτών, οι οποίοι για διαφορετικούς λόγους συνεχίζουν να δηλώνουν απόλυτα επιφυλακτικοί, για τις Αγορές που δραστηριοποιούνται.

Σύμφωνα με τις συγκλίνουσες επόψεις των Ξένων διαχειριστών, η Κίνα είναι απλά η αφορμή στην διόρθωση που ξεκίνησε στις διεθνείς Αγορές και παρά την υποχώρηση των τελευταίων συνεδριάσεων, τα περισσότερα από τα Ξένα Χρηματιστήρια παραμένουν σε "απαιτητικές" αποτιμήσεις, σε σχέση με τα προσδοκώμενα εταιρικά κέρδη.

Από την άλλη και σύμφωνα με την "απαισιόδοξη σχολή σκέψης" το διεθνές Χρηματοπιστωτικό Σύστημα είναι μία "φούσκα" ομολόγων, που ξεπερνά τα $100 τρισ, όταν το 2008 που ξέσπασε η κρίση ήταν στα $80 τρισ, ενώ η Αγορά Παραγώγων που χρησιμοποιεί αυτή τη "φούσκα" ως ασφαλιστική δικλείδα ξεπερνά τα $555 τρισ! Εν τω μεταξύ και ενώ το 2007 τα εταιρικά ομόλογα ήταν $3,5 τρισ, σήμερα ξεπερνούν τα $7 τρισ.

Και κάτι ακόμα που μπορεί να έχει την σημασία του. Όλο και περισσότεροι από τους διεθνείς αναλυτές, επισημαίνουν ότι οι Κεντρικές Τράπεζες ανά τον Κόσμο, δείχνουν εγκλωβισμένες στην στρατηγική που ξεκίνησε η Fed και ακολούθησαν οι υπόλοιποι κεντρικοί τραπεζίτες. Ίσως χρήζει υπενθύμισης, πως σύμφωνα με τα πρακτικά της Fed το 2009 και επί Alan Greenspan, η J. Yellen ανησυχούσε για το πώς θα ξεφύγει η Κεντρική Τράπεζα των ΗΠΑ από αυτή την κατάσταση, όταν ο ισολογισμός της Τράπεζας ήταν $1,3 τρισ και τώρα είναι περισσότερα από $4,5 τρισ, όπως επεσήμαναν στην στήλη τμήματα ανάλυσης Ιδιωτικών ΑΧΕ που διατηρούν "γραμμές επικοινωνίας" με Ξένους διαχειριστές!

Το ίδιο επιφυλακτικοί δηλώνουν και οι Εγχώριοι αναλυτές για την βραχυπρόθεσμη πορεία του Χ.Α., έστω και αν δεν αποκλείουν αντίδραση, τεχνικού χαρακτήρα, που θα φέρουν οι "oversold" καταστάσεις σε αρκετές, μη Τραπεζικές, μετοχές του 25αρη.

"Για κάποιον που κοιτάει να μπει μεσοπρόθεσμα στην Αγορά, περιμένοντας τάση, αυτή η πλάγια - πλαγιοκαθοδική κίνηση τον βολεύει, μιας και ο χρόνος λειτουργεί υπέρ της καλύτερης τιμής εισόδου" επισημαίνει ο Ηλίας Ζαχαράκης (Fast Finance ΑΕΠΕΥ).

Το ίδιο, αν όχι περισσότερο, επιφυλακτικοί, δηλώνουν προς την στήλη, οι αναλυτές από τα τμήματα ομολόγων των ΑΧΕ, η οποίοι επισημαίνουν ότι η εκεί "διορατικότερη" και περισσότερο "επαγγελματική" Αγορά, δεν δείχνει σημεία εφησυχασμού, διατηρώντας τις αποδόσεις των Ελληνικών Κρατικών τίτλων σε αξιοπρόσεκτα υψηλά επίπεδα: 3ετες 9,49%, 5ετες 9,08% και 10ετες 8,57%.

Τεχνικά και σύμφωνα με τα ημερήσια διαγράμματα, το σημερινό κλείσιμο των βασικών δεικτών σχετικά κοντά στα χαμηλά ημέρας και παρά το "flying start", ασφαλώς και δεν αφήνει θετικές προσδοκίες, εκτός και αν υπάρξει εντυπωσιακή αλλαγή τάσης στις διεθνείς Αγορές.

Σε κάθε περίπτωση και για όσους κινούνται "day by day", για τον δείκτη υψηλής κεφαλαιοποίησης (-1,12%) οι 178 μονάδες είναι το "stop" στο "short", με ενδιάμεση αντίσταση τις 171 μονάδες (596 για τον Γενικό Δείκτη). Αντίθετα υποχώρηση χαμηλότερα των 167 - 163 μονάδων, θα κινητοποιήσει σε κινήσεις "stop loss", όσα χαρτοφυλάκια κινούνται με γνώμονα τις τεχνικές ενδείξεις.

Στα αρνητικά των βασικών δεικτών του Χ.Α., η αυξημένη βαρύτητα του Τραπεζικού δείκτη (-1,50%), που δείχνει να επιστρέφει με χαρακτηριστική ευκολία προς τα πρόσφατα ιστορικά χαμηλά (χαμηλότερο κλείσιμο "ever" στις 46,29 μονάδες, 4/12/2015).

Επαναπροσεγγίζει τα ιστορικά χαμηλά ο Τραπεζικός Δείκτης

Για βραχυπρόθεσμη αναστροφή του κλίματος, πρέπει το τέλος της επόμενης εβδομάδας να βρει τον FTSE25 υψηλότερα των 184, ή ακόμα καλύτερα υψηλότερα των 196 μονάδων. Κάθε άλλη κίνηση θα είναι απλή αντίδραση πριν την καταγραφή νεότερων χαμηλών!

Για όσους επιμένουν να ασχολούνται με τα στατιστικά, η χρηματιστηριακή εβδομάδα που ολοκληρώθηκε και στην οποία οι πωλητές έκαναν το 4x4, αφαίρεσε από τον Γενικό Δείκτη 7,19%, από τον κλαδικό δείκτη των Τραπεζών 13,12% και από την συνολική κεφαλαιοποίηση του Χ.Α. 2,4 δισ. Η μέση ημερήσια μικτή αξία συναλλαγών υποχώρησε κατά 8% και διαμορφώθηκε στα 86 εκατ. ευρώ.

Και ένα ιδιαίτερα σημαντικό στατιστικό για τους ... "προληπτικούς". Το φετινό χρηματιστηριακό ξεκίνημα, για τον Γενικό Δείκτη του Χ.Α., είναι η χειρότερη εκκίνηση των τελευταίων 15 ετών, με την αμέσως χειρότερη να έχει σημειωθεί στο 2001, όταν ο Δείκτης ξεκίνησε το έτος με έξι συνεχόμενες αρνητικές συνεδριάσεις και αθροιστικές απώλειες 8,65%. Να σημειωθεί ότι το 2001, συγκαταλέγεται στα χειρότερα χρηματιστηριακά έτη, με τον Γενικό Δείκτη να το ολοκληρώνει με ετήσιες απώλειες 23,53%, παρά την σημαντική διόρθωση που είχε προηγηθεί το 2000 (-38,77%).

Τι σχολιάζουν οι αναλυτές της αγοράς

-Απόστολος Μάνθος

"Εξωγενείς παράγοντες ανάγκασαν τον Γενικό Δείκτη σε αναδίπλωση θέσεων και βίαιο 'pullback' χαμηλότερα της ιδιάζουσας βραχυχρόνιας ζώνης στήριξης των 600 με 590 μονάδων, προς άμεση αξιολόγηση της ευμεταβλητότητας του διεθνούς επενδυτικού περιβάλλοντος" επισημαίνει ο Απόστολος Μάνθος.

Έτσι η "νηνεμία", ή μη, των διεθνών Αγορών θα καθορίσει σε αυτή τη χρονική στιγμή τη κίνηση του Γενικού Δείκτη στην αρχή της επόμενης εβδομάδας. Εν τω μεταξύ άξιο λόγου είναι και το γεγονός ότι αρκετά "funds" που είχαν κλείσει τα βιβλία τους για το 2015 πραγματοποιώντας ποσοστιαίες ρευστοποιήσεις θα επαναδραστηριοποιηθούν τοποθετώντας στοχευόμενες εντολές αγορών για το 2016.

Από τεχνικής απόψεως "κατεβάζοντας σκάλα" στην περιοδικότητα του διαγράμματος του Γενικού Δείκτη από τα ημερήσια στα 4ωρα δεδομένα, για να ενσκήψουμε στους βραχυχρόνιους επενδυτές, διακρίνουμε με την αποτύπωση καναλιών τάσης ως σημεία κλειδιά για τους μεν "Bears" τις 580 με 575 μονάδες, όπου πιθανή καθοδική λύση θα οδηγήσει προς τα επίπεδα των 550 μονάδων και για τους δε "Bulls" τις 617 με 620 μονάδες επαναφέροντας τον Δείκτη σε ανοδική ρότα προς τις 650 με 660 μονάδες.

Για τους μεσοπρόθεσμους επενδυτές και σύμφωνα με την άποψη του υπεύθυνου του τμήματος ανάλυσης και επενδυτικής κατεύθυνσης της Δυναμική ΑΧΕΠΕΥ, πέραν της όποιας επικίνδυνης τροπής στα Διεθνή Χρηματιστήρια, θα πρέπει να μείνουν εστιασμένοι στο "τρίπτυχο": "Αξιολόγηση - Ευρωπαϊκή Κεντρική Τράπεζα και επαναφορά του waiver στα Ελληνικά ομόλογα - Ελάφρυνση χρέους".

-Μάνος Χατζηδάκης

"Μόνο μια ήρεμη χρηματιστηριακή χρονιά δεν προμηνύουν οι πρώτες συνεδριάσεις του 2016" σύμφωνα με την άποψη του Μάνου Χατζηδάκη.

Αφενός οι εκτιμήσεις για νέες αυξήσεις στα επιτόκια και οι προβλέψεις για την επιβράδυνση της ανάπτυξης στην Κίνα, αφετέρου οι γεωπολιτικές αναταράξεις σε Ιράν, Σαουδική Αραβία, Β. Κορέα και η εγρήγορση ενόψει νέων τρομοκρατικών χτυπημάτων, δημιούργησαν ένα εκρηκτικό μίγμα αρνητικών νέων που επανέφερε την μεταβλητότητα στις Αγορές.

Η επίδραση σε όλες τις κατηγορίες αξιογράφων και η γεωγραφική εξάπλωση των διακυμάνσεων ήταν καθολική και οι διακυμάνσεις είχαν και στοιχεία συστημικής πίεσης από το συνεχές σφυροκόπημα των κεφαλαιοποιήσεων.

Στην εγχώρια Χρηματιστηριακή Αγορά η πρώτη εβδομάδα της χρονιάς έκλεισε με ένα πτωτικό σερί "4 x 4" και απώλειες 7,19% το δεύτερο χειρότερο ξεκίνημα χρονιάς μετά το 2001 όταν ο Γενικός Δείκτης στις τέσσερις πρώτες συνεδριάσεις είχε καταγράψει απώλειες 7,2%.

Οι Αγορές αισθάνονται ότι το "άστρο" της Κίνας έχει αρχίσει να "ξεθωριάζει". Η αφορμή που έδωσε το σύνθημα της μεγάλης υποχώρησης ήταν η έβδομη συνεχόμενη μείωση του δείκτη μεταποίησης. Το ειδικό βάρος της Κίνας στους δείκτες της Παγκόσμιας Οικονομίας (2η μεγαλύτερη Οικονομία του Πλανήτη με ΑΕΠ $11,4 τρίσ) και η επίδραση που έχει στην διαμόρφωση των τιμών των Εμπορευμάτων, των Ναύλων και των Ενεργειακών τιμών, έδωσε το έναυσμα για αναθεώρηση των εκτιμήσεων για την ανάπτυξη για το 2016.

Επόμενη κομβική ημερομηνία είναι η 19η Ιανουαρίου όπου θα ανακοινωθούν τα στοιχεία για το ΑΕΠ με τις εκτιμήσεις να αναμένουν αύξηση 6,92%. Η 1η Φεβρουαρίου επίσης αποτελεί μια σημαντική ημερομηνία καθώς θα ανακοινωθούν τα μηνιαία στοιχεία της Μεταποίησης για τον μήνα Ιανουάριο. Κατά τα λοιπά οι γεωπολιτικές εξελίξεις αύξησαν το ασφάλιστρο κινδύνου στις Αναδυόμενες και Αναπτυσσόμενες Αγορές, ειδικά σε όσες η Οικονομία τους βασίζεται στην αξιοποίηση του ορυκτού πλούτου.

Πέρα από τους εξωτερικούς παράγοντες η εγχώρια ειδησεογραφία δεν θα μπορούσε να χαρακτηριστεί αρνητική. Αφενός η υπογραφή της πώλησης του Αστέρα και η κινητικότητα γύρω από το κλείσιμο του Ασφαλιστικού, έβγαλαν ένα στοιχείο θέλησης από την πλευρά της Κυβέρνησης στο να προχωρήσουν τα εκκρεμή θέματα και να ξεκινήσει η διαδικασία της αξιολόγησης.

Η ερχόμενη εβδομάδα θα έχει σαν σημείο αναφοράς την συζήτηση του Ασφαλιστικού στην Βουλή, καθώς αναμένεται στις 15 Ιανουαρίου η κατάθεσή του με στόχο την ψήφισή του στις αρχές του τρίτου δεκαήμερου του Ιανουαρίου.

Ως τώρα δεν έχει διαφανεί κάποια ευρύτερη πολιτική σύμπραξη στην αποδοχή του νομοσχεδίου και όσο να 'ναι η Αγορά θα ακολουθήσει μια συντηρητική προσέγγιση, αναμένοντας την ψήφισή του και έχοντας νωπές τις μνήμες από άλλες κρίσιμες ψηφοφορίες κατά το 2014.

Τεχνικά ο Γενικός Δείκτης οδεύει προς την περιοχή των περυσινών χαμηλών (557 μονάδες) έχοντας μόνο τον MACD σε θέση αγορών. Το συγκεκριμένο αγοραστικό σήμα κρέμεται πλέον από μια κλωστή, αφού ένα κλείσιμο οριακά χαμηλότερα από τα επίπεδα της Παρασκευής θα δώσει τέλος στην "αναμονή ανόδου" στην οποία βρίσκεται ο Γενικός Δείκτης από τις 16 Δεκεμβρίου του 2015. Παρελθόν αποτελεί μετά την διάσπαση των 613 μονάδων και το αγοραστικό σήμα του κινητού μέσου των 30 ημερών, το οποίο είχε ενεργοποιηθεί στην τελευταία συνεδρίαση του 2015.

Αν και παρατηρούνται επιμέρους υπερβολές σε Δεικτοβαρείς μετοχές, σε ημερήσια διαγράμματα τιμών η εικόνα του Γενικού Δείκτη δεν έχει εισέλθει ακόμα σε υποτιμημένες ζώνες σε ότι αφορά του ταλαντωτές. Το μόνο ενθαρρυντικό είναι ότι στο φετινό ξεκίνημα οι τζίροι είναι σχεδόν διπλάσιοι από τις αντίστοιχες περυσινές συνεδριάσεις, με την αποτίμηση της Αγοράς να βρίσκεται 19% χαμηλότερα, ενώ η δυναμική της πίεσης έχει διαφοροποιηθεί στις επιμέρους μετοχές δίνοντας ένα στίγμα επιλεκτικότητας.

"Συμπερασματικά το 2016 έδειξε από νωρίς ότι θα είναι μια χρονιά αναταράξεων, αφού στις προϋπάρχουσες ανησυχίες των Αγορών (τρομοκρατία, επιβράδυνση ανάπτυξης, αύξηση επιτοκίων) ήρθαν να προστεθούν νέα δεδομένα που θέτουν σε αναθεώρηση τα δεδομένα της κερδοφορίας των Επιχειρήσεων. Επίσης έδειξε ότι το κέντρο βάρους των εξελίξεων μετατοπίζεται στο ξεκίνημα της χρονιάς, σε Οικονομίες με μεγαλύτερη εμβέλεια βάζοντας σε δεύτερη μοίρα τις επιδράσεις άλλων Εθνικών Οικονομιών, ή επιχειρηματικών νέων, θέτοντας ένα ζήτημα συνολικής προσέγγισης των Αγορών για όσο διάστημα η φόρτιση των διεθνών δεικτών θα παραμένει υψηλή από τις πρόσφατες εξελίξεις" τονίζει ο υπεύθυνος του τμήματος ανάλυσης της Beta Sec.

Οι διεθνείς οικονομικές εξελίξεις

Σχετικά καλύτερη εικόνα και μικτές διαθέσεις, επικράτησαν κατά την τελευταία συνεδρίαση της εβδομάδας στις μεγάλες Ασιατικές Αγορές, με τις περισσότερες να κλείνουν στο "πράσινο". Τα μεγαλύτερα κέρδη για Shanghai (+1,97%) και οι μεγαλύτερες απώλειες για Nikkei (-0,39%).

Θετική εικόνα στα μεγάλα Ευρωπαϊκά Χρηματιστήρια, που έχουν υποχωρήσει από τα πρωινά υψηλά, ενώ με μικρά κέρδη ξεκίνησε η συνεδρίαση στην Wall Street.

Απώλειες για χρυσό (έχει ανακάμψει από τα ενδοσυνεδριακά χαμηλά), πετρέλαιο και ευρώ.

Μένοντας στην Wall Street, θετικά εμφανίστηκαν τα στοιχεία Δεκεμβρίου για την Αγορά Εργασίας στις ΗΠΑ. Όπως ανακοίνωσε το Υπουργείο Εργασίας, προστέθηκαν 292.000 νέες θέσεις εργασίας έναντι εκτιμήσεων για 200.000 θέσεις και 252.000 θέσεις το Νοέμβριο. Η ανεργία διατηρήθηκε στο 5%, στα ίδια επίπεδα με το Νοέμβριο.

Δύσκολη φαίνεται πως θα είναι φέτος η πώληση γραφείων και καταστημάτων στο Λονδίνο, το Παρίσι και τη Φρανκφούρτη, κυρίως λόγω ανησυχιών που σχετίζονται με υψηλές τιμές και μια ζήτηση που συρρικνώνεται. "Η αξία των πωλήσεων εμπορικών ακινήτων πιθανώς θα αλλάξει το 2016, έπειτα από τρία χρόνια κατά τα οποία αυξήθηκε πάνω από 20%", όπως εκτιμά σε έκθεσή της η μεσιτική εταιρία "Knight Frank". Ο όγκος των συμφωνιών του 2015 άγγιξε περίπου τα 235 δισ ευρώ, βάσει των εκτιμήσεων της εταιρείας, πλησιάζοντας το ρεκόρ των 260 δισ. του 2007. Οι πιθανοί κίνδυνοι περιλαμβάνουν την πτώση της ζήτησης των Ασιατών αγοραστών καθώς η οικονομική ανάπτυξη της Κίνας συνεχώς επιβραδύνεται, αλλά και των Επενδυτών από τη Μέση Ανατολή, οι οποίοι είναι διστακτικοί λόγω της βουτιάς στην τιμή του πετρελαίου. Επιπρόσθετα, η πιθανότητα των υψηλότερων επιτοκίων και οι ανησυχίες πως οι τιμές έχουν ανέβει υπερβολικά πολύ, επίσης πλήττουν την Αγορά.

Επιστροφή στο ΧΑ

Στην έκδοση εντόκων γραμματίων ύψους 625 εκατ. ευρώ και διάρκειας 13 εβδομάδων θα προχωρήσει στις 13 Ιανουαρίου το Ελληνικό Δημόσιο.

Νέα, υψηλότερη τιμή-στόχο για τη μετοχή της ΕΧΑΕ, στα 5,7 από 4,6 ευρώ δίνει η Επενδυτική Τράπεζα Ελλάδος σε έκθεσή της στην οποία αναβαθμίζει και τη σύσταση για τον τίτλο σε "accumulate" από "neutral".

Την εκ νέου κάλυψη των Ελληνικών Τραπεζών ανακοίνωσε η KBW και παράλληλα έδωσε νέες τιμές - στόχους. Ο οίκος τοποθετεί και τις τέσσερις συστημικές Τράπεζες στην κατηγορία "market perform" και τιμές στόχους στα 3,3 ευρώ για την Alpha Bank, στα 1,4 ευρώ για την Eurobank, στα 0,55 ευρώ για την Εθνική Τράπεζα και στο 0,45 ευρώ για την Τράπεζα Πειραιώς. Κατά την ανάλυση, οι ενδιαφερόμενοι επενδυτές στις Ελληνικές Τράπεζες ίσως είναι καλύτερα να προτιμήσουν την Αlpha Bank που έχει ποιο "καθαρό story", καθόλου Κρατική βοήθεια και δείκτη RoTBV 6,5% για το 2018.

Στα 6,5 από 6,8 ευρώ μειώνει την τιμή-στόχο για τη μετοχή των Ελληνικών Πετρελαίων η Επενδυτική Τράπεζα Ελλάδος, σε έκθεσή της στην οποία διατηρεί τη σύσταση "buy" για τον τίτλο.

Από εκεί και πέρα και όπως προαναφέρθηκε, ο Γενικός Δείκτης ξεκίνησε με ανοδικές διαθέσεις αναρριχόμενος μέχρι τις 596,93 μονάδες (+1,05%), όμως μετά τις 12.26 κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρι τις 583,67 (-1,20%). Στις 17.00 βρέθηκε στις 585,2 (-0,94%) και μέσω των τελικών δημοπρασιών έκλεισε στις 585,98 μονάδες με ημερήσιες απώλειες 0,81%.

Ο τζίρος, παρά το "ενθουσιώδες" ξεκίνημα, περιορίστηκε στα 87,8 εκατ. από τα οποία τα 7,2 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΠΕΙΡ, ΑΛΦΑ, ΕΤΕ, ΟΤΕ, ΕΥΡΩΒ). Alpha Bank και Εθνική, απέσπασαν το 67% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25, δεν ήλθα σε επαφή με το θετικό πρόσημο οι ΓΕΚΤΕΡΝΑ και Τέρνα Ενεργειακή. Αντίθετα, δεν "κοκκίνισαν" καθ' όλη την διάρκεια της συνεδρίασης οι Αεροπορία Αιγαίου, ΟΛΠ, Τιτάν, Motor Oil, Jumbo. Μέσω των τελικών δημοπρασιών, στα χαμηλά ημέρας έκλεισαν οι ΕΧΑΕ και Μυτιληναίος.

Καλύτερη της ενδοσυνεδριακής η τελική εικόνα με 45 ανοδικές μετοχές, έναντι 54 πτωτικών, ενώ για 15 τίτλους (κανείς με πειστικές συναλλαγές) τα ημερήσια κέρδη ξεπέρασαν το 5%.

Η ολοκλήρωση της πρώτης χρηματιστηριακής εβδομάδας, βρήκε τις επιμέρους κεφαλαιοποιήσεις αρκετά διαφοροποιημένες, με την πρώτη τετράδα να διαμορφώνεται ως εξής: ΕΕΕ (6,944 δισ), ΟΤΕ (4,313 δισ), Alpha Bank (3,196 δισ) και Εθνική (2,597 δισ ευρώ).

---ΧΠΑ

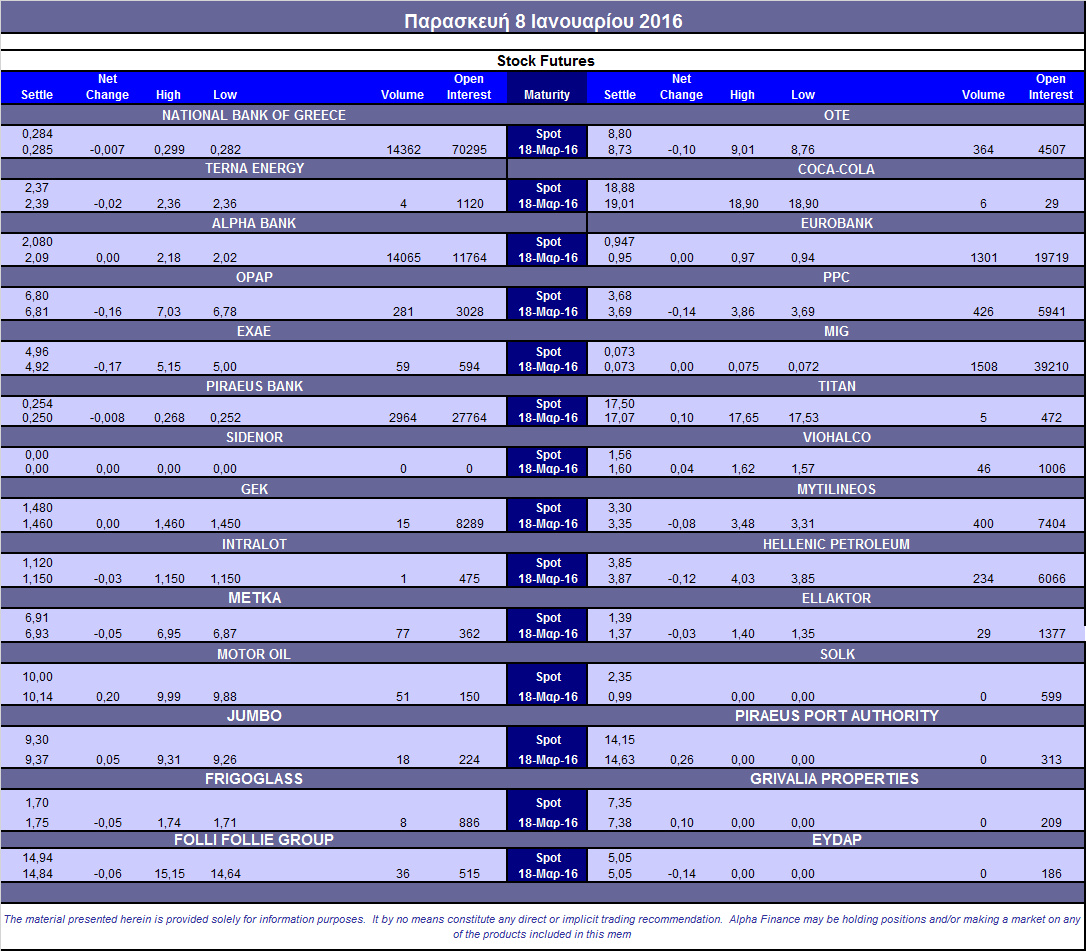

Συνεχίστηκε το πτωτικό σερί και στην Αγορά Παραγώγων, με σημαντική μείωση των συναλλαγών στα συμβόλαια του δείκτη και μικρή αύξηση στα Σ.Μ.Ε. επί μετοχών (36.360 συμβόλαια).

Στα 14.538 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Ιανουάριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 2.035, 1.838 για τον Ιανουάριο και 197 για τον Φεβρουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 167,25) κινήθηκε μεταξύ 166 και 172 μονάδων και έκλεισε πολύ κοντά στην θεωρητική του τιμή, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (9.500 ΔΕΗ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (281), ΔΕΗ (428), Alpha Bank (14.165), Eurobank (1.301), Πειραιώς (2.964), Εθνική (14.362), ΟΤΕ (364), MIG (1.508), Ελ. Πετρέλαια (234), Μυτιληναίο (400).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του FTSE/ASE Large Cap μειώθηκε στο 40%, ενώ η συναλλακτική δραστηριότητα ήταν στα 234 δικαιώματα υψηλής κεφαλαιοποίησης (όλα αγοράς).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (2.719.039 τεμ.). Πειραιώς (1.583.662 τεμ.).

Πηγή: Alpha Finance