Οι Τραπεζικές ανακοινώσεις που ακολούθησαν το κλείσιμο της χθεσινής συνεδρίασης και έδωσαν μία πρώτη "γεύση" όσον αφορά τους όρους των επικείμενων Τραπεζικών ΑΜΚ, δεν έτυχαν και της καλύτερης υποδοχής, σήμερα, από την εγχώρια Χρηματιστηριακή Αγορά.

Η πρόθεση του ομίλου της Εθνικής να προχωρήσει στην πώληση του 100% της Finansbank (κατά τους αναλυτές το ποιοτικότερο asset του ομίλου) και πολύ περισσότερο τα πιθανολογούμενα σημαντικά reverse splits στα οποία θα προχωρήσουν οι Alpha Bank, Eurobank και Πειραιώς και τα οποία παραμένουν ο "μπαμπούλας" για τους υφιστάμενους μετόχους, έφεραν σημαντικές πιέσεις στους Δεικτοβαρείς Τραπεζικούς τίτλους και όχι μόνο, σε μία συνεδρίαση που χαρακτηρίστηκε από σημαντική βύθιση του τζίρου (ο χαμηλότερος των τελευταίων τεσσάρων συνεδριάσεων), ενώ Alpha Bank, Eurobank, Εθνική και Πειραιώς απέσπασαν το 59% της συνολικής μικτής αξίας συναλλαγών.

Οι Τραπεζικές μετοχές τράβηξαν χαμηλότερα και τα Τραπεζικά warrants, (ΑΛΦΑΤΠ -32,5%, ΠΕΙΡΤΠ -11,11%, ΕΤΕΤΠ -17,5%), καθώς σύμφωνα με τις κείμενες διατάξεις οι εταιρικές πράξεις που αφορούν τις Τραπεζικές μετοχές, αφορούν και τους Τραπεζικούς παραστατικούς τίτλους, που αναγκαστικά θα υποβληθούν στην "βάσανο" των reverse splits.

Δεν είναι καθόλου τυχαίο ότι ο τίτλος της Εθνικής (-4,09%), που είναι η μόνη που μέχρι στιγμής δεν έχει αναφερθεί σε reverse split, ξεκίνησε την συνεδρίαση με ανοδικές διαθέσεις και στην συνέχεια υπέστη σημαντικά μικρότερες απώλειες από τις μετοχές των Alpha Bank (-18,3%), Πειραιώς (-22,55%) και Eurobank (-9,09%). Η τελευταία δίνοντας μεγαλύτερη ορατότητα στους επενδυτές ανακοίνωσε και την αναλογία του reverse split (100/1), ενώ για τις Πειραιώς και Alpha Bank, αυτό παραμένει ζητούμενο.

Υπενθυμίζεται ότι η διαδικασία του reverse split εμπεριέχει και ολιγοήμερη αναστολή διαπραγμάτευσης των τίτλων στο Χ.Α.

Ο κλαδικός δείκτης των Τραπεζών ξεκίνησε με ανοδικές διαθέσεις, λόγω θετικού ξεκινήματος της Εθνικής, αναρριχόμενος μέχρι τις 284,99 μονάδες (+0,92%), όμως μετά τις 10.33 κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρι τις 238,84 (-15,42%), στις 17.00 βρέθηκε στις 248,44 (-12,03%) για να ολοκληρώσει την συνεδρίαση στις 25,66 μονάδες με απώλειες 10,53%).

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Αξίζει υποσημείωσης το αξιοπρόσεκτο "come back" από πλευράς αγοραστών, που σημειώθηκε κατά το τελευταίο ημίωρο της συνεδρίασης στον τίτλο της Εθνικής, όμως οι εν δυνάμει πωλητές ήταν παρόντες, έστω και αν την τελευταία "πινελιά" την έβαλαν οι τελικές δημοπρασίες (βλ. διάγραμμα).

Η μετοχή της Εθνικής κινήθηκε μεταξύ 0,688 (+4,24%) και 0,5890 ευρώ (-10,76%), ενώ Alpha Bank, Eurobank και Πειραιώς κινήθηκαν μόνιμα με αρνητικό πρόσημο, με χαμηλά ημέρας τα 0,123 ευρώ (-19,61%), 0,034 ευρώ (-22,73%) και 0,075 ευρώ (-26,47%), αντίστοιχα.

Το ημερήσιο διάγραμμα της Εθνικής Τράπεζας

Επαναπροσεγγίζει τα χαμηλότερα κλεισίματα "ever" ο τίτλος της Τρ. Αττικής (-4,17%).

Από εκεί και πέρα δεν υπάρχει η παραμικρή αμφιβολία ότι τα πράγματα θα ήταν ασυγκρίτως χειρότερα για τους βασικούς δείκτες του Ελληνικού Χρηματιστηρίου, αν για πολλοστή φορά δεν "επιστρατευόταν" ο "μπαλαντέρ - σωματοφύλακας του Δείκτη, που δεν είναι άλλος από την πλέον "βαριά" μετοχή του Χ.Α., αυτή της ΕΕΕ (+1,69%), ενώ σημαντικές βοήθειες έδωσαν οι Τιτάνας (+2,45%), Jumbo (+1,11%), Folli Follie Group (1,67%) και ΟΤΕ (+0,57%).

Αξίζει να σημειωθεί ότι η μετοχή της ΕΕΕ ήταν ο μοναδικός τίτλος του FTSE25, που κινήθηκε μόνιμα με θετικό πρόσημο, βάζοντας "πλάτη" και στα δύσκολα της ημέρας, όμως η τρέχουσα κεφαλαιοποίηση ξεπέρασε τα 8,1 δισ ευρώ και ο τίτλος απειλεί υψηλά 26 μηνών (βλ. διάγραμμα).

Σε υψηλό 26 μηνών η EEE

Σε περίπτωση διόρθωσης, το "stop" για τους "long" έχει ανέβει στα 21,40 ευρώ.

Κατά απόλυτη βεβαιότητα ένα είναι το σίγουρο δεδομένο, ότι ο Τραπεζικός κλάδος εισέρχεται σε περίοδο υψηλού volatility, ενώ δύο είναι τα ζητούμενα στα οποία θα κληθούν να απαντήσουν οι αμέσως επόμενες συνεδριάσεις.

Πρώτον αν το σημερινό mini "sell off" εκτόνωσε τις πιέσεις όσων αποφάσισαν να αποχωρήσουν επιθετικά από το Τραπεζικό ταμπλώ και αν αυτό συνεχιστεί, κατά πόσο η μετοχή της ΕΕΕ θα μπορέσει να συνεχίσει να αποτελεί αντίβαρο στις Τραπεζικές πιέσεις.

Δεύτερο, το αν θα υπάρξει χαλάρωση των capital controls, για όσους επιθυμούν να συμμετάσχουν στις Τραπεζικές ΑΜΚ και ποιοι όροι θα υπάρξουν για τους εγχώριους επενδυτές.

Να σημειωθεί πως αν παραμείνουν οι περιορισμοί από τα capital controls, δεν μπορεί να αποκλειστεί το σενάριο επέκτασης των πιέσεων στον μη Τραπεζικό 25αρη, από όσους ενεργούς παίκτες θα επιδιώξουν την συμμετοχή τους στις Τραπεζικές ΑΜΚ μέσω αύξησης των πιστωτικών υπολοίπων, στα χαρτοφυλάκιά τους (!)

Επίσης δεν μπορούν να αποκλειστούν και νεότερες πιέσεις στις Τραπεζικές μετοχές, από όσους επιθυμούν να αποκτήσουν ρευστότητα και να πάρουν εκ νέου θέσεις σε Τραπεζικούς τίτλους, αν επαληθευτούν οι συγκλίνουσες εκτιμήσεις της Αγοράς, ότι οι Τραπεζικές ΑΜΚ θα γίνουν σε "δελεαστικές" τιμές.

Πάντα σημαντικός παράγοντας παραμένει και η αξιολόγηση από τους Θεσμούς, που δείχνει να προχωρά εξαιρετικά αργά.

Από εκεί και πέρα και σύμφωνα με το ρεπορτάζ της Αν. Παπαϊωάννου, "εν αναμονή της απόφασης του SSM για το τι 'μετράει' από τα capital plans των τεσσάρων συστημικών, οι Τράπεζες ετοιμάζονται να ανοίξουν την επόμενη εβδομάδα βιβλία προσφορών".

Η Moody's ανακοίνωσε ότι η προαιρετική δημόσια προσφορά που κατέθεσε η Εθνική Τρ. για την για την επαναγορά τίτλων δεν θα έχει καμία επίπτωση στην αξιολόγηση των τίτλων αυτών με "C". Όπως αναφέρει, η αξιολόγηση "C" είναι ήδη η χαμηλότερη και ως εκ τούτου δεν είναι δυνατή μια υποβάθμιση.

"Το Eurogroup της Δευτέρας θα πάρει σημαντικές αποφάσεις για την Ελλάδα και θα πρέπει να υπάρξει πρόοδος έως τότε", τόνισε ο Π. Μοσκοβισί στη διάρκεια της συνέντευξης τύπου που παραχώρησε μετά τις επαφές που είχε με τον Αλέξη Τσίπρα και τους Υπουργούς. "Η Ελλάδα θα πρέπει να πάρει σκληρές αποφάσεις έως το τέλος του έτους", συμπλήρωσε.

Τον κώδωνα του κινδύνου για καθυστερήσεις στην εκτέλεση του Ελληνικού προγράμματος, με προφανείς συνέπειες στην ανακεφαλαιοποίηση των Ελληνικών Τραπεζών, έκρουσε από τις Βρυξέλλες Κοινοτικός Αξιωματούχος με άμεση γνώση του θέματος. "H εκταμίευση και η χρήση των πρώτων 10 δισ. για την ανακεφαλαιοποίηση είναι συνδεδεμένη με την ολοκλήρωση της δεύτερης λίστας με προαπαιτούμενα και όχι με την πρώτη αξιολόγηση" είπε ο Αξιωματούχος (η πρώτη αξιολόγηση συνδέεται με τα 15 δισ. που απέμεναν στο πρόγραμμα των 86 δισ., τα οποία όπως είπε ο Αξιωματούχος "δεν χρειάζονται από ότι φαίνεται").

Σε "D" από "SD" υποβάθμισε η Standard and Poor's την Eurobank λόγω της δημόσιας προσφοράς για την επεναγορά ομολόγων της. Επίσης, ο οίκος μειώνει την πιστοληπτική αξιολόγηση των τίτλων κύριας εξασφάλισης της Τράπεζας σε "D" από "CCC-" και των τίτλων μειωμένης εξασφάλισης σε "D" από "C". Όπως αναφέρει η Standard and Poor's, το deal που προτείνει η Eurobank στους ομολογιούχους της θεωρείται με βάση τα κριτήριά του, ανταλλαγή υπό πίεση (distressed exchange).

Τεχνικά και όσον αφορά τους βασικούς δείκτες του Χ.Α., η εικόνα διαμορφώνεται ως εξής:

Στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης (-0,85%), Intraday position is short με stop το κλείσιμο υψηλότερα των 218 μονάδων, ενώ το 221 - 222 συνεχίζει να είναι η πολύ σημαντική μας αντίσταση. Στήριξη κοντινή το 212 που διάσπαση μπορεί να τεστάρει και πάλι το 207.

Για τον Γενικό Δείκτη το "stop" για τους "long" εντοπίζεται στις 702 - 701 μονάδες, με επόμενη στήριξη τις 694 και τις 687 μονάδες, ενώ σε περίπτωση που υπερκεραστούν οι 731 μονάδες (πράγμα που φαίνεται εξαιρετικά δύσκολο από τις μέχρι στιγμής προσπάθειες), η επόμενη τεχνική αντίσταση εντοπίζεται στις 742 μονάδες.

Και εδώ Intraday position is short με stop το κλείσιμο υψηλότερα των 727 - 731 μονάδων.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Στην πρώτη φάση ανακεφαλαιοποίησης των Τραπεζών φαίνεται να έχει εισέλθει η Χρηματιστηριακή Αγορά μετά την ανακοίνωση των 'stress tests' των εγχώριων Χρηματοπιστωτικών Ιδρυμάτων στις 31/10, καθώς οι διοικήσεις των τραπεζών θα πρέπει να έχουν γνωστοποιήσει μέχρι τις 6/11 τις προθέσεις τους για την κεφαλαιακή τους ενίσχυση" αναφέρει ο Στρατής Πολυχρονέας.

Η Eurobank έχοντας τις μικρότερες κεφαλαιακές ανάγκες στο δυσμενές σενάριο (€2,12 δισ.) έσπευσε να συγκεκριμενοποιήσει τις προθέσεις της και καλεί του μετόχους της σε ΕΓΣ στις 16/11, προτείνοντας reverse split σε αναλογία 1 νέα μετοχή για κάθε 100 παλαιές μετοχές και αύξηση μ/κ έως και τα €2,12 δισ. με παραίτηση του δικαιώματος των παλαιών μετόχων.

Να υπενθυμίσουμε ότι ΕΓΣ με reverse split χωρίς να γνωστοποιηθούν οι όροι του εκ των προτέρων, έχουν επίσης συγκαλέσει η Alpha Bank στις 14/11 και η Τράπεζα Πειραιώς στις 15/11 (στόχος η συγκέντρωση €4,93 δισ.).

Η Εθνική Τράπεζα γνωστοποίησε την πρόθεσή της να πωλήσει το σύνολο της Finansbank, μετά το πέρας της ανακεφαλαιοποίησης των Τραπεζών, χωρίς να έχει ορίσει ακόμα ημερομηνία ΕΓΣ. Γεγονός είναι ότι τα σημαντικά κεφάλαια που απαιτούνται για τη συμμετοχή των εγχώριων Ιδιωτών στις επικείμενες ΑΜΚ, χωρίς δικαιώματα προτίμησης υπέρ των παλαιών μετόχων και υπό τις τρέχουσες αντίξοες συνθήκες, ενισχύουν την αβεβαιότητα των κατόχων τίτλων σχετικά με την υφιστάμενη επένδυσή τους.

Προς το τελευταίο συνάδει και μια πιθανή προσφορά μετοχών από τους κάτοχους ομολογιών που θα "επιλέξουν" να δεχθούν την ανταλλαγή τους στο πλαίσιο της ανακεφαλαιοποίησης των Τραπεζών.

Σε κάθε περίπτωση και σύμφωνα με την άποψη του αναλυτή της Μίδας ΑΧΕΠΕΥ, είναι λογικό η μεταβλητότητα στην Αγορά να συνεχισθεί, με το ενδιαφέρον όμως να εστιάζεται παράλληλα και στα αποτελέσματα του γ΄3μήνου, τα οποία μάλιστα, τρείς εκ των τεσσάρων συστημικών Τραπεζών έχουν ήδη ανακοινώσει.

Οι διεθνείς οικονομικές εξελίξεις

Με "κόκκινη παραφωνία" τον δείκτη Sensex 30 (-0,13%) ολοκληρώθηκε η σημερινή συνεδρίαση για τις μεγάλες Ασιατικές Αγορές, με τα μεγαλύτερα κέρδη για Shanghai (+4,31%) και Hang Seng (+2,15%).

Μικτά πρόσημα στην Ευρώπη (με πιέσεις στον DAX, καθώς η Volkswagen ανακοίνωσε ότι κατά τη διάρκεια μιας εσωτερικής έρευνας, εντοπίστηκαν "ανεξήγητες ασυνέπειες" όσον αφορά την εκπομπή διοξειδίου του άνθρακα σε περίπου 800.000 οχήματά της. Μια αρχική εκτίμηση υπολογίζει το οικονομικό κόστος σε περίπου 2 δισεκατομμύρια ευρώ) ενώ μικτή είναι η αρχική εικόνα των δεικτών στην Wall Street.

Αξιοπρόσεκτες πιέσεις για πετρέλαιο και ευρώ και μικρότερες για τον χρυσό.

Ξεκινώντας εξ Ανατολών και από το Χρηματιστήριο του Τόκυο, την "παράσταση έκλεψε" το IPO "Japan Post Holdings" (το μεγαλύτερο IPO μετά τη "Alibaba Group Holdings το Σεπτέμβριο του 2014). Η Κρατική έως και σήμερα "Japan Post", η οποία είναι υπεύθυνη για τις ταχυδρομικές υπηρεσίες στην Ιαπωνία, προχώρησε σε IPO του 11% του μετοχικού της κεφαλαίου.

Η δραστηριότητα στον τομέα των Υπηρεσιών της Κίνας αναπτύχθηκε με τους γρηγορότερους ρυθμούς των τριών τελευταίων μηνών τον Οκτώβριο, σύμφωνα με το δείκτη PMI, ο οποίος ανέβηκε στο 52 από 50,5 το Σεπτέμβριο.

Ερχόμενοι στην Ευρώπη και στην Ευρωζώνη, ο σύνθετος δείκτης PMI (για τις Υπηρεσίες και τον κλάδο της Μεταποίησης) διαμορφώθηκε στις 53,9 μονάδες τον Οκτώβριο, υποχωρώντας οριακά από την αρχική μέτρηση στις 54,0 μονάδες, όπως ανακοίνωσε η εταιρεία ερευνών Markit.

"Τα στελέχη της Ευρωπαϊκής Κεντρικής Τράπεζας θα επανεξετάσουν το επίπεδο της νομισματικής τόνωσης στην συνεδρίαση του Δεκεμβρίου και παραμένουν έτοιμα να δράσουν αν χρειαστεί. Το Διοικητικό Συμβούλιο είναι πρόθυμο και έτοιμο να δράσει χρησιμοποιώντας όλα τα διαθέσιμα εργαλεία με βάση την εντολή του επανέλαβε ο επικεφαλής της ΕΚΤ.

Μεταφερόμενοι στις ΗΠΑ, οι εταιρείες δημιούργησαν 182.000 θέσεις εργασίας τον Οκτώβριο, έναντι 190.000 τον προηγούμενο μήνα, σύμφωνα με στοιχεία που δημοσίευσε την Τετάρτη το Ινστιτούτο "ADP". Οι αναλυτές του Bloomberg προέβλεπαν ότι θα αυξηθούν κατά 180.000.

Πτώση 15% κατέγραψε τον Σεπτέμβριο το εμπορικό έλλειμμα στα $40,8 δισ. Οι αναλυτές του "Marketwatch" προέβλεπαν ότι το έλλειμμα θα υποχωρήσει στα $41, δισ.

Επιβράδυνε τον Οκτώβριο η δραστηριότητα του κλάδου των Υπηρεσιών, σε χαμηλό τεσσάρων μηνών, όπως έδειξαν τα στοιχεία που έδωσε στη δημοσιότητα η Markit. Ειδικότερα, ο δείκτης PMI διολίσθησε στις 54,8 μονάδες τον Οκτώβριο από 55,1 τον προηγούμενο μήνα.

Ο δείκτης υπηρεσιών του Institute for Supply Management αυξήθηκε στις 59,1 μονάδες τον Οκτώβριο από 56,9 μονάδες τον Σεπτέμβριο. Είναι το υψηλότερο επίπεδο των τελευταίων τριών μηνών. Οι εκτιμήσεις των αναλυτών έκαναν λόγο για υποχώρηση του δείκτη στις 56,5 μονάδες σε δημοσκόπηση του "Bloomberg".

Επιστροφή στο ΧΑ

Το ποσό των 1,138 δισ. ευρώ άντλησε το Ελληνικό Δημόσιο από τη σημερινή δημοπρασία εντόκων γραμματίων εξάμηνης διάρκειας. Το επιτόκιο παρέμεινε αμετάβλητο στο 2,97%.

Την άρση των capital controls σε ό,τι αφορά στις χρηματιστηριακές συναλλαγές και στη δυνατότητα συμμετοχής των Ελλήνων επενδυτών στις επικείμενες αυξήσεις κεφαλαίου των Τραπεζών ζήτησε ο ΣΜΕΧΑ σε συνέντευξη Τύπου που παραχώρησε σήμερα.

Το Διοικητικό Συμβούλιο της Τράπεζας Πειραιώς αποφάσισε να συγκαλέσει Έκτακτη Γενική Συνέλευση των μετόχων προκειμένου να εγκρίνει: (i) αύξηση του μετοχικού κεφαλαίου μέσω έκδοσης νέων κοινών ονομαστικών μετοχών χωρίς δικαίωμα προτίμησης των παλαιών μετόχων, που θα καλυφθεί με καταβολή μετρητών, σε Ιδιώτες επενδυτές, την άσκηση διαχείρισης παθητικού που βρίσκεται ήδη σε εξέλιξη από τις 15 Οκτωβρίου 2015 και την έκδοση νέων κοινών ονομαστικών μετοχών και υπό αίρεση μετατρέψιμων ομολόγων στο Ταμείο Χρηματοπιστωτικής Σταθερότητας και

(ii) μείωση του αριθμού των κοινών μετοχών της Τράπεζας (reverse split), η οποία δεν αναμένεται να είναι μικρότερη από 100 υφιστάμενες κοινές μετοχές για κάθε καινούργια κοινή μετοχή.

Στο άνοιγμα του βιβλίου προσφορών για την ΑΜΚ προχώρησε η τράπεζα. Σύμφωνα με πληροφορίες η Τράπεζα έχει στόχο να συγκεντρώσει τουλάχιστον 1,6 δισ. ευρώ, όσο και το απαραίτητο ποσό για να καλύψει το βασικό σενάριο και αναμένεται να μείνει ανοικτό μέχρι την Παρασκευή.

Την πρόθεση μετόχου πλειοψηφίας να αποκτήσει χρηματιστηριακά μετοχές της μειοψηφίας έως τις 17 Νοεμβρίου, στην τιμή των 0,40 ευρώ ανά μετοχή κοινοποίησε η Καθημερινή. Η εισηγμένη υπενθυμίζει την απόφαση της Γενικής Συνέλευσης για διαγραφή των μετοχών από το Χρηματιστήριο.

Από εκεί και πέρα, ο Γενικός Δείκτης ξεκίνησε με ανοδικές διαθέσεις αναρριχόμενος μέχρι τις 719,67 μονάδες (+0,21%). Από τις 10.34 και μετά "φόρεσε μόνιμα τα κόκκινα", υποχωρώντας μέχρι τις 704,56 (-1,83%). Στις 17.00 βρέθηκε στις 706,92 (-1,56%) και μέσω των τελικών δημοπρασιών έκλεισε στις 708,59 μονάδες με απώλειες 1,33%.

Ο τζίρος υποχώρησε στα 44 εκατ. από τα οποία τα 2,8 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΔΕΗ, ΜΕΤΚ, ΜΟΗ, ΠΕΙΡ). Στο ταμπλώ του 25αρη διακινήθηκαν 269916821 τίτλοι και στο συνολικό εύρος του ταμπλώ 290026898 μετοχές.

Κακή η τελική εικόνα με 33 ανοδικές μετοχές έναντι 62 πτωτικών, ενώ 14 τίτλοι ολοκλήρωσαν την συνεδρίαση με απώλειες μεγαλύτερες του 9%.

Από τους θεωρούμενους Δεικτοβαρείς τίτλους και όπως προαναφέρθηκε, μόνο η ΕΕΕ κινήθηκε μόνιμα με θετικό πρόσημο.

Δεν "πρασίνισαν" καθ' όλη την διάρκεια της συνεδρίασης οι ΑΛΦΑ, ΕΥΡΩΒ, ΠΕΙΡ, ΓΡΙΒ, ΕΛΠΕ, ΕΥΔΑΠ, ΕΧΑΕ, ΛΑΜΔΑ, ΟΛΠ.

Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισε η μετοχή του Ελλάκτωρα και στο ενδοσυνεδριακό υψηλό οι τίτλοι των ΕΥΔΑΠ, Μέτκα, ΟΤΕ, Τιτάνα, lAMDA Development, Jumbo, Folli Follie Group.

Χαμηλότερα του 25αρη, τέταρτη συνεχόμενη ανοδική συνεδρίαση για την μετοχή της Αφοι Κορδέλου (+7,40%), με συνολικό όγκο συναλλαγών 440 τεμ. (!), ενώ το +26,19% του Κέκροπα ήταν αποτέλεσμα, κυρίως, "ανοιχτών" εντολών αγοράς.

Τρίτη συνεχόμενη ανοδική συνεδρίαση για την ΑΝΕΚ (+4,62%), με τις φήμες στο Λιμάνι να μην αποκλείουν σημαντικές ανακατατάξεις στον κλάδο με "θρυαλλίδα" την HSW.

Συνεχίζει ανοδικά η Audiovisual (+9,21%), αφού στο πρώτο μισό της συνεδρίασης απορροφήθηκε η ελάχιστη προσφορά. Υπενθυμίζεται ότι από σήμερα εισήχθηκαν προς διαπραγμάτευση οι 1.363.723 νέες μετοχές της εταιρείας που προέκυψαν από την μετατροπή ισόποσων μη εισηγμένων προνομιούχων μετοχών της. Από την ίδια ημερομηνία, το νέο σύνολο εισηγμένων μετοχών που διαπραγματεύονται στο Χ.Α. ανέρχεται σε 46.821.187.

Τέλος από σήμερα και μετά την ισόποση αύξηση και μείωση του Μ.Κ., οι μετοχές της εταιρείας "FLEXOPACK" (0%) είναι διαπραγματεύσιμες στο Χρηματιστήριο με τελική ονομαστική αξία μετοχής € 0,54 και χωρίς το δικαίωμα συμμετοχής στην επιστροφή κεφαλαίου ποσού € 0,09 ανά μετοχή με καταβολή μετρητών. Προσαρμοσμένη Τιμή Εκκίνησης: € 2,91.

---ΧΠΑ

Καθαρά πτωτική η συνεδρίαση και στην Αγορά Παραγώγων, με τις συναλλαγές να παρουσιάζουν αισθητή μείωση για τα συμβόλαια του δείκτη. Αντίθετα σχετική αύξηση παρουσίασε ο όγκος στα Σ.Μ.Ε. επί μετοχών (4.443 συμβόλαια).

Στα 8.283 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Νοέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 2.536, 1.594 για τον Νοέμβριο, 942 για τον Δεκέμβριο και 0 για τον Ιανουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 213,5) κινήθηκε μεταξύ 210,75 και 216,75 μονάδων, κλείνοντας πολύ κοντά στην θεωρητική του τιμή, σύμφωνα με την τιμή εκκαθάρισης.

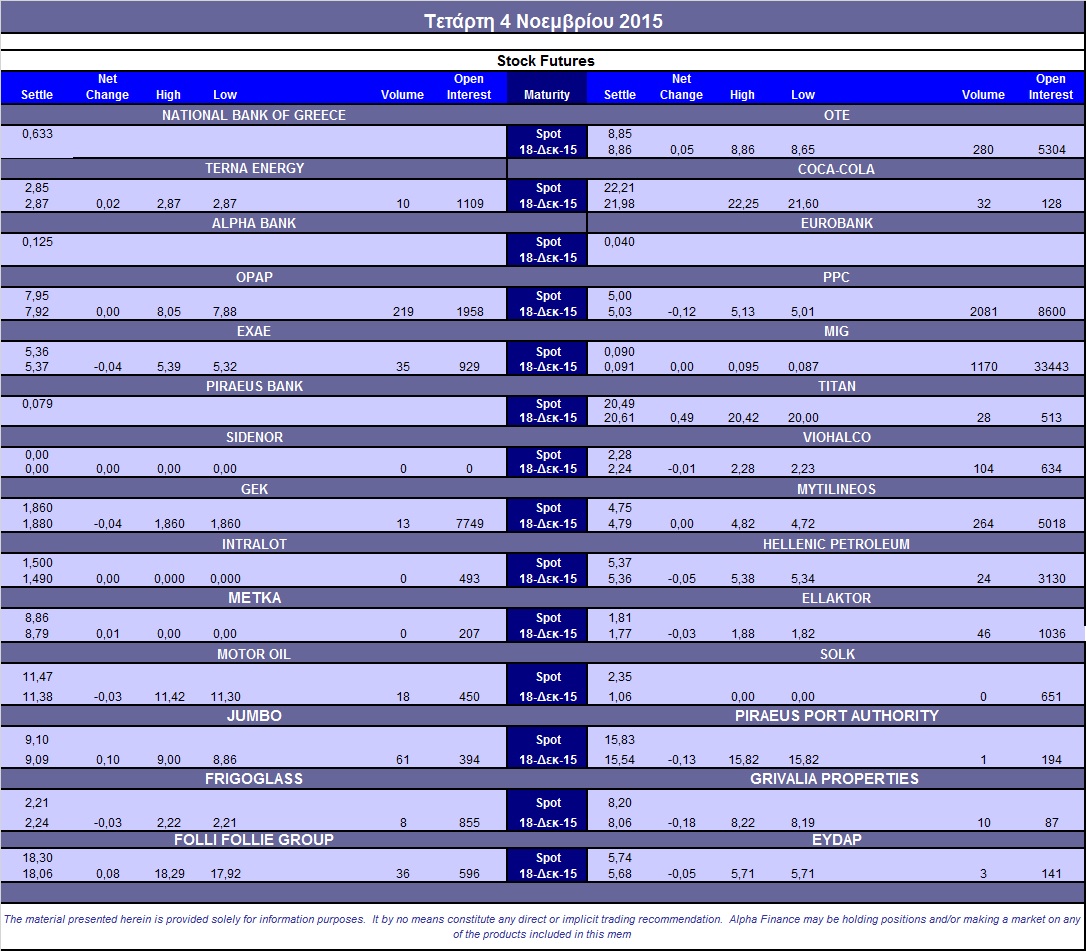

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (219), ΔΕΗ (2.081), ΟΤΕ (280), MIG (1.170), Μυτιληναίο (164).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap αυξήθηκε στο 44%, ενώ ο όγκος συναλλαγών ήταν στα 155 δικαιώματα (όλα αγοράς).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (1.167.054 τεμ.), Πειραιώς (15.168.200 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance