Με την δημοσίευση των αποτελεσμάτων της προσομοίωσης ακραίων καταστάσεων, το Σάββατο 31/10, η εγχώρια Χρηματιστηριακή Αγορά πέρασε στην επόμενη φάση, καθώς οι φήμες και οι εκτιμήσεις έδωσαν την θέση τους στα γεγονότα, με τους ενεργούς επενδυτές να καλούνται να επαναξιολογήσουν την στρατηγική τους.

Άλλωστε η στήλη είχε προειδοποιήσει επανειλημμένως πως η "επόμενη μέρα" των "τεστ κοπώσεως" δεν θα είναι η ίδια για όλες τις Τράπεζες, όπως και οι όροι βάσει των οποίων θα προχωρήσουν οι Τραπεζικές Α.Μ.Κ.

Απόλυτα διιστάμενες οι απόψεις των εγχώριων επαγγελματιών, με τους συγκρατημένα αισιόδοξους να συνιστούν στους ενεργούς παίκτες να ακολουθήσουν την τάση και τους περισσότερο επιφυλακτικούς να συνιστούν απόλυτη επιφύλαξη, καθώς οι συντηρητικοί παίκτες δεν έχουν λόγο να "κυνηγήσουν" τις τιμές, αλλά θα πρέπει να περιμένουν να γνωρίσουν όλες τις παραμέτρους με τις οποίες θα πραγματοποιηθούν οι κεφαλαιακές ενισχύσεις των Τραπεζών.

Ένας ακόμα λόγο σχετικής επιφυλακτικότητας είναι και το τελικό ύψος των CoCos που θα εκδοθούν και αν αυτά τελικά θα συνοδεύονται με επιτόκιο 8%, ύψος μάλλον δυσβάσταχτο για τις Τράπεζες, που δεν θα μπορούν να χορηγούν φθηνά δάνεια όταν αυτές δανείζονται ακριβότερα.

Επίσης ο σημερινός Τραπεζικός "ενθουσιασμός" στο εγχώριο χρηματιστηριακό ταμπλώ, σε καμία περίπτωση, δεν πρέπει να γίνει αιτία οι επενδυτές να παραβλέψουν τις καθυστερήσεις στην υλοποίηση των προαπαιτουμένων για την εκταμίευση της δόσης.

Τέλος οι ενεργοί παίκτες δεν θα πρέπει να λησμονούν ότι λίγες μέρες πριν το πρακτορείο Reuters είχε προϊδεάσει για κεφαλαιακές ανάγκες, περίπου, 14 δισ ευρώ, όποτε ο παράγοντας έκπληξη, μάλλον δεν υπάρχει.

Από εκεί και πέρα και παίρνοντας τα πράγματα με την χρονική τους σειρά, το stress test της ΕΚΤ έδειξε κεφαλαιακές ανάγκες 14,4 δισ. στο δυσμενές σενάριο και 4,391 στο βασικό. Οι Τράπεζες έχουν διορία έως τις 6 Νοεμβρίου για να υποβάλουν σχέδια κάλυψης των κεφαλαιακών αναγκών με τα οποία θα εξηγούν πώς προτίθενται να καλύψουν την υστέρηση κεφαλαίων.

Το ακριβές ποσό που θα καλύψουν οι Ιδιώτες δεν έχει ακόμα συγκεκριμενοποιηθεί, καθώς αναμένονται οι τελικές διαπραγματεύσεις με την ΕΚΤ και τα Τραπεζικά business plans.

"Η επιτυχία της ανακεφαλαιοποίησης των Ελληνικών Τραπεζών είναι σε άμεση συνάρτηση με την τήρηση των δεσμεύσεων της Ελληνικής Κυβέρνησης για την υλοποίηση των μεταρρυθμίσεων", επισήμανε ο κ. Quintana του SSM, κατά τη διάρκεια του conference call για την αξιολόγηση των Ελληνικών Τραπεζών.

"Να καταβάλουν κάθε προσπάθεια για προσέλκυση και Εγχώριων επενδυτών", καλεί η Κυβέρνηση τις διοικήσεις των Τραπεζών με ανακοίνωση που εξέδωσε χθες. Σε αυτή εν αναμονή και της Πράξης Υπουργικού Συμβουλίου γνωστοποίησε ότι το ΤΧΣ θα μετάσχει με αναλογία 25% κοινές μετοχές και 75% Cocos (υπό αίρεση μετατρέψιμες ομολογίες) στην κεφαλαιακή ενίσχυση των τραπεζών.

"Η δεδομένη χρονική στιγμή αποτελεί ίσως την κρισιμότερη για να δρομολογηθεί και εφαρμοστεί επιτέλους η πρόταση περί απελευθέρωσης των χρηματιστηριακών συναλλαγών, προκειμένου η συμμετοχή των Ελλήνων επενδυτών στις επικείμενες ανακεφαλαιοποιήσεις των Τραπεζών να πραγματοποιηθεί χωρίς τέτοιου είδους περιορισμούς" ανέφερε στο Εuro2day.gr, o πρόεδρος του ΣΜΕΧΑ κ. Σπύρος Κυρίτσης.

Οι εκτιμήσεις των ξένων

Η ικανότητα των Ελληνικών Τραπεζών να συγκεντρώσουν μέχρι το τέλος του έτους τα κεφάλαια ύψους 14,4 δισ. ευρώ που έδειξαν τα "stress tests" είναι "credit negative", λόγω των δυσμενών οικονομικών συνθηκών της Χώρας, σύμφωνα με τη Moody's, η οποία εκτιμά πως είναι πιθανή η χρήση πόρων του Δημοσίου και το "bail in" των ομολογιούχων.

Από την άλλη και σύμφωνα με το ρεπορτάζ του Χρ. Κίτσιου, για τις Τράπεζες με καθαρή θετική θέση που λαμβάνουν Κρατική βοήθεια για την κάλυψη του δυσμενούς σεναρίου, θα υπάρξει υποχρεωτική μετατροπή των προνομιούχων μετοχών σε κοινές με συντελεστή επί της ονομαστικής αξίας που αναμένεται να οριστεί σήμερα.

Προαιρετική δημόσια προσφορά στους κατόχους υβριδικών κεφαλαίων, ομολόγων μειωμένης εξασφάλισης, προνομιούχων μετοχών ΗΠΑ και κατόχων ομολόγων υψηλής διαβάθμισης (senior bonds) κατέθεσε η Εθνική Τράπεζα. Η δημόσια προσφορά αφορά σε τίτλους αξίας 777,7 εκατ. ευρώ, $13,9 εκατομμυρίων και 8,7 εκατ. στερλινών. Η ημερομηνία λήξης της προσφοράς είναι η 11η Νοεμβρίου, οπότε θα ανακοινωθούν και τα αποτελέσματα.

Οι ξένοι αναλυτές με εκθέσεις τους που δημοσιοποιήθηκαν σήμερα εκτιμούν ότι τα αποτελέσματα του stress test αποτελούν θετική είδηση αλλά επισημαίνουν ότι η αβεβαιότητα δεν έχει αρθεί ακόμα.

Η αντίδραση της Attica Bank

"Τα δημοσιεύματα που βλέπουν το φως της δημοσιότητας για δήθεν αφερεγγυότητα της Attica Bank (-13,33%) και συνεπώς θέση της σε καθεστώς εκκαθάρισης με δημιουργία "good bank" και "bad bank" είναι παντελώς αναληθή και παραπλανητικά" σύμφωνα με ανακοίνωση της Τράπεζας. Σύμφωνα με την ανακοίνωση "η Τράπεζα θα προχωρήσει με επιτυχία στην ανακεφαλαιοποίηση". Εάν απομείνει υπόλοιπο ποσό για κάλυψη μετά την ΑΜΚ, σύμφωνα με τον πρόσφατο νόμο η Attica θα δικαιούται, όπως και οι λοιπές Τράπεζες, να καλέσει και αυτή το ΤΧΣ για συμμετοχή.

Επιστρέφοντας στα της σημερινής συνεδρίασης, αξίζει να σημειωθεί πως δεν θα ήταν υπερβολή να μπει για τίτλος "οι Τράπεζες και οι άλλοι", καθώς Alpha Bank, Eurobank, Εθνική και Πειραιώς απέσπασαν το 60% της συνολικής μικτής αξίας συναλλαγών, με τις υψηλές συναλλαγές να συνδυάζονται και με διόλου ευκαταφρόνητα κέρδη, ενώ το +16,05% του Τραπεζικού δείκτη δεν αφήνει περιθώρια αμφιβολιών για τους θετικούς πρωταγωνιστές ημέρας.

Από την άλλη αξίζει να επισημανθεί ότι το αγοραστικό ενδιαφέρον για Τραπεζικούς τίτλους, "χρωματίστηκε" από τα αποτελέσματα των "τεστ κοπώσεως", με τις μετοχές των Τραπεζών που είχαν τις μικρότερες κεφαλαιακές ανάγκες, σύμφωνα με το βασικό σενάριο, να είναι πρώτες στις προτιμήσεις των αγοραστών.

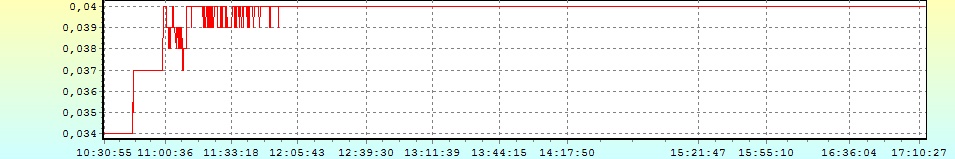

Έτσι, με το ξεκίνημα ο τίτλος της Eurobank (+29,03%) "κλείδωσε" στο +9,68%, για να ακολουθήσουν "κλειδώματα" στο +19,35% και στο +29,03% (βλ. διάγραμμα).

Το ημερήσιο διάγραμμα της Eurobank

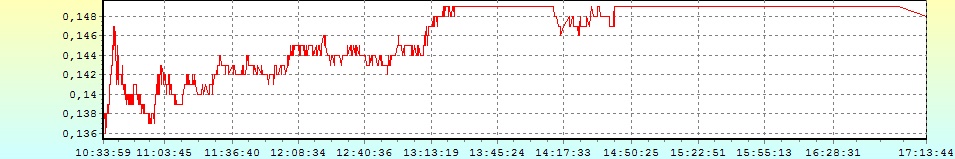

Με "AMEM" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας) ξεκίνησαν την συνεδρίαση οι τίτλοι των Alpha Bank (+28,7%), Εθνικής (+7,67%) και Πειραιώς (+18,28%), με τους αγοραστές να δείχνουν σαφέστατη προτίμηση στον τίτλο της πρώτης που τερμάτισε την συνεδρίαση στο ανώτατο όριο ανόδου (βλ. διάγραμμα).

Το ημερήσιο διάγραμμα της Alpha Bank

Σημαντική κινητικότητα σε Εθνική και Πειραιώς, όμως οι αγοραστές ήταν σαφώς επιφυλακτικότεροι, ενώ αρκετές βραχυπρόθεσμες τοποθετήσεις έγιναν στην λογική του "ποιος Τραπεζικός τίτλος δεν είναι στο limit up", κάτι που εμπεριέχει σημαντικούς κινδύνους για όσους κινούνται με "αργά αντανακλαστικά".

Ευνόητο είναι ότι οι υψηλές ημερήσιες αποδόσεις των Τραπεζικών τίτλων, συμπαρέσυραν και τα Τραπεζικά warrants, τα οποία αποδείχθηκαν "η απόλυτη μπιλιά" και έδωσαν πλούσιες αποδόσεις για όσους τοποθετήθηκαν στην αρχή της συνεδρίασης (ΑΛΦΑΤΠ +100%, ΕΤΕΤΠ +60% και ΠΕΙΡΤΠ +42,86%).

Σε πολύ μεγάλη απόσταση από το Τραπεζικό "πάρτι" οι υπόλοιπες μετοχές του FTSE25, όπου ξεχώρισε το +4,62% για την ΕΧΑΕ, καθώς η εισηγμένη θα ευνοηθεί σημαντικά από τις Τραπεζικές Α.Μ.Κ. και την αναμενόμενη αύξηση των συναλλαγών.

Τίποτα το εντυπωσιακό από πλευράς τζίρου που δεν επιβεβαίωσε τις αρχικές, σαφώς πιο αισιόδοξες, προβλέψεις. Αξίζει να αναφερθεί ότι το πρώτο ημίωρο συμπληρώθηκε με την μικτή αξία συναλλαγών να ακουμπά τα 8,5 εκατ., ενώ η πρώτη ώρα βρήκε τον τζίρο στις παρυφές των 14 εκατ. Όμως στην συνέχεια η συναλλακτική δραστηριότητα "κατέβασε στροφές" και μένει να φανεί αν αυτό οφείλεται και στο "κλείδωμα" των Alpha Bank και Eurobank και με τους ενεργούς παίκτες να μην θέλουν να πάρουν θέση σε άλλους τίτλους.

Από τις υπόλοιπες μετοχές του 25αρη, συνεχίζει απτόητη η Motor Oil (+2,77%), απειλώντας τα υψηλά επταετίας, προς το τέλος έβγαλαν αγοραστές οι Ελλάκτωρ (+5,62%), ΟΤΕ (+4,13%) και Ελ. Πετρέλαια (+4,15%), ενώ ελάχιστα ήταν τα άξια λόγου σε μεσαία και μικρότερη κεφαλαιοποίηση.

Εδώ και για τους "λάτρεις της αδρεναλίνης", πρέπει να αναφερθεί το σημερινό +29,79% της Audiovisual, καθώς άρχισαν να διακινούνται στην Αγορά άκρως ενδιαφέροντα σενάρια ...

Σαφώς ανεβασμένες οι συναλλαγές στην Αγορά Παραγώγων, ενώ νέα περαιτέρω αύξηση παρουσίασαν οι αποδόσεις των Ελληνικών Κρατικών τίτλων στην Αγορά ομολόγων και μένει να φανεί αν αυτοί που συνεχίζουν να ρευστοποιούν θέσεις, είναι για να αυξήσουν την ρευστότητά τους και να συμμετάσχουν στις επικείμενες Τραπεζικές ΑΜΚ, ή κάτι ανησυχητικότερο συμβαίνει.

Τεχνικά, ασφαλώς και η εικόνα άλλαξε προς το καλύτερο, σε σχέση με τις τελευταίες συνεδριάσεις της προηγούμενης εβδομάδας. Ξεκινώντας από τον Γενικό Δείκτη, αξίζει να σημειωθεί ότι η σημερινή συνεδρίαση άφησε "gap" στην περιοχή των 701 - 704 μονάδων, ενώ σαν θετική εξέλιξη κρίνεται το κλείσιμο πολύ κοντά στο υψηλό ημέρας και υψηλότερα από την πρώτη αντίσταση των 718 μονάδων. Παραμένει η σημαντική αντίσταση στις 731 μονάδες, ενώ η πρώτη στήριξη εντοπίζεται στις 703 μονάδες. Το "stop" για τους "long" έχει ανέβει στις 694 μονάδες.

Και στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης ίσως αξίζει αναφοράς το "τεχνικό χάσμα" που σημειώθηκε στην περιοχή των 209,5 - 210,5 μονάδων. Οι 221 μονάδες είναι το κύριο επίπεδο αντίστασης, που κατοχύρωση θα κάνει την διαφορά. Daily position is long με stop τις 185 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Τα 'stress tests' έβγαλαν τον 'λογαριασμό' κοντά στα 14,5 δισ, αισθητά καλύτερα από τα αναμενόμενα και πλέον μένει να δούμε τις εξελίξεις σε σχέση με το επερχόμενο 'book building' που θα κρίνει την συνέχεια του κλάδου" αναφέρει ο Ηλίας Ζαχαράκης.

Αν ολοκληρωθούν οι ΑΜΚ τότε θα έχουμε "οχύρωση" του κλάδου και πιθανά καλυτέρευση της Οικονομίας.

Από την άλλη θα έχουμε φτιάξει την βάση στα επίπεδα από θεσμικούς επενδυτές που ουσιαστικά θα βοηθήσει την Αγορά να ανατρέψει την πορεία της, μετά από μεγάλο διάστημα.

Αν οι καλύψεις από Ιδιώτες είναι και σε μεγαλύτερο βαθμό από την ελάχιστη συμμετοχή των Ιδιωτών, τότε μπορεί να δούμε πολύ πιο γρήγορα θετικότερες εξελίξεις στον κλάδο, ενώ παράλληλα θα απομακρυνθεί και το σενάριο του "κουρέματος" καταθέσεων.

Το κλειδί είναι τι θα συμβεί με τα τραπεζικά ομόλογα, μιας και τυχόν ανταλλαγή με μετοχές ουσιαστικά καλύπτει σημαντικό μέρος των ΑΜΚ.

Το αν θα συμμετάσχουν οι παλαιοί μέτοχοι δεν έχει ξεκαθαριστεί μιας και πρέπει να δοθεί άδεια από την ΕΚΤ για να μπορέσουν να συμμετάσχουν μέσω των καταθέσεων. Αν αυτό δεν συμβεί θα έχουμε χωρίς προηγούμενο τεράστιο dilution και άνιση μεταχείριση ανάμεσα σε Έλληνες και Ξένους επενδυτές.

Μπροστά μας έχουμε και την αξιολόγηση που ουσιαστικά είναι αναγκαία, παράλληλα με την ανακεφαλαίωση του κλάδου, με την Κυβέρνηση να έχει σημαντικές δυσκολίες, ειδικά με τα ισοδύναμα που έχει υποσχεθεί. Αν τώρα αποφασίσει να μειώσει Κρατικές δαπάνες, αντί να βάλει νέους φόρους, θα ήταν μεγάλη θετική έκπληξη για την Αγορά (!)

"Αν καταφέρουμε να ξεπεράσουμε τον σκόπελο της ανακεφαλαιοποίησης, έχοντας καταφέρει παράλληλα να έχει απομακρυνθεί σημαντικά τόσο το 'country risk', όσο και το πολιτικό ρίσκο, έχουμε όλες τις πιθανότητες να ξεκινήσουμε μία ανοδική πορεία μετά από 1 ½ χρόνο" επισημαίνει ο αντιπρόεδρος και διευθύνων σύμβουλος της Fast Finance ΑΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Με απόλυτη επικράτηση των πωλητών συνοδεύτηκε η πρώτη συνεδρίαση της εβδομάδας στις μεγάλες Ασιατικές Αγορές, με τον δείκτη Nikkei να σημειώνει τις μεγαλύτερες απώλειες (-2,10%).

Γύρισαν από τις πρωινές απώλειες οι Ευρωπαϊκές Αγορές, ενώ με θετικό πρόσημο κινούνται κατά τις πρώτες ώρες συνεδρίασης οι δείκτες στην Wall Street.

Πιέζονται χαμηλότερα χρυσός και πετρέλαιο, μικρά κέρδη καταγράφει το ευρώ.

Ξεκινώντας από την Ασία και την Κίνα, η μεταποιητική δραστηριότητα όπως αυτή μετριέται από το δείκτη PMI Caixin διαμορφώθηκε στις 48,3 μονάδες τον Οκτώβριο, σηματοδοτώντας τον 8ο συνεχή μήνα επιβράδυνσης.

Ερχόμενοι στην Ευρώπη και στην Ευρωζώνη και σύμφωνα με τα τελικά στοιχεία του Markit, ο Δείκτης PMI διαμορφώθηκε στο 52,3 τον περασμένο μήνα, καλύτερα των εκτιμήσεων που έκαναν λόγο για μηδενική μεταβολή.

Μεταφερόμενοι στις ΗΠΑ, ενισχύθηκε τον Οκτώβριο η μεταποιητική δραστηριότητα, σε υψηλό έξι μηνών, σύμφωνα με τα στοιχεία που έδωσε στη δημοσιότητα η Markit. Ειδικότερα, ο μεταποιητικός δείκτης PMI σκαρφάλωσε στις 54,1 μονάδες από 53,1 μονάδες το Σεπτέμβριο.

Αντίθετα σύμφωνα με το Institute for Supply Management, επιβράδυνε περαιτέρω τον Οκτώβριο η μεταποιητική δραστηριότητα διολισθαίνοντας σε χαμηλό άνω των δύο ετών.

Σύμφωνα με τα στοιχεία του ISM, ο μεταποιητικός δείκτης διολίσθησε στο 50,1 τον Οκτώβριο από 50,2 τον προηγούμενο μήνα. Οι μέσες εκτιμήσεις των αναλυτών σε δημοσκόπηση του "MarketWatch" τοποθετούσαν τον δείκτη στο 51.

Αυξημένες κατά το εποχικά προσαρμοσμένο ποσοστό του 0,6% εμφανίστηκαν οι κατασκευαστικές δαπάνες στις ΗΠΑ τον Σεπτέμβριο, σημειώνοντας ετήσια άνοδο της τάξης του 14,1%, σύμφωνα με τα στοιχεία που έδωσε στη δημοσιότητα το Υπουργείο Εμπορίου. Οι προβλέψεις των αναλυτών έκαναν λόγο για άνοδο 0,5%.

Επιστροφή στο ΧΑ

Κέρδη 65 εκατ. ευρώ στο γ' τρίμηνο και 166 εκατ. ευρώ στο εννεάμηνο θα ανακοινώσει ο όμιλος ΟΤΕ, σύμφωνα με προβλέψεις της Επενδυτικής Τράπεζας Ελλάδος η οποία διατηρεί σύσταση "neutral" και τιμή-στόχο στα 8,5 ευρώ για τη μετοχή.

Επιστρέφοντας στα της σημερινής συνεδρίασης, η οποία αύξησε την συνολική κεφαλαιοποίηση του Χ.Α. κατά 1,5 δισ ευρώ, ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο αναρριχόμενος μέχρι τις 723,1 μονάδες (+3,12%), βοηθούμενος και από τις τελικές δημοπρασίες, για να κλείσει στις 722,8 μονάδες με κέρδη 3,08%.

Ο τζίρος πλησίασε τα 46 εκατ. ευρώ, από τα οποία τα 3,1 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΑΛΦΑ, ΕΥΡΩΒ).

Στο ταμπλώ του 25αρη διακινήθηκαν 343158294 τίτλοι και συνολικά 391098064 μετοχές.

Από τις μετοχές του FTSE25, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΑΛΦΑ, ΕΤΕ, ΕΥΡΩΒ, ΠΕΙΡ, ΕΕΕ, ΕΛΠΕ, ΕΧΑΕ, ΜΟΗ και ΟΛΠ. Στα υψηλά ημέρας έκλεισαν οι Grivalia, Eurobank, Motor Oil, Ελλάκτωρ και ΟΤΕ και στο χαμηλό ημέρας η Lamda Development.

Ικανοποιητική η τελική εικόνα, έστω και με περιορισμένους του απόλυτα θετικούς πρωταγωνιστές, με 72 ανοδικές μετοχές, έναντι 25 πτωτικών, ενώ 17 τίτλοι ολοκλήρωσαν την συνεδρίαση με κέρδη μεγαλύτερα του 8%.

---ΧΠΑ

Έντονα ανοδικά ξεκίνησε η εβδομάδα και στην Αγορά Παραγώγων, με τις συναλλαγές να ενισχύονται στο συμβόλαιο του δείκτη και να μένουν σταθερές στα Σ.Μ.Ε. επί μετοχών (4.560 συμβόλαια).

Στα 9.025 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Νοέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 3.802, 2.346 για τον Νοέμβριο, 1.439 για τον Δεκέμβριο και 17 για τον Ιανουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 217,5) κινήθηκε μεταξύ 210,5 και 218,5 μονάδων, κλείνοντας με υπερτίμηση 0,20%, σύμφωνα με την τιμή εκκαθάρισης.

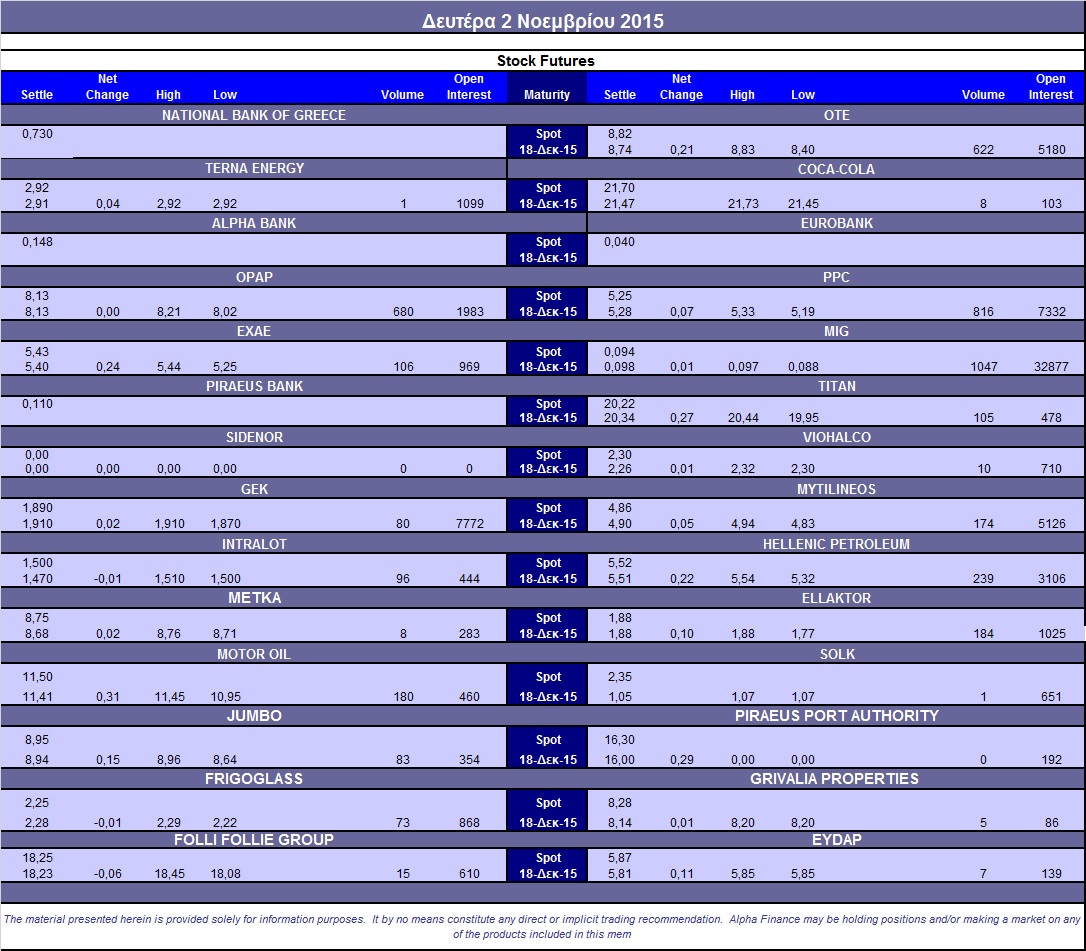

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (15.000 ΟΤΕ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (680), ΔΕΗ (816), ΟΤΕ (622), MIG (1.047), Motor Oil (180), ΕΧΑΕ (106), Μυτιληναίο (174), Ελλάκτωρα (184), Ελ. Πετρέλαια (239), Τιτάνα (125).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap διαμορφώθηκε στο 41%, ενώ ο όγκος συναλλαγών ήταν στα 405 δικαιώματα (381 αγοράς και 24 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (1.167.054 τεμ.), Πειραιώς (15.168.200 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance