Η επαναφορά του ΧΑ στα επίπεδα των αρχών του 2016, με την κάλυψη των σημαντικών (στο ιστορικό ελάχιστο των 420,82 μονάδων, στις 11/2) και η σημαντική άνοδος των ελληνικών ομολόγων δημιουργεί νέα δεδομένα για το ΧΑ.

Αν και ακόμη είναι πρώιμο να ειπωθεί, πως βαίνουμε σε αλλαγή της μεσοπρόθεσμης τάσης, και μόνο το γεγονός πως στην συνεδρίαση της Τρίτης ο Γενικός Δείκτης διέσπασε εμφατικά την περιοχή του ΚΜΟ 200 δείχνει πως κάτι αλλάζει στην αγορά.

Παρότι "ρηχή" η αγορά των ομολόγων, είθισται να αποτυπώνει τον βαθμό εμπιστοσύνης των "αγορών" προς την οικονομία της χώρας και την προηγούμενη εβδομάδα (ειδικά μετά το Eurogroup της Δευτέρας ) σημειώθηκε εμφανής βελτίωση. Οπως επίσης η αναθεώρηση των ασφαλίστρων κινδύνου, που δίνει- υπό προϋποθέσεις- περισσότερους λόγους στα ξένα χαρτοφυλάκια για αύξηση των θέσεων τους/έκθεσης τους στο "ελληνικό εγχείρημα".

Την τελευταία εβδομάδα έγινε ακόμη ένα βήμα, με τον ΓΔ να μετρά κέρδη 3,53% σε διάστημα εβδομάδας, με τον Δείκτη Τραπεζών να καταγράφει θετική απόδοση 8,41% στο ίδιο διάστημα. Παρά το γεγονός, πως στη συνεδρίαση της Παρασκευής έκλεισε οριακά κοντά στο "χαμηλό ημέρας", στις 622,71 μονάδες φθάνουμε στα μέσα του Μαίου με θετικό πρόσημο, συνέχεια των δύο συνεχόμενα ανοδικών μηνών, Μαρτίου- Απριλίου.

Μέχρι τα επίπεδα των 635 μονάδων το ΧΑ κινήθηκε στην λογική της αποφυγής του χείριστου ενδεχόμενου (σε ένα ενδεχόμενο ναυάγιο στο Eurogroup της 9 ης Μαίου) και εν συνεχεία της αναθέρμανσης των προσδοκιών για επίτευξη συμφωνίας στην Συνεδρίαση της 24ης του μήνα. Εξ΄ αρχής είχε αποσαφηνισθεί πως η πορεία της αγοράς προς το κρίσιμο Eurogroup θα κρύβει ευκαιρίες αλλά και παγίδες, κάτι που επιβεβαιώθηκε την τελευταία εβδομάδα στις συνεχόμενες αντιδράσεις και διορθώσεις.

Με τις τράπεζες να παραμένουν στο προσκήνιο και το ενδιαφέρον των traders να...υποδαυλίζεται από εκθέσεις ξένων οίκων (δες Morgan Stanley) ίσως το πιο ενθαρρυντικό μήνυμα της εβδομάδας ήταν η μετακύληση ενδιαφέροντος/ρευστότητας σε μετοχές επιλεγμένων εταιρειών, σε blue chips αλλά όχι μόνο. Αρωγός και η ανακοίνωση των αποτελεσμάτων τριμήνου, καθώς έτσι βοηθείται ο επενδυτής να διακρίνει τις εταιρείες (από κάθε κατηγορία κεφαλαιοποίησης), που παρουσιάζουν επαναλαμβανόμενες ταμειακές ροές, υψηλή καθαρή θέση, λειτουργικό δανεισμό, καινοτομία, εξωστρέφεια και εν τέλει επιβραβεύουν τους μετόχους και μικροεπενδυτές. Και οι περιπτώσεις από κάθε κατηγορία, ευτυχώς, είναι αρκετές...

Ο τραπεζικός κλάδος παραμένει το ποντάρισμα, με νέο... δέλεαρ την "υπόσχεση" πως η ΕΚΤ θα κάνει και πάλι αποδεκτά τα ελληνικά ομόλογα στο πρόγραμμα χρηματοδότησης. Ο ΔΤΡ έχει αντιδράσει από τα ιστορικά χαμηλά των 17,93 έως τα επίπεδα των 56 μονάδων, καταγράφοντας απόδοση 116,55% στο 3μηνο αλλά ακόμη υστερεί 7,64% από την αρχή της χρονιάς. Αναμφίβολα το ποντάρισμα στον κλάδο κρύβει ευκαιρίες όπως αυτές της απόδοσης 3μηνου ωστόσο ακόμη υπολείπεται... έτη φωτός από τα αρχικά επίπεδα της δεύτερης ανακεφαλαιοποίησης, για να μην πάμε στην πρώτη.

Κατά την ταπεινή εκτίμηση μου ο κλάδος θα αρχίσει να "ανασαίνει" επί της ουσίας μόνο εάν και όταν ξεκινήσει και προχωρήσει η ενεργός διαχείριση της 'βόμβας" των NPEs και δη των "επιχειρηματικών κόκκινων δανείων". Μόνο τότε και με την προϋπόθεση, πως θα προχωρά αυτή η διαδικασία επ΄ωφελεία της κεφαλαιακής θέσης των συστημικών ομίλων ο κλάδος θα αρχίσει να έχει μικρότερο ρίσκο.

Παρακολουθώντας την αγορά μετοχών (και παραγώγων) και την "ρηχή" των ομολόγων φαίνεται, πως όσο επικρατεί η πεποίθηση πως μειώνεται ο βαθμός αβεβαιότητας/επικινδυνότητας, τόσο ενισχύονται οι τιμές, καταδεικνύοντας πως η συνέχεια εξαρτάται εάν και κατά πόσον αυτή η επίπονη επανάκτηση της χαμένης αξιοπιστίας θα έχει συνέχεια και αποτέλεσμα.

Σε δεύτερο χρόνο και εάν η ΕΚΤ επαναφέρει το waiver και προχωρήσουν οι οίκοι αξιολόγησης σε αναβάθμιση της προοπτικής της οικονομίας της χώρας, μόνο τότε το ΧΑ θα περνά στην επόμενη φάση του. Πιθανόν- εάν δεν έχει αλλάξει δραματικά το κλίμα στις διεθνείς αγορές- από επίπεδα τιμών που θα γράφουν το 7 μπροστά για τον ΓΔ.

Το γεγονός, πως η προσέγγιση των 630/635 μονάδων, η καταγραφή "νέου υψηλού έτους" σημειώθηκε με την επαναφορά των 3 από τις 4 συστημικές τραπεζικές στα επίπεδα της τρίτης ανακεφαλαιοποίησης (ελάχιστα απείχε η Πειραιώς) δείχνει τον συγχρονισμό μεταξύ ΓΔ και ΔΤΡ και αντίστοιχα των τιμών 640 και 60 μονάδων. Τιμές, που από τα τέλη Απριλίου είχαν στοχοθετηθεί...

Παρ΄ όλα αυτά σημαντικό μέρος των επενδυτών παραμένει στραμμένο στις υγιείς επιχειρήσεις και σε blue chips αλλά και μικρές καινοτόμες εταιρείες που μπορεί στην τελευταία φάση της αντίδρασης (μετά την υπέρβαση των 600 μονάδων) να μην απέφεραν τις υπεραξίες των τραπεζικών πλην όμως διαχρονικά είναι αυτές που υποστηρίζουν τα επενδυτικά χαρτοφυλάκια μεσομακροπρόθεσμα.

Ισως το μόνο, που χρειάζεται χρηματιστηριακά είναι η ενίσχυση της συναλλακτικότητας και της διασποράς τους προκειμένου να καταστούν ελκυστικές επενδυτικά. Είναι αυτό, που χρειάζεται η αγορά για να ξεφύγει από τα στενά όρια μίας ολιγομελούς ομάδας μετοχών, όπου επικεντρώνεται το 95% και πλέον του ημερήσιου τζίρου, για να φέρει κι άλλες εισηγμένες στο προσκήνιο, για να ενεργοποιήσει έστω λίγες εκατοντάδες εγχώριων μικροεπενδυτών.

Η αύξηση των συναλλαγών, την τελευταία εβδομάδα, κατά 27,3% στα 102,9 εκατ. ευρώ ενισχύει την εκτίμηση όσων υποστηρίζουν, πως πάνω από τις 610 (και προς τις 635 μονάδες ) πραγματοποιήθηκε μία σημαντική- μετά από πολύ καιρό- αναδιανομή θέσεων με αρκετούς νέους traders να ενεργοποιούνται στην αγορά.

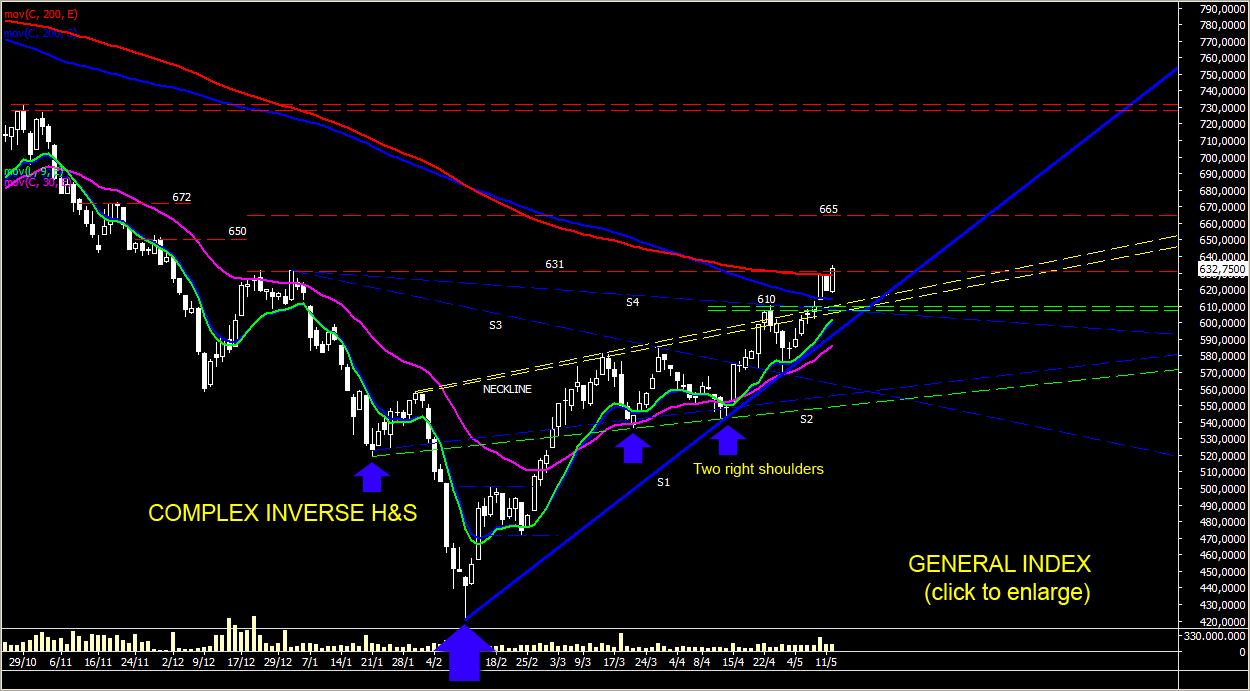

Η τεχνική εικόνα του Γενικού Δείκτη

Για να υπάρξει συνέχεια, για να καταστεί εφικτή η προσέγγιση των 665 μονάδων θα πρέπει την επόμενη εβδομάδα να επιβεβαιωθούν οι 610 μονάδες, να μην υπάρξουν αρνητικές ανατροπές από το μέτωπο της αξιολόγησης, να είναι ενθαρρυντικά τα αποτελέσματα τριμήνου, που θα ανακοινωθούν.

Θυμίζοντας, πως την επόμενη εβδομάδα η αυλαία ανοίγει με την Eurobank, η πρώτη από τον κλάδο, την Τρίτη 17/5, για να ακολουθήσουν Grivalia Properties, ο Σαράντης με την έκτακτη γ.σ., και της Jumbo, ενώ (από τις 17/5) χωρίς το μέρισμα 8 λεπτών θα διαπραγματευθεί η μετοχή του Πλαισίου.

Την Παρασκευή 20/5 λήγουν τα Συμβόλαια μήνα για τον FT25.

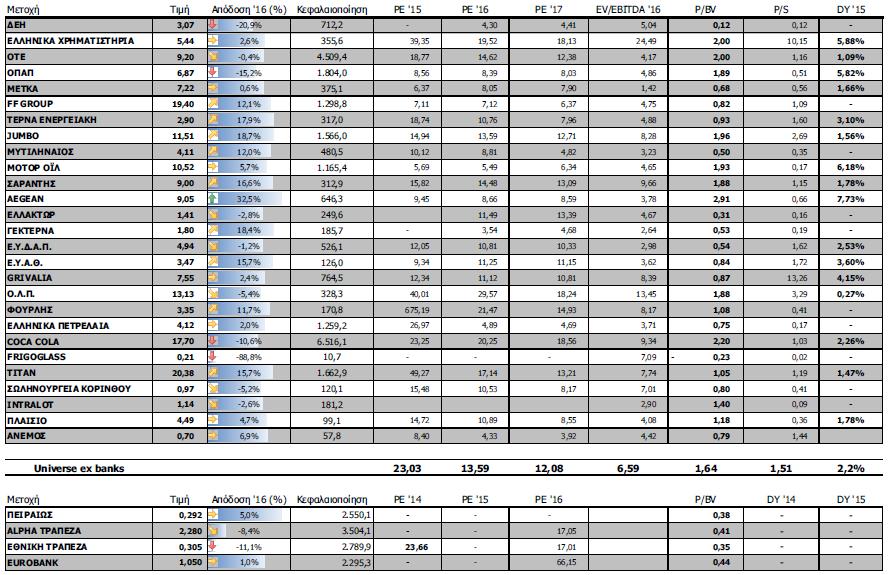

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 622,71 μονάδες με άνοδο 2,82%. Συγκεκριμένα, ο FT 25 ενισχύθηκε 3,38% και ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε υψηλότερα 2,39%.

Εβδομαδιαία άνοδο σημείωσαν μεταξύ άλλων οι κλάδοι: Τράπεζες (+8,34%), Τηλεπικοινωνίες (+5,89%) και Πρώτες ύλες (+5,22%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσαν οι κλάδοι: Τρόφιμα – Ποτά (-3,55%), Χημικά (-2,66%) και Προσωπικά- Οικιακά Προιόντα (-0,11%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Σφακιανάκης (75,88%), Μπουτάρης (ΚΑ) (70,67%), Βιοκαρπέτ (41,29%), Yalco (41,07%), Κρέκα (36,75%), Attica Bank (29,17%), Centric (28,43%), Eurobank (24,71%), ΕΛΒΕ (21,37%) και Ακρίτας (19,29%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Μπουτάρης (ΠΑ) (-20%), Τζιρακιάν (-18,57%), Λιβάνης (-16,67%), Μοτοδυναμική (-15,95%), Dionic (-15,79%), Εβροφάρμα (-14,81%), Ίλυδα (-10,91%), Μουζάκης (-10,26%), Mermeren (-10,02%) και Q&R (-9,41%).