Η διατήρηση του τζίρου σε εξαιρετικά χαμηλά επίπεδα (ο χαμηλότερος των τελευταίων έξι συνεδριάσεων), δεν δείχνει να αποτελεί τροχοπέδη στην συνέχιση των ρευστοποιήσεων στον Τραπεζικό κλάδο, που δείχνει να κινείται προς τα πρόσφατα ιστορικά χαμηλά, ή να καταγράφει νεότερα.

Στην περίπτωση του τζίρου, αξίζει να σημειωθεί ότι για να συμπληρωθεί το πρώτο εκατομμύριο χρειάστηκαν 16 ολόκληρα λεπτά συνεδρίαση, ενώ ο κλαδικός δείκτης των Τραπεζών συμπλήρωσε τρεις συνεχόμενες αρνητικές συνεδριάσεις με αθροιστικές απώλειες 22,86%.

Αξίζει να σημειωθεί ότι ο Τραπεζικός δείκτης έκλεισε στις 222,12 μονάδες με απώλειες 7,98%, ενώ ενδοσυνεδριακά βρέθηκε να υποχωρεί μέχρι τις 215,9 μονάδες (-10,55%).

Το ήδη βαρύ κλίμα επιβαρύνθηκε έτι περαιτέρω από δύο παράγοντες.

Πρώτον η ανακοίνωση της νέας Κυβέρνησης δεν "ενέπνευσε" την Αγορά, φέρνοντας προβληματισμό για το πλήθος των Μελών της και για την σύνθεσή της, όσον αφορά την απαιτούμενη ταχύτητα και αποτελεσματικότητα.

Δεύτερον, ακόμα περισσότερο, η ανακοίνωση σύμφωνα με την οποία, πιθανότατα παρατείνεται μέχρι τέλος Οκτωβρίου, η δυνατότητα των εισηγμένων Τραπεζών για την δημοσίευση των αποτελεσμάτων α΄ εξαμήνου, κάτι που ενέτεινε τις υποψίες για αρνητικές εκπλήξεις, παρά το γεγονός ότι κατά το πρώτο εξάμηνο και πλην των τελευταίων δύο ημερών, δεν είχαν ξεκινήσει τα capital controls.

Πιο συγκεκριμένα, τέλος Οκτωβρίου αναμένεται να ανακοινωθούν, μετά από δύο αιτήματα παράτασης, τα αποτελέσματα του β' τριμήνου των Ελληνικών Τραπεζών. Η καθυστέρηση οφείλεται αφενός στο γεγονός ότι οι Ελληνικές Τράπεζες υπόκεινται σε "stress tests" από την ΕΚΤ και τον Ενιαίο Εποπτικό Μηχανισμό, αφετέρου, στην προεκλογική περίοδο που μεσολάβησε μέχρι τις εκλογές της 20ής Σεπτεμβρίου.

Αξίζει να αναφερθεί ότι στις 25 Οκτωβρίου αναμένεται η δημοσιοποίηση του τελικού λογαριασμού των "stress tests".

Η εικόνα στο Τραπεζικό ταμπλώ επιβαρύνεται με "δρασκελιές", ενώ οι απώλειες από την αρχή του χρόνου είναι έως και εντυπωσιακές.

Ο τίτλος της Alpha Bank (-10,56%) από το κλείσιμο της 31/12/2014 καταγράφει απώλειες 72,86%, ενώ η κεφαλαιοποίηση της Τράπεζας έχει μειωθεί κατά 4,354 δισ ευρώ.

Το warrant της Alpha Bank από την πρώτη μέρα διαπραγμάτευσής στο ΧΑ

Η Εθνική (-5,12%), κατά το ίδιο διάστημα σημειώνει απώλειες 65,99%, ενώ η κεφαλαιοποίησή της έχει συρρικνωθεί κατά 3,373 δισ.

Το warrant της Εθνικής Τράπεζας από την πρώτη μέρα διαπραγμάτευσής στο ΧΑ

Στην περίπτωση της μετοχής της Πειραιώς (-10,68%), οι απώλειες από την αρχή του χρόνου φθάνουν στο 89,89%, ενώ η κεφαλαιοποίηση σημειώνει απώλειες 4,991 δισ.

Το warrant της Τράπεζας Πειραιώς από την πρώτη μέρα διαπραγμάτευσής στο ΧΑ

Τέλος ο τίτλος της Eurobank (-8,82%) που σήμερα έκλεισε σε νέα ιστορικά χαμηλά με συνεχόμενα "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας), από την αρχή του χρόνου σημειώνει απώλειες 83,42%, με την κεφαλαιοποίηση να έχει υποχωρήσει κατά 2,295 δισ ευρώ.

Σχετικά κοντά στα ιστορικά χαμηλά η Αττικής (-12,82%), ενώ σαφώς καλύτερη εικόνα επιδεικνύει ο τίτλος της Τρ. Ελλάδος (-0,86%).

Εικόνα καταστροφής και στα Τραπεζικά warrants. Από την αρχή του χρόνου, ο παραστατικός τίτλος της Alpha Bank (-13,79%) καταγράφει απώλειες 97,34%, της Εθνικής (-13,21%) απώλειες 71,25% και της Πειραιώς (-7,69%) υποχωρεί κατά 93,65%.

Η εικόνα για τους βασικούς δείκτες του Χ.Α. θα ήταν ασυγκρίτως χειρότερη αν δεν ενεργοποιείτο "τεχνική επιστράτευση" στον τίτλο της ΕΕΕ (+2,35%), με σχετικές βοήθειες από Ελλάκτωρα (1,41%), ΓΕΚΤΕΡΝΑ (+1,81%), Μυτιληναίο (+0,65%) και Grivalia (+1,23%).

Σαφώς καλύτερη η εικόνα στον μη Τραπεζικό 25αρη, όμως θεωρείται περίπου βέβαιο ότι αν συνεχιστούν οι ρευστοποιήσεις στον Τραπεζικό κλάδο, λίγο χαμηλότερα από τα τρέχοντα επίπεδα θα αυξηθούν οι "παράπλευρες" απώλειες και στους μη Τραπεζικούς Δεικτοβαρείς τίτλους, είτε λόγω "margin calls" (αναμένεται να επιστρέψουν χαμηλότερα των 620 μονάδων), είτε λόγω "συγκριτικών αποτιμήσεων", που δεν θα ευνοούν τους τίτλους που έχουν επιδείξει υψηλές αμυντικές αντοχές.

Συμπερασματικά η μεταβλητότητα και η πλαγιοκαθοδική κίνηση ήλθαν για να μείνουν, καθώς η παντελής έλλειψη "φρέσκων" ειδήσεων που θα μπορούσαν να αλλάξουν την ψυχολογία των λίγων ενεργών παικτών, θα διατηρήσει την υπάρχουσα νευρικότητα και την εξάρτηση από το διεθνές κλίμα.

Έτσι η θετική, τεχνική, εικόνα αρκετών τίτλων του 25αρη, θα συνεχίσει να "σκιάζεται" από τους χαμηλούς τζίρους και την νέα κατάρρευση των Δεικτοβαρών Τραπεζικών τίτλων, των οποίων το "ξεφόρτωμα" συνεχίζεται με χαρακτηριστική ευκολία και χωρίς τον παραμικρό δισταγμό.

Τεχνικά και στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης, μετά την στήριξη των 205, χάθηκε και αυτή των 197 μονάδων, με τις αμέσως επόμενες στις 191 και 187 μονάδες. Το "stop" για τους "long" παραμένει στις 187 μονάδες, ενώ σε περίπτωση προσπάθειας ανοδικής αντίδρασης, οι πρώτες αντιστάσεις οριοθετούνται στις 205 και 210 - 212 μονάδες.

Στην περίπτωση του Γενικού Δείκτη, δύσκολα αυτός δεν θα πάει να καλύψει το "gap" στις 656 μονάδες, ενώ αν διασπαστούν καθοδικά οι 650 μονάδες, τα σενάρια τρόμου θα επιστρέψουν δριμύτερα.

Σχετικά αυξημένες οι συναλλαγές στην Αγορά Παραγώγων, με έκδηλη την επιφυλακτικότητα, ενώ συνεχίστηκε η επιστροφή των πωλητών στην Αγορά ομολόγων, κάτι που είχε σαν αποτέλεσμα την νέα αύξηση των αποδόσεων για τους Ελληνικούς Κρατικούς τίτλους (3ετες 10,54%, 5ετες 8,88% και 10ετες 8,08%).

Τι σχολιάζουν οι αναλυτές της αγοράς

"Βασικό ζητούμενο πριν τις εκλογές, όχι μόνο για το Ελληνικό Χρηματιστήριο, αλλά και για την Οικονομία, ήταν η δημιουργία μιας ισχυρής Κυβέρνησης" αναφέρει ο Στρατής Πολυχρονέας.

Άλλωστε και οι ξένοι Πιστωτές αυτό επιθυμούσαν, προκρίνοντας μάλιστα ως ιδανικό σενάριο το συνασπισμό των δύο κομμάτων με τα υψηλότερα ποσοστά στις Εθνικές εκλογές.

Το εκλογικό αποτέλεσμα οδήγησε τελικά στον Κυβερνητικό συνασπισμό του προηγούμενου Ιανουαρίου, με μειωμένη όμως κοινοβουλευτική δύναμη 155 Βουλευτών αυτή την φορά (162 τον Ιανουάριο).

Μοιραία λοιπόν η Αγορά, συνεπικουρούμενη βεβαίως από τις υψηλές κεφαλαιακές ανάγκες των Τραπεζών (οι Πιστωτές θα ζητήσουν μεγαλύτερες αυξήσεις προκειμένου να μην βρεθούν προ εκπλήξεων, ή θα συμβιβαστούν με τα "απολύτως απαραίτητα;") και ενδεχομένως και από τις πιέσεις των ξένων Αγορών (απάτη με την εκπομπή ρύπων πετρελαιοκίνητων οχημάτων της Volkswagen) οδηγήθηκε σε χαμηλότερα επίπεδα.

Επιπρόσθετα, αξίζει να αναφερθεί, ότι ο κίνδυνος του "Grexit" δεν έχει παρέλθει ανεπιστρεπτί, καθώς η εφαρμογή του τελευταίου μνημονίου έχει ασφυκτικά χρονοδιαγράμματα και ιδιαίτερα επώδυνα μέτρα.

Ζητούμενο, πλέον, είναι η υλοποίηση ενός εξαιρετικά απαιτητικού Κυβερνητικού έργου έως το τέλος του χρόνου, με βασικό την ταχεία ανακεφαλαιοποίηση των Ελληνικών Τραπεζών, προκειμένου να γίνει το μεγαλύτερο βήμα προς την άρση των Capital Controls, αλλά και να αποφευχθεί το "bail in" των καταθετών.

Με τα αποτελέσματα των Ελληνικών Τραπεζών του β΄3μήνου ακόμα σε εκκρεμότητα (αναμενόταν να γνωστοποιηθούν τις ημέρες που υπολείπονται έως το τέλος του μήνα, δημοσιεύματα αναφέρουν ότι μπορούν να πάρουν και νέα παράταση λόγω εκλογών!!), είναι εύλογο να αναρωτηθεί κανείς, πότε θα ανακοινωθούν τα αποτελέσματα του γ΄3μήνου, τα οποία θα περιλαμβάνουν και την αρνητική επίδραση των capital controls. Δεν θα πρέπει να τα γνωρίζουν αυτά οι Ιδιώτες επενδυτές προκειμένου να αποφασίσουν αν θα συμμετάσχουν, ή όχι, στις επικείμενες αυξήσεις;

Κατά συνέπεια και σύμφωνα με την άποψη του αναλυτή της Μίδας ΑΧΕΠΕΥ, σημείο αναφοράς για τη συνέχεια θα αποτελέσει ο Τραπεζικός κλάδος.

Οι διεθνείς οικονομικές εξελίξεις

Μόνο ο δείκτης Sensex 30 (+0,67%) διασώθηκε με θετικό πρόσημο από τις μεγάλες Ασιατικές Αγορές, με τις μεγαλύτερες απώλειες να σημειώνονται για Hang Seng (-2,26%) και Shanghai (-2,19%). Αργία, λόγω Εθνικής εορτής και σήμερα στην Ιαπωνία. Προσπάθεια ανοδικής αντίδρασης στην Ευρώπη, επιφυλακτικά ανοδικά ξεκίνησε η συνεδρίαση στο NYSE.

Ξεκινώντας από την Ασία, πτώση στο χαμηλότερο επίπεδο των τελευταίων εξίμιση ετών κατέγραψε η μεταποιητική δραστηριότητα στην Κίνα τον Σεπτέμβριο, σύμφωνα με τα προκαταρκτικά στοιχεία της Caixin Markit. Ο δείκτης υποχώρησε στο 47, το χειρότερο επίπεδο από τον Μάρτιο του 2009 και χαμηλότερα των προβλέψεων της Αγοράς για διαμόρφωση του δείκτη στο 47,5. Τα τελικά στοιχεία για τον προηγούμενο μήνα έδειξαν ότι ο δείκτης υποχώρησε στο 47,3.

Σημειώνεται ότι η μεταποιητική δραστηριότητα στην Κίνα καταγράφει πτώση για έβδομο συνεχόμενο μήνα, με τα τελευταία στοιχεία να δείχνουν πως οι συνθήκες τον Σεπτέμβριο επιδεινώθηκαν σε κάθε μέτρηση, τις Επιχειρήσεις να μειώνουν την παραγωγή τους, τις τιμές τους και τις θέσεις εργασίας με ταχύτερο ρυθμό, καθώς μειώνονταν οι παραγγελίες.

Εν τω μεταξύ, Κρατικές Τράπεζες της Κίνας φέρονται να παρενέβησαν προκειμένου να στηριχθεί το γουάν στις εξωχώριες Αγορές, σύμφωνα με πηγές που επικαλείται το Reuters. Όπως ανέφεραν, η παρέμβαση έγινε μετά την ανακοίνωση των προκαταρκτικών στοιχείων για το Κινεζικό PMI, ενώ σύμφωνα με τις συγκλίνουσες εκτιμήσεις των αναλυτών η οικονομική ανάπτυξη της Κίνας θα υποχωρήσει κάτω του 7% το β' εξάμηνο του έτους.

Από την άλλη, η Κινεζική Εισαγγελία θα εντείνει τις ενέργειες πάταξης εγκληματικών δραστηριοτήτων στα Χρηματιστήρια της Χώρας (όπως το insider trading και η διασπορά ψευδών πληροφοριών), μετά από μια σειρά υποθέσεων στις οποίες εμπλέκονται ένας από τους ρυθμιστές της Αγοράς καθώς και χρηματιστηριακές εταιρείες.

Ερχόμενοι στην Ευρώπη και σύμφωνα με τα προκαταρκτικά στοιχεία της Markit, ο σύνθετος PMI διαμορφώθηκε στο 53,9 έναντι του 54,3 τον προηγούμενο μήνα και έναντι του 54,1 που ανέμεναν οι αναλυτές, ενώ ο δείκτης Μεταποίησης διαμορφώθηκε στο 52 από 52,3 τον Αύγουστο και ο δείκτης Υπηρεσιών στο 54 από 54,4 τον Αύγουστο και έναντι του 54,2 που προέβλεπαν οι αναλυτές.

Το Διοικητικό Συμβούλιο της Ευρωπαϊκής Κεντρικής Τράπεζας αποφάσισε να αυξήσει το ποσοστό των τιτλοποιημένων δανείων (Asset Backed Securities, ABS) που αγοράζει από Εθνικές Κεντρικές Τράπεζες, σε σχέση με το ποσοστό αγορών της από εξωτερικούς διαχειριστές. Σύμφωνα με ανακοίνωση της ΕΚΤ, η Τράπεζα της Γαλλίας και η Εθνική Τράπεζα του Βελγίου θα λειτουργούν από τις 27 Οκτωβρίου ως διαχειριστές ενεργητικού του Ευρωσυστήματος, αγοράζοντας ABS.

Επιπλέον, η ΕΚΤ αποφάσισε να επεκτείνει τις συμβάσεις της με δύο εξωτερικούς διαχειριστές ενεργητικού. Οι διαχειριστές αυτοί θα συνεχίσουν να αγοράζουν επιλέξιμα ABS, με ρητές εντολές και για λογαριασμό του Ευρωσυστήματος.

Μένοντας στην Ευρώπη, η Fitch έθεσε την αξιολόγηση "A" του μακροπρόθεσμου αξιόχρεου (IDR) της Volkswagen σε "Rating Watch Negative". Σε ανακοίνωση που εξέδωσε, ο οίκος αναφέρει ότι η κίνηση αντανακλά την δυσφήμηση που υπέστη η εταιρεία μετά τις κατηγορίες για χειραγώγηση των ελέγχων εκπομπής ρύπων στις ΗΠΑ και τον ενδεχόμενο οικονομικό αντίκτυπο από πιθανή επιβολή προστίμων και από το κόστος ανάκλησης οχημάτων.

Στην "άλλη πλευρά του Ατλαντικού", ο μεταποιητικός δείκτης PMI της Markit παρέμεινε στις 53,0 μονάδες το Σεπτέμβριο, αμετάβλητος από τον προηγούμενο μήνα. Ο δείκτης ξεπέρασε τις εκτιμήσεις των αναλυτών που τον τοποθετούσαν στις 52,8 μονάδες.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα περισσότερο εγχώριου ενδιαφέροντος, "Η ΕΚΤ δεν θα παραμείνει για πάντα στην τρόικα. Αν η Ελληνική Κυβέρνηση εφαρμόσει το πρόγραμμα, τότε η Χώρα θα επιστρέψει σε ρυθμούς ανάπτυξης και θα ανοίξει ο δρόμος για ελάφρυνση του χρέους, ξεκαθάρισε ο Μάριο Ντράγκι μιλώντας στην Επιτροπή Οικονομικών του Ευρωκοινοβουλίου.

H Wood & Company υποστηρίζει ότι τα Ελληνικά macro είναι καλύτερα, αλλά δεν είναι σταθερά ενώ η τρέχουσα συμφωνία διάσωσης είναι ένα βήμα προς τη σωστή κατεύθυνση και βιώσιμη βραχυπρόθεσμα, αλλά όχι πειστική μακροπρόθεσμα.

Σε αυτή την έκθεση η Wood & Company, προχωράει σε υποβάθμιση της ΔΕΗ και της ΕΧΑΕ σε "hold" από "buy" πριν, ενώ προτείνει την αναβάθμιση του Τιτάνα και του ΟΠΑΠ σε "buy" από "hold" πριν.

Όσον αφορά τα "υπόλοιπα" της σημερινής συνεδρίασης, ο Γενικός Δείκτης ξεκίνησε με εναλλαγές προσήμων φθάνοντας μέχρι τις 680,1 μονάδες (+0,39%). Όμως από τις 11.59 και μετά κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρις τις 663,14 μονάδες (-2,12%). Στις 17.00 βρέθηκε στις 668,29 (-1,36%) και μέσω των τελικών δημοπρασιών έκλεισε στις 668,54 μονάδες με ημερήσιες απώλειες 1,32%.

Ο τζίρος υποχώρησε στα 30,8 εκατ. ενώ διακινήθηκαν 162040807 τίτλοι, από τους οποίους οι 148735162 αφορούσαν μετοχές του FTSE25.

Στο ταμπλώ του 25αρη, μόνο ο Ελλάκτωρας δεν ήλθε σε επαφή με το "κόκκινο". Αντίθετα δεν "πάτησαν σε θετικό έδαφος" οι Αεροπορία Αιγαίου, ΕΥΔΑΠ, ΕΧΑΕ, ΟΛΠ, ΟΤΕ, Τέρνα Ενεργειακή και Lamda Development.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισε η Viohalco και στο χαμηλό ημέρας οι ΟΛΠ, ΟΠΑΠ και Folli Follie Group.

Με τετραψήφιο όγκο συναλλαγών τερμάτισαν την συνεδρίαση οι Grivalia (9343 τεμ.), ΕΥΔΑΠ (8837 τεμ.) και ΟΛΠ (3409 τεμ.).

Τίποτα το άξιο αναφοράς χαμηλότερα του 25αρη, πλην ίσως της τέταρτης συνεχόμενης ανοδικής συνεδρίασης για την μετοχή της Σελόντα (+5,83%).

---ΧΠΑ

Πτωτικών συνεδριάσεων συνέχεια, με τις συναλλαγές να παρουσιάζουν αυξητικές διαθέσεις, τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (86.234 συμβόλαια).

Στα 9.214 συμβόλαια του δείκτη, περιορίστηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Οκτώβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 4.169, 4.013 για τον Οκτώβριο, 156 για τον Νοέμβριο και 0 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 196) κινήθηκε μεταξύ 193,5 και 200,25 μονάδων και γύρισε σε υπερτίμηση 0,40%, σύμφωνα με την τιμή εκκαθάρισης.

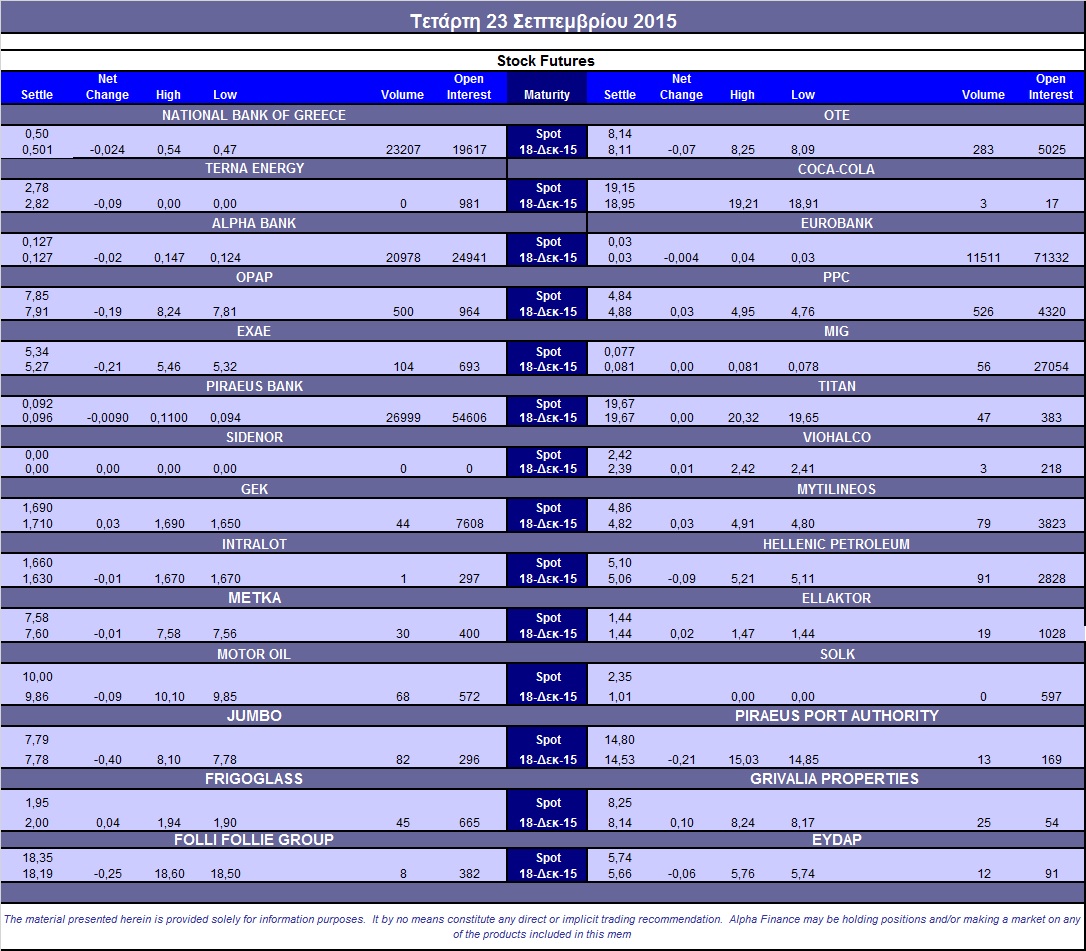

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (7.000 Viohalco, 6.400 ΕΧΑΕ, 5.000 ΟΠΑΠ, 5.000 ΟΤΕ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (22.278), Εθνική (23.407), Πειραιώς (26.999), Eurobank (11.511), ΟΠΑΠ (500), ΟΤΕ (283), ΔΕΗ (526), ΕΧΑΕ (104).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, στην Αγορά των δικαιωμάτων του δείκτη, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του FTASE Large Cap υποχώρησε στα επίπεδα του 58%, ενώ ο όγκος συναλλαγών διαμορφώθηκε στα 441 δικαιώματα (350 δικαιώματα αγοράς και 91 δικαιώματα πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (33.532.193 τεμ.), Eurobank (1.162.054 τεμ.), Πειραιώς (15.168.200 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance