Ανοδικών συνεδριάσεων συνέχεια, όμως αρκετά από αυτά που συνέβησαν κατά την σημερινή συνεδρίαση, ίσως αξίζουν ιδιαίτερης αναφοράς και ίσως διαμορφώσουν κλίμα και διαθέσεις για την συνέχεια.

Ξεκινώντας από τα στατιστικά στοιχεία, ο Γενικός Δείκτης του Ελληνικού Χρηματιστηρίου συμπλήρωσε τρεις συνεχόμενες ανοδικές συνεδριάσεις, με αθροιστικά κέρδη 3,67%, ενώ ο κλαδικός δείκτης των Τραπεζών (+5,99%) που ηγείται του τελευταίου ανοδικού κύματος, "μετράει" έξι συνεχόμενες ανοδικές συνεδριάσεις, με αθροιστικά κέρδη 40,88%.

Επίσης, αξίζει υποσημείωσης ότι η σημερινή συνεδρίαση έδωσε το υψηλότερο κλείσιμο, μετά τα "capital controls" για Γενικό Δείκτη και FTSE25, ενώ ο Τραπεζικός δείκτης απέχει σημαντικά από το υψηλότερο κλείσιμο του παραπάνω διαστήματος που έχει σημειωθεί στις 13/8 (313,36 μονάδες).

Η πορεία του ΓΔ μετά τα capital controls

Τεχνικά και όσον αφορά τον κλαδικό δείκτη των Τραπεζών, αυτός "φρενάρισε" επάνω στην πρώτη αντίσταση των 295 μονάδων, έχοντας υπερκεράσει ευδιάκριτα την προηγούμενη αντίσταση των 270 μονάδων, με τις επόμενες αντιστάσεις να εντοπίζονται στις 320 και 380 μονάδες.

Ασφαλώς η κίνηση που έχει ξεκινήσει στο Τραπεζικό ταμπλώ, δεν ξαφνιάζει όλους όσους παρακολουθήσει παρόμοιες κινήσεις στις παραμονές σημαντικών Τραπεζικών Α.Μ.Κ., όμως χρειάζεται ιδιαίτερη προσοχή, καθώς η ανοδική κίνηση γίνεται "ερήμην" της ειδησεογραφίας, ενώ τα αθροιστικά κέρδη αυξάνουν σε σημαντικό βαθμό το δέλεαρ κατοχύρωσης αξιοπρόσεκτων βραχυπρόθεσμων κερδών.

Για όσα χαρτοφυλάκια έχουν επιλέξει να παραμείνουν εκτός Αγοράς, περιμένοντας πιο "χειροπιαστά" δείγματα γραφής από την νέα Κυβέρνηση, δεν υπάρχει αμφιβολία ότι το θετικό "σοκ" θα είναι μία σημαντική ιδιωτικοποίηση και η επιτυχής εξέλιξη όσον αφορά τις ΑΜΚ των Τραπεζών.

Εννοείται ότι τα χαρτοφυλάκια που έχουν επιλέξει τον ρόλο του παρατηρητή, έχουν χάσει το πρώτο ανοδικό κύμα τόσο στον μη Τραπεζικό 25αρη, σε πρώτη φάση, όσο και στο Τραπεζικό ταμπλώ, σε δεύτερη.

Σε κάθε περίπτωση και όπως όλα δείχνουν το Χ.Α. επιστρέφει στον Τραπεζοκεντρικό του χαρακτήρα, καθώς οι εξελίξεις που θα λάβουν χώρα στο εγχώριο Τραπεζικό Σύστημα θα είναι και αυτές που θα σηματοδοτήσουν την βραχυμεσοπρόθεσμη τάση.

Από εκεί και πέρα και όσον αφορά τους ενεργούς παίκτες, είναι περισσότερο από πασιφανές, ότι τουλάχιστον για τα εγχώρια χαρτοφυλάκια, αυτά ανακυκλώνουν το ίδιο χρήμα, με τα σημαντικά περισσότερα "στοιχήματα" να επικεντρώνονται στο Τραπεζικό ταμπλώ, όμως χρειάζεται ιδιαίτερη προσοχή, καθώς από χθες έχουν αρχίσει και γίνονται ευδιάκριτες τοποθετήσεις στην λογική "του ποιος Τραπεζικός τίτλος έχει μείνει πίσω" και αυτό εμπεριέχει σημαντικότατους κινδύνους σε περίπτωση αλλαγής του κλίματος.

Είναι περισσότερο από σίγουρο ότι τόσο οι όροι στις επικείμενες Α.Μ.Κ., όσο και η "επόμενη μέρα", δεν θα είναι για όλες τις Τράπεζες το ίδιο.

Άλλα άξια αναφοράς από την σημερινή συνεδρίαση είναι, πρώτον ότι ο τζίρος κατέβασε σημαντικά στροφές μετά το πρώτο ημίωρο (είχε ακουμπήσει τα 5 εκατ.), όμως ήταν ο υψηλότερος των τελευταίων 11 συνεδριάσεων, ενώ όλοι οι βασικοί δείκτες του Χ.Α., αλλά και οι περισσότεροι Δεικτοβαρείς τίτλοι υποχώρησαν σημαντικά από τα υψηλά ημέρας.

Να σημειωθεί ότι ο Τραπεζικός δείκτης αναρριχήθηκε μέχρι τις 295,63 μονάδες (+9,22%) και ο Γενικός Δείκτης μέχρι τις 715,88 μονάδες (+2,43%).

Μέχρι τα 0,1580 ευρώ (+8,97%) έφθασε ο τίτλος της Alpha Bank (+2,07%), ενώ η μετοχή της Εθνικής (+4,79%) αναρριχήθηκε μέχρι τα 0,7510 ευρώ (+5,77%).

Στα 0,036 ευρώ (+24,14%) το ενδοσυνεδριακό υψηλό της Eurobank (+17,24%) και στα 0,1060 ευρώ (+15,22%) αυτό της Πειραιώς (+9,78%).

Στην περίπτωση της Eurobank που και σήμερα έδωσε τα μεγαλύτερα ημερήσια κέρδη, ο τίτλος έχει κάνει ένα διπλό "πάτο" στο 0,019, ενώ διέσπασε ανοδικά τις πρώτες αντιστάσεις στα 0,026, 0,0300 και 0,033 ευρώ. Αν συνεχίσει να κινείται "βόρεια" επόμενη σημαντική αντίσταση στα 0,0400 ευρώ.

Από τις υπόλοιπες μετοχές του 25αρη, τα μεγαλύτερα ενδοσυνεδριακά κέρδη σημείωσε ο Ελλάκτωρ (+4,97%) που "είδε" τα 1,95 ευρώ (+7,73%), ενώ ενδοσυνεδριακά κέρδη μεγαλύτερα του 4% σημείωναν Τέρνα Ενεργειακή (+3,6%), Αεροπορία Αιγαίου (+4,23%), Μυτιληναίος (+4,11%) και Folli Follie Group (+4,05%).

Στην περίπτωση της τελευταίας μετοχής, αξίζει να σημειωθεί η δεύτερη συνεχόμενη ανοδική συνεδρίαση, στην προσπάθεια απομάκρυνσης από τα πρόσφατα χαμηλά. Η "μεγάλη εικόνα" του τίτλου παραμένει πτωτική μιας και χρειάζεται κατοχύρωση των 18,20 - 18,35 ευρώ για να δώσει ημερήσιο σήμα. επανατοποθετήσεων. Στήριξη έχει στα 17,70 και 17,00 - 16,76 ευρώ.

Για την περίπτωση της Μυτιληναίος, αξίζει να σημειωθεί ότι ο τίτλος έκλεισε σε υψηλά διμήνου και η επόμενη, τεχνική, αντίσταση εντοπίζεται στα 5,39 ευρώ.

Τουλάχιστον αξιοπρόσεκτη η αύξηση των συναλλαγών, για τα δεδομένα της εποχής, στην Αγορά Παραγώγων, ενώ μερική επιστροφή των αγοραστών σημειώθηκε στην Αγορά ομολόγων, που επηρέασε τις αποδόσεις των Ελληνικών Κρατικών τίτλων, στις κοντινές λήξεις (3ετες 7,55%, 5ετες 7,34% και 10ετες 7,63%).

Σύμφωνα με την άποψη του Κώστα Φέγγου (Versal ΑΕΠΕΥ) "οι πρώτες εκτιμήσεις για τις απαιτήσεις ανακεφαλαιοποίησης των Τραπεζών είναι μικρότερες, οι εκτιμήσεις για τα προγράμματα ανταλλαγής ομολόγων με μετοχές που αρχίζουν να τρέχουν οι Τράπεζες είναι επίσης θετικές, μειώνοντας ακόμη περισσότερο τις απαιτήσεις, ενώ η εξασφάλιση ότι οι Τράπεζες θα παραμείνουν Ιδιωτικές, επίσης βοηθά στην δημιουργία θετικού κλίματος για τον κλάδο".

Εν τω μεταξύ θα πρέπει να επισημανθεί ότι έως τα μεσάνυχτα της 30ης Οκτωβρίου, όποτε και θα ανακοινωθούν τα τελικά αποτελέσματα των "τεστ αντοχής", μεσολαβεί αρκετό διάστημα και ενδεχομένως να αναμένονται και άλλες κινήσεις στο πλαίσιο της μείωσης των κεφαλαιακών αναγκών, είτε αυτές αφορούν πωλήσεις παγίων στοιχείων και συμμετοχών, είτε εξαγορών ομολογιών.

Επιπλέον ο τρόπος και οι όροι της ανακεφαλαιοποίησης δείχνουν ακόμα να μην έχουν οριστικοποιηθεί, γεγονός που μπορεί να μεταβάλει τις φημολογούμενες κεφαλαιακές ανάγκες που θα κληθούν να καλύψουν οι Ιδιώτες Επενδυτές.

Από την άλλη και σύμφωνα με το ρεπορτάζ της Αν. Παπαϊωάννου, ραντεβού στη Φρανκφούρτη έχουν τα Στελέχη των Ελληνικών Τραπεζών με τους Επιτελείς της Ευρωπαϊκής Κεντρικής Τράπεζας, με στόχο την περαιτέρω ενημέρωση για τις λεπτομέρειες της μεθοδολογίας αλλά και για ορισμένες από τις παραδοχές του ακραίου σεναρίου. Πρόκειται για τον τελευταίο γύρο επαφών πριν την επίσημη ανακοίνωση του τελικού αποτελέσματος, η οποία αναμένεται να πραγματοποιηθεί στις 31 Οκτωβρίου.

Την ίδια στιγμή, πραγματοποιούνται ήδη, με ιδιαίτερη ένταση, επαφές και με ξένους επενδυτές καθώς ο χρόνος περιορίζεται και αμέσως μετά την επίσημη ανακοίνωση του ύψους των κεφαλαιακών αναγκών οι Τράπεζες θα προχωρήσουν στις Α.Μ.Κ. μέσω βιβλίου προσφορών. Στόχος όλων των εμπλεκόμενων πλευρών είναι οι αυξήσεις κεφαλαίου να έχουν τελειώσει το αργότερο έως τις 15-20 Νοεμβρίου.

Τεχνικά και παρά την σημαντική υποχώρηση από τα υψηλά ημέρας, η σημερινή συνεδρίαση άφησε συγκρατημένη αισιοδοξία, καθώς οι βασικοί δείκτες, έστω και οριακά άφησαν πίσω τους αξιοπρόσεκτες αντιστάσεις.

Έτσι το κλείσιμο του 25αρη, οριακά υψηλότερα των 210 μονάδων, αφήνει περιθώρια κίνησης προς τις 217 μονάδες (το νέο μας "stop" στο "long" στις 203 μονάδες), ενώ η οριακή υπέρβαση των 710 μονάδων, για τον Γενικό Δείκτη, έδωσε "πόντους" στην "δυναμική" των βραχυπρόθεσμων traders. Υπενθυμίζεται πως υπέρβαση του 715 - 725 του Γενικού Δείκτη, αλλάζει την μεσοπρόθεσμη τάση, σε περίπτωση που καταφέρει να κατοχυρωθεί.

Η πορεία του FT25 μετά τα capital controls

Τι σχολιάζουν οι αναλυτές της αγοράς

"Τρίτη συνεχόμενη ανοδική εβδομάδα φαίνεται να διανύουμε στο Ελληνικό Χρηματιστήριο, με τον Γενικό Δείκτη να καταφέρνει να καταγράψει νέο υψηλό για την περίοδο από τα capital controls και μετά" επισημαίνει ο Βαγγέλης Σιούτης.

Ο πρώτος στόχος για τον Γενικό Δείκτη επετεύχθη (710 μονάδες), με αυξημένο τζίρο για τα δεδομένα της περιόδου και σημαντική βοήθεια στη βελτίωση του κλίματος από τις Τραπεζικές μετοχές.

Η κατάθεση του νομοσχεδίου για την ανακεφαλαιοποίηση την επόμενη εβδομάδα και η ανακοίνωση των αποτελεσμάτων των "stress tests" το τελευταίο Σαββατοκύριακο του Οκτωβρίου, έχει οδηγήσει βραχυπρόθεσμους επενδυτές να τοποθετούνται στις Τραπεζικές μετοχές και να παίρνουν θέση εν όψει των ανακεφαλαιοποιήσεων.

Με την άνοδο αυτή βελτιώνονται οι αποτιμήσεις και το κλίμα για τις αυξήσεις κεφαλαίου που η κάλυψη τους από Ιδιώτες είναι το πιο κρίσιμο "στοίχημα" της περιόδου.

Οι φήμες για το ύψος των κεφαλαίων που θα χρειαστούν βοηθούν στην ανοδική κίνηση, όμως οι επενδυτές θα πρέπει να είναι επιφυλακτικοί στα όσα διαδίδονται.

Η διαφαινόμενη συμφωνία με τους Δανειστές για την εκταμίευση της πρώτης δόσης και η κοινή εκτίμηση με τους Εταίρους για μικρότερη ύφεση φέτος, δρουν συμπληρωματικά στη βελτίωση του κλίματος και την αποκατάσταση της εμπιστοσύνης, ενώ και το ότι ανοίγουν δύσκολα ζητήματα όπως το Ασφαλιστικό, αυξάνουν την αισιοδοξία για υλοποίηση μεταρρυθμίσεων.

Στον αντίποδα η αύξηση των ληξιπρόθεσμων οφειλών τον Σεπτέμβριο δείχνουν ότι η φοροδοτική ικανότητα των Ελλήνων εξαντλείται, ενώ οι υποχρεώσεις θα είναι αυξημένες τους επόμενους μήνες. Ακόμη το ζήτημα των "κόκκινων" δανείων παραμένει ιδιαίτερα δύσκολο και πολύπλοκο για τον τρόπο επίλυσης του και με σημαντική απόκλιση στις θέσεις των δύο Μερών.

Επόμενος στόχος για τον Γενικό Δείκτη, που διάσπασή του θα άλλαζε την μεσοπρόθεσμη πορεία του είναι οι ΚΜΟ 200 ημερών. Σήμερα ο απλός βρίσκεται στις 773 μονάδες και ο εκθετικός στις 784 μονάδες με πτωτική πορεία. Ενδιάμεσος στόχος οι 730 μονάδες που είναι το μέσο του μεγάλου "μαύρου κεριού" της μεγάλης πτώσης της πρώτης μέρας επαναλειτουργίας της Αγοράς και πρώην στηρίξεις και χαμηλά του τρέχοντος έτους.

Κρίσιμο όμως για τον Γενικό Δείκτη είναι η οριστική διάσπαση των 710 μονάδων, για να απεγκλωβιστεί οριστικά από το εύρος διακύμανσης από τα capital controls και μετά.

Σύμφωνα με την άποψη του υπεύθυνου συναλλαγών της Guardian Trust ΑΧΕΠΕΥ, οι επόμενες δύο συνεδριάσεις θα κρίνουν αν οι αγοραστές έχουν την δυναμική αυτή για την οριστική υπέρβαση των 710 μονάδων, ενώ σε οποιαδήποτε διόρθωση οι 675 μονάδες θα πρέπει να κρατήσουν για να μην χαθεί η ανοδική βραχυχρόνια τάση.

Οι διεθνείς οικονομικές εξελίξεις

Μικτή η εικόνα στις μεγάλες Ασιατικές Αγορές, με τις μεγαλύτερες ημερήσιες απώλειες για τον Nikkei (-0,64%) και τα μεγαλύτερα κέρδη για Shanghai (+1,45%).

Τουλάχιστον αξιοπρόσεκτα κέρδη στην Ευρώπη, δια χειρός Draghi, ενώ με ανοδικές διαθέσεις ξεκίνησε και η συνεδρίαση στην Wall Street.

Μικρά κέρδη για πετρέλαιο και χρυσό και σημαντικές απώλειες για το ευρώ.

Ξεκινώντας από την Ασία και την Κίνα, η Κεντρική Τράπεζα ανακοίνωσε ότι διέθεσε 105,5 δισ γουάν ($16,6 δισ) σε 11 Χρηματοπιστωτικά Ιδρύματα, μέσω δανειακών διευκολύνσεων μεσοπρόθεσμης διάρκειας, στην προσπάθεια της να ενισχύσει την ρευστότητα στον Τραπεζικό κλάδο.

Ερχόμενοι στην Ευρώπη, στα ιστορικά χαμηλά του 0,05% διατήρησε, όπως αναμενόταν, η ΕΚΤ τα επιτόκια του ευρώ.

"H αγορά στοιχείων ενεργητικού συνεχίζεται ομαλά και έχει θετικό αντίκτυπο", δήλωσε ο Mario Draghi στη συνέντευξη Τύπου, μετά τη συνεδρίαση του Διοικητικού Συμβουλίου της ΕΚΤ. Πρόσθεσε, ωστόσο, ότι λόγω των κινδύνων από τις Αναδυόμενες Οικονομίες και τις χαμηλές τιμές των Εμπορευμάτων για τις προοπτικές του πληθωρισμού, η ΕΚΤ θα επανεξετάσει τον Δεκέμβριο τη νομισματική πολιτική.

Η οικονομική επιβράδυνση στην Κίνα και σε άλλες Αναδυόμενες Αγορές, σε συνδυασμό με την αβεβαιότητα που δημιουργεί το σκάνδαλο με τις εκπομπές ρύπων της "Volkswagen" έχουν οδηγήσει σε αύξηση των ρίσκων για την Γερμανική Βιομηχανία, σύμφωνα με το Γερμανικό Υπουργείο Οικονομικών.

Μέχρι το πρώτο 15ημερο του Νοεμβρίου αναμένεται η νέα έξοδος της Κύπρου στις Αγορές με την έκδοση ομολόγου. Σύμφωνα με το "Stockwatch", το πιο πιθανό είναι η έξοδος στις Αγορές να πραγματοποιηθεί τέλος Οκτωβρίου, ή μέχρι το πρώτο δεκαπενθήμερο του Νοεμβρίου αφού προηγηθεί η έκθεση αξιολόγησης του οίκου Fitch, που αναμένεται να δημοσιευτεί αύριο. Η νέα έκδοση θα είναι διάρκειας 7,5 μέχρι 10 χρόνων. Το ποσό της έκδοσης θα κυμανθεί από €0,5 δισ. μέχρι €1 δισ. ανάλογα με το ενδιαφέρον και τις αποδόσεις που θα προσφερθούν από τους επενδυτές.

Μεταφερόμενοι στις ΗΠΑ, ο αριθμός των ανθρώπων που υπέβαλαν αίτηση για επίδομα ανεργίας αυξήθηκε κατά 4.000, στις 259.000, την εβδομάδα που έληξε στις 17 Οκτωβρίου. Αναλυτές που συμμετείχαν σε δημοσκόπηση του "MarketWatch" ανέμεναν οι νέες αιτήσεις για επιδόματα ανεργίας να ανέλθουν στις 265.000.

Από την άλλη, οι μεταπωλήσεις κατοικιών ενισχύθηκαν 4,7% στο εποχιακά προσαρμοσμένο μέγεθος των 5,5 εκατομμυρίων, σύμφωνα με στοιχεία που καταρτίζει η Ένωση Κτηματομεσιτών "National Association of Realtors", στο δεύτερο υψηλότερο επίπεδο από το 2007. Οι αναλυτές προέβλεπαν άνοδο στα 5,34 εκατομμύρια.

"Οι Αναδυόμενες Αγορές αποτελούν μια αυξανόμενη πηγή κινδύνου για την Παγκόσμια ανάπτυξη, καθώς η κατάρρευση στις τιμές των Εμπορευμάτων και τα πολιτικά σοκ διογκώνουν την διαρθρωτική επιβράδυνση", αναφέρει σε νέα έκθεση η Fitch.

Στο περιβάλλον αυτό, η επικείμενη αύξηση των επιτοκίων από την Fed θα αυξήσει τις μακροοικονομικές και χρηματοδοτικές πιέσεις στις Αναδυόμενες Οικονομίες.

Οι Τούρκοι εκδότες είναι οι πιο ευάλωτοι, αν και όπως σημειώνει η Fitch πολλές από τις προκλήσεις που αντιμετωπίζει η Χώρα είναι μακροπρόθεσμες και τις έχει αντιμετωπίσει κατά το παρελθόν. "Αντίθετους ανέμους" αντιμετωπίζει και η Βραζιλία, αλλά περισσότερο λόγω των αδύναμων μακροοικονομικών στοιχείων.

Η σύσφιξη της νομισματικής πολιτικής από την Fed έρχεται σε μια στιγμή που πολλές Χώρες αντιμετωπίζουν επιβράδυνση της ανάπτυξης, χαμηλές τιμές Εμπορευμάτων, αποδυνάμωση των Νομισμάτων και αυξημένο πολιτικό ρίσκο.

Επιστροφή στο ΧΑ

Στα 300,06 δισ. ευρώ μειώθηκε το Ελληνικό χρέος στα τέλη του β' τριμήνου του 2015, από 301,5 δισ στα τέλη του Q1 σύμφωνα με τα στοιχεία της Ελληνικής Στατιστικής Αρχής. Στα τέλη του 2014 το χρέος διαμορφωνόταν στα 315,45 δισ ευρώ από 319,2 δισ στα τέλη του 2013.

"Η κυβέρνηση της Ελλάδας πρέπει να τρέξει προκειμένου να λάβει τα 2 δισ ευρώ σε δάνεια διάσωσης μέχρι το τέλος της επόμενης εβδομάδας", ανέφερε ανώτατη πηγή από το Ευρωσύστημα στο "MNI", τονίζοντας πως η Αθήνα εξακολουθεί να πρέπει να καλύψει περίπου 30 από τα 48 προαπαιτούμενα που συνδέονται με την υποδόση που εκκρεμεί.

Στις 5 Δεκεμβρίου θα κατατεθούν δεσμευτικές προσφορές για το 51% του ΟΛΠ (+0,62%) όπως αποφάσισε σήμερα η διοίκηση του ΤΑΙΠΕΔ. Σύμφωνα με πληροφορίες μεταξύ των όρων που προβλέπει η σχετική σύμβαση, που θα υπογράψει ο πλειοδότης, είναι και η υλοποίηση επενδύσεων τουλάχιστον 350 εκατ. ευρώ. Όπως είναι γνωστό θα εξαιρεθούν από τη σύμβαση παραχώρησης το Παραλιακό Τμήμα της Δραπετσώνας και η Περιοχή της Κυνοσούρας που είναι Αρχαιολογικός Χώρος.

Από εκεί και πέρα και όπως προαναφέρθηκε, ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, αναρριχόμενος μέχρι τις 715,88 μονάδες (+2,43%). Στις 17.00 βρέθηκε στις 711,62 (+1,82%) και μέσω των τελικών δημοπρασιών έκλεισε στις 710,22 μονάδες με κέρδη 1,62%.

Ο τζίρος ενισχύθηκε στα 52,5 εκατ. από τα οποία τα 2,5 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΑΛΦΑ, ΦΦΓΚΡΠ, ΕΤΕ, ΑΛΦΑΤΠ). Στα 231370255 οι τίτλοι που διακινήθηκαν σε όλο το εύρος του ταμπλώ και στα 211794487 στο ταμπλώ του FTSE25.

Μένοντας στο ταμπλώ των Δεικτοβαρών μετοχών, μόνο ο τίτλος της Lamda Development δεν ήλθε σε επαφή με το θετικό πρόσημο.

Αντίθετα, δεν "κοκκίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι Alpha Bank, Eurobank, Viohalco, Motor Oil, Folli Follie Group, Εθνική, Πειραιώς, ΓΕΚΤΕΡΝΑ, Ελλάκτωρ, Ελ. Πετρέλαια, ΕΧΑΕ, Μυτιληναίος, ΟΤΕ και Τέρνα Ενεργειακή.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Αεροπορία Αιγαίου, ΟΤΕ και Motor Oil και στο χαμηλό ημέρας οι Lamda Development, ΟΠΑΠ και Τιτάν.

Ικανοποιητική η τελική εικόνα με 69 ανοδικές μετοχές, έναντι 36 πτωτικών, ενώ 17 τίτλοι ολοκλήρωσαν την συνεδρίαση με κέρδη μεγαλύτερα του 6%.

Χαμηλότερα του 25αρη, ελάχιστες ήταν οι μετοχές που συνδύασαν αξιοπρόσεκτα κέρδη με σχετικά πειστικές συναλλαγές και πιο συγκεκριμένα οι Αττικής (+28%), Fourlis (+3,57%) και Πλ. Θράκης (+2,96%).

---ΧΠΑ

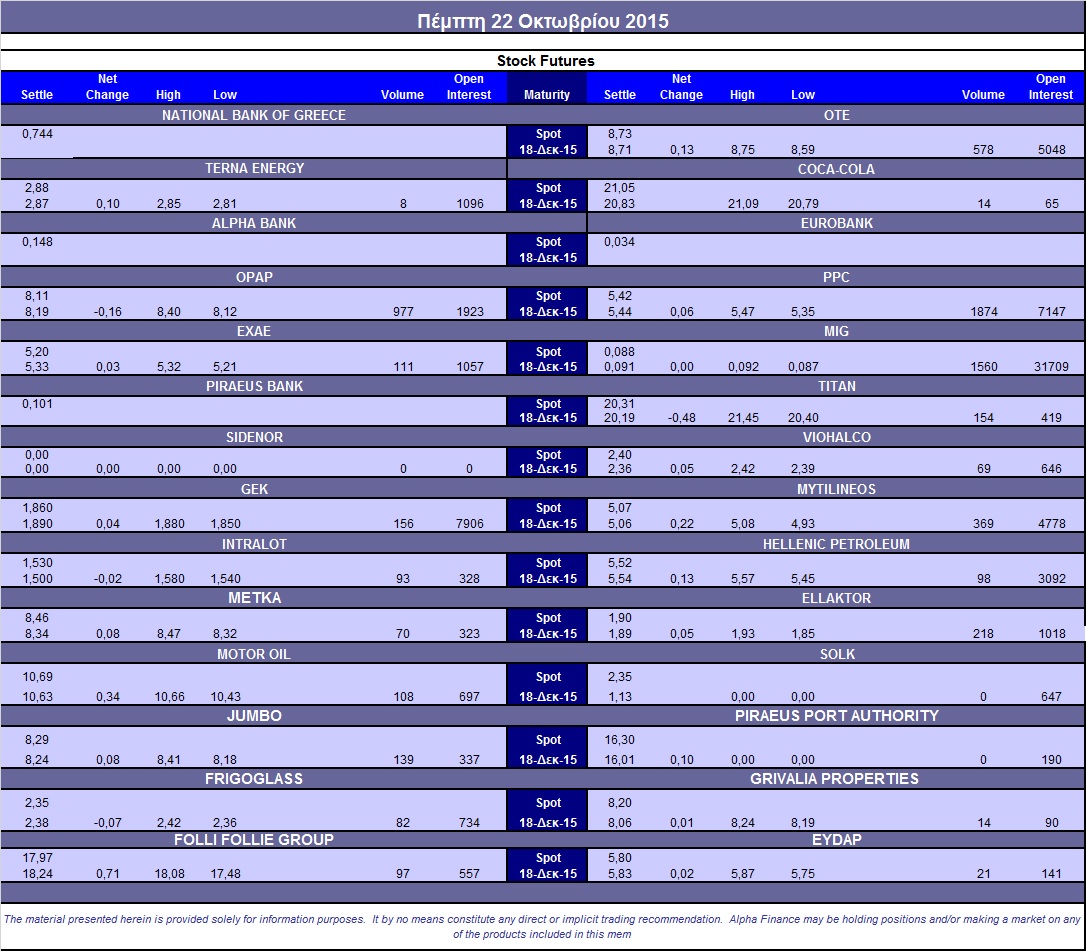

Ανοδικών συνεδριάσεων συνέχεια και στην Αγορά Παραγώγων, ενώ αύξηση παρουσίασαν οι συναλλαγές τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (6.959 συμβόλαια).

Στα 9.370 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Νοέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 4.909, 3.874 για τον Νοέμβριο και 1.035 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 213,25) κινήθηκε μεταξύ 210,5 και 216,25 μονάδων, κλείνοντας κοντά στην θεωρητική του τιμή, σύμφωνα με την τιμή εκκαθάρισης.

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (977), ΔΕΗ (1.914), ΟΤΕ (578), MIG (1.560), ΓΕΚ (156), Μυτιληναίο (369), Ελλάκτωρα (318), ΕΧΑΕ (111), Τιτάνα (154), Folli Follie Group (106), Jumbo (139), Motor Oil (108).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, περιορισμένο ήταν το επενδυτικό ενδιαφέρον για τα δικαιώματα υψηλής κεφαλαιοποίησης, όπου καταγράφηκαν μόνο 499 δικαιώματα (479 δικαιώματα αγοράς και 20 δικαίωμα πώλησης), ενώ η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα διαμορφώθηκε στο 43%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (7.162.324 τεμ.), Πειραιώς (15.168.200 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance