Δεν μπήκε καν στον κόπο να αναμετρηθεί με το ψυχολογικό όριο των 700 μονάδων, ο Γενικός Δείκτης του Ελληνικού Χρηματιστηρίου (παρά το γεγονός ότι έκλεισε πολύ κοντά στο υψηλό ημέρας), παρά ταύτα, δεν μπορεί να περάσει απαρατήρητο το 4Χ4 που έκαναν οι λίγοι ενεργοί παίκτες - αγοραστές, για τον κλαδικό δείκτη των Τραπεζών (+5,52%), με αθροιστικά κέρδη 25,35%.

Μάλιστα, αν ο εν λόγω δείκτης, ο οποίος σήμερα κινήθηκε μόνιμα με θετικό πρόσημο και έκλεισε μία ανάσα από το ενδοσυνεδριακό υψηλό, κατορθώσει να δώσει κλεισίματα υψηλότερα των 270 μονάδων, δημιουργεί τις τεχνικές προϋποθέσεις για κίνηση προς τις επόμενες τεχνικές αντιστάσεις που εντοπίζονται στις 296, 330 και 384 μονάδες, με απώτατο, τεχνικό, στόχο τις 450 μονάδες.

Μένοντας στο Τραπεζικό ταμπλώ, αξίζει να αναφερθεί ότι επέστρεψε το "rotation" για τους Δεικτοβαρείς Τραπεζικούς τίτλους.

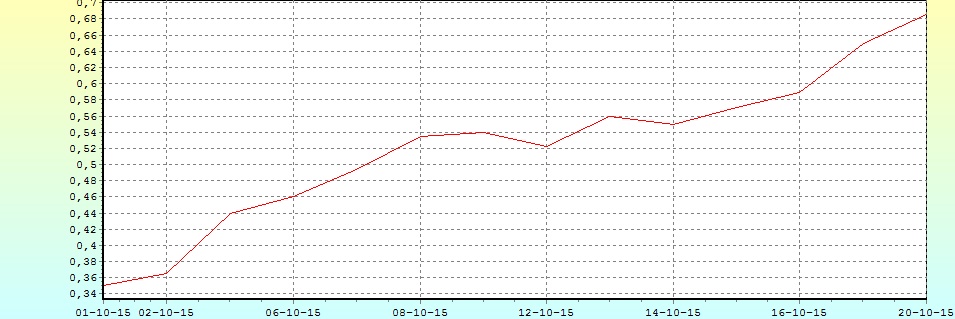

Έτσι, την ώρα που η μετοχή της Εθνικής (+5,54%) επιμένει στην πλαγιοανοδική κίνηση που ξεκίνησε από τα πρόσφατα χαμηλά των 0,3500 ευρώ (κλείσιμο 1/10, βλ. διάγραμμα), με πρώτο τεχνικό στόχο τα 0,80 ευρώ και η Eurobank (+4,55%) συμπλήρωσε δεύτερη συνεχόμενη ανοδική συνεδρίαση, αλλά δεν μπορεί να αποσπαστεί από τα ιστορικά χαμηλά και μπορεί να "έχει τους λόγους της", το κλίμα άλλαξε προς το καλύτερο για Πειραιώς (+8%) και Alpha Bank (+5,19%). Υπενθυμίζεται ότι κατά την χθεσινή συνεδρίαση ο τίτλος της πρώτης είχε κλείσει με απώλειες 10,71% και η μετοχή της δεύτερης με απώλειες 6,25%.

Το διάγραμμα της Εθνικής από την 1η/10/2015

Στα διαφορετικά της σημερινής συνεδρίασης η επιστροφή της κινητικότητας σε μη Τραπεζικούς, Δεικτοβαρείς, τίτλους, όπου ξεχώρισαν οι Ελλάκτωρ (+4,12%), Lamda Development (+4,73%), ΕΥΔΑΠ (+7,96%), Ελ. Πετρέλαια (+3,02%).

Με κέρδη μεγαλύτερα του 1% ολοκλήρωσαν την συνεδρίαση Viohalco, Jumbo, ΓΕΚΤΕΡΝΑ, ΔΕΗ, ΕΧΑΕ, Μέτκα, ΟΛΠ και Τιτάν, ενώ στην συναλλακτική αφάνεια παραμένουν μεσαία και μικρότερη κεφαλαιοποίηση, πλην ελαχιστοτάτων εξαιρέσεων.

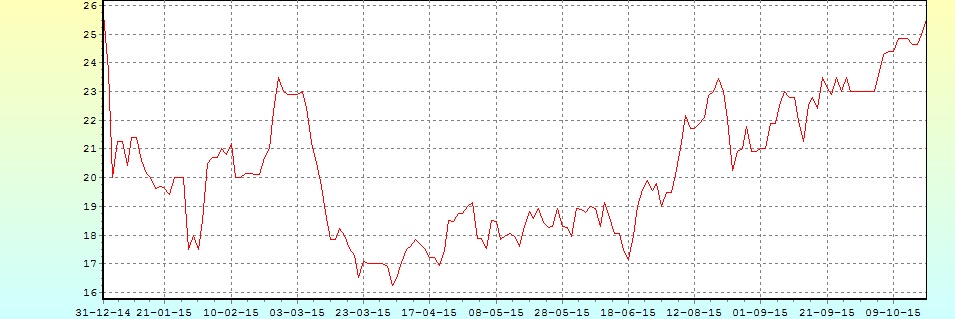

Μένοντας στο ταμπλώ του FTSE25, ίσως αξίζει επισήμανσης η πλαγιοκαθοδική διάθεση που επιδεικνύει ο τίτλος της Folli Follie Group (-1,16%) ο οποίος επαναπροσεγγίζει τα χαμηλά διμήνου. Αν συνεχίσει να κινείται "νότια" η επόμενη σημαντική στήριξη εντοπίζεται στα 15,64 ευρώ.

Το διάγραμμα της FF Group μετά τα capital controls

Σαφώς μικρότερη η παρουσία βραχυπρόθεσμων παικτών στα Τραπεζικά warrants, όμως τίποτα δεν αποκλείει οι traders να επιστρέψουν δριμύτεροι σε περίπτωση που διατηρηθεί το, τεχνικά, θετικό κλίμα στο Τραπεζικό ταμπλώ.

Από εκεί και πέρα και σύμφωνα με το ρεπορτάζ της Αν. Παπαϊωάννου, ξεκίνησε ο οικονομικός και νομικός έλεγχος (due diligence) της Finansbank από τους υποψήφιους αγοραστές και σύμφωνα με πληροφορίες, η πώληση της Τράπεζας δεν θα προηγηθεί της Α.Μ.Κ. της Εθνικής στο πλαίσιο της ανακεφαλαιοποίησης. Οι ίδιες πηγές τονίζουν ότι η τελική υπογραφή της συμφωνίας για την πώληση της Τουρκικής Θυγατρικής αναμένεται να... πέσει στα μέσα Δεκεμβρίου και η ολοκλήρωση της μεταβίβασης εκτιμάται ότι θα πραγματοποιηθεί στις αρχές του 2016, όταν θα έχουν διεκπεραιωθεί όλες οι διαδικασίες από τις Εποπτικές Αρχές της Τουρκίας. Ως εκ τούτου, το έσοδο από την πώληση της Finansbank θα φτάσει στα ταμεία της Τράπεζας το 2016.

Αυτό σημαίνει ότι "την επόμενη μέρα" η Εθνική μπορεί να βρεθεί με "πλεονάζοντα κεφάλαια" και να παίξει ρόλο "leader" στις νέες πιθανές ανακατατάξεις του εγχώριου Τραπεζικού Συστήματος, σενάρια για τα οποία από τώρα γίνονται "ασκήσεις επί χάρτου".

Από την άλλη, "οι κεφαλαιακές ανάγκες των τεσσάρων Ελληνικών συστημικών Τραπεζών θα είναι μικρότερες των 20 δισ ευρώ", ανέφεραν σήμερα στο Reuters δυο κορυφαίοι τραπεζίτες με άμεση γνώση του θέματος.

Σε κάθε περίπτωση και όπως όλα δείχνουν η εγχώρια Χρηματιστηριακή Αγορά θα επιστρέψει στον Τραπεζοκεντρικό της χαρακτήρα, καθώς οι εξελίξεις που θα λάβουν χώρα στο εγχώριο Τραπεζικό Σύστημα θα είναι και αυτές που θα σηματοδοτήσουν την βραχυμεσοπρόθεσμη τάση.

Άλλωστε και η αυτονόμηση που παρατηρείται κατά τις τελευταίες συνεδριάσεις στην Εθνική, αλλά και στον Τραπεζικό δείκτη γενικότερα, πλην του τεχνικού της χαρακτήρα, δείχνει και τα πρώτα "στοιχήματα" από πλευράς βραχυπρόθεσμων παικτών και όχι μόνο.

Σαν πρώτο "καύσιμο" για την κίνηση στο Τραπεζικό ταμπλώ, είναι οι εκτιμήσεις για τις κεφαλαιακές ανάγκες των τεσσάρων Τραπεζών και αν αυτές κριθούν διαχειρίσιμες, ενώ σημαντικό, τεχνικό, ρόλο θα παίξει το απαιτούμενο reverse split, για τους περισσότερους Τραπεζικούς τίτλους (μόνο η Εθνική μπορεί να το αποφύγει με τα τρέχοντα δεδομένα) και η συμμετοχή παλαιών και νέων Ιδιωτών μετόχων.

Ελαφρώς αυξημένες οι συναλλαγές στα συμβόλαια του δείκτη, στην Αγορά Παραγώγων, ενώ ανακωχή τοποθετήσεων σημειώθηκε στην Αγορά ομολόγων, με αποτέλεσμα την μικρή αύξηση των αποδόσεων για τους Ελληνικούς Κρατικούς τίτλους, κυρίως αυτούς κοντινής λήξης (3ετες 7,95%, 5ετες 7,35% και 10ετες 7,52%).

Σε καμία περίπτωση δεν μπορεί να υποστηριχθεί ότι η σημερινή συνεδρίαση, άλλαξε τα υπάρχοντα και απόλυτα γνωστά, τεχνικά δεδομένα.

Το διάγραμμα του ΟΛΘ από την αρχή του έτους

Στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης η πρώτη στήριξη εντοπίζεται στις 203 μονάδες και η δεύτερη στις 199 που είναι και το "stop" για τους "long". Το 205 κοντινή αντίσταση ανοδική διάσπαση του οποίου θα επαναφέρει τις συζητήσεις για πιθανό "make or brake" το οποίο παραμένει στην περιοχή των 210 μονάδων.

Στην περίπτωση του Γενικού Δείκτη, συνεχίζει να δείχνει "απόρθητη" η ζώνη 700 - 709, όμως από την άλλη η τεχνική εικόνα παραμένει θετική όσο ο Δείκτης δεν ξαναβάζει σε δοκιμασία τις 675 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Στην τελική ευθεία βρίσκεται η διαδικασία προετοιμασίας, ενόψει της διενέργειας της ανακεφαλαιοποίησης των συστημικών Τραπεζών, με πλειάδα ερωτημάτων να μην έχουν ακόμη ευκρινείς απαντήσεις" επισημαίνει ο Δημήτρης Τζάνας.

Ειδικότερα, δεν υπάρχει ακόμη υπεύθυνη πληροφόρηση για το ύψος των απαιτούμενων κεφαλαίων και τους όρους συμμετοχής Ιδιωτών, που μάλλον θα οριστικοποιηθεί μετά τη γνωστοποίηση των αποτελεσμάτων των "τεστ κοπώσεως", ενώ δεν είναι σαφές αν θα ολοκληρωθεί η αξιολόγηση στο άμεσο μέλλον, ή θα χρειασθεί να αποσυνδεθεί από τις ανακεφαλαιοποιήσεις, όπως εισηγείται ο Μάριο Ντράγκι.

Έτσι, η σεναριολογία για τις εξελίξεις οδηγεί σε διαφοροποιημένη χρηματιστηριακή συμπεριφορά κάποιων μετοχών, ειδικότερα δε της Εθνικής, εξέλιξη που ερμηνεύεται ποικιλοτρόπως: από τεχνικούς λόγους εξαιτίας της δυνατότητας εξαίρεσής της από ένα "δύσκολο reverse split" μέχρι την πιθανότητα σχεδίου ενδυνάμωσής της στην εγχώρια Αγορά από τους πλέον ευφάνταστους.

Παράλληλα, ουδείς γνωρίζει τί θα πράξουν οι παλαιοί μέτοχοι και ειδικότερα εκείνοι με χαρακτηριστικά μεγαλομετόχου (funds εξωτερικού δηλαδή) στις άλλες Τράπεζες (Πειραιώς και Eurobank).

Από την άλλη πλευρά, τα πραγματικά δεδομένα είναι ιδιαιτέρως σκληρά: το τελευταίο τρίμηνο (με την παράταση του 1ου διμήνου του νέου έτους) απαιτείται να συγκεντρωθούν φορολογικά έσοδα 19 δισ ευρώ.

Την ψήφιση του ενός τρίτου των 49 προαπαιτουμένων την περασμένη Παρασκευή, θα πρέπει να ακολουθήσει η ψήφιση και των επόμενων συντομότατα.

Οι ιδιωτικοποιήσεις, με πλέον πιεστική εκείνη του ΟΛΠ, πρέπει άμεσα να προωθηθούν.

Οι επικοινωνιακού τύπου ανακοινώσεις για νέους συνεδριακούς χώρους σε ακατοίκητα Νησιά, δεν μπορούν να υποκαταστήσουν τη συγκεκριμένη προσπάθεια για το μετασχηματισμό του επιχειρηματικού περιβάλλοντος σε περισσότερο φιλικό, καθώς εν όσω διατηρούνται τα capital controls είναι αδύνατη η επανεκκίνηση της Οικονομίας.

Με αυτά τα δεδομένα, συνεχίζεται η συσσώρευση με χαμηλές ημερήσιες συναλλαγές, αφού ο υψηλός βαθμός αβεβαιότητας και η έλλειψη ενός πραγματικά "καλού νέου" δεν επιτρέπει τη συμμετοχή περισσότερων στη "ρηχή και υψηλού κινδύνου" Ελληνική Χρηματιστηριακή Αγορά.

Ακόμη και η επίσκεψη του Γάλλου Προέδρου που θα συνοδεύεται από δεκάδες επιχειρηματίες, δύσκολα μπορεί να σηματοδοτήσει μια αντιστροφή του δυσμενούς κλίματος στην παρούσα φάση. Παράλληλα, η διατήρηση συνθηκών αποπληθωρισμού στην Ευρώπη (-0,1% η επίδοση Σεπτεμβρίου) αναγκάζει το Μάριο Ντράγκι να είναι σε αυξημένη επαγρύπνηση, μελετώντας προσεκτικά τον τρόπο που θα ανακοινώσει τις επόμενες κινήσεις του στον τομέα της εξαγγελίας ενός ακόμη πακέτου ποσοτικής χαλάρωσης.

Που ωστόσο, πρέπει να συνοδευθεί από συγκεκριμένες "Γερμανικές πρωτοβουλίες" χαλάρωσης της λιτότητας στην Ε.Ε., καθώς η όξυνση του μεταναστευτικού προσθέτει ένα ακόμη πονοκέφαλο για τους λαμβάνοντες τις μεγάλες αποφάσεις.

"Αν βέβαια είναι επιθυμητή η αποφυγή της μονιμοποίησης της οικονομικής ύφεσης στην Ευρώπη, χαμηλώνοντας το πήχη των προσδοκιών και για τις μεγάλες Χρηματιστηριακές Αγορές ενόψει της γενικευμένης διάβρωσης των εταιρικών κερδών" τονίζει με έμφαση ο σύμβουλος επενδύσεων της TecGroup.

Οι διεθνείς οικονομικές εξελίξεις

Με μικτά πρόσημα ολοκλήρωσαν την σημερινή συνεδρίαση οι μεγάλες Ασιατικές Αγορές, καθώς οι επενδυτές υιοθέτησαν στάση αναμονής περιμένοντας τους "χρησμούς" των ECB (ερχόμενη Πέμπτη) και BoJ (30 Οκτωβρίου). Τα μεγαλύτερα κέρδη για Shanghai (+1,14%) και οι μεγαλύτερες απώλειες για τον δείκτη ASX 200 (-0,65%).

Χαμηλές συναλλαγές και έκδηλη επιφυλακτικότητα στην Ευρώπη, ενώ με μικτά πρόσημα ξεκίνησε και η συνεδρίαση στο NYSE, εν μέσω μπαράζ εταιρικών αποτελεσμάτων.

Ξεκινώντας από την Ασία, σε χρεοκοπία φαίνεται να οδηγείται η Κινεζική Κρατική εταιρεία χάλυβα, "Sinosteel", η οποία πρόκειται να καθυστερήσει μία πληρωμή τόκων που λήγει σήμερα, για δύο δισ. γουάν, από ομόλογα 5,3% με διάρκεια μέχρι το 2017. Όπως τονίζει το δημοσίευμα του Bloomberg, το γεγονός πως η εταιρεία δεν είναι σε θέση να πληρώσει τη δόση στην ώρα της συνιστά πτώχευση, σύμφωνα με τις "Industrial Securities", "Haitong Securities" και "China Merchants Securities". Πάντως, η Εθνική Επιτροπή Ανάπτυξης και Αναμόρφωσης σχεδίασε να συναντήσει τους επενδυτές της "Sinosteel", σύμφωνα με πηγές που επικαλείται το πρακτορείο.

Από την άλλη, η Κεντρική Τράπεζα της Κίνας (PBOC) πραγματοποίησε την πρώτη πώληση χρέους σε Κινεζικό γουάν στο εξωτερικό, εκδίδοντας στο Λονδίνο βραχυπρόθεσμα ομόλογα 30 δισ. γουάν (509 εκατ. στερλίνες). Οι επενδυτές κατέθεσαν προσφορές άνω των 3 δισ. στερλινών, πιέζοντας την απόδοση χαμηλότερα στο 3,1%. Όπως μεταδίδουν οι Financial Times, αναλυτές περιμένουν ότι η έκδοση χρέους θα αποτελέσει σημείο αναφοράς για την απόδοση των μελλοντικών χρεογράφων της PBOC στο Λονδίνο.

Ερχόμενοι στην Ευρώπη και στην Γερμανία και όπως ανακοίνωσε η Ομοσπονδιακή Στατιστική Υπηρεσία, οι τιμές παραγωγού μειώθηκαν τον Σεπτέμβριο κατά 0,4% σε μηνιαία βάση και κατά 2,1% σε ετήσια βάση, έναντι πτώσης 0,1% και 1,8% αντίστοιχα που προέβλεπαν οι αναλυτές. Πρόκειται για την μεγαλύτερη ετήσια υποχώρηση στις τιμές παραγωγού από τον Φεβρουάριο.

Εν τω μεταξύ, κανείς δεν γνωρίζει που θα οδηγήσει την "VW" το σκάνδαλο παραποιημένων ρύπων. Ο Γερμανός συγκοινωνιολόγος Στέφαν Ράμλερ κάνει λόγο, σε συνέντευξή του, για ζημιές που ενδέχεται να φθάσουν και τα 80 δισ. ευρώ.

Μεταφερόμενοι στις ΗΠΑ, αυξημένες κατά 6,5% στο ετήσιο μέγεθος των 1,206 εκατ. εμφανίζονται οι ενάρξεις ανέγερσης νέων κατοικιών τον Σεπτέμβριο, κοντά στο επίπεδο του Ιουνίου, που ήταν υψηλό 8ετίας. Οικονομολόγοι σε δημοσκόπηση του "MarketWatch" εκτιμούσαν ότι οι ενάρξεις ανέγερσης κατοικιών θα αγγίξουν τις 1,14 εκατ. Ωστόσο οι άδειες για νέες κατασκευές κατοικιών, δείγμα της μελλοντικής ζήτησης, υποχώρησαν 5% στο ίδιο διάστημα.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα περισσότερο εγχώριου ενδιαφέροντος, δεν περιμένει άρση των capital controls πριν τον Ιούλιο του 2016 η μεγάλη πλειοψηφία των οικονομολόγων που έλαβαν μέρος σε έρευνα του Bloomberg. Οι ίδιοι εκτίμησαν ότι οι Ελληνικές Τράπεζες θα χρειασθούν 18 δισ ευρώ για την κεφαλαιακή τους ενίσχυση.

Με βάση ξεχωριστή έρευνα του Bloomberg, η επίδραση των capital controls στην Ελληνική οικονομική δραστηριότητα σημαίνει ότι το ΑΕΠ θα συρρικνωθεί 1% το 2015.

Από την άλλη και σύμφωνα με το ρεπορτάζ της Έλενας Λάσκαρη, "Ταβάνι δείχνει να έπιασε η φοροδοτική ικανότητα. Τα στοιχεία του προηγούμενου μήνα δείχνουν ότι δημιουργήθηκε 1,5 δισ. ληξιπρόθεσμων οφειλών προς την Εφορία. Στα 80 δισ. ευρώ έφτασε το σύνολο των απλήρωτων υποχρεώσεων.

Η εξαμηνιαία αναπροσαρμογή των δεικτών MSCI έρχεται όλο και πιο κοντά, με τα αποτελέσματα να ανακοινώνονται στις 12 Νοεμβρίου 2015, ενώ οι τυχόν αλλαγές θα τεθούν σε ισχύ την 1η Δεκεμβρίου 2015. H Wood & Company εκτιμά ότι οι δύο χαμένες της αναπροσαρμογής θα είναι οι Eurobank και Πειραιώς με τις ΔΕΗ και Motor Oil να παίρνουν τις θέσεις τους στο δείκτη MSCI Greece.

Για τα "υπόλοιπα" της σημερινής συνεδρίασης, ο Γενικός Δείκτης κινήθηκε μεταξύ 684,11 (-0,15%) και 693,19 μονάδων (+1,18%). Στις 17.00 βρέθηκε στις 693,03 (+1,16%) και μέσω των τελικών δημοπρασιών έκλεισε στις 693,10 μονάδες με ημερήσια κέρδη 1,17%.

Παρέμεινε σε "χαμηλή πτήση" ο τζίρος διαμορφούμενος στα 26 εκατ. από τα οποία τα 3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΜΠΕΛΑ, ΟΤΕ).

Στα 85837267 οι τίτλοι που διακινήθηκαν στο ταμπλώ του FTSE25 και στα 99806076 στο σύνολο του χρηματιστηριακού ταμπλώ.

Ικανοποιητική η τελική εικόνα με 60 ανοδικές μετοχές, έναντι 27 πτωτικών, ενώ 16 τίτλοι ολοκλήρωσαν την συνεδρίαση με κέρδη μεγαλύτερα του 7% (όχι όλοι με πειστικές συναλλαγές).

Από τις μετοχές του 25αρη, μόνο ο τίτλος της Folli Follie Group δεν ήλθε σε επαφή με το θετικό πρόσημο. Αντίθετα δεν "κοκκίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι Alpha Bank, Eurobank, Lamda Development, Πειραιώς και Ελλάκτωρ. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Εθνική, Ελλάκτωρ, Τιτάν, Viohalco, Lamda Development, Jumbo.

Χαμηλότερα του 25αρη, επιμένει πλαγιοανοδικά από τα 1,89 ευρώ (κλείσιμο 29/9) η Frigoglass (+2,20%), με την επόμενη τεχνική αντίσταση να εντοπίζεται στα 2,40 ευρώ.

Κατά κύριο λόγο "ανοιχτές" εντολές αγορών διαμόρφωσαν τα ημερήσια κέρδη για την Centric (+13,77%), που συμπλήρωσε τρίτη συνεχόμενη ανοδική συνεδρίαση, ενώ ο ΟΛΘ επαναπροσεγγίζει τα υψηλά τρέχοντος έτους, διατηρώντας τις ημερήσιες συναλλαγές σε εντυπωσιακά χαμηλά επίπεδα.

---ΧΠΑ

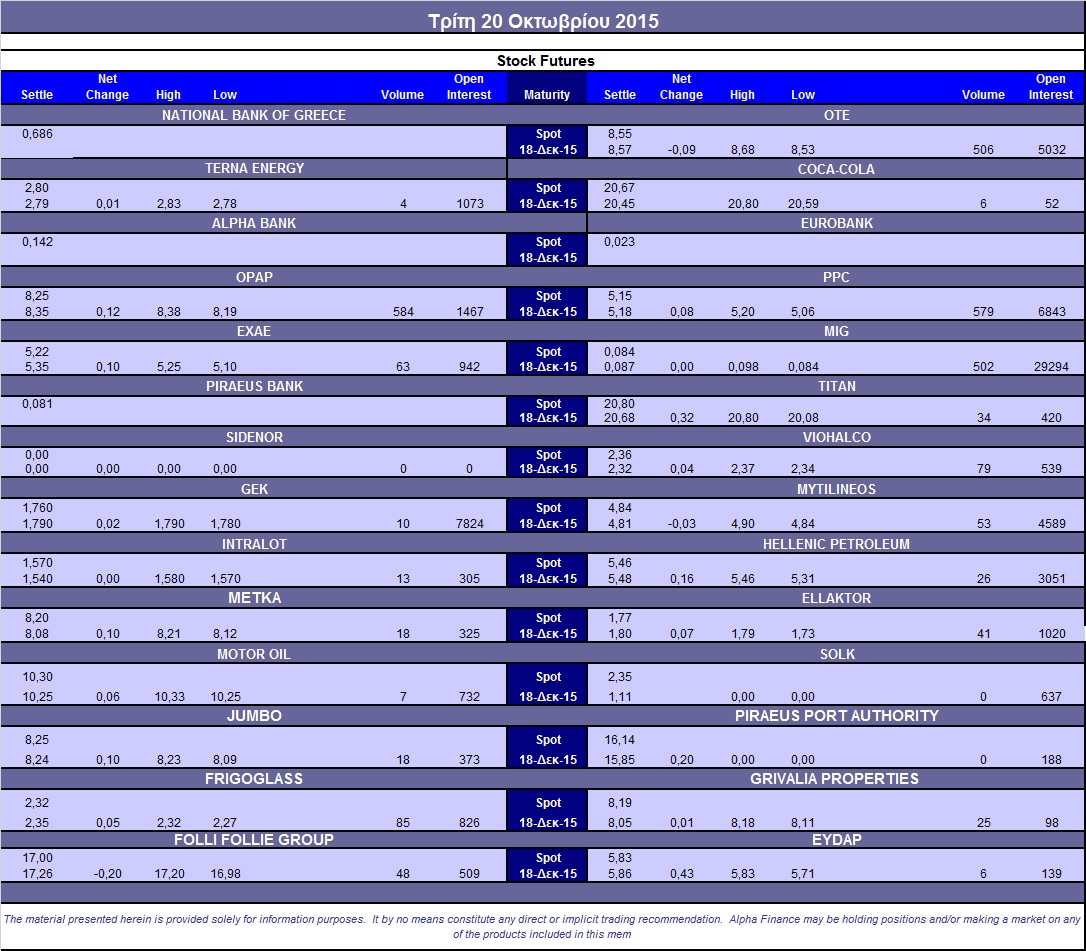

Συνεδρίαση μικρής ανόδου και ιδιαίτερα χαμηλών συναλλαγών, στην Αγορά Παραγώγων, τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (2.707 συμβόλαια).

Στα 9.943 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Νοέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 1.863, 1.463 για τον Νοέμβριο και 400 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 207,5) κινήθηκε μεταξύ 205 και 209,25 μονάδων, κλείνοντας πολύ κοντά στην θεωρητική του τιμή, σύμφωνα με την τιμή εκκαθάρισης.

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (584), ΔΕΗ (579), ΟΤΕ (506), MIG (502).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap υποχώρησε στο 41%, ενώ ο όγκος συναλλαγών ήταν στα 301 δικαιώματα (όλα αγοράς).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (7.162.054 τεμ.), Πειραιώς (15.168.251 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance