Εικόνα διαφορετικών ταχυτήτων έδωσε η πρώτη μέρα της εβδομάδας για τα Ελληνικά assets, με τον τίτλο της Εθνικής (+10,36%) να ξεχωρίζει στο ταμπλώ του Ελληνικού Χρηματιστηρίου και τους αγοραστές να κάνουν πιο αισθητή την παρουσία τους στην "ρηχή" Αγορά των ομολόγων, μετά την ψήφιση του πολυνομοσχεδίου από την Ελληνική Βουλή, κάτι που είχε σαν αποτέλεσμα την υποχώρηση των αποδόσεων για τους Ελληνικούς Κρατικούς τίτλους, κοντά σε χαμηλά έτους (3ετες 7,78%, 5ετες 7,30% και 10ετες 7,46%).

Επιστρέφοντας στο ταμπλώ του Χ.Α., είναι γεγονός ότι η επιφυλακτικότητα ήταν έκδηλη, παρά το ανοδικό ξεκίνημα με επικεφαλής τον Τραπεζικό κλάδο και αυτό επιβεβαιώθηκε και από την σημαντική καταβαράθρωση του τζίρου (ο χαμηλότερος των τελευταίων τριών συνεδριάσεων).

Ας μην ξεχνάμε ότι η τελευταία συνεδρίαση της προηγούμενης εβδομάδας είχε αφήσει άσχημη "επίγευση" με τον Γενικό Δείκτη του Χ.Α. να κλείνει στα χαμηλά ημέρας και με αξιοπρόσεκτες απώλειες, ενώ στα χαμηλά ημέρας είχαν κλείσει και επτά τίτλοι τουFTSE25 (ΕΥΡΩΒ, ΓΡΙΒ,

ΔΕΗ, ΕΛΠΕ, ΜΠΕΛΑ, ΜΥΤΙΛ, ΟΠΑΠ).

Παρά ταύτα το σημερινό "flying start" της Εθνικής, η οποία ακολουθήθηκε από απόσταση και από άλλες Δεικτοβαρείς Τραπεζικές μετοχές, είχε σαν αποτέλεσμα την μικρή άρση της υπάρχουσας επιφυλακτικότητας, όμως ο ιδιαίτερα χαμηλός τζίρος έδειχνε ότι το θετικό κλίμα δύσκολα θα είχε συνέχεια και το όποιο ενδιαφέρον θα επικεντρωνόταν σε επιμέρους Δεικτοβαρείς τίτλους, με "κραυγαλέα" απούσες τις μικρότερες κεφαλαιοποιήσεις.

Στο πρώτο κομμάτι της συνεδρίασης, ο Τραπεζικός δείκτης (+2,7%) αναρριχήθηκε μέχρι τις 247,21 μονάδες (+4,95%), η μετοχή της Alpha Bank (-6,25%) μέχρι τα 0,1460 ευρώ (+1,39%), της Eurobank(+4,76%) μέχρι τα 0,023 ευρώ (+9,52%), της Εθνικής μέχρι τα 0,6350 ευρώ (+7,81%) και με εμφανώς αδύναμη την Πειραιώς (-10%) ο τίτλος της οποίας είχε σαν ενδοσυνεδριακό υψηλό τα 0,084 ευρώ (0%).

Συνεχίστηκε το "χαμηλού κόστους παιχνίδι" και στα τραπεζικά warrants, με τον παραστατικό τίτλο τηςAlpha Bank (+4%) να "ανηφορίζει" μέχρι τα 0,032 ευρώ (+28%) και της Εθνικής (-5,26%) μέχρι τα 0,046 ευρώ (+21,05%). Εμφανώς αδύναμο και το warrant της Πειραιώς (-10%), δεν κατάφερε να "γράψει" κάτι καλύτερο από τα 0,010 ευρώ (0%).

Το ημερήσιο διάγραμμα των warrants της Εθνικής Τράπεζας

Εννοείται ότι με την σταδιακή μείωση δυναμικής από τους αρχικούς αγοραστές, όλοι οι παραπάνω τίτλοι υποχώρησαν από τα αρχικά υψηλά και μόνο οι Εθνική και Eurobank δεν "πάτησαν" σε αρνητικό έδαφος.

Αντίθετα, ο τίτλος της Alpha Bank υποχώρησε μέχρι τα 0,1320 ευρώ (-8,33%), της Πειραιώς μέχρι τα 0,074 ευρώ (-11,9%), το warrant της Εθνικής μέχρι τα 0,033 ευρώ (-13,15%) της Alpha Bank μέχρι τα 0,021 ευρώ (-16%) και της Πειραιώς μέχρι τα 0,007 ευρώ (-30%).

Απόλυτα διαφοροποιημένη η μετοχή της Εθνικής, με τους αγοραστές να επανέρχονται δριμύτεροι, λίγο μετά τις 16.30, με αποτέλεσμα ο τίτλος να σημειώσει νεότερα ενδοσυνεδριακά υψηλά και να ολοκληρώσει της συνεδρίαση στα υψηλά ημέρας, έχοντας βοήθειες και από τις τελικές δημοπρασίες.

Το ημερήσιο διάγραμμα της Εθνικής Τράπεζας

Μετά την ανοδική διαφυγή υψηλότερα της ζώνης 0,60 - 0,61 ευρώ, δεν υφίσταται σημαντική τεχνική αντίσταση, μέχρι τα 0,80 ευρώ, τα οποία έχει αναφέρει σαν, τεχνικό, στόχο η στήλη εδώ και πολλές συνεδριάσεις.

Από εκεί και πέρα, δεν υπάρχει αμφιβολία ότι η ειδησεογραφία που ακολούθησε το κλείσιμο της συνεδρίασης της Παρασκευής, μέχρι και σήμερα, δεν έδωσε "λαβές" στους αγοραστές να κάνουν πιο αισθητή την παρουσία τους στο εγχώριο χρηματιστηριακό ταμπλώ, ενώ μάλλον επιφυλακτικό θα μπορούσε να χαρακτηριστεί και το διεθνές κλίμα.

Παίρνοντας τις ειδήσεις με την χρονική τους σειρά και

σύμφωνα με την Standard and Poor's, το deal που πρότεινε η Πειραιώς στους ομολογιούχους της θεωρείται, με βάση τα κριτήριά της, ανταλλαγή υπό πίεση (distressed exchange

exchange) καθώς υποδηλώνει ότι οι επενδυτές θα λάβουν μικρότερη αξία από αυτήν που υπόσχονταν οι τίτλοι.

Σύμφωνα με πληροφορίες, τις οποίες

επικαλείται η "FAZ", το Eurogroup θεωρεί

αδύνατο "η τρόικα των Δανειστών συναποτελούμενη από την Κομισιόν, την ΕΚΤ και το ΔΝΤ να μπορέσει να ολοκληρώσει την πρώτη αξιολόγηση των συμφωνηθέντων μεταρρυθμίσεων

μέχρι το τέλος Οκτωβρίου.

Από την άλλη και

σύμφωνα με το ρεπορτάζ του Χρ. Κίτσιου, μέσα στις επόμενες ώρες, ή ημέρες, θα υποβάλουν προαιρετικές δημόσιες προσφορές στους κατόχους υβριδικών τίτλων, ομολόγων μειωμένης εξασφάλισης και υψηλής διαβάθμισης οι

υπόλοιπες συστημικές Τράπεζες, επιδιώκοντας να ενεργοποιήσουν τη διαδικασία κάλυψης κεφαλαιακών αναγκών όσο το δυνατόν ταχύτερα.

Εν τω μεταξύ, οι επικεφαλής της διαπραγματευτικής ομάδας των Δανειστών της Ελλάδας θα έλθουν αύριο, 20 Οκτωβρίου, για να ενημερωθούν για την πορεία των μεταρρυθμίσεων μετά και την έγκριση του πολυνομοσχεδίου με τις προαπαιτούμενες δράσεις για την εκταμίευση της δόσης των 2 δισ. ευρώ την Παρασκευή. Οι συνομιλίες μεταξύ των επικεφαλής των Θεσμών και των Ελληνικών Αρχών θα κρατήσουν τρεις ημέρες, από Τετάρτη ως Παρασκευή, ενώ τα τεχνικά κλιμάκια της Επιτροπής βρίσκονται ήδη στην Αθήνα.

Στα σημαντικά της εβδομάδας που ξεκίνησε, η αναμενόμενη επίσκεψη του Γάλλου Προέδρου στην Αθήνα, την Πέμπτη, ενώ με ενδιαφέρον αναμένονται οι ειδήσεις μετά τις 30 Οκτωβρίου, καθώς η Αγορά θα μάθει το νέο κανονιστικό πλαίσιο για την ανακεφαλαιοποίηση των συστημικών Τραπεζών, τα αποτελέσματα των "τεστ αντοχής" και τον "λογαριασμό" που θα προκύψει για κάθε Τράπεζα, από τα προαναφερθέντα "stress tests".

"Πρέπει να ολοκληρωθεί η ανακεφαλαιοποίηση εντός του 2015",

τόνισε η επικεφαλής του SSM D. Nouy "και γι' αυτό είναι σημαντικό τα απαραίτητα κεφάλαια να είναι έγκαιρα διαθέσιμα".

Επιστρέφοντας στο ταμπλώ του Χ.Α. είναι περισσότερο από εμφανές ότι λείπει η είδηση - καταλύτης που θα δώσει τα απαιτούμενα "καύσιμα" για την υπέρβαση των 700 - 710 μονάδων, όπως επίσης είναι περισσότερο από έκδηλη η "κόπωση" στην συντριπτική πλειονότητα των μη Τραπεζικών Δεικτοβαρών τίτλων, οι οποίοι κατά τις τελευταίες συνεδριάσεις, αναλώνονται περισσότερο σε κινήσεις συντήρησης των πρόσφατα κεκτημένων.

Όμως και αυτό έχει την εξήγησή του. Θα πρέπει να ληφθεί σοβαρά υπ΄ όψιν ότι ενώ ο απλός ΚΜΟ των 200 ημερών, για τον Γενικό Δείκτη εντοπίζεται στην περιοχή των 777 μονάδων, δηλαδή σημαντικά υψηλότερα από τα τρέχοντα επίπεδα, αρκετοί τίτλοι του FTSE 25, έχουν υπερκεράσει τον δικό τους απλό ΚΜΟ των 200 ημερών και κινούνται αρκετά υψηλότερα.

Αυτοί οι τίτλοι είναι οι: Αεροπορία Αιγαίου, ΕΕΕ, Ελ. Πετρέλαια, ΕΧΑΕ, ΟΛΠ, ΟΤΕ, Τέρνα Ενεργειακή,Grivalia Properties, Lamda Development και Motor Oil.

Αξίζει να σημειωθεί ότι από τους τίτλους του FTSE25, οι οποίοι κατά την σημερινή συνεδρίαση διασώθηκαν με θετικό πρόσημο, μόνο οι Μυτιληναίος και Grivalia (+1,74%) που μέσω των τελικών δημοπρασιών βρέθηκαν από τα χαμηλά, στα υψηλά ημέρας, κατόρθωσαν να ολοκληρώσουν την συνεδρίαση με κέρδη μεγαλύτερα της μίας ποσοστιαίας μονάδας και αυτό έχει την σημασία του (!)

Το ημερήσιο διάγραμμα της Grivalia

Μένοντας στον Γενικό Δείκτη και την τεχνική του εικόνα και όσο διατηρείται το "consolidation" χαμηλότερα των 700 - 710 μονάδων, μείζονος σημασίας θεωρείται η αποφυγή κλεισιμάτων χαμηλότερα 675 μονάδων, καθώς κάτι τέτοιο θα δημιουργήσει την εντύπωση ότι η τελευταία ανοδική κίνηση ήταν "fake" και θα ξαναβάλει σε δοκιμασία την ζώνη στήριξης 650 - 640.

Η μεσοπρόθεσμη τεχνική εικόνα παραμένει πτωτική, ενώ τα πρώτα σήματα αναστροφής της κρατούσας τάσης θα δοθούν με κλεισίματα του Δείκτη υψηλότερα των 730 - 735 μονάδων, την ίδια ώρα που σημαντική μερίδα συντηρητικών παικτών φοβάται την επανάληψη φαινομένων του παρελθόντος, όταν αρκετοί βραχυπρόθεσμοι παίκτες επέλεξαν την μερική ρευστοποίηση θέσεων σε μη Τραπεζικούς τίτλους, προκειμένου να αντλήσουν την απαιτούμενη ρευστότητα που θα τους εξασφάλιζε την συμμετοχή τους στις Τραπεζικές Α.Μ.Κ., σενάριο το οποίο ενισχύει η "παρουσία" των capital controls", έστω και αν τα τελευταία αφήνουν "παράθυρο συμμετοχής" για τους εγχώριους κατόχους Τραπεζικών μετοχών.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Όλα δείχνουν πως η Κυβέρνηση, μετά και την ψήφιση του μεσοπρόθεσμου, είναι αποφασισμένη να προχωρήσει σε μεταρρυθμίσεις. Κομβικό μας σημείο είναι η ανακεφαλαιοποίηση του Τραπεζικού Κλάδου που θα πρέπει να έχει ολοκληρωθεί μέχρι τέλος του χρόνου αν θέλουμε να αποφύγουμε τυχόν 'κούρεμα' καταθέσεων" επισημαίνει ο Ηλίας Ζαχαράκης.

Το επόμενο τρίμηνο είναι το πιο κομβικό σημείο για την Ελληνική Οικονομία αν θέλει να θέσει τα θεμέλια για μία επιστροφή στις Αγορές. Το spread καλά κρατεί την πτωτική του τάση, έχοντας καλύτερη εικόνα σε σχέση με την Χρηματιστηριακή Αγορά και πλέον αυτό που χρειαζόμαστε είναι θετικές ειδήσεις που θα μπορέσουν να κάνουν την διαφορά για την συνέχεια.

Μία ιδιωτικοποίηση και οι επιτυχείς ΑΜΚ των Τραπεζών θα μπορούσαν να είναι ένα θετικό "σοκ" και για την Χρηματαγορά που θέλει να φύγει από την πτωτική μιζέρια του τελευταίου διαστήματος.

Πλέον το "κούρεμα" των ομολόγων είναι γεγονός μιας και η Πειραιώς κάνει πρώτη την κίνηση για δημόσια πρόταση με μετρητά, ή ανταλλαγή με μετοχές στην επικείμενη ΑΜΚ. Αυτό που έκανε εντύπωση είναι ότι στην ανακοίνωση είχαμε ανοδική κίνηση των ομολόγων του κλάδου ενώ κάποιος θα περίμενε ακριβώς το αντίθετο.

Από εδώ και πέρα θα δούμε πολύ μεγάλες κινήσεις στον Τραπεζικό δείκτη, με μεγάλα volatility και πιθανότατα έχουμε ξεκινήσει μία ανοδική κίνηση που συνηθίζεται προ ΑΜΚ.

Αμέσως μετά την εισαγωγή των νέων τίτλων και αν όλα πάνε καλά, θα δούμε και πάλι τιμές κοντά στις ΑΜΚ από πωλητές που θα έχουν συμμετάσχει τόσο μέσω των ΑΜΚ όσο και μέσω της μετατροπής των ομολόγων. Πιο ωφελημένη θα είναι μόνο η ΕΧΑΕ, αλλά και οι ίδιες οι Τράπεζες, μιας και με τυχόν μετατροπές θα χρειαστούν πολύ μικρότερες ΑΜΚ.

Πολύ σημαντική είναι και η επίσκεψη του Γάλλου Προέδρου Ολάντ, μαζί με Γάλλους επιχειρηματίες, που θα προσπαθήσει να δημιουργήσει θετικό κλίμα που όμως δεν αρκεί αν δεν ακολουθείται από deals.

Από την άλλη η Κυβέρνηση επιχειρεί να προχωρήσει το θέμα περιουσιολόγιο κάτι που μπορεί να αλλάξει σημαντικά την δομή των φόρων αν τελικά ευοδωθεί.

Το Συνταξιοδοτικό είναι το πιο δύσκολο κομμάτι στο πρόβλημα μιας και η Κυβέρνηση θα πρέπει να κάνει τέτοιες τομές που θα το καταστήσουν βιώσιμο μεσοπρόθεσμα, αφού ουσιαστικά έχει καταρρεύσει.

"Η Αγορά άντεξε στο χειρότερο σενάριο που θα μπορούσε να έχει η Οικονομία και αυτό δημιουργεί συγκρατημένη αισιοδοξία για την συνέχεια. Όσοι επενδυτές παραμένουν σε 'ρόλο θεατή' καλό θα είναι να περιμένουν το μεγάλο 'make or brake' για να τοποθετηθούν" τονίζει ο αντιπρόεδρος και διευθύνων σύμβουλος της Fast Finance ΑΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Με μικτά πρόσημα ολοκλήρωσαν την πρώτη συνεδρίαση της εβδομάδας οι μεγάλες Ασιατικές Αγορές. Τα μεγαλύτερα κέρδη για τον δείκτη Sensex 30 (+0,45%) και οι μεγαλύτερες απώλειες για τον Ιαπωνικό Nikkei (-0,88%).

Επέκταση των μικτών προσήμων στην Ευρώπη, αλλά και στο ξεκίνημα της συνεδρίασης στην Wall Street (με τους επενδυτές επηρεασμένους αρνητικά από τα απογοητευτικά αποτελέσματα που δημοσίευσε η Morgan Stanley). Πιέζονται χαμηλότερα ευρώ, χρυσός και πολύ περισσότερο το πετρέλαιο.

Ξεκινώντας εξ Ανατολών και από την Κίνα, η Οικονομία εμφάνισε ρυθμό ανάπτυξης 6,9% στο τρίμηνο Ιουλίου-Σεπτεμβρίου. Το ποσοστό ήταν μεν υψηλότερο από το 6,8% που προέβλεπαν οι αναλυτές, αλλά χαμηλότερο από το 7% που είχε καταγραφεί στο β' τρίμηνο. Σε τριμηνιαία βάση, η Κινεζική Οικονομία εμφάνισε ρυθμό ανάπτυξης 1,8%, έναντι του 1,7% που προέβλεπαν οι αναλυτές και έναντι του 1,8% στο προηγούμενο τρίμηνο.

Η παραγωγή στα Κινέζικα εργοστάσια, αυξήθηκε κατά 5,7% τον Σεπτέμβριο (ετήσια βάση) έναντι του 6% που ανέμεναν οι αναλυτές, ενώ οι επενδύσεις σταθερού εισοδήματος αυξήθηκαν κατά 10,3% στο εννεάμηνο, έναντι του 10,8% που προέβλεπαν οι αναλυτές. Καλύτερα του προβλεπόμενου ήταν τα στοιχεία για τις δαπάνες λιανικής, που αυξήθηκαν κατά 10,9% σε ετήσια βάση.

Από την άλλη, ο επικεφαλής της BoJ Haruhiko Kuroda ανέφερε ότι η Τράπεζα θα κάνει όλες τις απαραίτητες προσαρμογές στην επιθετική νομισματική της χαλάρωση, με σκοπό να επιτευχθεί σταθερότητα στις τιμές και ο στόχος του 2% πληθωρισμού.

Ερχόμενοι Δυτικότερα, την αξιολόγηση "ΒΒΒ-" επιβεβαίωσε ο οίκος Fitch για την Ρωσική Οικονομία με αρνητικές προοπτικές. Αναμένει το δημοσιονομικό έλλειμμα να αυξηθεί στο 2,8% του ΑΕΠ το 2015, ενώ εκτιμά ότι δε θα υπάρξουν άλλες κυρώσεις εναντίον της Χώρας. Επιπλέον, η Fitch προβλέπει σταθεροποίηση της Οικονομίας με την ανάπτυξη να ανέρχεται στο 0,5% το 2016 και στο 1,5% το 2017.

Μεταφερόμενοι στις ΗΠΑ, ο δείκτης κατασκευαστικής εμπιστοσύνης NAHB αυξήθηκε κατά 3 μονάδες, στις 64 μονάδες. Είναι το υψηλότερο επίπεδο από τον Οκτώβριο του 2005. Οι μέσες εκτιμήσεις των αναλυτών σε δημοσκόπηση της "Wall Street Journal" τοποθετούσαν τον δείκτη στις 62 μονάδες.

Από εκεί και πέρα και σύμφωνα με τις συγκλίνουσες εκτιμήσεις διεθνών αναλυτών, η προσοχή της επενδυτικής κοινότητας, για την εβδομάδα που ξεκίνησε, θα είναι στραμμένη στην Μάλτα και στην συνεδρίαση της ΕΚΤ την Πέμπτη. Δεν αναμένεται κάποια μεταβολή στην επιτοκιακή πολιτική, όμως θεωρείται ενδιαφέρουσα η φρασεολογία που θα χρησιμοποιήσει στην συνέντευξη τύπου ο Mario Draghi, καθώς δεν είναι λίγοι αυτοί που θεωρούν πιθανή την επέκταση του προγράμματος ποσοτικής χαλάρωσης, σαν απάντηση στην επιβράδυνση της Παγκόσμιας Οικονομίας και στην αστάθεια στις Αγορές.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα της σημερινής συνεδρίασης, ο Γενικός Δείκτης ξεκίνησε με ανοδικές διαθέσεις αναρριχόμενος μέχρι τις 692,13 μονάδες (+0,90%). Όμως σταδιακά έμενε από δυνάμεις και στις 13.40 γύρισε σε αρνητικό πρόσημο το οποίο διατήρησε μέχρι τέλους υποχωρώντας μέχρι τις 679,41 μονάδες (-0,95%).

Στις 17.00 βρέθηκε στις 682,98 (-0,43%) και μέσω των τελικών δημοπρασιών έκλεισε στις 685,11 μονάδες με απώλειες 0,12%.

Ο τζίρος περιορίστηκε στα 24,4 εκατ. από τα οποία τα 2,7 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΤΕ, ΚΥΠΡ).

Στο ταμπλώ του FTSE25, διακινήθηκαν 72040441 τίτλοι και σε όλο το εύρος του ταμπλώ 88719534 μετοχές.

Κακή η τελική εικόνα με 39 ανοδικές μετοχές, έναντι 55 ανοδικών, ενώ 16 τίτλοι τερμάτισαν την συνεδρίαση με απώλειες μεγαλύτερες του 6%.

Από τις μετοχές του 25αρη και όπως προαναφέρθηκε, μόνοι οι Εθνική και Eurobank δεν ήλθαν σε επαφή με το αρνητικό πρόσημο. Αντίθετα δεν "πρασίνισαν" καθ' όλη την διάρκεια της συνεδρίασης οι Πειραιώς και ΟΛΠ. Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισε η ΓΕΚΤΕΡΝΑ και στο υψηλό ημέρας οι Εθνική, Grivalia και Μυτιληναίος (+1,67%).

Στην περίπτωση του τελευταίου, από σήμερα και μετά την μείωση του Μ.Κ., οι μετοχές της εταιρείας ήταν διαπραγματεύσιμες στο Χ.Α. με νέα ονομαστική αξία μετοχής € 0,97 και χωρίς το δικαίωμα συμμετοχής στην επιστροφή κεφαλαίου ποσού € 0,10 ανά μετοχή με καταβολή μετρητών. Προσαρμοσμένη Τιμή Εκκίνησης: € 4,79.

Από την άλλη, σε απάντησή της στην Επιτροπή Κεφαλαιαγοράς η Grivalia σημειώνει ότι έχει διενεργήσει προκαταρκτικές συζητήσεις με τη Lamda Development, όπως και με άλλους ομίλους, διερευνώντας πιθανές συνέργειες που θα δημιουργήσουν αξία.

Τέλος, ίσως αξίζει αναφοράς η ξαφνική αφύπνιση των πωλητών, με σημαντική αύξηση των συναλλαγών, στην Audiovisual (-18,84%).

---ΧΠΑ

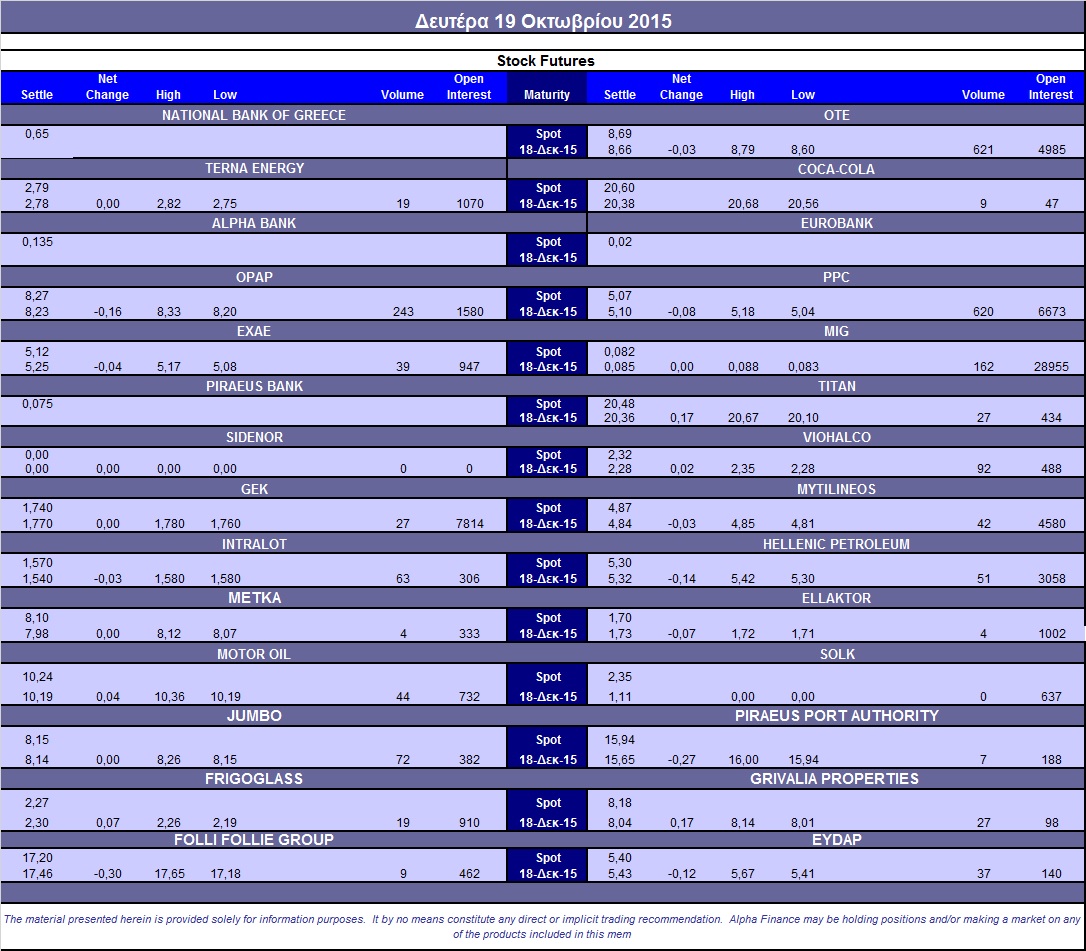

Σταθεροποιητικά ξεκίνησε η πρώτη συνεδρίαση της νέας χρηματιστηριακής εβδομάδας, αλλά και η πρώτη χωρίς τα Τραπεζικά Παράγωγα προϊόντα, στην Αγορά Παραγώγων, έχοντας σαν κυριότερο χαρακτηριστικό την βύθιση των συναλλαγών, τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (2.238 συμβόλαια).

Στα 10.028 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Νοέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 1.434, 1.054 για τον Νοέμβριο και 380 για τον Δεκέμβριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 206,75) κινήθηκε μεταξύ 203,5 και 208 μονάδων, αυξάνοντας οριακά την υπερτίμηση στο 0,65%, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (23.200 Εθνική, 47.100 Eurobank), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (243), ΔΕΗ (620), ΟΤΕ (621), MIG (162).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap μειώθηκε στο 47%, ενώ ο όγκος συναλλαγών ήταν στα 1.002 δικαιώματα (791 αγοράς και 211 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (35.532.193 τεμ.), Eurobank (7.162.054 τεμ.), Πειραιώς (15.168.251 τεμ.), Εθνική (1.003.403 τεμ.).

Πηγή: Alpha Finance