pΑπό την άλλη, οι περισσότερο "νουνεχείς" παρατήρησαν τον πολύ υψηλό τζίρο της πρώτης ώρας συναλλαγών και παρέμειναν, επιδεικτικά, στον ρόλο του θεατή, για μία ακόμα συνεδρίαση.

Αξίζει να αναφερθεί ότι η συμπλήρωση της πρώτης ώρας συνεδρίασης βρήκε την μικτή αξία συναλλαγών στα 13,4 εκατ. ευρώ (1,7 εκατ. τα "πακέτα" σε ΓΡΙΒ, ΟΠΑΠ, ΟΤΕ), σαφέστατη ένδειξη ότι κάποια χαρτοφυλάκια εκμεταλλευόμενα το πρωινό ανοδικό ξεκίνημα, "ξεφόρτωναν" με ιδιαίτερη άνεση.

Από την άλλη, το γεγονός ότι το κλείσιμο της συνεδρίασης βρήκε τους βασικούς δείκτες του Χ.Α. στα χαμηλά ημέρας, ή πολύ κοντά σε αυτά, επιβεβαιώνει την απαισιόδοξη σχολή σκέψης, σύμφωνα με την οποία η "ταλαιπωρία" θα συνεχιστεί και όχι μόνο στο Τραπεζικό ταμπλό, κάτι που φάνηκε και σήμερα, καθώς ο Γενικός Δείκτης γύρισε στο "κόκκινο" από τις 12.26, ενώ ο κλαδικός δείκτης των Τραπεζών κρατούσε το θετικό πρόσημο μέχρι τις 16.23.

Επίσης ίσως αξίζει υποσημείωσης ότι το σημερινό "κουβάδιασμα" των πρωινών αγοραστών, συντελέστηκε με το μεγαλύτερο τζίρο των τελευταίων 8 συνεδριάσεων και αυτό μπορεί να έχει την σημασία του για τις πρώτες συνεδριάσεις της επόμενης χρηματιστηριακής εβδομάδας.

Παίρνοντας τα πράγματα από την αρχή, αξίζει να αναφερθεί ότι ο Γενικός Δείκτης ερχόταν από 9 πτωτικές συνεδριάσεις και μόλις 2 ανοδικές στις τελευταίες 11, με αθροιστικές απώλειες 9,38%, ενώ ο κλαδικός δείκτης των Τραπεζών "μετρούσε" 11 πτωτικές συνεδριάσεις και μόλις 3 ανοδικές, στις τελευταίες 14, με αθροιστικές απώλειες 45,31%.

Φυσιολογικό ήταν με αυτά τα δεδομένα αρκετοί πρωινοί αγοραστές να "ποντάρουν σε βραχύβια αναπήδηση", με τις φήμες για καλή πορεία του βιβλίου προσφορών της Eurobank (0%) να δίνει τα λίγα "καύσιμα" αισιοδοξίας.

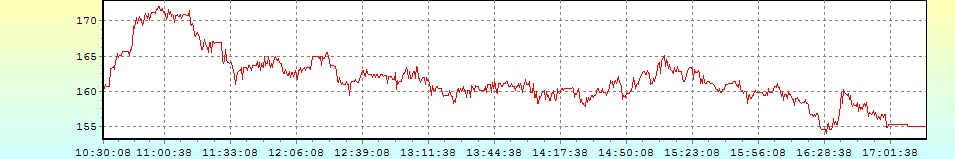

Αξίζει να σημειωθεί ότι ο Τραπεζικός δείκτης (-1,18%) αναρριχήθηκε μέχρι τις 171,98 μονάδες (+9,62%) και ολοκλήρωσε την συνεδρίαση στις 155,04 μονάδες με απώλειες 1,18% και σε νέα ιστορικά χαμηλά.

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Ο τίτλος της Eurobank αναρριχήθηκε μέχρι τα 0,033 ευρώ (+26,92%), της Alpha Bank (-9,09%) μέχρι τα 0,086 ευρώ (+11,69%), της Εθνικής (+3,59%) μέχρι τα 0,4180 ευρώ (+7,18%) και της Πειραιώς (-8,51%) μέχρι τα 0,051 ευρώ (+8,51%). Ο τίτλος της τελευταίας ισοφάρισε το ιστορικά χαμηλότερο κλείσιμο, όπως και αυτός της Τρ. Αττικής (-5,26%), ενώ σε νέο ιστορικό χαμηλό ολοκλήρωσε την συνεδρίαση η μετοχή της Alpha Bank.

Από την άλλη και ανεξάρτητα της τελικής, απόλυτα εμφατικής, δικαίωσης των συγκρατημένα απαισιόδοξων, δεν πρέπει να περάσει απαρατήρητη η απόλυτη επιφύλαξη της Αγοράς στις χθεσινές, μετασυνεδριακές, εκτιμήσεις του ΚΥΣΟΙΠ, ότι μπορεί να υπάρξει συμφωνία με τους Δανειστές ακόμα και μέσα στο Σαββατοκύριακο και αυτό μπορεί να έχει την σημασία του.

Απολύτως αντίθετα με την εικόνα της εγχώριας Χρηματιστηριακής Αγοράς, τα όσα διαδραματίζονται στην, "ρηχή" Αγορά ομολόγων, καθώς και σήμερα οι αγοραστές έκαναν αισθητή την παρουσία τους, κάτι που είχε σαν αποτέλεσμα και την νέα συρρίκνωση των αποδόσεων για τους Ελληνικούς Κρατικούς τίτλους: 3ετες 6,24%, 5ετες 6,66% και 10ετες 7,07%.

Από την άλλη, αξιοπρόσεκτη "πινελιά" στα όσα έλαβαν χώρα στο ταμπλό του Χ.Α., έβαλε και η χθεσινή μεταμεσονύκτια ανακοίνωση της Morgan Stanley για τον δείκτη MSCI Greece

Σύμφωνα με την ανακοίνωση στον δείκτη Standard προστίθεται ο τίτλος της ΔΕΗ (+5,38%) και αφαιρούνται οι μετοχές των Eurobank και Πειραιώς. Οι αλλαγές θα διενεργηθούν υπό την αίρεση ότι Eurobank και Πειραιώς δεν θα έχουν ολοκληρώσει τις αυξήσεις κεφαλαίου 5 ημέρες πριν την 24η Νοεμβρίου.

Εφόσον οι δυο Τράπεζες πετύχουν το παραπάνω χρονοδιάγραμμα οι μετοχές θα παραμένουν στο MSCI καθώς έχει ολοκληρωθεί ΑΜΚ που ξεπερνά κατά 50% την κεφαλαιοποίησή τους. Εναλλακτικά οι μετοχές των δυο Τραπεζών θα εισέλθουν στον MSCI Global Small Cap αντικαθιστώντας τη ΔΕΗ και τα ΕΛΠΕ (-3,94%), των οποίων η μετοχή αφαιρείται.

Όλες οι αλλαγές θα τεθούν σε εφαρμογή από την 1 Δεκεμβρίου. Σημειώνεται ότι στον MSCI Greece συμμετέχουν (μέχρι να εφαρμοστούν οι όποιες αλλαγές) οι μετοχές των ΟΠΑΠ, Εθνικής, ΟΤΕ, Πειραιώς, Alpha Bank, Folli Follie Group, Jumbo, Eurobank και Τιτάνα.

Με τα παραπάνω δεδομένα, σε τρεις μετοχές εστιάστηκε η προσοχή των βραχυχρόνιων παικτών.

Στην μετοχή της ΔΕΗ, αν και ήταν γνωστή η προσθήκη του τίτλου, αυτός αναρριχήθηκε μέχρι τα 4,97 ευρώ (+6,88%), για να ολοκληρώσει την συνεδρίαση αισθητά χαμηλότερα. Παραμένουν οι πρώτες τεχνικές αντιστάσεις στα 4,98 και 5,09 ευρώ.

Δυσάρεστη έκπληξη περίμενε όσους είχαν τοποθετηθεί στον τίτλο της Motor Oil (-2,86%), ακολουθώντας τις συγκλίνουσες εκτιμήσεις εγχώριων και ξένων οίκων, ότι θα ακολουθήσει την αναβάθμιση της ΔΕΗ. Η μετοχή, σήμερα κινήθηκε μόνιμα με αρνητικό πρόσημο, υποχωρώντας μέχρι τα 9,90 ευρώ (-5,33%), για να τερματίσει την συνεδρίαση αρκετά υψηλότερα. Συνεχόμενα κλεισίματα χαμηλότερα των 10,18 ευρώ (σημερινό κλείσιμο), θα ανοίξουν τον δρόμο για υποχώρηση προς τα 9,89 ευρώ, καθώς ο τίτλος έχει κάνει σημαντικότατη κούρσα από τα πρόσφατα χαμηλά (βλ. διάγραμμα).

To διάγραμμα της Motor Oil μετά τα capital controls

Μέχρι τα 4,79 ευρώ (-5,52%) βρέθηκε να υποχωρεί ο τίτλος των Ελ. Πετρελαίων, στον απόηχο διαγραφής του από τον δείκτη MSCI Global Small Cap, για να ολοκληρώσει την συνεδρίαση στα 4,87 ευρώ, με ημερήσιες απώλειες 3,94%. Αν συνεχίσει να κινείται "νότια" η επόμενη στήριξη εντοπίζεται στα 4,86 ευρώ.

Μένοντας στους μη Τραπεζικούς, Δεικτοβαρείς, τίτλους, αλγεινές εντυπώσεις δημιουργεί η συνεχιζόμενη πλαγιοκαθοδική κίνηση για τον ΟΠΑΠ (-2,17%, παραμένει σε "short momentum", μέχρι την υπερπήδηση των 7,94 ευρώ, με την επόμενη στήριξη να εντοπίζεται στα 6,70 ευρώ και τις πρώτες αντιστάσεις στα 7,15, 7,76 και 7,98 ευρώ), ενώ μετά από έξι συνεχόμενες πτωτικές συνεδριάσεις, προσπάθησε να αντιδράσει ο τίτλος της Lamda Development (+0,49%), όμως το "κουδούνι" της λήξης βρήκε την μετοχή, αισθητά χαμηλότερα από τα υψηλά ημέρας.

Από εκεί και πέρα, κάνοντας μία αναδρομή στις ανακοινώσεις - ειδήσεις που ακολούθησαν το κλείσιμο της χθεσινής συνεδρίασης, ίσως αξίζουν επισήμανσης τα εξής:

Να κρατήσει το βιβλίο προσφορών έως το απόγευμα της Τρίτης αποφάσισε η διοίκηση του ομίλου Πειραιώς, σύμφωνα με επίσημες πηγές. Παράλληλα η Τράπεζα ανακοίνωσε ότι στόχος από την αύξηση κεφαλαίου είναι η άντληση 1,34 δισ. ευρώ.

Με 300 εκατ. ευρώ προτίθεται να συμμετάσχει στην ανακεφαλαιοποίηση των Τραπεζών η Παγκόσμια Τράπεζα, κατανέμοντας το συγκεκριμένο ποσό και στις τέσσερις συστημικές Τράπεζες. Η ανακοίνωση ακολούθησε την απόφαση της EBRD για συμμετοχή στις κεφαλαιακές ενισχύσεις του Ελληνικού Τραπεζικού Συστήματος με 250 εκατ. ευρώ.

Ο επικεφαλής της Ευρωπαϊκής Αρχής Κεφαλαιαγορών (ESMA) Steven Maijoor υπερασπίστηκε την παράταση της απαγόρευσης του "short selling" σε πέντε Ελληνικές Τράπεζες, υποστηρίζοντας πως η κατάσταση του Χρηματοπιστωτικού Συστήματος της Χώρας εξακολουθεί να αποτελεί κίνδυνο για τις Χρηματαγορές. Η ESMA ανέφερε πως η ανακεφαλαιοποίηση ενδέχεται να είναι πιο δύσκολη και πιο κοστοβόρα λόγω της αυξημένης μεταβλητότητας στην Αγορά, η οποία θα αυξάνονταν ακόμα περισσότερο από το "short selling". Σύμφωνα με τον Maijoor, δεν αποκλείεται να υπάρξει και περαιτέρω παράταση της απαγόρευσης, και πέραν του Δεκεμβρίου.

Αποδεκτή σχεδόν στο 100% έγινε η δημόσια πρόταση της Alpha Bank για επαναγορά ομολόγων, η περίοδος αποδοχής της οποίας ολοκληρώθηκε χθες, Πέμπτη. H πρόταση της Τράπεζας έγινε αποδεκτή από κατόχους τίτλων ύψους 1,01 δισ. ευρώ, έναντι ανώτατου ύψους 1,086 δισ. που θα μπορούσε να συγκεντρώσει η πρόταση, σύμφωνα με ανακοίνωση στο Χρηματιστήριο του Λουξεμβούργου. Τα κεφάλαια αυτά μειώνουν ισόποσα τις κεφαλαιακές ανάγκες του δυσμενούς σεναρίου, ύψους 2,74 δισ. ευρώ, όπως προέκυψαν από τα "stress tests". Στο βασικό σενάριο, οι κεφαλαιακές ανάγκες της Τράπεζας ανέρχονται στα 263 εκατ. ευρώ.

Ποσό ύψους 160 εκατ. ευρώ θα αναζητήσει η Εθνική από Έλληνες μικροεπενδυτές, με την Τράπεζα να αφήνει ανοιχτό το ενδεχόμενο να υπάρξουν διαφοροποιήσεις ανάλογα με τη ζήτηση. Η περίοδος εγγραφής στη δημόσια προσφορά για τους Έλληνες θα διαρκέσει από 24 έως 26 Νοεμβρίου ενώ θα υπάρξει μίνιμουμ συμμετοχή 1.000 ευρώ στην τιμή της ΑΜΚ που θα προκύψει από το βιβλίο προσφορών.

Δεν υπάρχει η παραμικρή αμφιβολία ότι η "νηοπομπή" των αρνητικών συνεδριάσεων, συνεχίζει να επιβαρύνει την τεχνική εικόνα των βασικών δεικτών του Χ.Α.

Στην περίπτωση του Γενικού Δείκτη και με βάση τα βραχυχρόνια διαγράμματα, χάθηκε και η στήριξη των 655 μονάδων και η αμέσως επόμενη εντοπίζεται στις 640 μονάδες.

Οι 193 μονάδες λειτούργησαν σαν τελευταίο οχυρό για τον δείκτη υψηλής κεφαλαιοποίησης, με τις πρώτες αντιστάσεις να εντοπίζονται στις 199 και 202 μονάδες. Το "stop" στο "short" έχει κατέβει στις 198 μονάδες.

Για όσους επιμένουν να ασχολούνται με τα στατιστικά, η εβδομάδα που ολοκληρώθηκε αποδείχθηκε η τρίτη συνεχόμενη πτωτική για τον Γενικό Δείκτη, αφαιρώντας 3,66%. Από την αρχή του χρόνου ο Δείκτης σημειώνει "blackjack" με απώλειες 21%.

Σε εβδομαδιαία βάση ο κλαδικός δείκτης των Τραπεζών σημείωσε απώλειες 23,42%, ενώ από την αρχή του χρόνου οι απώλειες φθάνουν στο εμφατικό 83,88%.

Την εβδομάδα που ολοκληρώθηκε η μέση ημερήσια μικτή αξία συναλλαγών μειώθηκε κατά 16% και διαμορφώθηκε στα 42 εκατ. ενώ στο ίδιο διάστημα η συνολική κεφαλαιοποίηση του Χ.Α. σημείωσε απώλειες, περίπου, 1,7 δισ ευρώ.

Τι σχολιάζουν οι αναλυτές της αγοράς

- Απόστολος Μάνθος

"Ο Γενικός Δείκτης, υπό το βάρος των τεράστιων αυξήσεων κεφαλαίου των συστημικών Τραπεζών και της συνεχόμενης αναβλητικότητας για την εκταμίευση των 12 δισ ευρώ, παρέδωσε διαγραμματικά τη στήριξη που παρείχε η κάτω γραμμή στο διπλό ανοδικό κανάλι στην περιοχή των 704 με 690 μονάδων" επισημαίνει ο Απόστολος Μάνθος.

Στοιχείο, όπου άνοιξε το δρόμο για την καταγραφή τιμών χαμηλότερα του σημείου των 670 μονάδων και μέσα στην περιοχή όπου "απλώνεται" έως τις παρυφές των 650 μονάδων προκαλώντας "ρίγη" στην ομάδα των "Bulls".

Η περιοχή αυτή θεωρείται ως άκρως ανεπιθύμητη, καθώς εάν διαρραγεί καθοδικά με αυξημένο τζίρο συναλλαγών, θα βάλει τη σφραγίδα για την προσέγγιση της επικίνδυνης ζώνης στήριξης των 638 με 612 μονάδων.

Εδώ πιθανή βραχυχρόνια στροφή στην εν λόγω αρνητική εικόνα μπορεί να προκληθεί με το ανοδικό πάτημα του Δείκτη άνω των 680 μονάδων.

Ιδιαίτερη προσοχή θα χρειαστεί προς το τέλος του μήνα και κυρίως μετά την εισαγωγή των νέων μετοχών από τις ανακεφαλαιοποιήσεις των Τραπεζών, όπου και θα προκληθούν σημαντικές αυξομειώσεις με μεγάλη μεταβλητότητα, καθώς θα αλλάξουν ριζικά οι "βαρύτητες συμμετοχής" με τις Τραπεζικές μετοχές να παίρνουν εκ νέου τα "ηνία" στη διαμόρφωση του Γενικού Δείκτη.

Και στον δείκτη της υψηλής κεφαλαιοποίησης η καθοδική λύση της κάτω πλευράς του βραχυχρόνιου ανοδικού καναλιού, στις 204 μονάδες, αποτέλεσε τη θρυαλλίδα διαμόρφωση της πτωτικής τάσης ωθώντας προς το επίπεδο στήριξης των 193 μονάδων.

Σύμφωνα με την άποψη του υπεύθυνου τεχνικής ανάλυσης και επενδυτικής στρατηγικής της Δυναμική ΑΧΕΠΕΥ, παράθυρο ανοδικής αισιοδοξίας αφήνουν οι περισσότεροι ταλαντωτές με την "oversold" κατάσταση στην οποία έχουν περιέλθει μετά από μια συνεχόμενη πτώση της τάξεως του 12,5% από τις 220 μονάδες.

-Μάνος Χατζηδάκης

"Με τα τέσσερα βιβλία προσφορών ανοικτά, οι Ελληνικές Τράπεζες επιδιώκουν να πετύχουν την δυσκολότερη συγκέντρωση κεφαλαίων στην ιστορία τους, προκειµένου να καλύψουν τις βασικές κεφαλαιακές ανάγκες, ή και το σύνολο των κεφαλαιακών αναγκών του δυσµενούς σεναρίου. Η χρονική στιγµή που το Ελληνικό Τραπεζικό Σύστηµα αναζητά κεφάλαια δεν είναι σίγουρα η καλύτερη δυνατή" αναφέρει ο Μάνος Χατζηδάκης.

Εν µέσω περιορισµών στην κίνηση κεφαλαίων και µε την εξασφάλιση της πρώτης υποδόσης ακόµα να εκκρεµεί, οι συστηµικές Τράπεζες απευθύνονται σε επενδυτές, κατά κύριο λόγο από το εξωτερικό, για τρίτη φορά µέσα στους τελευταίους 32 µήνες για να ανακεφαλαιοποιηθούν.

Οι Τράπεζες δεν µπορούν να υποσχεθούν µια κερδοφορία που θα προέλθει από την ανάπτυξη νέων εργασιών, ωστόσο η µείωση του χρηµατοδοτικού κόστους, η αναδιάρθρωση του δικτύου και η ενεργή διαχείριση των µη εξυπηρετούµενων δανείων αποτελούν το "στοίχηµα" των επόµενων χρήσεων, ενέργειες µέσα από τις οποίες θα µπορέσει να παραχθεί αξία για τους νέους µετόχους.

Ειδικά το "στοίχηµα" των µη εξυπηρετούµενων δανείων, µετά και την ψήφιση του σχετικού νόµου για τα "κόκκινα" δάνεια, ενδέχεται να αποτελέσει τον βασικό καταλύτη για την επιστροφή του κλάδου στην κερδοφορία.

Ουσιαστικά οι αυξήσεις που λαµβάνουν χώρα αυτή την περίοδο έχουν περίπου το χαρακτήρα νέων εισαγωγών στο Χρηµατιστήριο. Η υποχώρηση των Τραπεζικών αποτιµήσεων στα τρέχοντα επίπεδα αποτελεί ένα είδος υπολειπόµενης αξίας – ειδικά αν εξαιρεθεί η αξία της Finansbank - κάτι σαν την αξία της φήµης και πελατείας για κάθε Τράπεζα. Όταν το 95% του Τραπεζικού Συστήµατος µε ενεργητικό 340,3 δισ ευρώ αποτιµάται κάτι λιγότερο από 3,5 δισ ευρώ, η είσοδος ενός νέου επενδυτή γίνεται µε όρους ίδρυσης νέας Τράπεζας.

Για τους παλαιούς επενδυτές, ωστόσο, η περίπτωση των αυξήσεων είναι µια νέα δοκιµασία πίστης. Αν η συµµετοχή τους στις πρόσφατες αυξήσεις το 2013 και το 2014 σε πολύ υψηλότερες τιµές βασιζόταν στην αισιοδοξία ενός νέου ξεκινήµατος του κλάδου από καλύτερη κεφαλαιακή βάση, το ασταθές µακροοικονοµικό περιβάλλον του 2015 είναι εύλογο να δηµιουργεί προβληµατισµούς.

Σε αυτούς τους προβληµατισµούς, η πολύ χαµηλή τιµή σε σχέση µε την αξία των ενσώµατων ιδίων κεφαλαίων µετά την αύξηση (0,3x – 0,6x), δοκιµάζει την πίστη νέων και παλαιών επενδυτών.

Όπως και να έχει, το ενδιαφέρον και την ερχόµενη εβδοµάδα θα παραµείνει επικεντρωµένο στις εξελίξεις στον Τραπεζικό κλάδο, ωθώντας την Αγορά να κινηθεί ανάλογα µε την πρόοδο που θα παρουσιάζεται στην ολοκλήρωση των αυξήσεων κεφαλαίου.

Τεχνικά το ανοδικό σενάριο, µετά την καθοδική διάσπαση και των δύο βασικών κινητών µέσων (30 και 50 ηµέρες) θεωρείται πλέον παρελθόν και η κίνηση της Αγοράς δίνει επόµενο βραχυπρόθεσµο στόχο τις 640 µονάδες.

Ακόµα οι ταλαντωτές δεν έχουν εισέλθει σε υποτιµηµένες ζώνες τιµών, ενώ οι συναλλακτικοί όγκοι αν και έχουν βελτιώσει την δυναµική τους από τις αρχές Νοεµβρίου (44,8 εκατ. ευρώ έναντι 37,3 εκατ. ευρώ τον Οκτώβριο), περισσότερο ενισχύουν πτωτικά την τάση παρά λειτουργούν ανασταλτικά στις πιέσεις. Ενδεχοµένως µια αντίδραση από τα επίπεδα των 640 µονάδων θα πρέπει να αναµένεται, καθώς ο Γενικός ∆είκτης µετράει µία µόλις θετική συνεδρίαση στις τελευταίες εννέα. Η δοµή και η ένταση της αντίδρασης θα κρίνει το αν θα συνεχίσει η πίεση προς την επόµενη ζώνη στήριξης που εντοπίζεται στις 620 µονάδες.

Οι εγκριτικές Γενικές Συνελεύσεις για τις αυξήσεις κεφαλαίου των Τραπεζών ξεκινούν από αύριο µε πρώτη την Alpha Bank. Την Κυριακή 15 Νοεµβρίου θα κληθούν να αποφασίσουν οι µέτοχοι της Τράπεζας Πειραιώς, στις 16/11 οι µέτοχοι της Eurobank και την Τρίτη 17/11 ο πρώτος κύκλος συνελεύσεων θα κλείσει µε την Εθνική Τράπεζα. Εφόσον χρειαστούν επαναληπτικές Γενικές Συνελεύσεις σε περίπτωση που δεν συγκεντρωθεί η απαραίτητη απαρτία (66%), αυτές θα διεξαχθούν σε διάστηµα πέντε ηµερών από την πρώτη συνέλευση.

"Από πλευράς αποτελεσµάτων τα εννεάµηνα που θα ανακοινωθούν µε σειρά δηµοσιοποίησης την ερχόµενη εβδοµάδα είναι τα εξής: 16/11 Αιολική Επενδύσεων, 18/11 Motor-Οil, και 19/11 Lamda Development" υπενθυμίζει ο υπεύθυνος του τμήματος ανάλυσης της Beta Sec.

Οι διεθνείς οικονομικές εξελίξεις

Απόλυτη ήταν η επικράτηση του "κόκκινου" στις μεγάλες Ασιατικές Αγορές, με τις μεγαλύτερες απώλειες για τον δείκτη Hang Seng (-2,15%), καθώς επιστρέφουν δριμύτερες οι φοβίες των επενδυτών για πιθανή αύξηση των Αμερικανικών επιτοκίων, μέσα στον Δεκέμβριο. Η ίδια εικόνα και στην Ευρώπη, ενώ σε αισθητά χαμηλότερα επίπεδα ξεκίνησαν την συνεδρίαση οι δείκτες στο NYSE.

Η ισχυροποίηση του δολαρίου συνεχίζει να πιέζει ευρώ και χρυσό και ακόμα περισσότερο το πετρέλαιο.

Ξεκινώντας από την Ευρώπη, η οικονομική ανάπτυξη στη Γερμανία επιβραδύνθηκε οριακά κατά το τρίτο τρίμηνο. Το ακαθάριστο εγχώριο προϊόν αυξήθηκε κατά 0,3%, επιβεβαιώνοντας τις προβλέψεις των αναλυτών.

Συνεχίστηκε η επιβράδυνση του ρυθμού ανάπτυξης της Οικονομίας της Ευρωζώνης το γ' τρίμηνο, με το ΑΕΠ να αυξάνεται κατά 0,3%, έναντι αύξησης 0,4% το β' τρίμηνο και 0,5% το α' τρίμηνο, ενώ σε ετήσια βάση το ΑΕΠ αυξήθηκε κατά 1,6%, σύμφωνα με τα εποχικά προσαρμοσμένα στοιχεία που δημοσιοποίησε η Eurostat. Αναλυτές που συμμετείχαν σε δημοσκόπηση του Reuters προέβλεπαν αύξηση του ΑΕΠ της Ευρωζώνης κατά 0,4% σε τριμηνιαία και κατά 1,7% σε ετήσια βάση.

Στην Ευρώπη των 28, το ΑΕΠ του γ' τριμήνου παρέμεινε αμετάβλητο στο 0,4% σε τριμηνιαία και στο 1,9% σε ετήσια βάση.

Στην "άλλη πλευρά του Ατλαντικού", οι πωλήσεις στα καταστήματα λιανικής των ΗΠΑ αυξήθηκαν κατά 0,1% τον Οκτώβριο. Οι αναλυτές προέβλεπαν αύξηση 0,4%.

Οι Αμερικανικές τιμές παραγωγού υποχώρησαν 0,4% τον Οκτώβριο. Οι οικονομολόγοι που συμμετείχαν σε δημοσκόπηση του MarketWatch, είχαν προβλέψει αύξηση 0,3% σε εποχιακά προσαρμοσμένο επίπεδο.

Ο δείκτης καταναλωτικής εμπιστοσύνης που καταρτίζει το Πανεπιστήμιο του Μίτσιγκαν αυξήθηκε τον Νοέμβριο στις 93,1 μονάδες από 90 μονάδες τον Οκτώβριο. Οι αναλυτές προέβλεπαν ότι θα διαμορφωθεί στις 91,5 μονάδες.

Η Παγκόσμια Οικονομία κινδυνεύει με παρατεταμένη χαμηλή ανάπτυξη και με απαράδεκτα υψηλά επίπεδα φτώχειας και ανεργίας, προειδοποιεί το Διεθνές Νομισματικό Ταμείο σε έκθεσή του που δημοσιοποιήθηκε εν όψει της Συνόδου των G20 στην Τουρκία την Κυριακή.

Η ανάπτυξη του πραγματικού ΑΕΠ εκτιμάται ότι θα διαμορφωθεί στο 3,1% κατά μέσο όρο σε ετήσια βάση το 2015 και στο 3,6% το επόμενο έτος, έναντι του 3,3% και 3,8% που προέβλεπε το ΔΝΤ στην προηγούμενη έκθεσή του.

"Η ανάπτυξη παραμένει εύθραυστη και θα μπορούσε να εκτροχιαστεί αν οι μεταβάσεις δεν γίνουν με επιτυχή καθοδήγηση. Σε ένα περιβάλλον μειούμενων τιμών Εμπορευμάτων, μειωμένων ροών κεφαλαίων προς τις Αναδυόμενες Αγορές και αυξημένης μεταβλητότητας στις Χρηματαγορές, τα πτωτικά ρίσκα ως προς το outlook παραμένουν αυξημένα, ιδιαίτερα για τις Αναδυόμενες Οικονομίες", τονίζει το ΔΝΤ.

Σύμφωνα με την έκθεση, οι τρεις μεγαλύτεροι κίνδυνοι για την Παγκόσμια Οικονομία είναι η επερχόμενη αύξηση των Αμερικανικών επιτοκίων, η μείωση των τιμών των Εμπορευμάτων και η οικονομική επιβράδυνση της Κίνας.

Επιστροφή στο ΧΑ

Επιστρέφοντας "εντός των τειχών", αντοχές επέδειξε η Οικονομία παρά τα capital controls. Η ύφεση ήταν μόλις 0,5% το τρίτο τρίμηνο έναντι του 2ου και 0,4% έναντι του τρίτου τριμήνου του 2014. Η εκτίμηση των οικονομολόγων μιλούσε για 2,7% και 1,9% αντίστοιχα.

Αξιοσημείωτη βελτίωση της κερδοφορίας των Ελληνικών Τραπεζών "βλέπει" η HBSC, καθώς θα ομαλοποιούνται η χρηματοδότηση, οι δραστηριότητες και τα επίπεδα προβλέψεών τους.

Κορυφαία επιλογή της χρηματιστηριακής είναι η Alpha Bank, στην οποία δίνει σύσταση "buy" με τιμή στόχο στα 0,137 ευρώ ανά μετοχή. Όπως σημειώνει, η Alpha θα είναι η Τράπεζα που θα επωφεληθεί περισσότερο από τη δυναμική της Αγοράς, ενώ το επιχειρηματικό της μίγμα είναι πιο αμυντικό.

Η SOLIDUS Sec. χαιρετίζει την απόφαση της διοίκησης της Εθνικής να απευθυνθεί και στους Έλληνες επενδυτές, μικρομέτοχους, παρέχοντας τους τη δυνατότητα να συμμετέχουν μέσω Δημόσιας Προσφοράς στην ανακεφαλαιοποίηση της Τράπεζας. Η ΑΧΕ συστήνει στους Έλληνες επενδυτές τη συμμετοχή τους στην Α.Μ.Κ. της ΕΤΕ καθώς τους δίνεται η ευκαιρία να αξιοποιήσουν κεφάλαια εγκλωβισμένα λόγω των περιορισμών στην κίνηση κεφαλαίων (capital controls) και εκτιμά ότι η συμμετοχή στην εν λόγω ΑΜΚ αποτελεί μακροπρόθεσμη επενδυτική ευκαιρία.

Εφόσον υλοποιηθούν όλα τα σχέδια (επιτυχής ολοκλήρωση της ανακεφαλαιοποίησης, πώληση της FINANSBANK με τίμημα περίπου €3 δισ., εξαγορά των coco's και αποπληρωμή προνομιούχων μετοχών), οι Ιδιώτες Μέτοχοι θα κατέχουν το 67% της Τράπεζας και το Ταμείο Χρηματοπιστωτικής Σταθερότητας το υπόλοιπο 33%.

Η παρούσα ανακεφαλαιοποίηση αναμένεται να αυξήσει τα Ίδια Κεφάλαια της τράπεζας στα €11,1 δισ. ευρώ από €6,544 δισ. ευρώ σήμερα, καθώς και το βασικό δείκτη οικονομικής ισχύος της CET1 σε 20,2% από 9,6% σήμερα.

Επίσης σε σχέση με τις άλλες Ελληνικές Τράπεζες, η Εθνική στο εννεάμηνο παρουσίασε τις μικρότερες εκροές καταθέσεων και τη μικρότερη εξάρτηση από τον μηχανισμό παροχής ρευστότητας της Ευρωπαϊκής Κεντρικής Τράπεζας, E.L.Α.

Επιστρέφοντας στα της σημερινής συνεδρίασης, ο Γενικός Δείκτης κινήθηκε μεταξύ 667,35 (+1,24%) και 651,15 μονάδων (-1,22%) και έκλεισε στις 652,61 μονάδες με απώλειες 1%.

Ο τζίρος αναρριχήθηκε στα 56,1 εκατ. από τα οποία τα 3,2 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΓΡΙΒ, ΟΠΑΠ, ΟΤΕ, ΜΠΕΛΑ, ΕΥΡΩΒ).

Διακινήθηκαν 361211046 τίτλοι στο ταμπλώ του 25αρη και 402907282 στο σύνολο της συνεδρίασης.

Από τις μετοχές του FTSE25, μόνο οι Eurobank, ΔΕΗ και ΟΛΠ, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο. Από την άλλη, δεν "πάτησαν σε θετικό έδαφος" οι Viohalco, EEE, Motor Oil.

Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισαν οι Eurobank, Viohalco, Grivalia, EEE, Αεροπορία Αιγαίου και Τιτάν.

Κακή η τελική εικόνα με 32 ανοδικές μετοχές, έναντι 58 πτωτικών, ενώ για 12 τίτλους οι ημερήσιες απώλειες ξεπέρασαν το 7%.

Χαμηλότερα του 25αρη, ίσως αξίζει υποσημείωσης η προσπάθεια ανοδικής αντίδρασης του Fourli (+4%), στην παρατεταμένη πλαγιοκαθοδική κίνηση που έχει ξεκινήσει από τα 2,92 ευρώ (κλείσιμο 26/10). Επόμενες στηρίξεις στα 2,46 και 2,41 ευρώ και οι πρώτες αντιστάσεις στα 2,60 (σημερινό κλείσιμο) και 2,67 ευρώ.

Το διάγραμμα της Fourlis από την αρχή του έτους

Υπενθυμίζεται ότι την ερχόμενη Παρασκευή, λήγουν οι σειρές Παραγώγων συµβολαίων για το µήνα Νοέµβριο.

---ΧΠΑ

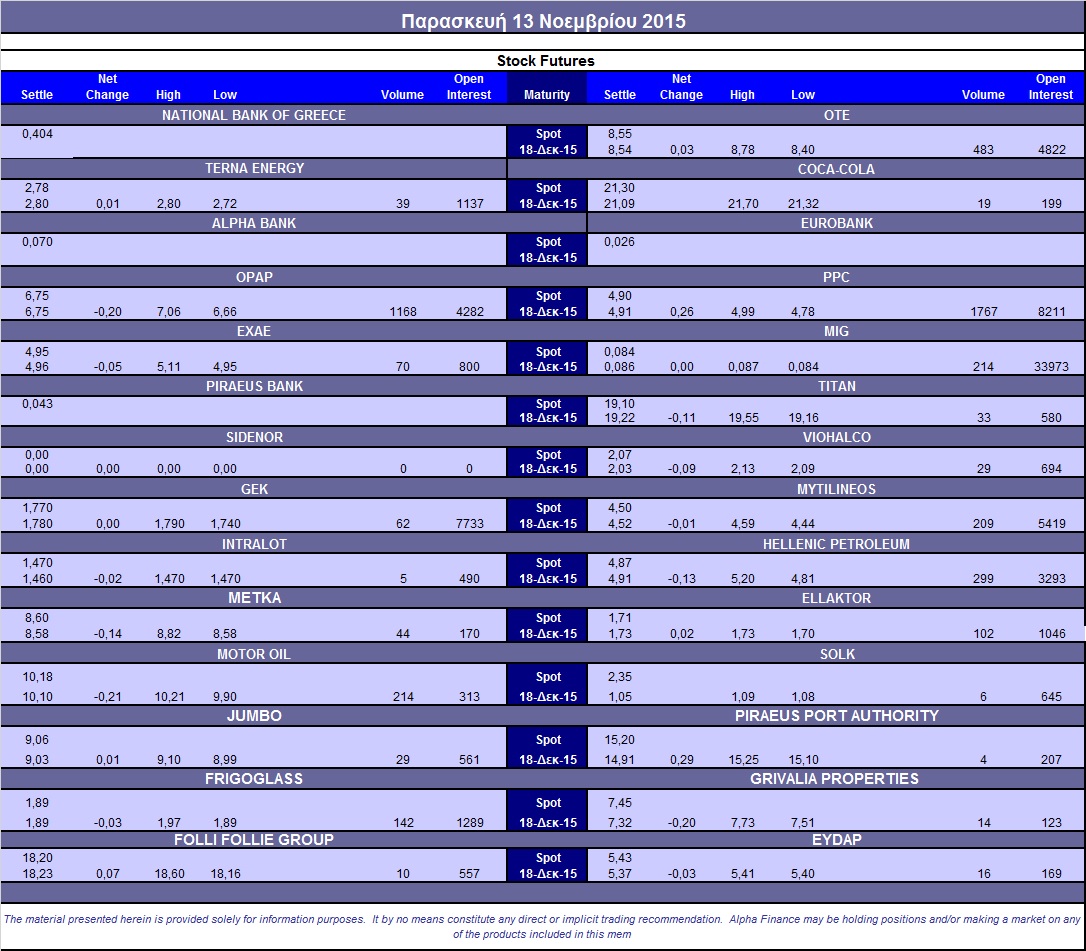

Συνεδρίαση δύο όψεων και στην Αγορά Παραγώγων, που ξεκίνησε με ανοδικές διαθέσεις και κατέληξε με αξιοπρόσεκτες απώλειες.

Παρά την μεταβλητότητα, μείωση παρουσίασαν οι συναλλαγές στα συμβόλαια του δείκτη, ενώ ελαφρά αύξηση του όγκου σημειώθηκε στα Σ.Μ.Ε. επί μετοχών (5.049 συμβόλαια).

Στα 6.332 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Νοέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 2.950, 2.087 για τον Νοέμβριο, 863 για τον Δεκέμβριο και 0 για τον Ιανουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 195) κινήθηκε μεταξύ 193,75 και 200,5 μονάδων, αυξάνοντας την υπάρχουσα υπερτίμηση στο 0,88%, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (6.500 Eurobank), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (1.173), ΔΕΗ (1.798), ΟΤΕ (483), MIG (214), Μυτιληναίο (209), Ελ. Πετρέλαια (299), Motor Oil (249), Frigoglass (142), Ελλάκτωρα (102).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, κανένα σημάδι βελτίωσης όσον αφορά την συναλλακτική δραστηριότητα στην Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης, όπου τα τερματικά έδειξαν μόλις 103 τεμάχια (70 calls και 33 puts), ενώ η τεκμαρτή μεταβλητότητα ενός μηνός, στα at the money δικαιώματα, εκτινάχθηκε στο 61%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (62.562.193 τεμ.), Eurobank (82.715.054 τεμ.), Πειραιώς (16.388.200 τεμ.), Εθνική (29.003.403 τεμ.).

Πηγή: Alpha Finance