Με απόλυτη επικράτηση των πωλητών συνδυάστηκε η δεύτερη συνεδρίαση της εβδομάδας, ενώ η σχετική αύξηση του τζίρου σε μία καθαρά πτωτική συνεδρίαση, μόνο σαν καλός οιωνός δεν μπορεί να εκληφθεί.

Αξίζει εδώ μα σημειωθεί ότι μόλις επτά τίτλοι (ΕΥΡΩΒ, ΟΤΕ, ΚΥΠΡ, ΕΤΕ, ΠΕΙΡ, ΟΠΑΠ, ΑΛΦΑ) απέσπασαν το 81% της συνολικής μικτής αξίας συναλλαγών.

Τρεις έδειξαν να είναι οι κύριες αιτίες του σημερινού mini sell off, με κύριο εκφραστή, για πολλοστή φορά, τον Τραπεζικό κλάδο.

Μάλιστα τα πράγματα θα ήταν σημαντικά χειρότερα για FTSE25 και Γενικό Δείκτη, αν δεν "επιστρατεύονταν" οι ΟΤΕ (+1,12%) και ΕΕΕ (+1,39%), έχοντας μικρές βοήθειες από ΓΕΚΤΕΡΝΑ (+1,10%), ΕΥΔΑΠ (+0,72%), Τιτάνα (+0,10%) και Motor Oil (+1,21%).

Μένοντας στην περίπτωση του Οργανισμού Τηλεπικοινωνιών, ο τίτλος θυμίζει "μοναχικό καβαλάρη", με τα 9,26 ευρώ να είναι η επόμενη τεχνική αντίσταση και τα 8,82 ευρώ το "stop" στο "intraday long".

Επιστρέφοντας στις αιτίες της σημερινής εμφατικής επανεμφάνισης των πωλητών και της απόλυτης εξαφάνισης των αγοραστών, ασφαλώς και η πρώτη ήταν η απόφαση του Eurogroup, σύμφωνα με την οποία μετατίθενται τόσο η απόφαση για την εκταμίευση της υποδόσης των 2 δισ. ευρώ, όσο και αυτή που αφορά τα κεφάλαια για τις επικείμενες ΑΜΚ των συστημικών Τραπεζών.

Και εδώ θα μπορούσε να επισημανθεί ότι η Αγορά ήταν εν μέρει προετοιμασμένη πως δεν θα έβγαινε "λευκός καπνός" από το χθεσινό Eurogroup, όμως οι ενδείξεις παραμένουν εξίσου ανησυχητικές για το αν οι τράπεζες θα καταφέρουν να συγκεντρώσουν τα ιδιωτικά κεφάλαια που χρειάζονται ενώ κάθε μέρα που περνάει όλο και περισσότερους οπαδούς βρίσκουν τα σενάρια που θέλουν οι Τραπεζικές ΑΜΚ να πραγματοποιούνται σε εξαιρετικά χαμηλές τιμές.

Με την αξιολόγηση να καθυστερεί, την αβεβαιότητα να συνεχίζεται και τους φόβους για εγκλωβισμό των υφιστάμενων μετόχων ακόμα και στις τρέχουσες τιμές να αυξάνονται, για μία ακόμα συνεδρίαση τα Τραπεζικά "χαρτιά" "πετάχτηκαν από τα παράθυρα".

Ξεκινώντας με την ειδησεογραφία που ακολούθησε το κλείσιμο της χθεσινής συνεδρίασης, διορία έως το τέλος της εβδομάδας έδωσε το χθεσινό Eurogroup στην Ελληνική Κυβέρνηση, για να κλείσει τα εκκρεμή προαπαιτούμενα μέτρα που συνδέονται με την υποδόση των 2 δισ. ευρώ, αλλά και τις αλλαγές στο πλαίσιο λειτουργίας και διοίκησης των Τραπεζών, προκειμένου να επιτραπεί η εκταμίευση του ποσού έως 10 δισ ευρώ (κατατέθηκαν σε ειδικό λογαριασμό του ESM και μπορεί να μεταφερθούν στο ΤΧΣ μόνο εφόσον πληρούνται οι συμφωνηθέντες όροι, σύμφωνα με το χθεσινό ανακοινωθέν).

Όλα τα παραπάνω αύξησαν σε σημαντικό βαθμό την διστακτικότητα των ενεργών παικτών και δικαίωσαν, για πολλοστή φορά, όλους όσους έχει επιλέξει τον ρόλο του παρατηρητή, στα δρώμενα στο εγχώριο χρηματιστηριακό ταμπλώ.

Και όλα αυτά σε μία Αγορά που παρακολουθεί την πορεία του βιβλίου προσφορών της Πειραιώς, μιας και αυτή ξεκίνησε τον "χορό" των "book buildings" και ταυτόχρονα, μεθαύριο Πέμπτη, αναμένει τις αλλαγές στον δείκτη της MSCI Greece, με εφαρμογή από τις 30/11.

Απόλυτα επιφυλακτικοί δηλώνουν οι διεθνείς διαχειριστές, επισημαίνοντας τις καθυστερήσεις που συνεχίζουν να υπάρχουν στα προαπαιτούμενα και την στάση αναμονής που συνεχίζουν να τηρούν τα ξένα funds, όσον αφορά την συμμετοχή τους στις επικείμενες Τραπεζικές, κεφαλαιακές ενισχύσεις.

Εν τω μεταξύ, την συνέχιση της απαγόρευσης των "ανοιχτών" πωλήσεων, επί των Τραπεζικών μετοχών, αποφάσισε η Επιτροπή Κεφαλαιαγοράς. Η απόφαση τέθηκε σε ισχύ από την 10η Νοεμβρίου 2015 και ώρα 00:01 και ισχύει έως και 7η Δεκεμβρίου 2015.

Από την άλλη και σύμφωνα με το ρεπορτάζ της Αν. Παπαϊωάννου, η ιδιωτική τοποθέτηση της Τράπεζας Πειραιώς (-18,87%) βρίσκεται σε πλήρη εξέλιξη, ενώ ανοίγουν σήμερα τα βιβλία προσφορών των Alpha Bank (-16,83%) και Εθνικής (-8,24%). Αύριο, ή το αργότερο την Πέμπτη το πρωί, αναμένεται να αρχίσει τη διαδικασία και η Eurobank (-19,35%), ενώ η αρχική ενημέρωση ανέφερε ότι η διαδικασία θα ξεκινούσε Τρίτη.

"Η Πειραιώς θα κλείσει το βιβλίο προσφορών το αργότερο έως την Παρασκευή και είναι αισιόδοξη ότι θα αντλήσει τουλάχιστον 1,6 δισ. ευρώ", ανέφερε στο Reuters στέλεχος της Τράπεζας. Σημειώνεται πως σύμφωνα με το βασικό σενάριο των "τεστ αντοχής" της ΕΚΤ, η Πειραιώς έπρεπε να καλύψει κεφαλαιακό έλλειμμα 2,21 δισ. ευρώ., αλλά είχε κεφαλαιακό όφελος 600 εκατ. ευρώ από την πρόταση επαναγοράς ομολόγων, ενώ οι αρχικές εκτιμήσεις ανέφεραν ότι το βιβλίο προσφορών θα έκλεινε την περασμένη Παρασκευή.

Ο Γερμανός Υπουργός Οικονομικών Βόλφγκανγκ Σόιμπλε δήλωσε ότι "θέλει η Ευρωζώνη να καταβάλει τα 10 δισ. στην Ελλάδα για την ανακεφαλαιοποίηση των Ελληνικών Τραπεζών έως τις αρχές της επόμενης εβδομάδας".

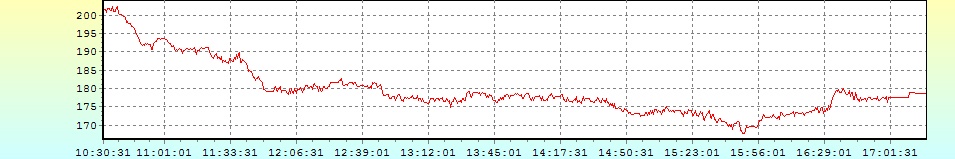

Με τα παραπάνω δεδομένα δεν αποτελεί έκπληξη πως ο κλαδικός δείκτης των Τραπεζών κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρι τις 167,78 μονάδες (-17,98%). Στις 17.00 βρέθηκε στις 177,61 (-13,17%) και το "κουδούνι" της λήξης τον βρήκε στις 178,51 μονάδες με ημερήσιες απώλειες 12,73%.

Το σημερινό κλείσιμο του Τραπεζικού δείκτη είναι το χαμηλότερο των τελευταίων 26 συνεδριάσεων, με το αμέσως χαμηλότερο να έχει σημειωθεί στις 2/10 (160,03 μονάδες).

Ο κλαδικός δείκτης των Τραπεζών "μετρά" πέντε πτωτικές συνεδριάσεις και μία (ενδιάμεση) ανοδική, στις τελευταίες έξι, με αθροιστικές απώλειες 38,89%.

Από τις Δεικτοβαρείς Τραπεζικές, που καμία δεν ήλθε σε επαφή με το θετικό πρόσημο, ο τίτλος της Alpha Bank βρέθηκε να υποχωρεί μέχρι τα 0,083 ευρώ (-17,82%), της Εθνικής μέχρι τα 0,447 ευρώ (-16,29%), της Eurobank μέχρι τα 0,022 ευρώ (-29,03%) και της Πειραιώς, που έκλεισε και σε νέο ιστορικό χαμηλό, μέχρι τα 0,041 ευρώ (-22,64%).

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Στην περίπτωση του Τραπεζικού δείκτη, τελευταίο προπύργιο είναι τα πρόσφατα χαμηλά των 160 - 158 μονάδων, καθώς από εκεί και χαμηλότερα η τεχνική εικόνα θα γίνει ανεξέλεγκτη με την καταγραφή νέων ιστορικών χαμηλών.

Απόλυτα επιφυλακτικοί δηλώνουν οι περισσότεροι από τους εγχώριους αναλυτές, επισημαίνοντας την υποτροπή του επενδυτικού περιβάλλοντος και διερωτώμενοι πως με τις παρούσες συνθήκες θα μπορέσουν να έχουν αίσιο τέλος οι προσπάθειες κεφαλαιακής ενίσχυσης, όλων των Τραπεζών.

Από την άλλη δεν υπάρχει η παραμικρή αμφιβολία ότι οι τελευταίες συνεδριάσεις έχουν επιβαρύνει σημαντικά την τεχνική εικόνα των βασικών δεικτών του Χ.Α. και ταυτόχρονα επιβεβαιώνουν με τον πλέον ενδεικτικό τρόπο, το πόσο "fake" ήταν η ανοδική αντίδραση που προηγήθηκε, έχοντας σαν "ταγό" τον Τραπεζικό κλάδο.

Τεχνικά και στην περίπτωση του Γενικού Δείκτη, αυτός απομακρύνθηκε σημαντικά χαμηλότερα από τον απλό ΚΜΟ των 30 ημερών (686 μονάδες), δίνοντας σήμα πώλησης στα χαρτοφυλάκια που κινούνται με βάση της τεχνικές ενδείξεις, ενώ αν συνεχιστεί η "νότια" κίνηση η επόμενες στηρίξεις εντοπίζονται στις 655 και 640 μονάδες.

Για τον FTSE25 και σύμφωνα με τα βραχυχρόνια διαγράμματα, χάθηκε και η στήριξη των 202 μονάδων και η αμέσως επόμενη εντοπίζεται στις 199 - 198 μονάδες. Σε περίπτωση καθοδικής εκτόνωσης, τίθεται εν αμφιβόλω η επόμενη στήριξη στις 185 μονάδες. "Intraday position is short" με "stop" τις 218 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Η συνεδρίαση στο Eurogroup της Δευτέρας μετέθεσε χρονικά, για λίγες ημέρες, τη λήψη αποφάσεων τόσο για τα κεφάλαια που αφορούν τις Τραπεζικές ανακεφαλαιοποιήσεις, όσο και τα επιπλέον 2 δισ ευρώ, καθιστώντας έτσι την όλη διαδικασία ως 'οιωνεί όμηρο' της αξιολόγησης από τους Δανειστές" αναφέρει ο Δημήτρης Τζάνας.

Η καθυστέρηση αυτή, αποτέλεσμα της δυστοκίας στις διαπραγματεύσεις επί συγκεκριμένων ζητημάτων, επαναφέρει τον πολιτικό κίνδυνο για την Ελληνική Οικονομία, οδηγώντας σε νέο κύμα ρευστοποιήσεων στις "πολύπαθες" Τραπεζικές μετοχές, σε συνέχεια εκείνου των προηγούμενων ημερών, μετά τις αναγγελίες των γιγαντιαίων reverse split.

Αυτό έχει σαν αποτέλεσμα την διατήρηση ανοικτού του βιβλίου προσφορών από την Τράπεζα Πειραιώς και τη μετάθεση της διαδικασίας από τις υπόλοιπες Τράπεζες, καθώς αναπόφευκτα συντελείται ετεροχρονισμός των σχετικών διαδικασιών.

Το γεγονός πάντως δεν φαίνεται να προκαλεί ταραχή στην Αγορά ομολόγων καθώς οι αποδόσεις των 10ετών διατηρούνται κάτω από το 8%.

Οι εξελίξεις αυτές, οδηγούν το Γενικό Δείκτη αισθητά κάτω από τις 700 μονάδες, καθώς εξαντλούνται οι παρεμβατικές κινήσεις μέσω των λοιπών μη Τραπεζικών Δεικτοβαρών μετοχών.

Επιπλέον, για διαφόρους άλλους λόγους, αναμένεται η συνέχιση των ρευστοποιήσεων "καλών" μη Τραπεζικών τίτλων, από πλευράς Θεσμικών Επενδυτών, προς άντληση ρευστότητας για τη συμμετοχή τους στις Τραπεζικές ΑΜΚ, ενώ οι μετατροπές Τραπεζικών ομολόγων σε μετοχές θα επιτείνουν τις ρευστοποιήσεις στις περιπτώσεις όπου τα καταστατικά των funds δεν επιτρέπουν τη διακράτηση μετοχών.

Επομένως, νέες αναταράξεις είναι πιθανές στο επόμενο διάστημα που δύσκολα θα αποτρέψουν την πλαγιοκαθοδική κίνηση του Γενικού Δείκτη, εκτός αν άλλες θετικές εξελίξεις (π.χ. στο πεδίο των μεταρρυθμίσεων) συμβάλλουν στη βελτίωση του μακροοικονομικού περιβάλλοντος, που συνεχίζει να κυριαρχείται από εξελίξεις με στόχευση τη συγκέντρωση φορολογικών εσόδων. Με τον ΟΟΣΑ και την Ε.Ε. να συμφωνούν ότι η ύφεση στην Ελληνική Οικονομία θα ξεπεραστεί το 2017, προβλέποντας νέα υποχώρηση του ΑΕΠ το 2016.

Παράλληλα, οριακή προβλέπεται η αύξησή του και στην Ε.Ε., ενώ και η Λαγκάρντ προειδοποιεί ότι οι χαμηλές τιμές πετρελαίου θα παραμείνουν για χρόνια, εκτιμώντας ότι θα διατηρηθούν οι συνθήκες αποπληθωρισμού.

Από την άλλη πλευρά, αρνητικές είναι οι εξελίξεις και στο διεθνές περιβάλλον και ιδιαίτερα στο Ευρωπαϊκό. Εν όψει αυτών, ο Μάριο Ντράγκι αναγγέλλει νέα μείωση των παρεμβατικών επιτοκίων της ΕΚΤ που είναι ήδη αρνητικά (-0,2%!!) για το Δεκέμβριο, θέτοντας πλέον σε αμφισβήτηση την αξιοπιστία της νομισματικής πολιτικής που έχει ήδη φτάσει στα όρια της αποτελεσματικότητάς της.

Την ίδια ώρα, τα θετικά στοιχεία της Αγοράς Εργασίας των ΗΠΑ "κλειδώνουν" την απόφαση για έναρξη ανόδου των Αμερικανικών επιτοκίων από την Fed, πάντα το Δεκέμβριο.

Αρνητικά καταγράφεται και η απόφαση του FSB (Συμβούλιο Χρηματοπιστωτικής Σταθερότητας) για ανακεφαλαιοποίηση ύψους 1,1 τρισ ευρώ για τις μεγάλες διεθνείς Τράπεζες μέχρι το 2022, εξέλιξη που επικυρώνει την εκτίμηση ότι όλες οι Χώρες πρέπει να επιδιώξουν την εξεύρεση χρηματοδοτικών πόρων για τις Επιχειρήσεις μέσω του λεγόμενου "σκιώδους Τραπεζικού Συστήματος".

Των ποικιλόμορφων ,δηλαδή, funds (venturecapital, hedgefunds, private equity funds, pension funds) που δραστηριοποιούνται εκεί όπου το περιβάλλον είναι φιλικό προς το επιχειρείν και οι κανόνες σταθεροί. Δεδομένα δηλαδή που δεν προβλέπεται να υπάρξουν στη Χώρα μας στο εγγύς μέλλον.

"Γι' αυτό άλλωστε κατατάσσεται στην 60η θέση στη διεθνή λίστα ανταγωνιστικότητας (Doing Business in Greece)" τονίζει ο σύμβουλος επενδύσεων της TecGroup.

Οι διεθνείς οικονομικές εξελίξεις

Μικτές τάσεις επικράτησαν στις μεγάλες Ασιατικές Αγορές, με τα μεγαλύτερα κέρδη για τον Nikkei (+0,15%) και τις μεγαλύτερες απώλειες για τον δείκτη Sensex 30 (-1,67%).

Η ίδια μικτή εικόνα και στην Ευρώπη, ενώ σε σχετικά χαμηλότερα επίπεδα ξεκίνησαν την συνεδρίαση οι δείκτες στην Wall Street, με τον S&P 500 να φλερτάρει με την πέμπτη συνεχόμενη πτωτική συνεδρίαση.

Συνεχίζουν να υποχωρούν χρυσός και ευρώ, ενώ προσπαθεί να αντιδράσει το πετρέλαιο μετά τις χθεσινές σημαντικές απώλειες.

Ξεκινώντας εξ Ανατολών και από την Κίνα, ο Δείκτης Τιμών Καταναλωτή του Οκτωβρίου διαμορφώθηκε σε χαμηλότερο του αναμενόμενου επίπεδο, καθώς αυξήθηκε κατά 1,3% έναντι του αντίστοιχου μήνα του προηγούμενου έτους, από 1,6% τον Σεπτέμβριο και έναντι του 1,5% που προέβλεπαν οι αναλυτές.

Ο Δείκτης Τιμών Παραγωγού μειώθηκε κατά 5,9% τον Οκτώβριο σε ετήσια βάση, όσο και τον Σεπτέμβριο, έναντι πτώσης 5,8% που ανέμεναν οι αναλυτές.

Μεταφερόμενοι στις ΗΠΑ, νέα πτώση κατέγραψαν οι τιμές εισαγωγών τον Οκτώβριο στις ΗΠΑ, υποχωρώντας κατά 0,5%. Οικονομολόγοι, σε δημοσκόπηση της "Wall Street Journal", προέβλεπαν πτώση 0,1%. Τον Σεπτέμβριο είχαν διολισθήσει κατά 0,6%. Σε ετήσια βάση η πτώση στις τιμές εισαγωγών ανήλθε στο 10,5%.

Επιστροφή στο ΧΑ

Επιστρέφοντας "εντός των τειχών" και σύμφωνα με το ρεπορτάζ του Φώτη Κόλλια, δύο από τις τρεις εργολαβίες του αγωγού φυσικού αερίου ΤΑΡ εντός του Ελληνικού εδάφους αναμένεται, σύμφωνα με πληροφορίες, να αναλάβει η κοινοπραξία της ΕΛΛΑΚΤΩΡ (-2,86%) με τη Γαλλική "Spiecapag", ενώ η τρίτη εργολαβία φαίνεται πως οδεύει προς την κοινοπραξία της J&P ΑΒΑΞ (+2,13%) με την Ιταλική "Bonatti".

Κατά τις ίδιες πληροφορίες, παρά την ανάθεση του πρώτου τμήματος για προμήθεια σωλήνων στη Γερμανική "Mannesmann", τα Σωληνουργεία Κορίνθου (+1,94%) του ομίλου Viohalco βρίσκονται κοντά στην ανάληψη των 2 εκ των τριών τμημάτων στα οποία έχει χωριστεί το Ελληνικό κομμάτι του αγωγού.

Στελέχη του κατασκευαστικού κλάδου υποστηρίζουν πως η κοινοπραξία των Γάλλων με την ΕΛΛΑΚΤΩΡ διεκδικεί και τμήμα εντός της Αλβανίας, ενώ ο όμιλος ΓΕΚ ΤΕΡΝΑ φέρεται να διεκδικεί την κατασκευή σταθμών συμπίεσης.

Κάθε μία από τις τρεις εργολαβίες, για την κατασκευή του Ελληνικού τμήματος του αγωγού, συνολικού μήκους 550 χιλιομέτρων, είναι αξίας περί τα 230 εκατ. ευρώ.

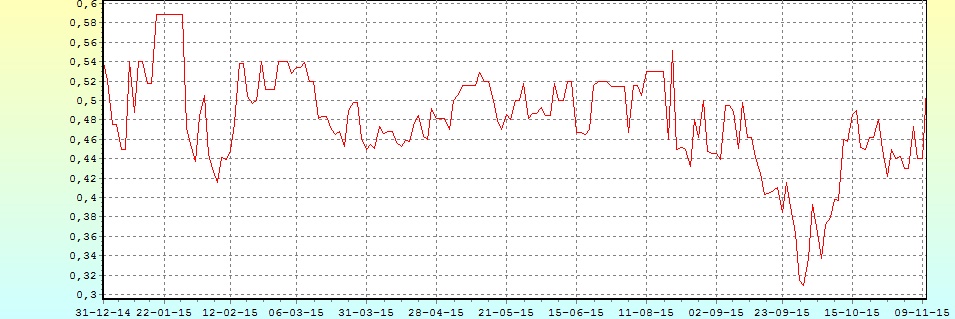

Στην περίπτωση της Σωλ. Κορίνθου (βλ. διάγραμμα) το "make or brake" εντοπίζεται στην περιοχή των 1,08 - 1,10 ευρώ, καθώς ανοδική διάσπαση θα συνοδευτεί και με νέο αγοραστικό σήμα.

Το διάγραμμα της ΣΩΛΚ από την αρχή του έτους

Από εκεί και πέρα, ο Γενικός Δείκτης κινήθηκε μεταξύ 684,46 (+0,14%) και 666,55 μονάδων (-2,48%), στις 17.00 βρέθηκε στις 672,15 (-1,66%) και μέσω των τελικών δημοπρασιών έκλεισε στις 672,19 μονάδες με απώλειες 1,65%.

Ο τζίρος αναρριχήθηκε στα 41,6 εκατ. από τα οποία τα 4,3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΠΕΙΡ, ΚΥΠΡ).

Άλλαξαν χέρια 432517156 τίτλοι, από τους οποίους οι 392686609 αφορούσαν συναλλαγές μετοχών του 25αρη.

Μένοντας στο ταμπλώ του FTSE25, μόνο ο τίτλος του Τιτάνα δεν ήλθε σε επαφή με το αρνητικό πρόσημο.

Αντίθετα, δεν "πρασίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι ΑΛΦΑ, ΕΤΕ, ΕΥΡΩΒ, ΠΕΙΡ, ΑΡΑΙΓ, ΕΧΑΕ και ΟΠΑΠ. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι ΓΕΚΤΕΡΝΑ και ΕΕΕ και στο χαμηλό ημέρας οι Grivalia και Τιτάν.

Χαμηλότερα του 25αρη, ασφαλώς και δεν μπορεί να περάσει απαρατήρητη η προσπάθεια πλαγιοανοδικής προσπάθειας που έχει ξεκινήσει από τα 0,3090 ευρώ (κλείσιμο 30/9) για τον τίτλο της Attica Group (+16,14%).

Το διάγραμμα της Attica Group από την αρχή του έτους

---ΧΠΑ

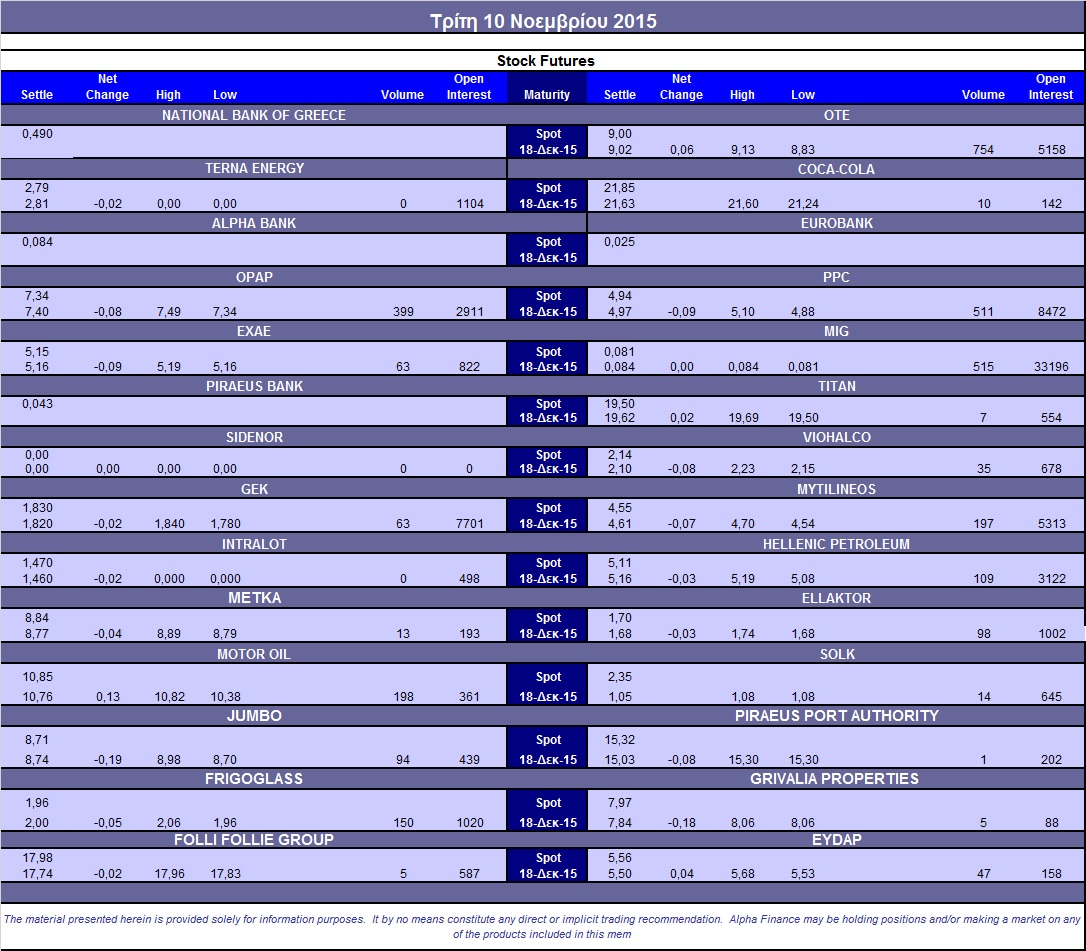

Αλλαγή σκηνικού και σημαντικές πιέσεις, κατά την δεύτερη συνεδρίαση της εβδομάδας και στην Αγορά Παραγώγων. "Τσιμπημένες" οι συναλλαγές στα συμβόλαια του δείκτη, ενώ σταθερά σε χαμηλά επίπεδα παρέμεινε ο όγκος στα Σ.Μ.Ε. επί μετοχών (3.303 συμβόλαια).

Στα 6.499 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Νοέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 4.098, 2.635 για τον Νοέμβριο, 1.462 για τον Δεκέμβριο και 1 για τον Ιανουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 200,75) κινήθηκε μεταξύ 198,25 και 204,5 μονάδων, κλείνοντας κοντά στην θεωρητική του τιμή, σύμφωνα με την τιμή εκκαθάρισης.

Σχετικά μικρός ο αξιοσημείωτος δανεισμός τίτλων 8.000 Alpha Bank, 22.361 Eurobank, 5.000 ΔΕΗ, 27.911 Εθνική, 5.500 ΟΤΕ, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (399), ΔΕΗ (511), ΟΤΕ (754), MIG (515), Μυτιληναίο (197), Frigoglass (150), Motor Oil (213), Ελ. Πετρέλαια (109).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap εκτινάχθηκε στο 53%, ενώ ο όγκος συναλλαγών ήταν στα 254 δικαιώματα (239 αγοράς και 15 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (59.532.193 τεμ.), Eurobank (82.715.054 τεμ.), Πειραιώς (16.388.200 τεμ.), Εθνική (29.003.403 τεμ.).

Πηγή: Alpha Finance