Με εβδομαδιαίες απώλειες 20% ο τραπεζικός κλάδος αναδείχθηκε αρνητικός ρυθμιστής για το ΧΑ, την εβδομάδα που μας πέρασε. Κοινή είναι η εκτίμηση, πως μέχρις ότου ολοκληρωθεί η διαδικασία ανακεφαλαιοποίησης και των τεσσάρων συστημικών ομίλων η αγορά θα παραμένει συγχρονισμένη με τις εξελίξεις στον τραπεζικό κλάδο αλλά και τα νεότερα από το μέτωπο "δανειστών- Αθηνών".

Με το...αριστερό ο Νοέμβριος (σε αντίθεση με τον ανοδικό Οκτώβριο) με μία ανοδική συνεδρίαση (στην αρχή της εβδομάδας, οπότε σημειώθηκαν οι "τοπικές κορυφές" για τους βασικούς δείκτες) και τέσσερις πτωτικές να ακολουθούν ολοκληρώνοντας έναν κύκλο διόρθωσης που ξανά βρίσκει τον Γενικό Δείκτη χαμηλότερα των 700, με βαρίδι τις τράπεζες και εμφανείς τις συνέπειες από την ρευστοποίηση θέσεων σε μη τραπεζικά χαρτιά.

Στις διεθνείς αγορές η κατάσταση χωρίς σημαντικές διαφοροποιήσεις, καθώς πολλά χρηματιστήρια συντηρούνται σε ανοδική φορά με την καλλιέργεια προσδοκιών είτε ότι η Fed θα προχωρήσει σε αύξηση των αμερικανικών επιτοκίων είτε ότι η ΕΚΤ θα διευρύνει το πρόγραμμα ποσοτικής χαλάρωσης. Θα έλεγε κάποιος ουδέτερος παρατηρητής πως το Σύστημα, διεθνώς, διευκολύνει έναν τελευταίο ανοδικό γύρο προς το τέλος της χρονιάς. Είναι εφικτό ένα year s end rally, όπως πρόσφατα σημείωνε ο Γιώργος Α. Σαββάκης, θα ακολουθούσε σε ένα τέτοιο ενδεχόμενο το ελληνικό χρηματιστήριο και με ποιές προυποθέσεις.

Κατ΄ αρχήν βραχυπρόθεσμα, η τάση εξαρτάται από:

- την στάση του SSM, με τον Χρήστο Κίτσιο να αναφέρει, πως οι έλληνες τραπεζίτες την...Κυριακή θα ξέρουν. Συνεπώς με το άνοιγμα της συνεδρίασης της Δευτέρα η αγορά θα έχει πιο ξεκάθαρη εικόνα για τον κλάδο και τις ανάγκες του κάθε ομίλου ξεχωριστά,

- τα επίπεδα τιμών, που θα προχωρήσουν τις αμκ οι Εθνική, Eurobank, Alpha Bank και Πειραιώς. Ηδη την προηγούμενη εβδομάδα επιχειρήθηκε η προεξόφληση αυτών των νέων, με αποτέλεσμα να υπάρξει σαφής διαφοροποίηση στο ταμπλό,

- τα κεφάλαια, που θα συνεχίσουν να αντλούνται από μετοχές/εισηγμένες- σηματωρούς και blue chips, με την αγορά να παίρνει μία πρώτη...πικρή γεύση από την απομείωση θέσεων σε ΟΤΕ,ΟΠΑΠ-ΔΕΗ αλλά και άλλους τίτλους,

- την ανακοίνωση οικονομικών αποτελεσμάτων 9μηνου,

- την γενικότερη τάση στα ξένα χρηματιστήρια.

Ξεκινώντας από το τελευταίο, που δείχνει πιο βατό, το κλείσιμο της Παρασκευής άφησε υποσχέσεις για την επόμενη εβδομάδα. Ανοδικό γύρισμα στις ευρωαγορές με το βλέμμα στις ΗΠΑ, επαναφορά του DAX προς την ευρύτερη περιοχή των 11.000 μονάδων (θυμίζουμε κρίσιμες οι 10.800 μον.) ενώ όλο και περισσότεροι δεν αποκλείουν το ενδεχόμενο η Janet Yellen να εκπλήξει τις αγορές. Θα δείξει, πάντως η τεχνική εικόνα του S&P 500 παραμένει θετική όσο ο δείκτης παραμένει πάνω από τις 2.060 μονάδες.

Συνεχίζοντας με τα οικονομικά αποτελέσματα, με την αγορά να αποκτά εικόνα από ΟΤΕ, ΤΙΤΑΝ, Coca Cola αλλά και Sarantis κ.α. περιμένοντας την επόμενη εβδομάδα μεταξύ άλλων τις Frigoglass (10/11), Grivalia Properties και Ελληνικά Πετρέλαια (12/11) ενώ θα έχει μεσολαβήσει η γ.σ. της Jumbo (11/11) όπου προφανώς και θα συζητηθεί η απόφαση της διοίκησης να αναθεωρήσει δραματικά τη μερισματική πολιτική της.

Πάντως από τα αποτελέσματα μόνο μικρές μεταβολές παρατηρήθηκαν κυρίως δε σε αγορές προεξόφλησης που χαρακτήρισαν το μίνι-σερί για τη μετοχή του ΟΤΕ.

Στην παράμετρο της μετάγγισης κεφαλαίων από μη τραπεζικές μετοχές/εισηγμένες σε τραπεζικές εν όψει των αμκ το Euro2day.gr αναφέρθηκε επανειλημμένα από τα τέλη Οκτωβρίου. Ενδεικτική η σημαντική αύξηση συναλλαγών την προηγούμενη εβδομάδα, καθώς κυμάνθηκε στα 51,2 εκατ. ευρώ (μεσοσταθμικά) ενισχυμένες κατά 27,7% συγκριτικά με την τελευταία εβδομάδα του Οκτωβρίου. Σε ΟΤΕ,ΟΠΑΠ και ΔΕΗ καταγράφηκαν οι περισσότερες ρευστοποιήσεις/κατοχύρωση θέσεων και εκροές κάτι που αποτυπώθηκε εύγλωττα στην υποχώρηση των ΟΠΑΠ και της ΔΕΗ από τα τελευταία υψηλά τους.

Συγκεκριμένα για τη μετοχή του ΟΠΑΠ από τα "υψηλά" των 8,75 ευρώ στη συνεδρίαση της 27/10 ακολούθησε ένα 8ήμερο πτωτικό σερί γι ανα καταλήξει στα 7,26 ευρώ που ήταν και χαμηλό ημέρας την Παρασκευή. Την διόρθωση της μετοχής του Οργανισμού επέτεινε το...αλαλούμ με το ενδεχόμενο επιβολής τέλους (φόρου ) στο ΚΙΝΟ, σε άλλα παιχνίδια με την αγορά να μην έχει ξεκάθαρη εικόνα για το τι ακριβώς μέλει γενέσθαι μέχρι και μετά το κλείσιμο της Παρασκευής. Μύλος...από την πλευρά του οικονομικού επιτελείου με τον αρμόδιο κυβερνητικό παράγοντα Τρύφωνα Αλεξιάδη να προτρέχει δύο φορές και ισάριθμες να ανασκευάζει.

Αλλά και στη μετοχή της ΔΕΗ ρευστοποιήσεις ξεκίνησαν από τα "υψηλά" των 5,55 ευρώ στη συνεδρίαση της 29/10 για να ακολουθήσουν 6 συνεχόμενες πτωτικές συνεδριάσεις προτού αντιδράσει ελαφρώς στα 4,83 ευρώ την Παρασκευή.

Διασώθηκε ο ΟΤΕ με εβδομαδιαία απόδοση οριακά θετική αλλά με πωλητές στις 6/11 και κλείσιμο στα 8,85 ευρώ που ήταν και χαμηλό ημέρας. Για τα αποτελέσματα του ΟΤΕ υπάρχουν "ψιλά γράμματα" (στα αρνητικά η υποχώρηση των πραγματικών κερδών/ εάν εξαιρεθούν δαπάνες αναδιάρθρωσης, φορολογικά κέρδη από τον αναβαλλόμενο φόρο, μικρή πίεση στην ρουμανική αγορά, μικρή κάμψη στην κινητή στην Ελλάδα ΑΛΛΑ και στα θετικά η αύξηση ταμειακών ροών, δανεισμός λογικός) αλλά παραμένει μία από τις επενδυτικές σταθερές ξένων και ελληνικών χαρτοφυλακίων.

Και μένουν οι τράπεζες δηλαδή το Α και το Ω της αγοράς αυτή την περίοδο. Δεδομένης της διαφοροποίησης των μετοχών των 4 ομίλων φαίνεται πως τα ισχυρά χέρια προεξοφλούν ανάλογα ποιά τράπεζα συγκεντρώνει τις περισσότερες πιθανότητες να καλύψει εξ΄ολοκλήρου τις ανάγκες της από τα ιδιωτικά επενδυτικά χαρτοφυλάκια, ποιά λιγότερες και που ενδεχομένως να απαιτηθούν επιπλέον στηρίξεις.

Στο ταμπλό επιχειρείται μία κατ΄ αρχήν αποτύπωση αυτής της προεξόφλησης με σειρά κατάταξης Eurobank, ΕΤΕ, Alpha Bank και Πειραιώς. Ειδικότερα για τη μετοχή της Eurobank η απόδοση είναι μηδενική σε εβδομαδιαία μέτρηση και θετική 33,33% σε διάστημα μηνός, για την ΕΤΕ αρνητική 28,08% αλλά θετική 19,32% (στα αντίστοιχα διαστήματα). Για Alpha Bank και Πειραιώς η απόδοση είναι αρνητική τόσο σε εβδομαδιαίο (25,38% και 40,43% για Alpha- Πειραιώς, σε εβδομαδιαίο ) και -15,65% και 34,88% αντίστοιχα.

Για την χρηματιστηριακή συμπεριφορά του κλάδου (αλλά και του ΧΑ) ο Μάνος Χατζηδάκης αναφέρει ότι "τα βιβλία προσφορών διαμορφώνουν ψυχολογία και τάση" και δεν έχει άδικο, καθώς οι παίκτες "ανιχνεύουν" τα επίπεδα τιμών όπου θα γίνουν οι αμκ.

Από αυτή την άποψη έχει ενδιαφέρον το ότι Δευτέρα απόγευμα (θα γίνονται γνωστά και τα του Eurogroup) η αγορά θα έχει εικόνα για το αν η Πειραιώς καλύπτει το σύνολο των κεφαλαιακών αναγκών του βασικού σεναρίου (2,2 δις ευρώ) έχοντας διασφαλίσει ήδη 590 εκατ. ευρώ από την ανταλλαγή των ομολογιών της. Alpha Bank και Eurobank ακολουθούν μέσα στην εβδομάδα οπότε πιθανότατα θα υπάρξει επηρεασμός και στο χρηματιστηριακό ταμπλό, ενώ με εύλογο ενδιαφέρον αναμένονται οι ενέργειες της διοίκησης της Εθνικής.

Στις 202,46 μονάδες ο ΔΤΡ με χαμηλό στις 6/11 στα 193,73 θυμίζοντας το ιστορικό ελάχιστο των 155,68 μονάδων που παραμένει ζητούμενο εάν θα δοκιμασθεί μέχρις ότου ολοκληρωθεί η σχετική διαδικασία και για τους 4 ομίλους.

Πάντως για τον ΔΤΡ η "διπλή κορυφή" στις 300/310 μονάδες αποδείχτηκε πού...σκληρό καρύδι, όπως των 715/720 για τον ΓΔ.

Η προσέγγιση μας επιχειρείται με την βασική προϋπόθεση, πως δανειστές- Αθήνα καταλήγουν σε συμφωνία έστω στο...παρά ένα του Eurogroup, δίνεται λύση- έστω σε πολιτικό επίπεδο- στο θέμα των "κόκκινων δανείων"/πλειστηριασμών και προχωρά η εκταμίευση της (υπό) δόσης των 2 δισ. ευρώ. Προφανώς η "μέτρηση" μας γίνεται με την παραδοχή πως δεν θα υπάρξει εμπλοκή.

Στην τεχνική εικόνα του ΓΔ εστιάζει ο Γιώργος Α. Σαββάκης (στις 6/11), ενώ για τον τραπεζικό κλάδο η προειδοποίηση του οίκου Fitch μόνο απαρατήρητη δεν θα πρέπει να περάσει. Και πως να γίνει αυτό, όταν εστιάζει στην "βόμβα" των κόκκινων δανείων, που φτάνουν στο 63% (!) του ΑΕΠ. Τόσο καλά...

Στα απαραίτητα τεχνικά να συνεκτιμηθεί η απώλεια σε κλείσιμο των κρίσιμων 680 μονάδων για τον ΓΔ, που για πολλούς αναλυτές θεωρείται κάτι σαν το...τελευταίο ανάχωμα της ανοδικής τάσης. Για τους θιασώτες της τεχνικής ανάλυσης έχει σημασία το γεγονός πως ο MACD "γύρισε" πτωτικά, ο Κινητός Μέσος Ορος 30 ημερών εφάπτεται πλέον του ΓΔ και οι ταλαντωτές δείχνουν ότι ακόμη υπάρχει μία ισχυρή ροπή.

H τεχνική εικόνα του Γενικού Δείκτη

Αν και η τάση δεν έχει ξεκαθαρισθεί (πρακτικά μία αντίδραση με πρώτο στόχο προς τις 707 μον. είναι μέσα στο πρόγραμμα) θα απαιτηθεί υπέρβαση δυνάμεων, καλά νέα (από το Eurogroup, τον τραπεζικό κλάδο, τις ξένες αγορές) ανάλογη με αυτή στα τέλη Σεπτεμβρίου όταν και πάλι η διάσπαση είχε διάρκεια δύο συνεδριάσεων.

Πάντως γενική είναι η εκτίμηση, πως στις πρώτες δύο συνεδριάσεις της εβδομάδας και με την προϋπόθεση πως θα γίνουν γνωστά ο λογαριασμός του SSM, η κάλυψη της Πειραιώς και οι όποιες αποφάσεις της Συνόδου της Δευτέρας θα φανεί εάν το ΧΑ μπορεί να επανέλθει πάνω από τις 700 ή θα ξανά...κυλήσει προς τις γνώριμες μας 666 μονάδες.

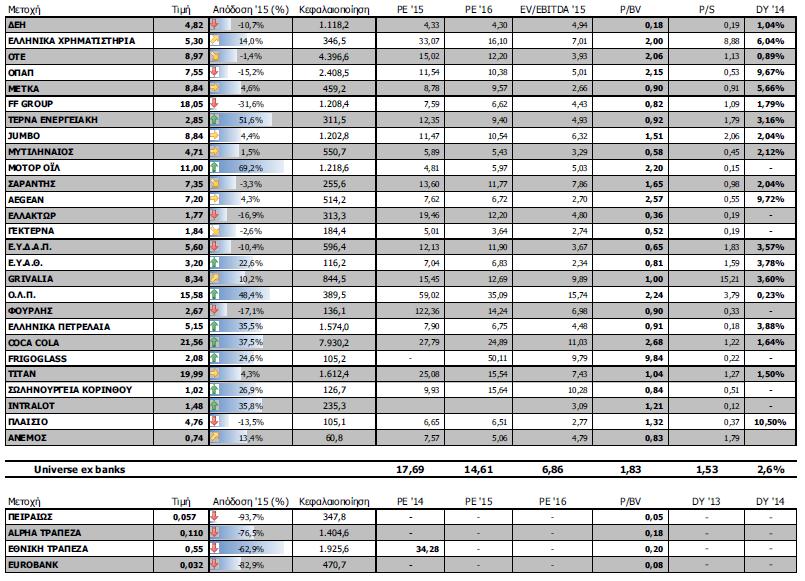

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 677,43 μονάδες με πτώση 3,39%. Συγκεκριμένα, ο FT 25 υποχώρησε 3,87% και ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε χαμηλότερα 7,29%.

Εβδομαδιαία άνοδο σημείωσαν οι κλάδοι: Ασφάλειες (+6,67%), Τηλεπικοινωνίες (+4,49%), Ασφάλειες (+2,04%) και Χρηματοοικονομικές Υπηρεσίες (+1,88%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσαν μεταξύ άλλων οι κλάδοι: Τράπεζες (-19,57%), Ταξίδια- Αναψυχή (-8,01%), Υπηρεσίες Κοινής Ωφέλειας (-5,78%) και Υγεία (-5,18%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Audiovisual (78,72%), Compucon (40%), Κορδελλου (38,17%), Κέκροψ (34,53%), Medicon (29,17%), Lavipharm (28,57%), Μύλοι Κεπένου (20,66%), Pasal (19%), Νηρεύς (12,64%) και ΓΕ Δημητρίου (12,50%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Τράπεζα Πειραιώς (-39,78%), Attica Bank (-36,67%), Περσεύς (-35,93%), Κλ. Ναυπάκτου (-30%), Χατζηκρανιώτη (-26,27%), ΕΒΖ (-25,37%), Εθνική Τράπεζα (-22,57%), Ιονική Ξενοδοχειακή (-20%), Κρέκα (-20%) και Φιερατέξ (-20%).