Συνεχίζονται οι συνεδριάσεις - ασανσέρ στο Ελληνικό Χρηματιστήριο και μετά από τρεις συνεχόμενες πτωτικές συνεδριάσεις, όπου ο Γενικός Δείκτης "μέτρησε" απώλειες 9,77%, ο Τραπεζικός απώλειες 18,62% και η συνολική κεφαλαιοποίηση του Χ.Α. μειώθηκε κατά 6,2 δισ. ευρώ, σήμερα οι αγοραστές αποφάσισαν να πάρουν, εκ νέου, πρωτοβουλίες.

Την κατ΄ αρχήν αντίδραση, τεχνικού χαρακτήρα, φάνηκε να "επιχορηγεί" και η νέα δήλωση Obama, που "θα ήθελε η Ελλάδα να παραμείνει στην ζώνη του ευρώ".

Τηρώντας την "πεπατημένη" των αμέσως προηγούμενων συνεδριάσεων και η σημερινή συνεδρίαση ξεκίνησε με "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας) για αρκετούς τίτλους του FTSE25 και πιο συγκεκριμένα για Alpha Bank, Eurobank, MIG, Grivalia, Folli Follie Group, Εθνική, Πειραιώς, ΓΕΚΤΕΡΝΑ, Ελλάκτωρα, Ελ. Πετρέλαια, ΕΧΑΕ, Μέτκα, Μυτιληναίο, ΟΛΠ και Τιτάνα.

Πριν συμπληρωθούν τα πρώτα 10 λεπτά της συνεδρίασης, οι βασικοί δείκτες του Χ.Α. είχαν σημειώσει την πρώτη ενδοσυνεδριακή κορυφή, με τον Γενικό Δείκτη να αναρριχάται μέχρι τις 791,84 (+3,48%) μονάδες και τον Τραπεζικό δείκτη μέχρι τις 656,53 μονάδες (+8,87%).

Η διαφορά των πρωινών κερδών δεν αφήνει αμφιβολίες για τους πρωινούς θετικούς πρωταγωνιστές που δεν ήταν άλλοι από τις Τραπεζικές μετοχές, που συνεχίζουν να αποτελούν το "κύριο μενού" των traders.

Έτσι, πολύ γρήγορα, ο τίτλος της Alpha Bank αναρριχήθηκε μέχρι τα 0,3370 ευρώ (+8,71%), της Εθνικής μέχρι τα 0,9750 ευρώ (+7,03%), της Eurobank μέχρι τα 0,1390 ευρώ (+13,93%) και της Πειραιώς μέχρι τα 0,5730 ευρώ (+10,19%).

Απόλυτα εύλογες οι απορίες μερίδας επενδυτών, που απεύθυναν στον γράφοντα την στήλη, όσον αφορά την "δυσκινησία" του Γενικού Δείκτη, παρά τα σημαντικά κέρδη του Τραπεζικού κλάδου.

Εδώ θα πρέπει να επισημανθεί ότι παρά το γεγονός που θέλει στις πρώτες πέντε θέσεις των κεφαλαιοποιήσεων του Χ.Α. να βρίσκονται οι ΕΕΕ, ΟΤΕ και οι μετοχές των Alpha Bank, Εθνικής και Πειραιώς, η "βαρύτητα" στους βασικούς δείκτες του Χ.Α., δεν είναι αντιστοίχως ανάλογη.

Με βάση τα χθεσινά επίσημα στοιχεία του Ελληνικού Χρηματιστηρίου, το μεγαλύτερο "ειδικό βάρος" στον Γενικό Δείκτη έχει ο τίτλος της ΕΕΕ (10,05%), ακολουθούμενος από Τιτάνα (7,22%) και Folli Follie Group (6,19%). Στην περίπτωση του FTSE25, την μεγαλύτερη "βαρύτητα" έχει η μετοχή της ΕΕΕ (16,28%), ακολουθούμενη από ΟΤΕ (10,54%) και ΟΠΑΠ (9,74%).

Η παραπάνω ανάλυση λύνει σε απόλυτο βαθμό τις απορίες, γιατί Γενικός Δείκτης και FTSE25, ακολουθούν σε σχετική απόσταση τις ημερήσιες κινήσεις των Δεικτοβαρών Τραπεζικών μετοχών.

Επιστρέφοντας στην συνεδρίαση και μετά τον αρχικό "ενθουσιασμό" ακολούθησαν δεύτερες σκέψεις, με αφορμή το μπαράζ των υποβαθμίσεων των Ελληνικών Τραπεζών από ξένους οίκους (λεπτομερής αναφορά θα γίνει στην συνέχεια του σχολίου), ενώ επιβαρυντικά στην ψυχολογία των αρχικών αγοραστών λειτούργησαν τόσο οι δηλώσεις Μέρκελ, όσο και οι δηλώσεις Λαφαζάνη.

Στην πρώτη περίπτωση, μετά τη συνάντησή της με τον Καναδό Πρωθυπουργό Στίβεν Χάρπερ, η Γερμανίδα Καγκελάριος κάλεσε την Ελληνική Κυβέρνηση να συνεχίσει τις μεταρρυθμιστικές της προσπάθειες και να υλοποιήσει το πρόγραμμα λιτότητας. Σε σχέση με το αυριανό Eurogroup και την μεθαυριανή Σύνοδο Κορυφής, η Μέρκελ κάλεσε την Αθήνα "να παρουσιάσει συγκεκριμένες προτάσεις που να αφορούν στο υπάρχον πρόγραμμα".

Από την άλλη και μεταξύ άλλων, ο κ. Λαφαζάνης στην ομιλία του στην Βουλή επεσήμανε ότι ακυρώνεται ο τεμαχισμός της ΔΕΗ, σταματά κάθε περαιτέρω ιδιωτικοποίηση της ΔΕΗ, σταματά η ιδιωτικοποίηση του ΑΔΜΗΕ, σταματά η υποβάθμιση της ΔEΗ Ανανεώσιμες.

Επίσης ο κ. Λαφαζάνης τόνισε ότι η Κυβέρνηση είναι αντίθετη με την επένδυση στις Σκουριές, ενώ χαρακτήρισε ακραία αντιπεριβαλλοντικά τα σχέδια ανάπτυξης στο Ελληνικό και ξεκαθάρισε πως η Κυβέρνηση ότι θα επανεξετάσει την σύμβαση με στόχο την ακύρωση της.

Αυτά ήταν τα δεδομένα μέχρι τις 14.07, με τους πρωινούς αγοραστές "μουδιασμένους" και τον Γενικό Δείκτη να έχει χάσει σημαντικό μέρος των αρχικών του κερδών και να υποχωρεί προς τις παρυφές των 777 μονάδων, όταν και κυκλοφόρησαν δημοσιεύματα σύμφωνα με τα οποία υπάρχει σοβαρό ενδεχόμενο να υπάρξει εξάμηνη συμφωνία - γέφυρα, μεταξύ Ελληνικής Κυβέρνησης και Δανειστών και η οποία θα μπορούσε να οριστικοποιηθεί στο μεθεπόμενο Eurogroup της 16ης τρέχοντος.

Η αντίδραση του Ελληνικού Χρηματιστηρίου ήταν άμεση με τους βασικούς δείκτες να εκτινάσσονται κάθετα, προς σημαντικά υψηλότερα επίπεδα, σημειώνοντας νέα ενδοσυνεδριακά υψηλά, τόσο ο Τραπεζικός δείκτης και πολύ περισσότερο ο Γενικός Δείκτης, καθώς στο δεύτερο ανοδικό κύμα υπήρξε σημαντικότερη συμμετοχή από τους μη Τραπεζικούς Δεικτοβαρείς τίτλους.

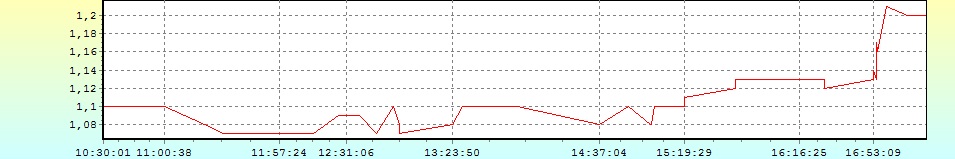

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Αξίζει να σημειωθεί ότι ο Γενικός Δείκτης αναρριχήθηκε μέχρι τις 832,06 μονάδες (+8,73%) και ο Τραπεζικός μέχρι τις 716,57 μονάδες (+18,82%).

Σημαντικά "καύσιμα" στο δεύτερο ανοδικό κύμα, έδωσαν οι κινήσεις "short covering", αλλά και τα σχετικά θετικά μηνύματα από την Αγορά ομολόγων, όπου σημειώθηκε άμβλυνση των πρωινών πιέσεων και αποκλιμάκωση των αποδόσεων για τους Ελληνικούς Κρατικούς τίτλους: 10ετες (10,12%), 5ετες (14,71%) και 3ετες (18,53%).

Δεν χρειάζονται ιδιαίτερες γνώσεις προκειμένου να γίνει αντιληπτό πως αν οι εξελίξεις δεν επιβεβαιώσουν τις προσδοκίες της Αγοράς, το Χ.Α. θα επιστρέψει "εντόκως" τα κέρδη της σημερινής συνεδρίασης και όχι μόνο.

Από εκεί και πέρα και βάση τα βραχυπρόθεσμα διαγράμματα, η εικόνα για τους βασικούς δείκτες παραμένει πτωτική. Ο Γενικός Δείκτης χρειάζεται συνεχόμενα κλεισίματα υψηλότερα των 937 μονάδων, και ο δείκτης υψηλής κεφαλαιοποίησης υψηλότερα των 301 μονάδων, προκειμένου να εξέλθουν από το βραχυπρόθεσμο πτωτικά κανάλι.

Αξίζει να σημειωθεί ότι η σημερινή συνεδρίαση συνοδεύτηκε από τον υψηλότερο τζίρο των τελευταίων τριών συνεδριάσεων, ενώ εννέα τίτλοι του FTSE25 έκλεισαν στο υψηλό ημέρας (λεπτομερής αναφορά στην συνέχεια του σχολίου).

Από το ταμπλώ των θεωρούμενων Δεικτοβαρών μετοχών, με διψήφιο ποσοστό ανόδου τερμάτισαν την συνεδρίαση οι Εθνική (+20,75%), Πειραιώς (+15,58%), ΓΕΚΤΕΡΝΑ (+12,85%), Ελλάκτωρ (+19,46%), Ελ. Πετρέλαια (+10,36%), ΕΧΑΕ (+10,5%), Μυτιληναίος (+11,62%), ΟΛΠ (+16,91%), Eurobank (+19,67%), MIG (+10,39%), Viohalco (+16,53%).

Τι σχολιάζουν οι αναλυτές της αγοράς

Δυσμενής ήταν ο αντίκτυπος της απόφασης της ΕΚΤ να μην αποδέχεται Ελληνικά ομόλογα ως "collateral" για άντληση ρευστότητας μετά τις 11/2, αφήνοντας μόνο το μηχανισμό του ELA, η ισχύς του οποίου ανανεώνεται ανά 15θήμερο, ως μοναδική οδό για το σκοπό αυτό, επισημαίνει ο Δημήτρης Τζάνας.

Ο Μάριο Ντράγκι, δηλαδή, μπορεί ανά πάσα στιγμή να διακόψει την "κάνουλα" ρευστότητας προς τις Ελληνικές Τράπεζες, αν η Ελληνική Κυβέρνηση δεν συνομολογήσει σε πρόγραμμα με τους δανειστές της.

Έτσι, η "ταραχή" στον Τραπεζικό κλάδο ήταν αναμενόμενη, με τις μετοχές των Τραπεζών να καταγράφουν διψήφια ποσοστά απωλειών, τους οίκους S&P και Moody’s να ανακοινώνουν υποβαθμίσεις, τους μικροαποταμιευτές να συνωστίζονται στα Τραπεζικά γκισέ και να αναζωπυρώνεται ακόμη και η χρυσοφιλία, καθώς σημειώνονται αυξημένες συναλλαγές στη χρυσή λίρα.

Παράλληλα, οι αποδόσεις των Ελληνικών ομολόγων αναρριχήθηκαν πάλι (στο 11% τα 10 ετή).

Με τη διατήρηση αυτών των δεδομένων, η επενδυτική αξιοπιστία του Ελληνικού Χρηματιστηρίου είναι στο ναδίρ, με τα επίπεδα των 850 μονάδων να φαντάζουν ως οροφή, καθώς η αναφορά σε εταιρικά θεμελιώδη μοιάζει "εκτός τόπου και χρόνου", ενόσω υπάρχει υψηλό "countryrisk", αφού ακόμη και ο για πολλές παραλείψεις κατά την περίοδο της παντοδυναμίας του Αλαν Γκρίνσπαν βλέπει αναπόφευκτο το "Grexit".

Κι όμως, η ελπίδα πεθαίνει τελευταία καθώς υπάρχουν και άλλα δεδομένα που μπορεί να εκθρέψουν ψήγματα, έστω, αισιοδοξίας για την Ελληνική Οικονομία. Η στροφή στο ρεαλισμό της Κυβέρνησης συνεχίζεται: 70% των όρων του μνημονίου γίνονται δεκτά και ζητείται να διαμορφωθεί μια παλέτα 10 μεταρρυθμίσεων από κοινού με τον ΟΟΣΑ. Το ομόλογο με ρήτρα ανάπτυξης τυγχάνει θετικής αποδοχής. Η διαμόρφωση πρωτογενούς πλεονάσματος με οροφή το 1,5% του ΑΕΠ ώστε να απελευθερωθούν πόροι για την ανάπτυξη είναι εύλογη. Τα αιτήματα για επιστροφή των κερδών από τα Ελληνικά ομόλογα κατοχής της ΕΚΤ, η έγκριση αυξημένου ορίου για έκδοση εντόκων γραμματίων και η ανετότερη χρήση του ELA δύσκολα μπορούν να απορριφθούν.

Η παράταση ωστόσο 6 μηνών θα δοθεί αν είμαστε πειστικοί για τη σύνταξη και εφαρμογή αξιόπιστου προγράμματος που θα συνάδει με την Ευρωπαϊκή πολιτική και θα εποπτεύεται αποτελεσματικά, διαδικασίες για τις οποίες φέρουμε την αποκλειστική ευθύνη, ώστε να συμφωνήσει το Βερολίνο που διατηρεί σκληρή στάση, παρά τις υποδείξεις του Ομπάμα να συνομολογήσει σε αναπτυξιακή κατεύθυνση.

Πάντως, στο αυριανό έκτακτο Eurogroup θα φανεί αν είναι εφικτή η σύγκλιση της Ελλάδος με τους δανειστές της, ώστε να υπάρξει οριστική συμφωνία στο αμέσως επόμενο της 16ης Φεβρουαρίου.

Είναι φανερό ότι τυχόν δρομολόγηση συμφωνίας από το αυριανό Eurogroup θα έχει ευεργετικό αντίκτυπο και στο Ελληνικό Χρηματιστήριο, καθιστώντας την περιοχή 750-800 μονάδων ως επίπεδο πυθμένα.

"Το βέβαιο είναι ότι η σχιζοφρενική κατάσταση που βιώνει το τελευταίο διάστημα, πρέπει σύντομα να λάβει τέλος, με την καθημερινή φιλολογία περί πιθανοτήτων εξόδου από την Ευρωζώνη από όλους τους ξένους οίκους να σταματήσει, καθώς αναστέλλει πλήθος οικονομικών δραστηριοτήτων που επικεντρώνουν πλέον μόνο στις απολύτως απαραίτητες για την επιβίωση" τονίζει ο σύμβουλος επενδύσεων της TecGroup.

Οι διεθνείς οικονομικές εξελίξεις

Με μικτά πρόσημα ολοκλήρωσαν και την σημερινή συνεδρίαση οι μεγάλες Ασιατικές Αγορές, όπου ξεχώρισαν οι Shanghai (+1,5%) και Nikkei (-0,33%).

Απομακρύνονται από τα υψηλά ημέρας οι Ευρωπαϊκές Αγορές, ενώ με μικρά κέρδη ξεκίνησε η συνεδρίαση στην Wall Street.

Σταθεροποιητικά κινούνται τα πολύτιμα μέταλλα, σημαντική η διόρθωση στο πετρέλαιο (πιθανός γεωπολιτικός παράγοντας επηρεασμού των τιμών θα αποτελέσει η κρίση στην Ουκρανία).

Ξεκινώντας εξ Ανατολών, οι διεθνείς αναλυτές επικέντρωσαν την προσοχή τους στην Κίνα και στον δείκτη τιμών καταναλωτή, ο οποίος τον Ιανουάριο αυξήθηκε κατά 0,8% (χαμηλό επίπεδο πληθωρισμού πενταετίας) σε σχέση με αύξηση 1,5% το αντίστοιχο διάστημα πέρσι. Οι εκτιμήσεις των οικονομολόγων έκαναν λόγο για αύξηση 1%.

Ρυθμό ανάπτυξης 7,4% εκτιμά η Ινδία για το τρέχον έτος.

Μεταφερόμενοι στις ΗΠΑ, αύξηση 3,7% σημείωσαν τον Δεκέμβριο τα ανοίγματα θέσεων εργασίας, σκαρφαλώνοντας στα 5,03 εκατ. (το υψηλότερο επίπεδο από το 2001), όπως έδειξαν τα στοιχεία από το Αμερικανικό Υπουργείο Εργασίας. Την ίδια στιγμή οι αποχωρήσεις (απολύσεις, παραιτήσεις κλπ) έφθασαν τα 4,89 εκατ. που αποτελεί το υψηλότερο μέγεθος από το 2008.

Επιστροφή στο ΧΑ

Επιστρέφοντας "εντός των τειχών", ο Γερμανός Υπουργός Οικονομικών Βόλφγκανγκ Σόιμπλε δήλωσε πως τα δημοσιεύματα για συμφωνία της Ελλάδας με την Κομισιόν πρέπει να είναι λάθος. Ο ίδιος ανέφερε, στα περιθώρια της διάσκεψης του G20, πως στο Eurogroup της Τετάρτης δεν θα υπάρξει διαπραγμάτευση ενός νέου προγράμματος για την Ελλάδα. "Αν η Ελλάδα δεν θέλει νέο πρόγραμμα όλα τελείωσαν", προειδοποίησε ο Γερμανός Υπουργός Οικονομικών.

Εννοείται ότι αν οι εξελίξεις αρχίσουν και πάλι να διαψεύδουν τις προσδοκίες και οι όποιες δηλώσεις δεν είναι απλά για την δημιουργία εντυπώσεων, οι "δύσκολες" συνεδριάσεις για το Χ.Α. θα επιστρέψουν από αύριο, κιόλας.

Από εκεί και πέρα, σε μείωση των τιμών-στόχων για τις Ελληνικές Τράπεζες προχώρησε η Barclays, αλλάζοντας ταυτόχρονα και τη σύστασή της σε "equal weight". Για την ΕΤΕ, η νέα τιμή-στόχος είναι στο 1,07 ευρώ από 2,31 ευρώ, για την Alpha Bank στο 0,34 από 0,82 ευρώ πριν, για την Τράπεζα Πειραιώς στο 0,61 ευρώ από 1,42 πριν και για τη Eurobank στο 0,14 ευρώ από 0,39 προγενέστερα.

Η Barclays αναγνωρίζει ότι υπάρχουν περισσότερο πτωτικοί κίνδυνοι για την κίνηση των τιμών, παρά καταλύτες για άνοδο.

Από την άλλη και σύμφωνα με την Bank of America Merrill Lynch, έχουν αρχίσει να φαίνονται κάποια σημάδια ότι είναι πιθανή μια συμβιβαστική λύση.

Σύμφωνα με την Bank of America, αν και η Ευρώπη απέχει πολύ από το να καταλήξει σε συμφωνία με την Ελλάδα, ωστόσο η ανάλυση δείχνει πως η ρευστότητα των Τραπεζών δεν θα είναι πρόβλημα, εκτός και αν υπάρξει κάποιο μεγάλο "bank run". Οι εκτιμήσεις του οίκου δείχνουν επίσης πως η Ελληνική Κυβέρνηση μπορεί δυνητικά να καταβάλει τις δόσεις του ΔΝΤ τον Μάρτιο, όμως θα αντιμετωπίσει δυσκολίες μετά τον Μάιο.

Η αξιολόγηση "CCC+" των τεσσάρων Ελληνικών Τραπεζών παραμένει σε "Watch Negative" μετά την τελευταία ανακοίνωση της ΕΚΤ, ανέφερε η S&P. Όπως σημείωσε στην ανακοίνωση ο οίκος αξιολόγησης, η διατήρηση των Τραπεζών σε καθεστώς παρακολούθησης αντανακλά την πιθανότητα υποβάθμισης, αν πάψει να είναι διαθέσιμη η στήριξη από τις Ευρωπαϊκές Αρχές και την ΕΚΤ.

Ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, στις 17.00 βρέθηκε στις 830,24 μονάδες (+8,5%) και μέσω των τελικών δημοπρασιών έκλεισε στις 826,31 μονάδες με κέρδη 7,98%. Ο Τραπεζικός δείκτης ολοκλήρωσε την συνεδρίαση στις 698,4 μονάδες με ημερήσια κέρδη 15,81%.

Ο τζίρος αναρριχήθηκε στα 142,2 εκατ. από τα οποία τα 5 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΤΕ, ΙΝΛΟΤ, ΜΠΕΛΑ, ΟΠΑΠ, ΠΕΙΡ, ΕΧΑΕ, ΑΛΦΑΤΠ, ΑΛΦΑ, ΠΕΙΡΤΠ, ΠΕΙΡ). Έξι "γνωστοί ύποπτοι" (ΕΤΕ, ΟΤΕ, ΑΛΦΑ, ΠΕΙΡ, ΕΥΡΩΒ, ΟΠΑΠ) "απασχόλησαν" το 79% της συνολικής μικτής αξίας συναλλαγών.

Διακινήθηκαν συνολικά 283875828 τίτλοι, από τους οποίους οι 209279623, στο ταμπλώ του FTSE25.

Μένοντας στο ταμπλώ των Δεικτοβαρών μετοχών και πλην των Viohalco, Motor Oil, Jumbo, Folli Follie Group, ΔΕΗ, ΟΠΑΠ, ΟΤΕ και Τέρνα Ενεργειακής, που "είδαν" και τα δύο πρόσημα, οι υπόλοιπες μετοχές του 25αρη δεν ήλθαν σε επαφή με το αρνητικό πρόσημο. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι MIG, Viohalco, Ελλάκτωρ, Ελ. Πετρέλαια, ΕΧΑΕ, Μέτκα, Μυτιληναίος και ΟΛΠ.

Παραμένοντας στον τίτλο του Οργανισμού Λιμένος Πειραιώς (+16,91%), ασφαλώς και όσοι ασχολούνται με την εν λόγω μετοχή θα βρίσκονται "στα πρόθυρα νευρικής κρίσης".

Μετά την δήλωση του αρμόδιου Υπουργού κ. Δρίτσα, σύμφωνα με την οποία σταματάει κάθε διαδικασία ιδιωτικοποίησης, ακολούθησαν δημοσιεύματα σύμφωνα με τα οποία η Κυβερνητική πρόταση προς τους δανειστές περιλαμβάνει συνέχιση των ιδιωτικοποιήσεων, μεταξύ των οποίων και του διαγωνισμού πώλησης του 67,7% των μετοχών του ΟΛΠ.

Ακολούθησε ανακοίνωση από το Υπουργείο Οικονομικών η οποία υποστηρίζει πως βλέπει θετικά την υφιστάμενη σύμβαση με την Κινεζική Cosco. Στην ίδια ανακοίνωση αναφέρεται πως δεν έχει γίνει καμία αναφορά για την τύχη του διαγωνισμού πώλησης του 67,7% των μετοχών του OΛΠ. Λίγα λεπτά μετά την ανακοίνωση του Υπουργείου Οικονομικών, δημοσίευμα της "Wall Street Journal" επικαλούμενο πηγές του ΥΠΟΙΚ ανέφερε ότι ο διαγωνισμός θα προχωρήσει κανονικά.

Σε κάθε περίπτωση, ίσως αξίζει αναφοράς η προσπάθεια ανοδικής αντίδρασης, για την εν λόγω μετοχή, η οποία έχει ξεκινήσει από τα 9,89 ευρώ (κλείσιμο 30/1). Μάλιστα το σημερινό κλείσιμο του τίτλου στα 13,00 ευρώ και υψηλότερα από το τεχνικά ζητούμενο (κλείσιμο υψηλότερα των 12,60 - 12,68 ευρώ), βγάζει τον τίτλο από το βραχυπρόθεσμο πτωτικό κανάλι και αν επιβεβαιωθεί βάζει σαν επόμενο τεχνικό στόχο τα 14,00 ευρώ.

Ικανοποιητική η τελική εικόνα με 99 ανοδικές μετοχές έναντι 28 πτωτικών, ενώ για 32 τίτλους τα ημερήσια κέρδη ξεπέρασαν το 9%.

Χαμηλότερα του 25αρη, αξιοπρόσεκτη πλαγιοανοδική κίνηση για την Intralot, που έχει ξεκινήσει από τα 1,31 ευρώ (κλείσιμο 30/1) και για τον Άβακα, που έχει ξεκινήσει από τα 0,5010 ευρώ (κλείσιμο 28/1).

Ακόμα μεγαλύτερης προσοχής ίσως χρειάζονται Πλ. Θράκης (+9,09%) και Inform Λύκος (+7,14%).

Στην πρώτη περίπτωση, τουλάχιστον εντυπωσιακό ήταν το σημερινό "φίνις" των αγοραστών (βλ. διάγραμμα), που "σκούπισαν" ότι προσφορά υπήρχε μετά τις 16.54.

Το ημερήσιο διάγραμμα της Πλαστικά Θράκης

Στην περίπτωση του Λύκου, την επιστροφή κεφαλαίου με καταβολή μετρητών καλείται να αποφασίσει η Γενική Συνέλευση στις 27/2/2015. Η επιστροφή θα προέλθει από ΑΜΚ με κεφαλαιοποίηση μέρους του αποθεματικού "διαφορά από έκδοση μετοχών υπέρ το άρτιο" ποσού ευρώ 14.404.861,80 με αύξηση της ονομαστικής αξίας της μετοχής κατά ευρώ 0,70 και ταυτόχρονη ισόποση μείωση του μετοχικού κεφαλαίου με σκοπό την επιστροφή κεφαλαίου με καταβολή μετρητών στους μετόχους.

Επίσης η τακτική γενική συνέλευση των μετόχων τον προσεχή Ιούνιο, μεταξύ άλλων, θα κληθεί να εγκρίνει και την διανομή μερίσματος 0,40 ευρώ. Σύμφωνα με ανακοίνωση της εισηγμένης, η Cloudbiz, πάροχος προγραμμάτων επιβράβευσης πελατών και συστημάτων CRM στην Ελλάδα (με παρουσία της στην ελληνική Αγορά Loyalty Services και προγραμμάτων CRM και με δραστηριότητα σε 7 Χώρες), προχώρησε στην υπογραφή αποκλειστικής συμφωνίας με την INFORM.

--ΧΠΑ

Συνεδρίαση που ξεκίνησε με ανοδική αντίδραση τεχνικού χαρακτήρα και εξελίχθηκε σε σημαντική άνοδο εν μέσω προσδοκιών για επίτευξη συμφωνίας - γέφυρας μεταξύ Ελληνικής Κυβέρνησης και Δανειστών.

Τουλάχιστον σημαντική η αύξηση των συναλλαγών, τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (73.944 συμβόλαια).

Η εντυπωσιακή άνοδος οδήγησε σε εσπευσμένο κλείσιμο "short" θέσεων, αλλά και κατοχύρωση κερδών από λίγους "long", με αποτέλεσμα οι ανοιχτές θέσεις για το συμβόλαιο του δείκτη στον πρώτο μήνα να μειωθούν στα 43.852 συμβόλαια.

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 24.397, 23.104 για τον Φεβρουάριο, 1.293 για τον Μάρτιο και 0 για τον Ιούνιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 247) κινήθηκε μεταξύ 227,5 και 257,5 μονάδων, γυρίζοντας σε οριακό premium 0,20%.

Δεν υπήρξε αξιοσημείωτος δανεισμός τίτλων, ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΤΕ (4.366), ΔΕΗ (1.565), Alpha Bank (22.802), Εθνική (15.480), Πειραιώς (13.176), Eurobank (11.529), ΟΠΑΠ (1.582), Μυτιληναίο (600), MIG (551), Ελλάκτωρα (316), ΕΧΑΕ (290), ΓΕΚ (495), Jumbo (146), Τιτάνα (314), Intralot (191), Motor Oil (136).

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE υποχώρησε οριακά, στο 78%, ενώ ο όγκος συναλλαγών έμεινε χαμηλά, στα 444 δικαιώματα (322 calls και 122 puts).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (44.953.788 τεμ.), Eurobank (12.522.468 τεμ.), Πειραιώς (25.603.609 τεμ.), Εθνική (1.179.482 τεμ.).