Με ενθαρρυντικές ενδείξεις ξεκίνησε για το ΧΑ ο Σεπτέμβριος. Μήνας, που προοιωνίζεται μεστός εξελίξεων τόσο εκτός όσο εντός, με όσα αυτά μπορεί να συνεπάγονται (και) για την χρηματιστηριακή αγορά.

Η πιο ενθαρρυντική συνίσταται στον απεγκλωβισμό της αγοράς από μια κατάσταση που ξεκίνησε περίπου στα μέσα Ιουλίου και διήρκεσε μέχρι την τελευταία συνεδρίαση του Αυγούστου, με την ανοδική διαφυγή να επιβεβαιώνεται στο διήμερο Τετάρτης- Πέμπτης.

Η ενεργοποίηση του ανοδικού σεναρίου δηλαδή της προσέγγισης των 588 μονάδων για τον ΓΔ προσέλκυσε αυξημένες συναλλαγές/τζίρους με κύριο στόχο πλέον τα επίπεδα τιμών του ΧΑ προ δημοψηφίσματος του Brexit.

Πρακτικά το ΧΑ "βλέπει" τις 620 μονάδες δηλαδή εκεί που ήταν πριν την 23η Ιουνίου (χαμένο έδαφος, που υπερκαλύφθηκε σε όλες τις κύριες ευρωπαϊκές αγορές με την δική μας να υπολείπεται θεαματικά).

Ωστόσο η επίτευξη του θετικού σεναρίου μόνο εύκολη δεν δείχνει, παρά την θεαματική αλλαγή του κλίματος, την ενεργοποίηση των traders- όπως εύγλωττα αποτυπώθηκε κατ΄ αρχήν στην αύξηση συναλλαγών/τζίρου- και την διαμορφούμενη ανοδική φορά που έχει λάβει ο τραπεζικός κλάδος.

"Βδομαδιάτικο" 15% στις τράπεζες σημείωνε ο Θανάσης Σταυρόπουλος με τον ΔΤΡ να "κλείνει" στις 735,19 μονάδες (πολύ κοντά στα υψηλά ημέρας) αλλά να απαιτείται η επιβεβαίωση των 755/760 μονάδων προκειμένου να έχουν πιο ξεκάθαρη θέση οι long παίκτες.

Η αύξηση του τζίρου (στα 42,2 εκατ. ευρώ, αυξημένος 93% σε σχέση με την προ τελευταία εβδομάδα) ήταν εξ΄ αρχής ζητούμενη για να έχει νόημα η όποια προσπάθεια απεγκλωβισμού της αγοράς, όπερ και εγένετο. Στα 85 εκατ. ευρώ ο τζίρος την Τετάρτη, στα 45 την Πέμπτη και στα 30 την Παρασκευή, απολογισμός ενθαρρυντικός. Κι αν τα 30 εκατ. ευρώ για ορισμένους δεν είναι πολλά συγκρινόμενα με τα 18-20 του διαστήματος Αυγούστου συνιστούν αύξηση. Αν μη τι άλλο με τζίρους πάνω από 28-32 εκατ. ευρώ είναι πιο αντιπροσωπευτικές οι συνεδριάσεις (και από την τεχνική τους προσέγγιση).

Η εβδομάδα ξεκινά με αργία στην Wall Street (θα επηρεάσει ανάλογα τις ευρωπαϊκές αγορές και την ελληνική), με γνωστό το περιεχόμενο της αξιολόγησης του οίκου Fitch και εύγλωττη την προσοχή των παικτών εν όψει δύο σημαντικών ημερομηνιών την εβδομάδα που έρχεται.

Στις 8 Σεπτεμβρίου είναι προγραμματισμένη η τακτική συνεδρίαση της ΕΚΤ και την αμέσως επομένη στις 9 το Eurogroup, που παρότι δεν θα παράξουν άμεσο αποτέλεσμα για την Ελλάδα θα δώσουν το στίγμα προθέσεων τόσο της ΕΚΤ όσο των δανειστών. Την ίδια ημέρα θα γίνει και η Σύνοδος των Νοτίων στην Αθήνα (χωρίς όμως τον Ραχόι καθώς η Ισπανία οδεύει ξανά προς εκλογές), ενώ το επόμενο σαββατοκύριακο εγκαινιάζεται η ΔΕΘ, χωρίς ωστόσο να αναμένονται και πολλά ουσιώδη από την πλευρά του πρωθυπουργού.

Διεθνείς εξελίξεις και εσωτερικές διαμορφώνουν (και) την χρηματιστηριακή τάση, με την προοπτική της απομάκρυνσης μίας επιθετικής κίνησης της Fed το Σεπτέμβριο (στο θέμα των επιτοκίων) να συντηρεί το ανοδικό momentum στην Wall Street. Στις ευρωπαϊκές αγορές επίσης συντηρήθηκε η ανοδική φορά με ενδεικτική την διαμόρφωση του DAX στις 10.683,2 μονάδες.

Ομως τόσο εκτός όσο εντός οι προκλήσεις και οι αφορμές ανατροπών πληθαίνουν με την αδυναμία σχηματισμού κυβέρνησης στην Ισπανία να βαραίνει σε κάποιο ποσοστό (όσον αφορά στις αγορές του ευρώ-νότου).

Εντός θα σταθούμε στην αξιολόγηση του Fitch, με τον ξένο οίκο να φοβάται παρατεταμένες διαπραγματεύσεις με τους δανειστές (όπου και το κλειδί της τάσης για τον Σεπτέμβριο). Ο κίνδυνος πολιτικών εξελίξεων είναι προφανές, πως συνεκτιμάται στα σενάρια των ξένων επενδυτικών σπιτιών με ότι αυτό μπορεί να σημαίνει (και) για το ΧΑ. Μία ομαλή και εμπρόθεσμη αξιολόγηση πιθανότατα θα έχει άλλον αντίκτυπο (θετικό) και χρηματιστηριακά, μία εμπλοκή και παρελκυστική διαδικασία θα έχει άλλον (αρνητικό).

Στο Eurogroup της 9ης Σεπτεμβρίου πιθανών οι διαθέσεις των δανειστών με την συγκεκριμένη ημερομηνία να λειτουργεί ως ορόσημο. Ηδη η Αθήνα αναδιπλώθηκε άρδην κατ' αρχήν στο θέμα ΕΛΣΤΑΤ/Γεωργίου με τις δηλώσεις Χουλιαράκη ενδεικτικές των ελάχιστων περιθωρίων παρέκκλισης που έχει η ελληνική πλευρά.

Χρηματιστηριακοί παράγοντες θεωρούν καθοριστική (και) για το ΧΑ την εξέλιξη της διαπραγμάτευσης από την έκβαση της οποίας θα φανεί εάν το χρηματιστήριο θα μπορούσε να κινηθεί και πέραν των 620 μονάδων ή θα κινδύνευε να οπισθοχωρήσει και πάλι χαμηλότερα.

Κλάδος-κλειδί ο τραπεζικός με τα αποτελέσματα 6μηνου να αναδεικνύουν ορισμένα ψήγματα θετικών νέων και να επιτρέπουν συγκρατημένη αισιοδοξία βραχυπρόθεσμα. Η ουσία είναι, πως από τους 4 συστημικούς ομίλους έχουν γίνει βήματα αλλά ο...μαραθώνιος της ενεργητικής/αποτελεσματικής διαχείρισης των 120 δις ευρώ είναι επίπονος και γεμάτος "παγίδες" (αλλά και ευκαιρίες).

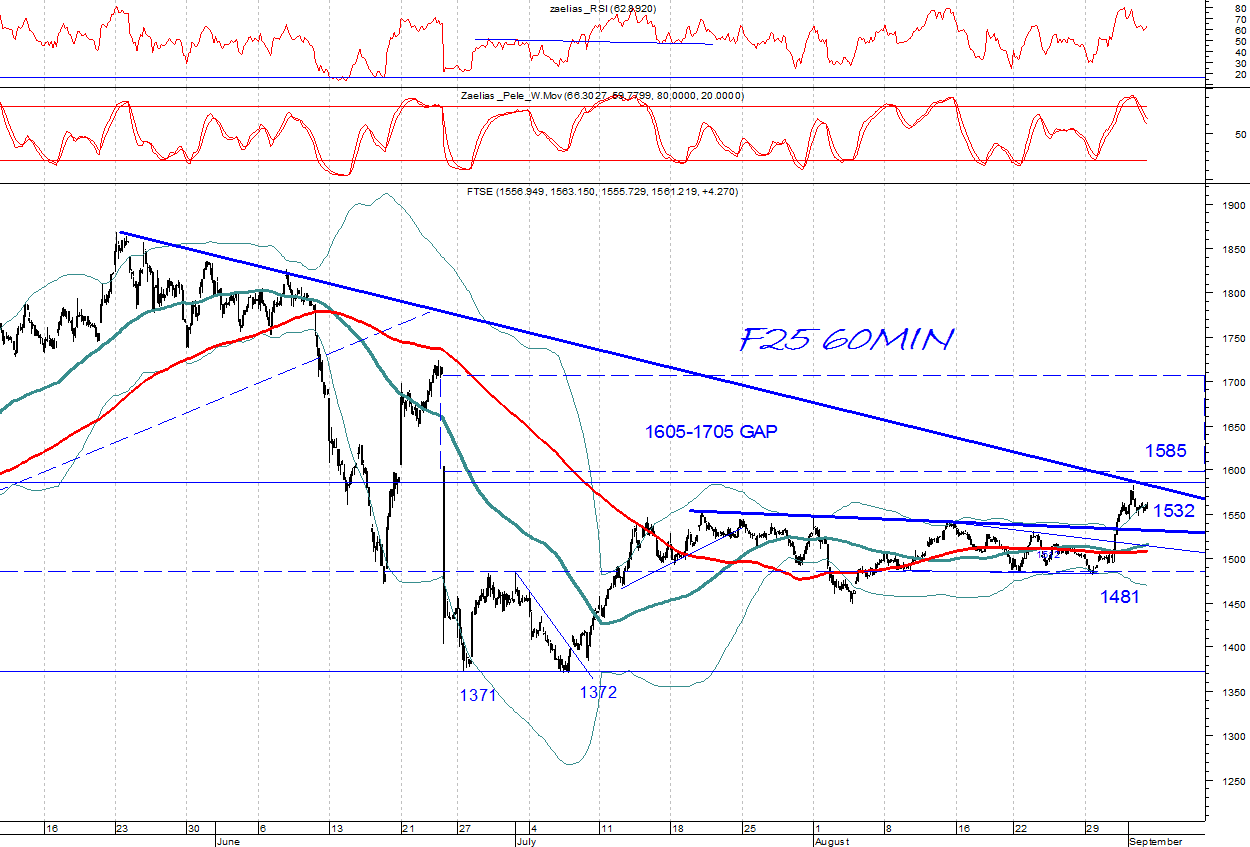

Από την πορεία του ΔΤΡ θα εξαρτηθεί σε μεγάλο βαθμό και η διακύμανση του FTSE25, που έπιασε τον στόχο των 1.570 μονάδων. Στο διάγραμμα ορίζονται τα σημαντικότερα τεχνικά σημεία, που διαμορφώνουν την φορά του δείκτη.

Για την υπέρβαση των πρώτων στόχων και την επιβεβαίωση του momentum απαιτούνται:

- συντήρηση της τάσης στα ξένα χρηματιστήρια,

- συνέχιση στην αυξημένη ενεργοποίηση των traders και τζίρους- τουλάχιστον- 24-28 εκατ. ευρώ,

- ανθεκτικότητα για τα δεικτοβαρή blue chips (Coca Cola, FF Group, Jumbo, TITAN, ΜΟΗ και βεβαίως ΟΤΕ,ΟΠΑΠ)

- ομαλή διαδικασία διαπραγμάτευσης.

Αναλυτικά από την τεχνική εικόνα των 21 μη τραπεζικών μετοχών του δείκτη για τις 12 η φορά έχει μεταβληθεί σε ανοδική ενώ για τις 9 παραμένει πτωτική.

Το θετικό είναι πως ανοδική είναι για τη πιο δεικτοβαρή μετοχή της Coca Cola (εβδομαδιαία απόδοση 2,25% και 5,38% σε μηνιαία ), των FF Group υπό προυποθέσεις των ΤΙΤΑΝ,ΜΟΗ και Jumbo για αυτό κομβική θεωρείται η συνέχεια για τις μετοχές των ΟΤΕ και ΟΠΑΠ.

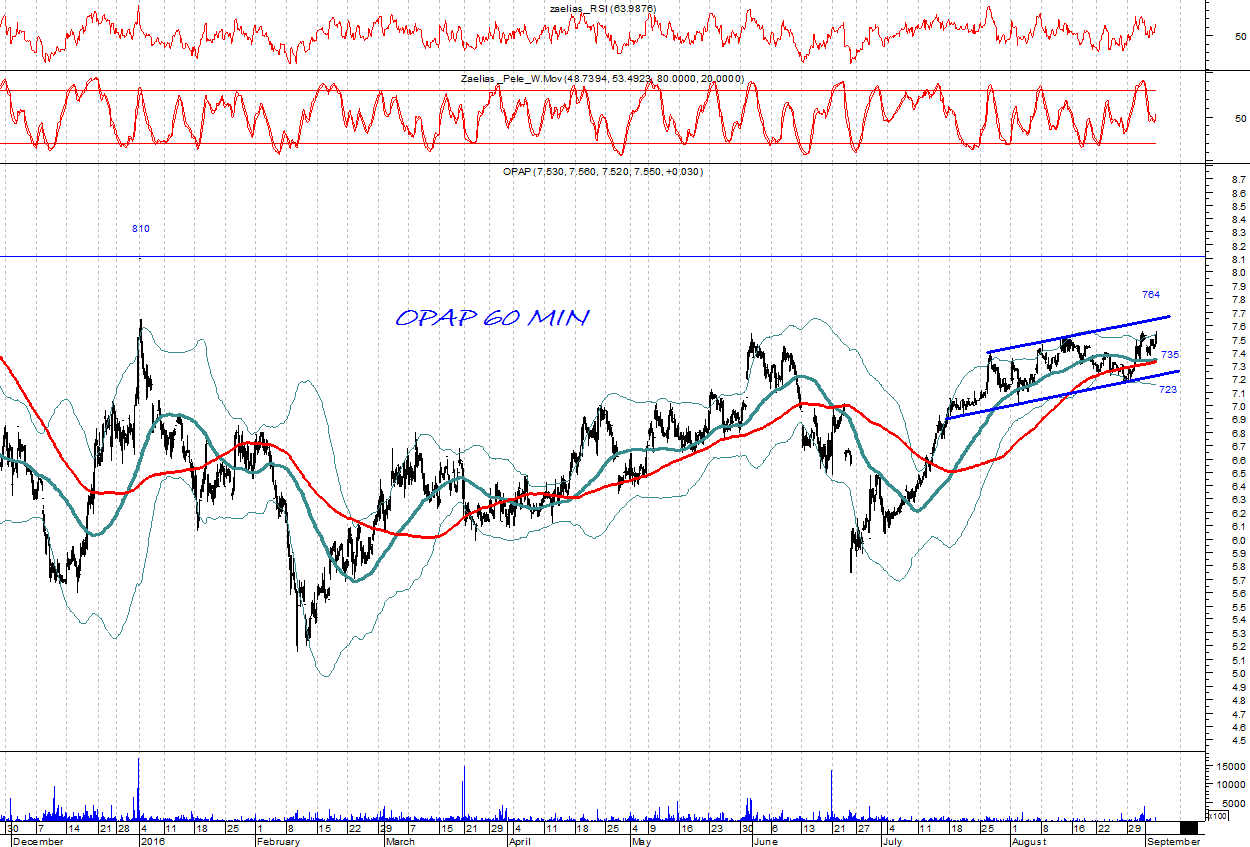

Συγκριτικά σε καλύτερη θέση η μετοχή του Οργανισμού σε εβδομαδιαία και μηνιαία μέτρηση, θα αποτελέσει- κατά την εκτίμηση μας- ένα από τα μη τραπεζικά-κλειδιά της τάσης. Στο σχετικό διάγραμμα έχουμε αρκετά καθαρή εικόνα για την τάση.

Θυμίζοντας πως για τη μετοχή του ΟΠΑΠ μετράται θετική απόδοση 3,01% σε εβδομαδιαία και επίσης 3,01% σε μηναία μέτρηση.

Να σημειώσουμε, πως Δευτέρα ανακοινώνονται τα αποτελέσματα των Τέρνα Ενεργειακής και Intralot, ενώ για την Τετάρτη είναι προγραμματισμένη η δημοπρασία εντόκων γραμματίων (13 εβδομάδων- προηγούμενη έκδοση στο 2,7%).

Κλείνοντας θα λέγαμε, πως την επόμενη εβδομάδα αν μη τι άλλο δεν θα πλήξουμε...