Αφού κατά την χθεσινή συνεδρίαση οι Ευρωπαϊκοί δείκτες έκλεισαν στα χαμηλά ημέρας, ή πολύ κοντά σε αυτά, ο EuroStoxx 600 βρέθηκε να υποχωρεί στο χαμηλότερο επίπεδο από τα μέσα Φεβρουαρίου και ο Ευρωπαϊκός Τραπεζικός δείκτης στο χαμηλότερο επίπεδο από το Νοέμβριο 2011, σήμερα τα Ευρωπαϊκά Χρηματιστήρια "είπαν" να αλλάξουν πρόσημο, επιχειρώντας ανοδική αντίδραση αγνώστου διαρκείας και την κίνηση αυτή έσπευσε να εκμεταλλευτεί και το Ελληνικό Χρηματιστήριο.

Έτσι, μετά από δύο ημέρας mini "sell off", όπου ο Γενικός Δείκτης του Χ.Α. βρέθηκε να χάνει 15,92%, ο κλαδικός δείκτης των Τραπεζών 35,54% και η συνολική κεφαλαιοποίηση του Χ.Α. να έχει συρρικνωθεί κατά 6,7 δισ., περίπου, το θετικό πρόσημο επέστρεψε και μάλιστα σε κίνηση "μονομπλόκ", χωρίς αλλαγές προσήμων και αμφισβητήσεις για το τελικό πρόσημο του Δείκτη.

Αναμφίβολα, στις επιλογές των traders βρέθηκαν οι Τραπεζικοί τίτλοι, όχι μόνο γιατί κατά τις προηγούμενες δύο συνεδριάσεις είχαν υποστεί τις συντριπτικά μεγαλύτερες απώλειες, αλλά και διότι λόγω αυξημένης συναλλακτικής δραστηριότητας, καθιστούν πιο εύκολες τις "ημερήσιες κινήσεις".

Στα χαρακτηριστικά της σημερινής συνεδρίασης, η σαφώς χαμηλότερη συναλλακτική δραστηριότητα (ο χαμηλότερος τζίρος των τελευταίων τριών συνεδριάσεων) και η κάπως πιο επιφυλακτική εικόνα στο υπόλοιπο ταμπλώ του FTSE25, αλλά και στην "μεγάλη εικόνα" της Αγοράς, έστω και αν οι ανοδικές μετοχές, ήταν υπερτριπλάσιες των πτωτικών.

Σημαντική η καθίζηση των συναλλαγών και στην Αγορά Παραγώγων, όσον αφορά τα συμβόλαια του δείκτη και όχι μόνο, ενώ μικρή αποκλιμάκωση παρουσίασαν οι αποδόσεις στην Αγορά ομολόγων, για τους Ελληνικούς Κρατικούς τίτλους: 2ετες 8,57%, 5ετες 9,39% και 10ετες 7,99%.

Επιστρέφοντας στο Χ.Α. και παίρνοντας την συνεδρίαση "step by step", αξίζει να σημειωθεί ότι με "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας) ξεκίνησαν οι ΑΛΦΑ, ΕΤΕ, ΕΥΡΩΒ, ΠΕΙΡ, ΒΙΟ, ΓΕΚΤΕΡΝΑ, ΓΡΙΒ, ΜΕΤΚ, ΜΟΗ, ΜΥΤΙΛ, ΟΛΠ, ΟΤΕ, ΤΕΝΕΡΓ και ΤΙΤΚ.

Η συμπλήρωση της πρώτης ώρας συναλλαγών βρήκε τον τζίρο να ακουμπά στα 18 εκατ. από τα οποία τα 1,4 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΟΠΑΠ), όμως σταδιακά η συναλλακτική δραστηριότητα κατέβασε στροφές, χωρίς αυτό να συνοδευτεί με υποχώρηση των ημερήσιων κερδών, κάτι που είχε σαν αποτέλεσμα το κλείσιμο των βασικών δεικτών αρκετά κοντά στα υψηλά ημέρας.

Σύμφωνα με τις συγκλίνουσες εκτιμήσεις εγχώριων αναλυτών, η σημερινή ανοδική αντίδραση, η οποία διεξήχθη με την "ευγενική χορηγία" των Διεθνών Αγορών, ήταν απόλυτα αναμενόμενη, στο περιθώριο της Συνόδου Κορυφής (18 - 19 τρέχοντος).

Σύμφωνα με τους αναλυτές, δυστυχώς, οι ενεργοί παίκτες δεν αναζήτησαν να τοποθετηθούν σε τίτλους εταιρειών με ελκυστικά θεμελιώδη, αλλά επέλεξαν να συνεχίσουν το Τραπεζοκεντρικό trading, παρά το γεγονός ότι είναι τοις πάσι γνωστό ότι το κλίμα στις Τραπεζικές μετοχές θα υποτροπιάσει με την πρώτη ευκαιρία, τόσο εντός, όσο και εκτός των τειχών.

Απόλυτα επιφυλακτικοί δηλώνουν οι εγχώριοι παράγοντες της Αγοράς, τονίζοντας ότι η πορεία των Ξένων Αγορών σε συνάρτηση με τη διάθεση για "risk off" από τους Ξένους επενδυτές που έχουν επενδύσει στο Ελληνικό Χρηματιστήριο θα συνεχίσουν να καθορίζουν την πορεία του Δείκτη.

Παραμένει ερωτηματικό, αν η σημερινή αντίδραση θα έχει και συνέχεια, εν όψει τέλους χρηματιστηριακού εξαμήνου και θα συνεχιστεί η επιχείρηση καλλωπισμού των αποτιμήσεων (window dressing), κάτι που θα εξυπηρετούσε τους διαχειριστές διεθνώς.

Από την άλλη, υπάρχει και πιο συντηρητική σχολή σκέψης, σύμφωνα με την οποία οποιαδήποτε κίνηση που δεν θα φέρει τον Γενικό Δείκτη υψηλότερα της ζώνης 550 - 580 και τον FTSE25 υψηλότερα των 1570 μονάδων, μόνο σαν ευκαιρία ρευστοποιήσεων σε σχετικά καλύτερες τιμές πρέπει να εκλαμβάνεται, αλλά και απεγκλωβισμού με χαμηλές απώλειες για όσους έχουν τοποθετηθεί σε υψηλότερα επίπεδα, καθώς η βραχυπρόθεσμη τάση θα παραμένει πτωτική.

Το γεγονός ότι έδειξε να κρατά η ζώνη 517 - 510, όσον αφορά τον Γενικό Δείκτη, μπορεί να δώσει ένα τεχνικό "τίναγμα" μέχρι τις 564 - 580 μονάδες, όμως από εκεί και ψηλότερα θα χρειαστούν σημαντικά υψηλότεροι τζίροι, ικανοί να απορροφήσουν την προσφορά των εγκλωβισμών της πρώτης μέρας πτώσης.

Χαμηλότερα από τις 517 - 510 μονάδες, ανοίγει η "καταπακτή" για υποχώρηση προς τις 480 και 460 μονάδες.

Ασφαλώς και υπάρχουν και οι περισσότερο απαισιόδοξοι, κυρίως Ξένοι διαχειριστές, που θεωρούν ότι οι Τραπεζικές μετοχές θα παραμείνουν ο "σάκος του μποξ", όσο οι Αγορές θα ανακαλύπτουν τα "απόνερα" του "Brexit", κάτι που θα πάρει σημαντικό χρόνο, καθώς δεν υπάρχει προηγούμενο, "πιλότος", για Αγορές και αναλυτές.

Και ενώ το σημερινό +8,88% του Τραπεζικού δείκτη (υποχώρησε αισθητά από το ενδοσυνεδριακό +12,21%) δεν αφήνει περιθώρια αμφιβολιών για τους θετικούς πρωταγωνιστές ημέρας, αξίζει να σημειωθεί ότι από τον υπόλοιπο, μη Τραπεζικό, 25αρη, μόνο ο τίτλος της Jumbo (-0,09%) ολοκλήρωσε την συνεδρίαση με αρνητικό πρόσημο.

Το ημερήσιο διάγραμμα του Τραπεζικού Δείκτη

Ξεχώρισαν οι Μυτιληναίος (+7,65%), Lamda Development (+6,65%), ΕΕΕ (+4,17%), Ελ. Πετρέλαια (+4,36%), ΕΧΑΕ (+4,44%), Viohalco (+4,46%) και κυρίως ο τίτλος της ΕΥΔΑΠ, ο οποίος παρά την αποκοπή μικτού μερίσματος 0,31 ευρώ ανά μετοχή, παρουσίασε "αξιοπρεπή συμπεριφορά", αλλά "προδόθηκε" από τις τελικές δημοπρασίες.

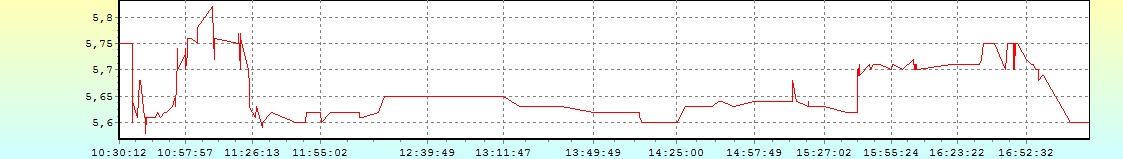

Πιο συγκεκριμένα ο τίτλος κινήθηκε μεταξύ 5,58 (-0,36%) και 5,82 ευρώ (+3,93%), στις 17.00 βρέθηκε στα 5,69 ευρώ και ολοκλήρωσε την συνεδρίαση στα 5,60 ευρώ, αμετάβλητος.

Τεχνικά, σαν επόμενη αντίσταση δείχνει το ψυχολογικό όριο των 6,00 ευρώ και αμέσως επόμενη τα 6,50 ευρώ. Σε καμία περίπτωση δεν πρέπει να επιστρέψει σε κλεισίματα χαμηλότερα των 5,11 ευρώ.

Το ημερήσιο διάγραμμα της ΕΥΔΑΠ

Τεχνικά και όσον αφορά τον δείκτη υψηλής κεφαλαιοποίησης (+4,60%), το "stop" στο " intraday short" έχει κατέβει στις 1457 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Πέντε ημερολογιακές ημέρες που περιλάμβαναν τρεις συνεδριάσεις, ήταν αρκετές για να γίνει αντιληπτό σε όλους ότι το "Brexit" αποτέλεσε ορόσημο για τις Αγορές αλλά και γενικότερα" αναφέρει ο Δημήτρης Τζάνας.

Μετά από δύο συνεδριάσεις με ισχυρούς κλυδωνισμούς που οδήγησαν σε απώλειες $2 τρισ. στις Διεθνείς Αγορές, ακολούθησε η αντίδραση στη σημερινή ημέρα, επιβεβαιώνοντας ότι η αβεβαιότητα που αναδύθηκε στο περιβάλλον είχε ως αποτέλεσμα την περισσότερη μεταβλητότητα.

Αυτό είναι αποτέλεσμα της αυξημένης νευρικότητας με την οποία ενεργούν οι επενδυτές που επιλέγουν να κινηθούν με ακόμη περισσότερο βραχυπρόθεσμους χρονικούς ορίζοντες, ενώ η κατηγορία των επενδυτών μακράς πνοής σπανίζει ακόμη περισσότερο!

Ωστόσο, οι κλυδωνισμοί των Αγορών βρήκαν "ετοιμοπόλεμες" τις Κεντρικές Τράπεζες που έχουν μέχρι τώρα ανταποκριθεί με επιτυχία (παρά το ιστορικό ναδίρ για τη Στερλίνα), ενώ δεν έχει προκύψει περίπτωση Χρηματοπιστωτικού Φορέα με "ειδικά προβλήματα" από ενδεχόμενες αρνητικές θέσεις, μέχρι στιγμής τουλάχιστον.

Το σκηνικό αυτό αναπόφευκτα έχει συμπαρασύρει στη δίνη του και το Ελληνικό Χρηματιστήριο, που λόγω της εγγενούς ρηχότητάς του εκδηλώνει εντονότερες διακυμάνσεις. Η συμπόρευση του Ελληνικού Χρηματιστηρίου με τα των Διεθνών Αγορών, θα αποτελεί αναπόφευκτα το έργο που θα παρακολουθήσουμε εφεξής, στο περιβάλλον "αχαρτογράφητων υδάτων" της Ευρωπαϊκής Οικονομίας.

Ένα περιβάλλον που μπορεί να οδηγήσει σε διάφορες εξελίξεις, καθώς το μεν κλίμα Ευρωσκεπτικισμού προϊδεάζει για ενδεχόμενη δοκιμασία της συνοχής της Ευρωπαϊκής Οικογένειας, ενώ την ίδια ώρα υπάρχουν και φωνές που διατυπώνουν την άποψη ότι η παρούσα κρίση είναι ιστορική ευκαιρία για πρωτοβουλίες προς περισσότερη ολοκλήρωση στην Ε.Ε. (π.χ. μέσω της αμοιβαιοποίησης των Εθνικών χρεών μεταξύ άλλων).

Και ενώ η ορατότητα περί το "τί μέλλει γενέσθαι" είναι ακόμη χαμηλή, μην επιτρέποντας οποιαδήποτε σοβαρή πρόβλεψη για την πορεία των Αγορών, είναι σαφές ότι αυξημένη ευθύνη αναλογεί στη Γερμανία που καλείται να υπερβεί το μονολιθισμό που μέχρι τώρα έχει εμφανίσει, σε σχέση με τη συνταγή της δημοσιονομικής πειθαρχίας για όλους και να παρουσιάσει και διαφορετικές προτάσεις προς τους Εταίρους.

Γίνεται επιπλέον αντιληπτό, ότι η διαφοροποίηση του Ελληνικού Χρηματιστηρίου προκειμένου να διαμορφώσει μια διαφορετική πορεία από εκείνη που θα υπαγορεύουν οι Διεθνείς Αγορές, απαιτεί νέους καταλύτες.

Δεδομένα, δηλαδή, που θα διαμορφώνουν την πεποίθηση ότι προωθούνται μεταρρυθμίσεις, επιταχύνονται διαδικασίες Ιδιωτικοποιήσεων, επιδιώκεται η δρομολόγηση δράσεων με όρους ιδιωτικοοικονομικούς, υλοποιούνται ενέργειες με εμπροσθοβαρή χαρακτηριστικά.

"Mission impossible", θα αντιτείνει όποιος έχει τις βιωματικές εμπειρίες της τελευταίας περιόδου στην Ελληνική Οικονομία και ευλόγως είναι σκεπτικιστής.

Το "Brexit", ωστόσο, συνιστά μια πρόκληση για να σκεφτούμε διαφορετικά και να αλλάξουμε τις συμπεριφορές μας, αλλιώς το Ελληνικό Χρηματιστήριο δύσκολα θα επαναπροσεγγίσει τις επιδόσεις των αρχών Ιουνίου, δηλαδή της περιοχής των 650 μονάδων, εκτιμά ο Δ/ντης Επενδύσεων της Κύκλος ΑΧΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Μικτές ήταν οι διαθέσεις που επικράτησαν στις μεγάλες Αγορές Ασίας και Ειρηνικού, όπου ξεχώρισε το +0,58% του Shanghai Composite, όμως αξίζει να σημειωθεί ότι όλοι οι δείκτες τερμάτισαν την συνεδρίαση μακριά από τα πρωινά χαμηλά και πολύ κοντά στα υψηλά ημέρας.

Αξιοπρόσεκτη ανοδική αντίδραση σε Ευρώπη και στο ξεκίνημα της συνεδρίασης στην Wall Street.

Ανακάμπτουν Πετρέλαιο και Ευρώ, ρευστοποιήσεις κερδών στον Χρυσό.

Ξεκινώντας εξ Ανατολών, προειδοποίησε για συνέχιση της αβεβαιότητας στις Αγορές ο Ιάπωνας Πρωθυπουργός Shinzo Abe και κάλεσε την Κυβέρνηση και την BoJ να παρακολουθούν στενά τις εξελίξεις στην Αγορά Συναλλάγματος. Από την πλευρά του ο Υπουργός Οικονομικών της Χώρας, Taro Aso, τόνισε πως οι συνθήκες της Αγοράς, μετά από το "Brexit", δεν είναι τόσο άσχημες όσο είχε προβλέψει η Ιαπωνική Κυβέρνηση. Πρόσθεσε πως η κατάσταση, τώρα, είναι διαφορετική από αυτή που ακολούθησε την κατάρρευση της Lehman Brothers, στην έναρξη της Παγκόσμιας οικονομικής κρίσης, επισημαίνοντας πως τώρα υπάρχει άφθονη ρευστότητα στο Χρηματοπιστωτικό Σύστημα.

Ερχόμενοι στην Ευρώπη, η Γαλλική καταναλωτική εμπιστοσύνη μειώθηκε λιγότερο από το αναμενόμενο τον Ιούνιο. Ο μηνιαίος δείκτης υποχώρησε στο 97, από 98 το Μάιο. Η μέτρηση ξεπέρασε τις προσδοκίες αφού οικονομολόγοι της "Wall Street Journal" ανέμεναν μια πτώση στο 96.

Τη μεγαλύτερη εμπιστοσύνη τους για τις εξαγωγές εξέφρασαν πριν το δημοψήφισμα του "Brexit" οι Γερμανικές Επιχειρήσεις που συμμετείχαν σε έρευνα του "Ifo". Οι προσδοκίες για τις εξαγωγές αυξήθηκαν στις 8,1 μονάδες τον Ιούνιο από τις 6,2 μονάδες τον Μάιο, αγγίζοντας το υψηλότερο επίπεδό τους από τον Δεκέμβριο του 2015.

Το ποσό των 3,1 δισ. Στερλινών "έριξε" η Τράπεζα της Αγγλίας στο Βρετανικό Τραπεζικό Σύστημα, μετά την απόφαση του Ηνωμένου Βασιλείου να φύγει από την ΕΕ.

"Αυτή η ένεση ρευστότητας είναι η τελευταία από τις τρεις προγραμματισμένες ειδικές δημοπρασίες που είχε ανακοινώσει η Τράπεζα πριν το δημοψήφισμα, που στόχο είχαν να κατευνάσουν τον πανικό που πιθανόν δημιουργούνταν για την κατάσταση των Βρετανικών Τραπεζών, γράφουν οι "Financial Times".

Στις 14 και 21 Ιουνίου, πριν το δημοψήφισμα, είχε προχωρήσει σε ενέσεις ρευστότητας 2,45 δισ. και 317 εκατ. Στερλινών αντίστοιχα.

Η S&P υποβάθμισε την μακροπρόθεσμη αξιολόγηση της πιστοληπτικής ικανότητας της Βρετανίας σε "ΑΑ" από "ΑΑΑ", με αρνητικό outlook. Σύμφωνα με το διεθνή οίκο αξιολόγησης το "Brexit" θα μπορούσε να οδηγήσει Χρηματοοικονομικές εταιρείες, ιδίως Ξένες, να αναζητήσουν άλλου έδρα, πέρα από τη Μεγάλη Βρετανία.

H S&P τονίζει ότι το αρνητικό outlook αντανακλά τα ρίσκα που σχετίζονται με τις οικονομικές προοπτικές, τις δημοσιονομικές επιδόσεις αλλά και τον ρόλο της Στερλίνας ως αποθεματικού Νομίσματος. Παράλληλα η διαφορετική απόφαση που ελήφθη από Σκωτία και Βόρειο Ιρλανδία προκαλεί ευρύτερα θέματα συνταγματικού τύπου για τη Μεγάλη Βρετανία.

Ο οίκος αξιολόγησης αναμένει σημαντική επιβράδυνση της Βρετανικής Οικονομίας, μετά την ψήφο υπέρ της αποχώρησης, με το ΑΕΠ να αυξάνεται κατά μέσο όρο 1,1% την τριετία από το 2016 ως το 2019. Τον Απρίλιο η αντίστοιχη πρόβλεψη ήταν για ανάπτυξη 2,1%.

O διεθνής οίκος προχώρησε και στην υποβάθμιση σε "ΑΑ" της αξιολόγησης της πιστοληπτικής ικανότητας της Τράπεζας της Αγγλίας (BoE).

Από την πλευρά της η Fitch υποβάθμισε την μακροπρόθεσμη πιστοληπτική αξιολόγηση της Μεγάλης Βρετανίας σε "AA" από "AA+". H προοπτική (outlook) της αξιολόγησης είναι αρνητική.

Ο διεθνής οίκος επιβεβαίωσε τις αξιολογήσεις "ΑΑΑ" για το "country ceiling" της Χώρας και "F1+" για την βραχυπρόθεσμη πιστοληπτική ικανότητα.

Σύμφωνα με τη Fitch η απόφαση της Μεγάλης Βρετανίας να εγκαταλείψει την ΕΕ θα επιφέρει αρνητικές επιπτώσεις στην Οικονομία, τα Δημόσια Οικονομικά αλλά και την Πολιτική Ενότητα. Ο διεθνής οίκος εκτιμά πως η αβεβαιότητα, μετά το δημοψήφισμα, θα πλήξει την αύξηση του Βρετανικού ΑΕΠ, βραχυπρόθεσμα. Το ΑΕΠ θα "τρέξει" με ρυθμό 1,6% φέτος (έναντι προηγούμενης πρόβλεψης 1,9%), 0,9% το 2017 (προηγούμενη εκτίμηση 2,0%) και 0,9% το 2018 (προηγούμενη πρόβλεψη επίσης 2,0%).

"Η μεσοπρόθεσμη επίπτωση θα εξαρτηθεί από την όποια μελλοντική εμπορική συμφωνία συνάψει με την ΕΕ, που αποτελεί με διαφορά τον σημαντικότερο εμπορικό της Εταίρο", τονίζει η Fitch.

"Οι Κεντρικές Τράπεζες ανά τον Κόσμο θα πρέπει να έχουν στόχο την ευθυγράμμιση των νομισματικών πολιτικών για να μετριαστούν τα αποσταθεροποιητικά ντόμινο μεταξύ Οικονομιών. Οι υπεύθυνοι άσκησης πολιτικής θα πρέπει να έχουν επαρκή εργαλεία για να πετυχαίνουν τους στόχους τους και όταν τα έχουν, πρέπει να τα χρησιμοποιούν", υπογράμμισε ο επικεφαλής της ΕΚΤ Μάριο Ντράγκι σε φόρουμ της ΕΚΤ στην Πορτογαλία.

Παράλληλα, υπερασπίστηκε την πολιτική της ΕΚΤ, τονίζοντας ότι "δείξαμε με τα μη συμβατικά εργαλεία, ότι είναι δυνατόν να καλλιεργούνται φιλόξενες χρηματοοικονομικές συνθήκες ακόμη και με χαμηλά επιτόκια".

"Το αποτέλεσμα του δημοψηφίσματος στη Βρετανία θα επιβαρύνει τις Οικονομίες και άλλων Χωρών - Μελών της Ευρωπαϊκής Ένωσης, κυρίως λόγω των χαμηλότερων εξαγωγών και θα αυξήσει τον πολιτικό κίνδυνο στην Ευρώπη", σύμφωνα με τη Fitch.

Ο βασικός παράγοντας οικονομικής πίεσης θα είναι οι χαμηλότερες εξαγωγές προς τη Βρετανία, όμως το μέγεθος της επίπτωσης θα εξαρτηθεί από τους όρους οποιασδήποτε μελλοντικής εμπορικής συμφωνίας. Μια συνεχιζόμενη σημαντική πτώση της Στερλίνας, επίσης, θα συνέβαλε στην αποδυνάμωση των εξαγωγών, δίνοντας ώθηση στη Βρετανική ανταγωνιστικότητα και μειώνοντας την αγοραστική δύναμή της για εισαγωγές σε ευρώ.

Οι πιο εκτεθειμένες Χώρες είναι η Ιρλανδία, η Μάλτα, το Βέλγιο, η Ολλανδία, η Κύπρος και το Λουξεμβούργο, οι εξαγωγές Αγαθών και Υπηρεσιών των οποίων προς τη Βρετανία αντιστοιχούν τουλάχιστον στο 8% του ΑΕΠ τους.

Οι Χώρες της ΕΕ θα μπορούσαν να επωφεληθούν από τη στροφή μέρους των ξένων άμεσων επενδύσεων από τη Βρετανία προς την ΕΕ. Όμως, οι Χώρες όπως το Λουξεμβούργο, η Μάλτα, το Βέλγιο και η Γερμανία, που έχουν μεγάλο απόθεμα άμεσων ξένων επενδύσεων και χρηματοοικονομικά περιουσιακά στοιχεία στη Βρετανία, θα υποστούν απώλειες στην αξία των στοιχείων αυτών σε ευρώ, αν υπάρξει μόνιμη υποτίμηση της Στερλίνας.

Μεταφερόμενοι στις ΗΠΑ, η Οικονομία επιβραδύνθηκε το πρώτο τρίμηνο αλλά όχι όσο είχε υπολογιστεί προηγουμένως. Το Υπουργείο Εμπορίου ανακοίνωσε ότι το ΑΕΠ αυξήθηκε με ρυθμό 1,1% το πρώτο τρίμηνο του 2016, έναντι προηγούμενης πρόβλεψης για ανάπτυξη 0,8%. Αναλυτές που συμμετείχαν σε δημοσκόπηση του Reuters προέβλεπαν ότι η ανάπτυξη θα διαμορφωθεί το πρώτο τρίμηνο στο 1%.

Σημειώνεται ότι το τελευταίο τρίμηνο του 2015 η Αμερικανική Οικονομία είχε αναπτυχθεί με ρυθμό 1,4%.

Επιστροφή στο ΧΑ

Νέες, χαμηλότερες τιμές - στόχους για τις μετοχές των Ελληνικών Τραπεζών δίνει η Goldman Sachs σε Πανευρωπαϊκή έκθεσή της, μετά και τα νέα δεδομένα που δημιουργεί το δημοψήφισμα για "Brexit".

Σύμφωνα με την GS, o λόγος της μείωσης των τιμών - στόχων για τις τρεις Ελληνικές Τράπεζες που καλύπτει, είναι επειδή αναμένει ότι η ποιότητα του ενεργητικού των Ευρωπαϊκών Τραπεζών θα επιδεινωθεί μετά το "Brexit" κατά 3%, σε μέσο όρο και αν και το μεγαλύτερο πλήγμα θα δεχθούν οι Βρετανικές Τράπεζες, τα πιστωτικά κόστη θα είναι ιδιαίτερα αυξημένα για τις Τράπεζες του Νότου.

Ο οίκος δίνει νέα τιμή - στόχο για την Alpha Bank στα 2,35 ευρώ από 3,3 ευρώ ενώ διατηρεί τη σύσταση "buy". Παράλληλα, κατεβάζει την τιμή - στόχο για την Τράπεζα Πειραιώς στο 0,25 από 0,35 ευρώ με σύσταση "neutral", αλλά και την τιμή για Eurobank στο 0,9 ευρώ από 1,4 ευρώ, διατηρώντας επίσης σύσταση "neutral".

Από εκεί και πέρα και όπως προαναφέρθηκε, ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο. Αναρριχήθηκε μέχρι τις 543,44 μονάδες (+4,64%), στις 17.00 βρέθηκε στις 541,06 (+4,18%) και μέσω των τελικών δημοπρασιών ολοκλήρωσε την συνεδρίαση στις 538,65 μονάδες με ημερήσια κέρδη 3,72%.

Ο τζίρος περιορίστηκε στα 86,6 εκατ. από τα οποία τα 5,7 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΟΠΑΠ, ΕΧΑΕ, ΦΦΓΚΡΠ, ΑΛΦΑ, ΕΤΕ, ΜΠΕΛΑ). Alpha Bank, Eurobank, Εθνική, Πειραιώς, ΟΤΕ και ΟΠΑΠ απέσπασαν το 85% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25 και πλην των ΓΕΚΤΕΡΝΑ, ΕΥΔΑΠ, Μέτκα, ΟΛΠ και Jumbo, όλες οι υπόλοιπες δεν ήλθαν σε επαφή με το αρνητικό πρόσημο.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Ελ. Πετρέλαια, Μυτιληναίος και Lamda Development και στο χαμηλό ημέρας οι ΔΕΗ και ΟΠΑΠ.

Ικανοποιητική η τελική εικόνα με 76 ανοδικές μετοχές, έναντι 25 πτωτικών, ενώ για 19 τίτλους τα ημερήσια κέρδη ξεπέρασαν το 7%.

---ΧΠΑ

Συνεδρίαση σημαντικής ανοδικής αντίδρασης και στην Αγορά Παραγώγων, που συνδυάστηκε με νεότερη καθίζηση των συναλλαγών στα συμβόλαια του δείκτη, αλλά και στα Σ.Μ.Ε. επί μετοχών (69.717 συμβόλαια).

Στα 5.805 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Ιούλιος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 1.834, 1.660 για τον Ιούλιο και 174 για τον Αύγουστο - τιμή εκκαθάρισης για τον πρώτο μήνα, 1.449,5) κινήθηκε μεταξύ 1380 και 1454 μονάδων και μηδένισε την υποτίμηση, κλείνοντας πολύ κοντά στην θεωρητική του τιμή, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (8.598 ΕΕΕ, 6.000 Πειραιώς, 315.000 MIG), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΔΕΗ (539), Alpha Bank (11.007), Eurobank (9.833), Πειραιώς (18.662), Εθνική (21.963), MIG (5.717), ΟΠΑΠ (406), Ελ. Πετρέλαια (238), ΟΤΕ (319), Μυτιληναίο (251), ΓΕΚ (163), Viohalco (137), Μέτκα (104).

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap αυξήθηκε στο 47%, ενώ ο όγκος συναλλαγών ήταν στα 195 δικαιώματα (192 αγοράς και 3 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (17.114.629 τεμ.). Πειραιώς (49.701.782 τεμ.), Alpha Bank (10.870.541 τεμ.) και Eurobank (12.059.219 τεμ.).

(*) Τα στοιχεία Συναλλαγές Δανεισμού Τίτλων μέσω OTC δηλώνονται από τους χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ έως και τη προηγούμενη εργάσιμη ημέρα.