Αλλαγή σκηνικού στην τελευταία συνεδρίαση της εβδομάδας και προτελευταία του μήνα, μία συνεδρίαση που θα μπορούσε να χαρακτηριστεί σαν "ειδικών συνθηκών", λόγω της προσωρινής αναστολής διαπραγμάτευσης των τίτλων των Alpha Bank, Eurobank και Πειραιώς, αλλά και των παραστατικών τίτλων των Alpha Bank και Πειραιώς.

Σύμφωνα με τα μέχρι στιγμής γνωστά δεδομένα, στις 2/12 επιστρέφει σε διαπραγμάτευση το σύνολο των τίτλων (μετά reverse split και Α.Μ.Κ., για Alpha Bank και Eurobank), ενώ από Δευτέρα βγαίνουν σε προσωρινή αναστολή διαπραγμάτευσης η μετοχή της Εθνικής και ο παραστατικός τίτλος αυτής.

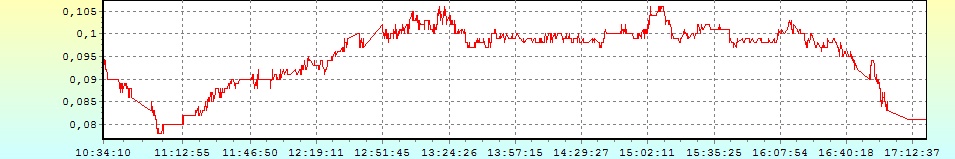

Μία Εθνική που σήμερα τα είχε όλα, κάνοντας μία, τουλάχιστον, εντυπωσιακή ενδοσυνεδριακή κίνηση (βλ. διάγραμμα).

Ακόμα και αν υποθέσουμε ότι αυτοί οι οποίοι στην αρχή της συνεδρίασης έστειλαν στον τίτλο στα 0,078 ευρώ (-19,59%) είχαν τον λόγο τους και ακολούθησαν την "πεπατημένη" των αμέσως προηγούμενων συνεδριάσεων, ομολογουμένως κανείς δεν κατάλαβε την εμφάνιση των "καθυστερημένων" αγοραστών που όχι μόνο μηδένισαν τις πρωινές απώλειες, αλλά γύρισαν την μετοχή μέχρι τα 0,1060 ευρώ (+9,28%), για να ολοκληρώσει την συνεδρίαση, υπό το βάρος νέας εμφάνισης επιθετικών πωλητών, στα 0,081 ευρώ με απώλειες 16,49% και σε νέα ιστορικά χαμηλά.

Το ημερήσιο διάγραμμα της Εθνικής Τράπεζας

Μένοντας στην περίπτωση της Εθνικής, την αναστολή διαπραγμάτευσης του ειδικού δικαιώματος της Εθνικής (ADR) ανακοίνωσε το New York Stock Exchange, ξεκινώντας την διαδικασία διαγραφής του από την Αμερικανική Αγορά. Η αιτία είναι ότι η τιμή του ADR έχει παραμείνει για μεγάλο χρονικό διάστημα κάτω του ορίου του $1. Όπως αναφέρει και το ΝYSE στη σχετική ανακοίνωση, ο τίτλος δεν είναι κατάλληλος για διαπραγμάτευση λόγω "υπερβολικά χαμηλών" επιπέδων της τιμής. Σημειώνεται ότι η Εθνική έχει δικαίωμα να ζητήσει επανεξέταση από επιτροπή του NYSE.

Σε νέα ιστορικά χαμηλά, όπως ήταν φυσικό, έκλεισε και ο κλαδικός δείκτης των Τραπεζών (-5,39%).

Το διάγραμμα του Τραπεζικού Δείκτη από την αρχή του έτους

Από εκεί και πέρα και μένοντας στον Τραπεζικό κλάδο, τα ενημερωτικά δελτία για την εισαγωγή προς διαπραγμάτευση των νέων μετοχών των Alpha Bank και Eurobank, που εκδόθηκαν από την αύξηση του μετοχικού κεφαλαίου των Τραπεζών, ενέκρινε το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς.

Επίσης το Χ.Α. αποφάσισε πως στο διάστημα προσωρινής παύσης διαπραγμάτευσης των μετοχών των Alpha Bank, Eurobank, Εθνικής και Πειραιώς, αναστέλλεται και η διαπραγμάτευση των αντίστοιχων προϊόντων δανεισμού τίτλων.

Μεταφερόμενοι στις επιμέρους ανακοινώσεις, που σίγουρα έχουν σημαντική σημασία για την χρηματιστηριακή συμπεριφορά των μετοχών, όταν αυτές επιστρέψουν στο ταμπλό του Χ.Α., στην περίπτωση της Eurobank και λόγω της ολοκλήρωσης της Α.Μ.Κ. κατά 2,039 δισ ευρώ, το ποσοστό του ΤΧΣ υποχωρεί στο 2,38% ενώ η ομάδα βασικών επενδυτών (Fairfax, WL Ross and Co, Brookfield, Highfield) κατέχει περίπου το 35% του νέου μετοχικού κεφαλαίου. Εξ αυτών πάνω το 16,88% το κατέχει η Fairfax η οποία κατείχε πριν την αύξηση το 12,94% των δικαιωμάτων ψήφου.

Με ποσοστό 5,32% εμφανίζεται και η Eurolife κατέχοντας 116 εκατ. μετοχές, λόγω της μετατροπής senior και junior τίτλων που κατείχαν εσωτερικά μεταβλητά κεφάλαια σε μετοχές. Το παραπάνω ποσοστό έχει υπολογισθεί βάσει της πληροφόρησης που είχε η Eurobank στη διάθεσή της κατά τη σύνταξη του ενημερωτικού, ενώ το τελικό ποσοστό ενδέχεται να διαφέρει.

Επίσης, στο 11,01% (από 66,24%) έπεσε το ποσοστό του ΤΧΣ στο μετοχικό κεφάλαιο της Alpha Bank, μετά την ολοκλήρωση της Α.Μ.Κ. κατά 2,56 δισ ευρώ, η οποία καλύφθηκε εξ ολοκλήρου από Ιδιώτες Επενδυτές, μέσω διάθεσης νέων μετοχών με ιδιωτική τοποθέτηση και ανταλλαγή junior και senior τίτλων στο πλαίσιο της άσκησης διαχείρισης παθητικού. Το υπόλοιπο 88,99% κατέχεται από Ξένους και Εγχώριους Θεσμικούς και Ιδιώτες Επενδυτές κανείς εκ των οποίων δεν κατέχει ποσοστό άνω του 5%.

Εν τω μεταξύ και σύμφωνα με το ρεπορτάζ του Χρ. Κίτσιου, στο 100% της ονομαστικής τους αξίας θα μετατραπούν σε μετοχές, λόγω της ενεργοποίησης των μέτρων κατανομής βαρών (burden sharing), τα ομόλογα κύριας εξασφάλισης με βάση τις προθέσεις Κυβέρνησης και Αρχών. Με δεδομένο ότι οι Alpha Bank και Eurobank ανακεφαλαιοποιήθηκαν εξ ολοκλήρου από Ιδιώτες και δεν λαμβάνουν Κρατική βοήθεια, ενώ σε Εθνική και Πειραιώς το σύνολο σχεδόν των κατόχων ομολόγων κύριας εξασφάλισης (senior unsecured bonds) αποδέχθηκαν οικειοθελώς την ανταλλαγή των τίτλων τους με νέες μετοχές στο 100% της ονομαστικής αξίας, η επιβολή "κουρέματος" δεν έχει πλέον πρακτικό αντίκρισμα.

Από εκεί και πέρα, το ζητούμενο για τις αμέσως επόμενες συνεδριάσεις, είναι αν θα μπορέσει να συνεχιστεί η ανοδική αντίδραση - απομάκρυνση από τα κρίσιμα όρια των 640 (Γενικός Δείκτης) και 190 μονάδων (FTSE25), πριν εισέλθουν προς διαπραγμάτευση οι νέες Τραπεζικές μετοχές.

Άρα οι πρώτες συνεδριάσεις της επόμενης εβδομάδας θα κληθούν να δείξουν αν η σημερινή κίνηση των μη Τραπεζικών blue chips ήταν απλά για την δημιουργία "μαξιλαριού" πριν την νέα επιστροφή των πιέσεων, ή η απαρχή ενός "year end rally", λόγω "window dressing" και τέλους χρηματιστηριακής χρονιάς, αφού κοπάσει και το επόμενο κύμα πωλήσεων στις Τραπεζικές μετοχές.

Υπό προϋποθέσεις, μπορεί ο Δεκέμβριος να αποδειχθεί από τους πιο ενδιαφέροντες μήνες του έτους, με το πιο πιθανό ο τζίρος να είναι πολλαπλάσιος από κάθε άλλον.

"Ασφαλέστερα" συμπεράσματα θα υπάρξουν από την συνεδρίαση της Τετάρτης, με την πρώτη συνεδρίαση της εβδομάδας να μην συνιστάται για εξαγωγή συμπερασμάτων, λόγω πιθανών αναδιαρθρώσεων χαρτοφυλακίων, που θα φέρουν οι αλλαγές στον δείκτη MSCI.

Λόγω αυτών των αλλαγών, απόλυτα βραχυπρόθεσμη προσοχή, ίσως χρειάζεται ο τίτλος της ΔΕΗ (+6,67%), λόγω επικείμενης εισόδου στον δείκτη MSCI Standard.

Εκτός από την ΔΕΗ, σημαντική "πλάτη" έβαλε ο ΟΠΑΠ (+6,42%), ενώ βοήθειες έδωσαν οι Αεροπορία Αιγαίου (+5,89%), ΕΥΔΑΠ (+4,45%), ΕΧΑΕ (+3,09%), Μέτκα (+2%), Μυτιληναίος (+3,56%), ΟΛΠ (+2,07%) και Viohalco (+5%).

Τεχνικά, η σημερινή συνεδρίαση "αγόρασε χρόνο", χωρίς να αλλάξει τα δεδομένα.

Έτσι για τον FTSE25 (+0,68%) σύμφωνα με τα απόλυτα βραχυπρόθεσμα διαγράμματα και όσο κρατάνε οι 190 μονάδες, οι πρώτες τεχνικές αντιστάσεις εντοπίζονται στις 193, 195 και 197 μονάδες, ενώ υποχώρηση χαμηλότερα των 190 μονάδων, κάτι που προς το παρόν έχουν "υπό παρακολούθηση" οι ενεργοί παίκτες, θα οδηγήσει τον εν λόγω δείκτη, προς νέα χαμηλά.

Για όσους επιμένουν να ασχολούνται με τα στατιστικά, η εβδομάδα που ολοκληρώθηκε αφαίρεσε από τον Γενικό Δείκτη 1,37%, από τον κλαδικό δείκτη των Τραπεζών 39,82%, ενώ η συνολική κεφαλαιοποίηση του Χ.Α. μειώθηκε κατά 831 εκατ. ευρώ.

Από την αρχή του χρόνου ο Γενικός Δείκτης σημειώνει απώλειες 21,35%, ενώ ο Τραπεζικός δείκτης έχει φθάσει στο μη αναστρέψιμο -94,03% (!)

Τι σχολιάζουν οι αναλυτές της αγοράς

-Απόστολος Μάνθος

"Παρά τη Τραπεζική 'καταιγίδα' ο Γενικός Δείκτης με την ευγενική χορηγία των πέντε τίτλων: 3E, OTE, Jumbo, Motor Oil και Folli-Follie πραγματοποιεί σταθεροποιητικές κινήσεις λίγο πάνω από τη στήριξη των 638 μονάδων και κάτω από τη διαγραμματική αντίσταση της ζώνης 655 με 670 μονάδων" αναφέρει ο Απόστολος Μάνθος.

Όμως η "νηνεμία" αυτή αναμένεται να διακοπεί βίαια με την είσοδο των 5 δισ ευρώ από τις νέες μετοχές τόσο της Eurobank όσο και της Alpha Bank, καθώς φυσιολογικά θα φέρει μεγάλες αναδιαρθρώσεις στα Θεσμικά χαρτοφυλάκια.

Επίσης λόγω της ύπαρξης ενός σημαντικού premium από 17% έως 40% από τις τιμές των βιβλίων προσφορών αναμένεται λογικά μια καθοδική κίνηση "λείανσης" του ποσοστού διαφοράς προκαλώντας εκ νέου καθοδικές πιέσεις στο Γενικό Δείκτη και δίνοντας έτσι το χώρο για την πιθανή καταγραφή τιμών χαμηλότερα από τη στήριξη των 612 μονάδων.

Στην ίδια διαγραμματική στάση αναμονής βρίσκεται και ο δείκτης της υψηλής κεφαλαιοποίησης με τις βραχυχρόνιες στηρίξεις στις 190 και 186 μονάδες να φαίνονται αρκετά "εύθραυστες" σε μια εξελισσόμενη Τραπεζοκρατούμενη καθοδική πίεση.

Τεχνικά η άκρως σημαντική μεσοπρόθεσμη ζώνη στήριξης εντοπίζεται πολύ χαμηλότερα στις 170 με 160 μονάδες. Στον αντίποδα για να προκληθεί ισχυρή αντιστροφή τάσης θα πρέπει να διαρραγεί ανοδικά το ψυχολογικό όριο των 200 μονάδων.

Εδώ θα πρέπει να τονιστεί, σύμφωνα με την άποψη του υπεύθυνου του τμήματος ανάλυσης και επενδυτικής κατεύθυνσης της Δυναμική ΑΧΕΠΕΥ, ότι η είσοδος των 14 περίπου δισ ευρώ από τις ανακεφαλαιοποίησεις των Τραπεζών, σε μια Αγορά που έχει συνολική κεφαλαιοποίηση 37 δισ ευρώ θα προκαλέσει ισχυρό ανακάτεμα της χρηματιστηριακής "τράπουλας" με σημαντικές ανακατατάξεις τόσο στους διεθνούς δείκτες συμμετοχής (MSCI, FTSE, STOXX ..) όσο και σε Γενικό Δείκτη και FTSE 25.

-Στρατής Πολυχρονέας

"Η αναστολή διαπραγμάτευσης των μετοχών των συστημικών Τραπεζών για τρεις συνεδριάσεις, μοιραία μεταφέρει το ενδιαφέρον στις υπόλοιπες εταιρείες του FTSE/LargeCap, δίνοντας ίσως και την ευκαιρία να αναδειχθούν περισσότερο τα αποτελέσματα του γ΄3μήνου, η προθεσμία ανακοίνωσης των οποίων λήγει στις 30/11" επισημαίνει ο Στρατής Πολυχρονέας.

Άξιο αναφοράς είναι οι υφιστάμενες κεφαλαιοποιήσεις των τριών τραπεζών στο ΧΑ, δηλαδή €600,1 εκατ. της Alpha Bank, €205,9 εκατ. της Eurobank και €61 εκατ. της Τράπεζας Πειραιώς, οι οποίες συνολικά ανέρχονται σε μόλις €867 εκατ. (της Εθνικής Τράπεζας είναι στα €286,2 εκατ.) και οι οποίες θα πολλαπλασιαστούν με την είσοδο των μετοχών της ανακεφαλαιοποίησης.

Ενδεικτικά αναφέρεται ότι, η βαρύτητα στον Γενικό Δείκτη και στον FTSE/LargeCap ήταν στις 26/11 για την Alpha Bank στο 0,97% και 1,2% αντίστοιχα, με 30% ποσοστό στάθμισης, για την Eurobank στο 0,65% και 0,71% με 52% ποσοστό στάθμισης, για την Τράπεζα Πειραιώς στο 0,14% και 0,13% με 33% ποσοστό στάθμισης και για την Εθνική Τράπεζα στο 0,51% και 0,43% με 43% ποσοστό στάθμισης.

Η κεφαλαιοποίηση του Ελληνικού Χρηματιστηρίου ανέρχεται στα €37 δισ, ή στο 20,3% του ΑΕΠ με τα διαφαινόμενα αντληθέντα κεφάλαια από τις Τράπεζες να ανέρχονται σε €8,6 δισ εξαιρουμένων των CoCos.

"Ιδιαίτερα σημαντικά στοιχεία είναι ότι η αλλαγή στη στάθμιση των Τραπεζικών μετοχών στους δείκτες θα γίνει στο 'Τ+5' από την εισαγωγή των μετοχών τους που προέκυψαν από τις ανακεφαλαιοποιήσεις τους και ότι η Εθνική Τράπεζα εξέρχεται από το δείκτη Stoxx 600 στις 21 Δεκεμβρίου (triple witching στις 18/12)" τονίζει ο αναλυτής της Μίδας ΑΧΕΠΕΥ.

-Μάνος Χατζηδάκης

"Τα βιβλία έκλεισαν, οι Τράπεζες συγκέντρωσαν τα αναγκαία κεφάλαια και η μοναδική Τραπεζική εκκρεμότητα, πλέον, είναι η δημόσια προσφορά μετοχών για τους Ιδιώτες Επενδυτές στην Ελλάδα από την Εθνική τράπεζα" αναφέρει ο Μάνος Χατζηδάκης.

Οι ημέρες που έχει μπροστά του το Ελληνικό Χρηματιστήριο θα χαρακτηριστούν από μεταβλητότητα και από βίαιες κινήσεις σε ενδοσυνεδριακό αλλά και ημερήσιο επίπεδο. Το πλήθος των μετοχών, η αυξημένη ελεύθερη διασπορά και η απόσταση από τις τιμές των αυξήσεων συνηγορούν σε ένα δυνατό γύρο διακυμάνσεων που θα τεστάρουν για μια ακόμα φορά τα αντανακλαστικά της Αγοράς.

Και τούτο διότι ακόμα και αν οι Τραπεζικοί τίτλοι προσεγγίσουν τα νέα ιστορικά χαμηλά στα οποία έγιναν οι αυξήσεις κεφαλαίου οι αποτιμήσεις θα έχουν βρεθεί σε μια ιδιαίτερα συμπιεσμένη αποτίμηση σε σχέση με τα ενσώματα κεφάλαια τους που κυμαίνεται μεταξύ 0,29 και 0,26 φορές.

Την ίδια στιγμή οι τιμές των αυξήσεων έχουν μια ακόμα κοινή ιδιότητα: Δεν έχουν κανένα κερδισμένο επενδυτή. Αποτελούν δηλαδή την χαμηλότερη τιμή κτήσης που έχει σημειωθεί στην Αγορά και πιθανόν αυτό σε δεύτερο χρόνο να λειτουργήσει ανασταλτικά στις πωλησιακές διαθέσεις όσων δεν συμμετείχαν αμιγώς βραχυπρόθεσμα στις αυξήσεις κεφαλαίου.

Πριν από την καταιγίδα μεταβλητότητας, ωστόσο, θα προηγηθεί η απόλυτη... "μπουνάτσα". Αυτό θα συμβεί διότι στην συνεδρίαση της Δευτέρας και της Τρίτης οι τέσσερις συστημικές Τράπεζες θα βρεθούν εκτός διαπραγμάτευσης, περιορίζοντας το ενδιαφέρον στην υποκείμενη Αγορά, η οποία θα κινηθεί σε ρυθμούς αναδιαρθρώσεων αλλά και επιλεκτικών κινήσεων ωθούμενες από τα αποτελέσματα του εννεαμήνου.

Πέρα από τις σημαντικές ζημιές που κατέγραψε ο Τραπεζικός κλάδος λόγω της ενσωμάτωσης των "τεστ αντοχής", σε επίπεδο Εμποροβιομηχανικών τίτλων η εικόνα δεν ήταν τόσο άσχημη. Μέχρι στιγμής στις 78 εταιρείες που έχουν ανακοινώσει μεγέθη, τα λειτουργικά κέρδη δείχνουν αύξηση 16%, τα καθαρά κέρδη 41%, ενώ αν εξαιρεθούν τα αποτελέσματα των Διυλιστηρίων η αύξηση στα λειτουργικά περιορίζεται στο 1% και τα καθαρά κέρδη επιβραδύνονται κατά 19%.

Τεχνικά η κίνηση της Αγοράς παραπέμπει σε συσσώρευση λίγο πάνω από την στήριξη των 640 μονάδων. Οι διαγραμματικές πληροφορίες της εβδομάδας δεν πρόσθεσαν κάτι νέο, καθώς θα χρειαστεί υπέρβαση της περιοχής των 680 μονάδων για να αναθεωρηθεί το πτωτικό σενάριο το οποίο διατηρεί ακόμα τις πιθανότητες με το μέρος του.

Η συρρίκνωση των συναλλαγών έχει οδηγήσει σε μια προσωρινή "εκεχειρία των αντιμαχόμενων πλευρών" με τους πωλητές να έχουν τον Τραπεζικό κλάδο υπό έλεγχο και τις Εμποροβιομηχανικές "εφεδρείες" του FTSE-25 να κερδίζουν κάποιο έδαφος ισορροπώντας κάπως την κατάσταση. Συμπερασματικά, η ερχόμενη εβδομάδα θα μπορούσε να θεωρηθεί εβδομάδα ειδικών συνθηκών. Αφενός διότι η είσοδος των νέων Τραπεζικών μετοχών προς διαπραγμάτευση, θα συγκεντρώσει πολύ ενδιαφέρον και θα αλλάξει τα δεδομένα της βαρύτητας (και πάλι) όλων των μετοχών που διαμορφώνουν το Γενικό Δείκτη, αφ΄ ετέρου τα αντανακλαστικά της Αγοράς μπορεί να αποδειχθούν πιο γρήγορα σε μια έντονη και συνεχή πίεση τιμών προς τα επίπεδα των αυξήσεων.

Όπως και να έχει ο Δεκέμβριος κάθε άλλο παρά ήρεμος χρηματιστηριακά μήνας αναμένεται, καθώς η απορρόφηση της προσφοράς και οι αντιδράσεις των τιμών θα δώσουν μεγάλο εύρος κινήσεων μέχρι την εκτόνωση τους.

Το ημερολόγιο παραμένει εξαιρετικά γεμάτο την ερχόμενη εβδομάδα, με αποτελέσματα εννεαμήνου, εταιρικές πράξεις, αναδιαρθρώσεις δεικτών και τα καθιερωμένα προγραμματισμένα γεγονότα.

Συγκεκριμένα:

Την Δευτέρα ξεκινάει η δημόσια εγγραφή για τις νέες μετοχές της Εθνικής Τράπεζας η οποία θα ολοκληρωθεί την Τετάρτη, 2 Δεκεμβρίου. Στις 3 Δεκεμβρίου θα ξεκινήσει η διαπραγμάτευση των υφιστάμενων μετοχών μετά το reverse split ενώ το σύνολο των μετοχών που προήλθε από την ανταλλαγή των ομολόγων, την μετατροπή των προνομιούχων μετοχών, την διεθνή και εγχώρια προσφορά θα ξεκινήσει στις 14 Δεκεμβρίου. Ανάμεσα σε αυτές τις ημερομηνίες (3-9 Δεκεμβρίου) θα διεξαχθεί η ΑΜΚ για την Τράπεζα Αττικής.

Νωρίτερα στις 2 Δεκεμβρίου οι μετοχές της Eurobank και της Alpha Bank που προήλθαν από την αύξηση του κεφαλαίου θα ξεκινήσουν να διαπραγματεύονται μετά και την τριήμερη παύση λόγω του reverse split. Μέχρι στιγμής δεν έχει ανακοινωθεί αν στην επανέναρξη διαπραγμάτευσης των μετοχών της Τράπεζας Πειραιώς (2/12) θα συμμετέχουν και οι νέες μετοχές από την αύξηση κεφαλαίου.

Την ερχόμενη Δευτέρα ακόμα θα λάβουν οι χώρα οι αναδιαρθρώσεις του βασικού δείκτη της Morgan Stanley με την ΔΕΗ να εισέρχεται στο δείκτη (συγκλίνουσες εκτιμήσεις για εκτιμώμενες εισροές 8 εκατ. τεμαχίων), ενώ Τράπεζα Πειραιώς και Eurobank με νεώτερη ανακοίνωση στις 24 Νοεμβρίου παρέμειναν στην σύνθεση του δείκτη. Σε ότι αφορά τον FTSE την ίδια ημέρα η σημαντικότερη αλλαγή αφορά την διαγραφή της μετοχής της Κυριακίδης Μάρμαρα με αντικατάσταση από την μετοχή του Οργανισμού Λιμένος Θεσσαλονίκης στο FTSE-Mid cap.

Τα αποτελέσματα ολοκληρώνονται την Δευτέρα το απόγευμα όπου, ως είθισται, θα συνωστιστεί το μεγαλύτερο μέρος των ανακοινώσεων με κυριότερες εκκρεμότητες από τον Κατασκευαστικό κλάδο. Το απόγευμα της Δευτέρας είναι προγραμματισμένη η τηλεδιάσκεψη του ΟΠΑΠ η οποία λόγω των πρόσφατων εξελίξεων αναμένεται με πολύ ενδιαφέρον.

Την ερχόμενη Πέμπτη αναμένεται η καθιερωμένη τακτική συνεδρίαση της ΕΚΤ και η συνέντευξη τύπου του κ. Ντράγκι, σε μια περίοδο όπου πυκνώνουν οι εκτιμήσεις για επικείμενη αύξηση επιτοκίων από την απέναντι πλευρά του Ατλαντικού.

"Τέλος το Σάββατο 5 Δεκεμβρίου αναμένεται η ολοκλήρωση της συζήτησης και η ψήφιση του προϋπολογισμού του 2016 στην Βουλή" υπενθυμίζει ο υπεύθυνος του τμήματος ανάλυσης της Beta Sec.

Οι διεθνείς οικονομικές εξελίξεις

Μόνο ο δείκτης Sensex 30 (+0,75%) διασώθηκε με θετικό πρόσημο από τις μεγάλες Ασιατικές Αγορές, όπου οι μεγαλύτερες απώλειες σημειώθηκαν από Shanghai (-5,48%), λόγω έρευνας που ξεκίνησαν οι Κινεζικές Αρχές, σε δύο μεγάλες Χρηματιστηριακές, για πιθανές παραβιάσεις της νομοθεσίας.

Επίσης οι Ρυθμιστικές Αρχές του Κινεζικού Χρηματιστηρίου ανακοίνωσαν ότι θα απαγορεύσουν στις Χρηματιστηριακές να χρησιμοποιούν Παράγωγα Χρηματοοικονομικά Προϊόντα για να δανείζουν στους Επενδυτές λεφτά για αγορές μετοχών.

Αρνητικά πρόσημα και στην Ευρώπη, ενώ σε χαμηλότερα επίπεδα ξεκίνησε και η συνεδρίαση στην Wall Street (έχει ημιαργία με τις συναλλαγές να ολοκληρώνονται στις 20.00 ώρα Ελλάδας) και ενώ το σύνολο των επενδυτών έχει στραμμένη την προσοχή του στις επιδόσεις της "Black Friday".

Αξιοπρόσεκτες πιέσεις για τον χρυσό, ενώ χαμηλότερα κινούνται πετρέλαιο και ευρώ.

Ξεκινώντας από την Ασία, "οι τιμές καταναλωτή στην Ιαπωνία είναι πιο κοντά στο στόχο της Κεντρικής Τράπεζας για πληθωρισμό 2%", ανακοίνωσε σήμερα η BoJ. Σύμφωνα με το Bloomberg, οι τιμές αυξήθηκαν κατά 1,2% τον Οκτώβριο, σε σχέση με το ίδιο διάστημα πέρυσι, ενώ ίδια ακριβώς αύξηση σημείωσαν και το Σεπτέμβριο.

Ο δείκτης της ανεργίας στην Ιαπωνία υποχώρησε στο 3,1% από το 3,4% τον προηγούμενο μήνα, χαμηλότερο επίπεδο από τον Οκτώβριο του 1995.

Επίσης, την αύξηση της δημοσιονομικής δαπάνης ανακοίνωσε ο Πρωθυπουργός της Ιαπωνίας, Σίνζο Άμπε, στην προσπάθεια αναθέρμανσης της Ιαπωνικής Οικονομίας. Ο επιπρόσθετος προϋπολογισμός θα εστιάσει σε μια σειρά κινήσεις που θα χρησιμεύσουν ως "μαξιλάρι" για κάποιους τομείς, μετά τη συμφωνία Διαειρηνικής Συνεργασίας (TPP).

Ερχόμενοι στην Ευρώπη, η Ευρωπαϊκή Επιτροπή ανακοίνωσε σήμερα τον κύριο δείκτη της για το οικονομικό κλίμα, ο οποίος παρέμεινε αμετάβλητος στο 106,1 τον Νοέμβριο. Η ανάγνωση του Οκτωβρίου αναθεωρήθηκε προς τα πάνω από 105,9, αφήνοντας τη μέτρηση στα υψηλότερα επίπεδά της από το Μάιο του 2011 και άνω του μέσου όρου των 100 μονάδων. Ωστόσο, οι περισσότερες απαντήσεις στις έρευνες της Κομισιόν ήρθαν πριν τη 13η Νοεμβρίου και τις τρομοκρατικές επιθέσεις στο Παρίσι, γεγονός που επιφέρει αβεβαιότητα σχετικά με το πώς οι Επιχειρήσεις και τα Νοικοκυριά έχουν ανταποκριθεί στην τραγωδία και τον απόηχό της.

Στην Ελλάδα, ο δείκτης διαμορφώθηκε στις 86,5 μονάδες (όσο και τον Οκτώβριο). Στην ΕΕ, ο ESI μειώθηκε οριακά στις 107,6 από 107,7 μονάδες τον Οκτώβριο.

"Αν η ΕΚΤ συμπεριλάβει το χρέος που έχουν εκδώσει Δήμοι και Περιφέρειες στο πρόγραμμά της αγορών ομολόγων, θα μπορούσε να παρατείνει την ποσοτική χαλάρωση έως το δεύτερο εξάμηνο του 2018, δύο χρόνια μετά δηλαδή μετά το τέλος της ανακοινωθείσας καταληκτικής προθεσμίας του", αναφέρει δημοσίευμα του Reuters που επικαλείται Ιδιωτικές εκτιμήσεις. Σύμφωνα με στοιχεία του Reuters, βρίσκονται σε κυκλοφορία ομόλογα Ευρωπαϊκών Πόλεων και Περιφερειών, ύψους σχεδόν 500 δισ ευρώ, η μεγάλη πλειονότητα των οποίων είναι Γερμανικά.

Επιστροφή στο ΧΑ

Η Standard & Poor's αναβάθμισε σε "Selective Default" από "Default", πριν τις Alpha Bank και Eurobank, μετά την ολοκλήρωση των αυξήσεων μετοχικού κεφαλαίου. "Οι δύο Τράπεζες δεν θα χρειαστούν στήριξη από το Ταμείο Χρηματοπιστωτικής Σταθερότητας", τονίζει ο διεθνής οίκος, ενώ επισημαίνει ότι η αξιολόγηση "SD" αντανακλά το γεγονός ότι στην Ελλάδα παραμένουν σε ισχύ οι κεφαλαιακοί έλεγχοι.

Ο διεθνής οίκος αναβάθμισε την αξιολόγηση ομολόγων των δυο Τραπεζών (senior unsecured bonds) σε "CCC+" από "D" προηγουμένως.

Στα 10,8 ευρώ από 9,30 πριν αυξάνει την τιμή-στόχο για τη μετοχή τηςJumbo η Αlpha Finance σε έκθεση στην οποία διατηρεί τη σύσταση "Neutral". H χρηματιστηριακή αναφέρει ότι τα κέρδη και οι πωλήσεις της εταιρείας το πρώτο οικονομικό τρίμηνο κινήθηκαν ανάλογα με τις εκτιμήσεις της.

Για την οικονομική χρήση που ολοκληρώνεται το 2016 τα καθαρά κέρδη της εισηγμένης προβλέπεται να ανέλθουν στα 103 εκατ. και τα έσοδα στα 641 εκατ. ευρώ.

Επιστρέφοντας στην σημερινή συνεδρίαση, ο Γενικός Δείκτης ξεκίνησε με οριακά αρνητικές διαθέσεις υποχωρώντας μέχρι τις 641,07 μονάδες (-0,26%), όμως μετά τις 10.33 κινήθηκε μόνιμε με θετικό πρόσημο αναρριχόμενος μέχρι τις 652,39 (+1,50%).

Στις 17.00 βρέθηκε στις 651,36 (+1,34%) και μέσω των τελικών δημοπρασιών έκλεισε στις 649,79 μονάδες με κέρδη 1,09%.

Ο τζίρος προσγειώθηκε στα 26,6 εκατ. από τα οποία τα 1,2 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΠΑΠ).

Στο ταμπλώ του FTSE25 διακινήθηκαν 31454968 τίτλοι και σε όλο το εύρος του ταμπλώ 39895737 τεμ.

Κοντά στα υψηλά ημέρας η τελική εικόνα με 62 ανοδικές μετοχές, έναντι 37 πτωτικών, 12 τίτλοι με διψήφιο ποσοστό ανόδου, ενώ άλλοι 7 τερμάτισαν την συνεδρίαση με απώλειες μεγαλύτερες του 12%.

Από τις μετοχές του 25αρη, δεν "πρασίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι Grivalia, Motor Oil και Τέρνα Ενεργειακή. Αντίθετα, δεν "πάτησαν σε αρνητικό έδαφος" οι Αεροπορία Αιγαίου, ΔΕΗ, Ελ. Πετρέλαια, ΕΥΔΑΠ, ΕΧΑΕ, Μέτκα, Μυτιληναίος, ΟΜΠ και Viohalco.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισε η Τέρνα Ενεργειακή.

Μικρές οι ανακατατάξεις στις πρώτες θέσεις των κεφαλαιοποιήσεων του Χ.Α. με την πρώτη τετράδα να διαμορφώνεται ως εξής: ΕΕΕ (8,434 δισ), ΟΤΕ (4,597 δισ), ΟΠΑΠ (2,169 δισ) και Κύπρου (1,516 δισ).

Χαμηλότερα του 25αρη, τρίτη συνεχόμενη ανοδική συνεδρίαση για Σωλ. Κορίνθου (+4,31%) και Fourli (+3,56%), ανέβασαν ρυθμούς οι πωλητές στον Ικτίνο (-6,54%), δείχνουν να έχουν πωλητή (παρά τα εντυπωσιακά αποτελέσματα) τα Πλ. Θράκης (0%), ενώ η Αττικής (-8,33%) απέχει μία ανάσα από το χαμηλότερο κλείσιμο "ever".

Τέλος, ίσως αξίζουν υποσημείωσης οι επιλεκτικές τοποθετήσεις και το "στέγνωμα" της προσφοράς στον Νηρέα (+20%), καθώς συνεχίζονται τα "πονταρίσματα" για επικείμενη έξοδο της μετοχής από την κατηγορία "Επιτήρησης".

---ΧΠΑ

Διατηρήθηκε το θετικό πρόσημο, στην Αγορά Παραγώγων και κατά την τελευταία συνεδρίαση της εβδομάδας.

Νέα μείωση των συναλλαγών για τα συμβόλαια του δείκτη, ενώ σχετική αύξηση παρουσίασε ο όγκος στα Σ.Μ.Ε. επί μετοχών (4.054 συμβόλαια).

Στα 13.579 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Δεκέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 1.286, 1.055 για τον Δεκέμβριο και 231 για τον Ιανουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 190,75) κινήθηκε μεταξύ 188,25 και 192,75 μονάδων μειώνοντας την υποτίμηση στο 0,63%, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (11.215 ΟΠΑΠ, 15.000 ΟΤΕ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (1.643), ΔΕΗ (1.062), ΟΤΕ (142), Μυτιληναίο (134), MIG (306), Ελ. Πετρέλαια (322).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, στα δικαιώματα του δείκτη υψηλής κεφαλαιοποίησης η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα αναρριχήθηκε στο 44%, ενώ άλλαξαν χέρια μόλις 108 δικαιώματα (όλα calls).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (81.596.587 τεμ.), Eurobank (109.313.065 τεμ.), Πειραιώς (16.384.587 τεμ.), Εθνική (52.720.131 τεμ.).

Πηγή: Alpha Finance