Θέρος, τρύγος, πόλεμος, στασιό δεν έχουν...(*) έλεγαν οι παλιότεροι για τον μήνα, που χρηματιστηριακά ξεκινά την Τρίτη από τα επίπεδα των 825,38 μονάδων για τον Γενικό Δείκτη. Και από τις 249,66 για τον FT25, από τις 910,83 για τον FT Mid Cap και για τον τραπεζικό από τις 693,27 μονάδες.Για την "ελληνική υπόθεση" ο Ιούνιος είναι ο μήνας που είτε έτσι είτε αλλιώς θα υπάρξει λύση/διέξοδος ή όχι, θα επιτευχθεί η "αρχική συμφωνία" μέχρι τις 5 ή τις 12 ή στο απευκταίο ενδεχόμενο στις 19 του μήνα (τρίτη Παρασκευή, ημέρα που "κλείνει" το δεύτερο triple witching του 2015).

Στις μέρες που μεσολαβούν μέχρι την συνεδρίαση της Τρίτης προεξοφλείται πως θα έχουν διευθετηθεί πολλές ή περισσότερες από τις διαφορές που χωρίζουν Αθήνα με Βερολίνο και Βρυξέλλες, Ουάσιγκτoν με την συνάντηση Μέρκελ-Ολαντ-Γιούνκερ (την Δευτέρα) να αναμένεται με εύλογο ενδιαφέρον.

Για την αγορά το θετικό σενάριο θα ήταν η επίτευξη της "αρχικής συμφωνίας" μέχρι την πρώτη Παρασκευή (5/12). Σε ένα τέτοιο ενδεχόμενο αρχής γενόμενης από την συνεδρίαση της 2ας Ιουνίου θα πρέπει να αναμένεται σταδιακή εισροή "γρήγορων κεφαλαίων" που προεξοφλούν και ποντάρουν σε μία λύση/διέξοδο με ότι αυτό συνεπάγεται (και) για το χρηματιστήριο.

Και σε αυτή την περίπτωση, όπως στις υπόλοιπες άλλωστε, πρωταρχικό ρόλο διαδραματίζει ο τραπεζικός κλάδος στον οποίο έχουν τοποθετηθεί/λάβει θέσεις σημαντικά ξένα κεφάλαια, που ακολουθούν την τάση. Το γεγονός της επιβεβαίωσης των στηρίξεων 650/670 μονάδων για τον ΔΤ και στην δύσκολη συνεδρίαση της Παρασκευής αποτελεί ενθαρρυντική ένδειξη για τη συνέχεια, καθώς ζητούμενη είναι η πειστική υπέρβαση των 705/710 που θα άνοιγε τον δρόμο για υψηλότερα (780/790 μον.).

Να σημειωθεί, πως ανάλογη επιβεβαίωση στηρίξεων επιτεύχθηκε την ίδια συνεδρίαση και για τον ΓΔ και τον FT25. Ειδικότερα για τον ΓΔ επιβεβαιώθηκε παράλληλα η σημασία του εύρους των 818 (κύρια στήριξη του συστήματος) έως 858 (κύρια αντίσταση) ενώ για τον FT25 το πλέγμα στηρίξεων χαμηλότερα των 247 μονάδων.

Κλάδος βαρόμετρο της τάσης και κλειδί για τη συνέχεια ο τραπεζικός που σημειωτέον τον Μάιο έκανε την διαφορά σε σχέση με το υπόλοιπο της αγοράς. Συγκεκριμένα η απόδοση για τον ΔΤΡ διαμορφώθηκε στο 13,22% σε μηνιαία μέτρηση, έναντι 3,43% του ΓΔ. Στον Εκηβόλο της 29ης Μαΐου έγινε ξεχωριστή αναφορά, τεχνικής μορφής, για την απαρχή θετικής απόκλισης του ΔΤΡ έναντι του ΓΔ (που αντιπροσωπεύει το μεγαλύτερο μέρος/στάθμιση των εισηγμένων).

Στον τραπεζικό κλάδο έχει... εισρεύσει το μεγαλύτερο μέρος των "γρήγορων κεφαλαίων" που κατά κύριο λόγο προσβλέπουν στην εξεύρεση λύσης/διεξόδου. Από τα 97 εκατ. ευρώ της Τετάρτης, στα 90 της Πέμπτης και στα 189 της τελευταίας συνεδρίασης της εβδομάδας υπολογίζεται πως συνολικά στις 4 συστημικές έγιναν συναλλαγές αξίας περίπου 170-175 εκατ. ευρώ. Ενδεικτικά μόνο στη συνεδρίαση της 29/5 από τα 189,5 το 44% (ήτοι περί τα 83 εκατ. ευρώ) άλλαξαν χέρια στις τράπεζες. Μόνο τα 32,07 έγιναν στη μετοχή της Εθνικής (την ίδια ημέρα στην ΔΕΗ έγιναν συναλλαγές 45,44 εκατ. ευρώ λόγω αναδιάρθρωσης των δεικτών MSCI).

Παρά το ότι η επίτευξη μίας "αρχικής συμφωνίας" είναι το καλύτερο δυνατό ενδεχόμενο, δεν είναι λίγοι αυτοί που θεωρούν πιθανή την παράταση της εκκρεμότητας και προς την δεύτερη Παρασκευή, δηλαδή μέχρι τις 12 Ιουνίου.

Ωστόσο και σε αυτό το ενδεχόμενο έχει γίνει πλέον συνείδηση των περισσότερων ενεργών παικτών, πως όλες οι πλευρές εργάζονται προκειμένου να συγκλίνουν προς την επίτευξη αποτελέσματος.

Τα... ψιλά γράμματα στις ένθεν κακείθεν δηλώσεις του αμερικανού "τσάρου" της οικονομίας, του γερμανού ομολόγου του, η προσεκτικότερη ανάγνωση των αναφορών της καγκελαρίου, η διάψευση στην... λάθος μετάφραση της επικεφαλής του ΔΝΤ, το ευγενικό "άδειασμα" που επιφύλαξε η Κομισιόν στο EWG (για το... τελεσίγραφο του προς την Αθήνα), οι προσεκτικές αναφορές του έλληνα πρωθυπουργού (αλλά και των πολύ στενών συνεργατών του, όπως θεωρείται ο υπουργός Επικρατείας) συντείνουν στην εκτίμηση πως η "αρχική συμφωνία" θα έχει κλείσει σε χρόνο εύλογο.

Δεδομένου ότι η παράταση που είχε δοθεί λήγει στα τέλη Ιουνίου και του χρόνου που απαιτείται να "περάσει" η όποια συμφωνία από τα Κοινοβούλια χωρών-μελών, εκτιμάται πως χρειάζεται μία εβδομάδα (το πολύ δέκα μέρες) καταληκτικός χρόνος (στην... μακρύτερη περίπτωση) είναι, αν όχι η 12η, η 19η Ιουνίου. Σε διαφορετική περίπτωση...

Θεωρώντας ως επικρατέστερο το ενδεχόμενο επίτευξης μίας "αρχικής συμφωνίας" (ενιαίας μεν, όπως υποστηρίζει η Αθήνα αλλά και οι δυο από τους τρεις δανειστές, συνάμα τμηματικής ως προς την ψήφιση μέτρων/καταβολή ρευστότητας) που θα "τραβήξει" σε χρόνο προς το φθινόπωρο, το κυριότερο στοίχημα φθάνει μέχρι τα μέσα Ιουνίου.

Κατά γενική εκτίμηση η μεταβλητότητα -ένα από τα κυριότερα χαρακτηριστικά της προηγούμενης εβδομάδας- θα παραμείνει σε υψηλά επίπεδα εντός του εύρους των 818-858 μονάδων, μέχρι νεοτέρας και ανάλογα με τις εξελίξεις. Με πιθανότερο το ενδεχόμενο αν όχι άμεσης, έστω σε δεύτερο χρόνο, της υπέρβασης των 818 προς τις 880/890 με αιχμή την πειστική ανοδική διάσπαση των 705/710 μονάδων για τον ΔΤΡ.

Τα αποτελέσματα τριμήνου

Οσον αφορά στα αποτελέσματα τριμήνου, η αγορά δεν έγινε σοφότερη, καθώς τα μεγέθη του Q1 κινήθηκαν περίπου στα επίπεδα των εκτιμήσεων των ειδικών της αγοράς. Ξεχώρισαν, όπως αναφέρει ο Μάνος Χατζηδάκης (ΒΕΤΑ ΧΑΕΠΕΥ) Διυλιστήρια, Μυτιληναίος/ΜΕΤΚΑ, ΕΛΒΑΛ, Lamda Development, Jumbo, ΚΑΡΕΛΙΑΣ, ΕΥΔΑΠ αλλά και μικρότερες όπως MLS, Πλαστικά Θράκης, ΚΟΡΡΕΣ, AS Company, Flexopack κ.α.

Ξεχωριστή αναφορά θα πρέπει να γίνει για τους 4 συστημικούς τραπεζικούς ομίλους,

Ειδικότερα για τον όμιλο της Εθνικής, αύξηση 6% στα κέρδη προ προβλέψεων, στα 418 εκατ., ανακοίνωσε η τράπεζα για το Q1. Αύξηση της κάλυψης επισφαλών δανείων, μειώθηκαν 4,8% οι καταθέσεις. Σε υψηλά επίπεδα η κερδοφορία σε Τουρκία, ΝΑ. Ευρώπη. Στο 12,1% το Core Tier I.

Για την Alpha Bank υψηλές προβλέψεις πήρε ο όμιλος το πρώτο τρίμηνο ανεβάζοντας τον δείκτη κάλυψης καθυστερήσεων σε 63%. Στο 12,6% η κεφαλαιακή επάρκεια. Ζημιές 115,8 εκατ. το τελικό αποτέλεσμα.

Για την Πειραιώς, στα 266 εκατ. ευρώ τα επαναλαμβανόμενα κέρδη προ φόρων-προβλέψεων. Κερδοφορία για τη μητρική τράπεζα. Σταθερός ο δείκτης δανείων σε καθυστέρηση. Στο 11,9% η κεφαλαιακή επάρκεια το Μάρτιο 2015.

Είχε προηγηθεί (στις 14/5) η Eurobank με αύξηση 7,2% στα κέρδη προ προβλέψεων, στα 216 εκατ. ευρώ για την τράπεζα. Στα 303 εκατ. οι προβλέψεις για επισφάλειες στο Q1. Αύξηση των δανείων σε καθυστέρηση, βελτίωση το Μάρτιο

Στα υπόψη η μέχρι τώρα διαφορετική προσέγγιση ευρωπαικών και αμερικανικών κεφαλαίων, καθώς τα πρώτα εμφανίζονται κυρίως πωλητές στις μετοχές του τραπεζικού κλάδου σε αντίθεση με τα αμερικάνικα που φέρεται να έχουν ενισχύσει θεαματικά τις θέσεις τους σε τίτλους των ΕΤΕ, Alpha Bank, Πειραιώς και Eurobank.

Να συνεκτιμηθούν οι δύο εκθέσεις, της Deutsche Bank και της Bank of America. O γερμανικός οίκος έχει ως κορυφαία επιλογή του την Εθνική διατηρώντας τη σύσταση για αγορά με τιμή στόχο τα 2 ευρώ. Ο αμερικανικός προχώρησε σε υποβάθμιση της σύστασης, λόγω αποτίμησης, για τη μετοχή της Alpha Bank.

Στέλεχος τραπεζικής χρηματιστηριακής εκτιμούσε πως τις επόμενες ημέρες θα ακολουθήσουν κι άλλοι ξένοι οίκοι με εκθέσεις τους για τον κλάδο αλλά και για μετοχές/εισηγμένες που έδειξαν καλά χαρακτηριστικά στο Q1.

Για τις πρώτες συνεδριάσεις του Ιουνίου να συνεκτιμηθούν κατ' αρχήν η Πέμπτη ως ημέρα "λήξης" του μικρού δανείου προς το ΔΝΤ (306 εκατ. ευρώ), η στάση της ΕΚΤ (που ωστόσο δεν αναμένεται να διαφοροποιηθεί αισθητά), το ότι ακόμη δεν έχει διενεργηθεί "διανομή θέσεων" στα επίπεδα των 850 μονάδων, η ζητούμενη περαιτέρω ενίσχυση των συναλλαγών (από το μ.ο των 92,6 εκατ. ευρώ της προηγούμενης εβδομάδας αυξημένος κατά 23,7%), η ανοδική απόκλιση/premium του ΔΤΡ έναντι του ΓΔ και η διαφοροποίηση επί μέρους μετοχών του FT Mid Cap.

Στην τελευταία κατηγορία εντάσσονται η Lamda Development (που αναβαθμίζεται στον FT25), Frigoglass, Fourlis, Attica Bank, ΣΙΔΕΝΟΡ, ΑΝΕΜΟΣ, Intralot αλλά και οι μετοχές/εισηγμένες που εντάσσονται στον δείκτη από τις χαμηλότερες κατηγορίες (Trastor, Κυριακίδης, Kleemann).

Και κάτι που θα πρέπει να είναι σταθερά στα υπόψη, ο ασφυκτικός περιορισμός του Τ+2, των όποιων περιθωρίων για αγορές "αέρα" , όπως και η επιβάρυνση της κοστολόγησης του margin γενικότερα της "μόχλευσης".

Κλείνοντας, να σημειωθούν:

- πως παρά τη μικρή επιβάρυνση στην απόδοση των χρονικών σειρών των ελληνικών ομολόγων (σ.σ. στο 23,4% το 3ετές, στο 16,15% το 5ετές, στο 10,97% το 10ετές) η εβδομαδιαία τάση παραμένει πτωτική. Οπως και η αντίστοιχη για τα ασφάλιστρα κινδύνου/ CDs,

- η ύφεση της ελληνικής οικονομίας (στο πρώτο τρίμηνο του 2015),

- η σημαντική υποχώρηση των ευρωχρηματιστηρίων με τον DAX να χάνει τις 11.450 μον. στην συνεδρίαση της Παρασκευής.

-η κύρια ισοτιμία του ευρώ/δολαρίου παρέμεινε σε τιμές πέριξ των 1,08-1,09 χωρίς σημαντική απόκλιση που να παραπέμπει σε κίνδυνο (λόγω ενός...Grexit).

(*) δημώδης παροιμία χαρακτηριστική για τον Ιούνιο, σε απόδοση...ο θερισμός, ο τρύγος και ο πόλεμος δεν επιτρέπουν ξεκούραση, μέχρι να τελειώσουν...

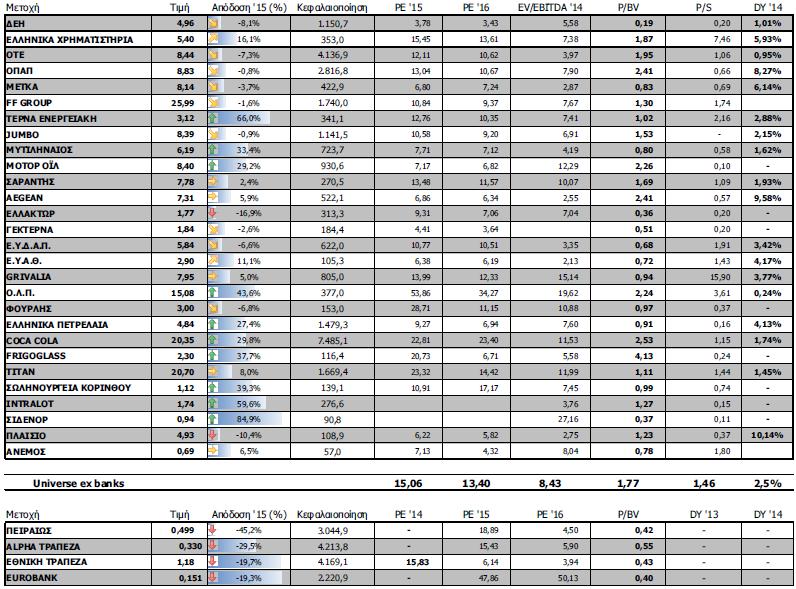

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 825,38 μονάδες με πτώση 1,77%. Συγκεκριμένα, ο FT 25 υποχώρησε 0,59% και ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε υψηλότερα 0,72%.

Εβδομαδιαία άνοδο σημείωσαν μεταξύ άλλων οι κλάδοι: Ασφάλειες (+3,82%) και Τράπεζες (+3,75%).

Στον αντίποδα, εβδομαδιαία πτώση μεταξύ άλλων σημείωσαν οι κλάδοι: Χρηματοοικονομικές υπηρεσίες (-6,6%) και Υγεία (-6,21%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Μοτοδυναμική (111%), Sato (85%), Μπουτάρης (47,54%), Pasal (42,31%), Φιερατέξ (26,21%), Νίκας (19,49%), Forthnet (18,13%), Δούρος (18,03%), ΑΕΓΕΚ (17,31%) και Ιντερτέκ (16,91%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Παίρης Πλαστικών (-33,20%), Dionic (-30,16%), Medicon (-23,48%), Ιντεάλ (-18,27%), ΑΝΕΚ (-18,18%), Yalco (-17,86%), MIG (-16,88%), Έλαστρον (-14,15%), Altec (-13,64%) και Centric (-13,28%).