Μετά την επιτυχή ολοκλήρωση της διαδικασίας ανακεφαλαιοποίησης, η IBG αρχίζει εκ νέου την κάλυψη των τεσσάρων συστημικών τραπεζών, με σύσταση "buy", που αναγνωρίζουν σημαντικό περιθώριο ανόδου και για τα τέσσερα χρηματοπιστωτικά ιδρύματα.

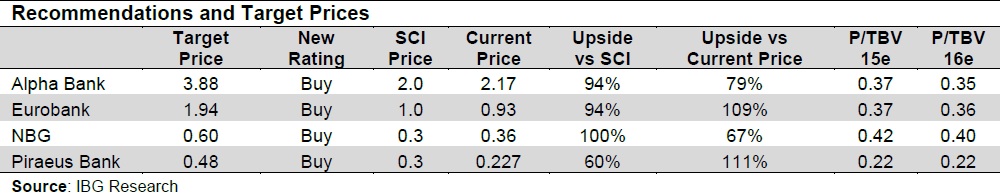

Η τιμή-στόχος για την Alpha Bank ορίζεται στα 3,88 ευρώ ανά μετοχή, για τη Eurobank στo 1,94 ευρώ, για την Εθνική Τράπεζα στo 0,60 ευρώ και για την Τράπεζα Πειραιώς στo 0,48 ευρώ.

Όπως αναφέρει στη σχετική της έκθεση η IBG, σε σχέση με τις τιμές των αυξήσεων κεφαλαίου, το περιθώριο ανόδου κυμαίνεται από το 60% για την Τράπεζα Πειραιώς μέχρι το 100% για την Εθνική Τράπεζα.

Η χρηματιστηριακή θεωρεί πως ο κλάδος είναι υπερκεφαλαιοποιημένος, σε καλή θέση να «αντέξει» τα όποια αρνητικά σενάρια και σίγουρα έτοιμος να δρέψει τα οφέλη της συγκέντρωσης. Παράλληλα, οι τράπεζες εκτιμάται ότι θα επωφεληθούν από τις τελευταίες διαρθρωτικές μεταρρυθμίσεις (εντός και εκτός του κλάδου) και την επικείμενη ανάκαμψη της οικονομίας.

Σύμφωνα με την IBG, παρά το σημαντικό περιθώριο ανόδου για όλες τις τράπεζες, κορυφαία επιλογή της είναι η Alpha Bank, λόγω της υψηλότερης ποιότητας του κεφαλαίου, της επαρκούς κάλυψης, της δυναμικής ισχυρής κερδοφορίας αλλά και του χαμηλότερου ποσοστού που κατέχει το κράτος σε αυτήν.

Σχετικά «ασφαλές στοίχημα» χαρακτηρίζει την Εθνική Τράπεζα, καθώς μετά την αναγκαστική πώληση της Finansbank, το CET1 διαμορφώνεται σε επίπεδο υψηλότερο του 20%, διαθέτει την υψηλότερη κάλυψη των μη εξυπηρετούμενων τίτλων, τη χαμηλότερη αναλογία δανείων προς καταθέσεις καθώς και την υψηλότερη δυνατότητα αναδιάρθρωσης των εγχώριων δραστηριοτήτων της.

Από την άλλη πλευρά, η Πειραιώς προσφέρει την υψηλότερη μόχλευση ως προς την ανάκαμψη, καθώς είναι η μεγαλύτερη τράπεζα στην Ελλάδα, ενώ στα τρέχοντα επίπεδα προσφέρει πολύ καλό περιθώριο ανόδου.

Τέλος, η Eurobank προσφέρει την υψηλότερη απόδοση ιδίων κεφαλαίων, όμως διαθέτει μια σχετικά πιο αδύναμη κεφαλαιακή βάση.

Σύμφωνα με την IBG, τα ρίσκα παραμένουν, ωστόσο έχουν ήδη προεξοφληθεί. Συγκεκριμένα, όπως σημειώνει, μετά από μια ιδιαίτερα ταραγμένη χρονιά (πρόωρες εκλογές, δημοψήφισμα, επιβολή capital controls), που σχεδόν οδήγησαν σε έξοδο της Ελλάδας από την ευρωζώνη, η χρηματιστηριακή θεωρεί πως τα χειρότερα έχουν περάσει. Σημαντικό χαρακτηρίζει το ότι η αντιμνημονιακή ρητορική, που αποτελούσε σημαντική πηγή ανησυχίας κατά το παρελθόν, έχει «ξεθωριάσει», καθώς περίπου το 90% των βουλευτών τάσσεται υπέρ του ελληνικού προγράμματος διάσωσης, ενώ είναι φιλοευρωπαϊκό.

Το ρίσκο εφαρμογής και τα πολιτικά ρίσκα, παραδέχεται η IBG, εξακολουθούν να υφίσταται, όμως η εμπροσθοβαρής φύση αυτού του προγράμματος διάσωσης, το γεγονός ότι αρκετές μεταρρυθμίσεις έχουν ήδη εφαρμοστή, αλλά και το γεγονός ότι η δημοσιονομική προσαρμογή είναι σχετικά χαμηλότερη σε σχέση με τα προηγούμενα έτη, ελαχιστοποιούν αυτά τα ρίσκα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία