Σαν να μην έφταναν οι Παγκόσμιοι κραδασμοί από το "Brexit" που είχαν πολλαπλάσια απήχηση στο ταμπλώ του Ελληνικού Χρηματιστηρίου, φαίνεται να προκύπτουν νέοι εσωτερικοί "joker" που στέλνουν σημαντικά χαμηλότερα την ψυχολογία των ενεργών παικτών.

Η υπόθεση Μαρινόπουλου, η πιθανή εμπλοκή στο θέμα Cosco - ΟΛΠ (κατέθεσε ο αρμόδιος Υπουργός κ. Θ. Δρίτσας τις νομοτεχνικές βελτιώσεις μετά τις ενστάσεις της Cosco) και οι καραμπόλες - ανατροπές - εμπλοκές και ξήλωμα στελεχών που συνθέτουν την κατάσταση που επικρατεί στο εγχώριο Τραπεζικό Σύστημα και κάνουν την Αγορά να αναρωτιέται για το ποιος θα έχει τον έλεγχο την "επόμενη μέρα", είναι τρεις ιδιαίτερα σοβαροί, εσωτερικοί, παράγοντες.

Στα παραπάνω θα πρέπει να προστεθεί η ξαφνική ανατροπή των "αβανταδόρικων" εκθέσεων από Goldman Sachs και Morgan Stanley, που δείχνουν να "αλλάζουν τροπάριο".

Πιο συγκεκριμένα και μία μέρα μετά την "τσεκουριά" από την Goldman Sachs, ήταν η σειρά της Morgan Stanley να δώσει νέες, σημαντικά χαμηλότερες, τιμές - στόχους για τις Ελληνικές Τράπεζες, σε έκθεσή της στην οποία κόβει τη σύσταση για τον κλάδο σε "equalweight" από "overweight".

Ειδικότερα, ο οίκος μειώνει την τιμή - στόχο για τη μετοχή της Εθνικής Τράπεζας στα 0,29 από το 0,53 ευρώ.

Παράλληλα, μειώνει τον στόχο για τη Eurobank στα 0,79 από 1,42 ευρώ, για την Alpha Bank στα 2,01 ευρώ από 3,65 ευρώ και για την Πειραιώς στα 0,25 από 0,46 ευρώ.

Γενικότερα κακή η εικόνα των Τραπεζικών μετοχών και στις Διεθνείς Αγορές, κάτι που παίζει αποφασιστικότατο ρόλο για τα Ξένα χαρτοφυλάκια που διαμορφώνουν κλίμα και διαθέσεις στο Χ.Α., η οποία επιδεινώθηκε αισθητά μετά την αποτυχία των Deutsche Bank και Banco Santander, στις ΗΠΑ, να περάσουν τα "stress tests" που πραγματοποίησε η Federal Reserve και ανακοίνωσε την Τετάρτη 29 Ιουνίου 2016 (επισημαίνεται ότι τα υποκαταστήματα αυτών των δύο Τραπεζών στις ΗΠΑ, ήταν τα μοναδικά που απέτυχαν επί συνόλου 33 Τραπεζικών υποκαταστημάτων, για τα οποία διεξήχθησαν τα "τεστ αντοχής").

Στο ίδιο, αρνητικό, μήκος κύματος και η νεότερη έκθεση του ΔΝΤ που, μεταξύ άλλων, αναφέρει: "Η Deutsche Bank θέτει τους περισσότερους κινδύνους από όλα τα Χρηματοπιστωτικά Ιδρύματα του Κόσμου ως πιθανή πηγή εξωτερικών αναταράξεων στο Χρηματοπιστωτικό Σύστημα, ακολουθούμενη από την HSBC και την Credit Suisse. Επίσης, το Γερμανικό Τραπεζικό Σύστημα εμφανίζει μεγαλύτερο βαθμό πιθανής μετάδοσης κινδύνων στο εξωτερικό, απ' ότι εσωτερικό. Συγκεκριμένα, η Γερμανία, η Γαλλία, η Βρετανία και οι Ηνωμένες Πολιτείες έχουν το μεγαλύτερο βαθμό μετάδοσης κινδύνων στο εξωτερικό".

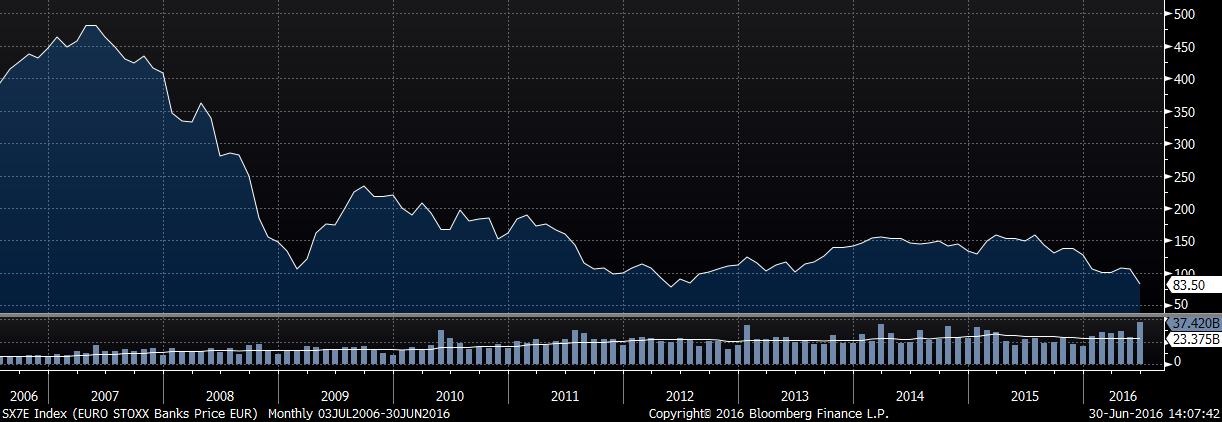

Σύμφωνα με αναλυτές, μελαγχολικά πτωτική είναι η πορεία των Τραπεζικών μετοχών την τελευταία δεκαετία όπως απεικονίζεται στην πορεία του δείκτη Stoxx 600 Banks (βλ. διάγραμμα). Και με το πήχη προσδοκιών χαμηλά για το υπόλοιπο 2016 καθώς είναι πιθανή αναγγελία ανακεφαλαιοποίησεων σε μερικές από τις μεγαλύτερες Ευρωπαϊκές Τράπεζες.

Η πορεία του δείκτη Stoxx 600 Banks την τελευταία 10ετία

Πηγή Κύκλος ΑΧΕΠΕΥ

Από την άλλη και σύμφωνα με τις συγκλίνουσες εκτιμήσεις εγχώριων αναλυτών, οι συνέπειες της αποχώρησης της Μεγάλης Βρετανίας από την ΕΕ, θα έρθουν κατά κύματα δημιουργώντας νέα προβλήματα στην προσπάθεια ανάκαμψης της εγχώριας Οικονομίας, μετά από 7 χρόνια συνεχούς ύφεσης και σκληρής λιτότητας.

Με τα παραπάνω πορεύτηκε σήμερα το Χ.Α. στην τελευταία συνεδρίαση του μήνα και του χρηματιστηριακού εξαμήνου, με τον Ιούνιο να διακόπτει το ανοδικό σερί των προηγούμενων τριών μηνών, αφαιρώντας από τον Γενικό Δείκτη 16,21% και από τον κλαδικό δείκτη των Τραπεζών 37,1%.

Από την αρχή του χρόνου ο Γενικός Δείκτης σημειώνει απώλειες 14,13% και ο Τραπεζικός δείκτης απώλειες 41,4%.

Μετοχή του χρηματιστηριακού εξαμήνου, με ελαχιστότατες συναλλαγές, η Βαρβαρέσος, με απόδοση 1142,86% (!)

Το διάγραμμα του Τραπεζικού δείκτη από την αρχή του χρόνου

Επιστρέφοντας στα της σημερινής συνεδρίασης και παρά το σημαντικό σφυροκόπημα στο Τραπεζικό ταμπλώ, κάτι που επιβεβαιώνεται και από το τελικό -4,79% του Τραπεζικού δείκτη, δεν έλειψαν οι επιλεκτικές κινήσεις "ωραιοποίησης" των αποτιμήσεων, όμως δεν είναι καθόλου βέβαιο ότι οι εν λόγω, απόλυτα, επιλεκτικές τοποθετήσεις, θα συνεχιστούν και αύριο.

Σε κάθε περίπτωση, ιδιαίτερη εντύπωση έκανε το σημερινό +1,47% της ΕΕΕ (τρίτη συνεχόμενη ανοδική συνεδρίαση), όταν μάλιστα από σήμερα η μετοχή διαπραγματευόταν χωρίς το μικτό μέρισμα, χρήσης 2015, ύψους 0,40 ευρώ, ανά μετοχή.

Αξίζει να σημειωθεί ότι σύμφωνα με την τελευταία επίσημη ανακοίνωση του Χ.Α. ο τίτλος της ΕΕΕ συμμετέχει στον Δείκτη με ποσοστό 11,78%, ενώ ακλουθεί η Alpha Bank (-6,36%) με ποσοστό 8,02%. Με ποσοστό μεγαλύτερο του 5%, έπονται οι ΟΤΕ (-1,22%), ΟΠΑΠ (-2,20%), Τιτάν (+0,54%), Κύπρου (+2,74%) και Jumbo (+4,99%).

Συμπερασματικά, οι αμέσως επόμενες συνεδριάσεις καλούνται να δείξουν αν θα έχουν συνέχεια οι πρωτοβουλίες που πήραν κάποιες, λίγες, δυνάμεις, ή η Αγορά θα κινηθεί "τσουβαληδόν" σε χαμηλότερα επίπεδα, πάντα με τις Διεθνείς Αγορές να διαμορφώνουν την βραχυπρόθεσμη τάση.

Και επειδή όσοι παρακολουθούν τα δρώμενα στο ταμπλώ του Χ.Α. "day by day" δεν πείστηκαν από τις τρεις συνεχόμενες ανοδικές συνεδριάσεις του Γενικού Δείκτη (με τις δύο τελευταίες να εξασφαλίζονται από τις τελικές δημοπρασίες), το σύνολο των αναλυτών, αλλά και ο γράφων την στήλη, παραπέμπουν στις αμέσως επόμενες συνεδριάσεις, για την εξαγωγή "ασφαλέστερων" συμπερασμάτων.

"Το μη αναμενόμενο 'Brexit', έχει χαλάσει όλες προσπάθειες να δοθεί κάποια ευφορία σε όσους θέλουν να επενδύσουν στην Ελλάδα. Τα διεθνή χρηματιστήρια μαζεύτηκαν και η επιφυλακτικότητα για επενδύσεις έχει αυξηθεί" αναφέρει ο Κώστας Φέγγος.

Το Ελληνικό Χρηματιστήριο κατέρρευσε (ως συνήθως) και οι πιέσεις αυξήθηκαν για υλοποίηση όσων έχουμε υπογράψει. Εμείς φυσικά αντί να κινηθούμε γρήγορα και να δώσουμε τον τόνο, ότι σε ένα όλο και πιο ασταθή Κόσμο, η Ελλάδα αποτελεί νησίδα σταθερότητας, ασχολούμαστε με τον εκλογικό νόμο και την αφηρημένη ιδέα της Συνταγματικής αναθεώρησης.

Πέρυσι τέτοια εποχή, ελπίζαμε και ήρθε η καταστροφή. Φέτος, ούτε καν ελπίζουμε.

Το Καλοκαίρι ξεκινά στην πανέμορφη Χώρα μας, με καταιγίδα πληρωμών προς το Δημόσιο, φοροδιαφυγή και αδήλωτη εργασία στο απόγειο, "capital controls" και άλλα "αναπτυξιακά κίνητρα".

"Χρηματιστηριακά οι κινήσεις γίνονται, πάλι, πολύ απότομες για τους μη έμπειρους" επισημαίνει με νόημα ο πρόεδρος της Versal ΑΕΠΕΥ.

Τεχνικά και ξεκινώντας από τον Γενικό Δείκτη, θα μπορούσε να θεωρηθεί, αμυδρά, θετική ένδειξη όσο κρατάνε οι 540 μονάδες. Σε περίπτωση δυναμικότερης επιστροφής των πωλητών, πάρα πολλά θα κριθούν σε περίπτωση επαναδοκιμασίας της ζώνης 517 - 510, καθώς χαμηλότερα ανοίγει η "καταπακτή" για υποχώρηση προς τις 480 και 460 μονάδες. Αν παραβιαστεί καθοδικά το "gap" από τα χαμηλά Φεβρουαρίου, στις 484,33 μονάδες, η επόμενη στήριξη εντοπίζεται στις 440 μονάδες.

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Δεν ολοκληρώθηκε η επιχείρηση ανάδυσης προς τις 548, 553 και 564 - 580 μονάδες και αυτό δεν είναι θετική ένδειξη. Ημερήσια είσοδο έχουμε πάνω από τις 620 μονάδες.

Στην περίπτωση του δείκτη υψηλής κεφαλαιοποίησης (-0,86%) το "stop" για τους τελευταίους "long" έχει ανέβει στις 1443 μονάδες που είναι και κύρια στήριξη. Κατοχύρωση θα μπορούσε να μας δώσει το 1417. Το 1483 είναι κοντινή αντίσταση που διάσπαση μπορεί να μας δώσει το 1506.

Τι σχολιάζουν οι αναλυτές της αγοράς

-Βαγγέλης Σιούτης

"Πρώτος πτωτικός μήνας, ο Ιούνιος, μετά από τρεις συνεχόμενους ανοδικούς, με σημαντικές απώλειες που υπερκάλυψαν τα κέρδη των δύο προηγούμενων" επισημαίνει ο Βαγγέλης Σιούτης.

Καταλυτικό ρόλο στην εικόνα αυτή, είχε το αποτέλεσμα του δημοψηφίσματος της Μ. Βρετανίας που έχει προκαλέσει μεγάλη αναταραχή στις Ευρωπαϊκές, κυρίως, Αγορές, ενώ οι επιπτώσεις και το βάθος αυτής της αναταραχής είναι απρόβλεπτες.

Μεγαλύτερη η αναταραχή στην Εγχώρια Αγορά λόγω ρηχότητας και μεγάλης επιρροής του Τραπεζικού κλάδου στη διαμόρφωση του Γενικού Δείκτη (και οι μετοχές των Ευρωπαϊκών Τραπεζών πιέζονται σημαντικά κάτι όμως που δεν αποτυπώνεται στους βασικούς δείκτες).

Την περασμένη Παρασκευή, έχοντας γνωστό το αποτέλεσμα του δημοψηφίσματος η Ελληνική Αγορά κατέγραψε πτώση περίπου 83 μονάδων, που ποσοστιαία είναι από τις μεγαλύτερες που έχουν καταγραφεί.

Μπορεί στις τελευταίες συνεδριάσεις να επιχειρήθηκε μία τεχνική αντίδραση, μετά την απότομη πτώση, αλλά το "Brexit" είναι ένα γεγονός που δεν μπορεί να κοστολογηθεί σε μία συνεδρίαση και οι εξελίξεις γύρω από αυτό θα επηρεάζουν την Αγορά για αρκετό διάστημα.

Οι 550 μονάδες είναι η πρώτη αντίσταση αλλά μόνο κίνηση πάνω από τις 590 μονάδες θα άλλαζε την νέα πτωτική τάση που έχει εκδηλωθεί. Αντίθετα τα χαμηλά των 519,33 μονάδων της περασμένης Δευτέρας δεν είναι η ισχυρή στήριξη, που θα μπορούσε να λειτουργήσει σε περίπτωση νέου πτωτικού κύματος, με την περιοχή από τις 497 μονάδες ως το "gap" εκκίνησης (από 25/2) στις 484,33 μονάδες να είναι η επόμενη σημαντική στήριξη.

Στο εσωτερικό μέτωπο η υπόθεση του Μαρινόπουλου έχει πολύ σημαντικές προεκτάσεις και αγγίζει πολλές Επιχειρήσεις και η εξέλιξη της θα έχει επιπτώσεις στην Οικονομία και στο Χρηματιστήριο.

Η εμπλοκή με την Cosco επίσης λειτουργεί αποτρεπτικά στο κλίμα εμπιστοσύνης που επιχειρείται να εδραιωθεί, μετά την ολοκλήρωση της αξιολόγησης.

Οι αλλαγές στα Δ.Σ. των Τραπεζών και στο Τ.Χ.Σ. δημιουργούν νέα αναταραχή στον Τραπεζικό Χώρο, ενώ οι σημαντικές μειώσεις των τιμών - στόχων των Τραπεζών από τους ξένους οίκους και εκθέσεις όπως της Citigroup που μιλούν για μεγαλύτερη ύφεση το 2016, επιβαρύνουν το ήδη αρνητικό κλίμα στο Ελληνικό Χρηματιστήριο.

Η αβεβαιότητα και η μεταβλητότητα θα είναι παρούσες στα Χρηματιστήρια το φετινό Καλοκαίρι και οι επενδυτές θα πρέπει να είναι προσεκτικοί και να περιορίσουν το ρίσκο τους.

"Τα δεδομένα για το Ελληνικό Χρηματιστήριο, μετά την απόφαση της Μ. Βρετανίας, είναι διαφορετικά και οι επενδυτές θα πρέπει να προσαρμοστούν στις νέες συνθήκες και να αλλάξουν την επενδυτική τους στρατηγική" τονίζει ο υπεύθυνος συναλλαγών της Guardian Trust ΑΧΕΠΕΥ.

-Δημήτρης Τζάνας

"Πριν ένα χρόνο και μία μέρα ξεκίναγε το 'banking holiday' και η διαδικασία των 'capital controls" υπενθυμίζει ο Δημήτρης Τζάνας.

Οι Τράπεζες και το Χρηματιστήριο επαναλειτούργησαν μετά από κάποιες εβδομάδες (το Χ.Α. ήταν κλειστό από 29/6 μέχρι 3/8 το 2015), ενώ ο χρόνος άρσης των "capital controls" παραμένει απολύτως αβέβαιος.

Αρκεί να λάβει κανείς υπόψη του τα τελευταία στοιχεία δανείων (201,7 δισ ευρώ) και καταθέσεων (121,7 δισ ευρώ) της Τ.Ε. για το Μάιο (Δελτίο Τ.Ε. 27/6): το χάσμα ανάμεσα τους είναι ακριβώς 80 δισ !!!

Απολογιστικά, μπορούμε με βεβαιότητα, πλέον, να πούμε ότι η διαδικασία έχει πλήξει και συνεχίζει να πλήττει τους κάθε είδους καταθέτες που δεν ανέλαβαν τα χρήματά τους μέχρι την 26η Ιουνίου 2015 και τις Μικρομεσαίες Επιχειρήσεις που χάνουν μερίδια, ή έχουν ήδη πτωχεύσει, αλλά και κάποιες Μεγάλες όπως ήδη δείχνει η περίπτωση Μαρινόπουλου, η τυχόν πτώχευση της οποίας θα προκαλέσει τεράστιες παρενέργειες.

Αντίθετα, ευνοημένες είναι οι Πολυεθνικές και όσες Μεγάλες Επιχειρήσεις είχαν εγκαίρως μεταφέρει ρευστότητα στο Εξωτερικό, αφού συνεχίζουν την απρόσκοπτη λειτουργία τους, ενισχύοντας τα μερίδιά τους.

Και κάτι ακόμη: ο απολογισμός του συνολικού κόστους για την Οικονομία από την επιβολή των "capital controls" θα γίνει με αξιοπιστία, όταν επανέλθει η Οικονομία στην κανονικότητα και θα αφορά την καταμέτρηση του απολεσθέντος ΑΕΠ (από την 29/6/2015 τουλάχιστον μέχρι την ημερομηνία πλήρους άρσης των C.C. οψέποτε συντελεστεί), σε σχέση με την επίδοσή του ΑΕΠ για την ίδια περίοδο αν τα C.C. δεν είχαν επιβληθεί.

"Ασφαλώς, ο καθένας έχει ήδη κάνει τους δικούς του υπολογισμούς, για όσα τον αφορούν (Ιδιώτης, ή Επιχειρηματίας), εκτιμά ο διευθυντής επενδύσεων της Κύκλος ΑΧΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Με "κόκκινη" παραφωνία τον δείκτη Shanghai Composite (-0,07%) ολοκληρώθηκε η τελευταία συνεδρίαση του μήνα για τις μεγάλες Αγορές Ασίας και Ειρηνικού, όπου τα μεγαλύτερα κέρδη σημείωσαν Hang Seng (+1,75% και ASX 200 (+1,77%).

Πέριξ του προηγούμενου κλεισίματος κινούνται οι δείκτες στην Ευρώπη, αλλά και στο ξεκίνημα της συνεδρίασης στην Wall Street.

Αξιοσημείωτες απώλειες για το Πετρέλαιο, πλάγια κίνηση από Ευρώ και Χρυσό.

Ξεκινώντας εξ Ανατολών, η Κεντρική Τράπεζα της Κίνας συνέχισε και σήμερα τη διάθεση οικονομικής ρευστότητας στην πραγματική Οικονομία με $19,58 δισ. υπό τη μορφή επταήμερων repos. Με τη διαδικασία αυτή, η Κεντρική Τράπεζα αγοράζει χρεόγραφα άλλων Τραπεζών υπό την προϋπόθεση ότι θα τα πωλήσει πίσω σε αυτές, στο μέλλον. Το επιτόκιο ορίστηκε στο 2,25% και είναι το ίδιο όπως και στις προηγούμενες "ενέσεις ρευστότητας" στην Αγορά, που έκανε η Κεντρική Τράπεζα της Κίνας.

Η βιομηχανική παραγωγή της Ιαπωνίας μειώθηκε απροσδόκητα το Μάιο, κατά 2,3% σε σχέση με τον περασμένο μήνα. Έπεσε για πρώτη φορά εδώ και τρεις μήνες και εξάλειψε μια άνοδο της τάξης του 0,5% που είχε σημειώσει μέχρι στιγμής στο τρίμηνο. Οι οικονομολόγοι της Wall Street Journal και του Nikkei ανέμεναν η παραγωγή να παραμείνει αμετάβλητη.

Ερχόμενοι στην Ευρώπη, οι Γερμανικές πωλήσεις λιανικής εμφάνισαν άνοδο το Μάιο επιβεβαιώνοντας τις προσδοκίες των αναλυτών, σύμφωνα με στοιχεία που έδωσε σήμερα η Ομοσπονδιακή Στατιστική Υπηρεσία "Destatis". Οι πωλήσεις λιανικής αυξήθηκαν κατά 0,9% σε πραγματικούς, προσαρμοσμένους όρους το Μάιο από τον Απρίλιο. Τον Απρίλιο είχαν υποχωρήσει κατά 0,3%. Σε ετήσια βάση, οι πωλήσεις ενισχύθηκαν κατά 2,6% σε πραγματικούς όρους. Τους πρώτους πέντε μήνες του έτους, επίσης εμφάνισαν άνοδο της τάξης του 2%.

Ο Υπουργός Οικονομικών της Γερμανίας επέκρινε την Ευρωπαϊκή Επιτροπή ότι δεν επιβάλλει κυρώσεις σε Χώρες που έχουν ελλείμματα, όπως προβλέπει η συνθήκη του Μάαστριχτ, στο Βερολίνο σε συζήτηση στρoγγυλής τραπέζης, στην οποία συμμετείχε και ο Υπουργός Εξωτερικών του Λουξεμβούργου Ζαν Ασελμπορν.

"Αλληλεγγύη μπορεί να υπάρξει μόνον όταν όλοι τηρούν τους κανόνες. Εάν ξανά και ξανά δεν τηρείται ότι έχει συμφωνηθεί, δεν δημιουργείται η βάση για εμπιστοσύνη, αλλά καλλιεργείται ο Ευρωσκεπτικισμός. Και οι κανόνες προβλέπουν, μεταξύ άλλων, ότι δεν επιτρέπεται μια Χώρα να έχει έλλειμμα πάνω από το 60% του ΑΕΠ" τόνισε.

Μικρή άνοδο σημείωσαν οι τιμές καταναλωτή στην Ευρωζώνη τον Ιούνιο σε ετήσια βάση. Σύμφωνα με τα στοιχεία που δημοσιοποίησε η Eurostat, ο πληθωρισμός διαμορφώθηκε στο +0,1%, ενώ τον προηγούμενο μήνα είχε διαμορφωθεί στο -0,1%. Οι αναλυτές ανέμεναν πως οι τιμές καταναλωτή θα παρέμεναν αμετάβλητες.

Μεταφερόμενοι στις ΗΠΑ, ο αριθμός των Αμερικανών που υπέβαλαν αίτηση για επίδομα ανεργίας αυξήθηκε κατά 10.000 στις 268.000 στο τέλος Ιουνίου. Οι αναλυτές που συμμετείχαν σε δημοσκόπηση του Marketwatch ανέμεναν πως οι νέες αιτήσεις την εβδομάδα που έληξε στις 25 Ιουνίου θα διαμορφώνονταν στις 265.000. Οι αιτήσεις παρέμειναν κάτω από το επίπεδο των 300.000 για 69η διαδοχική εβδομάδα. Πρόκειται για το μεγαλύτερο σερί από το 1973.

Επιστροφή στο ΧΑ

Σε υποβάθμιση της πρόβλεψής της για τον ρυθμό ανάπτυξης της Ελληνικής Οικονομίας, λόγω και του "Brexit", προχώρησε η Citi, η οποία αναμένει ύφεση 1,2% για το σύνολο του έτους.

Συγκεκριμένα, όπως αναφέρει στο "Global Economic Outlook and Strategy", η αβεβαιότητα που σχετίζεται με την έξοδο της Βρετανίας από την ΕΕ πιθανότατα θα αντισταθμίσει τη βελτίωση της εμπιστοσύνης που αναμένεται από την ολοκλήρωση της πρώτης αξιολόγησης.

Με το "Brexit" και με μια πτωτική αναθεώρηση για την ανάπτυξη του ΑΕΠ του α' τριμήνου (στο -0,5% σε τριμηνιαία βάση), καθώς και τις ενδείξεις αποδυνάμωσης των τουριστικών ροών, η Citi μειώνει την πρόβλεψή της για το ΑΕΠ του 2016 στο -1,2% (από -0,7%), ενώ δεν αναμένει επιστροφή του σε θετικό ρυθμό ανάπτυξης το β' εξάμηνο, καθώς τα νέα μέτρα λιτότητας πιθανότατα θα αντισταθμίσουν τα οφέλη της βελτιωμένης ρευστότητας που παράγεται από την αποπληρωμή καθυστερούμενων οφειλών του Δημοσίου προς τους Ιδιώτες.

Οι διαπραγματεύσεις για τη δεύτερη αξιολόγηση και την ελάφρυνση του χρέους αναμένεται να ξεκινήσουν το Φθινόπωρο, όμως η Citi δεν αναμένει συμφωνία με τους Πιστωτές για κανένα από τα δύο αυτά ζητήματα μέχρι το τέλος του έτους.

Η βιωσιμότητα του Δημόσιου χρέους παραμένει υπό αμφισβήτηση, κατά την εκτίμηση της Citi, πιθανότατα εγείροντας και πάλι κίνδυνο "Grexit" τα επόμενα ένα με τρία χρόνια.

Από εκεί και πέρα, ο Γενικός Δείκτης κινήθηκε μεταξύ 536,07 (-1,07%) και 543,95 μονάδων (+0,38%), στις 17.00 βρέθηκε στις 541,63 (-0,05%) και μέσω των τελικών δημοπρασιών ολοκλήρωσε την συνεδρίαση στις 542,12 μονάδες με οριακά κέρδη 0,04%.

Ο τζίρος, σχετικά ενισχυμένος, αναρριχήθηκε στα 83,8 εκατ. από τα οποία τα 12,8 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΠΑΠ, ΦΦΓΚΡΠ, ΕΤΕ, ΑΛΦΑ, ΑΡΑΙΓ, ΔΕΗ, ΜΟΗ). Alpha Bank και Εθνική, απέσπασαν το 51% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΔΕΗ, Ελλάκτωρ, ΕΥΔΑΠ. Αντίθετα δεν "πρασίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι Alpha Bank, Eurobank, Grivalia, Εθνική, ΕΧΑΕ, και Τέρνα Ενεργειακή.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Ελ. Πετρέλαια, Lamda Develpment, Motor Oil και στο χαμηλό ημέρας οι Αεροπορία Αιγαίου και ΟΠΑΠ.

Ουδέτερων συναισθημάτων η τελική εικόνα με 49 ανοδικές μετοχές, έναντι 37 πτωτικών, ενώ 13 τίτλοι (οι περισσότεροι με όχι πειστικές συναλλαγές) ολοκλήρωσαν την συνεδρίαση με κέρδη μεγαλύτερα του 5%.

Δεν άλλαξε η σειρά στις πρώτες θέσεις των κεφαλαιοποιήσεων του Χ.Α., με την λήξη του πρώτου χρηματιστηριακού εξαμήνου: EEE (6,594 δισ), ΟΤΕ (3,955 δισ), Alpha Bank (2,489 δισ) και ΟΠΑΠ (1,984 δισ ευρώ).

---ΧΠΑ

Συνεδρίαση εναλλαγής προσήμων και στην Αγορά Παραγώγων, με σταθερά χαμηλές τις συναλλαγές στα συμβόλαια του δείκτη, ενώ σημαντική μείωση παρουσίασε ο όγκος στα Σ.Μ.Ε. επί μετοχών (65.902 συμβόλαια).

Στα 5.623 συμβόλαια του δείκτη, αυξήθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Ιούλιος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 1.983, 1.938 για τον Ιούλιο και 45 για τον Αύγουστο - τιμή εκκαθάρισης για τον πρώτο μήνα, 1.455,5) κινήθηκε μεταξύ 1.433,75 και 1.460 μονάδων και μείωσε την υποτίμηση στο 0,2%, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (63.500 Alpha Bank, 25.114 Πειραιώς, 121.639 Εθνική), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΔΕΗ (567), Alpha Bank (14.202), Eurobank (4.273), Πειραιώς (16.842), Εθνική (20.926), MIG (7.101), ΟΠΑΠ (520), Ελ. Πετρέλαια (363), ΟΤΕ (353), Jumbo (338), Motor Oil (116).

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap μειώθηκε ελαφρά στο 44% ενώ ο όγκος συναλλαγών ήταν στα 173 δικαιώματα (22 αγοράς και 151 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (17.114.529 τεμ.). Πειραιώς (55.449.975 τεμ.), Alpha Bank (17.661.732 τεμ.) και Eurobank (16.459.219 τεμ.).

(*) Τα στοιχεία Συναλλαγές Δανεισμού Τίτλων μέσω OTC δηλώνονται από τους χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ έως και τη προηγούμενη εργάσιμη ημέρα.