Απόλυτα αναμενόμενη, η σημερινή διόρθωση, η οποία κατά πολλούς ήλθε με σχετική χρονοκαθυστέρηση και συνδυάστηκε με καθίζηση της μικτής αξίας συναλλαγών.

Υπενθυμίζεται ότι ο Γενικός Δείκτης ερχόταν από εννέα συνεχόμενες ανοδικές συνεδριάσεις με αθροιστικά κέρδη 18,85% και σήμερα οι ενεργοί παίκτες επέλεξαν να κατοχυρώσουν σημαντικά βραχυπρόθεσμα κέρδη και να περιμένουν την αυριανή ομιλία Draghi, αλλά και τις πρώτες ενδείξεις από την επανέναρξη των συνομιλιών μεταξύ Ελληνικής Κυβέρνησης και Θεσμών.

Παρεμπιπτόντως, μετά και την χθεσινή, επίσημη, έξοδο της Κύπρου από το "Πρόγραμμα", η Ελλάδα είναι η μοναδική Ευρωπαϊκή Χώρα που παραμένει σε Μνημόνιο, με ότι αυτό μπορεί να συνεπάγεται.

Παίρνοντας με την χρονική τους σειρά, τις λίγες ειδήσεις που ακολούθησαν το κλείσιμο της χθεσινής συνεδρίασης "η διαμάχη για τους δημοσιονομικούς στόχους της Ελλάδας, την λιτότητα και την ελάφρυνση χρέους φουντώνει και πάλι σε μια περίεργη χρονική στιγμή, όπου η Ευρώπη κλείνοντας ουσιαστικά τον Βαλκανικό διάδρομο μετατρέπει την Ελλάδα σε ένα χώρο υποδοχής προσφύγων", υποστηρίζει άρθρο της "Wall Street Journal". Όπως επισημαίνεται στο άρθρο, "αν και κανείς δεν θέλει άλλη μια κρίση για το Ελληνικό χρέος και την παραμονή της Χώρας στο ευρώ, όπως το 2015, ωστόσο το αδιέξοδο για το Ελληνικό χρέος μπορεί να αποδειχθεί εκρηκτικό από μόνο του".

Από την άλλη, σε κατάρτιση εξαμηνιαίων και ετήσιων οικονομικών καταστάσεων θα περιορίζεται στο εξής η σχετική υποχρέωση των εταιρειών, σύμφωνα με το σχέδιο Νόμου που κατατέθηκε στη Βουλή. Όπως περιγράφεται στο εν λόγω κείμενο, όχι μόνο μειώνεται η συχνότητα κατάρτισης οικονομικών καταστάσεων, αλλά παρατείνεται και η προθεσμία για τη δημοσίευση αυτών των εκθέσεων: σε 4 μήνες για την ετήσια και σε 3 μήνες για την εξαμηνιαία, από τη λήξη της περιόδου αναφοράς.

Η είδηση έτυχε εξαιρετικά αρνητικών σχολίων από το σύνολο των εγχώριων αναλυτών, που μεταξύ άλλων επισήμαναν τον αυξημένο κίνδυνο "ασύμμετρης" πληροφόρησης και την πιθανότητα ακόμα χαμηλότερης διαφάνειας - πληροφόρησης για τους μικρομετόχους, ενώ η "ερώτηση του εκατομμυρίου" είναι το πως θα αντιδράσουν στα νέα δεδομένα τα Ξένα χαρτοφυλάκια που παραμένουν τοποθετημένα σε Ελληνικές Εισηγμένες Εταιρείες.

Με τα παραπάνω δεδομένα ξεκίνησε η σημερινή, καθαρά πτωτική συνεδρίαση, με τους βασικούς δείκτες του Χ.Α. να κινούνται μόνιμα με αρνητικό πρόσημο, ενώ από το "start" φάνηκαν οι πιθανοί αρνητικοί πρωταγωνιστές ημέρας.

Αξίζει να σημειωθεί ότι με "ΑΜΕΜ" ξεκίνησαν την συνεδρίαση όλοι οι Δεικτοβαρείς Τραπεζικοί τίτλοι, αλλά και η μετοχή του ΟΤΕ (-2,71%).

Επίσης αξίζει υποσημείωσης ότι Alpha Bank (-3,33%), Eurobank (-3,33%), Εθνική (-4,31%), Πειραιώς (-14,61%), ΟΤΕ, Ελ. Πετρέλαια (-3,05%), Τιτάν (-0,55%) και Folli Follie Group (-4,17%), δεν ήλθαν σε επαφή με το θετικό πρόσημο, καθ΄ όλη την διάρκεια της συνεδρίασης.

Ο Τραπεζικός δείκτης (-5,69%) βρέθηκε να υποχωρεί έως τις 36,6 μονάδες (-8,64%), η μετοχή της Alpha Bank έως τα 1,67 ευρώ (-7,22%), της Εθνικής μέχρι τα 0,212 ευρώ (-8,62%), της Eurobank μέχρι τα 0,656 ευρώ (-9,02%) και της Πειραιώς μέχρι τα 0,147 ευρώ (-17,42%).

Tο ημερήσιο διάγραμμα του τραπεζικού δείκτη

Ιδιαίτερη αναφορά χρειάζεται η περίπτωση της Πειραιώς, όχι μόνο λόγω της επανεμφάνισης μεγάλου πωλητή, αλλά διότι κατά τις τελικές δημοπρασίες έμειναν σημαντικές εκκρεμότητες, καθώς το "project price" που διαμορφωνόταν ήταν υψηλότερο του 3% από την τιμή της τελευταίας πράξης (έφθασε έως τα 0,125 ευρώ, -29,77%) και ενεργοποιήθηκε και δεύτερο "ΑΜΕΜ" για να υπερισχύσει τελικά η διάταξη που θέλει "σε περίπτωση που η τιμή που προκύπτει από τις τελικές δημοπρασίες έχει διαφορά μεγαλύτερη του 3% από την τελευταία πράξη και μετά την ενεργοποίηση του δεύτερου 'ΑΜΕΜ', η τιμή κλεισίματος διαμορφώνεται μεσοσταθμικά, εκτός και αν ο όγκος των δημοπρασιών είναι μεγαλύτερος του 30% του ημερήσιου όγκου.

Ο τίτλος έκλεισε στα 0,152 ευρώ με ημερήσιες απώλειες 14,61% και ενεκτέλεστο υπόλοιπο προς πώληση 5987567 τεμ.

Το ημερήσιο διάγραμμα της Τράπεζας Πειραιώς

Σε κάθε περίπτωση και για όσους διατηρούν θέσεις "long", σε Δεικτοβαρείς Τραπεζικές μετοχές, αυτοί ίσως θα έπρεπε να το "ξανασκεφτούν" σε περίπτωση που αρχίσουν να σημειώνονται κλεισίματα χαμηλότερα των 1,51 ευρώ για την Alpha Bank, των 0,20 ευρώ για την Εθνική, των 0,55 ευρώ για την Eurobank και των 0,14 ευρώ για την Πειραιώς.

Στα λίγα θετικά της σημερινής συνεδρίασης, το γεγονός ότι η σημερινή υποχώρηση δεν συνοδεύτηκε με αυξημένο τζίρο, που θα μπορούσε να αποτελέσει ένδειξη επιθετικών διαθέσεων από τους εν δυνάμει πωλητές, αλλά και το ότι τόσο οι βασικοί δείκτες, όσο και οι περισσότεροι από τους επιμέρους Δεικτοβαρείς τίτλους, ολοκλήρωσαν την συνεδρίαση αρκετά μακριά από τα χαμηλά ημέρας.

Από την άλλη και για να τηρηθεί η "παράδοση", ο τίτλος της ΕΕΕ (+0,56%) κινήθηκε μόνιμα με θετικό πρόσημο, ενώ σημαντικές βοήθειες στον Δείκτη έδωσαν και οι Jumbo (+0,46%), Grivalia (+0,41%), Lamda Development (+0,25%) και Τράπεζα Κύπρου (+2,11%).

Για τους απόλυτα βραχυπρόθεσμους παίκτες, η σημερινή διόρθωση δεν μπορεί να θεωρηθεί ανησυχητική και αυτό θα συνεχίσει να ισχύει όσο ο Γενικός Δείκτης δεν δίνει κλεισίματα χαμηλότερα των 546 μονάδων και ο FTSE25 χαμηλότερα των 147 μονάδων.

Σύμφωνα με αναλυτές, οι 563 - 564 μονάδες αποτελούν ένα σημείο "περισυλλογής", καθώς τα κέρδη από όσους τοποθετήθηκαν στα πρόσφατα χαμηλά του Φεβρουαρίου είναι ιδιαίτερα σημαντικά, ακόμα και μετά την σημερινή διόρθωση και η εικόνα της Εγχώριας Αγοράς "υπεραγορασμένη".

Βέβαια τα δύσκολα είναι μπροστά, καθώς αν ήταν ζητούμενο η επιστροφή των Επικεφαλής των Θεσμών στην Χώρα, ακόμα δυσκολότερο δείχνει η επίτευξη συμφωνίας μεταξύ Ελληνικής Κυβέρνησης και Θεσμών και πως αυτά τα μέτρα θα περάσουν από την Ελληνική Βουλή.

Αρκετά πλούσια η ατζέντα των ημερών, καθώς σήμερα και μετά το κλείσιμο του Χ.Α. δημοσίευσε αποτελέσματα 2015 η Πειραιώς, αύριο, εκτός του Draghi, η Αγορά θα πληροφορηθεί τα αποτελέσματα της παρελθούσας χρήσης για Εθνική και Τιτάνα, ενώ την Παρασκευή 11/3 αναμένεται η αξιολόγηση της Ελληνικής Οικονομίας από την Fitch.

Τουλάχιστον αξιοπρόσεκτη η μείωση των συναλλαγών, όσον αφορά τα συμβόλαια του δείκτη, στην Αγορά Παραγώγων, ενώ μικρή άνοδο παρουσίασαν οι αποδόσεις των Ελληνικών Κρατικών τίτλων στην Αγορά ομολόγων: 2ετες 10,02%, 5ετες 10,8% και 10ετες 9,65%.

Επιστρέφοντας στο Χ.Α. και σύμφωνα με τα ημερήσια διαγράμματα, μπορεί η χθεσινή συνεδρίαση να ολοκληρώθηκε με θετικό πρόσημο, όμως το ημερήσιο "κερί" έβγαλε σημαντική "σκιά", γεγονός που μας εφιστά την προσοχή, τουλάχιστον βραχυπρόθεσμα.

Φαίνεται να έχει ξεκινήσει μία διόρθωση χρονική αλλά και σε τιμές.

Στην περίπτωση του Γενικού Δείκτη, το "stop" στο "long" έχει ανέβει στις 546 μονάδες, ενώ η καθοδική διάσπαση των 553 μονάδων, έστω και οριακά, αφήνει περιθώρια περαιτέρω υποχώρησης προς τις 546 και 567 μονάδες.

Στην περίπτωση του FTSE25, οι 149 μονάδες είναι κοντινή στήριξη, ενώ μία διάσπαση μπορεί να μας φέρει προς το 145 και 141. Σε "intraday" γράφημα ο εν λόγω δείκτης έδωσε σήμα εξόδου.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Ως φυσιολογική μπορεί να χαρακτηρίσει κανείς τη σημερινή υποχώρηση του Γενικού Δείκτη, μετά από 9 συνεχόμενες θετικές συνεδριάσεις και σωρευτικά κέρδη 18,85% σε επίπεδο κλεισίματος, καθώς ξεκινούν οι διαπραγματεύσεις εκ νέου με τους Επικεφαλής των Θεσμών για τις Μεταρρυθμίσεις σε Ασφαλιστικό και Φορολογικό" αναφέρει ο Στρατής Πολυχρονέας.

Μάλιστα η επιστροφή τους μετά τη Σύνοδο του Eurogroup και τα τεκταινόμενα σε αυτό, ενίσχυσαν τις προσδοκίες για ολοκλήρωση της Αξιολόγησης έως το Πάσχα, αποτελώντας και το βασικό λόγο της αποκλιμάκωσης των αποδόσεων των Κρατικών χρεογράφων και ιδιαίτερα αυτή του διετούς λήξης 2017.

Ειδικότερα, η απόδοση του διετούς υποχώρησε ενδοσυνεδριακά έως και το 9,18% στις 08/03/16, 646 μονάδες βάσης χαμηλότερα από το υψηλό έτους στις 15/02/16, επίπεδα στα οποία είχε βρεθεί στις 14/01/16, παραμένοντας χαμηλότερα έναντι της απόδοσης του 5ετούς (10,5% στις 08/03, 458 μονάδες βάσης χαμηλότερα από το υψηλό έτους). Στη δημοπρασία των ΕΓΕΔ 3μηνης διάρκειας, το μεσοσταθμικό επιτόκιο παρέμεινε αμετάβλητο στο 2,7% ως αναμενόταν (έκλεισε 13 μήνες στα ίδια επίπεδα), με τα αντληθέντα κεφάλαια να ανέρχονται σε €1,3 δισ.

Στα άξια αναφοράς ότι, μετά την υποβάθμιση του Χ.Α. από ανεπτυγμένη (developed) σε προηγμένη αναπτυσσόμενη (advanced emerging) από τον οίκο FTSE, που τίθεται σε εφαρμογή στις 18 Μαρτίου (προσέλκυση ξένων κεφαλαίων στο Χ.Α.), έχουμε και την επικείμενη αλλαγή της Νομοθεσίας, με την κατάργηση της υποχρεωτικής κατάρτισης 3μήνων και 9μήνων από τις εισηγμένες και την παράταση της προθεσμίας για τη δημοσίευση των ετήσιων και 6μηνιαίων αποτελεσμάτων σε τέσσερις μήνες και τρεις μήνες αντίστοιχα από την λήξη της περιόδου αναφοράς.

Σίγουρα η κατάργηση της υποχρεωτικής δημοσίευσης των αποτελεσμάτων μειώνει τα έξοδα των εισηγμένων εταιρειών, από την άλλη όμως περιορίζει κατά 50% την επίσημη επικοινωνία (πλην των εταιρικών ανακοινώσεων) μεταξύ εισηγμένων και επενδυτών, τη στιγμή που το ζητούμενο είναι η ανάκτηση της χαμένης εμπιστοσύνης των επενδυτών.

Στο εξωτερικό, το ενδιαφέρον αναμένεται να στραφεί στις αποφάσεις των Κεντρικών Τραπεζών για τη νομισματική πολιτική που θα ακολουθήσουν, ξεκινώντας από την ECB αύριο και συνεχίζοντας με τη FED στις 16/3 και στις BoE και SNB στις 17/03. "Το περιβάλλον αρνητικών επιτοκίων που δε μπορούν να απεκδυθούν οι Κεντρικές Τράπεζες μπορεί να παρέχει 'ανεξάντλητη' ρευστότητα στο σύστημα, αλλά παράλληλα ενισχύει συνεχώς το ρίσκο που αναλαμβάνουν οι Θεσμικοί κυρίως επενδυτές, οδηγώντας σε σημαντική στρέβλωση των αποδόσεων σχετικά με το κίνδυνο της επένδυσης" επισημαίνει ο αναλυτής της Μίδας ΑΧΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Με μικτά πρόσημα ολοκληρώθηκε η σημερινή συνεδρίαση για τις μεγάλες Αγορές Ασίας και Ειρηνικού, όπου τα μεγαλύτερα κέρδη σημείωσε ο Αυστραλιανός ASX 200 (+0,96%) και τις μεγαλύτερες απώλειες ο Shanghai Composite (-1,34%).

Εναλλαγές προσήμων στην Ευρώπη, έκδηλη η νευρικότητα και στην Wall Street, που δείχνει να ακολουθεί την κίνηση του Πετρελαίου.

Αξιοπρόσεκτα κέρδη για US Oil, οριακά κέρδη για το Ευρώ, συνεχίζονται οι κινήσεις κατοχύρωσης κερδών για τον Χρυσό.

Ξεκινώντας από την Ευρώπη, η Τράπεζα της Αγγλίας ανακοίνωσε πως προτίθεται να προσφέρει έξτρα κεφάλαια στις Τράπεζες, τις ημέρες γύρω από το δημοψήφισμα της 23ης Ιουνίου. Όπως σχολιάζει το "MarketWatch", πρόκειται για μια κίνηση που υπερτονίζει τον τρόπο με τον οποίο η Κεντρική Τράπεζα προετοιμάζεται για την πιθανότητα μιας αναταραχής στο Χρηματοπιστωτικό Τομέα καθώς το δημοψήφισμα πλησιάζει.

Η BoE ανέφερε στην ανακοίνωσή της ότι σχεδιάζει να διεξάγει δύο δημοπρασίες έξτρα κεφαλαίων τον Ιούνιο, επιπρόσθετα της μηνιαίας ρευστότητας που θα προσφέρει στις 7 του μήνα.

Η Ευρωπαϊκή Επιτροπή προειδοποίησε πέντε Χώρες της ΕΕ, μεταξύ των οποίων η Γαλλία και η Ιταλία, για τις υπερβολικές οικονομικές ανισορροπίες τους, οι οποίες επιβαρύνουν την ανάπτυξή τους και πρέπει να διορθωθούν. Η φετινή παρακολούθηση έδειξε πως η Ιταλία, η Γαλλία, η Πορτογαλία, η Κροατία και η Βουλγαρία έχουν υπερβολικές οικονομικές ανισορροπίες, κυρίως λόγω του μεγάλου χρέους, της υψηλής ανεργίας και των αδύναμων Τραπεζικών Συστημάτων τους.

Άλλες επτά Χώρες διαθέτουν οικονομικές ανισορροπίες οι οποίες όμως δεν θεωρούνται υπερβολικές: η Φινλανδία, η Γερμανία, η Ιρλανδία, η Ολλανδία, η Ισπανία, η Σουηδία και η Σλοβενία.

Σημειώνεται πως πέρυσι, ανισορροπίες εμφάνιζαν οι 16 από τις 28 χώρες της ΕΕ. Από την ανάλυση της Κομισιόν εξαιρούνται Ελλάδα και Κύπρος, καθώς παρακολουθούνται μέσω των ξεχωριστών προγραμμάτων διάσωσής τους.

Η Κεντρική Τράπεζα της Γαλλίας υποβάθμισε σήμερα τις εκτιμήσεις της για το Γαλλικό ΑΕΠ στο α΄ τρίμηνο της χρήσης. Η Τράπεζα ανακοίνωσε ότι ο μηνιαίος δείκτης επιχειρηματικής δραστηριότητας τον Φεβρουάριο, υποδηλώνει πως το ΑΕΠ α΄ τριμήνου θα αναπτυχθεί 0,3%, χαμηλότερα από τις αρχές εκτιμήσεις για 0,4%.

Η υιοθέτηση αρνητικών επιτοκίων από την Τράπεζα της Ιαπωνίας είχε μεγαλύτερο αντίκτυπο στις Ευρωπαϊκές Τράπεζες και στα Ιαπωνικά "money funds", υποστηρίζουν αναλυτές της Bank of America. Οι Γερμανικές, Ιταλικές, Γαλλικές και Ισπανικές Τράπεζες έχουν περισσότερα δάνεια αντί για χρεόγραφα ως ποσοστό του συνολικού ενεργητικού τους. "Αυτό αφήνει τις Τράπεζες του Ευρωπαϊκού Πυρήνα δυνητικά περισσότερο εκτεθειμένες σε ένα περιβάλλον αρνητικών επιτοκίων, σε σχέση με άλλες στην Περιφέρεια, ή σε σύγκριση με Ιαπωνικές και Αμερικάνικες Τράπεζες" σημειώνουν σε έκθεση που δημοσιεύτηκε. Οι Γερμανικές Τράπεζες έχουν το υψηλότερο ποσοστό δανείων μεταξύ των υπολοίπων Τραπεζών του Πυρήνα, με 58%. Το αντίστοιχο ποσοστό για τις Ιαπωνικές και Αμερικάνικες Τράπεζες είναι 47% και 55%.

Επιστροφή στο ΧΑ

Σήμερα διενεργήθηκε δημοπρασία εντόκων γραμματίων διάρκειας 13 εβδομάδων, ύψους 1.000 εκατομμυρίων Ευρώ, σύμφωνα με ανακοίνωση του ΟΔΔΗΧ. Η απόδοση διαμορφώθηκε στο 2,70%.

Επιστρέφοντας στα "υπόλοιπα" της σημερινής συνεδρίασης και όπως προαναφέρθηκε, ο Γενικός Δείκτης κινήθηκε μόνιμα με αρνητικό πρόσημο. Υποχώρησε μέχρι τις 547,37 μονάδες (-2,89%), στις 17.00 βρέθηκε στις 552,43 (-1,99%) και μέσω των τελικών δημοπρασιών ολοκλήρωσε την συνεδρίαση στις 552,59 μονάδες με ημερήσιες απώλειες 1,97%.

Ο τζίρος υποχώρησε στα 58 εκατ. από τα οποία τα 4,3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΟΤΕ, ΜΟΗ). Alpha Bank, Eurobank, Jumbo, Πειραιώς, ΟΤΕ και Εθνική, απέσπασαν το 76% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25, μόνο ο τίτλος της ΕΕΕ κινήθηκε μόνιμα με θετικό πρόσημο. Δεν ήλθαν σε επαφή με το "πράσινο" οι Alpha Bank, Eurobank, Viohalco, Folli Follie Group, Εθνική, Πειραιώς, ΔΕΗ, Ελ. Πετρέλαια, ΟΠΑΠ, ΟΤΕ και Τιτάν.

Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισαν οι Αεροπορία Αιγαίου, ΕΕΕ, Ελλάκτωρ και Μυτιληναίος.

Καλύτερη της ενδοσυνεδριακής, αλλά κακή, η τελική εικόνα, με 30 ανοδικές μετοχές, έναντι 67 πτωτικών, ενώ 16 τίτλοι έκλεισαν με απώλειες μεγαλύτερες των πέντε ποσοστιαίων μονάδων.

--ΧΠΑ

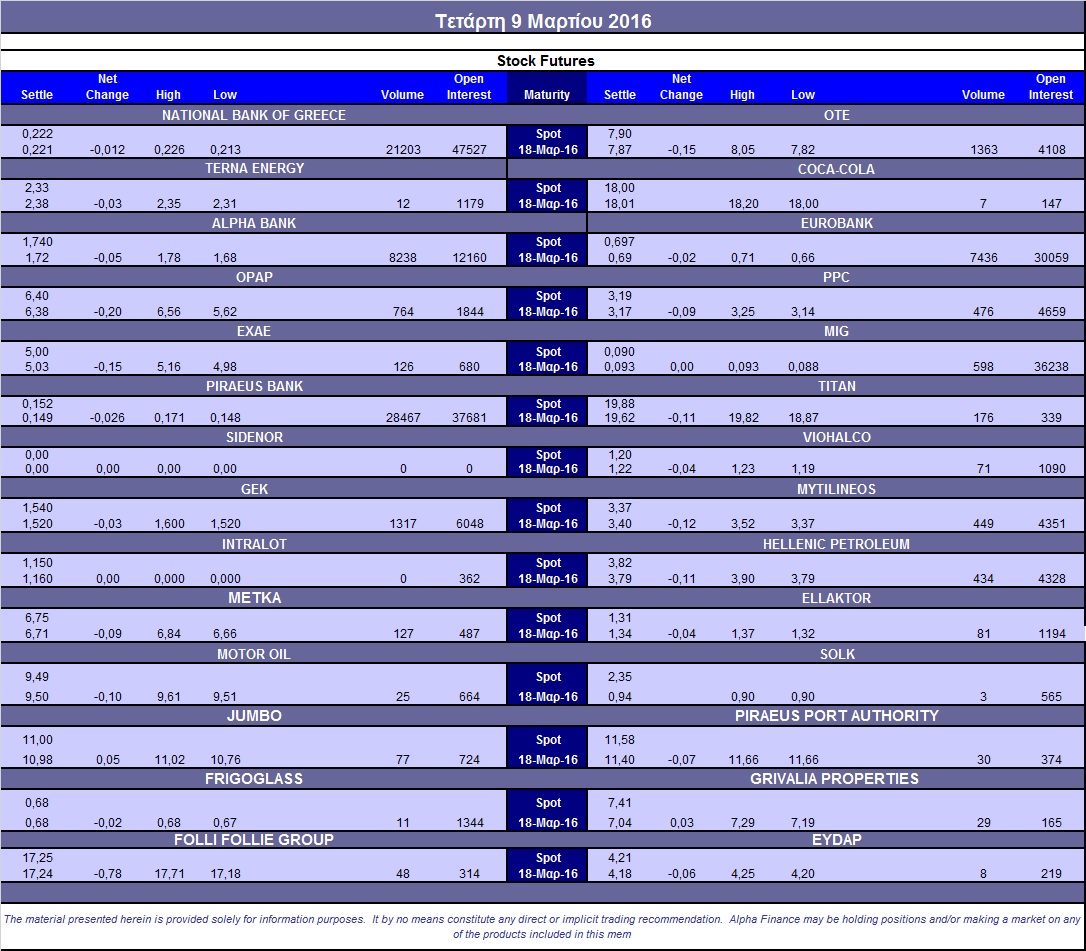

Καθαρά πτωτική συνεδρίαση, η τρίτη της εβδομάδας και στην Αγορά Παραγώγων, με σαφώς μειωμένες τις συναλλαγές τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (79.681 συμβόλαια).

Στα 9.317 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Μάρτιος).

Τα συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 3.083, 2.156 για τον Μάρτιο, 926 για τον Απρίλιο και 1 για τον Ιούνιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 149,5) κινήθηκε μεταξύ 147,5 και 152,25 μονάδων, μειώνοντας το discount στο 0,28%, σύμφωνα με την τιμή εκκαθάρισης.

Μειώθηκε σημαντικά ο αξιοσημείωτος δανεισμός τίτλων (12.000 Eurobank, 132.000 Εθνική, 45.000 Alpha Bank), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (926), ΔΕΗ (485), Alpha Bank (8.390), Eurobank (7.654), Πειραιώς (30.680), Εθνική (24.853), MIG (598), ΟΤΕ (1.388), Μυτιληναίο (484), ΓΕΚ (2.304), Ελ. Πετρέλαια (766), Ελλάκτωρα (116), ΕΧΑΕ (160), Μέτκα (198), Τιτάνα (220).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, απογοητευτική ήταν η εικόνα στην Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης όπου καταγράφηκαν μόλις 100 τεμάχια (90 αγοράς και 10 πώλησης), ενώ η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα διατηρήθηκε στο 42%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (1.220.526 τεμ.). Πειραιώς (2.183.662 τεμ.), Alpha Bank (4.016.805 τεμ.) και Eurobank (3.146.981 τεμ.), ΔΕΗ (1.227.224 τεμ.).

Πηγή: Alpha Finance