Ακόμη μία τραυματική (και) για το ΧΑ εβδομάδα ολοκληρώθηκε, με τον Γενικό Δείκτη στις 503,88 μονάδες, δηλαδή σε οριακή απόσταση από το "ελάχιστο ημέρας".

Απώλειες 20,19% από την αρχή του έτους, με βαρίδι τον τραπεζικό κλάδο που "μετρά" απώλειες 46,35% στο ίδιο διάστημα, με τον Θανάση Σταυρόπουλο να αποτιμά σε 29% την εβδομαδιαία διόρθωση του κλάδου.

Ωστόσο η νέα σημαντική υποχώρηση του ΧΑ αποδόθηκε περισσότερο σε εγγενή εσωτερικά προβλήματα και εξελίξεις και δευτερευόντως στην επίσης αρνητική εικόνα των ξένων αγορών.

Σημειώνεται, πως οι ξένες αγορές διόρθωσαν με αφορμή την Κίνα (και την ανακοίνωση των μεγεθών μεταποίησης, την προηγούμενη Δευτέρα), το πετρέλαιο και τη συνεχιζόμενη έξοδο κεφαλαίων από ευρωπαϊκές μετοχές. Ενδεικτικό το ότι ο DAX υποχωρεί 13,5% από την αρχή του έτους, υποχωρώντας την Παρασκευή και πάλι επικίνδυνα προς τις 9.150 μονάδες.

Σχεδόν παράλληλα το ΧΑ επλήγη από ρευστοποιήσεις (κυρίως) ξένων, που ανήσυχοι για την πορεία της διαπραγμάτευσης δανειστών - Αθηνών προτίμησαν να μειώσουν θέσεις (ακόμη και με ζημία) παρά να μείνουν εντός παιδιάς. Στα 56,3 εκατ. ευρώ διαμορφώθηκε η μέση ημερήσια αξία συναλλαγών, με το 70% στις τράπεζες, που πρακτικά σημαίνει ότι τζίρος σχεδόν 200 εκατ. ευρώ αφορούσε σε πωλήσεις-αγορές στις μετοχές των τεσσάρων συστημικών ομίλων. Τέτοιας έκτασης συναλλαγές και μάλιστα σε διαδοχικά ιστορικά χαμηλά, για τον ΔΤΡ, δεν είναι δα και λίγο.

Στέλεχος τραπεζικής χρηματιστηριακής σημείωνε πως οι συνεχιζόμενες πωλήσεις θα πρέπει να αποδοθούν στην ευρύτερη μείωση τραπεζικών θέσεων από το σύνολο των ευρωπαϊκών χρηματιστηρίων και βεβαίως στις σοβαρές εκκρεμότητες που ούτως ή άλλως έχει ο κλάδος.

Εκτός τειχών, ο δείκτης Stoxx Europe 600 Banks καταγράφει απώλειες 19,86% από την αρχή του έτους, υποχωρώντας την Παρασκευή οριακά προς τις 140,43, που είναι και το "χαμηλό 52 εβδομάδων" (από τη συνεδρίαση της Τετάρτης 3/2).

Συνεπώς, για να αλλάξει κάπως το κλίμα στο ΧΑ χρειάζεται και αναστροφή της τάσης διεθνώς/ειδικότερα στα ευρω-χρηματιστήρια αλλά και (τουλάχιστον) ουδέτερες ειδήσεις στο εσωτερικό.

Για την ερχόμενη εβδομάδα σημαντικό ρόλο θα διαδραματίσουν τα εταιρικά αποτελέσματα και η ανακοίνωση οικονομικών στοιχείων για ΗΠΑ, ευρωπαϊκές χώρες. Πάντως κρίνοντας από την παρουσίαση της 3μηνιαίας έκθεσης της Κομισιόν, η συνέχεια δεν προοιωνίζεται ενθαρρυντική, την ίδια ώρα που εντείνεται η αντιπαράθεση Ντράγκι- Βάιτμαν/Σόιμπλε.

Εντός τειχών, το ότι αποχώρησαν οι επικεφαλής των δανειστών ίσως και να μην είναι και τόσο αρνητικό καθώς για κάποιες ημέρες δεν θα μας... ταλαιπωρήσει η σεναριολογία και οι διαρροές από το μέτωπο της διαπραγμάτευσης.

Η Ελενα Λάσκαρη σημείωνε (στις 5/2) πως σύμφωνα με τον Ευ. Τσακαλώτο αναζητείται εύλογη συμφωνία σε εύλογο χρόνο, με τον αντιπρόεδρο της Κομισιόν να αποτιμά εποικοδομητικές τις συζητήσεις στην Αθήνα.

Παράγοντες της αγοράς θεωρούν κρίσιμη ημέρα την Πέμπτη κι αυτό γιατί είναι προγραμματισμένο το Eurogroup (που ίσως βγάλει κάποιες ειδήσεις ενδιαφέροντος μας) αλλά και η ανακοίνωση των τριμηνιαίων αλλαγών για τον MSCI.

Για το δεύτερο, λίγο-πολύ είναι γνωστές και οι συνθέσεις και οι εκροές-εισροές της τελευταίας στιγμής. Για το Eurogroup, θα λέγαμε πως υπάρχει μεγαλύτερο ενδιαφέρον. Επίσης την επόμενη εβδομάδα αρκετά θα εξαρτηθούν από την ενδεχόμενη κλιμάκωση (ή αποκλιμάκωση) των κινητοποιήσεων, με τη ρευστότητα στο πολιτικό σκηνικό να δίνει... τροφή σε κάθε λογής σενάρια.

Η προσπάθεια διαφοροποίησης μη τραπεζικών μετοχών από αυτές του χρηματοπιστωτικού κλάδου ήταν ίσως από τα ελάχιστα ενθαρρυντικά των ημερών. Οπως και της συντονισμένης προσπάθειας να διασωθούν -έστω- οι 500 μονάδες, εγχείρημα που τελεσφόρησε τουλάχιστον μέχρι και την Παρασκευή.

Ομως στις τράπεζες είναι γνωστό πως υπάρχει πίεση πωλητών, ότι στα τρέχοντα ιστορικά χαμηλά πωλούν αρκετοί ξένοι αδιαφορώντας για το εύρος των υποαξιών που εγγράφουν. Οι αποτιμήσεις των συστημικών ομίλων ενδεικτικές της στρέβλωσης που διαμορφώνεται, με λ.χ. την Εθνική να αποτιμάται 1,86 δισ. ευρώ (σε τιμή κλεισίματος 0,203 ευρώ), όταν το τίμημα πώλησης που έχει συμφωνήσει για τη FinansBank έχει ανακοινωθεί ότι είναι 2,6 δισ. ευρώ. Επίσης η Eurobank αποτιμάται 1,20 δισ. ευρώ, όταν στην τελευταία (τρίτη) ΑΜΚ εισφέρθηκαν τουλάχιστον άλλα τόσα σε κεφάλαια.

Στρεβλώσεις ενδεικτικές, που όμως επ' ουδενί... συγκινούν πωλητές- - αγοραστές, απεναντίας με τους πρώτους να μειώνουν περισσότερο τις θέσεις τους.

Εκτός από τις τράπεζες, "κλειδί" είναι και η ανθεκτικότητα των 6-8 δεικτοβαρών μη τραπεζικών εισηγμένων και blue chips, που ακόμη κρατούν. Γεγονός που εξηγεί την απόκλιση ΓΔ-ΔΤΡ (σχετικά

στον Εκηβόλο της Παρασκευής).

Mε βάση τις τιμές της Παρασκευής, η μετοχή της Coca Cola "βαραίνει" 10,29% στη διαμόρφωση του Γενικού Δείκτη, όταν συνολικά οι 4 τραπεζικές περιορίζονται -πλέον- στο 16,69% (βαρύτερη του κλάδου με 6,57% η Alpha Bank) έναντι 6,67% της Jumbo, 5,95% του ΤΙΤΑΝα, 5,64% του ΟΠΑΠ, 5,29% του ΟΤΕ, 4,58% της FF Group.

Η διόρθωση διαρκείας έχει δημιουργήσει ορισμένες... ανισορροπίες που χρήζουν αναφοράς, όπως για παράδειγμα το ότι η Jumbo στην έκτη θέση της κατάταξης με βάση τη χρηματιστηριακή αξία έχει ανέβει στη δεύτερη θέση στην κατάταξη/βαρύτητα του ΓΔ.

Η ΜΕΤΚΑ, με απώλειες 4,18% για τη μετοχή από την αρχή του έτους, αποτιμάται στα 357,4 εκατ. ευρώ, δηλαδή περισσότερο από τον Μυτιληναίο (στα 351,9 εκατ. ευρώ, με απώλειες 17,98% η μετοχή), η Τέρνα Ενεργειακή στα 231,7 εκατ. ευρώ έχει αποτίμηση σχεδόν διπλάσια της ΓΕΚ/Τέρνα, η Jumbo έχει χρηματιστηριακή αξία μεγαλύτερη της Eurobank (1,20 δισ. ευρώ), της Πειραιώς (1,19), όταν η Εθνική διαμορφώνεται στο 1,86 δισ. ευρώ.

Συνεπώς, το αν θα αποφευχθεί η ψυχοφθόρος δοκιμασία της απώλειας και των 500 (...με αναπόφευκτη την επιτάχυνση της διόρθωσης προς τα ιστορικά χαμηλά των 471 μονάδων) θα εξαρτηθεί και από τις αντοχές των δεικτοβαρών blue chips.

Αρνητικό το γεγονός πως η προηγούμενη εβδομάδα ξεκίνησε με μία συνεδρίαση-αντίδραση έως τις 558,6 μονάδες -που ωστόσο αποδείχθηκε κάτι σαν... φιλί αποχαιρετισμού (όπως αναφέρει ο Μάνος Χατζηδάκης στο εβδομαδιαίο σχόλιο της ΒΕΤΑ ΑΧΕΠΕΥ) των long παικτών και ολοκληρώθηκε με ένα "κλείσιμο" οριακά στα "χαμηλά εβδομάδας" και τον τραπεζικό κλάδο υπό πίεση.

Επίσης αποθαρρυντικό το ότι (κυρίως) στις τράπεζες δεν εντοπίζονται ενδείξεις εκτόνωσης από την πλευρά των πωλητών ενώ για τεχνικής μορφής (και μόνον) αντίδραση πιθανότατα θα απαιτείτο ένα sell off ανάλογο της Πέμπτης.

Εάν το ΧΑ δεν αντιδράσει ούτε σε ένα τέτοιο ενδεχόμενο, τότε πιθανόν οι insiders που "πυροβολούν" τις ελληνικές μετοχές να γνωρίζουν κάτι σημαντικό που μας διαφεύγει, ή ανησυχούν για εξελίξεις που δεν θα αφορούν τόσο στη χρηματιστηριακή κοινότητα.

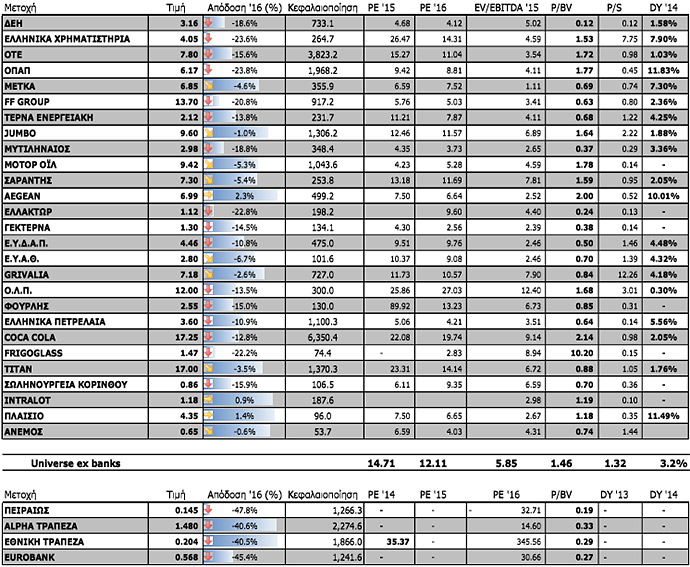

Οι αποτιμήσεις των blue chips

Τα στατιστικά της εβδομάδας

Στην εβδομάδα, ο Γενικός Δείκτης έκλεισε στις 503,88 μονάδες με πτώση 8,85%. Συγκεκριμένα, ο FT 25 υποχώρησε 11,77% ενώ ο δείκτης μεσαίας και μικρής κεφαλαιοποίησης κινήθηκε υψηλότερα 1,45%.

Εβδομαδιαία άνοδο σημείωσαν μόνο οι κλάδοι των Προσωπικών - Οικιακών Προϊόντων (-2,51%) και Ακίνητης Περιουσίας (+0,92%).

Στον αντίποδα, εβδομαδιαία πτώση σημείωσαν μεταξύ άλλων οι κλάδοι: Τράπεζες (-24,32%), Ασφάλειες (-12,50%), Χρηματοοικονομικές Υπηρεσίες (-11,90%) και Υγεία (-9,09%).

Οι 10 μετοχές με τα υψηλότερα εβδομαδιαία κέρδη είναι: Μπουτάρης (ΠΑ) (58,33%), Ιονική Ξενοδοχειακή (43,89%), Νίκας (42,86%), ΣΙΔΜΑ (40,29%), Newsphone (30,91%), ΑΕΓΕΚ (24,14%), Lavipharm (20,51%), Επίλεκτος (19,72%), Τηλέτυπος (19,64%) και Πήγασος Εκδοτική (19,57%).

Οι 10 μετοχές με τις υψηλότερες εβδομαδιαίες απώλειες είναι: Σφακιανάκης (-60%), Axon Συμμετοχών (-47,50%), Attica Bank (-27,50%), Eurobank (-27,03%), Ακρίτας (-26,83%), Γαλαξίδι (-26,59%), Alpha Bank (-25,68%), Τράπεζα Πειραιώς (-24,86%), Μουζάκης (-20,95%) και Τζιρακιάν (-19,40%).