Ο Γενικός Δείκτης βρέθηκε να αναρριχάται μέχρι τις 514,18 μονάδες (+0,93%) και ο κλαδικός δείκτης των Τραπεζών μέχρι τις 33,07 μονάδες (+1,98%).

Τα μεγαλύτερα ενδοσυνεδριακά κέρδη σημείωναν οι Μέτκα (έως 7,17 ευρώ, +4,67%), Εθνική (έως 0,212, +3,92%), ΔΕΗ (έως 3,28, +3,8%), Lamda Development (έως 3,87, +3,75%), ΟΛΠ (έως 12,4, +3,33%), Jumbo (10,05, +4,69%, όπου και ολοκλήρωσε την συνεδρίαση), Motor Oil (έως 9,71, +3,08%), Ελλάκτωρ (έως 1,16, +3,57%), Grivalia (έως 7,40, +3,06%) και Αεροπορία Αιγαίου (έως 7,21 ευρώ, +3,15%).

Όμως η συνέχεια, απλά εξέθεσε τους πρωινούς αγοραστές, με τον Τραπεζικό κλάδο να δίνει "το σύνθημα" για νέα υποχώρηση, ενώ με σημαντική χρονοκαθυστέρηση ακολούθησε ο Γενικός Δείκτης, καθώς συνέχιζαν να δίνουν βοήθειες αρκετοί από τους μη Τραπεζικούς, Δεικτοβαρείς, τίτλους.

Είναι απόλυτα ενδεικτικό, ότι ο Τραπεζικός δείκτης γύρισε στο "κόκκινο" και το διατήρησε μέχρι τέλους, από τις 13.29 και μετά, ενώ ο Γενικός Δείκτης "κοκκίνισε" στις 15.49.

Σύμφωνα με τις συγκλίνουσες απόψεις εγχώριων αναλυτών, το κλίμα συνιστά απόλυτη επιφύλαξη, τόσο εντός, όσο και εκτός των τειχών, οι Τράπεζες (Πανευρωπαϊκά) παραμένουν στόχος αποεπένδυσης, ενώ τίποτα δεν δείχνει ότι η νευρικότητα που διακατέχει τις Αγορές φθάνει σε σημεία εκτόνωσης.

Σύμφωνα με τους ίδιους αναλυτές, η πάροδος των ημερών, σε συνδυασμό με την συνεχιζόμενη αρνητική εικόνα στο Ελληνικό Χρηματιστήριο, παγιώνει την άποψη ότι η πρόσφατη επίσκεψη των επικεφαλής των Ξένων funds, παρά τα του αντιθέτου λεγόμενα, δεν ήταν αποτέλεσμα επενδυτικού ενδιαφέροντος, αλλά υποκινήθηκε από αυξημένες ανησυχίες, τις οποίες δεν κατόρθωσαν να διασκεδάσουν οι συναντήσεις με Κυβερνητικά Στελέχη και με Διοικήσεις εγχώριων Τραπεζών.

Τεχνικά η εικόνα της Αγοράς είναι απελπιστική με τα χαμηλά Ιουνίου να απειλούνται ξεκάθαρα, ενώ απόλυτα ψύχραιμοι συνεχίζουν να δείχνουν όσοι διατηρούν θέσεις "short" και οι οποίοι υποστηρίζουν ότι η ταλαιπωρία των αποτιμήσεων δεν έχει τελειώσει και πως θα "έλθει η ώρα" και του μη Τραπεζικού 25αρη, αλλά και αρκετών τίτλων μεσαίας κεφαλαιοποίησης, όπου διατηρούν αξιοπρεπή όγκο συναλλαγών.

Από την άλλη, όλο και πιο μακριά δείχνει να πηγαίνει η "περίφημη" αξιολόγηση, καθώς σύμφωνα με το ρεπορτάζ της Έλενας Λάσκαρη "με άγνωστη την ακριβή ημερομηνία επιστροφής έφυγαν οι Επικεφαλής των Θεσμών".

Σε κάθε περίπτωση, όλες οι τελευταίες συνεδριάσεις καταδεικνύουν ότι οι εν δυνάμει πωλητές έχουν την απόλυτη κυριαρχία στο εγχώριο χρηματιστηριακό ταμπλώ, κάτι που επιβεβαιώθηκε και σήμερα, λίγο μετά τις 15.45, όταν οι ρευστοποιήσεις πήραν ελαφρώς επιθετικότερο χαρακτήρα, ενώ το "κουδούνι" της λήξης βρήκε τους βασικούς δείκτες του Χ.Α. στα χαμηλά ημέρας, ή οριακά υψηλότερα, ενώ στα χαμηλά ημέρας ολοκλήρωσαν την συνεδρίαση και πέντε τίτλοι του FTSE25 (αναλυτική αναφορά στην συνέχεια του σχολίου).

Όλα τα παραπάνω και κυρίως η εικόνα στον Τραπεζικό κλάδο, που δείχνει να στέλνει "στο καναβάτσο" και τους όψιμα τοποθετημένους, έχουν παγιώσει την ψυχολογία στο ναδίρ και το πολύ βαρύ κλίμα στο Ελληνικό Χρηματιστήριο.

Και βέβαια, είναι χρηματιστηριακό αξίωμα, πως με την ψυχολογία υπό το μηδέν, τεχνική ανάλυση και θεμελιώδη εταιρειών, περνάνε σε δεύτερη μοίρα, καθώς οι περισσότεροι των εμπλεκομένων κοιτάνε να διαφυλάξουν την ρευστότητα που τους έχει απομείνει.

Σε σχετικά χαμηλά επίπεδα παρέμειναν οι συναλλαγές στην Αγορά Παραγώγων, όσον αφορά τα συμβόλαια του δείκτη, ενώ αυξητική τάση παρατηρήθηκε στις αποδόσεις των Ελληνικών Κρατικών τίτλων, ιδιαίτερα για τις κοντινές λήξεις: 2ετες 11,82%, 5ετες 11,94% και 10ετες 9,97%.

Από εκεί και πέρα και για όσους επιμένουν να ασχολούνται με τα στατιστικά στοιχεία, το σημερινό κλείσιμο του Γενικού Δείκτη παραπέμπει σε νέα χαμηλά 44 μηνών, με το αμέσως χαμηλότερο κλείσιμο να έχει σημειωθεί στις 13/6/2012 (499,56 μονάδες).

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Η χρηματιστηριακή εβδομάδα που ολοκληρώθηκε αφαίρεσε από τον Γενικό Δείκτη 8,85%, από τον κλαδικό δείκτη των Τραπεζών 29,32% και από την συνολική κεφαλαιοποίηση του Χ.Α. 2,6 δισ ευρώ. Η μέση ημερήσια μικτή αξία συναλλαγών, μειώθηκε κατά 9,9% και διαμορφώθηκε στα 56,3 εκατ. ευρώ.

Από την αρχή του χρόνου και παρά το γεγονός ότι ο Γενικός Δείκτης ερχόταν από ετήσιες απώλειες 23,58% το 2015, σημειώνει νέες απώλειες 20,19%, ενώ την απόλυτη "εξαϋλωση" υφίσταται ο κλαδικός δείκτης των Τραπεζών, καθώς στο -93,87% του 2015 προστίθεται επιπλέον -46,35% από την αρχή του νέου έτους.

Η συνολική κεφαλαιοποίηση του Χ.Α., από τις 31/12/2015, σημειώνει απώλειες, περίπου, 8,9 δισ ευρώ, όταν από την πρόσφατη ανακεφαλαιοποίηση των Τραπεζών αντλήθηκαν 9,88 δισ ευρώ (σύμφωνα με στοιχεία της Μίδας ΑΧΕΠΕΥ) (!)

Σε νέα ιστορικά χαμηλά έκλεισαν οι FTSE25 (-1,56%), Τραπεζικός δείκτης (-5,10%), Alpha Bank (-8,11%), Viohalco (-0,79%), Eurobank (-3,52%), Εθνική (-0,49%), Πειραιώς (-6,21%) και Αττικής (-2,52%, ενώ οι ενδοσυνεδριακές απώλειες έφθασαν έως 13,45%).

Το ημερήσιο διάγραμμα της Alpha Bank

Τεχνικά και όσον αφορά τον Γενικό Δείκτη (όπως έχει αναφερθεί και σε προηγούμενα, μετασυνεδριακά, σχόλια, η καταγραφή συνεχόμενων ιστορικών χαμηλών για τον FTSE25, αφήνει περιθώρια μόνο για θεωρητικές, τεχνικές, στηρίξεις), αν συνεχιστούν τα κλεισίματα χαμηλότερα των 504 - 503,9 μονάδων, είναι θέμα χρόνου η καθοδική διάσπαση του ψυχολογικού ορίου των 500 μονάδων, με ότι αυτό μπορεί να συνεπάγεται.

Για την περίπτωση του δείκτη υψηλής κεφαλαιοποίησης Intraday position is short, με stop τις 149 μονάδες.

Τι σχολιάζουν οι αναλυτές της αγοράς

-Απόστολος Μάνθος

"Είχαμε αναφέρει στην προηγούμενη εβδομαδιαία τεχνική ανάλυση ότι αλλαγή ρότας στην υπάρχουσα πτωτική τάση του Γενικού Δείκτη θα μπορούσε να προκληθεί μόνο με την ανοδική καταστρατήγηση της ζώνης αντίστασης των 550 με 560 μονάδων στοιχείο, όπου θα έδινε σημαντικούς πόντους στην προσέγγιση των 580 μονάδων, ενώ είχαμε τοποθετήσει σαν άνω όριο ενός βραχυχρόνιου σχηματισμού (ανοδικό Flag) το σημείο των 557 μονάδων" επισημαίνει ο Απόστολος Μάνθος.

Δυστυχώς η αδυναμία διάσπασης, με αυξημένο τζίρο συναλλαγών, τόσο των 557 μονάδων όσο φυσικά και των 560 μονάδων, έφερε καθοδική εκτόνωση σπρώχνοντας τον Δείκτη σε νέα χαμηλά 44 μηνών, ανοίγοντας μέτωπο με το ψυχολογικό όριο των 500 μονάδων. Επόμενο ισχυρό σημείο στήριξης μετά τις 550 μονάδες είναι το χαμηλό του Ιουνίου του 2012 στις 471,35 μονάδες.

Η καθοδική έλευση όμως του Δείκτη σε αυτά τα επίπεδα τιμών, θα προσθέσει στο διαγραμματικό καμβά μεσοπρόθεσμα επίπεδα στήριξης που ξεκινάνε από τις 450 μονάδες και φτάνουν έως και χαμηλότερα των 340 μονάδων, προκαλώντας "ρίγη" σε όσους τοποθετήθηκαν τους τελευταίους μήνες του 2015, πέριξ των 640 με 680 μονάδων (!)

Σε πολύ βραχυχρόνιο πεδίο, η δίνη των πωλητών έφερε τους γρήγορους τεχνικούς ταλαντωτές σε "oversold" κατάσταση, αλλά η δυναμικότητα της "σπείρας του ελατηρίου" σε αρκετούς δείκτες, αφήνει περιθώρια περαιτέρω πίεσης και πτώσης μέχρι που να βγει ισχυρή ανοδική εκτόνωση.

Στην αντίπερα όχθη η οποιαδήποτε επαναφορά του Δείκτη με ανοδικά εχέγγυα πάνω από τις 535 μονάδες, θα ανησυχήσει τους "short sellers", καθώς μπορεί να αφήσει την υπόνοια μιας "κίβδηλης" καθοδική εκτόνωσης.

Άρνηση ανοδικής συνέχειας είχαμε και στο δείκτη της υψηλής κεφαλαιοποίησης με την εμφανή διστακτικότητα διείσδυσης μέσα στη ζώνη αντίστασης των 164 με 156 μονάδων, διαγραμματικό γεγονός που επέβαλε άμεση καθοδική στροφή προς το κάτω μέρος του υπάρχοντος πτωτικού καναλιού, στις 130 μονάδες περίπου. Ως μερική νίκη των "Bulls" θα θεωρηθεί μόνο ένα ανοδικό πάτημα των 150 μονάδων.

"Στατιστικά πάντως, όταν ένας ή παραπάνω βασικοί δείκτες πραγματοποιούν νέα χαμηλά, ακολουθούν στη πορεία και οι εναπομείναντες. Έτσι όταν στην παρούσα φάση έχουμε τον δείκτη της υψηλής κεφαλαιοποίησης να πραγματοποιεί όχι απλώς νέα χαμηλά, αλλά νέα ιστορικά χαμηλά, είναι πολύ φυσικό σε κάποιο χρονικό σημείο να σύρει στην καθοδική 'περιδίνηση' και τον Γενικό Δείκτη" τονίζει ο υπεύθυνος του τμήματος ανάλυσης και επενδυτικής κατεύθυνσης της Δυναμική ΑΧΕΠΕΥ.

-Μάνος Χατζηδάκης

"Οι εξελίξεις την εβδομάδα που πέρασε είχαν έντονο το στίγμα των επιδράσεων της εσωτερικής ειδησεογραφίας, σε αντίθεση με ότι συνέβαινε στο ξεκίνημα της χρονιάς όπου η πίεση είχε σημείο αναφοράς την πτώση των Ξένων Αγορών, τις εξελίξεις στην Κίνα και τις διακυμάνσεις στην τιμή του Πετρελαίου" αναφέρει ο Μάνος Χατζηδάκης.

Μετά από ένα διάλλειμα αρκετών μηνών, η ανασφάλεια και η αβεβαιότητα ως προς τις άμεσες οικονομικές εξελίξεις, έχουν εγκατασταθεί και πάλι στο προσκήνιο, καθώς καθημερινά η εικόνα φορτίζεται από καθυστερήσεις και παλινωδίες, σε σχέση με τα ανοικτά θέματα της αξιολόγησης.

Κύριος αποδέκτης αυτών των καθυστερήσεων είναι ο Τραπεζικός κλάδος. Όχι τυχαία. Οι Τράπεζες αποτελούν το βασικό εκφραστή της μακροοικονομικής ανάκαμψης, καθώς ο βαθμός ευαισθησίας στην εξυπηρέτηση των δανείων, η επιστροφή των καταθέσεων στα γκισέ, η δυνατότητα προσέγγισης επενδυτών για την ολοκλήρωση των κεφαλαιακών δράσεων ενίσχυσης σε ικανοποιητικά τιμήματα, αλλά και η μείωση του προεξοφλητικού επιτοκίου στις αποτιμήσεις τους, εξαρτώνται από την ταχύτητα με την οποία κλείνουν τα ανοικτά θέματα.

Από εκεί και πέρα οι πρόσφατες μνήμες των επενδυτών της Ελληνικής Αγοράς ευθύνονται για την μεγέθυνση των φαινομένων. Η υπερβολή στην ένταση των αρνητικών διακυμάνσεων έχει οδηγήσει σε πρωτοφανείς στρεβλώσεις.

Το μέγεθος της υπερβολής φαίνεται και από τις πρόσφατες ανακοινώσεις των πωλούμενων συμμετοχών: Η Εθνική Τράπεζα συμφώνησε τίμημα πώλησης 2,6 δισ ευρώ για την Finansbank και η κεφαλαιοποίηση της έχει υποχωρήσει στο 1,85 δισ ευρώ. Η τεκμαρτή τιμή που προκύπτει για το κόστος του μετοχικού κεφαλαίου των Τραπεζών σε αυτές τις τιμές είναι 22%, μέγεθος το οποίο συναντάται σε Χώρες με υπερπληθωρισμό, ή σε διαπιστωμένη μακροχρόνια χρεοκοπία.

Ο παράγοντας φόβος είναι η αιτία που οδηγεί τις τιμές των Τραπεζών στην Αγορά και ακολούθως φτιάχνει κλίμα, σε μικρότερο ή μεγαλύτερο βαθμό και για τις υπόλοιπες μετοχές. Μπορεί η έννοια της "ευκαιρίας" να έχει χάσει την ισχύ της από την συνεχή, γρήγορη και έντονη υποτιμητική κίνηση, ωστόσο από αυτό το ξεπούλημα είναι πολύ δύσκολο να διακρίνει κανείς ποιο είναι το ακραίο πολιτικό, ή οικονομικό σενάριο που προεξοφλείται.

Ακόμα και το ενδεχόμενο μιας –ακόμη- πρόωρης προσφυγής στις κάλπες μπορεί να υποτεθεί ότι έχει πλέον αποτιμηθεί σε αυτές τις τιμές.

Τεχνικά οι ενδείξεις παραμένουν ισχυρά πτωτικές, αφού το μικρό διάλλειμα ανόδου δεν είχε τα απαιτούμενα "καύσιμα" (συναλλαγές) για κάτι καλύτερο από τις 560 μονάδες. Ουσιαστικά η άνοδος της Δευτέρας (558,6 μονάδες) έδωσε το "φιλί του αποχαιρετισμού" στην ανοδική προσπάθεια διαφυγής και η συνέχεια ήταν βγαλμένη από το γνώριμο 2012.

Η υποχώρηση στην ζώνη των 500 μονάδων έφερε το Γενικό Δείκτη στα επίπεδα διαπραγμάτευσης του Ιουνίου του 2012, έχοντας πλέον διασπάσει κάθε τεχνική στήριξη. Οι ταλαντωτές εφάπτονται πλέον στην υποτιμημένη ζώνη, επιβραδύνοντας ενδεχομένως την ορμή της πτώσης. Προϋπόθεση βραχυπρόθεσμης αντιστροφής θα ήταν ίσως μια ημέρα γενικού ξεπουλήματος, στοιχεία της οποίας υπήρχαν την περασμένη Πέμπτη.

Συμπερασματικά η καθοδική κίνηση δεν έχει δείξει ακόμα στοιχεία εκτόνωσης, πλην μιας βραχυπρόθεσμης ανακωχής την Παρασκευή η οποία ωστόσο παραμένει εξαιρετικά εύθραυστη.

"To Eurogroup της Πέμπτης δεσπόζει στην οικονομική ατζέντα της επόμενης εβδομάδας. Την Πέμπτη θα ανακοινωθούν οι τριμηνιαίες αλλαγές για τον MSCI. Τέλος την ερχόμενη Παρασκευή θα ανακοινωθεί από την Στατιστική Υπηρεσία η πρώτη εκτίμηση για το ΑΕΠ του δ’ τριμήνου του 2015" υπενθυμίζει ο υπεύθυνος τμήματος ανάλυσης της Beta Sec.

Οι διεθνείς οικονομικές εξελίξεις

Με μικτά πρόσημα ολοκλήρωσαν την τελευταία συνεδρίαση της εβδομάδας οι Ασιατικοί δείκτες, με τις μεγαλύτερες απώλειες για τον Ιαπωνικό Nikkei (-1,32%, λόγω της σημαντικής ενίσχυσης του γιεν που έφερε πιέσεις στις Ιαπωνικές Εξαγωγικές Εταιρείες) και τα μεγαλύτερα κέρδη για τον Ινδικό δείκτη Sensex 30 (+1,14%).

Αρνητικό το κλίμα στην Ευρώπη, ενώ τα μάκρο πιέζουν χαμηλότερα και την Wall Street.

Μικρά κέρδη για Χρυσό και US Oil και απώλειες για το Ευρώ.

Ξεκινώντας από την Ευρώπη, τα συμβόλαια για προϊόντα "Made in Germany" μειώθηκαν κατά 0,7% σε μηνιαία βάση, έναντι μείωσης 0,5% που ανέμεναν οι αναλυτές. Στο διάστημα Οκτωβρίου-Δεκεμβρίου, οι βιομηχανικές παραγγελίες αυξήθηκαν κατά 1% σε τριμηνιαία βάση, με την εγχώρια ζήτηση να αυξάνεται κατά 1,1% και την εξωτερική ζήτηση κατά 1%, σύμφωνα με το Υπουργείο.

Κατά 9 ποσοστιαίες μονάδες προηγείται το στρατόπεδο της εξόδου της Βρετανίας στην ΕΕ, σύμφωνα με δημοσκόπηση που πραγματοποιήθηκε, μετά την παρουσίαση των προτάσεων του Πρωθυπουργού Ντέιβιντ Κάμερον για την παραμονή της Χώρας στην Ένωση. Σύμφωνα με την έρευνα, το 45% των Βρετανών θα ψήφιζε σήμερα υπέρ της εξόδου από την ΕΕ, έναντι του 36% που θα ψήφιζε υπέρ της παραμονής. Το 19% εμφανίζεται αναποφάσιστο.

Στην "άλλη πλευρά του Ατλαντικού", η Αμερικάνικη Οικονομία δημιούργησε 151.000 θέσεις εργασίας τον Ιανουάριο. Τον Δεκέμβριο ο ρυθμός αύξησης των νέων θέσεων εργασίας είχε διαμορφωθεί στις 262.000 και τον Νοέμβριο στις 280.000. Οι αναλυτές προέβλεπαν ότι θα υποχωρήσει στις 190.000 τον πρώτο μήνα του 2016. Εν τω μεταξύ, το ποσοστό της ανεργίας μειώθηκε στο 4,9% από 5% προηγουμένως, επίπεδο που είναι το χαμηλότερο των τελευταίων οκτώ ετών. Τo ποσοστό συμμετοχής στο εργατικό δυναμικό παρέμεινε ουσιαστικά αμετάβλητο στο 62,7%.

Το Εμπορικό έλλειμμα αυξήθηκε 2,7% σε σχέση με τον προηγούμενο μήνα και διαμορφώθηκε στο εποχικά προσαρμοσμένο ποσό των $43,36 δισ, σύμφωνα με το Υπουργείο Εμπορίου. Οι εξαγωγές υποχώρησαν 0,3% ενώ οι εισαγωγές αυξήθηκαν 0,3%. Οι οικονομολόγοι που συμμετείχαν σε δημοσκόπηση της "The Wall Street Journal" ανέμεναν έλλειμμα στα $43,5 δισ τον Δεκέμβριο.

"Σε 'θανατηφόρο σπιράλ' βρίσκονται αυτή τη στιγμή οι Αγορές", υποστηρίζει η Citigroup, που αναφέρει πως τα συνδεδεμένα φαινόμενα οδηγούν έναν αρνητικό κύκλο στην Παγκόσμια Οικονομία και σε όλες τις Χρηματοπιστωτικές Αγορές και επικαλείται το ανθεκτικό Δολάριο, τις χαμηλότερες τιμές στα Εμπορεύματα, το πιο αδύναμο Εμπόριο, τις Κεφαλαιακές Ροές, αλλά και την επιβραδυμένη ανάπτυξη στις Αναδυόμενες Αγορές.

Επιστροφή στο ΧΑ

Την Τετάρτη 10 Φεβρουαρίου 2016 θα διενεργηθεί Δημοπρασία Εντόκων Γραμματίων διάρκειας 13 εβδομάδων του Ελληνικού Δημοσίου, σε άϋλη μορφή, ποσού 875 εκατομμυρίωv Ευρώ, λήξεως 13 Μαΐου 2016.

"Καμπανάκι" για τη μεταρρύθμιση του Ασφαλιστικού Συστήματος, τόσο προς την Ελλάδα όσο και προς τους Εταίρους, έκρουσε η Κριστίν Λαγκάρντ. Η διευθύντρια του Διεθνούς Νομισματικού Ταμείου τόνισε ότι υπάρχει άμεση σύνδεση ανάμεσα στην πιθανή ελάφρυνση του Δημόσιου χρέους και στις αλλαγές στο Ασφαλιστικό, ουσιαστικά στέλνοντας το μήνυμα ότι θα πρέπει να υπάρξει βαθιά μεταρρύθμιση του Συνταξιοδοτικού και αυτή θα συνδέεται με τη μείωση του χρέους. Η κ. Λαγκάρντ αποσαφήνισε, εκ νέου, ότι το ΔΝΤ θεωρεί απαραίτητη την ελάφρυνση του Ελληνικού χρέους, στέλνοντας έμμεσο μήνυμα ότι η ελάφρυνση αποτελεί πάγια προϋπόθεση για τη χρηματοδοτική συμμετοχή του ΔΝΤ στο Μνημόνιο.

Από εκεί και πέρα και όπως προαναφέρθηκε, ο Γενικός Δείκτης ξεκίνησε με ανοδικές διαθέσεις, αναρριχόμενος μέχρι τις 514,18 μονάδες (αφού είχε προηγηθεί μία πρώτη δοκιμαστική βύθιση μέχρι την περιοχή των 505 μονάδων). Μετά την καταγραφή των υψηλών ημέρας, άρχισε η σταδιακή διάβρωση των κερδών και μετά τις 15.49 ο Δείκτης κινήθηκε μόνιμα με αρνητικό πρόσημο. Στις 17.00 βρέθηκε στις 504,63 (-0,95%), μέσω των τελικών δημοπρασιών "είδε" το χαμηλό ημέρας των 503,59 (-1,15%) και τελικά ολοκλήρωσε την συνεδρίαση στις 503,88 μονάδες με ημερήσιες απώλειες 1,09%.

Ο τζίρος υποχώρησε στα 66,6 εκατ. από τα οποία τα 5,7 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΑΤΤ, ΟΤΕ, ΑΛΦΑ, ΕΤΕ), Εθνική και Alpha Bank, απασχόλησαν το 55% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του 25αρη, δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΔΕΗ, ΕΕΕ, Ελλάκτωρ και Μέτκα. Αντίθετα, δεν "πρασίνισαν" καθ΄ όλη την διάρκεια της συνεδρίασης οι ΕΥΔΑΠ και Τέρνα Ενεργειακή. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Jumbo, Folli Follie Group και Τέρνα Ενεργειακή και στο χαμηλό ημέρας οι Alpha Bank, Motor Oil, ΕΕΕ, ΟΛΠ και Τιτάν.

Χαμηλότερα του FTSE25, το σημερινό +3,88% της Κορρές ήταν αποτέλεσμα "ανοιχτών" εντολών αγοράς, ενώ τρίτη συνεχόμενη ανοδική συνεδρίαση συμπλήρωσε η ΣΙΔΜΑ (+19,63%), με "ανοιχτές" εντολές αγορών (σήμερα) και ελάχιστες συναλλαγές.

Μάλλον κακή η τελική εικόνα με 35 ανοδικές μετοχές, έναντι 49 πτωτικών, 15 τίτλοι με κέρδη μεγαλύτερα του 4% και άλλοι 14 με ημερήσιες απώλειες μεγαλύτερες των τεσσάρων ποσοστιαίων μονάδων.

Από σήμερα εισήχθησαν προς διαπραγμάτευση στο ΧΑ. οι 186.667 νέες μετοχές της εταιρείας "ΣΙΔΜΑ", οι οποίες προέκυψαν από την αύξηση του μετοχικού κεφαλαίου λόγω συγχώνευσης με απορρόφηση της μη εισηγμένης εταιρείας "ΠΑΝΕΛΚΟ Α.Ε.". Από την ίδια ημερομηνία, το νέο σύνολο εισηγμένων μετοχών της εταιρείας που είναι διαπραγματεύσιμες στο Χ.Α. ανέρχεται σε 10.186.667.

Από σήμερα, εισήχθησαν προς διαπραγμάτευση στο Χ.Α. τα 6.132.500 δικαιώματα (ΑΛΚΑΤΔ) της εταιρείας "NEXANS ΕΛΛΑΣ" συμμετοχής στην ΑΜΚ με καταβολή μετρητών, διαπραγματεύσιμα από 05/02/2016 έως και 16/02/2016, με ελεύθερο ημερήσιο όριο διακύμανσης και τιμή εκκίνησης δικαιώματος € 0,001.

---ΧΠΑ

Συνεδρίαση αξιοπρόσεκτης μεταβλητότητας που κατέληξε σε νέα υποχώρηση, η τελευταία της εβδομάδας και στην Αγορά Παραγώγων.

Παρά το σημαντικό volatility, μείωση παρουσίασε ο όγκος συναλλαγών, τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (55.724 συμβόλαια).

Στα 12.612 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Φεβρουάριος).

Τα συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 3.621, 2.650 για τον Φεβρουάριο και 971 για τον Μάρτιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 136) κινήθηκε μεταξύ 134,5 και 140 μονάδων και έκλεισε με premium 0,50%, σύμφωνα με την τιμή εκκαθάρισης.

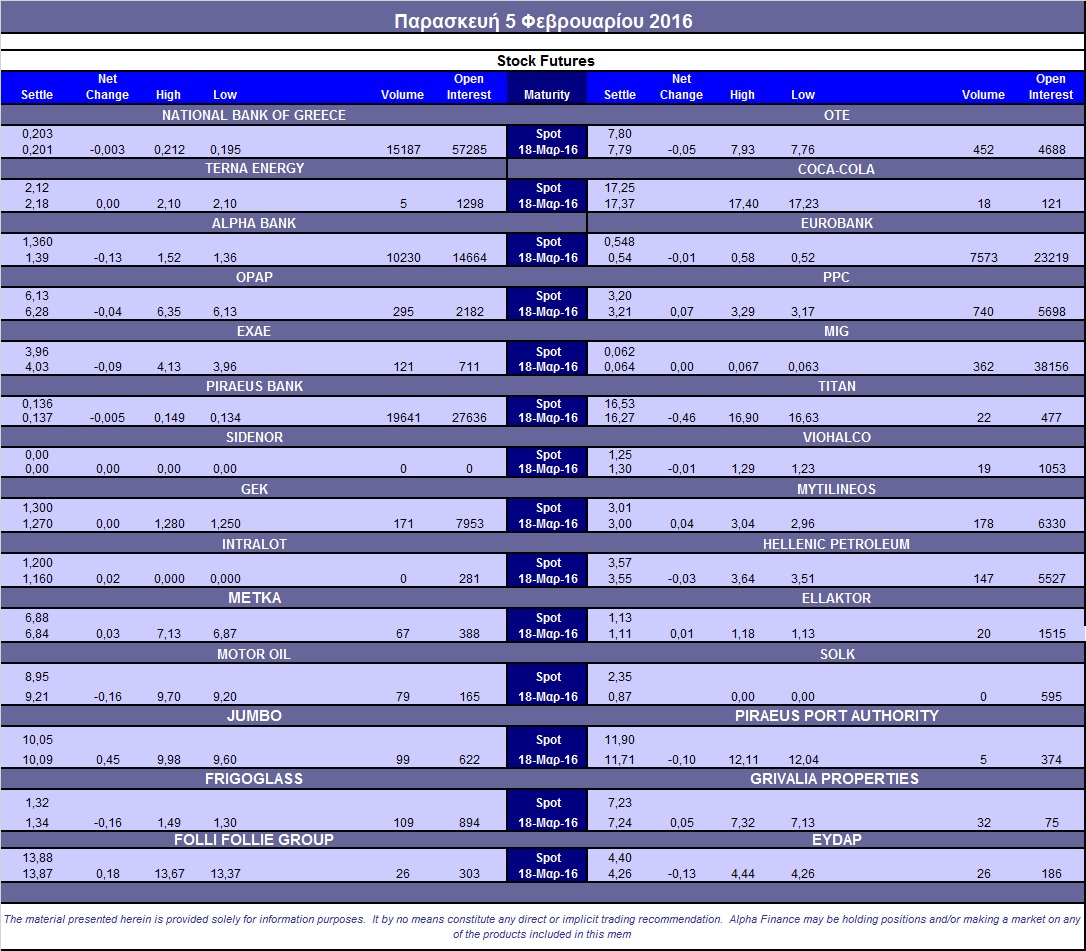

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (13.400 ΟΤΕ, 41.500 Εθνική, 8.000 ΟΠΑΠ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (295), ΔΕΗ (740), Alpha Bank (10.330), Eurobank (7.573), Πειραιώς (19.641), Εθνική (14.187), MIG (362), Μυτιληναίο (178), ΟΤΕ (452), ΕΧΑΕ (121), Ελ. Πετρέλαια (147), ΓΕΚ (171), Frigoglass (109).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, στην Αγορά των δικαιωμάτων του δείκτη υψηλής κεφαλαιοποίησης, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα υποχώρησε στο 4%, ενώ ο όγκος διαμορφώθηκε στα 273 δικαιώματα, (222 δικαιώματα αγοράς και 51 δικαιώματα πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (4.374.515 τεμ.). Πειραιώς (6.583.662 τεμ.), Alpha Bank (4.284.103 τεμ.) και Eurobank (1.878.734 τεμ.).

Πηγή: Alpha Finance