Μπορεί η τρίτη συνεδρίαση της εβδομάδας και του μήνα να επιβεβαίωσε τον απόλυτο εγκλωβισμό του Χ.Α. στην συναλλακτική απαξίωση, όμως η εικόνα στο Τραπεζικό ταμπλό αιφνιδίασε και τους πλέον απαισιόδοξους, καθώς όλες οι τεχνικές ενδείξεις και όχι μόνο συνηγορούν στο σενάριο που θέλει οι Τραπεζικοί τίτλοι και κατ΄ επέκταση ο Τραπεζικός δείκτης, να μπαίνουν σε νέο κύκλο καταγραφής ιστορικά χαμηλότερων κλεισιμάτων.

Από την άλλη, το μόνο που είναι απόλυτα σίγουρο, είναι ότι οι σημερινές πωλήσεις, οι οποίες πήραν επιθετικότερο χαρακτήρα μετά τις 15.49, ασφαλώς και δεν ήταν από εγχώριους κωδικούς λιανικής, αλλά από Ξένους Διαχειριστές, που αποφάσισαν να μειώσουν, περαιτέρω, θέσεις, στο εγχώριο Τραπεζικό κλάδο, ακολουθώντας την τάση αποεπένδυσης που δείχνει να επικρατεί, για τις τραπεζικές μετοχές του Ευρωπαϊκού Νότου (σ.σ. στις 18:00 ο FTSE MIB στην Ιταλία έπεφτε 4,2% και ο IBEX 35 στην Ισπανία 3.6%).

Όμως τα σενάρια δεν σταματούν εδώ, καθώς, εμβρόντητοι, οι εγχώριοι αναλυτές, προσπαθούν να δώσουν εξηγήσεις για το νέο ξεπούλημα που ξεκίνησε στο τραπεζικό ταμπλό και το οποίο θα ενταθεί από αύριο, αν κάτι δεν αλλάξει δραματικά, καθώς θα επιστρέψουν δριμύτερα τα "margin calls" και υπάρχει και σημαντική "ουρά" πωλήσεων, η οποία για τεχνικούς λόγους δεν εκτονώθηκε σήμερα.

Δεν θα ήταν υπερβολή, ότι οι τελικές τιμές κλεισίματος για τους Δεικτοβαρείς Τραπεζικούς τίτλους, αλλά και για την μετοχή της ΔΕΗ, είναι παρασάγγας υψηλότερες από αυτές που θα διαμόρφωναν οι τελικές δημοπρασίες.

Η πορεία του Τραπεζικού Δείκτη μετά τα capital controls

Αξίζει να σημειωθεί ότι σε περιπτώσεις Δεικτοβαρών Τραπεζικών μετοχών το "Project price" έφθανε να διαμορφώνεται έως και στο ανώτατο όριο πτώσης.

Έτσι, τόσο στο Δεικτοβαρές Τραπεζικό ταμπλώ, όσο και στην περίπτωση της ΔΕΗ, κατά την διάρκεια των τελικών δημοπρασιών, ενεργοποιήθηκε και δεύτερος "ΑΜΕΜ" (Αυτόματος Μηχανισμός Ελέγχου Μεταβλητότητας) και επειδή η εικόνα παρέμενε έως και ανεξέλεγκτη ενεργοποιήθηκε η διάταξη που θέλει "σε περίπτωση που η τιμή κλεισίματος που προκύπτει από τις τελικές δημοπρασίες έχει διαφορά μεγαλύτερη του 3% από την τελευταία πράξη και μετά την ενεργοποίηση του δεύτερου "ΑΜΕΜ", η τιμή κλεισίματος διαμορφώνεται μεσοσταθμικά, εκτός και αν ο όγκος των δημοπρασιών είναι μεγαλύτερος του 30% του ημερήσιου όγκου.

Έτσι Τραπεζικές μετοχές και ΔΕΗ, όχι μόνο γλύτωσαν τα χειρότερα, αλλά πέτυχαν και κλείσιμο υψηλότερο από την τιμή που είχαν στις 17.00.

Ενδεικτικά, ο τίτλος της Alpha Bank ολοκλήρωσε την συνεδρίαση με απώλειες 7,3%, ενώ στις 17.00 οι απώλειες έφθαναν στο 9,55% και το "project price" διαμορφωνόταν κοντά στο απόλυτο "limit down".

Με ημερήσιες απώλειες 11,43% "γλύτωσε" ο τίτλος της Eurobank, ο οποίος πριν τις δημοπρασίες σημείωσε απώλειες 14,97%, ενώ η Εθνική από το -12,76% (στις 17.00) βρέθηκε να κλείνει στο -10,36%.

"Ευεργετική" η διάταξη και για την περίπτωση της Πειραιώς, που όχι μόνο γλύτωσε το απόλυτο όριο πτώσης που διαμόρφωναν οι τελικές δημοπρασίες, αλλά και το -18,46% που έγραφε στις 17.00 και ολοκλήρωσε την συνεδρίαση με απώλειες 15,22%.

Μία από τα ίδια και στην περίπτωση της ΔΕΗ, που τερμάτισε την συνεδρίαση στο -7,55%, ενώ οι τελικές δημοπρασίες την έστελναν στο... χάος και στις 17.00 σημείωνε απώλειες 12,41%.

Το ημερήσιο διάγραμμα της ΔΕΗ

Εννοείται ότι με αυτά τα δεδομένα και αν δεν υπάρξει άρδην αλλαγή του σκηνικού, όλοι οι παραπάνω τίτλοι θα ξεκινήσουν την αυριανή συνεδρίαση με μεγάλη πτωτική "ουρά".

Πολλά τα σενάρια που έκαναν τον γύρο της Αγοράς και τα οποία εμπεριείχαν από νέες πολιτικές εξελίξεις (εδώ οι φήμες πήραν πολλαπλασιαστικό χαρακτήρα), πωλήσεις Ξένων Διαχειριστών μετά από αυτά που άκουσαν οι Μεγαλοεπενδυτές που επισκέφτηκαν την χώρα τις προηγούμενες ημέρες, αλλά και πιθανό "front running" πωλήσεων από όσους πιθανολογούν αρνητικές εκπλήξεις από μέρους του MSCI.

Υπενθυμίζεται ότι σύμφωνα με τον MSCI τα αποτελέσματα της τριμηνιαίας αναθεώρησης των δεικτών θα ανακοινωθούν στις 11 Φεβρουαρίου μετά το κλείσιμο της Αγοράς. Όλες οι αλλαγές θα τεθούν σε ισχύ μετά το κλείσιμο της συνεδρίασης της Δευτέρας 29 Φεβρουαρίου.

Σε κάθε περίπτωση και αν στην περίπτωση της Εθνικής, οι πωλητές είχαν το "άλλοθι" το τίμημα (288 εκατ. ευρώ) στην πώληση του 100% της συμμετοχής της στα 11 Κεφάλαια Επιχειρηματικών Συμμετοχών που κατείχε άμεσα ή έμμεσα και τα οποία διαχειριζόταν η NBGI Private Equity Limited σε κεφάλαια επενδυτικών συμμετοχών (η Αγορά περίμενε τίμημα γύρω στα 500 εκατ. ευρώ) που ανακοινώθηκε χθες, η επίθεση πωλητών στους υπόλοιπους Τραπεζικούς τίτλους, που έφερε "παράπλευρες" απώλειες και τον υπόλοιπο, μη Τραπεζικό, 25αρη, έπιασε κυριολεκτικά στον ύπνο του εγχώριους αναλυτές, οι οποίοι στις πρωινές τους εκτιμήσεις θεωρούσαν ότι το Χ.Α. θα ακολουθήσει την σημερινή κίνηση των Ευρωπαϊκών Αγορών, με τα βλέμματα παραμένουν επικεντρωμένα στις διαπραγματεύσεις μεταξύ Ελληνικής Κυβέρνησης και των Εκπροσώπων των Δανειστών.

Αξίζει να σημειωθεί ότι τα μεγάλα Ευρωπαϊκά Χρηματιστήρια, ακολουθώντας την προσπάθεια αντίδρασης του Πετρελαίου, μετά τις χθεσινές συντριπτικές πιέσεις, έσβησαν τις μικρές πρωινές απώλειες και γύρισαν σε θετικό πρόσημο, όμως το Χ.Α. συνέχισε να κινείται σε ακόμα χαμηλότερα επίπεδα και με ανατροφοδοτούμενη πτώση, καθώς το κλίμα επιβαρύνθηκε και από την είδηση ματαίωσης του ραντεβού Κατρούγκαλου με τους Θεσμούς που ήταν προγραμματισμένο για σήμερα στις 16.30 και η μεταφορά του την Πέμπτη.

Η εικόνα, για τον Γενικό Δείκτη θα ήταν σημαντικά χειρότερη, αν έλλειπαν και οι λίγες θετικές προσπάθειες από Κύπρου (+2,21%) και Grivalia (+1,41%).

Υπενθυμίζεται, ότι σύμφωνα με την τελευταία ανακοίνωση του Χ.Α. ο τίτλος της Τρ. Κύπρου συμμετέχει στον Γενικό Δείκτη με ποσοστό 5,45%.

Η αιφνιδιαστική και απόλυτα άνετη επικράτηση των πωλητών, άνοιξε τις συναλλαγές στην Αγορά Παραγώγων, ενώ σε πλάγια κίνηση επιδόθηκαν οι αποδόσεις των Ελληνικών Κρατικών τίτλων, στην Αγορά ομολόγων: 2ετες 11,75%, 5ετες 11,42% και 10ετες 9,53%.

Επιστρέφοντας στο Χ.Α., αξίζει υποσημείωσης ότι η επίθεση των πωλητών ανέβασε συναλλακτικές στροφές στην συνεδρίαση - υπνηλίας, καθώς σε προηγούμενες επαφές της στήλης με Ιδιωτικές ΑΧΕ, επιβεβαιωνόταν η απόλυτη "σιγή ασυρμάτου" (!)

Από εκεί και πέρα, δεν χωρά αμφιβολία ότι αν δεν υπάρξει κάποια εντυπωσιακή αλλαγή, επί το θετικότερον, η οποία προς το παρόν δεν διαφαίνεται, η σημερινή συνεδρίαση σηματοδότησε την κίνηση προς νέα ιστορικά χαμηλά, για τον Τραπεζικό κλάδο και όχι μόνο, αλλά και νέους εγκλωβισμούς για όσους, κατά τις προηγούμενες συνεδριάσεις, προχώρησαν σε επιλεκτικές τοποθετήσεις και δεν κινούνται με γρήγορα αντανακλαστικά.

Τεχνικά και χωρίς την παραμικρή αμφιβολία, η σημερινή συνεδρίαση άνοιξε την "καταπακτή" για κίνηση σε σημαντικά χαμηλότερα επίπεδα.

Ο Γενικός Δείκτης, έστω και οριακά, έχασε την στήριξη στις 530 μονάδες και απομένει το τελευταίο "οχυρό" των 519 μονάδων, πριν αναζητήσει τιμές σε επίπεδα Ιουνίου 2012.

Απόλυτα εφιαλτικά τα στατιστικά νούμερα που έδωσε η σημερινή συνεδρίαση, καθώς το ιστορικά χαμηλότερο κλείσιμο "ever" ισοφάρισε η Εθνική (γλυτώνοντας τα χειρότερα των τελικών δημοπρασιών), ενώ σε νέο ιστορικό χαμηλό έκλεισαν οι Alpha Bank, Eurobank, Viohalco και βέβαια και ο Τραπεζικός δείκτης.

Τι σχολιάζουν οι αναλυτές της αγοράς

"Η υποχώρηση της συναλλακτικής δραστηριότητας στο Χρηματιστήριο Αθηνών, καταδεικνύει τη στάση αναμονής των Επενδυτών ενόψει των μεταρρυθμίσεων στο Ασφαλιστικό, οι οποίες θα δοκιμάσουν τη συνοχή του Κυβερνητικού Συνασπισμού των 153 Βουλευτών" επισημαίνει ο Στρατής Πολυχρονέας.

Καίτοι οι Ξένοι Επενδυτές που συναντήθηκαν με Μέλη της Κυβέρνησης και της Αντιπολίτευσης, στο τέλος της προηγούμενης εβδομάδας, εμφανίσθηκαν ικανοποιημένοι με αυτά που άκουσαν (αυτό άλλωστε αποτυπώθηκε στην Εγχώρια Αγορά Κρατικών χρεογράφων, με την απόδοση της διετίας να υποχωρεί κατά 2% στο 11,64%), ο Γενικός Δείκτης στη συνέχεια κινήθηκε σε χαμηλότερα επίπεδα, καθώς η αβεβαιότητα ενισχύθηκε από τις επαναλαμβανόμενες απεργιακές κινητοποιήσεις και από τις υψηλές απαιτήσεις των Θεσμών.

Ερωτηματικό αποτελούν οι κινήσεις της Κυβέρνησης στις περιπτώσεις εκείνες που δεν μπορέσει να υπερασπισθεί τις "κόκκινες" γραμμές της, ή που κλιμακωθούν επικίνδυνα οι Κοινωνικές αντιδράσεις (ακόμα και ύπαρξη κάποιου είδους ατυχήματος), καθώς δε μπορεί να αποκλειστεί η πιθανότητα προσφυγής στη λαϊκή ετυμηγορία.

Σε κάθε περίπτωση αυτό που μπορεί να διαγνωσθεί με τα μέχρι στιγμής δεδομένα, είναι ότι οι Θεσμοί δεν επιθυμούν να διευκολύνουν την Κυβέρνηση, είτε στην κόντρα της με τους Ασφαλισμένους, ή στο σχεδιασμό που έχει κάνει, απαιτώντας να προχωρήσουν οι Μεταρρυθμίσεις πριν την αξιολόγηση της Ελληνικής Οικονομίας.

Σε αυτό το σημείο αξίζει να σημειωθεί η συμπεριφορά των Θεσμών το 2014, όπου ενώ επιτεύχθηκε το προαπαιτούμενο του πρωτογενούς πλεονάσματος, δεν υπήρξε διαπραγμάτευση για τη μείωση, ή αναδιάρθρωση, του Ελληνικού χρέους.

Κατά συνέπεια, στην περίπτωση εκείνη που περάσουν οι Μεταρρυθμίσεις και υπάρξει θετική αξιολόγηση της Ελλάδας, που λογικά θα οδηγήσει σε αναβάθμιση της μακροπρόθεσμης πιστοληπτικής ικανότητας και από τους δύο άλλους οίκους αξιολόγησης, δε μπορεί να προεξοφληθεί μια αναδιάρθρωση του Ελληνικού χρέους.

Οι Ξένοι Εταίροι μπορούν κάλλιστα να επιλέξουν στη συνέχεια να συνδέσουν τις προσφυγικές ροές με την αναδιάρθρωση του Ελληνικού χρέους.

"Άλλωστε ας μην ξεχνάει κανείς ότι το 'Brexit' πολύ σύντομα θα μονοπωλήσει το προσκήνιο (η ψηφοφορία θα πραγματοποιηθεί τον Ιούνιο) και ότι το 2017 θα πραγματοποιηθούν οι Εθνικές εκλογές σε Γαλλία και Γερμανία" υπενθυμίζει ο αναλυτής της Μίδας ΑΧΕΠΕΥ.

Οι διεθνείς οικονομικές εξελίξεις

Με απόλυτη επικράτηση των πωλητών, ολοκληρώθηκε η σημερινή συνεδρίαση στις μεγάλες Ασιατικές Αγορές, όπου τις μεγαλύτερες απώλειες σημείωσε ο δείκτης Nikkei (-3,15%).

"Κόκκινα" ταμπλώ και στην Ευρώπη, αλλά και στις πρώτες ώρες της σημερινής συνεδρίασης στην Wall Street.

Σημαντική ανοδική αντίδραση, μετά το χθεσινό σφυροκόπημα για το US Oli, με μικρότερα κέρδη κινούνται Ευρώ και Χρυσός.

Οι αναλυτές προβλέπουν πως οι τιμές του Πετρελαίου μπορεί να αυξηθούν τουλάχιστον κατά $15 μέχρι τα τέλη του 2016. Σύμφωνα με τη μέση εκτίμηση των ειδικών που συμβουλεύτηκε το Bloomberg, το αργό στη Νέα Υόρκη θα αγγίξει τα $46 το βαρέλι κατά το τέταρτο τρίμηνο, ενώ το Brent θα διαπραγματεύεται στο Λονδίνο στα $48 την ίδια περίοδο.

Παράλληλα, σύμφωνα με την Goldman Sachs, ένας Παγκόσμιος κορεσμός που πυροδότησε τη βουτιά των τιμών σε χαμηλά 12 ετών πρόκειται να μετατραπεί σε έλλειμμα καθώς πέφτει η παραγωγή Αμερικανικού Σχιστόλιθου. Η Αμερικανική παραγωγή θα μειωθεί κατά 620.000 βαρέλια την ημέρα, ή κατά περίπου 7% από το πρώτο μέχρι το τέταρτο τρίμηνο, σύμφωνα με την Αμερικανική Αρχή Πληροφοριών για την Ενέργεια. Στο μεταξύ, ο Διεθνής Οργανισμός Ενέργειας προβλέπει πως η συνολική παραγωγή εκτός ΟΠΕΚ θα πέσει κατά 600.000 βαρέλια την ημέρα φέτος.

Ξεκινώντας εξ Ανατολών, στο υψηλότερο επίπεδο των τελευταίων έξι μηνών διαμορφώθηκε ο τομέας των Υπηρεσιών της Κίνας τον Ιανουάριο. Σύμφωνα με τα στοιχεία που ανακοινώθηκαν, ο δείκτης υπευθύνων προμηθειών στον τομέα των Υπηρεσιών, που καταρτίζει η Caixin/Markit, αυξήθηκε στο 52,4 τον Ιανουάριο από 50,2 τον Δεκέμβριο.

Ο στόχος της Κίνας για οικονομική ανάπτυξη παραμένει φέτος σε ένα εύρος μεταξύ 6,5 και 7%, όπως ανακοίνωσε ο πρόεδρος της Εθνικής Επιτροπής Ανάπτυξης και Μεταρρυθμίσεων Xu Shaoshi, ενώ η δεύτερη μεγαλύτερη Οικονομία του Κόσμου επιβραδύνθηκε στο 6,9% πέρυσι, αγγίζοντας το χαμηλότερο επίπεδο των τελευταίων 25 ετών. "Η Κυβέρνηση πρόκειται να θέσει έναν πιο ακριβή στόχο το Μάρτιο", ανέφερε ο Shaoshi, προσθέτοντας ότι "το τρέχον πενταετές σχέδιο της Χώρας θέτει αυτό το εύρος ως όριο".

Στην Ιαπωνία, το Υπουργείο ακύρωσε την προγραμματισμένη προσφορά των 10ετών ομολόγων για Λιανικούς Επενδυτές που πωλούνται μέσω της Japan Post BAnk και μέσω Περιφερειακών Τραπεζών, καθώς οι αποδόσεις αναμενόταν να είναι χαμηλότερα του μηδενός, σε μια ένδειξη του πώς η πολιτική αρνητικών επιτοκίων της Bank of Japan έχει επηρεάσει τις αποδόσεις. Αξίζει να σημειωθεί ότι το Υπουργείο Οικονομικών είχε ήδη αναστείλει προσφορές διετών και πενταετών Κρατικών ομολόγων σε Λιανικούς Επενδυτές παλαιότερα, αλλά η σημερινή ακύρωση 10ετούς ομολόγου, ήταν η πρώτη.

Ερχόμενοι στην Ευρώπη, στο 53,6 διαμορφώθηκε ο PMI της Ευρωζώνης τον Ιανουάριο σύμφωνα με την μέτρηση της Markit. Οι συγκλίνουσες εκτιμήσεις των αναλυτών προέβλεπαν ότι θα ανέλθει στο 53,5. Τον Δεκέμβριο ο PMI είχε διαμορφωθεί στο 54,3. Απογοητευτικά χαρακτήρισε τα μεγέθη του PMI για την Ευρωζώνη ο επικεφαλής οικονομολόγος της Markit, Chris Williamson.

Στις 55,6 μονάδες διαμορφώθηκε ο ΡΜΙ Υπηρεσιών στη Μεγάλη Βρετανία τον Ιανουάριο, από τις 55,5 μονάδες τον Δεκέμβριο, έναντι εκτιμήσεων των αναλυτών για πτώση στις 55,4 μονάδες.

Η Markit ανακοίνωσε ότι τα στοιχεία ήταν συμβατά με την τριμηνιαία οικονομική ανάπτυξη κατά 0,6%.

Μεταφερόμενοι στις ΗΠΑ, ο Ιδιωτικός τομέας δημιούργησε 205. 000 θέσεις εργασίας τον Ιανουάριο, σύμφωνα με στοιχεία της Automatic Data Processing. Οι αναλυτές προέβλεπαν ότι θα δημιουργηθούν 190.000 θέσεις εργασίας.

Τον Δεκέμβριο οι θέσεις εργασίας στον Ιδιωτικό τομέα είχαν αυξηθεί κατά 267.000, σύμφωνα με αναθεωρημένα στοιχεία της ADP. Τα στοιχεία της ADP ανακοινώθηκαν πριν από την έκθεση του Υπουργείου Εργασίας που θα δημοσιευτεί την Παρασκευή και περιλαμβάνει τις νέες θέσεις εργασίας στον Ιδιωτικό και στον Δημόσιο τομέα. Οικονομολόγοι που συμμετείχαν σε δημοσκόπηση του Reuters αναμένουν ότι οι νέες θέσεις εργασίας στον Ιδιωτικό και στον Δημόσιο τομέα θα υποχωρήσουν στις 183.000 από 275.000 τον Δεκέμβριο.

Ο δείκτης υπηρεσιών ISM υποχώρησε στις 53,5 μονάδες τον Ιανουάριο από 55,8 τον Δεκέμβριο. Οι αναλυτές προέβλεπαν ότι ο δείκτης θα διαμορφωθεί στις 55,1 μονάδες.

"Οι χρηματοπιστωτικές συνθήκες έχουν γίνει πιο σφιχτές μετά την αύξηση των επιτοκίων από την Fed τον Δεκέμβριο και η Κεντρική Τράπεζα θα πρέπει να το λάβει υπόψη αν το φαινόμενο συνεχιστεί", δήλωσε ο William Dudley. Ο αξιωματούχος της Fed ανέφερε ακόμα πως "η επιδείνωση των προοπτικών της Παγκόσμιας Οικονομίας και η περαιτέρω ενίσχυση του δολαρίου θα μπορούσαν να έχουν σημαντικές επιπτώσεις για την 'υγεία' της Αμερικάνικης Οικονομίας.

Στα επιμέρους, αν η BHP Billiton δεν καταφέρει να διαβεβαιώσει τους αξιολογητές, αυτό το μήνα, πως είναι ικανή να τονώσει τον ισολογισμό της εν μέσω της βουτιάς στα Εμπορεύματα Παγκοσμίως, η μεγαλύτερη Μεταλλευτική εταιρεία του Κόσμου, ίσως υποστεί υποβάθμιση. Σύμφωνα με το Bloomberg, με τους Standard & Poor's και Moody's να εξετάζουν υποβαθμίσεις, οι αναλυτές διαφωνούν για το πόσο πρέπει η εταιρεία να περικόψει τις πληρωμές στους μετόχους όταν θα ανακοινώσει τα αποτελέσματα εξαμήνου στις 23 Φεβρουαρίου. Η πίεση αυξάνεται στην BHP Billiton ώστε να εγκαταλείψει την προοδευτική πολιτική της για το μέρισμα, να επαναξιολογήσει την κεφαλαιουχική δαπάνη, ακόμη και να εξετάσει μια πώληση μετοχών.

Η βαθμολόγηση της BHP μειώθηκε αυτή την εβδομάδα από τον S&P σε "A", ένα επίπεδο που η εταιρεία είχε να "δει" από το 2003.

Η Wells Fargo ανακοίνωσε σήμερα πως συμφώνησε να πληρώσει $1,2 δισ προκειμένου να διευθετήσει μια μήνυση εναντίον της για "απερίσκεπτο" δανεισμό. Σύμφωνα με το MarketWatch, η συμφωνία δίνει τέλος στις κατηγορίες που έχουν διατυπώσει το Αμερικανικό Υπουργείο Δικαιοσύνης, δύο Αμερικανοί δικηγόροι και η Υπηρεσία Στέγασης και Αστικής Ανάπτυξης (Department of Housing and Urban Development).

Επιστροφή στο ΧΑ

Σήμερα διενεργήθηκε δημοπρασία εντόκων γραμματίων διάρκειας 26 εβδομάδων, ύψους 625 εκατομμυρίων ευρώ, σύμφωνα με ανακοίνωση του ΟΔΔΗΧ. Η απόδοση διατηρήθηκε στο 2,97%.

Θέμα ημερών είναι η υποβολή στο Υπουργείο Οικονομικών κοινής πρότασης - της Τρ. Ελλάδος, της Επιτροπής Κεφαλαιαγοράς και του Χρηματιστηρίου - σχετικά με την εξαίρεση των ομολογιακών δανείων από τον περιορισμό που σήμερα υπάρχει όσον αφορά στον προσδιορισμό του επιτοκίου τους.

Η Πειραιώς Χρηματιστηριακή τοποθετεί στη λίστα με τις κορυφαίες επιλογές της (top picks) τους τίτλους των Motor Oil, ΟΤΕ, FF GROUP και Jumbo. Οι τιμές-στόχοι που θέτει είναι τα 14 ευρώ για τη Motor Oil, τα 10,20 ευρώ για τον ΟΤΕ, τα 22,40 ευρώ για τη Follie-Folli Group και τέλος, τα 11,80 ευρώ για την Jumbo.

Εκτός από τις κορυφαίες επιλογές της με σύσταση "outperform" αξιολογεί, επίσης, τις Aegean, ΕΧΑΕ, ΟΠΑΠ και Φουρλή ενώ στον Τραπεζικό τομέα την Alpha Bank.

Η Πειραιώς Χρηματιστηριακή σε ξεχωριστό "update" για τον κλάδο των Τραπεζών επανέρχεται με σύσταση "υπεραπόδοσης" για την Alpha Bank και τιμή-στόχο τα 3,44 ευρώ και με ουδέτερες συστάσεις για τις Εθνική Τράπεζα και Eurobank, με τιμές-στόχους το 0,51 ευρώ και το 1,38 ευρώ αντίστοιχα.

Από εκεί και πέρα και όπως αναμενόταν, ο Γενικός Δείκτης κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρι τις 529,07 μονάδες (-4,24%). Στις 17.00 βρέθηκε στις 530,16 (-4,04%), ενώ μέσω των τελικών δημοπρασιών "είδε" νεότερο χαμηλό στις 527,09 (-4,60%) και γλυτώνοντας τα χειρότερα με τον τρόπο που προαναφέρθηκε, έκλεισε στις 529,73 μονάδες με ημερήσιες απώλειες 4,12%.

Το "sell off" που εμφανίστηκε μετά τις 15.49 τόνωσε τις συναλλαγές (οι υψηλότερες των τελευταίων τριών συνεδριάσεων) και ο τζίρος διαμορφώθηκε στα 51,2 εκατ. από τα οποία τα 3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΚΥΠΡ, ΕΤΕ, ΕΥΡΩΒ, ΓΕΚΤΕΡΝΑ, ΤΕΝΕΡΓ). Alpha Bank, Εθνική, Eurobank και Jumbo (περισσότερα από 572000 τεμ. άλλαξαν χέρια στα 9,70 ευρώ και σήμερα, όχι "πακέτο") απέσπασαν το 61% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές του FTSE25, μόνο η Grivalia δεν "κοκκίνισε" καθ΄ όλη την διάρκεια της συνεδρίασης. Αντίθετα δεν ήλθαν σε επαφή με το θετικό πρόσημο οι Alpha Bank, Eurobank, Viohalco, Folli Follie Group, Εθνική, Πειραιώς, ΓΕΚΤΕΡΝΑ, Ελλάκτωρ, Ελ. Πετρέλαια, ΕΥΔΑΠ, Μέτκα, Μυτιληναίος, ΟΛΠ, Τέρνα Ενεργειακή και Τιτάν.

Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν οι Grivalia και Τέρνα Ενεργειακή και στο χαμηλό ημέρας οι Viohalco, EEE, Jumbo, Ελλάκτωρ, Μυτιληναίος, ΟΛΠ, ΟΠΑΠ και Τιτάν.

Καλύτερη της ενδοσυνεδριακής, αλλά κακή, η τελική εικόνα με 34 ανοδικές μετοχές έναντι 64 πτωτικών, 17 τίτλοι με ημερήσια κέρδη μεγαλύτερα του 7% (οι περισσότεροι με ελάχιστες συναλλαγές) και άλλοι 15 με ημερήσιες απώλειες μεγαλύτερες των επτά ποσοστιαίων μονάδων.

---ΧΠΑ

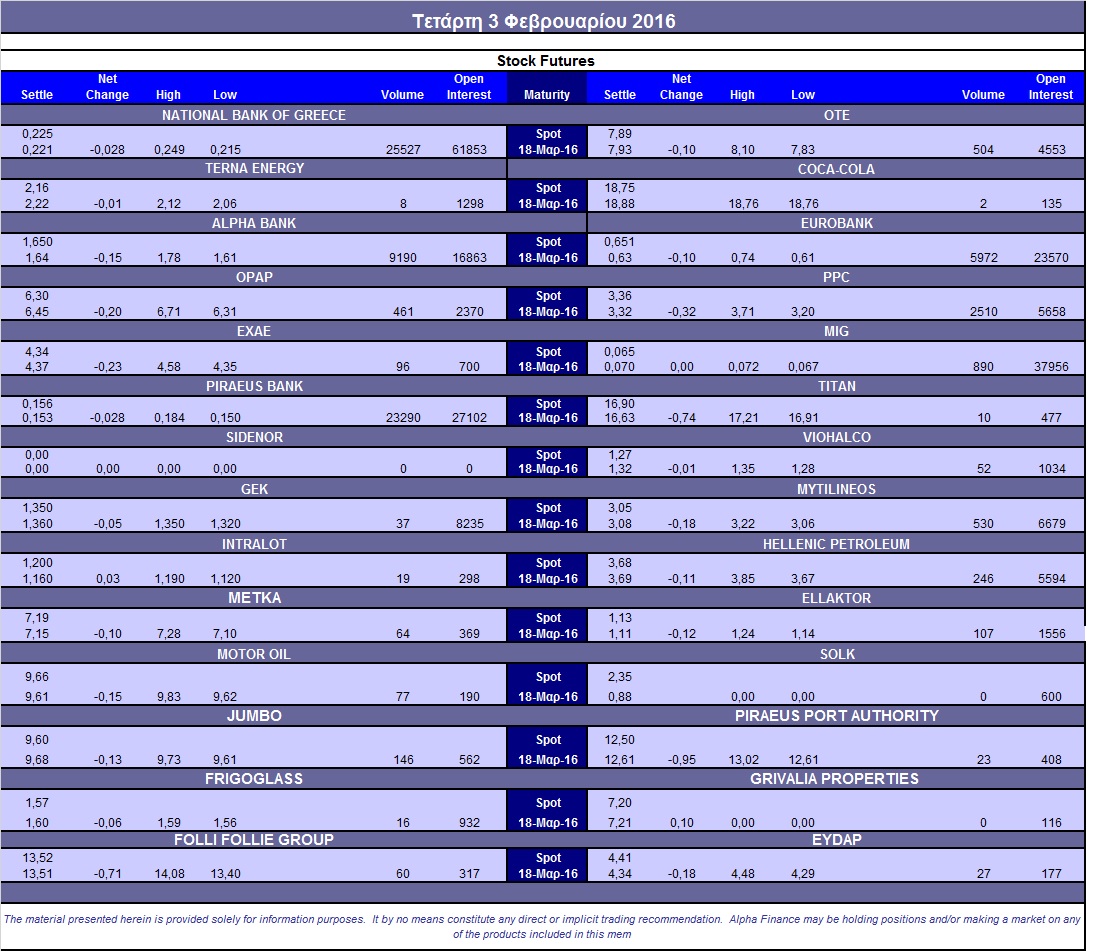

Καθαρά πτωτική συνεδρίαση και η τρίτη της εβδομάδας, με την "νότια" κίνηση να ανεβάζει στροφές προς το τέλος και στην Αγορά Παραγώγων, ενώ αύξηση παρουσίασαν οι συναλλαγές τόσο στα συμβόλαια του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (70.284 συμβόλαια).

Στα 12.452 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Φεβρουάριος).

Τα συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 5.924, 4.985 για τον Φεβρουάριο και 939 για τον Μάρτιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 145,5) κινήθηκε μεταξύ 145 και 153,25 μονάδων και έκλεισε στην θεωρητική του τιμή, σύμφωνα με την τιμή εκκαθάρισης.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (28.000 Alpha Bank, 55.249 Eurobank), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (481), ΔΕΗ (2.510), Alpha Bank (9.190), Eurobank (6.172), Πειραιώς (23.290), Εθνική (25.527), MIG (890), Μυτιληναίο (530), ΟΤΕ (504), Jumbo (146), Ελλάκτωρα (107), ΕΧΑΕ (296), Ελ. Πετρέλαια (246).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η Αγορά δικαιωμάτων υψηλής κεφαλαιοποίησης δεν προσέλκυσε το επενδυτικό ενδιαφέρον, αφού καταγράφηκαν μόλις 70 τεμάχια (65 calls και 5 puts), ενώ η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα ανήλθε στο 46%.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (4.376.322 τεμ.). Πειραιώς (6.583.662 τεμ.), Alpha Bank (4.318.103 τεμ.) και Eurobank (2.061.842 τεμ.).

Πηγή: Alpha Finance