Τα ρίσκα υπερκαλύπτουν τους όποιους θετικούς καταλύτες για τις ελληνικές τράπεζες, υπογραμμίζει η Bank of America σε έκθεσή της, στην οποία ξεκινά εκ νέου κάλυψη με σύσταση underperform και για τις τέσσερις μετοχές του κλάδου.

Οπως αναφέρει, τα ρίσκα είναι δομικά και, αν και είναι ασαφές το αν θα υλοποιηθούν, θα έπρεπε να αντανακλώνται στις αποτιμήσεις των τραπεζικών μετοχών.

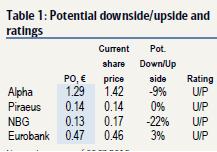

Ο οίκος βλέπει ένα μικρό περιθώριο ανόδου 3% για τη Eurobank, δίνοντας τιμή-στόχο στο 0,47 ευρώ. Παράλληλα, βλέπει πτώση 9% για την Alpha (στο 1,29 ευρώ η τιμή-στόχος), και

22% για την Εθνική (στο 0,13 ευρώ ο στόχος. Τέλος, δίνει τιμή-στόχο στο 0,14 ευρώ για την

Τράπεζα Πειραιώς.

Η Bank of America επισημαίνει ότι

προτιμά τη μετοχή της Alpha καθώς εμφανίζεται ισχυρότερη από πλευράς κεφαλαίων και παραγωγής κερδών από βασικές δραστηριότητες. Από την άλλη, η Eurobank έχει το μεγαλύτερο μερίδιο στοιχείων αναβαλλόμενου φόρου στα κεφάλαιά της και το χαμηλότερο καθαρό επιτοκιακό περιθώριο. Η Πειραιώς έχει την καλύτερη μόχλευση σε ενδεχόμενη έναρξη αποπληρωμών των μη εξυπηρετούμενων δανείων, εάν και όταν ξεκινήσουν, ενώ η Εθνική έχει τα μικρότερα ρίσκα χρηματοδότησης, αλλά ισχνή ποιότητα κεφαλαίων.

Σύμφωνα με την Bank of America Merrill Lynch, υπάρχουν τρία βασικά ρίσκα για τις ελληνικές τράπεζες, τα οποία είναι και δομικά και μακροπρόθεσμα. Το ένα είναι πως το ζήτημα της ποιότητας των στοιχείων ενεργητικού θα είναι δύσκολο να επιλυθεί με τρόπο που να είναι φιλικός προς τις τράπεζες. Το δεύτερο είναι πως η δομή της χρηματοδότησης δεν φαίνεται να είναι βιώσιμη μακροπρόθεσμα. Και το τρίτο, πως η ποιότητα του κεφαλαίου φαίνεται «φτωχή» και θα πρέπει να βελτιωθεί.

Όπως επισημαίνει, το επίπεδο της μη εξυπηρετούμενης έκθεσης (NPEs), στο 50%, είναι υπερβολικά υψηλό για να αφομοιωθεί μέσω της φυσικής ανάκαμψης του κύκλου δανεισμού, Όπως εκτιμά, πιθανότατα θα εφαρμοστεί ένας συνδυασμός λύσεων, ακόμα και ορισμένες λύσεις που ίσως δεν θα είναι οικονομικά δικαιολογημένες. Υπολογίζει πως το χάσμα μεταξύ των προβληματικών δανείων και της κάλυψης μέσω προβλέψεων και προσαρμοσμένων εχεγγύων (collateral) ανέρχεται στα 13 δισ. ευρώ.

Το θέμα της ρευστότητας έχει λυθεί για την ώρα και οι βραχυπρόθεσμες αλλαγές στη δομή της χρηματοδότησης θα έχει θετική επίπτωση στα καθαρά επιτοκιακά περιθώρια. Ωστόσο, η υψηλή εξάρτηση από κρατικούς πόρους (ELA και ΕΚΤ αντιστοιχούν στο 27% των ισολογισμών) θα πρέπει να αλλάξει -ένας τρόπος θα μπορούσε να είναι η συρρίκνωση των assets.

Ο αναβαλλόμενος φόρος αντιπροσωπεύει το 40-75% του κεφαλαίου των τραπεζών και τα CoCos και οι προνομιούχες μετοχές είναι το 15% των συνολικών κεφαλαίων των ελληνικών τραπεζών. Η αρμόδια ρυθμιστική αρχή το «ανέχεται» αυτό μέχρι σήμερα, όμως το ιταλικό παράδειγμα δείχνει πως η EBA ίσως να μην αντιμετωπίσει τα DTCs σαν να είναι ο κανόνας, σχολιάζει η BofAML.

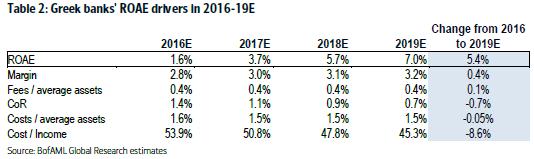

Υποθέτοντας ένα θετικό μακροοικονομικό σενάριο, η Bank of America Merrill Lynch εκτιμά πως και οι τέσσερις συστημικές τράπεζες μπορεί να επιστρέψουν στην κερδοφορία φέτος και να αποκαταστήσουν σταδιακά τη μέση απόδοση ιδίων κεφαλαίων στο 7% κατά μέσο όρο το 2019. Τα τρία βασικά στοιχεία που θα καθορίσουν τη μέση απόδοση των ιδίων κεφαλαίων, σύμφωνα με την εκτίμησή της, θα είναι η βελτίωση των περιθωρίων, η ομαλοποίηση του κόστους του ρίσκου και η περαιτέρω μείωση του λόγου κόστους/εσόδων. Ο ρυθμός ανάπτυξης των αμοιβών θα παραμείνει περιορισμένος, όπως και η πιστωτική επέκταση, ενώ η BofAML αναμένει τα δάνεια να αρχίσουν να αυξάνονται το 2017 με ρυθμό 1-2% ετησίως.

Σε ό,τι αφορά στα capital controls, η BofAML αναφέρει πως δεν υπάρχει χρονοδιάγραμμα για την άρση τους, ωστόσο εκτιμά πως αυτή θα πραγματοποιηθεί νωρίτερα παρά αργότερα, με βάση όσα συνέβησαν στην Κύπρο και προκειμένου να αποκατασταθεί το επενδυτικό προφίλ των τραπεζών. Η άρση μπορεί να απαιτήσει την αναστολή ή την αντιστροφή περικοπών στα επιτόκια καταθέσεων, ενώ η επιστροφή καταθέσεων μπορεί να χρειαστεί πολύ χρόνο. Παράλληλα, δεν μπορεί να αποκλειστεί τελείως το ενδεχόμενο περαιτέρω εκροής καταθέσεων, κάτι που σημαίνει πως η άρση των capital controls θα είναι σταδιακή.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία