Σε υποβάθμιση σύστασης και μείωση στις τιμές-στόχους των τεσσάρων συστημικών τραπεζών προχωρά η Bank of America Merill Lynch, εν όψει των stress tests.Με βάση τον διεθνή οίκο, η πορεία τους θα εξαρτηθεί από τις προσδοκίες αναφορικά με τα αποτελέσματα των stress tests.

Σύμφωνα με το βασικό σενάριο της BofA, οι τράπεζες δεν θα προχωρήσουν σε αυξήσεις κεφαλαίου, ωστόσο επισημαίνει πως δεν μπορεί να αποκλειστεί το ενδεχόμενο νέων κεφαλαιακών αναγκών.

Τα αποτελέσματα των stress tests θα εξαρτηθούν σε μεγάλο βαθμό από τη διαχείριση της ΕΚΤ των ζητημάτων των κόκκινων δανείων και της επαρκούς κάλυψης (adequate coverage).

Θεωρούμε πως η αβεβαιότητα για το θέμα θα λειτουργήσει σαν βαρίδι για τις μετοχές τους προσεχείς μήνες και ως εκ τούτου υποβαθμίζουμε τη σύσταση για τον κλάδο σε «neutral» από «buy», αναφέρει ο διεθνής οίκος.

Η Bank of America Merrill Lynch θεωρεί πως το αποτέλεσμα των test της ΕΚΤ για τις ελληνικές τράπεζες θα εξαρτηθεί σε μεγάλο βαθμό από τρεις παραμέτρους:

-Από την αντιμετώπιση των προβληματικών δανείων: Ο όγκος των προβληματικών ή και μη εξυπηρετούμενων δανείων στις ελληνικές τράπεζες ξεπερνά κατά 17-22 ποσοστιαίες μονάδες, ή 10-16 δισ. ευρώ ανά τράπεζα, τα ανακοινωθέντα μη εξυπηρετούμενα δάνεια 90 ημερών. Η ΕΚΤ ίσως αντιμετωπίσει ορισμένα εξυπηρετούμενα δάνεια ως πιθανώς προβληματικά. Η Πειραιώς διαθέτει το μεγαλύτερο κενό μεταξύ των μη εξυπηρετούμενων και των προβληματικών δανείων.

-Από την επαρκή κάλυψη προβλέψεων: Η κάλυψη όλων των προβληματικών και μη εξυπηρετούμενων δανείων για τις ελληνικές τράπεζες ανέρχεται στο 30-37%. Εάν υποτεθεί ότι θα χρειαστούν κάλυψη 50%, τότε οι ελληνικές τράπεζες θα πρέπει να προσθέσουν προβλέψεις 4-8 δισ. ευρώ.

-Από κεφαλαιακά «μαξιλάρια»: Η BofAML αποτιμά τα κεφαλαιακά μαξιλάρια των ελληνικών τραπεζών στα 5 δισ. ευρώ ανά τράπεζα, υποθέτοντας πως οι ενέργειες που έγιναν φέτος (όπως για παράδειγμα η αποπληρωμή των προνομιούχων μετοχών) θα ληφθούν υπ' όψιν. Η Eurobank, σύμφωνα με την ανάλυση της Bank of America Merrill Lynch, διαθέτει το πιο αδύναμο κεφαλαιακό «μαξιλάρι».

Η αμερικανική τράπεζα αυξάνει για τις τράπεζες το κόστος των ιδίων κεφαλαίων από το 10,5% στο 11,6% ώστε να αντανακλάται το κεφαλαιακό ρίσκο εάν υπολογιστεί ένας επιπλέον παράγοντας ρίσκου 1,2x.

Σύμφωνα με την BofAML, οι ιταλικές, οι ισπανικές και οι ιρλανδικές τράπεζες έχουν μικρότερο μερίδιο πιθανών προβληματικών δανείων (17%, 25% και 36% αντίστοιχα) και υψηλότερη κάλυψη προβλέψεων (39%, 48% και 40% αντίστοιχα), όμως οι ελληνικές διαθέτουν μεγαλύτερη κεφαλαιακή επάρκεια μετά τις αυξήσεις κεφαλαίου.

Οι νέες τιμές-στόχοι

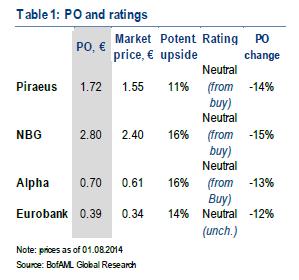

Μεταξύ των μετοχών η BofA δηλώνει προτίμηση σε Εθνική και Alpha, αναφέροντας ότι έχουν το ισχυρότερο περιθώριο ανόδου.

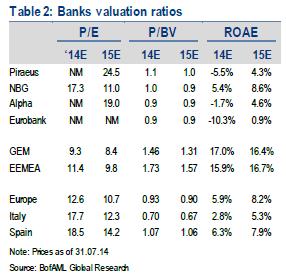

Ο διεθνής οίκος κόβει την τιμή- στόχο κατά 14% για την Τράπεζα Πειραιώς σταο 1,72 ευρώ. Παράλληλα μειώνει την τιμή-στόχο 15% για την Εθνική Τράπεζα στα 2,80 ευρώ. Σε ό,τι αφορά την Alpha Bank μειώνει την τιμή-στόχο κατά 13% στο 0,70 ευρώ. Για τη Eurobank η νέα τιμή-στόχος είναι 12% χαμηλότερη, στο 0,30 ευρώ.

Ο διεθνής οίκος υποβαθμίζει τη σύσταση για τις τέσσερις μετοχές σε «neutral» από «buy».

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities

Οι τιμές-στόχοι για Metlen από Morgan Stanley και NBG Securities Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Fitch: Το profit warning και τα «όπλα» της Metlen

Fitch: Το profit warning και τα «όπλα» της Metlen ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου

ΟΠΑΠ: Λιγότεροι από τους μισούς μετόχους άσκησαν δικαίωμα εξόδου ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ

ΟΠΑΠ: Πούλησε 1,21 εκατ. μετοχές η Allwyn στα 18 ευρώ Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα

Πεντάστερη επένδυση 50 εκατ. ετοιμάζει ο όμιλος Mitsis στα Γιάννενα Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου

Νόμος Κατσέλη: Εξι κρίσιμες απαντήσεις για την απόφαση του Αρείου Πάγου Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας

Παλιρροϊκή ανατροπή στην Avramar μέσω Ισπανίας Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως