Προσπάθεια αντίδρασης, μετά τις χθεσινές ισχυρές απώλειες, από τις κύριες Ευρωπαϊκές Αγορές, με τους επενδυτές να έχουν στραμμένη την προσοχή τους στο μπαράζ εταιρικών αποτελεσμάτων που ξεκίνησε στις ΗΠΑ, αλλά και στην επικείμενη αύξηση των επιτοκίων από την Fed, τον Μάιο, κατά 50 μονάδες βάσης, όπως άφησε ανοιχτό στις δηλώσεις του ο επικεφαλής της Τζ. Πάουελ, στην πρόσφατη Σύνοδο του Διεθνούς Νομισματικού Ταμείου.

Στην ίδια εκδήλωση, η Κριστίν Λαγκάρντ δήλωσε πως “η ΕΚΤ μπορεί να χρειαστεί να περικόψει περαιτέρω τις προβλέψεις για την ανάπτυξη στην Ευρωζώνη”.

Επίσης η πρόεδρος της ΕΚΤ δήλωσε στο CNBC πως, “η Ευρωπαϊκή Κεντρική Τράπεζα είναι πιθανό να τερματίσει το πρόγραμμα αγοράς ομολόγων στις αρχές του τρίτου τριμήνου και να αυξήσει τα επιτόκια πριν από το τέλος του έτους”.

Εν τω μεταξύ, “τα lockdowns στις Κινεζικές Πόλεις απειλούν να οδηγήσουν σε μεγάλη επιβράδυνση την Κινεζική Οικονομία”, προειδοποιούν οι αναλυτές.

Επιστρέφοντας στα εταιρικά αποτελέσματα που ανακοινώνονται στην “απέναντι πλευρά του Ατλαντικού” και που αναμένεται να συνεχίσουν να διαμορφώνουν κλίμα και διαθέσεις, σήμερα ανακοινώνουν οι Alphabet, General Electric, General Motors, Microsoft, Pepsico και Visa, την Τετάρτη οι Amgen, Boeing, Ford Motor, Kraft Heinz, Meta Platforms (Facebook), Paypal και Qualcomm, την Πέμπτη οι Altria, Amazon, Apple, Caterpillar, Eli Lilly, Gilead Sciences, Intel, Mastercard, McDonald's, Merck & Co και Twitter και την Παρασκευή οι Chevron, Colgate-Palmolive και Exxon Mobil.

Διαθέσεις αποκλιμάκωσης των αποδόσεων, καταγράφονται στην Αγορά ομολόγων, με μόνη εξαίρεση την απόδοση του Ελληνικού 10ετους Κρατικού τίτλου, που εκτινάχθηκε στο 3,026%, μετά από την είδηση σύμφωνα με την οποία “η Ελλάδα έδωσε mandate σε έξι Επενδυτικές Τράπεζες για επανακυκλοφορία 7ετους ομολόγου. Συνδιαχειριστές της έκδοσης θα είναι οι BNP Paribas, BofA Sec., Citi, Deutsche Bank, Goldman Sachs και JP Morgan. Όπως αναφέρει το mandate, επανεκδίδεται ο τίτλος με ωρίμανση στις 22 Απριλίου 2027 και κουπόνι 2%”.

Από εκεί και πέρα και παίρνοντας τις εξελίξεις με την χρονική τους σειρά, σε αναβάθμιση της Ελληνικής Οικονομίας στο “BB+”, με σταθερό outlook, προχώρησε η Standard & Poor’s, τοποθετώντας τη Χώρα ένα σκαλί πριν την επενδυτική βαθμίδα.

Σημαντικές αλλαγές βλέπει τώρα η Société Générale, με αύξηση του αριθμού των Ελληνικών μετοχών στους δείκτες MSCI και αύξηση στη στάθμιση του εγχώριου δείκτη στις Αναδυόμενες Αγορές, με μεγάλη πιθανότητα. Η Γαλλική Τράπεζα, στους τελευταίους υπολογισμούς της, πιθανολογεί για την προσθήκη της Εθνικής και της μετοχής της Μυτιληναίος, ενώ εξετάζει και το ενδεχόμενο προσθήκης της μετοχής των Ελληνικών Πετρελαίων και τη διαγραφή της Jumbo.

Οι αλλαγές των δεικτών της MSCI Inc. θα λάβουν χώρα την Πέμπτη 12 Μαΐου, με τις αλλαγές να τίθενται σε ισχύ μετά το κλείσιμο της Αγοράς της 31ης Μαΐου, δηλαδή την 1η Ιουνίου.

Επιστρέφοντας στο Χ.Α., θα μπορούσε να υποστηριχθεί ότι η πρώτη συνεδρίαση μετά τις αργίας του Ορθόδοξου Πάσχα, είχε έναν νικητή και αυτοί ήταν οι “sellers”, που αποδείχθηκαν καλύτεροι στο φίνις.

Για τους “buyers”, έμεινε η σημαντική, ενδοσυνεδριακή, αντίδραση των βασικών δεικτών από τα πρωινά χαμηλά και οι επιλεκτικές τοποθετήσεις στο ταμπλώ του FTSE25, όμως προς το τέλος των συναλλαγών, “έμειναν από δυνάμεις”.

Μόνος σίγουρα χαμένος, μεσαία και μικρότερη κεφαλαιοποίηση που, εκτός κάποιων λίγων εξαιρέσεων, παρέμειναν στο περιθώριο του ενδιαφέροντος, για μία ακόμα συνεδρίαση, κάτι που επιβεβαιώνεται και από την τελική αναλογία ανοδικών – πτωτικών μετοχών.

Περιήγηση στους “πάνω ορόφους” της αγοράς

Στην πρώτη θέση των κεφαλαιοποιήσεων του Χ.Α. ο ΟΤΕ (8,1 δισ. ευρώ) και ακολουθούν ΕΕΕ (7,3), ΟΠΑΠ (5,1), Eurobank (3,8), Εθνική (3,6), ΔΕΗ (3,1), Alpha Bank (2,7), Μυτιληναίος (2,6), Ελ. Πετρέλαια (2,3), Τέρνα Ενεργειακή (2,1) και Jumbo (2,1 δισ. ευρώ).

Ξεκινώντας και σήμερα την αναφορά από τις Βαρύδεικτες Τραπεζικές μετοχές, δεν ήλθαν σε επαφή με το θετικό πρόσημο οι Alpha Bank (-2,97%) και Eurobank (-3,64% και κλείσιμο στο χαμηλό ημέρας), ενώ και τα δύο πρόσημα άλλαξαν Εθνική (-1,85%) και Πειραιώς (-2,94% και κλείσιμο στο χαμηλό ημέρας).

Τεχνικά και ξεκινώντας από την ΑΛΦΑ, όσο αρνείται να δώσει κλεισίματα χαμηλότερα των 1,14 – 1,12 (συγκλίνουν οι δύο ΚΜΟ 200 ημερών), ή έστω χαμηλότερα των 1,064 ευρώ (ημερήσιο “stop long”), οι αγοραστές έχουν σχετικό πλεονέκτημα, όσον αφορά τον έλεγχο της βραχυπρόθεσμης τάσης, βάζοντας σαν πρώτο στόχο τη ζώνη 1,17 – 1,19 ευρώ. Αντίθετα κλείσιμο χαμηλότερα των 1,064, μπορεί να πιέσει προς τα 1,05 και 1,00 ευρώ.

Όσο ο τίτλος της ΕΤΕ δίνει κλεισίματα υψηλότερα των 3,635 (ημερήσιο “stop long”), οι αγοραστές έχουν κάθε λόγο να ελπίζουν σε κίνηση προς τα 4,10 και 4,50 ευρώ. Σε περίπτωση αρνητικής εξέλιξης, οι επόμενες στηρίξεις στα 3,50, 3,409 και 3,28 ευρώ.

Δεν αλλάζουν τα τεχνικά δεδομένα, όσο η μετοχή της ΕΥΡΩΒ δίνει κλεισίματα μεταξύ 1,08 και 1,011 ευρώ (ημερήσιο “stop long”). Κλείσιμο χαμηλότερα των 1,011, μπορεί να πιέσει προς τα 1,00 και 0,948 ευρώ. Αντίθετα υπέρβαση των 1,08, μπορεί να δώσει ώθηση προς τα 1,136 ευρώ (gap).

Για την ΠΕΙΡ, το ημερήσιο “stop long” στα 1,334 και η πρώτη στήριξη στα 1,45 – 1,40 ευρώ (συνωστίζονται οι ΚΜΟ 60 ημερών και ο απλός ΚΜΟ 200 ημερών). Κλείσιμο χαμηλότερα των 1,334, μπορεί να βάλει σε δοκιμασία την επόμενη στήριξη στα 1,28 ευρώ. Η επόμενη αντίσταση στα 1,50 ευρώ.

Και τα δύο πρόσημα άλλαξε ο κλαδικός δείκτης των Τραπεζών, κινούμενος μεταξύ 673,58 (-2,56%) και 691,95 μονάδων (+0,09%). Πριν τις τελικές δημοπρασίες βρέθηκε στις 674,72 (-2,40%) και ολοκλήρωσε τις συναλλαγές σε νέα χαμηλά και στις 671,39 μονάδες, με ημερήσιες απώλειες 2,88%.

Υπενθυμίζεται ότι ο ΔΤΡ θέλει συνεχόμενα κλεισίματα υψηλότερα των 675 μονάδων, για να κινηθεί προς τις 719 μονάδες (gap). Σε αντίθετη περίπτωση, οι επόμενες στηρίξεις στις 659, 652 – 638 (συγκλίνουν οι δύο ΚΜΟ 60 ημερών), 634 (ημερήσιο “stop long”), 613 (εκθετικός ΚΜΟ 30 εβδομάδων) και 601 - 595 μονάδες (συγκλίνουν οι δύο ΚΜΟ 200 ημερών).

Σχετικά καλύτερη του Τραπεζικού ταμπλώ, η τελική εικόνα στον μη Τραπεζικό 25αρη, όπου με θετικό πρόσημο διασώθηκαν οι ΤΕΝΕΡΓ (+0,56%), ΜΟΗ (+1,35%), ΜΠΕΛΑ (+2,31%), ΜΥΤΙΛ (+0,06%), ΟΤΕ (+0,17%) και ΣΑΡ (+0,41%)

Να σημειωθεί ότι σε νέα ιστορικά υψηλά έκλεισε ο Μυτιληναίος (+0,06%).

Από τις πρώτες μετοχές του FTSE25 που γύρισαν σε θετικό πρόσημο, ήταν αυτή των Ελ. Πετρελαίων (0%), στον απόηχο της νέας έκθεσης – εκτίμησης της Société Générale, που δεν αποκλείει την είσοδο της μετοχής στον δείκτη MSCI Greece Standard.

Η μετοχή υποχώρησε αισθητά από το υψηλό ημέρας των 7,49 ευρώ (+1,49%). Υπενθυμίζεται ότι ο τίτλος θέλει κλείσιμο υψηλότερα των 7,70 (ημερήσιο “stop short”) - 7,74 (gap), για να κινηθεί προς τα 8,00 και 8,40 ευρώ. Η πρώτη σημαντική στήριξη στη ζώνη 7,02 – 6,95 την οποία υποστηρίζουν οι δύο ΚΜΟ 60 ημερών.

Από τους πρώτους Δεικτοβαρείς τίτλους που γύρισαν σε θετικό πρόσημο και το διατήρησαν μέχρι τέλους, αυτός της ΤΕΝΕΡΓ (+0,56%), στον απόηχο της είδησης σύμφωνα με την οποία, “η Ισραηλινή Econergy εξαγοράζει ποσοστό της Renven, η οποία είχε συμμετοχή στην Θυγατρική του Ομίλου ΤΕΝΕΡΓ, ‘Ηλιακή Πικρολίμνη’. Η συμφωνία με την ΤΕΝΕΡΓ προβλέπει ότι “η Econergy αποκτά το 49% του μετοχικού κεφαλαίου Ελληνικής Εταιρείας που κατέχει δύο Επιχειρήσεις στην Ελλάδα, οι οποίες βρίσκονται σε διαδικασία ανάπτυξης Ηλιακών Σταθμών 240MW και 220MW η καθεμία”. Αξίζει να σημειωθεί η σχετική υποχώρηση από τα υψηλά ημέρας των 18,28 ευρώ (+2,70%) και η αποτυχία κλεισίματος σε ένα ακόμα ιστορικό υψηλό. Στα 16,94 ευρώ, το ημερήσιο “stop long”).

Χαμηλώνοντας σε κεφαλαιοποιήσεις

Από σήμερα, οι μετοχές της BriQ Properties (-2,79%) ήταν διαπραγματεύσιμες χωρίς το μέρισμα χρήσεως 2021, €0,075 ανά μετοχή (καθαρό ποσό).

Σε αύξηση μετοχικού κεφαλαίου έως 130 εκατ., υπέρ των παλαιών μετόχων, με στόχο να εξαγοράσει το 34% της Αμερικανικής Θυγατρικής και να αναδιαρθρώσει τον δανεισμό προχωρά η Intralot (0%). Το fund “Standard General” από τη Νέα Υόρκη, που ειδικεύεται σε επενδύσεις στο χώρο των Καζίνο, των Τυχερών Παιχνιδιών και των Media δεσμεύεται να καλύψει τις αδιάθετες, έναντι τιμής που δεν θα υπερβαίνει τα €0,58 ανά μετοχή και μέχρι ενός αριθμού μετοχών που δεν θα υπερβαίνει το 1/3 του συνόλου των μετοχών μετά δικαιωμάτων ψήφου της Εταιρείας.

Από εκεί και πέρα, τέσσερις οι συνεχόμενες πτωτικές συνεδριάσεις για την Cenergy (-3,99%) και τέσσερις πτωτικές και μία αμετάβλητη, στις τελευταίες πέντε, για τα Πλ. Θράκης (-2,34%).

Μια μέρα κράτησε η ευφορία από τα αποτελέσματα 2021, για την Space (-4,84%).

Δεν έπεισαν οι αγοραστές σε ΞΥΛΠ (+22,03%), ΜΟΝΤΑ (+2,14), ΔΡΟΜΕ (+2,94%), REALCONS (+1,92%), ΚΥΡΙΟ (+1,48%), ΛΑΝΑΚ (+3,63%), ΟΠΤΡΟΝ (+4,50%), ΦΛΕΞΟ (+3,17%) και ΠΡΔ (+3,14%).

Σε νέα ιστορικά υψηλά έκλεισε η Profile (+1,94%).

Παρουσία πωλητή σε ΑΝΕΚ (-4,82%), ΣΠΙ (-1,52%), ΧΑΙΔΕ (-6,57%), ΑΒΕ (-0,87%) και ΑΒΑΞ (-1,46%).

Σταθερά πλαγιοκαθοδικά από τα 2,225 ευρώ (κλείσιμο 12/4) η Αλουμύλ (-2,15%).

Νέα υψηλά διμήνου για την Performance (+1,10%), νέα υψηλά τετραμήνου για τον Κέκροπα (+1,63%) και νέα υψηλά 15 μηνών για τον Παπουτσάνη (+1,37%).

Κινήσεις “profit taking” σε ΕΛΤΟΝ (-1,06%), ΔΟΜΙΚ (-3,57%), ΕΠΣΙΛ (-3,61%), ΟΤΟΕΛ (-1,25%), ΕΣΥΜΒ (-1,32%) και ΙΝΚΑΤ (-3,04%).

Τρεις οι συνεχόμενες ανοδικές συνεδριάσεις για Unibios (+0,56%) και ΕΧΑΕ (+0,26%, με αυξημένες συναλλαγές).

Αύξησαν συναλλαγές Τεχν. Ολυμπιακή (+2,29%) και ΟΛΘ (+1,43%).

Η τεχνική εικόνα των βασικών δεικτών

Όσο ο Γενικός Δείκτης δίνει κλεισίματα υψηλότερα των των 920 – 916 μονάδων, οι αγοραστές έχουν κάθε δικαίωμα στην ελπίδα για αναρρίχηση προς τις 950 και 1013 μονάδες. Αντίθετα κλείσιμο χαμηλότερα των 903 – 889 μονάδων (συνωστίζονται οι ΚΜΟ 200 και 60 ημερών και ο εκθετικός ΚΜΟ 30 εβδομάδων), μπορεί να πιέσει προς τις 865 (gap), 855 και 843 μονάδες (ημερήσιο “stop long”).

Όσο ο δείκτης υψηλής κεφαλαιοποίησης επιμένει να δίνει κλεισίματα υψηλότερα των 2240 – 2231, οι αγοραστές έχουν τον έλεγχο της τάσης και μπορεί να σπρώξουν προς τις 2305, 2327 και 2384 μονάδες (gap). Η πρώτη σημαντική στήριξη στις 2231 και 2190 – 2148 (συνωστίζονται οι ΚΜΟ 60 και 200 ημερών και ο εκθετικός ΚΜΟ 30 εβδομάδων). Κλείσιμο χαμηλότερα των 2148, μπορεί να πιέσει τον εν λόγω δείκτη προς τις 2090 και 2036 μονάδες (ημερήσιο “stop long”).

Οι εκτιμήσεις των αναλυτών

“Οι βασικοί κίνδυνοι που θα αντιμετωπίσουν οι επενδυτές την προσεχή περίοδο παραμένουν οι εξελίξεις στη Ρωσική εισβολή και οι συνέπειες που θα υπάρξουν από τα μέτρα που θα πάρουν οι Κεντρικές Τράπεζες σε Ευρώπη και Αμερική, για να αντιμετωπίσουν τις πληθωριστικές πιέσεις”, σύμφωνα με την Merit Sec.

“Σε ‘BB+’ αναβάθμισε την Ελλάδα η S&P, με σταθερό outlook, στις παρυφές της επενδυτικής βαθμίδας για την Ελληνική Οικονομία. Προβλέποντας ανάπτυξη 3,4% φέτος και εκτιμώντας ότι τα NPEs θα μειώνονται κάτω από το 8% επί των συνολικών χορηγήσεων, έως το τέλος του 2022. Με προϋποθέσεις συνέχισης η αυτόνομη πορεία για το Ελληνικό Χρηματιστήριο”, αναφέρει στις εκτιμήσεις της η Κύκλος ΑΧΕΠΕΥ.

“Με θετικό πάτημα ξεκίνησε η σημερινή συνεδρίαση, μετά και την αναβάθμιση από τον Οίκο αξιολόγησης S&P. Παράλληλα, θετικά κινείται και η Κίνα μετά την δέσμευση στήριξης της Οικονομίας από την Κεντρική Τράπεζα και την μείωση του reserve ratio για τα συναλλαγματικά αποθέματα. Οι διακυμάνσεις σε Ευρώπη και ΗΠΑ αναμένεται να συνεχιστούν εν μέσω πληθώρας εταιρικών αποτελεσμάτων Α΄ τριμήνου. Μάλιστα, σήμερα το βράδυ, μετά το κλείσιμο της συνεδρίασης στις ΗΠΑ, ανακοινώνουν οι Microsoft και Alphabet. Στο εσωτερικό, αναμένεται η ολοκλήρωση των ανακοινώσεων των υπόλοιπων εταιρικών αποτελεσμάτων χρήσης 2021 (εκ της μεγάλης κεφαλαιοποίησης ΕΥΔΑΠ και ΓΕΚΤΕΡΝΑ την Παρασκευή), ενώ το εκτιμώμενο εύρος τιμών για τον ΓΔΧΑ τοποθετείται στην περιοχή των 980 - 900 μονάδων. Σημαντική στήριξη παρέχουν οι αποκοπές μερισμάτων το επόμενο διάστημα”, τονίζει η Leon Depolas Sec.

“Η Αγορά προφανώς και έπαιξε το στοίχημα της αναβάθμισης της S&P (BB+) που ήρθε να επιβεβαιωθεί την Παρασκευή. Πλέον η επενδυτική βαθμίδα είναι πολύ κοντά, με το 2023 να έχει σημαντικές πιθανότητες να πάρει σάρκα και οστά”, σύμφωνα με την άποψη του Ηλία Ζαχαράκη.

Αν δούμε τα πράγματα ως έχουν, από την μία έχουμε την πιθανή επιβράδυνση της Παγκόσμιας Οικονομίας και από την άλλη την Ελλάδα να μπαίνει σε μία φάση ανάπτυξης, με τις προβλέψεις να κάνουν λόγο για 10% στην επόμενη τριετία.

Θυμίζουμε ότι ο πόλεμος φαίνεται να μας κόβει ένα 2% από το 2022, με την S&P να περιμένει 3,4% για το τρέχον έτος.

Είναι δεδομένο ότι είναι αδύνατον να μην επηρεάζεται η Ελληνική Αγορά από τους Ξένους, παρόλα αυτά δεν σημαίνει ότι θα τους ακολουθεί κατά πόδας. Μπορεί στις πτώσεις να είναι πιο αμυντική και ετεροχρονισμένη και σαφώς πιο επιθετική στις ανόδους, σε σχέση με τα υπόλοιπα Χρηματιστήρια.

Ήδη τόσο το σύνολο της Αγοράς, όσο και ο Τραπεζικός κλάδος έχουν εικόνα από άλλες εποχές, εκπλήσσοντας ακόμα και τους πιο αισιόδοξους.

Στο ταμπλώ μην ξεχνάμε ότι είδαμε δύο νέα ιστορικά υψηλά, αυτό του Μυτιληναίου και της ΤΕΝΕΡΓ.

Για την δεύτερη η Αγορά “φωνασκεί” ότι υπάρχει σημαντικό deal και νέος μέτοχος, ενώ στην περίπτωση του Μυτιληναίου μπορεί να παίζει ρόλο και η πιθανή είσοδος του στον MSCI Standard Greece.

Νέο πολυετή υψηλά είδαμε και από την Εθνική. Οι εικασίες μας είναι ότι και αυτή τρέχει για τον ίδιο λόγο με τον Μυτιληναίο.

Πλέον είμαστε στην τελευταία εβδομάδα του Απριλίου και μένει να δούμε αν το κλείσιμό του συντηρήσει τα κεκτημένα. Όλα δείχνουν ότι η χρονιά μας επιφυλάσσει ακόμα πολλές θετικές εκπλήξεις, με την ψυχολογία να συνεχίζει να είναι καλή παρόλες τις αντίξοες συνθήκες. Η έκβαση του πολέμου θα παίξει σημαντικό ρόλο, μιας και μία έγκαιρη λήξη του μπορεί να ανακόψει σημαντικά προβλήματα και τις μεγάλες πληθωριστικές πιέσεις.

Από την άλλη, το επόμενο διάστημα θα αρχίσει να παίρνει σάρκα και οστά το επενδυτικό “boom” από τις νέες Δημόσιες επενδύσεις, μέσα από τα προγράμματα της Ευρώπης.

Από την στιγμή που οι προβλέψεις για ανάπτυξη βγουν αληθινές και μπούμε και στην επενδυτική βαθμίδα, δεν βλέπουμε τον λόγο να μην δούμε υπεραπόδοση του Ελληνικού Χρηματιστηρίου τα επόμενα χρόνια.

“Το να βλέπουμε την μεγάλη εικόνα είναι πολύ πιο επικερδές, από το να προσπαθούμε να ανακαλύψουμε την βραχυπρόθεσμη πορεία της Αγοράς. ΕΤΕ και ΜΥΤΙΛ παίζουν το στοίχημα του MSCI με τον Ελλάκτωρα αντίστοιχα, το στοίχημα μίας δημόσιας πρότασης”, τονίζει ο πρόεδρος και διευθύνων σύμβουλος της Fast Finance ΑΕΠΕΥ.

“Ο πόλεμος στην Ουκρανία συνεχίζεται, καθώς οι Ρώσοι εφαρμόζουν νέο σχέδιο και οι Ουκρανοί ανθίστανται λαμβάνοντας όπλα από τη Δύση”, όπως επισημαίνει ο Δημήτρης Τζάνας.

Στην Κίνα, το lockdown της Σαγκάης είναι πιθανό να επεκταθεί και στο Πεκίνο, με το ΑΕΠ να καταγράφει επίδοση μόλις +4,8% στο 1ο τρίμηνο.

Και η Federal ετοιμάζει την επόμενη εβδομάδα ουσιαστική αναπροσαρμογή των παρεμβατικών επιτοκίων της, καθώς χρεώνεται ήδη με καθυστέρηση στην αντιμετώπιση του πληθωρισμού, για τον οποίο εκτιμάται ότι 2/3 της επίδοσης του +8,5% του Μαρτίου, δεν σχετίζονται με τις αυξήσεις της Ενέργειας και των Τροφίμων.

Σαν αποτέλεσμα, η εκτίμηση για επιβράδυνση της ανάπτυξης της Παγκόσμιας Οικονομίας αυξάνει τα φοβικά σύνδρομα στις Αγορές, καθώς η ανησυχία κλιμακώνεται. Την ίδια ώρα, η εκλογή Μακρόν στις Γαλλικές εκλογές, απέτρεψε μια εξέλιξη με βλαπτική προοπτική για την Ευρωπαϊκή συνοχή.

Οι αρνητικές εξελίξεις στο διεθνές περιβάλλον, επιδρούν αρνητικά και στην Ελληνική Οικονομία.

Ήδη το έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών στο 1ο δίμηνο ξεπερνά τα €4 δισ., από 1,2 δισ. το 2021, καθώς οι εισαγωγές αυξάνουν με +61,3%, έναντι +30,5% των εξαγωγών, που είναι μισές περίπου σε αξία, εξαιτίας των αυξημένων τιμών των εισαγωγών του Φυσικού Αερίου και του Πετρελαίου.

Προσδοκάται ωστόσο ότι οι θετικές εξελίξεις στον Τουρισμό, θα οδηγήσουν τις τουριστικές εισπράξεις κοντά στα επίπεδα του 2019, επιτρέποντας στο ΑΕΠ να φτάσει στο +3,5%, που προβλέπει και η S&P και η οποία διαμόρφωσε το αξιόχρεο της Ελληνικής Οικονομίας, στις παρυφές της ποθητής επενδυτικής βαθμίδας.

Παράλληλα, είναι πιθανή η προσθήκη δύο ακόμη Εταιρειών στη σύνθεση του δείκτη MSCI Standard Greece στις 12/5, της Εθνικής και του Μυτιληναίου, με τον τελευταίο να μεταβιβάζει τις περισσότερες ίδιες μετοχές σε Θεσμικό επενδυτή εξωτερικού, ενόψει των θετικών προοπτικών για τα μεγέθη του, που οδηγούν σε αλλεπάλληλες αυξήσεις των τιμών - στόχων από επιλεγμένους Επενδυτικούς Οίκους.

Οι παραπάνω εξελίξεις δικαιολογούν την αυτόνομη πορεία του Ελληνικού Χρηματιστηρίου και την αξία των συναλλαγών να ξεπερνά τα €100 εκατ., εν μέσω εορταστικών ημερών.

Με τον ΓΔ να αντιμετωπίζει επιτυχώς το καθοδικό “χάσμα” της περιοχής των 940 - 950, αποτέλεσμα της έναρξης του πολέμου στις 24/2.

Θα απαιτηθεί ωστόσο εύλογος χρόνος ώστε να υπερπηδηθεί η αντίσταση των 950 μονάδων και να οδηγηθούμε στην αναμέτρηση με το υψηλό έτους των 971 μονάδων της 11/2.

“Με τα εταιρικά μεγέθη, τόσο τα απολογιστικά για το 2021, όσο και εκείνα πολλών Εταιρειών για το 2022, να συνηγορούν στην εκτίμηση ότι δικαιολογούνται υψηλότερες αποτιμήσεις για τις Τράπεζες, πολλών Δεικτοβαρών τίτλων, αλλά και τίτλων της μεσαίας κεφαλαιοποίησης, στο βαθμό που δεν συντελεστεί εκτροχιασμός της Ελληνικής Οικονομίας εξαιτίας της επιμονής των διαταρακτικών παραγόντων του εξωτερικού της περιβάλλοντος”, όπως σημειώνει ο διευθυντής επενδύσεων της Κύκλος ΑΧΕΠΕΥ.

Μια ματιά στις διεθνείς αγορές

Το Δ.Σ. της Twitter Inc. συμφώνησε να πουλήσει την Εταιρεία στον Έλον Μασκ. Ομόφωνα δέχτηκε την προσφορά του επικεφαλής της Tesla στα $54,20 ανά μετοχή, ή περίπου $44 δισ.

Οι Αρχές της Νότιας Κορέας ανακοίνωσαν ότι “η Οικονομία της Χώρας αναπτύχθηκε κατά 3,1% σε ετήσια βάση το α' τρίμηνο του 2022 και κατά 0,7% σε σχέση με το αμέσως προηγούμενο τρίμηνο”.

Κατά 0,8%, ή $2,3 δισ. ενισχύθηκαν οι παραγγελίες διαρκών αγαθών στις Ηνωμένες Πολιτείες τον Μάρτιο, σε σύγκριση με τον προηγούμενο μήνα, φτάνοντας τα $275 δισ.

Οι τιμές των κατοικιών ενισχύθηκαν 19,8% τον Φεβρουάριο του 2022 στις ΗΠΑ, σε σχέση με την προηγούμενη χρονιά, σύμφωνα με τον δείκτη S&P CoreLogic Case-Shiller, ο οποίος παρακολουθεί τις τιμές σε μεγάλες Πόλεις της Χώρας. Πρόκειται για την τρίτη μεγαλύτερη άνοδο στην 35ετη ιστορία του δείκτη.

Oι πωλήσεις νεόδμητων κατοικιών στις ΗΠΑ υποχώρησαν τον Μάρτιο στο χαμηλότερο επίπεδο από τον Νοέμβριο. Αυτός ήταν ο τρίτος διαδοχικός μήνας πτώσης των πωλήσεων. Ειδικότερα, οι πωλήσεις νεόδμητων κατοικιών κατέγραψαν πτώση 8,6% τον Μάρτιο, στο εποχιακά προσαρμοσμένο μέγεθος των 763000. Οι αναλυτές που συμμετείχαν σε δημοσκόπηση της WSJ ανέμεναν πτώση 0,3%, στις 770000.

Η εικόνα του ΧΑ

Ο Γενικός Δείκτης κινήθηκε μεταξύ 937,49 (-1,28%) και 951,02 μονάδων (+0,14%). Στις 17.00 βρέθηκε στις 940,06 (-1,01%) και ολοκλήρωσε τις συναλλαγές στις 938,93 μονάδες, με ημερήσιες απώλειες 1,13%.

Ο τζίρος στα 111,2 εκατ., από τα οποία τα 18 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΕΤΕ, ΟΤΕ, ΔΕΗ, ΕΛΧΑ, ΜΠΕΛΑ, ΣΑΡ), ενώ ΕΤΕ, ΟΤΕ, ΜΥΤΙΛ και ΑΛΦΑ απασχόλησαν το 63% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές της υψηλής κεφαλαιοποίησης δεν ήλθαν σε επαφή με το θετικό πρόσημο οι ΑΛΦΑ, ΕΥΡΩΒ, ΑΔΜΗΕ, ΕΕΕ, ΕΥΔΑΠ, ΚΟΥΕΣ και ΛΑΜΔΑ. Μέσω των τελικών δημοπρασιών, στο χαμηλό ημέρας έκλεισαν οι Eurobank, Viohalco, Lamda Development, Πειραιώς, ΔΕΗ, Ελλάκτωρ, ΟΛΠ και ΟΠΑΠ.

Κακή η τελική εικόνα με 35 ανοδικές μετοχές, έναντι 79 πτωτικών, ενώ 6 τίτλοι τερμάτισαν τις συναλλαγές με απώλειες μεγαλύτερες του 4%.

Βουτιά στην αγορά παραγώγων, μικρή αύξηση συναλλαγών

Με σημαντική υποχώρηση, ξεκίνησε η νέα χρηματιστηριακή εβδομάδα και στην Αγορά Παραγώγων, με τις συναλλαγές να σημειώνουν μικρή αύξηση τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (45.857 συμβόλαια).

Στα 3.240 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 3.258 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Μάιος).

Στα 1 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 1 στην αμέσως επόμενη συνεδρίαση) για τον πρώτο μήνα (Ιούνιος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 887, 841 για τον Μάιο και 46 για τον Ιούνιο, τιμή κλεισίματος για τον πρώτο μήνα 2.275,5), κινήθηκε μεταξύ 2.275,5 και 2.316,75 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 25 ευρώ, χρηματικός διακανονισμός – (συνολικά 0, 0 για τον Ιούνιο και 0 για τον Σεπτέμβριο, τιμή κλεισίματος για τον πρώτο μήνα 699).

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (40.105 ΟΠΑΠ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Alpha Bank (24.361), Εθνική (8.566), Eurobank (5.422), Πειραιώς (4.000), ΔΕΗ (536), Lamda Development (231), Μυτιληναίο (737), Τέρνα Ενεργειακή (234), ΕΕΕ (106), Cenergy (180), Fourli (209), ΓΕΚ (142), Ελλάκτωρα (308), Ιντρακόμ (225), ΟΤΕ (145), Jumbo (101), Viohalco (140).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Ιούνιος), στα Σ.Μ.Ε. επί μετοχών σε: Alpha Bank 142.844, Πειραιώς 31.307, Εθνική 17.614, MIG 30.394, Eurobank 41.479, ΔΕΗ 16.451, Cenergy 10.449, Ελλάκτωρα 13.193.

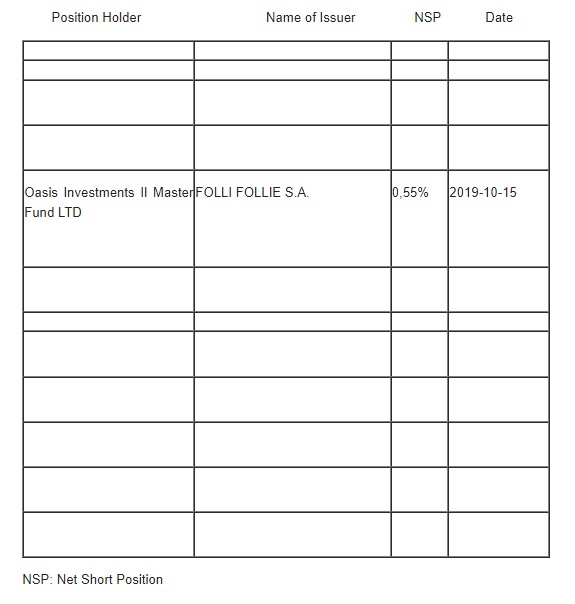

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 60.047.985 τεμ., (από 59.935.738 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 1.916.762 τεμ. (1.916.762), Eurobank 49.533.146 τεμ. (49.533.146), ΟΠΑΠ 1.321.523 τεμ. (1.355.523), Εθνική 6.655.942 τεμ. (6.655.942), Πειραιώς 5.373.830 τεμ. (5.148.840), ΟΤΕ 2.313.829 τεμ. (2.377.277), ΑΔΜΗΕ 2.044.451 τεμ. (2.044.451).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.