Με το ΧΑ στα υψηλά έτους, μας αποχαιρετά το 2019. Ετος ονειρικό για το ελληνικό χρηματιστήριο, έτος των ρεκόρ και για αρκετούς ειδικούς της αγοράς, σημείο αναφοράς και αλλαγής τάσης που, εκτός δραματικών εξελίξεων, θα μπορούσε να έχει συνέχεια.

Που το... πάει το Χρηματιστήριο; Ηταν το ερώτημα (στον Εκηβόλο της 21ης Δεκεμβρίου), στα υψηλά έτους, είναι η απάντηση (στην σημερινή ανάρτηση μας, στην στήλη).

Στις 920,54 μονάδες ο Γενικός Δείκτης, στις 885,09 ο Δείκτης Τραπεζών, στις 2.306 ο FTSE25, με το 50% μεταβολής να φέρνει το ΧΑ στην πρώτη θέση διεθνώς, και με τη... θερμοκρασία σε οικονομία και χρηματιστήριο να ανεβαίνει, όπως εύστοχα σημείωνε, νωρίς το πρωί, ο Στέφανος Κοτζαμάνης.

Οι ενθαρρυντικές ενδείξεις αρκετές, οι προσδοκίες των long περισσότερες και εάν ανατρέξει κάποιος έναν χρόνο πίσω, πολύ δύσκολα θα μπορούσε να προβλέψει το τι ακολούθησε έκτοτε. Το 101,33%, απόδοση του τραπεζικού κλάδου, το 258,33% της μετοχής της Πειραιώς καταδεικνύουν την θεαματική μεταβολή, συνακόλουθα επιστροφή του προβληματικού κλάδου-κλειδί ωστόσο για την πορεία των χρηματιστηριακών δεικτών.

Από την άλλη, η απόκλιση του από το υψηλό έτους (στις 924,17 για τον ΔΤΡ), τα επίπεδα των ΑΜΚ του 2015 (πάνω από τα όρια των 1.000 μονάδων) για να μην γυρίσουμε στο φθινόπωρο του 2007, δείχνουν τα περιθώρια περαιτέρω ανοδικής διόρθωσης του πολύπαθου κλάδου. Από την επιστροφή του στην λειτουργική κερδοφορία, στην λειτουργία του ως μηχανισμού χρηματοδότησης του επιχειρείν, θα κριθεί το στοίχημα (και) για το χρηματιστήριο. Αυτό είναι κάτι παραπάνω από προφανές.

Στοίχημα, που ενεργοποιείται, κιόλας, από την Πέμπτη 2 Ιανουαρίου οπότε ξεκινούν η διαδικασία για τα stress tests (τα αποτελέσματα θα γίνουν γνωστά, πιθανότατα, Ιούλιο), η εντατική προσπάθεια υλοποίησης του σχεδίου Ηρακλής (που από μόνο του δεν επαρκεί), οι πρωτοβουλίες κάθε μίας διοίκησης -των συστημικών ομίλων- να βελτιώσουν τους ισολογισμούς τους.

Συνεπώς, δύο -τα κατ' αρχήν- ζητούμενα για τον κλάδο, το πρώτο η επανάκτηση των υψηλών έτους και το δεύτερο η επαναφορά υψηλότερα των 1.000 μονάδων (για τον ΔΤΡ).

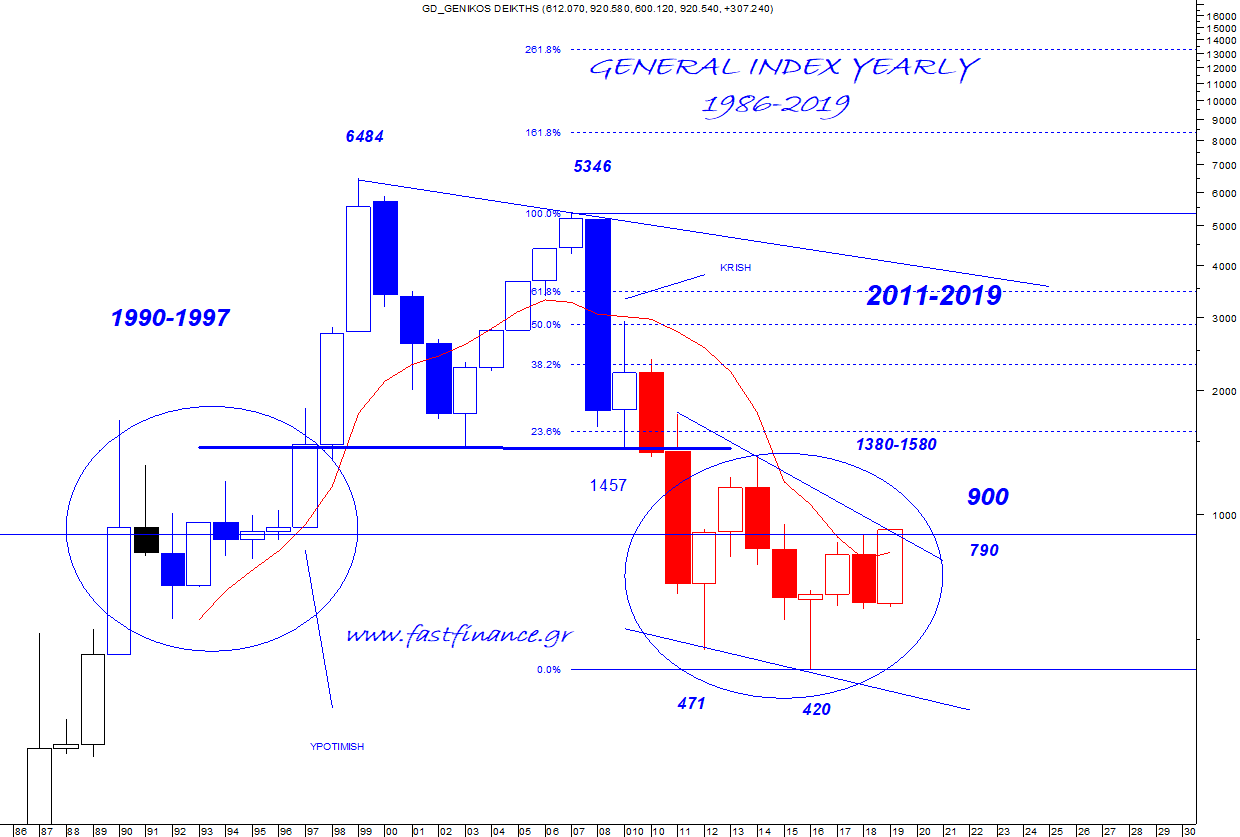

Το 1,68% της Παρασκευής και το συνολικό εβδομαδιαίο περισσότερο του 3% αφήνει περιθώριο για συνέχιση της κίνησης, με ένα "κλείσιμο" του δείκτη πάνω από τις 900 μονάδες. Και από Πέμπτη βλέπουμε, θυμίζοντας πως το 2019 ξεκινούσε, με τον ΔΤΡ από τις 427,44 και με τον ΓΔ από τις 605,34 μονάδες και με την πρώτη φάση αντίδρασης να αρχίζει από το τελευταίο 10ήμερο Ιανουαρίου και με την δεύτερη από τον Μάιο, με αφορμή τις πολιτικές εξελίξεις.

Στο σημείο αυτό, θα ήθελα, να σταθώ σε ένα σημείο του κειμένου του Στέφανου και συγκεκριμένα στο "...παρότι δεν λείπουν αυτοί, που διαμαρτύρονται για αργοπορία της κυβέρνησης σε διάφορα οικονομικά θέματα-μεταφράζοντας τουλάχιστον την αργή ανοδική κίνηση του χρηματιστηρίου σε σχέση με τις προεκλογικές προσδοκίες..." καθώς η ουσία είναι, πως η κυβέρνηση, το οικονομικό επιτελείο δεν έχουν "ανακαλύψει" το χρηματιστήριο.

Μόλις πρόσφατα ο καθ΄ύλην αρμόδιος υφυπουργός αναφέρθηκε (από το βήμα της εκδήλωσης του ΣΕΔ) στο χρηματιστήριο, στην ανάγκη αναβάθμισης του θεσμού, ωστόσο- ακόμη- δεν έχει παρουσιασθεί κάποια πρωτοβουλία (ή καν εκδήλωση πρόθεσης) για την ουσιαστική εμβάθυνση του.

Το ΧΑ χρειάζεται νέες εισαγωγές, "νέο επιχειρηματικό αίμα", αντιπροσωπευτικότερη εκπροσώπηση (από δείκτες, μέχρι κλάδους), κίνητρα για τους market makers (μείωση του φόρου επί των συναλλαγών εισηγείται ο πρόεδρος του ΣΜΕΧΑ, Σπύρος Κυρίτσης), άνοιγμα νέων αγορών (αλήθεια με εκείνο το Χρηματιστήριο Ενέργειας τι γίνεται) και ένα σωρό μέτρα, πρωτοβουλίες, ρηξικέλευθες κινήσεις προκειμένου να ξανά καταστεί ελκυστικό προς την επιχειρηματικότητα, την επενδυτική ιδέα.

Απαραίτητη, εκτιμώ, αυτή η μακροσκελής παρένθεση εάν θέλουμε, το 2020, να μιλάμε για αναβάθμιση της αγοράς.

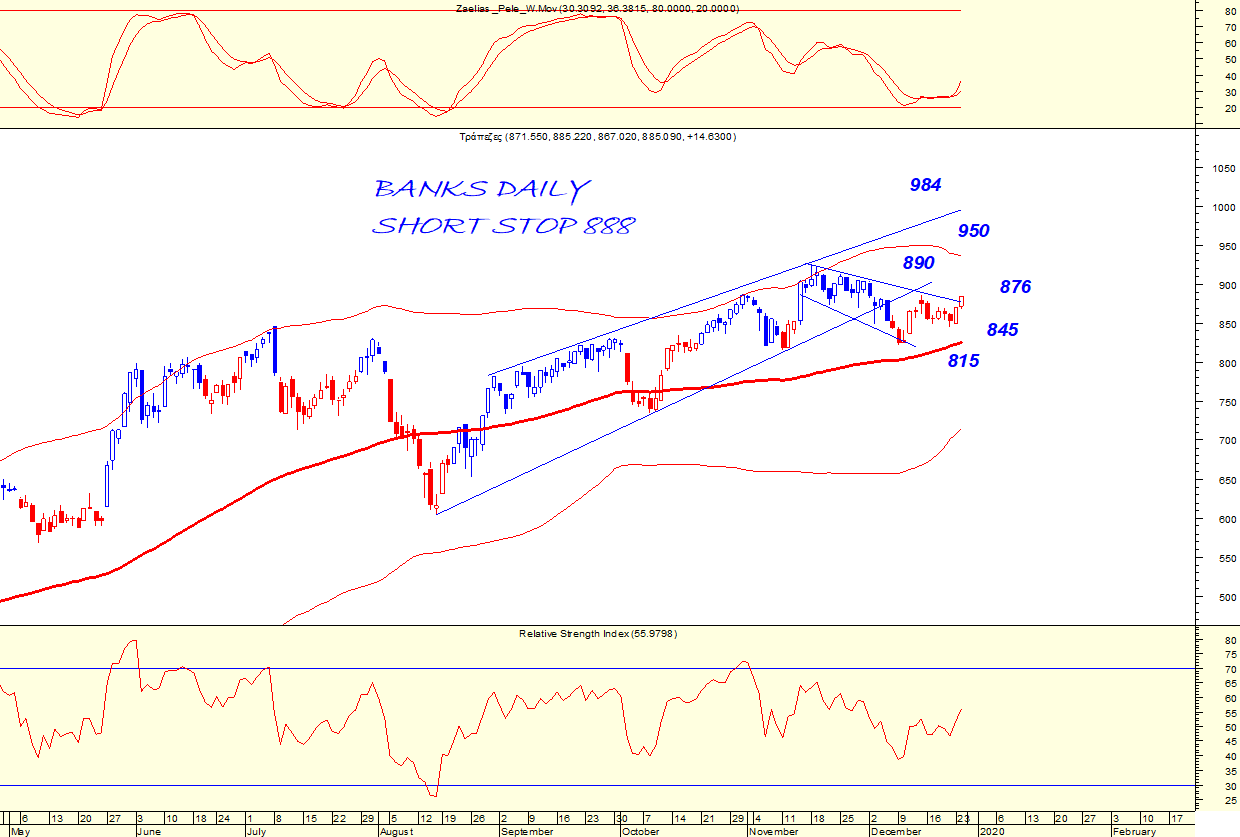

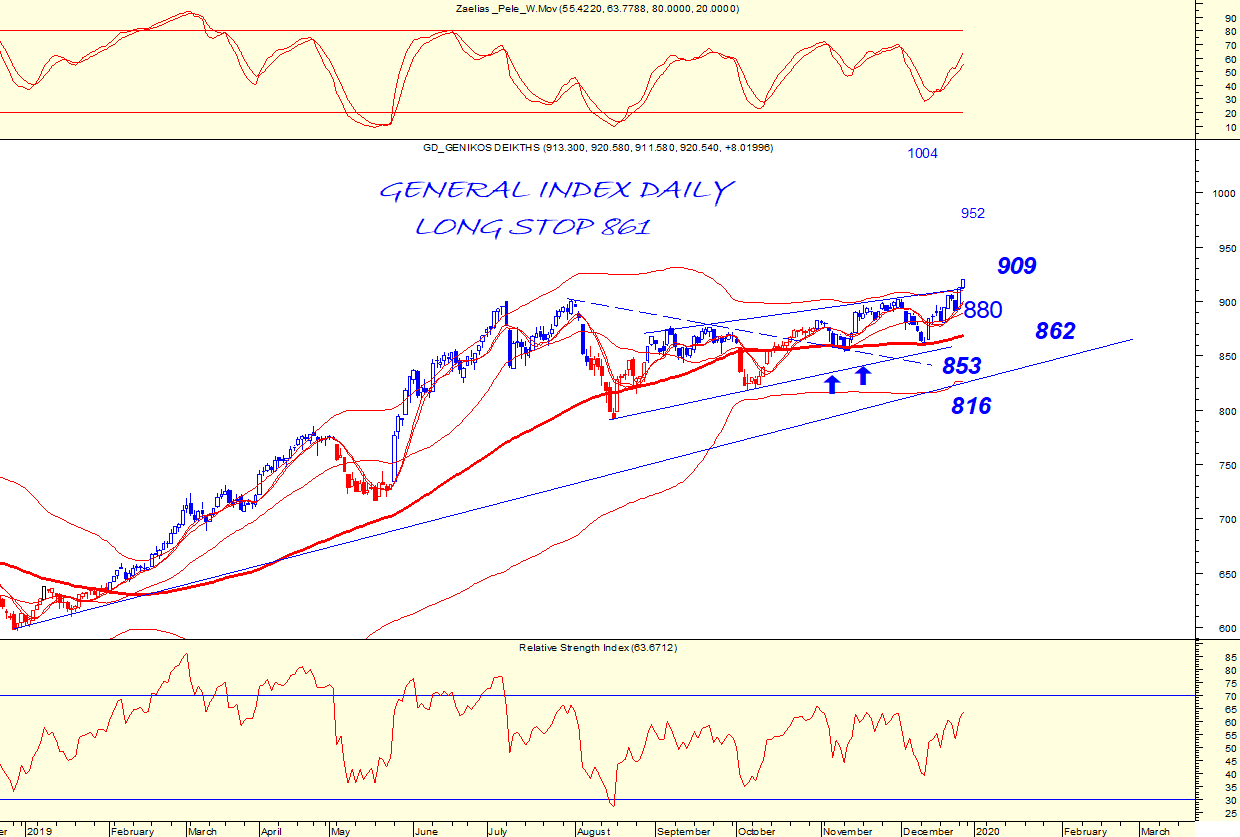

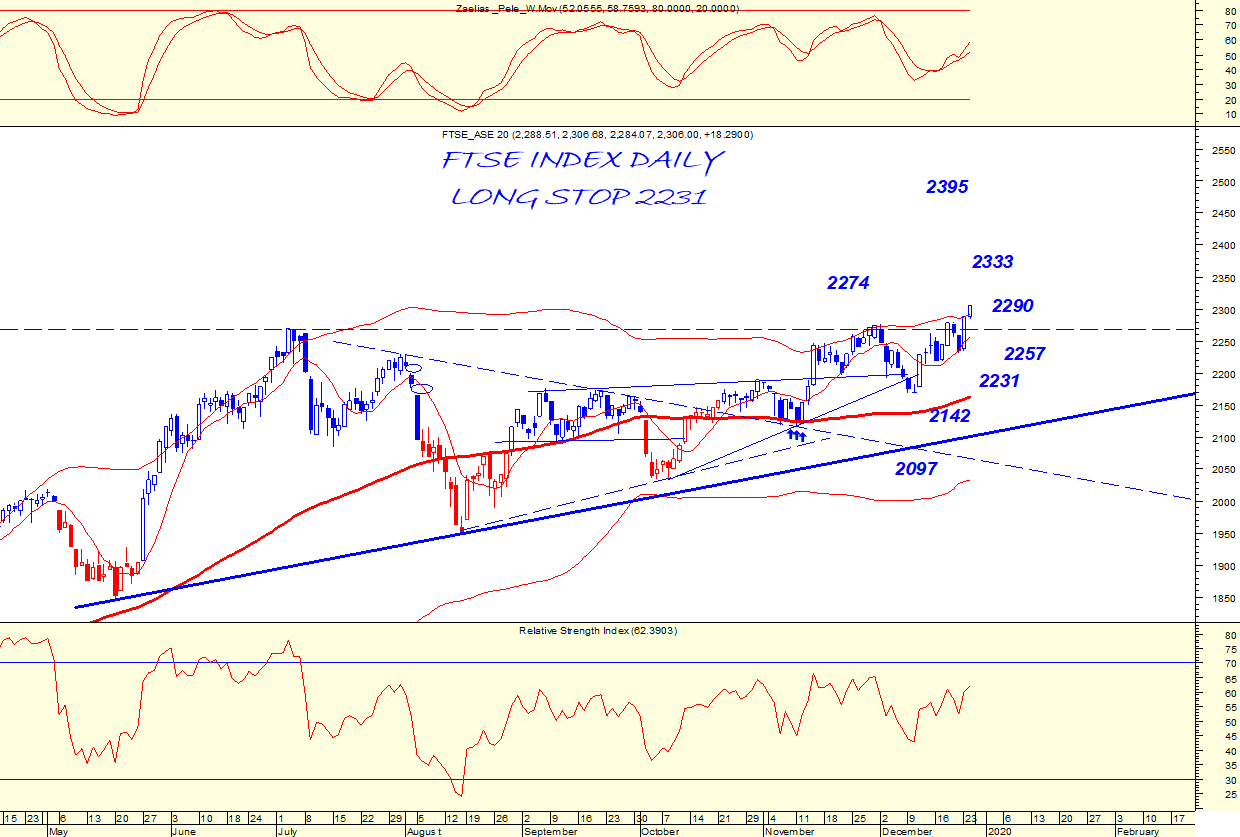

Στα διαδικαστικά των ημερών, όπως αποτυπώνεται στα σχετικά διαγράμματα (σε μέτρηση του Ηλία Ζαχαράκη) με τον δείκτη σε υψηλά 6ετίας, τον τραπεζικό να είναι ο μόνος (από τους τρεις ) σε short τάση και τις 888 σαν stop για τις ανοιχτές θέσεις.

ΔΕΙΚΤΗΣ ΤΡΑΠΕΖΩΝ

ΓΕΝΙΚΟΣ ΔΕΙΚΤΗΣ

FTSE 25

ΔΙΑΓΡΑΜΜΑ ΓΕΝΙΚΟΥ ΔΕΙΚΤΗ ΑΠΟ ΤΟ 1986

Νομίζω, πως αξίζει να δούμε, για ποια από τα 21 blue chips, το "κλείσιμο" έτους τα βρίσκει κοντά στα "υψηλά έτους", για ποια το σημείο εκκίνησης για το 2019 θα είναι από υψηλά επίπεδα τιμών.

Αναλυτικά: στα 8,40 η μετοχή της Aegean, με το "υψηλό έτους" στα 8,73 ευρώ, στα 7,44 η ΓΕΚ ΤΕΡΝΑ "νέα υψηλά έτους, στα 4,24 η ΔΕΗ (με υψηλό έτους στα 4,25), στα 7,60 η ΕΥΔΑΠ (8,37 ευρώ), στα 18,40 η Jumbo (19,24 ευρώ), στα 11,65 ο ΟΠΑΠ (12,08 ευρώ), στα 14,45 ο ΟΤΕ "νέα υψηλά έτους", στα 7,70 η Τέρνα Ενεργειακή (7,94 ευρώ) κ.α που "κλείνουν" το έτος σε "νέα υψηλά" ή σε σχετικά μικρή απόκλιση.

"Μαγιά" για ένα ανοδικό ξεκίνημα του νέου έτους; όπως εκτιμούν οι long ή τοπικές κορυφές μίας απαραίτητης διολίσθησης χαμηλότερα, προκειμένου να επιβεβαιωθεί το εύρος των 890-880 μονάδων (για τον ΓΔ) ως νέα (υψηλότερη ) στήριξη και σημείο εκκίνησης με στόχευση πάνω από τις 1.000 μονάδες.

Δεδομένου, ότι ένα 70% των κεφαλαίων, που επενδύουν τα funds στις αγορές, διεθνώς, πραγματοποιείται- κατά κανόνα- μέχρι τα τέλη Μαρτίου- βία μέσα Απριλίου- το σημείο εκκίνησης κι η φορά/τάση που θα διαμορφωθεί μέσα στον Ιανουάριο, θα κρίνει και την συνέχεια.