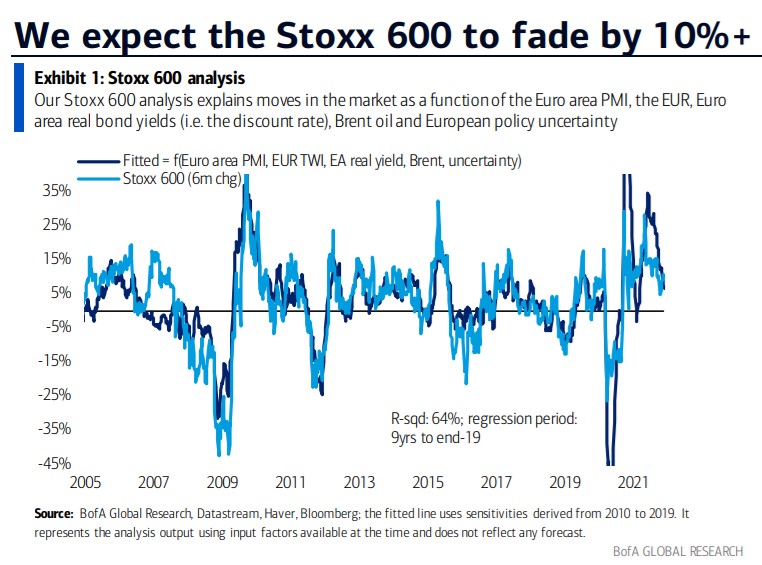

«Αναμένουμε πάνω από 10% πτώση για τις ευρωπαϊκές μετοχές το 2022. Οι ευρωπαϊκές μετοχές έχουν αυξηθεί κατά 75% από το χαμηλό τους τον Μάρτιο του 2020, ενισχυμένες από ένα θετικό περιβάλλον επιτάχυνσης της ανάπτυξης και ένα μειωμένο προεξοφλητικό επιτόκιο (με τις πραγματικές αποδόσεις των ομολόγων να πέφτουν σε ιστορικά χαμηλά επίπεδα)», εκτιμά η BofA στη στρατηγική για τις μετοχές του 2022.

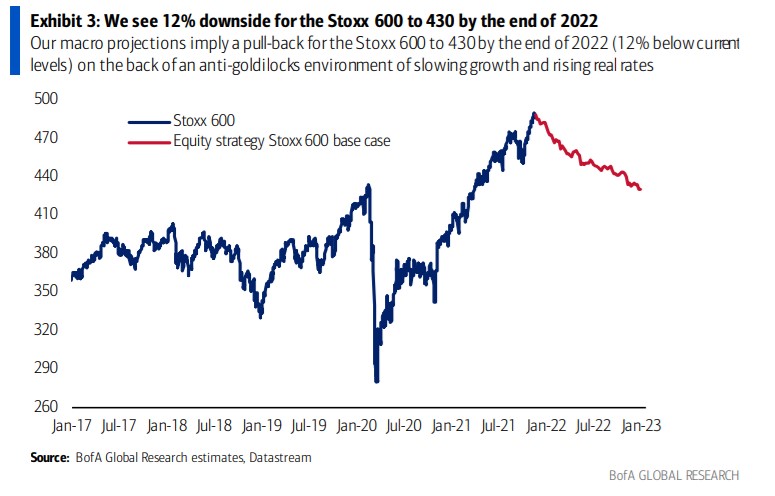

«Ωστόσο, για το 2022 αναμένουμε διαφορετικό σκηνικό στις ευρωπαϊκές αγορές μετοχών. Θα είναι ένα έτος payback (σ.σ. επιστροφής δηλαδή και αρνητικών αποδόσεων), καθώς η ανάπτυξη επιβραδύνεται και πάλι προς τη μακροπρόθεσμη τάση της και την απόσυρση της νομισματικής πολιτικής των κινήτρων, που οδηγεί σε υψηλότερες πραγματικές αποδόσεις επί των ομολόγων.

Ως αποτέλεσμα, βλέπουμε 12% πτωτική τάση για τον δείκτη Stoxx 600 προς τις 430 μονάδες μέχρι το τέλος του 2022», συνεχίζει η αμερικανική τράπεζα.

Το μακροοικονομικό σκηνικό

Η επιβράδυνση της ανάπτυξης και η αύξηση των πραγματικών αποδόσεων των ομολόγων θα είναι καταλυτικής σημασίας, εκτιμά η τράπεζα.

«Μετά από μια βραχυπρόθεσμη ανάκαμψη, το ΑΕΠ των ΗΠΑ φαίνεται ότι θα εξασθενήσει κατά τη διάρκεια του 2022, δεδομένης της αρνητικής δημοσιονομικής ώθησης στην αμερικανική οικονομία, την ήδη τεντωμένη κατανάλωση αγαθών, την προχωρημένη ανάκαμψη της κατανάλωσης υπηρεσιών και το ίδιο το αμερικανικό νόμισμα που μετατρέπεται σε αντίβαρο για την αμερικανική μεταποίηση με την άνοδό του», εκτιμά ο οίκος.

Η αναπτυξιακή δυναμική της ζώνης του ευρώ είναι επίσης πιθανό να επιβραδυνθεί λόγω της εξασθένησης της οικονομίας, μιας αρνητικής δημοσιονομικής ώθησης και της επιβάρυνσης από τις υψηλές τιμές της ενέργειας.

Η αδύναμη εγχώρια ζήτηση και η ανεπίλυτη κρίση χρέους στον τομέα των ακινήτων θα διατηρήσουν υποτονική τη δυναμική ανάπτυξης της Κίνας. Οι προβλέψεις της για τους δείκτες PMI των ΗΠΑ, της ζώνης του ευρώ και της Κίνας υποδηλώνουν ότι η παγκόσμια δυναμική των PMI, που αποτελεί βασικό μοχλό κίνησης των παγκόσμιων μετοχών, θα παραμείνει αρνητική για το μεγαλύτερο μέρος του επόμενου έτους.

Ταυτόχρονα, βλέπει άνοδο για τις αποδόσεις των ομολόγων των ΗΠΑ ως αντίδραση στο tapering της Fed και στην έναρξη του κύκλου αύξησης των ομολόγων της Ομοσπονδιακής Τράπεζας των ΗΠΑ τον Ιούνιο.

Πιο ειδικά, αναμένει ότι ο κύκλος αναβάθμισης των κερδών ανά μετοχή (EPS) θα φτάσει στο τέλος του, ενώ οι πολλαπλασιαστές αποτίμησης των μετοχών συνεχίζουν να εξασθενούν. Βλέπει μια ήπια περαιτέρω άνοδο για το 12μηνο των forward EPS του Stoxx 600 μέχρι το α' τρίμηνο του επόμενου έτους, ακολουθούμενη από πτώση 5%, καθώς η παγκόσμια ανάπτυξη επιβραδύνεται και οι πιέσεις στα περιθώρια κέρδους αυξάνονται ως απάντηση στην αύξηση των τιμών των εισροών.

Οι αλλαγές στις εκτιμήσεις της BofA έχουν ως αποτέλεσμα να αποκτά θέση υποεπένδυσης (underweight) στις κυκλικές έναντι των αμυντικών μετοχών, αλλά και να παραμένει υπερεπενδεδυμένη (overweight) στην αξία έναντι της ανάπτυξης: μειώνει τη θέση στις ευρωπαϊκές κυκλικές μετοχές υπέρ των αμυντικών μετοχών από ίση απόδοση (marketweight) σε υποαπόδοση (underweight), καθώς οι μακροοικονομικές υποθέσεις για επιβράδυνση της ανάπτυξης και της αντοχής του δολαρίου ΗΠΑ συνεπάγονται 8% υποαπόδοση για τις κυκλικές μετοχές μέχρι τα μέσα του 2022.

Η πρόβλεψή της για την απόδοση των ομολόγων τους κρατάει με θέση overweight στους τίτλους αξίας έναντι των μετοχών ανάπτυξης, ενώ η προσδοκία που έχει για πτωτική πορεία του δείκτη PMI της ζώνης του ευρώ την τοποθετεί με θέση «υποεπένδυσης» στις μετοχές μικρής έναντι μεγάλης κεφαλαιοποίησης.

Τέλος, προτείνει σύσταση «υποεπένδυσης» στις ευρωπαϊκές μετοχές έναντι των παγκόσμιων μετοχών, καθώς αναμένουν ότι οι Δείκτες Υπευθύνων Προμηθειών της ζώνης του ευρώ θα υποχωρήσουν πιο έντονα από ό,τι οι παγκόσμιοι Δείκτες Υπευθύνων Προμηθειών το 2022.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα