Η μεταβλητότητα χτύπησε εκ νέου κόκκινο στην αγορά πριν προλάβει να επιστρέψει σε πιο φυσιολογικά επίπεδα με αρωγό την ολοκλήρωση των stress tests και την άνοδο που είχε προηγηθεί εν όψει των ανακοινώσεων της Κυριακής.

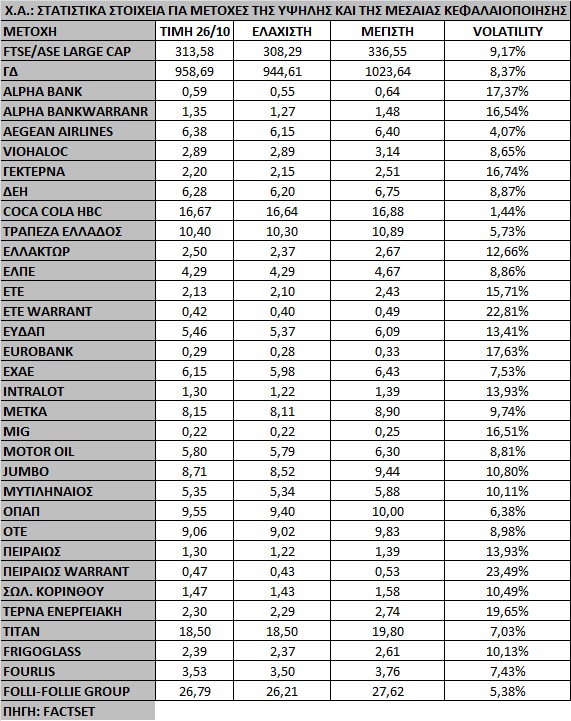

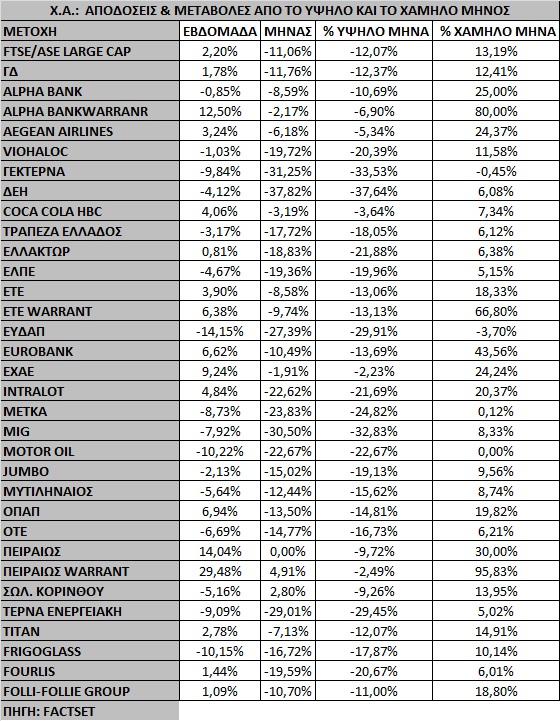

Από τα μέσα Οκτωβρίου, η πορεία του Γενικού Δείκτη μοιάζει περισσότερο με roller coaster και λιγότερο με χρηματιστηριακή αγορά, ό,τι αυτό συνεπάγεται. Ακόμα όμως και για την εγχώρια αγορά που έχει συνηθίσει σε ακραία μεταβλητότητα στο παρελθόν, η συνεδρίαση της Δευτέρας και οι υψηλές διακυμάνσεις (volatility) μούδιασαν ακόμα και τους πιο έμπειρους.

Πολλοί περίμεναν την αποκόμιση κερδών -τις προηγούμενες ημέρες κυριάρχησε το σύνθημα «buy the rumor and sell the fact»-, ωστόσο η ορμή και η ταχύτητα αλλαγής των προσήμων από το θετικό στο αρνητικό φόβισαν.

Το χαρακτηριστικό των πρόσφατων συνεδριάσεων είναι ένα: βιασύνη στην είσοδο και ακόμα μεγαλύτερη βιασύνη στην έξοδο. Επίσης, είναι εμφανές ότι τα πολλά και μικρά hedge funds που έχουν επιστρέψει στην εγχώρια αγορά μετοχών είτε δεν γνωρίζουν το βάθος της αγοράς, είτε δεν τους απασχολεί το μέγεθός της.

Η σημασία του AQR

Το δεύτερο στοιχείο που προδιαγράφηκε και πιθανότατα θα ενισχυθεί τις επόμενες ημέρες είναι ότι τα stress tests δεν ήταν το πραγματικό πρόβλημα για τις εγχώριες τράπεζες, σε αντίθεση με την άσκηση αξιολόγησης του ενεργητικού (AQR - Asset Quality Review) που αποκάλυψε ορισμένες αδυναμίες.

Τις προηγούμενες ημέρες, η πλειονότητα των επενδυτών είχε εστιάσει στο αν οι τράπεζες θα αποτύγχαναν ή όχι στο τεστ και εάν θα χρειάζονταν κεφάλαια ή όχι.

Αναμφισβήτητα είναι θετικό το γεγονός ότι σε ένα τόσο δυσμενές εξωτερικό περιβάλλον για τη χώρα, με τις αποδόσεις των 10ετών ομολόγων να παραμένουν ψηλά στο 7,6%, οι τράπεζες δεν θα αναγκαστούν να προχωρήσουν σε αυξήσεις μετοχικού κεφαλαίου λόγω των stress tests.

Από την άλλη, όμως, και επειδή ο διάβολος κρύβεται στις λεπτομέρειες, χρειάζεται περαιτέρω ανάλυση στους αριθμούς πριν βγουν τα τελικά συμπεράσματα. Οι ελληνικές τράπεζες εμφάνισαν τις πιο αδύναμες επιδόσεις μεταξύ των ευρωπαϊκών τραπεζών στον έλεγχο ποιότητας ενεργητικού (AQR). Οι απώλειες που εμφάνισαν στο δανειακό χαρτοφυλάκιο από τη συγκεκριμένη άσκηση ανήλθαν στα 7,6 δισ. ευρώ, γεγονός που όπως σημειώνει η Credit Suisse θέτει ορισμένα ερωτήματα αναφορικά με την ταχύτητα της μελλοντικής βελτίωσης της κερδοφορίας του κλάδου.

Επίσης, οι ελληνικές τράπεζες κατάφεραν να περάσουν τα τεστ με αρωγό τα σχέδια αναδιάρθρωσης που έχουν καταθέσει και έχουν εγκριθεί από την DG Comp. Η επιτυχία όμως των σχεδίων είναι συνάρτηση του μελλοντικού περιβάλλοντος λειτουργίας τους και βασικός παράγοντας για την επιτυχία δεν είναι άλλος από την ύπαρξη ή μη πολιτικού κινδύνου. Ο πολιτικός κίνδυνος όμως είναι παρών και δεν πρόκειται να φύγει πριν ξεκαθαρίσει το τοπίο με το ενδεχόμενο για πρόωρες βουλευτικές εκλογές υπό οποιαδήποτε αφορμή.

Η τεχνική εικόνα

Με την επιστροφή στις 950 μονάδες, οι ελληνικές μετοχές παραμένουν αρκετά πιο κάτω από τον μέσο όρο τους για τη διετία και σε πολλές επιμέρους περιπτώσεις μπορεί να υποστηριχθεί ότι οι αποτιμήσεις τους είναι πια φανερά πιο χαμηλές σε σχέση με τις αντίστοιχες μετοχών των ευρωπαϊκών ή των αναδυόμενων αγορών, αν ληφθούν υπόψη τα κέρδη του 2015 και ένα σταθερό πολιτικό σκηνικό.

Πιο τεχνικά, για την αγορά των μετοχών το παράθυρο για τη συνέχιση της ανόδου διατηρείται και κλειδί για την παραμονή σε θετικό μονοπάτι είναι η διατήρηση των 950 μονάδων σε πρώτο επίπεδο και των 925 σε δεύτερο, σενάριο που προβλέπουν και οι περισσότεροι αναλυτές.

Πιο τεχνικά, για την αγορά των μετοχών το παράθυρο για τη συνέχιση της ανόδου διατηρείται και κλειδί για την παραμονή σε θετικό μονοπάτι είναι η διατήρηση των 950 μονάδων σε πρώτο επίπεδο και των 925 σε δεύτερο, σενάριο που προβλέπουν και οι περισσότεροι αναλυτές.

Επί της ουσίας, το θετικό σκηνικό ανατρέπεται άρδην αν δούμε κλείσιμο και διατήρηση κάτω από το δεύτερο επίπεδο, παρόλο που σε τέτοιες συνθήκες αγοράς δεν μπορεί να αποκλειστεί ενδοσυνεδριακό re-test έως τις 900 μονάδες. Σταυροδρόμι για τη μεσοπρόθεσμη πορεία της αγοράς θα είναι οι 1.050-1.060 μονάδες, αφού σύμφωνα με τους traders, εκεί θα κριθεί η συνέχεια του ράλι ή όχι, ενώ, χαμηλότερα, ισχυρή περιοχή αντίστασης αποτελούν και οι 1.015 μονάδες.

Για τον δείκτη της υψηλής κεφαλαιοποίησης δεν είναι θετικό το ότι έκλεισε κάτω από το όριο των 320 μονάδων, ωστόσο το profit taking μετά την ανακοίνωση των αποτελεσμάτων των stress tests ξεπέρασε κάθε προσδοκία. Η αντίστοιχη περιοχή των 950 μονάδων του Γενικού Δείκτη είναι οι 305 μονάδες. Κάτω από αυτά τα επίπεδα, η αγορά παραμένει «bearish» και σε κάθε ράλι τιμών θα ανατροφοδοτείται το momentum των πωλητών.

Ποιοι δίνουν το σήμα

Σε καθαρά θεμελιώδες επίπεδο, οι αναλυτές και οι διαχειριστές υποστηρίζουν ότι το ενδιαφέρον θα μετατοπιστεί σταδιακά στις ευρωπαϊκές τράπεζες με το τέλος του stress test και την απεικόνιση της πραγματικής τους κατάστασης.

Σηματωροί, όμως, της περιόδου για την εγχώρια αγορά μέχρις τις προεδρικές εκλογές ίσως δεν θα είναι οι τραπεζικές μετοχές, αλλά ο ΟΤΕ, η ΔΕΗ, ο ΟΠΑΠ και τα κρατικοχαρτα.

Αν δεν υπάρξει αλλαγή στην πορεία σε πολλές από τις δεικτοβαρείς μετοχές όπως η ΔΕΗ, ο ΟΤΕ, ο ΟΠΑΠ, τα Ελληνικά Πετρέλαια, η Motor Oil, η ΕΥΔΑΠ, οι οποίες εξακολουθούν να σημειώνουν σημαντική υποαπόδοση σε σχέση με τον δείκτη της υψηλής κεφαλαιοποίησης, τότε αυτό θα μεταφράζεται σε σημάδι αδυναμίας και πολιτικής ανησυχίας.

Από την πλευρά τους οι τράπεζες θα προσφέρουν «θόρυβο», volatility και ευκαιρίες για trading στην αγορά, όπως αυτό φάνηκε ξεκάθαρα τόσο στη συνεδρίαση της Δευτέρας όσο και στις προηγούμενες. O δείκτης των τραπεζών, ενδοσυνεδριακά, μπόρεσε να κινηθεί ανάμεσα σε δύο σημαντικά επίπεδα τιμών. Από τη μία μπόρεσε να κοιτάξει προς τις 150 μονάδες και από την άλλη να αγγίξει τη σημαντική στήριξη των 130 μονάδων.

Η τεχνική εικόνα της Εθνικής Τράπεζας μόλις είχε αρχίσει να δημιουργεί περιθώρια αισιοδοξίας, προσεγγίζοντας και τα 2,4 ευρώ ενδοσυνεδριακά, ενώ οι τίτλοι της Τράπεζας Πειραιώς και της Alpha Bank έχουν κινηθεί πρώτοι και με μεγαλύτερη ταχύτητα. Ειδικά για την ΕΤΕ, η κίνηση έως τα επίπεδα του 1,80 ευρώ τρόμαξε την αγορά στις 16/10, αφού ανοίγει τον δρόμο διάπλατα για τιμές που δεν έχουν εμφανιστεί ποτέ στο παρελθόν.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία