Σε πιο θολά νερά αρχίζει να κινείται το χρηματιστήριο, με τις αξίες συναλλαγών να μην ξεπερνούν τα 100 εκατ. ευρώ στις τελευταίες συνεδριάσεις. Το ενδιαφέρον των ξένων επενδυτών είναι μειωμένο, αν και οι τοποθετήσεις τους δεν έχουν ακόμη την ένταση των προηγούμενων μηνών.

Από την άλλη, ενώ σε κάποιες περιπτώσεις οι ξένοι είναι καθαροί πωλητές, αν η διάθεση για αγορές στις περιφερειακές μετοχικές αγορές της Ευρώπης συνεχιστεί, τότε οι ελληνικές μετοχές έχουν τα φόντα να πρωταγωνιστήσουν.

Παρά τα θετικά στοιχεία, το πολιτικό ρίσκο φαίνεται ότι θολώνει τον βραχυπρόθεσμο ορίζοντα και περιπλέκει την εικόνα. Η ελληνική αγορά, μετά τις εκλογικές αναμετρήσεις, κινείται στο πλαίσιο ενός άτυπου trade-off ανάμεσα στην προσδοκώμενη απόδοση, αλλά και στην επάνοδο της πολιτικής αβεβαιότητας, γεγονός που απεικονίζεται στην υψηλή μεταβλητότητα των ελληνικών μετοχών.

Η αρνητική πλευρά του νομίσματος μπορεί να έχει μόνο βραχυπρόθεσμη διάρκεια, αφού η πιο μεσοπρόθεσμη εικόνα των ελληνικών μετοχών παραμένει αλληλένδετη με το μακροοικονομικό στοίχημα της οικονομίας, που για την ώρα φαίνεται να κερδίζεται.

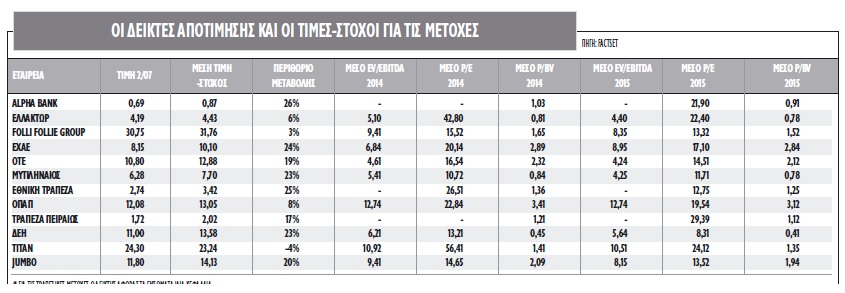

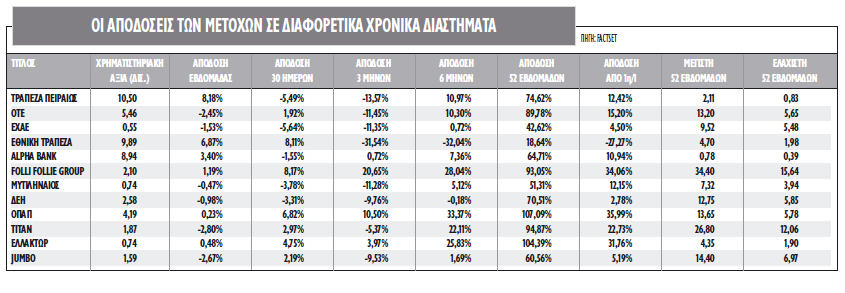

Οι εταιρείες που είναι κατά έναν τρόπο το «universe» για το β΄ εξάμηνο του έτους είναι ΟΤΕ, ΟΠΑΠ, ΔΕΗ, Folli Follie Group, ΕΧΑΕ, ΕΛΛΑΚΤΩΡ, Μυτιληναίος, Τιτάν και Jumbo, αλλά και οι ελληνικές τράπεζες.

- ΤΡΑΠΕΖΕΣ: Οι τίτλοι των τραπεζών είναι το μεγάλο στοίχημα των ξένων στο Χ.Α., στοιχείο το οποίο ενισχύεται τόσο από την αυξημένη στάθμισή τους στον δείκτη MSCI Greece όσο και από το γεγονός ότι η αποτίμησή τους σε όρους ενσώματης αξίας (tangible book value) είναι χαμηλότερη από τον ευρωπαϊκό μέσο όρο. Ισχυρό πλεονέκτημα των ελληνικών τραπεζών στα χαρτοφυλάκια των ξένων επενδυτών είναι η αρνητική συσχέτιση (correlation) των αποδόσεών τους (από -0,06 έως -0,017) με τις τράπεζες του δείκτη MSCI GEMs Banks.

- ΟΤΕ: Εξακολουθεί να εμφανίζει απόδοση άνω του 15% από τις αρχές του έτους, ενώ είναι ένας από τους πιο ελκυστικά αποτιμημένους τηλεπικοινωνιακούς ομίλους στην Ευρώπη. Σε όρους EV/EBITDA η μετοχή είναι αρκετά φθηνότερη από τον ευρωπαϊκό μέσο όρο, ενώ και ο δείκτης P/E τόσο γα φέτος όσο και για το 2015 είναι στις 15 φορές περίπου. Η μέση τιμή-στόχος είναι στα 13 ευρώ ανά μετοχή.

- ΟΠΑΠ: Ο ΟΠΑΠ σημειώνει άνοδο 36% στο ταμπλό από την 1η/1 και οι τοποθετήσεις στον τίτλο από το εξωτερικό ήταν εμφανείς στο πρώτο εξάμηνο. Τα κέρδη ανά μετοχή του 2014 θα είναι αυξημένα 18% και η αποτίμηση του τίτλου σε όρους P/E είναι στις 23 φορές περίπου, ενώ ο δείκτης EV/EBITDA είναι στις 13 φορές. Η μέση τιμή-στόχος διαμορφώνετια στα 13 ευρώ ανά μετοχή.

- ΔΕΗ: Οριακά θετική η απόδοσή της έως τώρα το 2014, ενώ ο πολλαπλασιαστής κερδοφορίας (price to earnings ratio) της μετοχής για φέτος είναι στο 13, αλλά διαμορφώνεται κάτω από τις 8,5 φορές με βάση τα καθαρά κέρδη του 2015. Σε όρους P/BV και EV/EBITDA είναι αρκετά χαμηλότερα από τον μέσο όρο των εταιρειών του MSCI EM και η μέση τιμή-στόχος αρκετά υψηλότερη στα 13,6 ευρώ.

- FOLLI FOLLIE GROUP: Με κέρδη 20% το τελευταίο τρίμηνο, υπεραποδίδει της αγοράς και αποτελεί βασική επιλογή των ξένων επενδυτών. Ο τίτλος είναι διαπραγματεύσιμος με χαμηλότερους πολλαπλασιαστές κερδοφορίας σε σχέση με τους δείκτες Europe Stoxx Personal Goods, της τάξεως των 15,5 φορών για φέτος και των 13,3 το 2015. Οι αναλυτές στα 31,8 ευρώ «βλέπουν» τον τίτλο πλήρως αποτιμημένο.

- ΤΙΤΑΝ: Με θετική απόδοση 23% κινείται ο τίτλος, ενώ για φέτος οι αναλυτές περιμένουν turnaround, στο 0,44 ευρώ τα κέρδη ανά μετοχή. Οι πολλαπλασιαστές EV/EBITDA του τίτλου διαμορφώνονται στις 11 φορές φέτος και το 2015, ενώ ο δείκτης Net debt/EBITDA μειώθηκε περαιτέρω και η τιμή-στόχος έχει αυξηθεί στα 23,2 ευρώ, χαμηλότερα ωστόσο από το ταμπλό του X.A.

- JUMBO: Μικρή υποαπόδοση φέτος στο ταμπλό για την Jumbo. Η εταιρεία προσαρμόζεται εξαιρετικά στις δύσκολες συνθήκες. Ο τίτλος χαρακτηρίζεται από χαμηλότερους πολλαπλασιαστές αποτίμησης από τον ευρωπαϊκό δείκτη Euro Stoxx Leisure Goods σε όρους καθαρών κερδών στις 13,5 φορές και EV/EBITDA στις 8,2 φορές το 2015.

- ΜΥΤΙΛΗΝΑΙΟΣ: Με απόδοση +12% κινείται ο τίτλος το 2014, ενώ η μέση τιμή-στόχος είναι αρκετά υψηλότερη, στα 7,7 ευρώ ανά μετοχή. Οι πολλαπλασιαστές για τον τίτλο είναι 11 φορές τα κέρδη του 2014 και 4,3 φορές σε όρους EV/EBITDA.

- ΕΧΑΕ: Με υποαπόδοση ανάμεσα στις εταιρείες του large cap διαμορφώνεται ο τίτλος της ΕΧΑΕ το 2014. Η εταιρεία δεν είναι φθηνή ούτε σε απόλυτους όρους πολλαπλασιαστών, αλλά ούτε και σε σχετικούς όρους με δείκτη P/E 20,1 φορές φέτος, ωστόσο με το ταμείο που διαθέτει και αν η αγορά συνεχίσει να ανεβάζει συναλλαγές, η αποτίμησή της ίσως αλλάξει εντελώς εικόνα.

- ΕΛΛΑΚΤΩΡ: Σημαντική υπεραπόδοση για τη μετοχή φέτος με +32% αφού η επανέναρξη των έργων σε συνδυασμό με την είσοδο της ΕΛΤΕΧ - Άνεμος στην Κύρια Αγορά του Χ.Α. έχει προκαλέσει αυξημένο ενδιαφέρον. Η αποτίμηση του τίτλου σε όρους P/E είναι στις 22 φορές περίπου το 2015 και σε όρους EV/EBITDA το 2014 στις 5 φορές.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα