Με την ελληνική οικονομία να έχει περάσει το κρίσιμο σημείο και να αρχίζει πλέον να βελτιώνεται και καθώς η χώρα συνεχίζει να υπεραποδίδει στο δημοσιονομικό μέτωπο, η αβεβαιότητα αναφορικά με το εγχώριο πολιτικό σκηνικό είναι το βασικό ρίσκο για την Ελλάδα προς το παρόν, γράφει σε έκθεσή της η BNP Paribas.

Για μια ακόμα φορά η αγορά έχασε την εμπιστοσύνη της στη χώρα, όμως για πρώτη φορά αυτό δεν οφείλεται στην οικονομική πρόοδο και στις δημοσιονομικές της επιδόσεις, σχολιάζει η BNP.

Όπως επισημαίνει, παρά την αστάθεια, τα οικονομικά δεδομένα που ανακοινώνονται δείχνουν πως η ελληνική οικονομία θα αναπτυχθεί το β' εξάμηνο του 2014. Η BNP προβλέπει ότι το πραγματικό ΑΕΠ της Ελλάδας θα αυξηθεί 0,4% φέτος και περίπου 2% το επόμενο έτος (έναντι 0,6% και 2,9% που προβλέπει η κυβέρνηση).

Παράλληλα, θεωρεί ότι ο στόχος της κυβέρνησης για επίτευξη πρωτογενούς πλεονάσματος 2% φέτος είναι εφικτός, αν και ένας χαμηλότερος του αναμενόμενου ρυθμός ανάπτυξης του ΑΕΠ το επόμενο έτος θα μπορούσε να θέσει σε κίνδυνο τον στόχο για πρωτογενές πλεόνασμα 2,9% το 2015.

Ωστόσο, οι σχετικά θετικές οικονομικές ειδήσεις επισκιάζονται από την αυξημένη πολιτική αβεβαιότητα στην Ελλάδα, αλλά και την επιδείνωση της ευρωπαϊκής και της παγκόσμιας ανάπτυξης.

Το κόμμα της αξιωματικής αντιπολίτευσης, ο ΣΥΡΙΖΑ, καθώς και τα άλλα μικρότερα κόμματα έχουν πει ότι δεν θα ψηφίσουν κανέναν υποψήφιο της κυβέρνησης για την προεδρία, προκειμένου να πιέσουν για πρόωρες εκλογές. Σύμφωνα με τις πρόσφατες δημοσκοπήσεις, αν γίνονταν τώρα εκλογές, ο ΣΥΡΙΖΑ θα εξασφάλιζε το 34% των ψήφων.

Ο Αντώνης Σαμαράς, από την πλευρά του, προσπαθεί να αυξήσει τη στήριξη προς τη Νέα Δημοκρατία υποσχόμενος μειώσεις φόρων, επιστροφή στην οικονομική ανάπτυξη, διαπραγμάτευση για περαιτέρω ελάφρυνση του χρέους και εύρεση άλλων πηγών χρηματοδότησης, εκτός του ΔΝΤ.

Έτσι, μια πρόωρη έξοδος από το πρόγραμμα του ΔΝΤ, ακόμα και αν αυτό γινόταν με αντικατάσταση του προγράμματος από μια προληπτική γραμμή πίστωσης από τον ESM, θα θεωρούνταν πραγματική «επιτυχία» της κυβέρνησης.

Ένας «χωρισμός» από το ΔΝΤ πιθανότατα θα βελτίωνε και το δημόσιο αίσθημα έναντι της κυβέρνησης και θα βοηθούσε ώστε να μειωθεί το πολιτικό ρίσκο. Θα μπορούσε να επηρεάσει σε ό,τι αφορά την προσπάθειά της να πειστούν οι βουλευτές της αντιπολίτευσης να στηρίξουν τον υποψήφιο που θα προτείνει για την προεδρία της Δημοκρατίας, αυξάνοντας τις πιθανότητες του κυβερνητικού συνασπισμού να εκλέξει Πρόεδρο της Δημοκρατίας και να αποφύγει τις βουλευτικές εκλογές. Αν δεν υπάρξει απόφαση για το μνημόνιο πριν από τις προεδρικές εκλογές, όμως, η κυβέρνηση μπορεί να μην έχει άλλη επιλογή από το να κηρύξει πρόωρες εκλογές το α' τρίμηνο του 2015, κάτι που υποδηλώνει ότι το ελληνικό ρίσκο μπορεί να έχει μεγαλύτερη διάρκεια.

Κρίνοντας όμως από την αντίδραση της αγοράς, ο τρόπος με τον οποίον η ελληνική κυβέρνηση χειρίστηκε το θέμα της πιθανής πρόωρης εξόδου από το πρόγραμμα του ΔΝΤ ήταν κάπως... άγαρμπος, δίνοντας την εντύπωση ότι πρόκειται μόνο για μια «λαϊκιστική» κίνηση και πως η Ελλάδα σύντομα θα επιστρέψει στις κακές δημοσιονομικές συνήθειές της χωρίς την επίβλεψη του ΔΝΤ.

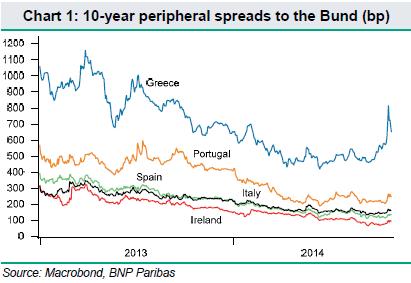

Αυτό, σε συνδυασμό με την πρόσφατη αύξηση της αστάθειας και την ταχύτατη διεύρυνση των ελληνικών spreads, πιθανότατα τρόμαξε τους επενδυτές που σκέφτονταν να αγοράσουν ελληνικά κρατικά ομόλογα.

Οι ελληνικές τράπεζες, σε αντίθεση με τις τράπεζες άλλων χωρών της ευρωπεριφέρειας, δεν είναι σε θέση να λειτουργήσουν ως έσχατοι αγοραστές για την Ελλάδα, ιδιαίτερα εν όψει των AQR της ΕΚΤ, την ίδια ώρα, όμως, τα πρόσφατα υψηλά επίπεδα που άγγιξαν οι αποδόσεις των ελληνικών ομολόγων θα μπορούσαν να θεωρηθούν ελκυστικά σημεία εισόδου για αυτούς που έχουν αισιόδοξη άποψη για τη χώρα, σημειώνει η BNP.

Ως εκ τούτου, το κλειδί θα είναι να δούμε αν η κυβέρνηση θα καταφέρει να στείλει ένα πιο ξεκάθαρο μήνυμα αναφορικά με τους λόγους για τους οποίους θέλει να χωρίσουν οι δρόμοι της με το ΔΝΤ.

Η BNP Paribas θεωρεί πως η λογική της πρόωρης εξόδου είναι σωστή από οικονομική άποψη. Μια γραμμή πίστωσης από τον ESM, η οποία θα συνοδευόταν από καλύτερους όρους χρηματοδότησης απ' ό,τι τα δάνεια του ΔΝΤ, με προϋποθέσεις και με επιτήρηση, θα βοηθούσε τόσο την Ελλάδα, όσο και την επενδυτική εμπιστοσύνη.

Επιπλέον, με μια γραμμή πίστωσης από τον ESM, η Ελλάδα θα επωφελούνταν από την αγορά καλυμμένων ομολόγων και ABS από την ΕΚΤ, και ακόμα περισσότερο από την όποια επέκταση σε αγορά εταιρικών ή κρατικών ομολόγων στο μέλλον.

Ακριβά τα δάνεια του ΔΝΤ

Όπως επισημαίνει η BNP, η Ελλάδα θεωρεί πως η τρέχουσα επιθεώρηση του προγράμματος διάσωσής της -η τελευταία πριν από τις προεδρικές εκλογές- είναι κομβική για το μέλλον της.

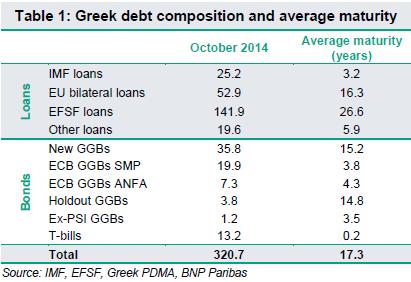

Η Ελλάδα περιμένει οι Ευρωπαίοι εταίροι να τηρήσουν την υπόσχεση για επιπλέον ελάφρυνση του χρέους μόλις επιτευχθεί πρωτογενές πλεόνασμα. Όμως, η BNP δεν θεωρεί πως τα όποια μέτρα ληφθούν θα κάνουν μεγάλη διαφορά για τη χώρα. Καθώς έχει αποκλειστεί το οποιοδήποτε «κούρεμα» επί της ονομαστικής αξίας, τα όποια μέτρα ελάφρυνσης του χρέους θα έρθουν με τη μορφή της επιμήκυνσης της ωρίμανσης των δανείων ή των χαμηλότερων επιτοκίων. Ωστόσο, αυτό έχει ήδη γίνει στο πλαίσιο του προηγούμενου OSI. Έτσι, δεν υπάρχει ευρύ πεδίο για κάποια σημαντική ενέργεια από αυτό το μέτωπο.

Μια πιο χρήσιμη κίνηση θα μπορούσε να είναι η αναβολή της καταβολής τόκων επί των διμερών δανείων ύψους 53 δισ. ευρώ, για μια συγκεκριμένη χρονική περίοδο, γεγονός που θα βοηθούσε στη μείωση των χρηματοδοτικών αναγκών της Ελλάδας τα επόμενα χρόνια, μεταφέροντάς τες στο μέλλον. Η αναδρομική μείωση των επιτοκίων επί των διμερών αυτών δανείων θα είχε μεγαλύτερη επίπτωση, όμως θα σήμαινε επίσης ότι άλλες χώρες της ευρωζώνης θα έπρεπε να επιστρέψουν στην Ελλάδα ορισμένα από τα επιτόκια που έχουν ήδη πάρει, κάτι που πολιτικά είναι δύσκολο να γίνει.

Στο μεταξύ, από το 2012, η Ελλάδα χρηματοδοτείται μόνο από τον EFSF και το ΔΝΤ. Η χρηματοδότηση από τον EFSF λήγει στο τέλος του έτους και έτσι ο μόνος χρηματοδότης της Ελλάδας θα είναι το ΔΝΤ, μέχρι το α' τρίμηνο του 2016.

Θα είναι η πρώτη φορά που η Ελλάδα θα χρηματοδοτείται αποκλειστικά από το ΔΝΤ και αυτό θα έχει σημαντικές επιπτώσεις στα κόστη χρηματοδότησής της, αφού η χρηματοδότηση από το Ταμείο γίνεται με σημαντικά λιγότερο ευνοϊκούς όρους απ' ό,τι αυτή από τον EFSF. Η Ελλάδα πρέπει να καταβάλει στο ΔΝΤ τόκους που ξεπερνούν το 4% για κάθε δόση, ενώ για τα δάνεια του EFSF είναι πολύ χαμηλότερος και η λήξη τους, κατά μέσο όρο, υπερβαίνει τα 30 χρόνια. Έτσι, η χρηματοδότηση μόνο από το ΔΝΤ έχει πολύ λιγότερα πλεονεκτήματα για τη χώρα, η οποία ήδη επέστρεψε στην αγορά με 5ετή και 3ετή ομόλογα τον Απρίλιο και τον Ιούλιο.

Οι επιλογές χρηματοδότησης

Για να είναι δυνατή η πρόωρη έξοδος από το πρόγραμμα του ΔΝΤ, η Ελλάδα πρέπει να διασφαλίσει ότι έχει πρόσβαση στην αγορά, προκειμένου να αντικαταστήσει τα δάνεια του ΔΝΤ με εκδόσεις ομολόγων, με όρους που δεν θα βλάψουν το προφίλ βιωσιμότητας του χρέους της.

Όμως, το πρόσφατο ράλι στα ομόλογα οδήγησε τις αποδόσεις των 3ετών και των 5ετών τίτλων σε επίπεδο άνω του 7%, αποκλείοντας ουσιαστικά τον δανεισμό από την αγορά.

Η αύξηση των επιτοκίων, σημειώνει η BNP, συνέβη διότι η αγορά των ελληνικών ομολόγων δεν έχει μεγάλο βάθος και ως εκ τούτου δεν αντανακλά το επιτόκιο χρηματοδότησης που θα πρέπει να καταβάλει η Ελλάδα όταν αποφασίσει να προχωρήσει σε έκδοση νέων ομολόγων.

Σύμφωνα με την BNP, η χώρα πρέπει συνολικά να βρει 22 δισ. ευρώ για να καλύψει τις χρηματοδοτικές της ανάγκες για το 2015-2016, αν όλα πάνε κατ' ευχήν και χωρίσουν οι δρόμοι της με το ΔΝΤ.

Υπάρχουν διάφοροι τρόποι με τους οποίους θα μπορούσε να καλύψει το χρηματοδοτικό της κενό:

-Να χρησιμοποιήσει πόρους του ΤΧΣ: Το ΤΧΣ έχει διαθέσιμα 11,5 δισ. ευρώ για οποιεσδήποτε επιπλέον κεφαλαιακές ανάγκες προκύψουν για τις ελληνικές τράπεζες. Τα αποτελέσματα των stress tests και AQR της ΕΚΤ θα αποκαλύψουν το πιθανό ύψος αυτών των αναγκών, όμως η γενική εκτίμηση είναι ότι αυτές δεν θα είναι μεγάλες.

Αυτό υποδηλώνει ότι η Ελλάδα μπορεί να λάβει το πράσινο φως από την τρόικα να χρησιμοποιήσει τα υπόλοιπα κεφάλαια του ΤΧΣ για να καλύψει μέρος του χρηματοδοτικού κενού. Ωστόσο, μια τέτοια απόφαση θα πρέπει να ληφθεί πριν από το τέλος του έτους, όταν λήγει η βοήθεια του EFSF.

-Ενδοκυβερνητικός δανεισμός μέσω repos: Υπάρχει ένα πλαίσιο repo που προβλέπει ότι τα κρατικά assets μπορούν να χρησιμοποιηθούν ως collateral για την άντληση επιπλέον ρευστότητας έως και 3 δισ. ευρώ από τους υποτομείς της γενικής κυβέρνησης. Αυτό το πλαίσιο θα γίνει πηγή χρηματοδότησης για το 2015-2016 εάν η αποπληρωμή του δανεισμού της Ελλάδας μετακυλιστεί πέραν του 2016.

-Χρήση αδρανών πόρων από άλλους λογαριασμούς της γενικής κυβέρνησης, για σκοπούς ρευστότητας: η κυβέρνηση έχει συμφωνήσει να καταρτίσει σχέδιο ώστε να γίνεται κεντρική διαχείριση της ρευστότητας φορέων της κεντρικής κυβέρνησης. Το όφελος θα μπορούσε να αγγίξει τα 3 δισ. ευρώ.

-Μια προληπτική γραμμή πίστωσης από τον ESM: Η Ελλάδα θα μπορούσε να ζητήσει γραμμή πίστωσης από τον ESM για στήριξη. Πιθανότατα θα πληρούσε τις προϋποθέσεις για να λάβει ένα enhanced-conditions credit line (ECCL), όχι όμως και ένα precautionary conditional credit line (PCCL), καθώς το δεύτερο περιορίζεται σε χώρες με ισχυρή οικονομία και δημοσιονομικά και ένα ξεκάθαρο ιστορικό πρόσβασης στις αγορές.

Ένα ECCL θα περιοριζόταν στο 2-10% του ΑΕΠ (περίπου 4-18 δισ. ευρώ για την Ελλάδα), με αρχική διάρκεια ενός έτους, και ανανέωση δύο φορές για έξι μήνες. Θα υπήρχαν όροι για αυτήν τη γραμμή πίστωσης, αν και δεν θα ήταν τόσο αυστηροί όσο αυτοί που συνοδεύουν το πρόγραμμα του ΔΝΤ, και θα επανελέγχονταν ανά τρίμηνο. Από αυτήν την άποψη, μια πρόωρη έξοδος από το πρόγραμμα του ΔΝΤ δεν θα πρέπει να ερμηνευτεί ως αίτημα της Ελλάδας για τερματισμό των όρων που το συνοδεύουν. Οι όροι για το ECCL θα διασφάλιζαν τη συνέχιση των διαρθρωτικών μεταρρυθμίσεων και της δημοσιονομικής προσαρμογής. Αυτό, με τη σειρά του, θα είναι το κλειδί για διασφάλιση της εμπιστοσύνης των αγορών και για την πρόσβαση και τη συνεχιζόμενη εκταμίευση βοήθειας από τον επίσημο τομέα προς την Ελλάδα.

-Νέες εκδόσεις ομολόγων: Στο προσχέδιο του προϋπολογισμού του 2015 προβλέπεται έκδοση 7ετών και 10ετών ομολόγων ύψους 9 δισ. ευρώ το 2015. Ωστόσο, καθώς οι αποδόσεις των 3ετών και των 5ετών ομολόγων ξεπερνούν το 7%, είναι μάλλον απίθανη η νέα έξοδος στις αγορές σε αυτήν τη φάση.

-Επαναγορά προνομιούχων μετοχών από τις τράπεζες: Το 2009 η ελληνική κυβέρνηση προχώρησε σε έκδοση ομολόγων προς τις τράπεζες προκειμένου να ενισχύσει τη θέση ρευστότητάς τους, παίρνοντας ως αντάλλαγμα προνομιούχες μετοχές ονομαστικής αξίας 5,15 δισ. ευρώ. Ορισμένες από αυτές της μετοχές επαναγοράστηκαν από δύο μεγάλες τράπεζες νωρίτερα φέτος, ενώ απομένουν άλλα 2 δισ. ευρώ που θα μπορούσαν να επαναγοράσουν οι τράπεζες. Αυτό, ωστόσο, θα εξαρτηθεί από τη δυνατότητα των τραπεζών να αντλήσουν νέα κεφάλαια.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία