Καθαρά ανοδική, η σημερινή συνεδρίαση στο Ελληνικό Χρηματιστήριο, με τους βασικούς του δείκτες να κινούνται μόνιμα με θετικό πρόσημο, εκμεταλλευόμενοι την άμβλυνση των ανησυχιών στις Διεθνείς Αγορές.

Θα μπορούσε να υποστηριχθεί ότι η σημερινή συνεδρίαση είχε τις προϋποθέσεις να αυξήσει το ενδιαφέρον όσων παρακολουθούν τα δρώμενα στο Χ.Α. “day by day”, καθώς οι κινήσεις των λίγων αγοραστών, συμπεριέλαβαν μεγάλο κομμάτι του ταμπλώ, όμως η λήξη των συναλλαγών άφησε αναπάντητα ερωτήματα, με τους συντηρητικούς να εστιάζουν στην υποαπόδοση του Τραπεζικού δείκτη και στον ιδιαίτερα χαμηλό τζίρο (ο χαμηλότερος των τελευταίων τριών συνεδριάσεων).

Θα μπορούσε να υποστηριχθεί ότι ο Τραπεζικός κλάδος ήταν αυτός που πρώτος “ανέκρουσε πρύμναν” από τα υψηλά ημέρας, ενώ σαφώς καλύτερη “συμπεριφορά” επέδειξαν τα μη Τραπεζικά blue chips.

Η σημερινή εικόνα των Αγορών, εντός και εκτός των τειχών, σε καμία περίπτωση δεν σημαίνει ότι οι μετοχές επέστρεψαν σε “ενάρετο μονοπάτι” και θα συνεχίσουν να κινούνται πλαγιοανοδικά, καθώς είναι περίπου βέβαιο ότι τα Διεθνή Χρηματιστήρια και κατ΄ επέκταση και η Εγχώρια, ρηχή, Χρηματιστηριακή Αγορά, έχουν εισέλθει σε φάση αυξημένης μεταβλητότητας, καθώς η μετάλλαξη Δέλτα συνεχίζει να καλπάζει σε όλο τον Πλανήτη, πυροδοτώντας έντονες ανησυχίες για την πορεία της Παγκόσμιας Οικονομίας, αλλά και την πιθανή επιστροφή περιοριστικών μέτρων, ενώ το ενδεχόμενο του στασιμοπληθωρισμού μοιάζει πιθανό.

Το εγχώριο ενδιαφέρον και στο μέτωπο του Τουρισμού, με το ρεπορτάζ της Εύας Οικονομάκη να επισημαίνει ότι, “αρρυθμίες εξακολουθεί να προκαλεί στον Ελληνικό Τουρισμό η πανδημία, καθώς ο αυξημένος αριθμός των κρουσμάτων που καταγράφονται τις τελευταίες ημέρες, έχει επιβαρύνει το επιδημιολογικό προφίλ της Χώρας με αποτέλεσμα, αφενός τα πρώτα μηνύματα από την επανεκκίνηση των ταξιδιών των Βρετανών να μην είναι αντίστοιχα των προσδοκιών και αφετέρου δύο σημαντικές ‘δεξαμενές’ Τουριστών για την Ελλάδα, η Γερμανία και το Ισραήλ, να εξετάζουν τη λήψη πρόσθετων μέτρων, για όσους επιστρέφουν από Ελληνικούς Προορισμούς”.

Επιστρέφοντας στο Χ.Α., οι αμέσως επόμενες συνεδριάσεις θα κληθούν να απαντήσουν αν το σημερινό ανοδικό τίναγμα, χαμηλού κόστους, ήταν αποτέλεσμα των ελκυστικότερων αποτιμήσεων που είχαν διαμορφωθεί στο ταμπλώ και τεχνική αντίδραση στην πτώση που είχε προηγηθεί, ή οι αγοραστές αποφάσισαν να πάρουν περισσότερες πρωτοβουλίες, ελπίζοντας να παρακινήσουν και τα χαρτοφυλάκια που παραμένουν εκτός Αγοράς.

Στην πρώτη περίπτωση και επειδή στο Ελληνικό Χρηματιστήριο συνεχίζει να ισχύει ο κανόνας που θέλει “το φτηνότερο να είναι εχθρός του φτηνού”, δεν μπορεί να αποκλειστεί περαιτέρω υποχώρηση δεικτών και μετοχών, αν σε αυτό συνηγορήσει η κίνηση των Διεθνών Χρηματιστηρίων.

Σύμφωνα με την άποψη του Μάνου Χατζηδάκη, «όταν γράφαμε για “θερμό χρηματιστηριακό Καλοκαίρι”, δεν εννοούσαμε ακριβώς αυτό που βλέπουμε τις τελευταίες τρεις εβδομάδες στο ταμπλώ της Λ. Αθηνών. Η Ελληνική Αγορά δεν λειτουργεί μέσα σε μια γυάλα, αποκομμένη από τον έξω Κόσμο, απλά θυμάται να συγχρονιστεί με τις Ξένες Αγορές, όταν τα πράγματα γίνονται δύσκολα. Και αυτό όσο να ‘ναι δημιουργεί μια κόπωση ενδιαφέροντος, έως εκνευρισμό στους Συμμετέχοντες.

Η κακοδαιμονία της Ελληνικής Αγοράς και η “μερική κώφωση” που εμφανίζει κατά καιρούς δεν είναι ούτε σπάνιο φαινόμενο, ούτε μια πρωτοφανής περίπτωση ειδικής εσωστρέφειας. Μια πιθανή εξήγηση που υπάρχει πίσω από αυτή τη συμπεριφορά της Αγοράς, είναι ότι εδώ και πολλά χρόνια οι βασικοί Παίκτες και οι… λιγότεροι βασικοί Παίκτες είναι οι ίδιοι σε μέγεθος και αριθμό.

Ο περιφερειακός χαρακτήρας και τα ώριμα χαρακτηριστικά του Χ.Α., δίνουν τη “μάχη” τους για το ποιος θα επικρατήσει. Ακούγεται σαν ανέκδοτο, αλλά περιέχει πολύ μεγάλο βαθμό αλήθειας: Όταν ένας συγκεκριμένος μεγαλο-brokerάς πάει διακοπές, η Αγορά “σέρνεται”. Αν η Αγορά είχε βάθος, δεν θα μιλάγαμε για “εποχικότητες συναλλαγών από τις αρχές Ιουνίου”, ούτε ότι “οι Ξένοι κλείνουν τα βιβλία τους στο τέλος Νοεμβρίου”.

Έτσι, η Αγορά γίνεται ευάλωτη στις πιέσεις και η διόγκωση των πιέσεων σε μια πτωτική μέρα, λειτουργεί ανασταλτικά σε όσους νέους Επενδυτές επιθυμούν να πάρουν κάποιες θέσεις. Αφορμή για την πρόσφατη καθοδική εκτόνωση, ήταν η επιστροφή της αβεβαιότητας μετά την αύξηση των κρουσμάτων της νέας μετάλλαξης του ιού.

Ο Τουρισμός αποτελεί σημείο αναφοράς για την Οικονομία της Χώρας, έχει επενδυθεί πολύ χρήμα και προσπάθεια ώστε οι αφίξεις να φθάσουν σε αλλεπάλληλα ρεκόρ και σημαντικές πληρότητες. Ένα πισωγύρισμα σε μέτρα περιορισμού της δραστηριότητας, βάζει ένα θέμα αναθεώρησης των εκτιμήσεων στο τραπέζι. Το οποίο ερμηνεύεται ως αστοχία στα έσοδα του προϋπολογισμού, αύξηση των καθυστερήσεων σε πληρωμές και δάνεια και διατήρηση της ανεργίας. Αυτά όλα θα συμβούν αν τα μέτρα αποκτήσουν διάρκεια και διάχυση, αν τελικά χαθεί το κρίσιμο δίμηνο που απομένει για την ολοκλήρωση της βασικής Τουριστικής σεζόν. Ακραίο σενάριο, αλλά εδώ που φθάσαμε τα έχουμε δει όλα. Παρόλα αυτά το πτωτικό ράλι δίνει πλέον ωραίες τιμές τοποθετήσεων, για όσους έχασαν το “πάρτι” του Απριλίου και είχαν την υπομονή να περιμένουν.

Ξεκινώντας από τις Εταιρείες που δίνουν σταθερά και καλά μερίσματα, το χτίσιμο των θέσεων δικαιολογεί και με το παραπάνω, το κόστος ευκαιρίας, ακόμα και αν η κατάσταση παραμείνει δύσκολη. Τα Ρ/Ε έχουν “ξεφουσκώσει”, το κόστος δανεισμού για τις Εισηγμένες έχει μειωθεί και ο εταιρικός φόρος το 2021 θα είναι χαμηλότερος κατά 200 μονάδες βάσης. Τα χρήματα από το Ταμείο Ανάκαμψης είναι μπροστά, τα μεγάλα Έργα έχουν μπει σε τροχιά υλοποίησης, ενώ κάθε μέρα ακούμε για επιχειρηματικές συμφωνίες, σχεδόν σε όλο το εύρος της Οικονομίας. Οι Τράπεζες έχουν τελειώσει με τις αυξήσεις κεφαλαίου, νέα σημαντικά NPEs δεν έχει δημιουργήσει η πανδημία, τα Τραπεζικά επιχειρηματικά πλάνα δίνουν προσδοκώμενες αποδόσεις ιδίων κεφαλαίων κοντά στο 10%, σε βάθος χρόνου δύο χρήσεων. Τέλος, υπάρχει δημοσιονομική ευελιξία για φέτος και το 2022 και με τις πιο συντηρητικές προβλέψεις η ανάπτυξη το 2021 θα διαμορφωθεί στο 3,6% και το 2022 στο 6,2% του ΑΕΠ. “Μοιάζει με ευκαιρία. Το θέμα είναι να το πιστέψουν και άλλοι”», τονίζει ο υπεύθυνος τμήματος ανάλυσης της Beta Sec.

Επιστρέφοντας στα της σημερινής συνεδρίασης και ξεκινώντας από το Βαρύδεικτο Τραπεζικό ταμπλώ και όπως προαναφέρθηκε, όλες οι μετοχές των συστημικών Τραπεζών, υποχώρησαν από τα αρχικά υψηλά. Πιο συγκεκριμένα, ο τίτλος της Alpha Bank (+2,14%) αναρριχήθηκε μέχρι τα 1,059 ευρώ (+3,12%), της Εθνικής (+1,50%) μέχρι τα 2,244 ευρώ (+2,23%), της Eurobank (+0,50%) μέχρι τα 0,7676 ευρώ (+1,94%) και της Πειραιώς (+2,27%) μέχρι τα 1,356 ευρώ (+2,73%).

Μόνιμα με θετικό πρόσημο κινήθηκε ο κλαδικός δείκτης των Τραπεζών, που σημείωσε υψηλό ημέρας στις 517,37 μονάδες (+2,22%). Πριν τις τελικές δημοπρασίες είχε υποχωρήσει στις 512,66 (+1,29%) και ολοκλήρωσε τις συναλλαγές στις 513,8 μονάδες, με ημερήσια κέρδη 1,51%. Ο ΔΤΡ συνεχίζει να απαιτεί αυξημένη προσοχή, όσο δίνει κλεισίματα χαμηλότερα των 526 (εκθετικός ΚΜΟ 30 εβδομάδων), καθώς δεν αποκλείεται να επισκεφτεί τις 510 (εκθετικός ΚΜΟ 200 ημερών) 508 (εκθετικός ΚΜΟ 60 εβδομάδων) και 490 – 480 μονάδες. Αν χαθεί η ζώνη 490 - 480 δεν αποκλείεται ο εν λόγω δείκτης να αναζητήσει στήριξη στις 460 μονάδες. Για την σχετική βελτίωση της τεχνικής εικόνας, απαιτείται κλείσιμο υψηλότερα των 564 μονάδων (ημερήσιο “stop short”), με ενδιάμεσες αντιστάσεις στις 541, 545 – 546 (διέρχονται οι εκθετικοί ΚΜΟ 30, 60 και 90 ημερών) και 550 μονάδες (εκθετικός ΚΜΟ 90 εβδομάδων).

Με σαφέστατο πλεονέκτημα των αγοραστών, ολοκληρώθηκε η συνεδρίαση στο ταμπλώ του μη Τραπεζικού 25αρη, όπου με αρνητικό πρόσημο τερμάτισε τις συναλλαγές μόνο ο Σαράντης (-0,35%). Υπενθυμίζεται ότι σήμερα εισήχθησαν προς διαπραγμάτευση τα 214.272.003 δικαιώματα (ΕΛΛΑΚΤΩΡΔ) της Ελλάκτωρ, συμμετοχής στην Α.Μ.Κ. με καταβολή μετρητών, διαπραγματεύσιμα από 21/7/2021 έως και 29/7/2021, με ελεύθερο ημερήσιο όριο διακύμανσης και τιμή εκκίνησης δικαιώματος €0,2006. Η περίοδος άσκησης του δικαιώματος προτίμησης ορίζεται από 21/7/2021 έως και 3/8/2021.

Αυξημένο ενδιαφέρον και υψηλή μεταβλητότητα σημειώθηκε στο δικαίωμα του Ελλάκτωρα (ΕΛΛΑΚΤΩΡΔ +9,57%), το οποίο σήμερα διακίνησε 3.093.413 τεμ., έχοντας κινηθεί μεταξύ 0,001 (-99,5%) και 0,24 ευρώ (+19,64%).

Μόνιμα με θετικό πρόσημο, κινήθηκε σήμερα ο τίτλος της Viohalco (+4,93%), συμπληρώνοντας δεύτερη συνεχόμενη συνεδρίαση ανοδικής αντίδρασης. Για την σχετική βελτίωση της τεχνικής εικόνας, ο τίτλος θα ήθελε κλείσιμο υψηλότερα των 4,55 – 4,60 ευρώ (ημερήσιο “stop short”), προκειμένου να κινηθεί προς τα 4,69 ευρώ. Για την περαιτέρω επιδείνωση, αρκεί επιστροφή με κλείσιμο χαμηλότερα των 4,13 ευρώ.

Συμπλήρωσε 26 συνεδριάσεις με κλεισίματα χαμηλότερα από το ψυχολογικό όριο των 10,00 ευρώ, η μετοχή της ΓΕΚΤΕΡΝΑ (+0,54%), ενώ όσο συνεχίζει να δίνει κλεισίματα χαμηλότερα των 9,50 ευρώ (εκθετικός ΚΜΟ 30 ημερών), δεν αποκλείεται να βάλει σε δοκιμασία τις επόμενες στηρίξεις στα 9,13 και 8,90 ευρώ. Ο τίτλος έχει γυρίσει σε ημερήσιο “short” με “stop” τα 9,77 ευρώ, ενώ έχει απομακρυνθεί πολύ ο στόχος των αγοραστών για κίνηση προς τα 10,95 – 11,25 ευρώ.

Μόνιμα με θετικό πρόσημο κινήθηκε και ο “σωματοφύλακας” της Αγοράς, δηλαδή ο τίτλος της ΕΕΕ (+2,49%), συμπληρώνοντας δεύτερη συνεχόμενη ανοδική συνεδρίαση. Αν πετύχει κλείσιμο υψηλότερα των 30,95 ευρώ, μπορεί να ελπίζει σε κίνηση προς τα 31,42 (ημερήσιο “stop short”) και 33,00 ευρώ. Επιστροφή με κλείσιμο χαμηλότερα των 29,55 ευρώ, μπορεί να δώσει πίεση προς τα 28,58 ευρώ.

Βγαίνοντας από τα στενά όρια του FTSE25, υπενθυμίζεται ότι από σήμερα οι μετοχές των Μύλων Κεπενού (-3,21%) ήταν διαπραγματεύσιμες χωρίς το μέρισμα χρήσεων 2014 & 2020, €0,27 ανά μετοχή, από το οποίο θα παρακρατηθεί ο αναλογούν φόρος, βάσει της κείμενης νομοθεσίας (καθαρό ποσό: €0,2565 ανά μετοχή).

Επίσης σήμερα εισήχθησαν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Οργανωμένης Αγοράς του Χρηματιστηρίου Αθηνών οι 300.000 κοινές ανώνυμες ομολογίες της ΠΡΟΝΤΕΑ Α.Ε.Ε.Α.Π., ονομαστικής αξίας και τιμής διάθεσης εκάστης €1.000,00, που προέκυψαν από την έκδοση Κοινού Εταιρικού Ομολόγου, διάρκειας 7 ετών, μη μετατρέψιμου σε μετοχές του Εκδότη, με ημερομηνία έκδοσης 20/7/2021, σταθερού επιτοκίου 2,30% ετησίως.

Από εκεί και πέρα, σε νέα ιστορικά υψηλά ολοκλήρωσε τις συναλλαγές η Epsilon Net (+15,08%), αντανακλαστική κίνηση από Entersoft (+0,30%) και Performance (+3,40%), αύξησε συναλλαγές ο Κέκροπας (+7,71%), επιστροφή αγοραστών σε Byte (+8,74%) και Ικτίνο (+3,54%), το “bid” χαμηλότερα από το προηγούμενο κλείσιμο σε Μπήτρο (+11,93%), Μινέρβα (+0,85%), Κυριακούλη (+4,60%), Μοτοδυναμική (+4,63%), Μουζάκη (+4%) και Ίλυδα (+3,79%), ενώ σε νέα υψηλά 225 μηνών έκλεισε η Space (+4,81%).

Το τελευταίο αρνητικό κλείσιμο στις 12/7 και υψηλά 20μηνου για τον Επίλεκτο (+9,56%, η τρέχουσα κεφαλαιοποίηση στα 15,4 εκατ.), αντέδρασαν μετά από τρίο πτωτικών συνεδριάσεων Αλουμύλ (+4,84%) και Δρομέας (+6,89%), ενώ δίπλωσαν τις ανοδικές συνεδριάσεις Revoil (+1,10%, είχαν προηγηθεί τρεις πτωτικές συνεδριάσεις και δύο αμετάβλητες), Premia (+4,19%), Fourlis (+2,04%), Έλαστρον (+1,52%), ΕΚΤΕΡ (+2,83%), Ιντρακόμ (+2,82%) και Άβαξ (+2,53%). Τελευταίο θετικό κλείσιμο στις 17/6 για την Vidavo (-3,48%) και στις 9/7 για την Lavipharm (-2,65%), παρουσία πωλητή σε Mermeren (-2,88%) και Κτήμα Λαζαρίδη (-1,55%), ενώ σε νέα υψηλά 254 μηνών τερμάτισαν τη συνεδρίαση τα Πλ. Θράκης (+5,12%).

Τεχνικά, ο Γενικός Δείκτης έχει δώσει ημερήσιο σήμα εξόδου, το οποίο αναιρείται με κλείσιμο υψηλότερα των 885 μονάδων με ενδιάμεσες αντιστάσεις στις 864 (εκθετικός ΚΜΟ 100 ημερών), 874 και 879 (εκθετικός ΚΜΟ 30 ημερών) - 883 (εκθετικός ΚΜΟ 60 ημερών). Σε περίπτωση επιστροφής των πωλητών, οι επόμενες στηρίξεις στις 850, 845 (εκθετικός ΚΜΟ 30 εβδομάδων), 828 – 824 μονάδες και 820 μονάδες (εκθετικός ΚΜΟ 200 ημερών).

Ημερήσιο σήμα εξόδου, έδωσε και ο δείκτης υψηλής κεφαλαιοποίησης, το οποίο αναιρείται με κλείσιμο υψηλότερα των 2143 μονάδων, με ενδιάμεσες αντιστάσεις στις 2079, 2095 – 2106, 2133 (εκθετικός ΚΜΟ 60 ημερών) και 2140 μονάδες (εκθετικός ΚΜΟ 30 ημερών). Σε περίπτωση συνέχισης της “νότιας” κίνησης, η επόμενη στήριξη στις 2040 (εκθετικός ΚΜΟ 30 εβδομάδων) και 1989 μονάδες (εκθετικός ΚΜΟ 200 εβδομάδων).

Οι εκτιμήσεις των Αναλυτών

“Ως ετεροχρονισμένη αφορμή λειτούργησε η μετάλλαξη Δέλτα για τις Διεθνείς Αγορές, οδηγώντας τες σε χαμηλότερα επίπεδα”, όπως επισημαίνει ο Νικόλας Πετράκης.

«Οι δικαιολογημένες ανησυχίες για την επίπτωση της πιο μεταδοτικής μετάλλαξης στον Ελληνικό Τουρισμό, επιβεβαιώθηκαν από τα μέτρα της Κυβέρνησης στην “ναυαρχίδα” του Τουριστικού Προϊόντος, την Μύκονο. Ο συνδυασμός του αρνητικού κλίματος στο διεθνές περιβάλλον, με τους φόβους για αντίστοιχα μέτρα και σε άλλα Νησιά όπου παρουσιάζεται έξαρση του ιού, δημιούργησε ένα εκρηκτικό μίγμα για το Χ.Α. με το ξεκίνημα της εβδομάδας.

Η διήμερη αντίδραση που εκτελεί ο Γενικός Δείκτης, δεν αποτελεί τίποτα άλλο παρά μια αντίδραση στην πτώση, με τις τεχνικές ενδείξεις να τείνουν κατηγορηματικά προς αυτό το σενάριο. Η Αγορά παραμένει σταθερά κάτω από τον ΕΚΜΟ των 9 ημερών, αδυνατώντας να τον ξεπεράσει παραπάνω από ένα μήνα. Στην περιοχή των 860 μονάδων όπου και βρίσκεται ο ΕΚΜΟ 9 ημερών, σε συμβολή με το πρόσφατο χαμηλό, κρίνεται και η βραχυπρόθεσμη τάση της Αγοράς. Αν και η στήριξη των 830 μονάδων λειτούργησε υποδειγματικά, αδυναμία υπέρβασης των 860 μονάδων θα οδηγήσει την Αγορά στην ζώνη των 800 μονάδων, όπου και εντοπίζεται ο ΚΜΟ των 200 ημερών. Έντονη διόρθωση υπήρξε και στον Τραπεζικό δείκτη, όπου και αυτός κατάφερε να κρατήσει την πρώτη στήριξη των 500 μονάδων. Η αδυναμία στον Τραπεζικό κλάδο είναι εμφανής, με την τάση να είναι έντονα πτωτική όσο παραμένει χαμηλότερα των 525 μονάδων. Ενδεχόμενη συνέχιση της διόρθωσης θα οδηγήσει αναπόφευκτα τον ΔΤΡ στην περιοχή των 480 μονάδων, όπου αποτελεί την ισχυρότερη στήριξη (συμβολή ΚΜΟ 200 ημερών, κάτω Bollinger, χαμηλό 21/5, Fibo 38,2%).

Το αντίκτυπο της μετάλλαξης Δέλτα σε διεθνές και εγχώριο επίπεδο, θα αποτελέσει τον κύριο καταλύτη για την πορεία των Αγορών τις επόμενες ημέρες. Πρωτίστως, η επίδραση που θα έχει στις Διεθνείς Αγορές, με ότι αυτό συνεπάγεται για το Χ.Α. και δευτερευόντως μια ενδεχόμενη λήψη νέων μέτρων από την Ελληνική Κυβέρνηση, έχοντας αρνητικές συνέπειες για την πορεία του Ελληνικού Τουρισμού”, σημειώνει ο κ. Πετράκης (Whitetip Investments ΑΕΠΕΥ).

Οι ξένες αγορές

Σχεδόν απόλυτη επικράτηση των αγοραστών, δείχνει η τελική εικόνα για τις μεγάλες Αγορές Ασίας και Ειρηνικού. Θετικό το κλίμα στην Ευρώπη και στο ξεκίνημα των συναλλαγών στο NYSE. Σημαντικά κέρδη για το Πετρέλαιο, οριακά ψηλότερα το Ευρώ. Προσπαθεί να κρατήσει τα $1800 ο Χρυσός, κέρδη για το Ασήμι, προς τα $31900 ανηφορίζει το Bitcoin, προς τα $1940 το Ethereum.

Eπιστροφή στο ΧΑ

Επιστρέφοντας στα εγχώριου ενδιαφέροντος, το Μάιο του 2021, “το ισοζύγιο τρεχουσών συναλλαγών παρουσίασε έλλειμμα ύψους 1,4 δισ. ευρώ, καταγράφοντας αύξηση κατά 477 εκατ. ευρώ έναντι του Μαΐου του 2020”, σημειώνει η ΤτΕ σε ανακοίνωσή της.

Σύσταση “buy” και τιμή – στόχο στα 1,32 δίνει η Eurobank Eq. για την μετοχή της Alpha Bank. Θεωρεί ότι τα σχέδια για επιτάχυνση της προσπάθειας μείωσης των “κόκκινων” δανείων έχουν απόλυτο νόημα και εκτιμά ότι είναι ρεαλιστικά. Επισημαίνει ότι τα κεφάλαια θα παραμείνουν ισχυρά και ο δείκτης CET 1 θα βρίσκεται στο 14% στα τέλη της χρονιάς, πριν αυξηθεί στο 15,6% στα τέλη του 2024.

Όσον αφορά την περίπτωση του νέου ιστορικού υψηλού για την μετοχή της ΕΠΣΙΛ (+15,08%), Κύκλοι της Αγοράς εκτιμούν ότι η σημερινή ανοδική κίνηση δεν οφείλεται σε σημαντικές επιχειρηματικές εξελίξεις, αλλά σε σειρά παρουσιάσεων της Εισηγμένης, σε Θεσμικά Χαρτοφυλάκια του Εξωτερικού.

Ο Γενικός Δείκτης κινήθηκε μόνιμα με θετικό πρόσημο, αναρριχόμενος μέχρι τις 854,43 μονάδες (+1,86%). Στις 17.00 βρέθηκε στις 854,38 (+1,85%) και ολοκλήρωσε τις συναλλαγές στις 854,22 μονάδες, με ημερήσια κέρδη 1,83%. Ο τζίρος υποχώρησε στα 42,9 εκατ., από τα οποία τα 5,9 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΜΠΕΛΑ, ΦΡΛΚ, ΕΥΡΩΒ, ΛΑΜΔΑ, ΟΤΕ, ΜΟΗ), ενώ ΑΛΦΑ, ΕΥΡΩΒ, ΟΤΕ, ΟΠΑΠ, ΜΠΕΛΑ και ΜΥΤΙΛ απασχόλησαν το 52% της συνολικής μικτής αξίας συναλλαγών.

Από τις μετοχές της υψηλής κεφαλαιοποίησης δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι ΑΛΦΑ, ΕΤΕ, ΠΕΙΡ, ΒΙΟ, ΕΕΕ, ΕΛΛΑΚΤΩΡ, ΕΛΠΕ, ΕΛΧΑ, ΕΧΑΕ, ΛΑΜΔΑ, ΜΟΗ, ΜΠΕΛΑ, ΜΥΤΙΛ, ΟΠΑΠ, ΤΕΝΕΡΓ και TITC.

Μέσω των τελικών δημοπρασιών στο υψηλό ημέρας έκλεισαν οι ΑΔΜΗΕ, ΕΛΧΑ, Μυτιληναίος, ΟΛΠ και TITC.

Ικανοποιητική η τελική εικόνα με 94 ανοδικές μετοχές, έναντι 28 πτωτικών, ενώ 10 τίτλοι τερμάτισαν τη συνεδρίαση με κέρδη μεγαλύτερα του 5%.

ΧΠΑ

Συνεδρίαση σημαντικής ανοδικής αντίδρασης και στην Αγορά Παραγώγων, με τις συναλλαγές να σημειώνουν υποχώρηση τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (13.161 συμβόλαια).

Στα 4.987 συμβόλαια του FTSE25 οι ανοιχτές θέσεις (από 4.858 στην αμέσως προηγούμενη συνεδρίαση) για τον πρώτο μήνα (Αύγουστος).

Στα 13 συμβόλαια του ΔΤΡ οι ανοιχτές θέσεις (από 11 στην αμέσως επόμενη συνεδρίαση) για τον πρώτο μήνα (Σεπτέμβριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 2 ευρώ, χρηματικός διακανονισμός - (συνολικά 646, 570 για τον Αύγουστο και 76 για τον Σεπτέμβριο, τιμή κλεισίματος για τον πρώτο μήνα 2.039,5), κινήθηκε μεταξύ 2.012,25 και 2.043 μονάδων.

Το συμβόλαιο του ΔΤΡ – μονάδα διαπραγμάτευσης: 1 μονάδα δείκτη Χ 25 ευρώ, χρηματικός διακανονισμός – (συνολικά 2, 2 για τον Σεπτέμβριο και 0 για τον Δεκέμβριο, τιμή κλεισίματος 517), κινήθηκε μεταξύ 517 και 517 μονάδων.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (5.000 ΔΕΗ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε Eurobank (2.032), Alpha Bank (2.300), Εθνική (1.902), Πειραιώς (4.855), Ελλάκτωρα (378), ΟΠΑΠ (156), MIG (100), Μυτιληναίο (124), ΑΔΜΗΕ (192), ΔΕΗ (364), Viohalco (127).

Οι μεγαλύτερες ανοιχτές θέσεις - συμβόλαια (Μέγεθος Συμβολαίου: 100 Μετοχές, Φυσική Παράδοση), για τον πρώτο μήνα (Σεπτέμβριος), στα Σ.Μ.Ε. επί μετοχών σε: Eurobank 34.084, MIG 24.442, Alpha Bank 33.358, Πειραιώς 315.995, Εθνική 32.036, ΔΕΗ 15.463.

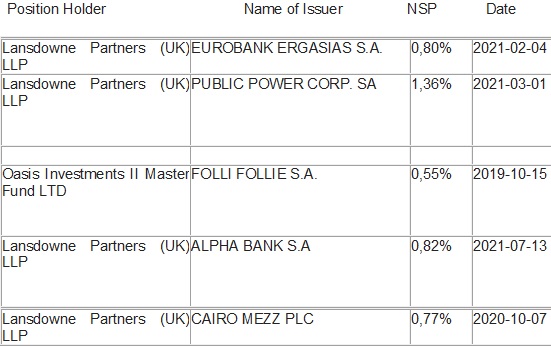

Οι σημαντικότερες καθαρές αρνητικές θέσεις που δημοσιοποιήθηκαν στην Επ. Κεφαλαιαγοράς και ξεπερνούν το 0,5% του συνόλου των μετοχών:

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC (*), καθώς το Χ.Α., στην συγκεντρωτική κατάσταση του ΗΔΤ, δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank 82.395.146 τεμ., (από 91.384.557 τεμ. στην αμέσως προηγούμενη συνεδρίαση), ΔΕΗ 1.614.660 τεμ. (1.614.660), Eurobank 55.054.775 τεμ. (55.039.775), ΟΠΑΠ 1.468.047 τεμ. (1.468.047), Εθνική 10.205.046 τεμ. (10.205.046), Πειραιώς 3.917.749 τεμ. (3.919.155), ΟΤΕ 1.282.599 τεμ. (1.292.606), MIG 1.734.474 τεμ. (1.744.878).

(*) Τα στοιχεία συναλλαγές δανεισμού τίτλων μέσω OTC δηλώνονται από τους Χειριστές ΣΑΤ και αφορούν τις ποσότητες που έχουν καταγραφεί στο ΣΑΤ, έως και τη προηγούμενη εργάσιμη ημέρα.