Τα όρια άμυνας καλείται να ανιχνεύσει το ελληνικό χρηματιστήριο, μετά τις βαριές απώλειες των δύο τελευταίων συνεδριάσεων. Σημείο στήριξης για τον ΓΔ διαμορφώνονται πλέον οι 590 μονάδες (σημείο που δοκιμάσθηκε χθες ) και χαμηλότερα προς τις 570 μονάδες, καθώς το κύμα ρευστοποιήσεων στις ευρωπαϊκές αγορές ενόψει του βρετανικού δημοψηφίσματος βρήκε το ελληνικό χρηματιστήριο χωρίς... άμυνες.

Το γεγονός και μόνο πως σε μόλις δύο ημέρες (Παρασκευή και Δευτέρα) ο τραπεζικός κλάδος έχασε 17% αποτυπώνει εύγλωττα την αιτία της βιαιότητας της διόρθωσης. Οπως σημειώνουν χρηματιστηριακοί αναλυτές, στον τραπεζικό κλάδο τοποθετήθηκε σταδιακά πάνω από το 65% της ενεργής ρευστότητας, ωθώντας την αγορά αρχικά από τις 421 μονάδες, σε δεύτερη φάση από τις 570 μονάδες έως τις παρυφές των 660 μονάδες.

"Καύσιμο" αυτής της σημαντικής αντίδρασης τα "γρήγορα κεφάλαια" που τοποθετήθηκαν από ξένους ή έλληνες επενδυτές που τοποθετούνται μέσω εξωτερικού, στοχευμένα στις μετοχές των τεσσάρων συστημικών τραπεζών, με ποντάρισμα τη συμφωνία δανειστών-Αθηνών και δέλεαρ τις υψηλές βραχυπρόθεσμες υπεραξίες που κερδήθηκαν στη διάρκεια του 3μήνου Μαρτίου-Μαΐου.

Από τις τελευταίες συνεδριάσεις του Μαΐου, οπότε και καταγράφηκαν τα "τοπικά υψηλά", ακολούθησε σταδιακή μείωση θέσεων των κάθε λογής επενδυτών και αφού είχαν καταγραφεί διψήφιες αποδόσεις στις τραπεζικές μετοχές.

Στη συνέχεια, μέρος της ρευστότητας μετακινήθηκε σε επιλεγμένα blue chips και μετοχές-σηματωρούς ενώ βρισκόταν σε εξέλιξη πλάγια καθοδική κίνηση του τραπεζικού κλάδου. Τα υψηλά ποσοστά συμμετοχής των ξένων (ή εγχώριων χαρτοφυλακίων που τοποθετούνται μέσω εξωτερικού) στο ΧΑ εξηγούν τη βιαιότητα της διόρθωσης τις τελευταίες δύο ημέρες.

Περί τα 3,5 δισ. ευρώ χρηματιστηριακής αξίας που εξαϋλώθηκαν σε μόλις δύο ημέρες (10 και 13 Ιουνίου) καταδεικνύουν την ευαισθησία του ελληνικού χρηματιστηρίου, ενώ η έκταση της υποχώρησης, τη "ρηχότητά" του και το πόσο ευάλωτο είναι στις κινήσεις των ισχυρών ξένων funds.

Στη διάρκεια της ανοδικής αντίδρασης στο ΧΑ τοποθετήθηκαν και κερδοσκοπικά κεφάλαια αλλά και εταιρειών εγκλωβισμένων στις ΑΜΚ των συστημικών τραπεζών. Τοποθετήθηκαν και funds που ακολουθώντας τη διεθνή τάση και τους δείκτες MSCI επέλεξαν μία ολιγομελή ομάδα μετοχών, σχεδόν αποκλειστικά της μεγάλης κεφαλαιοποίησης και κυρίως στον τραπεζικό κλάδο.

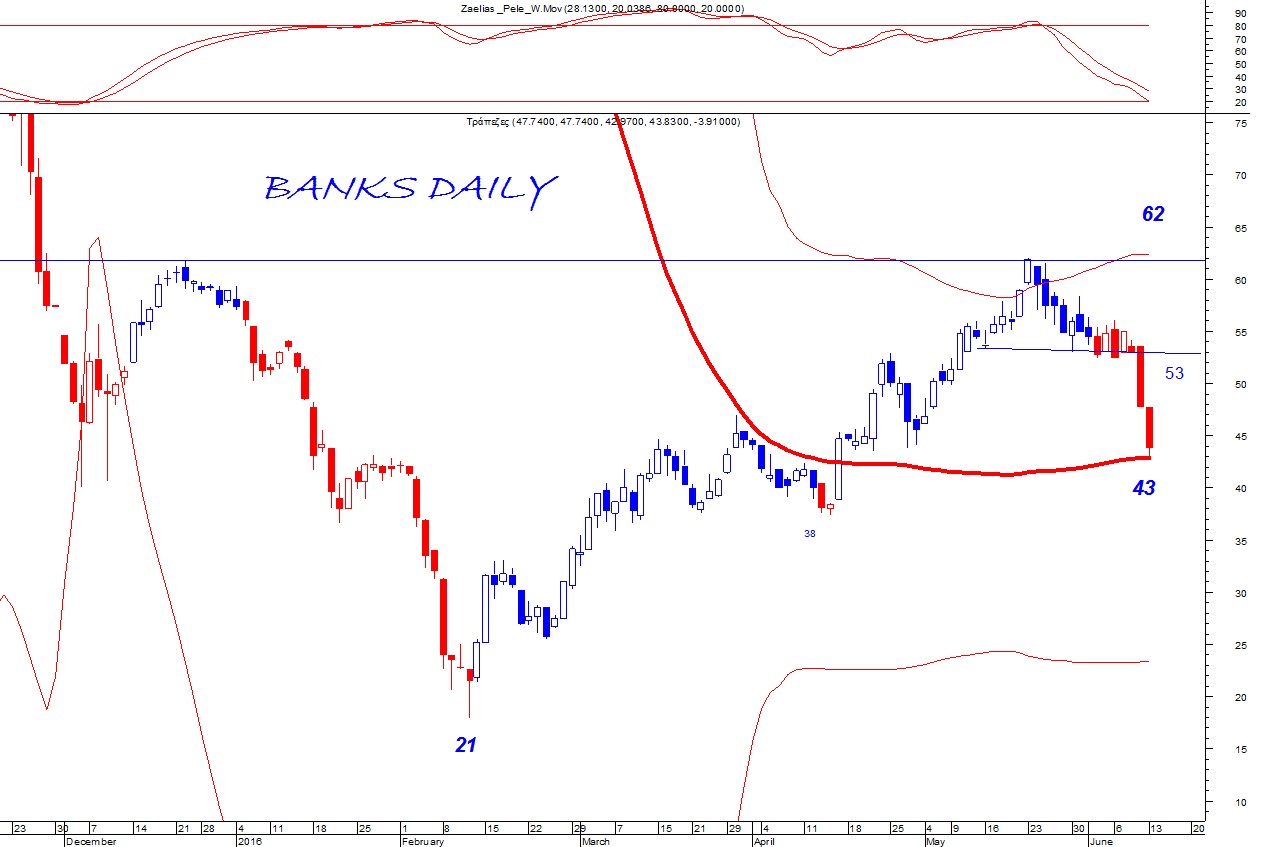

Το Euro2day.gr είχε εξαρχής και επανειλημμένα θεωρήσει ως σημείο καμπής για το ΧΑ, το σημείο καμπής του τραπεζικού κλάδου, εστιάζοντας ως τέτοιο στην κατάληξη του ΔΤΡ στην περιοχή των 60 μονάδων και της συγχρονισμένης υπερκάλυψης της τιμής της τελευταίας αμκ και για τις 4 μετοχές των συστημικών τραπεζών. Σημείο που αποδείχθηκε ισχυρό εμπόδιο και σημείο αναφοράς για σταδιακή μείωση θέσεων-"κλείδωμα" κερδών.

Στην τελευταία φάση του ΧΑ η κατάσταση απλά επιδεινώθηκε καθώς σε διεθνές επίπεδο κυριαρχούν οι ανησυχίες για ένα πιθανό αποτέλεσμα υπέρ του Brexit στις 23 Ιουνίου. Από τη στιγμή που οι αγοραστικές θέσεις/long έφθασαν προ 10ημέρου σε επίπεδα αναστροφής, το κλίμα διεθνώς επιβαρύνθηκε, με τις θέσεις πώλησης/short να δίνουν το έναυσμα για τη συνέχεια.

Δεν είναι τυχαίο πως σε αυτό το διάστημα μεγαλύτερες είναι οι απώλειες για τον DAX απ' ό,τι για τον FTSE 100 και πως τα χρηματιστήρια του Μιλάνου και της Μαδρίτης υποχωρούν εδώ και δύο εβδομάδες (όταν ακόμη τα διεθνή ΜΜΕ δεν αναφέρονταν απειλητικά για τον κίνδυνο ενός Brexit). Η κατάρρευση μετοχών και αποδόσεων ομολόγων προκαλούν πρόσθετα προβλήματα στη Φρανκφούρτη, με το... τοξικό χαρτοφυλάκιο της Deutsche Bank να θεωρείται ως ο κυριότερος λόγος που η μετοχή της εμβληματικής γερμανικής τράπεζες κατακρημνίζεται χωρίς αντιστάσεις.

Ενδεχομένως τελευταία ελπίδα -πριν τις 23 Ιουνίου- για τις αγορές η αυριανή συνεδρίαση της Fed, με τη Wells Fargo, όμως, να θεωρεί απίθανη μία αύξηση των επιτοκίων στις 15 του μήνα.

Αναμφίβολα στο βρετανικό δημοψήφισμα και στην έκβασή του θα κριθούν αρκετά στον διεθνή χώρο, με τις επιπτώσεις ανάλογες του αποτελέσματος. Σε ένα τέτοιο ενδεχόμενο, το ΧΑ δύσκολα θα μείνει εκτός παιδιάς.

Το ερώτημα μετά το 2ήμερο μίνι κραχ είναι πού σταματά η διόρθωση. Αυτό θα εξαρτηθεί εν πολλοίς από τη συμπεριφορά των ξενων χαρτοφυλακίων. Θεωρητικά αυτοί που τοποθετήθηκαν προ 3 μηνών "μετρούν" ακόμη θετική απόδοση 6,92%, αναλυτικότερα, κέρδη 5,79% από τη μετοχή της Alpha Bank, 3,50% από τη μετοχή της Eurobank και 20,93% από τη μετοχή της Πειραιώς. Για τη μετοχή της ΕΤΕ η απόδοση 3μήνου πέρασε στο μείον 2,18%.

Συνεπώς για τον ΔΤΡ και τις 3 από τις 4 συστημικές τραπεζικές μετοχές ακόμη υπάρχει έδαφος για να χαθεί.

Στο σχετικό διάγραμμα του ΔΤΡ, κλαδικού-κλειδί, φαίνονται πλέον οι 53 μονάδες ως αντίσταση, οι 43 ως η αμέσως χαμηλότερη στήριξη και στην περίπτωση που διασπασθούν, πολύ δύσκολα θα αποφευχθούν οι 38 μονάδες.

Για τον κλάδο, η εκτίμησή μας ξεκάθαρη εδώ και καιρό, πως όσο δεν απασφαλίζεται η "βραδυφλεγής βόμβα" των μη εξυπηρετούμενων ανοιγμάτων, τόσο θα είναι πολύ δύσκολη οποιαδήποτε υπέρβαση των 70/72 μονάδων -θυμίζοντας πως για τον ΔΤΡ η κίνηση από τις 17,93 ολοκληρώθηκε στις 62 μονάδες.

Οι πιέσεις και στα blue chips

Ωστόσο πρόβλημα σημειώνεται από το τέλος της προηγούμενης εβδομάδας και στα blue chips και στις μετοχές-σηματωρούς και εάν συνεχισθούν οι ρευστοποιήσεις των ξένων εύλογα θα πιεσθούν χαμηλότερα οι τιμές και αυτών των τίτλων.

Σε ΟΤΕ, ΟΠΑΠ, ΔΕΗ η εικόνα είναι ξεκάθαρη, καθώς για τη μετοχή της ΔΕΗ χάθηκαν σε μόλις δύο συνεδριάσεις όλες οι σημαντικές βραχυπρόθεσμες στηρίξεις, με έσχατη στα 2,85 ευρώ.

Συγκριτικά καλύτερη η εικόνα -σε 3μηνιαία μέτρηση- για ΟΤΕ και ΟΠΑΠ, με στηρίξεις στα 8,10-8,05 και στα 6,65-6,60 ευρώ αντίστοιχα. Στον ΟΠΑΠ υπάρχει προσφορά και λόγω της επικείμενης εξόδου από τον δείκτη Stoxx 600.

Από τις μετοχές-σηματωρούς η Αεροπορία Αιγαίου έχει χάσει σημαντικό έδαφος από τα τελευταία υψηλά των 9,06 της 12ης Μαΐου. Από τα 9,06 στα 6,90 ευρώ, με την εταιρεία να "ταλαιπωρείται" από τις συνέπειες που πυροδοτεί η υλοποίηση των συμφωνηθέντων. Οι κινητοποιήσεις της ΟΣΥΠΑ ( πενθήμερη απεργία στις 20-24 Ιουνίου) είναι απότοκο ακριβώς αυτής της υλοποίησης, όπως ανάλογα σε διάφορους κλάδους και τομείς που πλήττονται από τη φορο-καταιγίδα.

Πέραν των τραπεζικών και της 3άδας των ΟΤΕ, ΟΠΑΠ-ΔΕΗ, για τις μισές από τις μετοχές του δείκτη η βραχυπρόθεσμη τάση κρίνεται από μία... κλωστή. Εάν συνεχιστεί η διόρθωση χαμηλότερα και των 590/587 μονάδων, δηλαδή χωρίς να υπάρξει αντίδραση σήμερα-αύριο, τότε κινδυνεύει να ακυρωθεί η long τάση των ΕΛΛΑΚΤΩΡ, Coca Cola, Jumbo, TITAN.

Σε καλύτερη θέση διαμορφώνονται οι μετοχές των FF Group με στήριξη στα 18,60 ευρώ, του Μυτιληναίου με στήριξη στα 3,80 ευρώ, της Lamda Developemnt με στήριξη στα 4,20 ευρώ, της ΕΥΔΑΠ στα 5,40 ευρώ.

Από τη μεσαία κατηγορία, όπου η συμμετοχή των ξένων είναι σαφώς πιο περιορισμένη, η εικόνα είναι συγκριτικά καλύτερη.

Στη μόλις 1 με άνοδο από τις 25 μετοχές του FT 25, ο FT Mid Cap έχει να αντιπαραθέσει 4 με άνοδο στις 20 (MIG, ΚΟΡΡΕΣ, Πλαστικά θράκης και Quality) και 1 (Δρομέας) χωρίς καν πράξη συνεδρίασης.

Aνακατατάξεις και στον πίνακα των αποτιμήσεων, με την Coca Cola σταθερά πρώτη με 6,568 δισ. ευρώ, τον ΟΤΕ στη δεύτερη θέση με 4,117, αφήνοντας την Alpha Bank με 3,089 στην τρίτη θέση. Στην τέταρτη με 2,150 βρέθηκε ο ΟΠΑΠ καθώς υποχώρησε, με 2,048 η ΕΤΕ στην πέμπτη, με τις Πειραιώς και Eurobank να ακολουθούν με αποτίμηση 1,816 και 1,746 δισ. ευρώ αντίστοιχα.

Το 13άρι των εισηγμένων με αποτίμηση πάνω από ένα δισ. ευρώ συμπληρώνεται με τις ΤΙΤΑΝ (1,595), Jumbo (1,522), Κύπρου (1,499), FF Group (1,296), Motor Oil (1,163 ) και με 1,124 δισ. ευρώ τα Ελληνικά Πετρέλαια.