Η ολοκλήρωση της προτελευταίας συνεδρίασης της χρηματιστηριακής χρονιάς, συνέπεσε με την, θεωρητικά, ολοκλήρωση του τελευταίου reabalancing του έτους, που δεν αφορούσε άλλον από τον τίτλο της Εθνικής και ο οποίος από αύριο, κιόλας, αυξάνει την στάθμισή του από 0,45% σε 0,60% στους δείκτες MSCI και με τις όποιες αλλαγές να ισχύουν από το άνοιγμα της συνεδρίασης της 31ης Δεκεμβρίου.

Η μετοχή της Εθνικής και στην σημερινή συνεδρίαση, απέσπασε την "μερίδα του λέοντος" από πλευράς ενδιαφέροντος των ημερήσιων traders και ταυτόχρονα το 70% της συνολικής μικτής αξίας συναλλαγών.

Αξίζει να σημειωθεί ότι ο τίτλος της Εθνικής (+3,66%), ήταν ο μοναδικός από τις συστημικές Τράπεζες που κινήθηκε μόνιμα με θετικό πρόσημο και ολοκλήρωσε την συνεδρίαση στο υψηλό ημέρας, με τους traders να σπεύδουν σε ολική ρευστοποίηση θέσεων, εκμεταλλευόμενοι το τελευταίο rebalancing. Από αύριο και πλην εξαιρετικού απροόπτου, λόγω πιθανής μειωμένης ζήτησης, οι εν δυνάμει πωλητές ίσως έχουν "δυσκολότερο έργο".

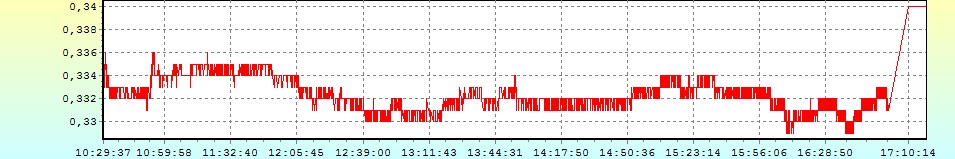

Πιο συγκεκριμένα, η μετοχή της Εθνικής κινήθηκε με χαμηλό ημέρας τα 0,3290 ευρώ (+0,30%), στις 17.00 βρέθηκε στα 0,3310 ευρώ (+0,91%), έχοντας διακινήσει 94425264 τεμάχια, όμως το τελικό κλείσιμο την βρήκε στα 0,34 ευρώ (+3,66%) και με συνολικό όγκο συναλλαγών στα 373468544 τεμάχια (βλ. διάγραμμα).

Το ημερήσιο διάγραμμα της Εθνικής Τράπεζας

Τεχνικά, αν και δεν υπάρχουν "ασφαλείς" τεχνικές ενδείξεις, καθώς η όλη κίνηση ήταν αποτέλεσμα αναδιάρθρωσης χαρτοφυλακίων, μόνο με συνεχόμενα κλεισίματα υψηλότερα των 0,336 ευρώ, η μετοχή θα μπορεί να ελπίζει σε κίνηση προς τα 0,36 ευρώ.

Μία από τα ίδια για τις άλλες τρεις μετοχές των συστημικών Τραπεζών, που και σήμερα αναλώθηκαν σε εναλλαγές προσήμων, ενώ το "κουδούνι" της λήξης βρήκε και τους τρεις τίτλους με αρνητικό πρόσημο και στο χαμηλό ημέρας, κάτι που δεν είναι και η πλέον ενθαρρυντική ένδειξη για την συνέχεια, έστω και αν τα σημερινά "απόνερα" ήταν αποτέλεσμα της αύξησης της στάθμισης της Εθνικής και σχετικής μείωσης της στάθμισης για τους άλλους Δεικτοβαρείς Τραπεζικούς τίτλους.

Πιο συγκεκριμένα η μετοχή της Alpha Bank (-2,4%) κινήθηκε μεταξύ 2,52 (+0,80%) και 2,44 ευρώ (-2,40%), της Eurobank (-2,91%) μεταξύ 1,04 (+0,97%) και 1,00 ευρώ (-2,91%) και της Πειραιώς (-7,93%) μεταξύ 0,29 (0%) και 0,2670 ευρώ (-7,93%).

Με την Πειραιώς να έχει την πλέον αρνητική εικόνα, όχι μόνο γιατί συνεχίζει να υποχωρεί σημαντικά χαμηλότερα από την τιμή της πρόσφατης Α.Μ.Κ. την οποία δεν κατόρθωσε να υπερκεράσει σε κλείσιμο σε καμία συνεδρίαση μετά την πρόσφατη Α.Μ.Κ., αλλά και διότι κατά την σημερινή δεν ήλθε σε επαφή με το θετικό πρόσημο.

Μοιραία το ενδιαφέρον φαίνεται να μεταφέρεται στην μετοχή της Eurobank, που πλέον ισοφάρισε την τιμή της πρόσφατης κεφαλαιακής ενίσχυσης. Σε κάθε περίπτωση και αν υπάρξει άμεση ανοδική αντίδραση, το κλείσιμο χαμηλότερα των 1,01 ευρώ, επιβαρύνει σημαντικά την τεχνική εικόνα.

Εκτός των Δεικτοβαρών Τραπεζικών μετοχών, μέσω των τελικών δημοπρασιών, δεν έλειψαν οι εκπλήξεις και για αρκετούς ακόμα, μη Τραπεζικούς, Δεικτοβαρείς τίτλους (αναλυτική αναφορά στην συνέχεια του σχολίου).

Έτσι και ενώ στις 17.00 ο τζίρος βρισκόταν στα 73,3 εκατ., το τελικό κλείσιμο βρήκε την μικτή αξία συναλλαγών να εκτινάσσεται στα 180,7 εκατ. και τον Γενικό Δείκτη να κλείνει μία ανάσα από τα χαμηλά ημέρας, τα οποία και αυτά, τα σημείωσε μέσω των τελικών δημοπρασιών (βλ. διάγραμμα).

Το ημερήσιο διάγραμμα του Γενικού Δείκτη

Επόμενο σημαντικό της σημερινής συνεδρίασης, το "ντεμπούτο" της "Εθνικής Πανγαία". Πιο συγκεκριμένα, από σήμερα εισήλθαν προς διαπραγμάτευση οι 255.494.534 μετοχές της εταιρείας "MIG REAL ESTATE Α.Ε.Ε.Α.Π.", που προέκυψαν από την αύξηση μετοχικού κεφαλαίου λόγω συγχώνευσης με απορρόφηση της εταιρείας "ΕΘΝΙΚΗ ΠΑΝΓΑΙΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΕΠΕΝΔΥΣΕΩΝ ΣΕ ΑΚΙΝΗΤΗ ΠΕΡΙΟΥΣΙΑ", με νέο κωδικό ΟΑΣΗΣ "ΠΑΝΓΑΙΑ" (από ΜΙΓΡΕ) και προσαρμοσμένη τιμή εκκίνησης μετοχής € 3,55. Η μετοχή έκλεισε στο ανώτατο όριο ανόδου (+20%) και πιο συγκεκριμένα στα 4,26 ευρώ, διακινώντας, μόλις, 338 τεμάχια.

Από εκεί και πέρα, στα 120,9 δισ ευρώ κινήθηκαν οι καταθέσεις στις Ελληνικές Τράπεζες στα τέλη Νοεμβρίου, σύμφωνα με στοιχεία της Τράπεζας της Ελλάδος. Στα τέλη Οκτωβρίου οι καταθέσεις στις Εγχώριες Τράπεζες είχαν ανέλθει στα 121,08 δισ. ευρώ. Οι καταθέσεις καταγράφουν πτώση για δεύτερο συνεχόμενο μήνα, μετά από ένα δίμηνο ανόδου (Αύγουστο, Σεπτέμβριο) και έπεται και συνέχεια, λόγω σημαντικού ύψους φορολογικών υποχρεώσεων και όχι μόνο, κατά τον τελευταίο μήνα του έτους.

Σύμφωνα με το ρεπορτάζ του Χρ. Κίτσιου, ο όμιλος Εθνικής σύμφωνα με το αναθεωρημένο σχέδιο αναδιάρθρωσης, που εγκρίθηκε από την Διεύθυνση Ανταγωνισμού (DG Comp) της Κομισιόν, πριν από τη λήψη πρόσθετης κρατικής βοήθειας, καλείται εντός της επόμενης τριετίας να προχωρήσει στην μείωση στα κόστη χρηματοδότησης και λειτουργίας στην Ελλάδα, στον δραστικό περιορισμό των Τραπεζικών δραστηριοτήτων εξωτερικού και στην πώληση "non core business assets" στην Ελλάδα.

Ελαφρώς "τσιμπημένες", αλλά απελπιστικά χαμηλές, οι σημερινές συναλλαγές στην Αγορά Παραγώγων, ενώ σταθεροποιητική ήταν η εικόνα, όσον αφορά τις αποδόσεις για τους Ελληνικούς Κρατικούς τίτλους, στην Αγορά ομολόγων, με επιλεκτική επανεμφάνιση των πωλητών στις μακρινές λήξεις: 3ετες 7,52%, 5ετες 7,82% και 10ετες 8,07%.

Τι σχολιάζουν οι αναλυτές της αγοράς

-Στρατής Πολυχρονέας

"Σταθεροποιητικά κινήθηκε ο Γενικός Δείκτης στις τελευταίες επτά συνεδριάσεις, όπου πρωταγωνίστησαν οι αναδιαρθρώσεις χαρτοφυλακίων, λόγω της αλλαγής των σταθμίσεων των Τραπεζών, μετά τις ανακεφαλαιοποιήσεις, με το ποσοστό επιρροής τους στον Δείκτη να υποχωρεί, τελικά, σχεδόν κατά το ήμισυ, μετά την επιβολή των 'capping factors" αναφέρει ο Στρατής Πολυχρονέας.

Παράλληλα, υπήρξε σημαντική αποκλιμάκωση της αξίας συναλλαγών, εν μέρει λόγω και της εορταστικής ραστώνης, με το σημείο ισορροπίας τη νέα χρονιά να καταδεικνύει ενδεχομένως τη βραχυπρόθεσμη στάση των επενδυτών.

Σταθεροποιητικά κινήθηκαν και οι καταθέσεις το Νοέμβριο (υποχώρηση κατά μόλις €180 εκατ. στα €120,9 δισ), το οποίο, αν και αρνητικό στοιχείο, αμβλύνεται ουσιαστικά από την όλη διαδικασία ανακεφαλαιοποίησης των Τραπεζών.

Αντίθετα η έγκριση εκταμίευσης του €1 δισ. από το EWG αποτελεί θετικό στοιχείο, που είχε προεξοφληθεί όμως από την Αγορά. Σχετικά με την Αγορά των Εγχώριων Κρατικών χρεογράφων, η μικρή άνοδος της απόδοσής τους που παρατηρείται την τρέχουσα εβδομάδα, μπορεί να αποδοθεί σε μία ήπια αποκομιδή κερδών, μετά την αποκλιμάκωση που δημιουργήθηκε από την επιτυχή ανακεφαλαιοποίηση των συστημικών Τραπεζών.

Επίσης, άξιο αναφοράς είναι και το σύντομο χρονικό διάστημα που απομένει έως τα μέσα Ιανουαρίου για την προώθηση των μεταρρυθμίσεων για το Ασφαλιστικό, οι οποίες ενδέχεται να είναι προαπαιτούμενο για την έκθεση των Θεσμών σχετικά με την πορεία της Ελληνικής Οικονομίας.

Σε κάθε περίπτωση και σύμφωνα με την άποψη του αναλυτή της Μίδας ΑΧΕΠΕΥ, φαίνεται ότι η μεταβλητότητα στην Αγορά, μετά την πάροδο των εορτών, θα συνεχισθεί. Από τεχνικής απόψεως, το ουσιαστικό σημείο στήριξης οριοθετείται στις 595 μονάδες, με ενδιάμεσες στηρίξεις τις 614 και 603 μονάδες. Η αντίσταση προσδιορίζεται στις 640 μονάδες.

-Απόστολος Μάνθος

"Χρησιμοποιώντας πλέον τις τελευταίες 'αναθυμιάσεις' του 2015 ο Γενικός Δείκτης πλησιάζει στο κατώφλι της νέας χρονιάς, 'πατώντας το κουμπί της αδρανοποίησης' πέριξ των 615 μονάδων" επισημαίνει ο Απόστολος Μάνθος.

Από ιστορικής απόψεως το 2015 θα μπορούσε άνετα να χαρακτηριστεί ως ένα από τα πιο "μοχθηρά" και επώδυνα χρηματιστηριακά έτη της τελευταίας εικοσαετίας με το Γενικό Δείκτη να κλείνει με απώλειες 25%, το δείκτη της υψηλής κεφαλαιοποίησης FTSE 25 με απώλειες 32% και τον Τραπεζικό Δείκτη να εφαρμόζει στην πράξη το θεώρημα του μηδενισμού, καθώς με ποσοστιαίες ζημιές κοντά στο 94% βρέθηκε από τις 966,8 μονάδες στις 57,43 μονάδες (σημερινό κλείσιμο). Προχωρώντας στις ετήσιες αποδόσεις των μετοχικών τίτλων θα μπορούσαμε να αρχίσουμε θετικά με τις κερδοφόρες επιλογές των: ΜΟΗ: +53,85%, ΕΕΕ: +28%, ΟΛΠ: +27,6%, ΤΕΝΕΡΓ: +32%, ΛΑΜΔΑ: +22,6%, ΕΧΑΕ :+13% και ΜΠΕΛΑ: +12% και να καταλήξουμε στο απίστευτο "σκύλευμα" των Τραπεζικών αξιών με την ΑΛΦΑ να καταγράφει ποσοστιαίες απώλειες 89,36% την ΕΥΡΩΒ: 94,49%, την ΕΤΕ : 98,49% και την ΠΕΙΡ: 99.68%.

Από πλευράς βραχυχρόνιας διαγραμματικής ανάλυσης ο Γενικός Δείκτης έχει να αντιμετωπίσει ανοδικά τις 638 μονάδες για να μπορέσει μετέπειτα να ανοίξει το πεδίο για την προσέγγιση των 670 μονάδων. Στον αντίποδα η οποιαδήποτε καταγραφή τιμών μέσα στη ζώνη στήριξης των 600 με 590 μονάδων θα εγείρει καθοδικές σκέψεις κατεύθυνσης προς το επικίνδυνο καθοδικό σημείο των 558 μονάδων.

Προς το παρόν πάντως, οι ενδείξεις δείχνουν να είναι μερικώς με το μέρος των "Buyers", καθώς οι αναδιαρθρώσεις έχουν σχεδόν ολοκληρωθεί και πολλά "βαριά χαρτιά" έχουν χτυπήσει το όριο της καθοδικής τους ταλάντωσης, δίνοντας στοιχεία πιθανής ανοδικής στροφής μετά την πρώτη εβδομάδα του Ιανουαρίου. Μεσομακροπρόθεσμα το σημείο, που θα αλλάξει τη ρότα της 18μηνης καθοδικής "φαγούρας" είναι το επίπεδο των 700 μονάδων.

Περιοχή, όπου εάν αλωθεί με αυξημένο τζίρο συναλλαγών, σύμφωνα με την εκτίμηση του υπεύθυνου του τμήματος ανάλυσης και επενδυτικής κατεύθυνσης της Δυναμική ΑΧΕΠΕΥ, μπορεί να δώσει τα εχέγγυα για μια "μακρόσυρτη" κίνηση έως τις 885 με 915 μονάδες.

Οι διεθνείς οικονομικές εξελίξεις

Μικτές διαθέσεις επικράτησαν στις μεγάλες Ασιατικές Αγορές, με τα μεγαλύτερα κέρδη για τον δείκτη ASX 200 (+1%) και τις μεγαλύτερες απώλειες για τον Hang Seng (-0,53%).

Η επιστροφή του αρνητικού προσήμου, "τραβάει" χαμηλότερα τις Ευρωπαϊκές Αγορές, ενώ με μικρές απώλειες ξεκίνησε και η συνεδρίαση στην Wall Street.

"Οι τιμές του αργού αντιμετωπίζουν κίνδυνο μεγαλύτερης πτώσης το πρώτο μισό του 2016, με τον ΟΠΕΚ να διατηρεί τις ελπίδες πως θα εκτοπίσει τους ανταγωνιστές του. Οι τιμές του αργού βρίσκονται ακόμη σε χαμηλά πολλών ετών, αλλά η παραγωγή του ΟΠΕΚ είναι σε επίπεδα πολύ πιο πάνω από πριν ένα χρόνο, ενώ, για παράδειγμα, ο μεγαλύτερος παραγωγός του Οργανισμού, η Σαουδική Αραβία, τον Νοέμβριο παρήγαγε 7% περισσότερο αργό σε σχέση με το ίδιο διάστημα πέρυσι, αντισταθμίζοντας μια μείωση στην ανάπτυξη της προσφοράς του αμερικανικού πετρελαίου" προειδοποιεί η Citigroup.

Η επόμενη συνεδρίαση του ΟΠΕΚ θα διεξαχθεί τον Ιούνιο.

Ξεκινώντας εξ Ανατολών, η Κίνα προχώρησε στην αναθεώρηση του πλεονάσματος στο ισοζύγιο τρεχουσών συναλλαγών για το τρίτο τρίμηνο. Σύμφωνα με τη νέα μέτρηση το πλεόνασμα ανέρχεται στα $60,3 δισ, έναντι αρχικής μέτρησης για $63,4 δισ. Παράλληλα οι Αρμόδιες Αρχές ανακοίνωσαν πως το πλεόνασμα του ισοζυγίου τρεχουσών συναλλαγών το δεύτερο τρίμηνο ανήλθε στα $73 δισ.

Η Κεντρική Τράπεζα της Κίνας απαγόρευσε τουλάχιστον σε τρεις Ξένες Τράπεζες να έχουν δραστηριότητες ξένου συναλλάγματος μέχρι τα τέλη Μαρτίου, σύμφωνα με πηγές που επικαλείται το Reuters. Σύμφωνα με το CNBC, μεταξύ των απαγορευμένων δραστηριοτήτων είναι η ρευστοποίηση τοποθετήσεων πελατών και κάποιες άλλες υπηρεσίες που σχετίζονται με διασυνοριακές, onshore και offshore Επιχειρήσεις. Οι πηγές τόνισαν πως η Λαϊκή Τράπεζα της Κίνας δε δικαιολόγησε την απόφασή της όταν απέστειλε τις προειδοποιήσεις στις Τράπεζες.

Μεταφερόμενοι στις ΗΠΑ, ο δείκτης επικείμενων πωλήσεων κατοικιών υποχώρησε 0,8% τον Νοέμβριο στις ΗΠΑ, καταγράφοντας την τρίτη πτώση τους τελευταίους τέσσερις μήνες. Με βάση τα στοιχεία της Αμερικάνικης Ένωσης Μεσιτών (NAR), ο δείκτης επικείμενων πωλήσεων υποχώρησε στις 106,9 μονάδες το Νοέμβριο. Τον Οκτώβριο ο δείκτης είχε κινηθεί υψηλότερα. Σε ετήσια βάση ο δείκτης αυξήθηκε κατά 2,7%. Πρόκειται για τον 15ο διαδοχικό μήνα ετήσιων κερδών. Οι αναλυτές που συμμετείχαν σε έρευνα του "Marketwatch" προέβλεπαν άνοδο 1%.

"Η Παγκόσμια Οικονομική Ανάπτυξη θα είναι απογοητευτική την επόμενη χρονιά", τόνισε η επικεφαλής του Διεθνούς Νομισματικού Ταμείου σε άρθρο της που φιλοξενείται στο σημερινό φύλλο της Γερμανικής εφημερίδας "Handelsblatt". Η Κριστίν Λαγκάρντ ανέφερε ότι "η προοπτική αύξησης των επιτοκίων στις ΗΠΑ και η οικονομική επιβράδυνση στην Κίνα συμβάλλουν στην αβεβαιότητα και τον υψηλότερο κίνδυνο οικονομικής ευπάθειας Παγκοσμίως".

Επιστροφή στο ΧΑ

Απομένει κάτι περισσότερο από μισή συνεδρίαση (ημιαργία αύριο), για την ολοκλήρωση της χρηματιστηριακής χρονιάς και σύμφωνα με τις συγκλίνουσες εκτιμήσεις εγχώριων αναλυτών, η απουσία σημαντικών ειδήσεων σε συνδυασμό με την ολοκλήρωση και των τελευταίων υποχρεωτικών αναδιαρθρώσεων χαρτοφυλακίων, θα επαναφέρουν τις συναλλαγές σε "εορταστική ραστώνη" και την τάση χωρίς συγκεκριμένη κατεύθυνση, εκτός και αν το σημερινό κλείσιμο των βασικών δεικτών κοντά στα χαμηλά ημέρας, σημαίνει κάτι περισσότερο για τις αμέσως επόμενες συνεδριάσεις και κυρίως τις πρώτες του νέου χρηματιστηριακού έτους.

Ο Γενικός Δείκτης, ξεκίνησε με ανοδικές διαθέσεις αναρριχόμενος μέχρι τις 619,86 μονάδες (+0,37%), όμως μετά τις 15.47 κινήθηκε μόνιμα στο "κόκκινο". Στις 17.00 βρέθηκε στις 614,7 μονάδες (-0,46%), μέσω των τελικών δημοπρασιών υποχώρησε μέχρι τις 610,49 (-1,14%) και τελικά έκλεισε στις 610,97 μονάδες με απώλειες 1,07%.

Ο τζίρος εκτινάχθηκε στα 180,7 εκατ. από τα οποία τα 11,3 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΠΕΙΡ, ΟΤΕ, ΕΤΕ). Διακινήθηκαν, συνολικά, 441412192 τίτλοι, από τους οποίους οι 433608715 αφορούσαν συναλλαγές μετοχών του FTSE25.

Μένοντας στο ταμπλώ του 25αρη, αξίζει να σημειωθεί ότι δεν "φόρεσαν τα πράσινα" οι Πειραιώς, ΕΧΑΕ και Jumbo.

Αντίθετα δεν ήλθαν σε επαφή με το αρνητικό πρόσημο οι Εθνική, ΓΕΚΤΕΡΝΑ, ΕΕΕ, Μέτκα και Grivalia. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισαν Εθνική και ΟΠΑΠ και στο χαμηλό ημέρας οι EEE, Jumbo, Folli Follie Group, Αεροπορία Αιγαίου, Μέτκα, ΟΤΕ και Τιτάν.

Κακή η τελική εικόνα με 38 ανοδικές μετοχές, έναντι 56 πτωτικών, ενώ για 18 τίτλους οι ημερήσιες απώλειες ξεπέρασαν τις έξι ποσοστιαίες μονάδες.

---ΧΠΑ

Συνεδρίαση σημαντικής υποχώρησης, η προτελευταία του χρόνου και στην Αγορά Παραγώγων, με τις συναλλαγές να αυξάνονται ελαφρώς στα συμβόλαια του δείκτη υψηλής κεφαλαιοποίησης και περισσότερο στα Σ.Μ.Ε. επί μετοχών (31.863 συμβόλαια).

Στα 16.045 συμβόλαια του δείκτη, μειώθηκαν οι ανοιχτές θέσεις για τον πρώτο μήνα (Ιανουάριος).

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 536, 496 για τον Ιανουάριο και 40 για τον Φεβρουάριο - τιμή εκκαθάρισης για τον πρώτο μήνα, 177,25) κινήθηκε μεταξύ 178 και 181,75 μονάδων και έκλεισε πολύ κοντά στο "fair value", σύμφωνα με την τιμή εκκαθάρισης.

Να σημειωθεί ότι επειδή από τις 16.50, έως τις 17.00 έγιναν ελάχιστα συμβόλαια του δείκτη, η τιμή εκκαθάρισης είναι θεωρητική και βγήκε χαμηλότερη και από το χαμηλό ημέρας.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (20.000 ΟΠΑΠ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΠΑΠ (839), ΔΕΗ (180), Alpha Bank (1.158), Eurobank (712), Πειραιώς (4.958), Εθνική (23.136). Μέτκα (106), Μυτιληναίο (354), ΟΤΕ (128).

Να σημειωθεί ότι τα αναγραφόμενα Σ.Μ.Ε. επί μετοχών αφορούν όλους τους μήνες, ενώ ο πίνακας στο τέλος του σχολίου αναφέρεται μόνο στα συμβόλαια επί μετοχών του πρώτου μήνα.

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap αυξήθηκε στο 48%, ενώ ο όγκος συναλλαγών ήταν στα 210 δικαιώματα (205 αγοράς και 5 πώλησης).

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Εθνική (1.374.039 τεμ.). Πειραιώς (1.583.662 τεμ.).

Πηγή: Alpha Finance