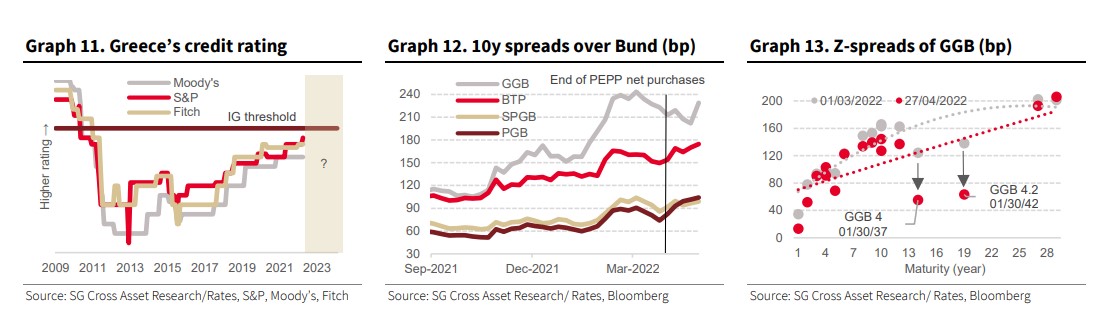

«Η Ελλάδα μόλις έλαβε άλλη μια αναβάθμιση της πιστοληπτικής της ικανότητας αφού στις 22 Απριλίου, η S&P αναβάθμισε το αξιόχρεο της χώρας σε ΒΒ+ με σταθερές προοπτικές, από ΒΒ με θετικές προοπτικές, όπως αναμέναμε», εξηγεί η γαλλική τράπεζα Société Générale.

Αυτή η αναβάθμιση τοποθετεί την Ελλάδα μόνο μία βαθμίδα μακριά από την επενδυτική βαθμίδα. Παρά τον αντίκτυπο της κρίσης στην Ουκρανία, η αναβάθμιση υποστηρίχθηκε από τη συνεχή βελτίωση της αποτελεσματικότητας της διακυβέρνησης της Ελλάδας και της οικονομικής ανθεκτικότητας, επισημαίνει η SG.

«Αναμένουμε ότι η Fitch θα ακολουθήσει την αναβάθμιση στις 8 Ιουλίου και η Ελλάδα θα ανακτήσει την επενδυτική της βαθμίδα έως το πρώτο εξάμηνο του 2023», προβλέπει η γαλλική τράπεζα.

Με τις καθαρές αγορές περιουσιακών στοιχείων του προγράμματος PSPP πιθανότατα να λήξουν το τρίτο τρίμηνο, το καθεστώς επενδυτικής βαθμίδας το 2023 δεν θα πρέπει να έχει μεγάλη επίπτωση όσον αφορά τις αγορές της ΕΚΤ, εκτιμά.

Ωστόσο, το καθεστώς επενδυτικής βαθμίδας θα πρέπει να επιτρέψει σε περισσότερα κεφάλαια να συμπεριλάβουν τα ελληνικά ομόλογα στο χαρτοφυλάκιό τους και ως εκ τούτου να στηρίξει τις τιμές των ελληνικών ομολόγων (GGBs) μακροπρόθεσμα.

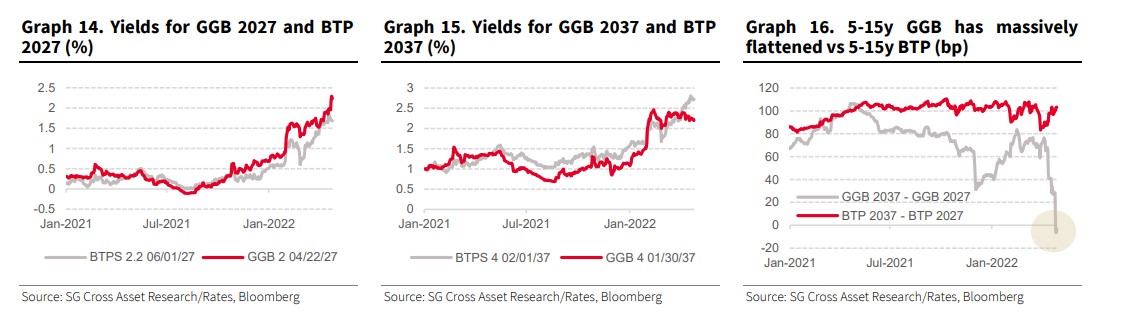

Τα GGBs έχουν υποστεί τη μεγαλύτερη ζημιά από την ομαλοποίηση της νομισματικής πολιτικής, με το τέλος των αγορών του προγράμματος για την πανδημία PEPP να επιβαρύνει τη ζήτηση των εγχώριων ομολόγων, εξηγεί η SG. Ωστόσο, καθώς το PEPP εισήλθε στη φάση της επανεπένδυσης τον Απρίλιο και καθώς δεν περιλαμβάνει GGBs, τα GGBs θα πρέπει τώρα να επηρεαστούν λιγότερο από οποιαδήποτε αλλαγή στη μορφή ομαλοποίησης της πολιτικής.

Μετά την αναβάθμισή κατά μία βαθμίδα από την S&P, η Ελλάδα αξιοποίησε τις αγορές με την επανέκδοση ενός ομολόγου 5ετούς διάρκειας, που ώθησε τις βραχυπρόθεσμες αποδόσεις υψηλότερα, ενώ τα GGBs 15ετούς και 20ετούς διάρκειας συνέχισαν να ανεβαίνουν.

«Πιστεύουμε ότι η επιπεδοποίηση της καμπύλης των ομολόγων από 5 έτη έως 15 έτη δεν θα πρέπει να διατηρηθεί για πολύ καιρό μόλις επανέλθει η ρευστότητα στην αγορά. Μελλοντικά, οι κινήσεις της αγοράς θα εξαρτηθούν πιθανότατα από την προσφορά και τη ρευστότητα.

Αυτό το έτος, η Ελλάδα εξέδωσε ήδη ομόλογο 10ετούς διάρκειας, ύψους 3 δισ. ευρώ, τον Ιανουάριο και αξιοποίησε ομόλογο 5ετούς διάρκειας, ύψους 1,5 δισ. ευρώ, τον Απρίλιο. Για να καλύψει τον εναπομένοντα στόχο έκδοσης 7 δισ. ευρώ για το υπόλοιπο του έτους, η Ελλάδα θα επικεντρωθεί πιθανότατα σε πιο μακροπρόθεσμα ομόλογα, ιδίως σε ένα ομόλογο 15-20ετίας και ένα πράσινο ομόλογο 10-20ετίας.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα