Έπειτα από μια χρονιά κατά την οποία οι αποδόσεις σε όλες τις βασικές κατηγορίες των περιουσιακών στοιχείων είναι θετικές, οι συνθήκες για την νέα χρονιά είναι πιο σύνθετες.

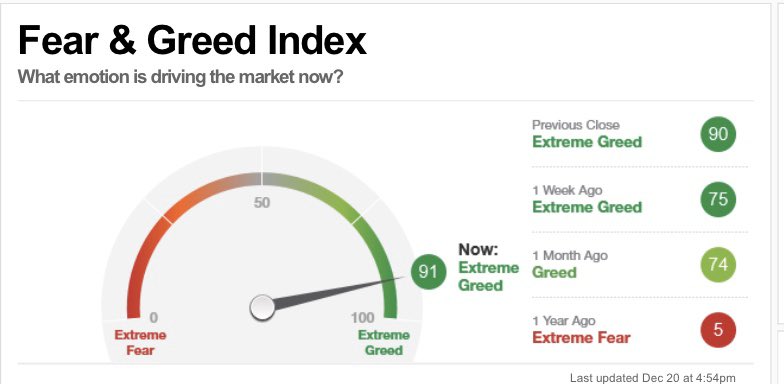

Οι αποτιμήσεις των περιουσιακών στοιχείων σε κάθε περίπτωση και σε οποιαδήποτε σημείο του οικονομικού κύκλου έχουν ήδη συμπεριλάβει μέρος των προσδοκιών. Οι αποδόσεις συνεπώς είναι πιο δύσκολο να έρθουν και το κυνήγι τους γίνεται ακόμα πιο ριψοκίνδυνο. Επιπρόσθετα, οι καλύτερες αποδόσεις στα χαρτοφυλάκια είθισται να έρχονται είτε από contrarian bets, δηλαδή τοποθετήσεις που κινούνται αντίθετα στο ρεύμα και το consensus των διαχειριστών, είτε από αντιστροφή των εκτιμήσεων μέσα στη διάρκεια της χρονιάς.

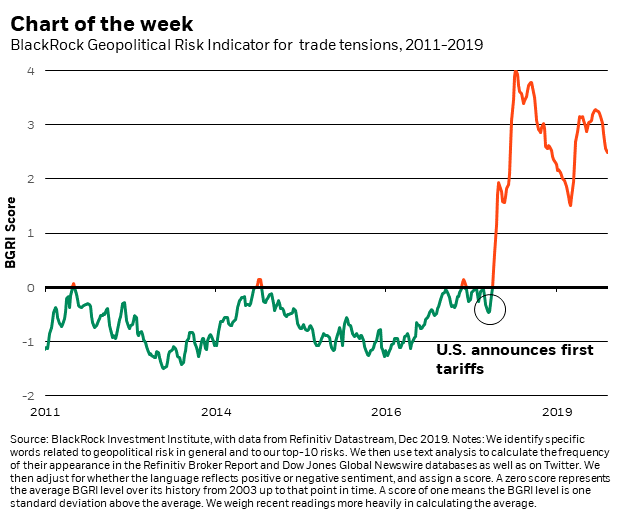

Ανεξάρτητα από τα πιθανά στοιχήματα στα διαφορετικά περιουσιακά στοιχεία του 2020, οι διαχειριστές συμφωνούν ότι μεγαλύτεροι κίνδυνοι του 2020 και τα μεγάλα ερωτήματα για τις διεθνείς αγορές είναι: οι σχέσεις ΗΠΑ-Κίνας και η δεύτερη φάση του εμπορικού πολέμου μεταξύ και άλλων χωρών, η πορεία της παγκόσμιας οικονομίας και, φυσικά, οι αμερικανικές εκλογές.

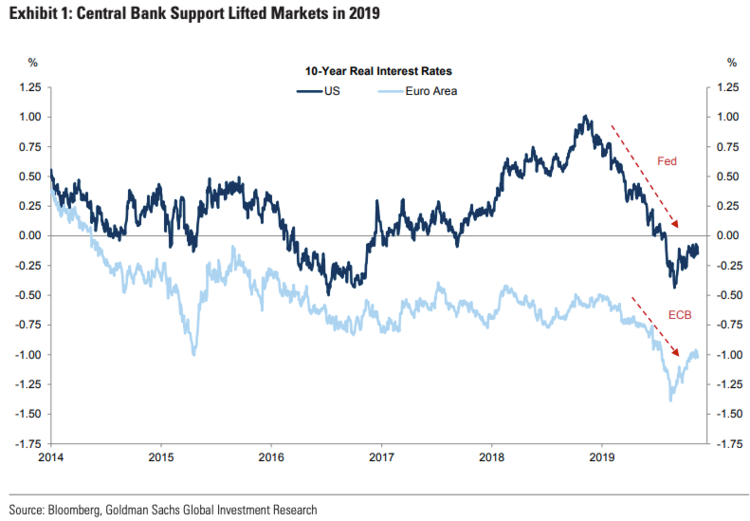

Το επίπεδο των αποτιμήσεων των μετοχών και των ομολόγων, ο κίνδυνος από τις πολιτικές των κεντρικών τραπεζών και ειδικά των Fed-EKT, οι εκλογικές αναμετρήσεις σε αρκετές χώρες δεν είναι μικρότερης σημασίας, όμως οι συμμετέχοντες στις αγορές φαίνεται να ξεχωρίζουν τους τρεις πρώτους.

Η αγορά των ΗΠΑ

Οι αμερικανικές μετοχές, με τους δείκτες να διαμορφώνονται σε ιστορικά υψηλά πολλών ετών, θα ξεκινήσουν το νέο έτος υποβοηθούμενες από την αισιοδοξία που έχει προκαλέσει η πρώτη φάση των εμπορικών διαπραγματεύσεων μεταξύ ΗΠΑ και Κίνας, αν και μένει να υπογραφεί το τελικό κείμενο της συμφωνίας. Παράλληλα, οι επενδυτές, δικαίως, δεν έχουν φοβηθεί από την παραπομπή του προέδρου Τραμπ από τη Βουλή των Αντιπροσώπων, αφού η πλειοψηφία στο σώμα της Γερουσίας ελέγχεται πλήρως από το ρεπουμπλικανικό κόμμα και επίσης οι πολιτικοί αναλυτές εκτιμούν ότι Τράμπ θα βγει ενδυναμωμένος και πολλαπλά ωφελημένος από την αυτήν τη δίωξη, ενώ το ακριβώς αντίθετο αποτέλεσμα θα βιώσει η δημοκρατική πτέρυγα.

Η εμπορική συμφωνία

Οι σχέσεις των δυο χωρών αναμφίβολα θα θέσουν τον τόνο στις αγορές των μετοχών και τη Wall Street και φέτος, ωστόσο περισσότεροι αναλυτές της αμερικανικής μετοχικής αγοράς σε σχέση με πέρσι φοβούνται ότι στην εκλογική χρονιά τα λάθη και οι χρονικές μεταθέσεις θα ασκήσουν πιο έντονη πίεση από την τριετία που πέρασε. Επιμένουν μάλιστα να τονίζουν ότι η πλευρά Τραμπ αναγνωρίζει αυτήν την πιθανότητα και γι’ αυτό συμφώνησε την πρώτη φάση προς ώρας με το Πεκίνο, μέχρι ότου αποσαφηνιστεί ο τρόπος που θα λειτουργήσουν οι διαχειριστές σε αυτό το μέτωπο. Το 2019 ειδικά, κάθε πτώση που οφειλόταν σε αυτόν τον παράγοντα αποδείχθηκε ευκαιρία αγορών. Αν συνεπώς υπογραφεί η πρώτη φάση αυτής της συμφωνίας, θα φανεί από τη Wall Street και επίσης είναι θεμελιώδες ότι θα συνεχίσουν να διεξάγονται συνομιλίες για ένα πακέτο μέτρων για την πλήρη συμφωνία.

Πέραν όμως των σχέσεων και τις εμπορικές συνομιλίες με την Κίνα, η οποία μπορεί και να αποτελεί την κορυφή του παγόβουνου, ο Τραμπ έχει ανοίξει μέτωπο με πολλές χώρες και υπάρχει κίνδυνος αρνητικών εξελίξεων σε πολλαπλό επίπεδο. Αναμφισβήτητα, στο χαμηλού επιπέδου παραδοσιακό συντηρητικό κομμάτι της αμερικανικής κοινωνίας, οι δασμολογικές απειλές αυξάνουν τη δημοτικότητα του προέδρου και με το 2020 να είναι εκλογική χρονιά πολλά μπορούν να γίνουν.

Οι εμπορικές διαμάχες στοιχίζουν σε όρους ανάπτυξης τόσο στις ΗΠΑ, την Κίνα αλλά και στην παγκόσμια ανάπτυξη. Η κλιμάκωση του εμπορικού πολέμου και με άλλες χώρες θα μπορούσε να οδηγήσει σε σημαντική πίεση στην παγκόσμια ανάπτυξης, αλλά ίσως και θα εξασφάλιζε σημαντικό ποσοστό επιτυχίας στις εκλογές.

Ο Τραμπ απλά θα επιβάλλει υψηλότερους δασμούς στις εισαγωγές προϊόντων από τη Γερμανία και περιμένει την κατάλληλη χρονική στιγμή για αυτό, ενώ η απειλή επιβολής δασμών σε χάλυβα και αλουμίνιο για τη Βραζιλία και την Αργεντινή είναι επίσης ανοικτή. Σε σειρά χωρών της Ευρωπαϊκής Ένωσης υπάρχουν απειλές σε διάφορα βιομηχανικά και γεωργικά προϊόντα.

Παρότι μια μικρή μειοψηφία εξηγεί ότι ο Τραμπ είναι τόσο απρόβλεπτος που οι εμπορικές εξελίξεις θα μπορούσαν να προκαλέσουν μέχρι και τη θετική έκπληξη του 2020 στις αγορές, με θετικές εξελίξεις σε επίπεδο οικονομίας και με περιουσιακά στοιχεία που τώρα δεν αποτελούν πρώτη επιλογή να έρχονται πρώτα, αυτό το ενδεχόμενο παραμένει στο τραπέζι με πολύ χαμηλή πιθανότητα.

Η παγκόσμια οικονομία

Η οικονομική ανάπτυξη αναμένεται να επιβραδυνθεί περαιτέρω το 2020 τόσο στις ΗΠΑ όσο και στις περισσότερες χώρες του κόσμου, γεγονός που δεν θα βοηθήσει και τον εγχώριο ετήσιο στόχο του άνοδο του ΑΕΠ κατά 2,8%. Παρότι ο κίνδυνος ύφεσης στην οικονομία των ΗΠΑ υποχώρησε στο δεύτερο μισό του έτους, όλοι οι οικονομολόγοι τείνουν να συμφωνήσουν ότι οι ΗΠΑ βρίσκονται στο τέλος του οικονομικού κύκλου και όσο κι αν προσπαθεί η Fed να αποτρέψει το τέλος του κύκλου, το καλύτερο που τελικά θα επιτύχει, αν το καταφέρει και αυτό επιτέλους, θα είναι το soft landing. Οι προσδοκίες συνεπώς για το 2020 είναι μέτριοι και αναμένονται χαμηλότεροι ρυθμοί ανάπτυξης από φέτος, αλλά και μειωμένη εγρήγορση για παγκόσμια ή αμερικανική ύφεση.

Οι αναλυτές τοποθετούν την αμερικανική ανάπτυξη στα πέριξ του 2,2% το 2020, ενώ η Κίνα θα μπορούσε να ανεβάσει σημαντικά ταχύτητα σε σχέση με φέτος, αν και εφόσον τα προγράμματα ενίσχυσης συνεχιστούν και οι αρνητικές επιδράσεις από τον εμπορικό πόλεμο λειανθούν. Αντίθετα, πολύ χαμηλές οι προσδοκίες για την ευρωζώνη αφού δεν προβλέπεται να υπάρξει growth άνω του 1% και παράλληλα είναι αυξημένος ο κίνδυνος για λάθος επιλογές από την ΕΚΤ, η οποία βρίσκεται στα όρια των επιλογών της.

Οι αμερικανικές προεδρικές εκλογές

Οι αμερικανικές προεδρικές εκλογές, οι οποίες θα διεξαχθούν στις 4/11/2020, θα μπορούσαν να υπερνικήσουν σε βαρύτητα τους παραπάνω κινδύνους και να διαμορφώσουν το κλίμα στις αγορές σε όλη τη διάρκεια του έτους. Από το πόσο ανοδική, πτωτική ή ευμετάβλητη θα είναι η πορεία των αμερικανικών δεικτών το 2020, θα καταλαβαίνουμε και πώς η αγορά τιμολογεί τις πιθανότητες επανεκλογής του Τραμπ.

Το χρηματιστήριο προτιμάει σχεδόν πάντοτε την επανεκλογή του υφιστάμενου προέδρου από την αβεβαιότητα ενός νέου προσώπου και αυτό φαίνεται ότι θα ισχύσει και στην περίπτωση του Τραμπ, που έχει δώσει θετικά δείγματα γραφής στην αγορά των μετοχών που φαίνεται να αποτελεί βασικό κριτήριο για τις αποφάσεις πολιτικής του. Η Wall Street και οι διαχειριστές θυμούνται π.χ. τις φορολογικές περικοπές του Τραμπ για το 2017 που έδωσαν εντυπωσιακά θετική ενέργεια στο χρηματιστήριο την περίοδο 2017-2018.

Ταυτόχρονα, πολλά θα εξαρτηθούν από το ποιος τελικά θα είναι ο υποψήφιος των Δημοκρατικών. Μια μετριοπαθής επιλογή θα μπορούσε να μειώσει την πολιτική αβεβαιότητα ή μια ακραία αριστερή υποψηφιότητα (πάντα με τα αμερικανικά κριτήρια), θα μπορούσε εκτοξεύσει τους κινδύνους των μετοχών ειδικά για συγκεκριμένους κλάδους, καθώς και τη δημοσιονομική ισορροπία της χώρας.

Μια υποψηφιότητα σαν τον 78χρονο Μπέρναρντ Σάντερς θα κρατούσε την αγορά σε εγρήγορση και η εκλογή του θα προκαλούσε sell-off. Έτερο παράδειγμα είναι η υποψήφια Ελίζαμπεθ Γουόρεν, η οποία για τον ενεργειακό κλάδο θα ήταν κόλαφος.

Στην ιστορία των ΗΠΑ, πολύ σπάνια ένας πρόεδρος χάνει και επίσης ακόμα πιο σπάνια μετοχικά η χρονιά είναι αρνητική. Συνεπώς, η πορεία του S&P 500 θα είναι βαρόμετρο για την τελική επικράτηση.

Ομαδικές αγωγές κατά της Booking από Ελληνες ξενοδόχους

Ομαδικές αγωγές κατά της Booking από Ελληνες ξενοδόχους Κτηματολόγιο: Απορρίφθηκαν οι προσφυγές για το έργο της ψηφιοποίησης

Κτηματολόγιο: Απορρίφθηκαν οι προσφυγές για το έργο της ψηφιοποίησης «Πόλεμος προσφορών» στις γρήγορες συνδέσεις ίντερνετ

«Πόλεμος προσφορών» στις γρήγορες συνδέσεις ίντερνετ Το... θεώρημα της Pythagoras που κέρδισε σε απόδοση το Bitcoin

Το... θεώρημα της Pythagoras που κέρδισε σε απόδοση το Bitcoin  Σκλαβενίτης: Οι big business του μεγαλύτερου εργοδότη της χώρας

Σκλαβενίτης: Οι big business του μεγαλύτερου εργοδότη της χώρας Νέος πρόεδρος του ΣΥΡΙΖΑ ο Σωκράτης Φάμελλος, δεν πάει σε 2ο γύρο ο Πολάκης

Νέος πρόεδρος του ΣΥΡΙΖΑ ο Σωκράτης Φάμελλος, δεν πάει σε 2ο γύρο ο Πολάκης Εισηγμένες: Σήμα για παχυλά μερίσματα από τα κέρδη της χρονιάς

Εισηγμένες: Σήμα για παχυλά μερίσματα από τα κέρδη της χρονιάς Μέρισμα 8,5 εκατ. ευρώ στη CVC από τη ΔΕΛΤΑ

Μέρισμα 8,5 εκατ. ευρώ στη CVC από τη ΔΕΛΤΑ Νέα εξαγορά από την οικογένεια Σκλαβενίτη

Νέα εξαγορά από την οικογένεια Σκλαβενίτη  Μετρό Θεσσαλονίκης: Ντεμπούτο μετά από 18 χρόνια και με κόστος 3 δισ. ευρώ

Μετρό Θεσσαλονίκης: Ντεμπούτο μετά από 18 χρόνια και με κόστος 3 δισ. ευρώ