Ο τίτλος του ΟΤΕ θα πρέπει να αρχίσει να δίνει πιο δυνατό στίγμα στην εγχώρια αγορά μετοχών, αν κρίνουμε από την πορεία των ομολόγων του. Η αφορμή ίσως είναι τα αποτελέσματα του δεύτερου τριμήνου και το guidance της διοίκησης για το 2016.

Οι αποδόσεις των ομολόγων του ΟTΕ κινούνται σε χαμηλό διετίας, αλλά η τιμή της μετοχής της στο ταμπλό του Χ.Α. δεν έχει ακολουθήσει σε καμία περίπτωση το ράλι των σταθερών τίτλων του Οργανισμού. Η απόδοση στη λήξη των τριών διαπραγματεύσιμων ομολόγων του ΟTΕ διαμορφώνονται πλέον στο 2,15% και 2,68%, αντίστοιχα ενώ στα μέσα Φεβρουαρίου π.χ. οι αποδόσεις είχαν διαμορφωθεί σε 5,6% 7,8% και 7,1% αντίστοιχα για τις λήξεις του 2016, 2019 και 2020.

Από την αρχή του έτους, η απόδοση του ΟΤΕ στο ταμπλό του Χ.Α. απογοητεύει, αφού διαμορφώνεται σε αρνητικό έδαφος της τάξεως του -6%. Πλην των τραπεζών, σημειώνει την έκτη χειρότερη απόδοση απ' όλες τις μετοχές του δείκτη υψηλής κεφαλαιοποίησης, ενώ ο δείκτης FTSE/Athex Large Cap για το ίδιο χρονικό διάστημα κινείται στο -17% και ο Γενικός Δείκτης -10%.

Οι μακροπρόθεσμες, όμως, προοπτικές για τη μετοχή του Οργανισμού εμφανίζονται ιδιαίτερα ευνοϊκές. Oι επικείμενοι καταλύτες θα είναι η διάθεση του μεριδίου 5% που ελέγχει το Ελληνικό Δημόσιο, αλλά και οι επιστροφές μερισμάτων στους μετόχους του, οι οποίες είναι πολύ πιθανό να ξεπεράσουν τις εκτιμήσεις της αγοράς, βάσει των ελεύθερων ταμειακών ροών που παράγει η εταιρεία.

Στο πρώτο εξάμηνο, οι ταμειακές ροές της εταιρείας προσέγγισαν τα 150 εκατ. ευρώ ενώ ο καθαρός δανεισμός μειώθηκε 30% στα 736,4 εκατ. ευρώ σε σχέση με το ίδιο διάστημα πέρυσι. Το guidance της διοίκησης κάνει λόγω για 500 εκατ. ευρώ ελεύθερες ταμειακές ροές για φέτος, εξαιρουμένων των προγραμμάτων εθελούσιας αποχώρησης, των έκτακτων εξόδων και των πληρωμών για άδειες φάσματος.

H αγορά, στα τρέχοντα επίπεδα αποτίμησης του οργανισμού φαίνεται να υποεκτιμά τη μεσοπρόθεσμη δυναμική της μερισματικής πολιτικής που μπορεί να ακολουθήσει η εταιρεία. Σύμφωνα με τις τρέχουσες εκτιμήσεις των αναλυτών, ο ΟΤΕ θα μπορούσε να επιστρέψει σχεδόν το ήμισυ της τρέχουσας κεφαλαιοποίησης του, δηλαδή πάνω από 2 δισ. ευρώ, με μορφή μερισμάτων έως το 2020, διατηρώντας το δείκτη καθαρού χρέους προς λειτουργικά κέρδη (Net Debt to EBITDA) αμετάβλητο στη μισή φορά.

Οι προβλέψεις και η αποτίμηση της εταιρείας

Σύμφωνα με τα στοιχεία της Factset, οι προβλέψεις των αναλυτών για το 2016 κάνουν λόγο για μια σταθεροποίηση των πωλήσεων στα επίπεδα του 2015 και τα καθαρά κέρδη να αυξάνονται σημαντικά σε σχέση με πέρυσι, στα 240 εκατ. ευρώ από 152 εκατ. ευρώ. Οι εκτιμήσεις για το 2017 αναφέρουν ότι το αντίστοιχο μέγεθος θα καταγράψει μια άνοδο της τάξεως του 12,5%, διαμορφούμενο στα 271,3 εκατ. ευρώ. Τα αναπροσαρμοσμένα λειτουργικά κέρδη του ομίλου (EBITDA) για το 2016 προβλέπονται 1.303 εκατ. ευρώ, έναντι 1.343 εκατ. ευρώ για το 2015. Για το 2017, τα κέρδη προ φόρων, τόκων και αποσβέσεων εκτιμώνται σε 1.330 εκατ. ευρώ, ήτοι αύξηση της τάξεως του 2% σε σχέση με τις εκτιμήσεις για το 2016.

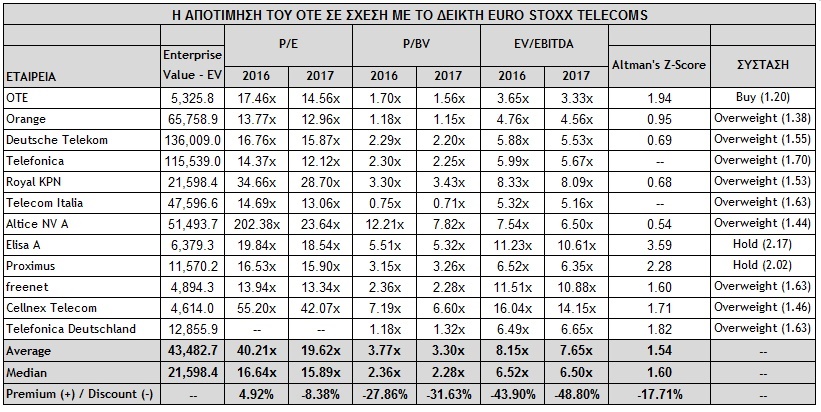

Σε όρους αποτίμησης, η μετοχή του ΟΤΕ σε σχέση με τις ευρωπαϊκές ομοειδείς επιχειρήσεις μπορεί να χαρακτηρισθεί ως «ελκυστική». Πιο συγκεκριμένα, σε σχέση με τις ευρωπαϊκές εταιρείες του δείκτη Euro Stoxx Τelecommunications, ο οποίος περιλαμβάνει 12 εταιρείες από την περιοχή της Ευρωπαϊκής Ένωσης, ο ΟΤE διαπραγματεύεται με σημαντικό discount, σε όρους EV/EBITDA. Χαρακτηριστικά αναφέρουμε ότι ο δείκτης EV/EBITDA του ΟΤE για το 2016 εκτιμάται σε 3,65 φορές, εν συγκρίσει με τις 6,52 φορές για τον ευρωπαϊκό δείκτη.

Παράλληλα, η δανειακή επιβάρυνση του ΟΤΕ (δείκτης Total Debt / EBITDA) είναι από τις χαμηλότερες του ευρωπαϊκού κλάδου, της τάξεως της 1,5 φοράς έναντι 4,1 φοράς για τις 12 εταιρείες του δείκτη. Η αποτίμηση του peer group του ΟΤE σε όρους P/E είναι 16,6 φορές τα κέρδη του 2016 και 15,9 φορές το 2017 έναντι 17,5 φορές για τον ΟΤE φέτος και 14,6 φορές το 2017. Τέλος, η μέση σύσταση των αναλυτών για τον Οργανισμό είναι buy με τη μέση τιμή στόχο στα 11,30 ευρώ ανά μετοχή ή 30% υψηλότερα από τα τρέχοντα επίπεδα διαπραγμάτευσης.

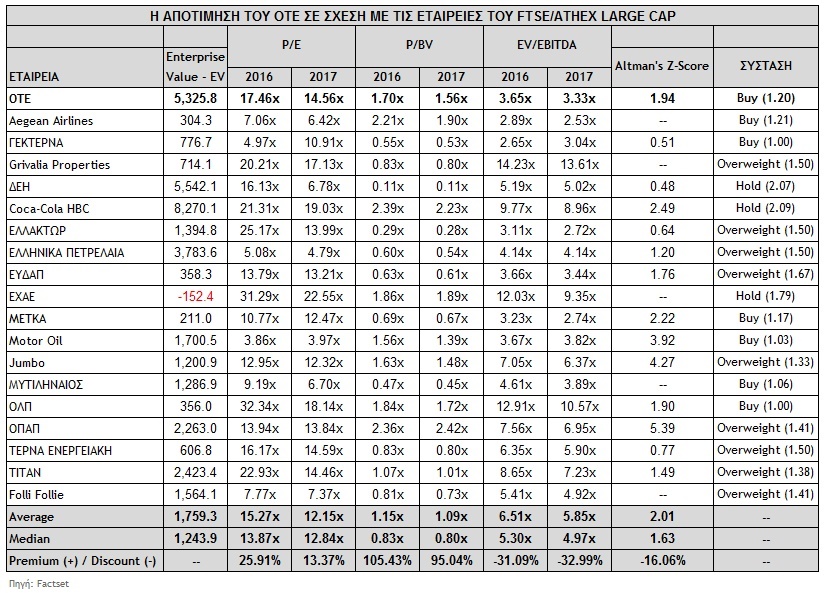

Τέλος, αντίστοιχη εικόνα αποτίμησης εμφανίζει ο ΟΤE και σε σύγκριση με τις επιλογές από την εγχώρια αγορά. Το discount σε σχέση με τον μέσο όρο της αγοράς στο δείκτη EV/EBITDA ανέρχεται σε 30% για το 2016 και 2017. Αντίθετα, σε όρους P/E, η μετοχή του ΟΤE αποτιμάται υψηλότερα από την αγορά με premium της τάξεως του 26% και 13% για φέτος και το 2017.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα