Οι συνεχείς αντλήσεις ρευστότητας από την αγορά έχουν αρνητική επίδραση στις τιμές των ελληνικών μετοχών, ενώ οι γεωπολιτικές αναταραχές στην Ουκρανία επηρεάζουν τις αποδόσεις της ευρωπαϊκής περιφέρειας συνολικά. Ταυτόχρονα, το πολιτικό θερμόμετρο ανεβαίνει στην Ελλάδα εν όψει των διπλών εκλογών κι ο παράγοντας ρίσκο περιορίζει τις ορέξεις για επενδύσεις.

Εν τω μεταξύ, οι εκδόσεις των ελληνικών τραπεζών έχουν επιφέρει σημαντικές αλλαγές και στις μετοχές της υψηλής κεφαλαιοποίησης, αφού εκ των πραγμάτων προκάλεσαν υποχρεωτικό reshuffling στις υπάρχουσες θέσεις των χαρτοφυλακίων.

Η αρνητική πλευρά όμως του νομίσματος μπορεί να έχει μόνο βραχυπρόθεσμη διάρκεια, αφού η μεσοπρόθεσμη εικόνα των ελληνικών τίτλων μπορεί να είναι πιο φωτεινή από όσο δείχνει τώρα, λένε αναλυτές.

Η σαφής προτίμηση της Ελλάδας στα χαρτοφυλάκια των ξένων θεσμικών επενδυτών και ειδικά των long-only, οι οποίοι χτίζουν με ορίζοντα ετών και όχι μηνών, είναι πλέον πρόδηλη. Σε αυτό το πλαίσιο, ιδιαίτερα θετική είναι η πρόσφατη ήπια αναβάθμιση του τραπεζικού τομέα από τη Moody’s, που πλέον δεν βλέπει αρνητικά τις προοπτικές του κλάδου.

Η διάθεση για αύξηση θέσεων σε ελληνικά assets όχι μόνο ανάμεσα στις αναδυόμενες, αλλά και σε σχέση με τις υπόλοιπες αγορές της ευρωπαϊκής περιφέρειας, συνεχίζεται από τους ξένους επενδυτές, αφού οι εκδόσεις που προκύπτουν καλύπτονται με σημαντικό βαθμό υπερκάλυψης και επιβεβαιώνεται ότι η επιθυμία των αγορών για ελληνικούς τίτλους δεν έχει κορεστεί.

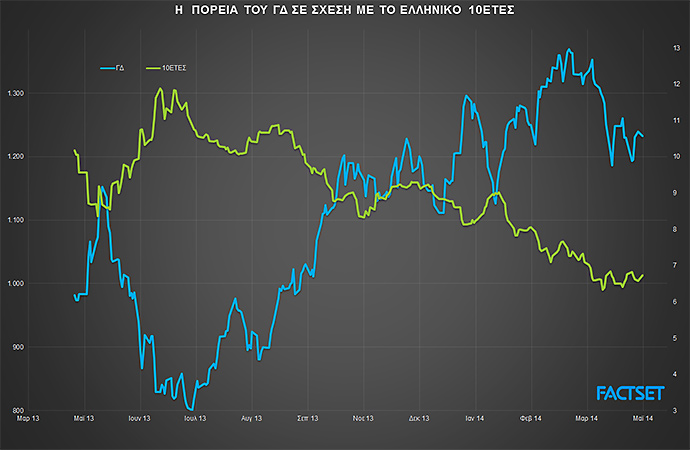

Η πολύ μικρή θέση των ξένων χαρτοφυλακίων στην αγορά μας (σ.σ.: η Ελλάδα είναι η χώρα με τη μικρότερη στάθμιση από τις 21 που συμμετέχουν στον δείκτη MSCI Αναδυόμενων Αγορών), σύμφωνα με τα στοιχεία της EPFR, είναι ο πρώτος κρίσιμος καταλύτης για τη μεσοπρόθεσμη πορεία. Με τόσο μικρή έκθεση, το downside risk στην αγορά εκ των πραγμάτων δεν μπορεί να συγκριθεί με το περιθώριο ανόδου αν οι ξένοι αρχίσουν να μεταστρέφουν την underweight προσέγγισή τους, στοιχείο που έγινε ορατό και στο προηγούμενο σκέλος της αποκόμισης κερδών, που οδήγησε την αγορά ως και τις 1.180 μονάδες ενδοσυνεδριακά τόσο στις 15 όσο και στις 29 Απριλίου.

Η προσέγγιση των επιλεκτικών αγορών που ακολουθούν τα μακροπρόθεσμου ορίζοντα χαρτοφυλάκια είναι η τακτική που ακολουθείται στις τελευταίες συνεδριάσεις, αν και όσο πλησιάζουν οι ευρωεκλογές, το πολιτικό ρίσκο φαίνεται ότι θολώνει τον βραχυπρόθεσμο ορίζοντα και περιπλέκει την εικόνα.

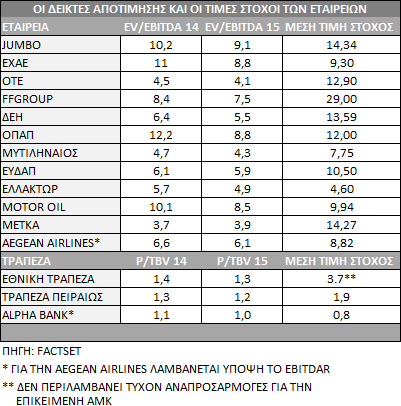

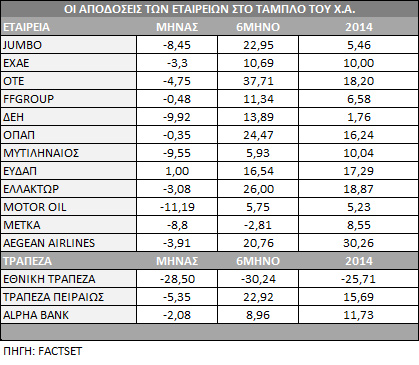

Οι εταιρείες, οι οποίες αποτελούν κατά έναν τρόπο τις υποψήφιες των long-only επενδυτών είναι ΟΤΕ, ΔΕΗ, ΟΠΑΠ, Folli Follie Group, Ελληνικά Χρηματιστήρια, Ελλάκτωρ, Μυτιληναίος, Jumbo, Motor Oil, ΜΕΤΚΑ, ΕΥΔΑΠ και Aegean Airlines, ενώ οι ελληνικές τράπεζες ΕΤΕ, Τράπεζα Πειραιώς και Alpha Bank αλλά και τα warrants τους θα έχουν επίσης αυξημένο ρόλο στο επόμενο χρονικό διάστημα ειδικά μετά και τις 15 Μαΐου που είναι η προγραμματισμένη αναθεώρηση των δεικτών MSCI.

Αυτό φάνηκε και στο μικρό ριμπάουντ της αγοράς από τις 15 έως 22 Απριλίου που η αγορά αντέδρασε με +8% και οι παραπάνω τίτλοι ξεπέρασαν σε αντίδραση και το 15%, ενώ και στη συνεδρίαση της Τετάρτης 30 Απριλίου η μετοχή του ΟΤΕ αντέδρασε με +8,4%, η Motor Oil με +7,2% και η ΜΕΤΚΑ με +5,7%, ο Μυτιληναίος, η ΔΕΗ και η Jumbo με +3,8% και η ΕΧΑΕ με +3,7%.

Οι αποτιμήσεις των μετοχών

Οι αποτιμήσεις των ελληνικών μετοχών σε όρους κερδοφορίας σε πολλές περιπτώσεις δεν αποτυπώνουν την πραγματική τους εικόνα, αφού η βαθιά ύφεση έχει επηρεάσει υπέρμετρα τα οικονομικά αποτελέσματα. Από την άλλη πλευρά, ωστόσο, η Ελλάδα συνολικά συγκρινόμενη με τις αναδυόμενες αγορές της Ευρώπης σε όρους λογιστικής αξίας είναι μία από τις φθηνότερες.

Αν γίνει χρήση ενός συνόλου δεικτών επίδοσης, όπως οι αναθεωρήσεις στην κερδοφορία των εταιρειών το τελευταίο 12μηνο, η μείωση των κερδών από το υψηλό τους το 2007 κι οι αποκλίσεις από τους μέσους δείκτες αποτίμησης 20ετίας P/E και P/BV, η Ελλάδα είναι μία από τις φθηνότερες αγορές με τις μεγαλύτερες δυνατότητες για τα κέρδη.

Το ακόμα πιο θετικό για τις ελληνικές μετοχές είναι ότι εάν τα περιθώρια λειτουργικής κερδοφορίας επιστρέψουν στα προ της κρίσης επίπεδά τους, τότε ο δείκτης P/E για τις μη τραπεζικές μετοχές θα είναι στις περισσότερες επιχειρήσεις μονοψήφιος.

Ειδικά για τους τίτλους των τραπεζών, μετά την ολοκλήρωση των ΑΜΚ, θα μπορούσαν να αποτελέσουν το μεγάλο στοίχημα στο Χ.Α. αφού η αυξημένη στάθμισή τους πλέον και στον MSCI Greece θα έχει τη σημασία της. Με αφορμή το γεγονός ότι ο MSCI EM είναι τραπεζοκεντρικός, οι εισροές προς τις τρεις μετοχές μπορεί να είναι σημαντικές.

Την ίδια χρονική στιγμή, η ελληνική αγορά εμφανίζει μερικές από τις πιο φθηνές μετοχές σε ορισμένους βασικούς κλάδους της οικονομίας που είναι λογικό από την αρχή του 2014 να προσελκύουν το ενδιαφέρον των ξένων θεσμικών επενδυτών.

Η πρώτη περίπτωση είναι η μετοχή της ΔΕΗ, η οποία είναι διαπραγματεύσιμη με μονοψήφιο δείκτη P/E το 2015 και είναι ίσως η φθηνότερη εταιρεία κοινής ωφέλειας στην Ευρώπη. Την ίδια στιγμή, είναι διαπραγματεύσιμη με discount 15% σε επίπεδο EV/EBITDA το 2015 σε σχέση με τη μέση ευρωπαϊκή εταιρεία κοινής ωφέλειας.

Μια ακόμη χαρακτηριστική περίπτωση από την ελληνική αγορά είναι η μετοχή του ΟΤΕ, ο οποίος εκτός του ότι εμφανίζει πολύ μικρότερη μόχλευση έναντι των τηλεπικοινωνιακών εταιρειών της Ευρώπης που κατέχουν κυρίαρχη θέση στον κλάδο τους, το συνδυάζει με δείκτες αποτίμησης της τάξεως των 4,5 φορών σε όρους EBITDA φέτος και χαμηλότερα το 2015.

Πέραν όμως των δύο αυτών μετοχών που τραβούν το επενδυτικό ενδιαφέρον στις τελευταίες συνεδριάσεις, υπάρχουν και άλλες που φαίνεται και αυτές να αποτιμώνται με δείκτες που είναι χαμηλότεροι ή σημαντικά πιο ευνοϊκοί σε σχέση με άλλες ομοειδείς εταιρείες της ευρωπαϊκής αγοράς.

Ο τίτλος της Μέτκα βάσει των προβλέψεων των αναλυτών και των μέσων εκτιμήσεων για τα δύο επόμενα έτη αποτιμάται με δείκτες κερδοφορίας που είναι της τάξεως των 9 φορών, ενώ σε όρους λειτουργικών κερδών λαμβάνοντας υπόψη την αξία της επιχείρησης οι δείκτες αποτίμησης δεν ξεπερνούν τις 4 φορές. Για τη μητρική Μυτιληναίος, ο δείκτης P/E είναι μονοψήφιος και το EV/EBITDA στις 4,7 φορές φέτος.

Για την Ελλάκτωρ, η αποτίμηση του τίτλου σε όρους P/E είναι στις 17 φορές περίπου το 2015 και στις 27 το 2014, αλλά η αποτίμηση σε όρους EV/EBITDA το 2014 είναι στο 5,7.

Η Folli Follie Group συνεχίζει να υπεραποδίδει της αγοράς και αποτελεί βασική επιλογή των ξένων επενδυτών. Ο τίτλος, ταυτόχρονα, είναι διαπραγματεύσιμος με χαμηλότερους πολλαπλασιαστές κερδοφορίας, της τάξεως των 15 φορών για φέτος και των 12,7 φορών το 2015 σε σχέση με ομοειδείς επιχειρήσεις της ευρωπαϊκής αγοράς, ενώ η μέση τιμή-στόχος τίθεται 20% υψηλότερα.

Τέλος, η ΕΥΔΑΠ και η Aegean Airlines είναι δύο από τις πιο πρόσφατες εταιρείες για τις οποίες το ενδιαφέρον από long-only κεφάλαια είναι μεγάλο. Για τη μεν ΕΥΔΑΠ, ο ισολογισμός της αποτελεί μεγάλο δέλεαρ, ενώ η πρόσφατη τοποθέτηση από την Paulson & Co και το Baupost είναι ίσως ενδεικτική. Για την Aegean, η άκρως θετική τουριστική χρονιά που εξελίσσεται σε συνδυασμό με την ελκυστική της αποτίμηση και το γεγονός πλέον ότι είναι η πρώτη επιλαχούσα για τον δείκτη της υψηλής κεφαλαιοποίησης την τοποθετούν στο κάδρο των ξένων επενδυτικών κεφαλαίων.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία