Ανάκαμψη της κερδοφορίας των ελληνικών μετοχών μέχρι το 2020 προβλέπει η Citi με έκθεσή της στις 31 Ιανουαρίου.

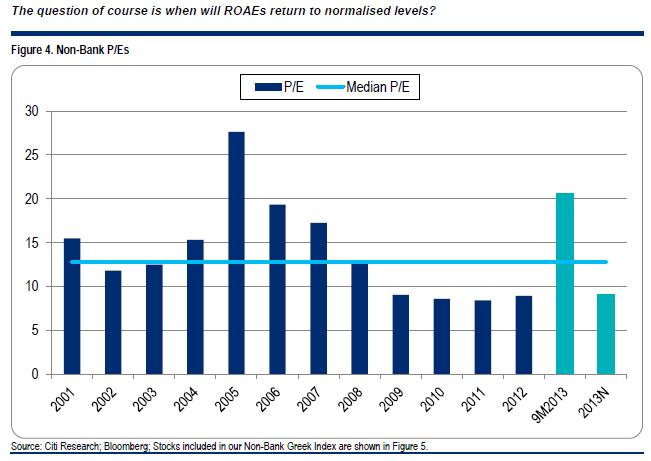

Σύμφωνα με τον διεθνή οίκο, μετά από ράλι 170% από τα χαμηλά του Ιουλίου 2012, οι ελληνικές μετοχές φαίνονται ακριβές έναντι των ιστορικών τους κερδών, όχι όμως και όταν συγκριθεί με βάση την εξομαλυσμένη (normalised) απόδοση μέσων ιδίων κεφαλαίων έναντι των ιστορικών μέσων όρων. Στην πρώτη περίπτωση, η Citi εκτιμά πως οι μη τραπεζικές μετοχές είναι διαπραγματεύσιμες με premium 60%, στη δεύτερη όμως με discount 30%. Παρόμοια είναι η εικόνα και για τις τράπεζες.

Όπως αναφέρει στην έκθεσή της η Citi, η ομαλοποίηση μέχρι το 2020, με βάση μια ιστορική αύξηση κερδοφορίας 10,3% κατά μέσο όρο, θα έφερνε τις μη τραπεζικές μετοχές σε διαπραγμάτευση με discount 36% επί του P/E έναντι του μακροπρόθεσμου μέσου όρου.

Εάν η ομαλοποίηση έρθει το 2025 τότε το discount επί του P/E θα ήταν μόλις 4%.

Η Citi προβλέπει πως θα υπάρξει κάποια αδυναμία μετά από το 20μηνο ράλι. Όπως αναφέρει, οι ελληνικές μετοχές καταγράφουν πτώση 11% από τα υψηλά Ιανουαρίου, ακολουθώντας την πορεία των διεθνών αγορών, γεγονός που θα μπορούσε να συνεχιστεί τους επόμενους μήνες. Ωστόσο, μακροπρόθεσμα ο οίκος θεωρεί πως θα συνεχίσουν να κινούνται υψηλότερα, με τη στήριξη των εισροών επενδύσεων στις αναδυόμενες αγορές και των φθηνών ομαλοποιημένων αποτιμήσεων.

Η Citi προβλέπει πως θα υπάρξει κάποια αδυναμία μετά από το 20μηνο ράλι. Όπως αναφέρει, οι ελληνικές μετοχές καταγράφουν πτώση 11% από τα υψηλά Ιανουαρίου, ακολουθώντας την πορεία των διεθνών αγορών, γεγονός που θα μπορούσε να συνεχιστεί τους επόμενους μήνες. Ωστόσο, μακροπρόθεσμα ο οίκος θεωρεί πως θα συνεχίσουν να κινούνται υψηλότερα, με τη στήριξη των εισροών επενδύσεων στις αναδυόμενες αγορές και των φθηνών ομαλοποιημένων αποτιμήσεων.

Ο οίκος χαρακτηρίζει τον ΟΤΕ κορυφαία επιλογή, λέγοντας πως συνεχίζει να τηρεί θετική στάση για την ανταγωνιστική του θέση, που μετά την κρίση έχει γίνει ένας πολύ πιο αποδοτικός τηλεπικοινωνιακός πάροχος με ισχυρότερο ισολογισμό, χαμηλότερη βάση κόστους και καλύτερες ευκαιρίες.

Περιορισμένο περιθώριο ανόδου

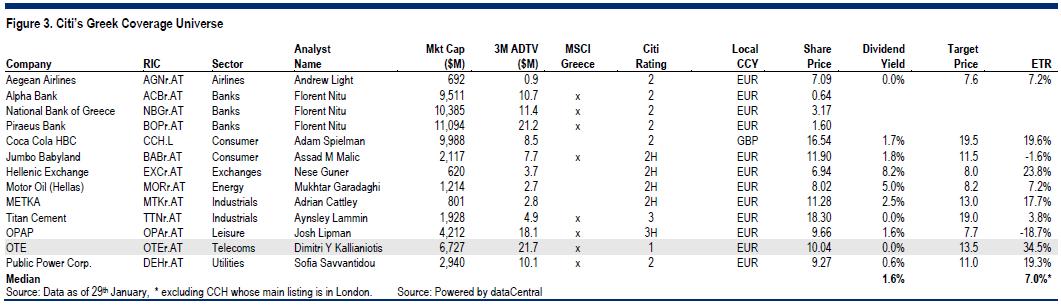

Οι αξιολογήσεις και οι τιμές-στόχοι που δίνουν οι αναλυτές της Citi για τις ελληνικές μετοχές που καλύπτουν υποδηλώνουν περιορισμένο περιθώριο ανόδου.

Όπως επισημαίνει ο οίκος, το μέσο περιθώριο ανόδου για τις ελληνικές μετοχές που καλύπτει (universe) είναι μόλις 7% συμπεριλαμβανομένων των μερισμάτων, ή 11% με βάση τη στάθμιση της κεφαλαιοποίησής τους.

Συγκεκριμένα, η μετοχή του ΟΤΕ είναι η μόνη για την οποία δίνεται σύσταση «buy», με τιμή-στόχο τα 13,5 ευρώ ανά μετοχή.

Σύσταση «neutral» δίνεται για τις μετοχές των Aegean Airlines (τιμή-στόχος 7,6 ευρώ), Coca Cola HBC (19,5 στερλίνες), Jumbo (11,5 ευρώ), ΕΧΑΕ (8 ευρώ), Motor Oil (8,2 ευρώ), ΜΕΤΚΑ (13 ευρώ) και ΔΕΗ (11 ευρώ). Σύσταση «neutral» δίνει επίσης για τις μετοχές των Alpha Bank, Εθνικής Τράπεζας και Τράπεζας Πειραιώς, χωρίς να δίνει τιμή-στόχο.

Αντιθέτως, «sell» συνιστά για τις μετοχές της Τιτάν (τιμή-στόχος 19 ευρώ) και του ΟΠΑΠ (7,7 ευρώ).

* Δείτε τον πίνακα σε μεγαλύτερη ανάλυση στη δεξιά στήλη "Συνοδευτικό Υλικό".

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία