Καθώς η ελληνική οικονομία σταθεροποιείται, η JP Morgan θεωρεί ότι τα ελληνικά τραπεζικά warrants αποτελούν έναν «επενδύσιμο, ρευστό και φθηνό τρόπο συμμετοχής στην ελληνική ανάκαμψη».

Τα warrants τοποθετήθηκαν από το ΤΧΣ στην ιδιωτική επενδυτική βάση στο πλαίσιο της διαδικασίας ανακεφαλαιοποίησης των ελληνικών τραπεζών, σημειώνει ο οίκος. Τα warrants αυτά είναι μακροπρόθεσμης λήξης bermudan call options (είναι δηλαδή δικαιώματα που εξαρτώνται από την εκπλήρωση ορισμένων όρων) επί μετοχές τραπεζών που κατέχει το ΤΧΣ - μεταξύ των οποίων της Alpha Bank, της Τράπεζας Πειραιώς και της Εθνικής Τράπεζας.

Σημειώνεται πως πρόσφατα η JP Morgan γνωστοποίησε την εκ νέου κάλυψη των μετοχών των Alpha (overweight), Πειραιώς (overweight) και Εθνικής (underweight).

Η αποτίμηση

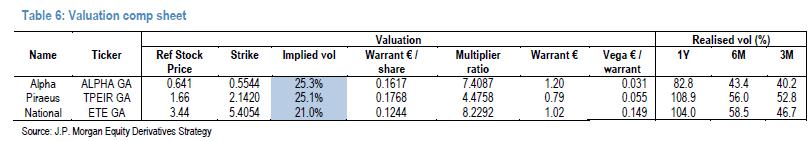

Για την αποτίμηση των ελληνικών τραπεζικών warrants, η δομή των οποίων και τα χαρακτηριστικά τα κατατάσσουν σε τύπου bermudan, η JP Morgan εφαρμόζει το υπόδειγμα Black-Scholes για την αποτίμηση των options ευρωπαϊκού τύπου, με τιμή άσκησης την τιμή της τελευταίας περιόδου.

Ο αμερικάνικος οίκος καταλήγει στο συμπέρασμα ότι τα warrants των τριών τραπεζών είναι φθηνά και προσφέρουν καλύτερη σχέση κινδύνου-απόδοσης από τις μετοχές των τραπεζών.

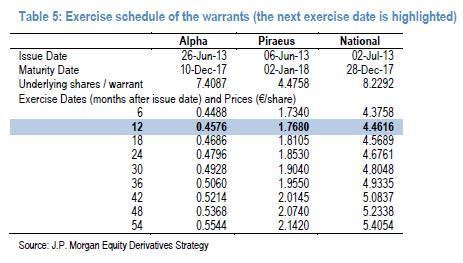

Προτείνει στους επενδυτές που θέλουν να αποκτήσουν θέση να προτιμήσουν τα warrants και στους κατόχους μετοχών να αλλάξουν τη θέση τους με warrants. Με τη χρηση implied volatility της τάξεως του 25% για την Alpha Bank και την Πειραιώς και 21% για την ΕΤΕ και με τιμές άσκησης 0,5544 για την Alpha, 2,1420 για την Πειραιώς και 5,4154 ευρώ για την ΕΤΕ, η JP Morgan αποτιμά τα warrants στο 1,20 ευρώ για την Alpha, στο 0,79 ευρώ για την Πειραιώς και στο 1,02 ευρώ για την ΕΤΕ.

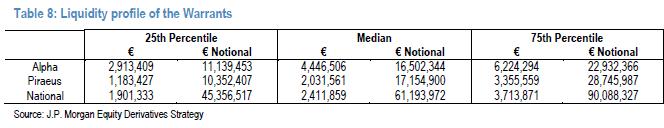

Με την πάροδο του χρόνου, καθώς όλο και περισσότερα warrants θα μετατρέπονται σε μετοχές (περίπου το 2% των warrants της Alpha Bank έχει ήδη ασκηθεί), η ρευστότητα των κοινών μετοχών θα βελτιωθεί σε σχέση με τα warrants, και η αποτίμηση των υπόλοιπων warrants θα συγκλίνει με τη δίκαιη αποτίμηση.

Ωστόσο, αυτή η «φθήνια» εκτιμάται ότι θα αντιπροσωπεύσει και ευκαιρίες για τους επενδυτές τάσης (directional investors). Στην ανάλυσή της η JP Morgan δείχνει πως τα warrants παρουσιάζουν καλύτερο λόγο ρίσκου/ανταμοιβή σε σχέση με τη διατήρηση θέσης long στις κοινές μετοχές. Έτσι, οι long επενδυτές θα πρέπει να εξετάσουν είσοδο μέσω αγοράς warrants, ενώ για τους υφιστάμενους κατόχους τραπεζικών μετοχών συνιστάται αλλαγή από μετοχές σε warrants.

Όπως επισημαίνει ο οίκος, τα warrants προσφέρουν ένα «κυρτό προφίλ», με τους λόγους περιθωρίου ανόδου έναντι του περιθωρίου πτώσης να κυμαίνονται από 1,4x έως 2,5x. Η Εθνική Τράπεζα έχει τον υψηλότερο λόγο, αφού είναι πιο out of the money, ενώ το αντίθετο ισχύει για την Alpha Bank. Οι υποθετικές αποδόσεις των warrants αξιώνουν ότι ο όγκος των warrants παραμένει σταθερός. Από την άλλη, το κόστος διαχρονικής διατήρησης θέσης (cost of carry) επί των warrants, υποθέτοντας πως οι μετοχές και ο όγκος παραμείνουν αμετάβλητα σε έναν χρόνο, είναι επίσης χαμηλό και κυμαίνεται μεταξύ του 1,5% και του 2,6%.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία