Η συνεχιζόμενη πρόοδος στον ελληνικό τραπεζικό τομέα που ενισχύει την ανθεκτικότητά του ήταν σημαντικός παράγοντας στην αλλαγή του outlook από «Σταθερό» σε «Θετικό» για την πιστοληπτική ικανότητα του ελληνικού κράτους (BBB-low), εξηγεί η DBRS σε ανάλυσή της.

Ένας πιο ανθεκτικός τραπεζικός τομέας δίνει τη δυνατότητα στις τράπεζες να παρέχουν περαιτέρω πιστώσεις στην οικονομία, εξηγεί. Ο τραπεζικός τομέας μείωσε τα μη εξυπηρετούμενα δάνεια (NPEs) και βελτίωσε την ποιότητα των κεφαλαίων του, χάρη στην αύξηση της κερδοφορίας.

Αναμένουμε ότι αυτή η πρόοδος θα συνεχιστεί στο μέλλον. Επιπλέον, η κυβέρνηση, μέσω του ελληνικού Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ), πιθανότατα θα συνεχίσει τις προσπάθειές της να διαθέσει τις υπόλοιπες συμμετοχές της σε ελληνικές τράπεζες, οδηγώντας σε μια πιο διαφοροποιημένη μετοχική δομή, που μειώνει τις διασυνδέσεις του χρηματοπιστωτικού τομέα με το ελληνικό κράτος.

Ωστόσο, εξακολουθούν να υπάρχουν τρωτά σημεία, κληρονομιά από το παρελθόν, που σχετίζονται με διασυνδέσεις, συμπεριλαμβανομένου του υψηλού ποσού των εγχώριων κρατικών ομολόγων στα βιβλία των τραπεζών καθώς και των μεγάλων κρατικών εγγυήσεων.

Η αποεπένδυση των συμμετοχών του ΤΧΣ, που ανακοινώθηκε ήδη στα τέλη του 2023, ήταν μια θετική εξέλιξη στον κλάδο, καθώς οδήγησε σε πιο διαφοροποιημένες ιδιοκτησιακές δομές, προσέλκυσε ξένους επενδυτές και μείωσε τις διασυνδέσεις με το ελληνικό κράτος. Το ΤΧΣ εκχώρησε πλήρως τις μετοχές του σε Eurobank, Τράπεζα Πειραιώς, Alpha Bank και εν μέρει στην Εθνική Τράπεζα της Ελλάδος (ΕΤΕ) επιστρέφοντας στο δημόσιο περίπου 3 δισ. ευρώ. Πλέον το ΤΧΣ, που είχε μεγάλα μερίδια σε μεγάλες ελληνικές τράπεζες, διατηρεί περίπου 18% στην Εθνική (σ.σ. προετοιμάζεται να διαθέσει μέρος του) και ποσοστό περίπου 72,5% στην Attica Bank.

Μετά την πρόσφατη συγχώνευση της Attica Bank με την Παγκρήτια, το μερίδιο της κυβέρνησης είναι πιθανό να μειωθεί σε περίπου 35%, ενώ η κίνηση πιθανότατα θα βοηθήσει τον δείκτη NPEs του τραπεζικού συστήματος να υποχωρήσει περαιτέρω.

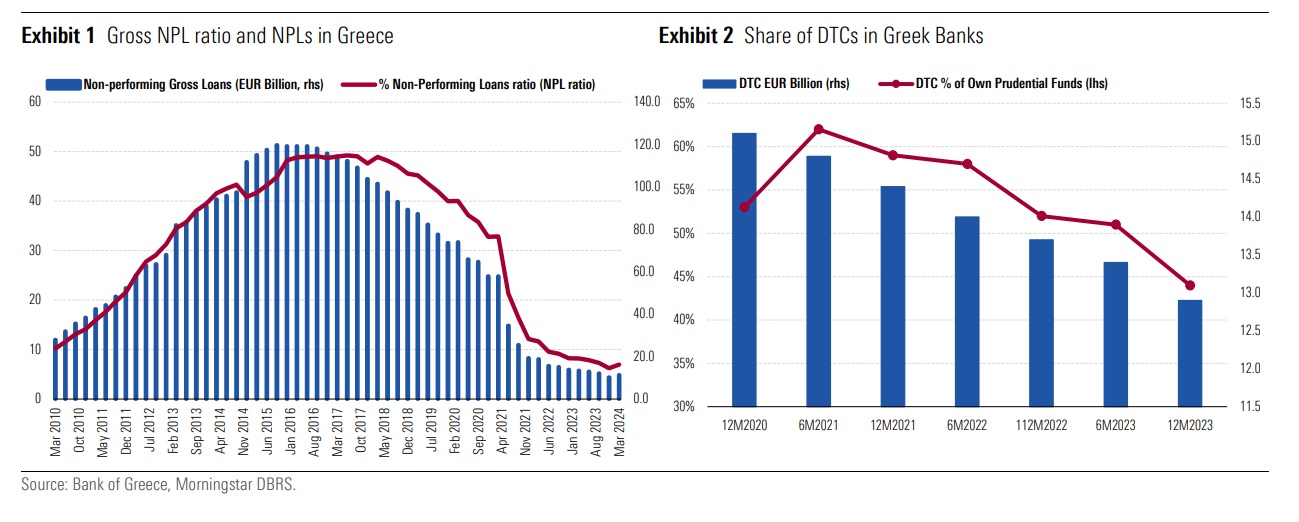

Καθοδηγούμενος κυρίως από τις πωλήσεις και τις τιτλοποιήσεις δανείων στο πλαίσιο του προγράμματος Ηρακλής (HAPS), ο δείκτης NPEs μειώθηκε στο 7% τον Μάρτιο του 2024 από το ανώτατο όριο του 49,2% τον Ιούνιο του 2017 και ο δείκτης NPEs των συστημικών τραπεζών προσεγγίζει αυτόν των ομολόγων της Νότιας Ευρώπης. Ωστόσο, ο δείκτης NPEs των μη συστημικά σημαντικών τραπεζών παραμένει αυξημένος.

Καθώς ο δείκτης NPEs του τραπεζικού τομέα πλησιάζει αυτόν του μέσου όρου της ζώνης του ευρώ, οι τράπεζες πιθανότατα θα ωφεληθούν από την άποψη του χαμηλότερου κόστους χρηματοδότησης, βελτιώνοντας την ικανότητά τους τόσο να παράγουν κέρδη όσο και να παρέχουν πιστώσεις στην οικονομία.

Η σημαντική μείωση των NPEs από τους ισολογισμούς των τραπεζών και η αποεπένδυση στον τραπεζικό τομέα σηματοδοτούν την επιστροφή του ελληνικού χρηματοπιστωτικού τομέα στην κανονικότητα και αναμένεται να διευκολύνει την αυξημένη πρόσβαση σε πίστωση για τα ελληνικά νοικοκυριά και τις επιχειρήσεις. Αυτό μπορεί να στηρίξει την πραγματική οικονομία μέσω επενδύσεων, βελτιώνοντας έτσι τις προοπτικές ανάπτυξης της Ελλάδας.

Η πιστωτική επέκταση προς τις μη χρηματοπιστωτικές εταιρείες αυξήθηκε σε 9,7% ετησίως τον Ιούλιο του 2024 σε σύγκριση με 3,1% ετησίως τον Ιούλιο του 2023. Αυτό είναι το «κλειδί», υπό το πρίσμα της ανάγκης για επιτυχημένη κατανομή των κεφαλαίων του Ταμείου Ανάκαμψης. Μέχρι στιγμής, το τραπεζικό σύστημα έχει διοχετεύσει μόνο 2,2 δισ. ευρώ από 17,7 δισ. ευρώ, αλλά αναμένουμε επιτάχυνση στο μέλλον, γράφει ο οίκος. Η παροχή πιστώσεων σε ελληνικές εταιρείες θα βοηθήσει την Ελλάδα να μειώσει το επενδυτικό της χάσμα με τους ευρωπαϊκούς ομολόγους της.

Τέλος, οι μεγάλες ελληνικές τράπεζες επέστρεψαν στην κερδοφορία και άρχισαν επίσης να διανέμουν μερίσματα, ένα ακόμη σημάδι αποκατάστασης της κανονικότητας για το ελληνικό τραπεζικό σύστημα. Η ισχυρότερη κερδοφορία επέτρεψε στις τράπεζες να μειώσουν το μερίδιο των αναβαλλόμενων φορολογικών πιστώσεων (DTC) στο κεφάλαιό τους στο 44% στο τέλος του 2023, πτώση κατά 8 ποσοστιαίες μονάδες σε σύγκριση με το 2022.

Οι DTC αντιπροσωπεύουν ένα κεφάλαιο χαμηλότερης ποιότητας. Εάν οι τράπεζες συνεχίσουν να διατηρούν υγιή κερδοφορία, ανάλογα με τη μερισματική πολιτική, οι DTC αναμένεται να μειωθούν σταδιακά.

Ωστόσο, παρά τις βελτιώσεις στον τραπεζικό τομέα, εξακολουθούν να υπάρχουν κληρονομικά τρωτά σημεία, συμπεριλαμβανομένου του μεγάλου όγκου εγχώριων κρατικών ομολόγων και κρατικών εγγυήσεων, καταλήγει η ανάλυση.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία