Για να αποσυμπιεστούν οι πληθωριστικές πιέσεις υπάρχουν δύο δρόμοι. Ο ένας είναι να αυξηθεί η προσφορά αγαθών, η οποία θα αυξήσει τον ανταγωνισμό μεταξύ των παραγωγών και τις επιλογές των καταναλωτών.

Ωστόσο οι κεντρικές τράπεζες δεν μπορούν να παράγουν επιπλέον πρώτες ύλες, ενέργεια, προϊόντα, υπηρεσίες. Το μόνο εργαλείο που διαθέτουν είναι η νομισματική πολιτική. Για αυτό ακολουθούν τον δεύτερο δρόμο. Επιχειρούν να μειώσουν την κατανάλωση, έτσι ώστε η μειωμένη ζήτηση να εξωθήσει τους προμηθευτές να χαμηλώσουν τις τιμές, προκειμένου να διαθέσουν την παραγωγή τους.

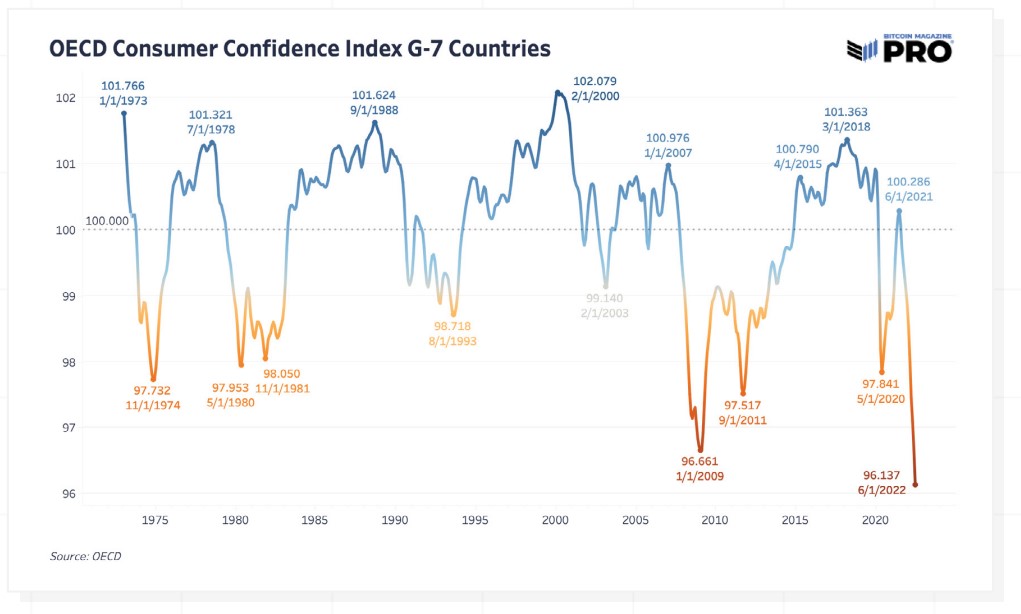

Πράγματι, έχουν καταφέρει να αποθαρρύνουν τους καταναλωτές. Στις 7 κυριότερες βιομηχανικές χώρες (G7), η εμπιστοσύνη των καταναλωτών βρίσκεται στο χαμηλότερο σημείο του στην καταγεγραμμένη ιστορία.

Παρακάτω παρουσιάζονται οι ωριαίες αποδοχές των ΗΠΑ σε πραγματικούς όρους. Είναι φανερό ότι οι εργαζόμενοι βλέπουν τους μισθούς τους να μειώνονται σε πραγματικές τιμές, παρόλο που σε ονομαστικές τιμές αυξάνονται. Η αγοραστική δύναμη δεν είχε πέσει τόσο χαμηλά ούτε στην χρηματοοικονομική κρίση του 2008.

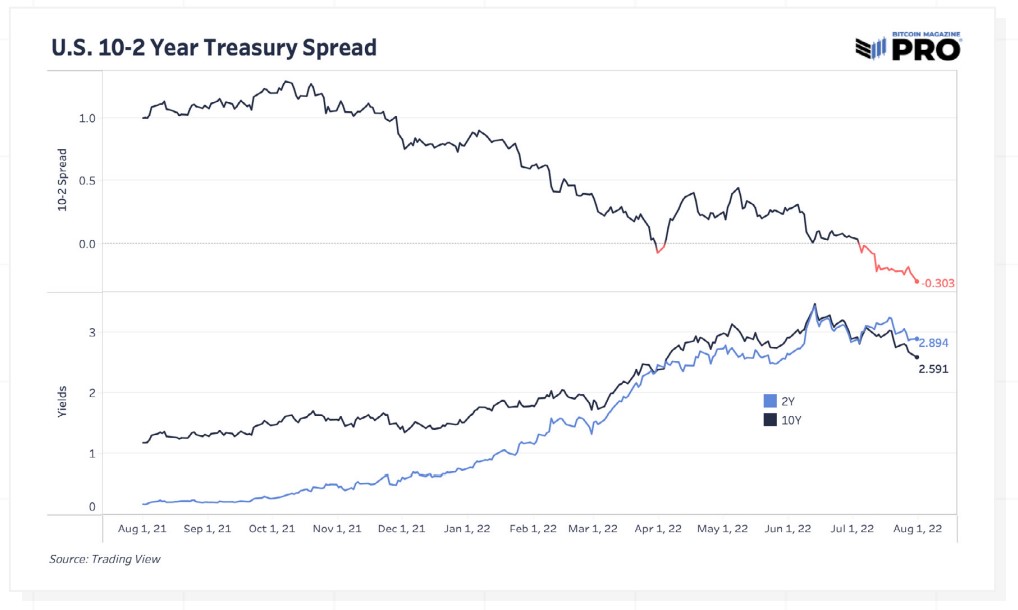

Το δεκαετές ομόλογο δίνει απόδοση μικρότερη του διετούς. Με βάση τα ιστορικά στοιχεία, όποτε συμβαίνει αυτό το φαινόμενο ακολουθεί ύφεση.

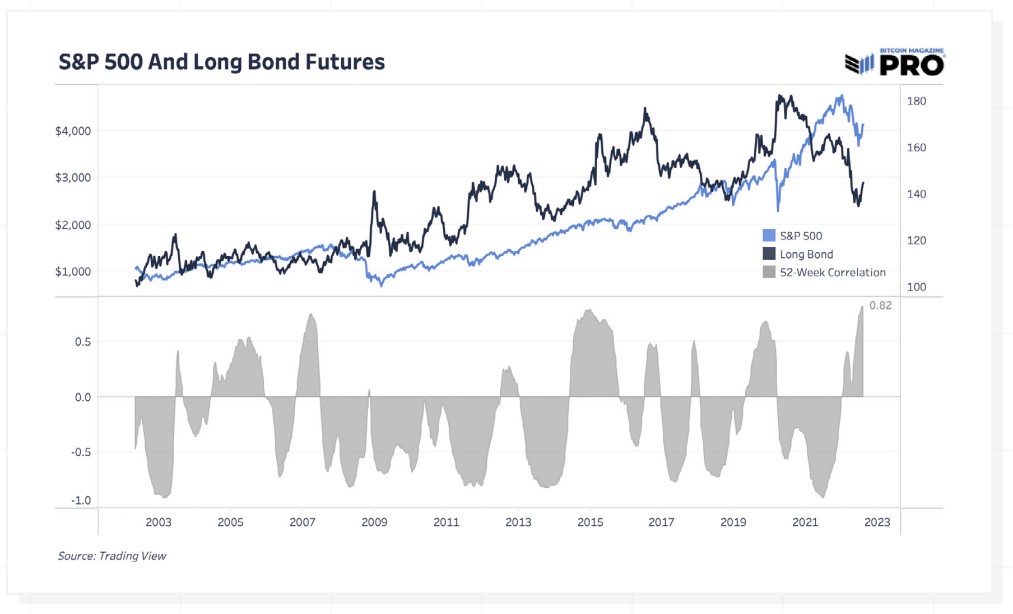

Οι μετοχές και τα ομόλογα κατέγραψαν εξαιρετικά ισχυρή θετική συσχέτιση. Κάτι ανάλογο είχε να εμφανιστεί από τη δεκαετία του 1970.

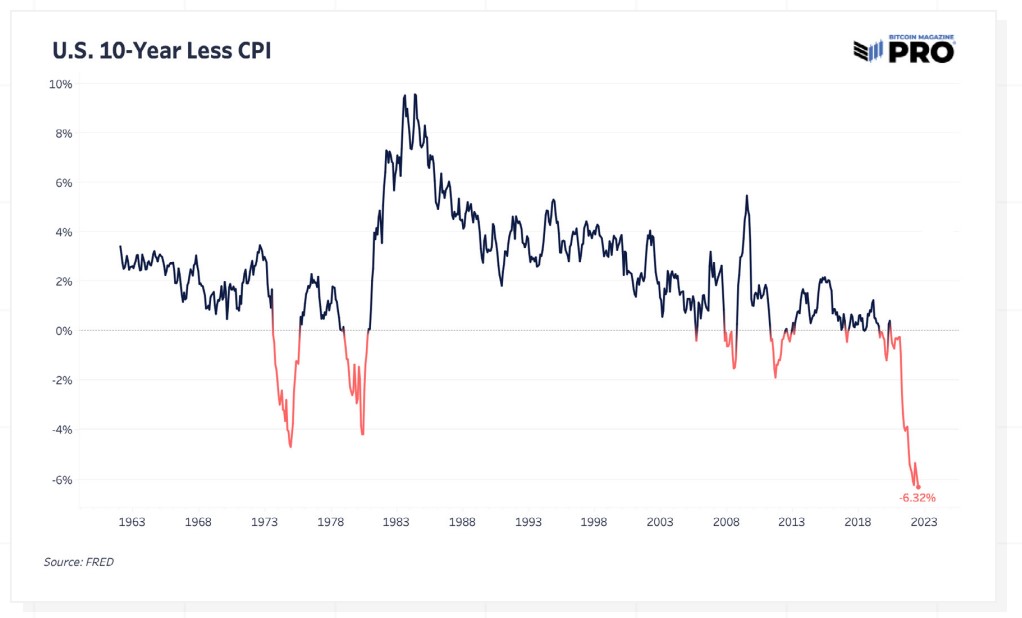

Για πρώτη φορά από τη δεκαετία του 1960 υπάρχουν τόσο αρνητικά πραγματικά επιτόκια στο δεκαετές του αμερικάνικου δημοσίου. Αν συνυπολογίσουμε τον πληθωρισμό η απόδοση είναι -6,32%. Ακόμα και κατά την περίοδο που ακολούθησε το σπάσιμο του κανόνα του χρυσού, δεν ήταν τόσο χαμηλό το ποσοστό.

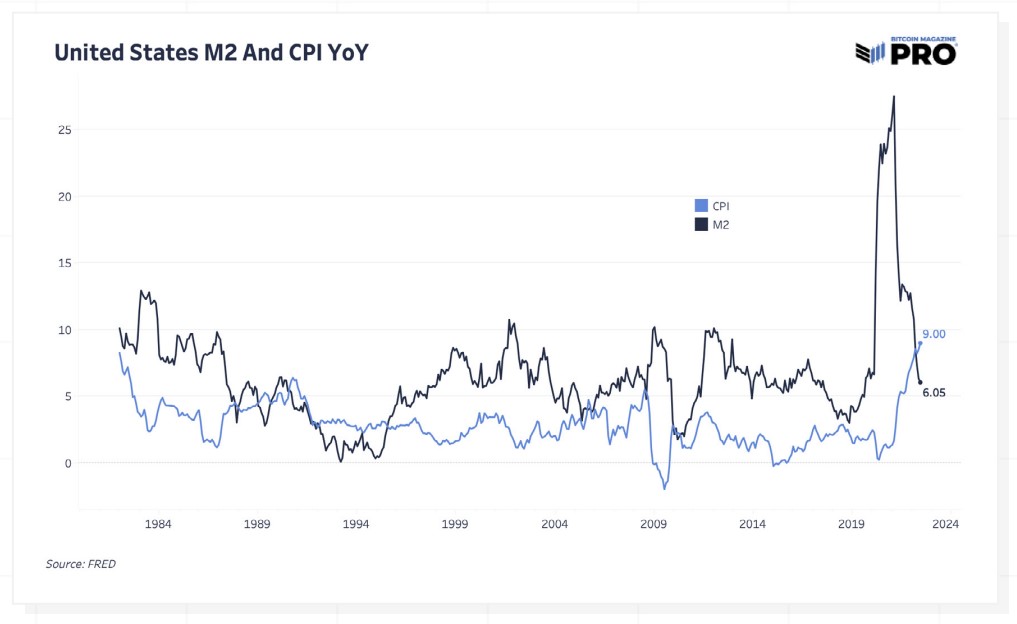

Σχεδόν πάντα τις τελευταίες τέσσερις δεκαετίες, ο δείκτης Μ2 που εκφράζει τη δημιουργία χρήματος βρίσκεται πάνω από τον Δείκτη Τιμών Καταναλωτή. Ο λόγος είναι πως δρουν αποπληθωριστικές δυνάμεις, όπως η αύξηση της παραγωγικότητας εξαιτίας των τεχνολογικών βελτιώσεων, που κάνουν τα προϊόντα φτηνότερα. Αυτό όμως από ότι φαίνεται αλλάζει.

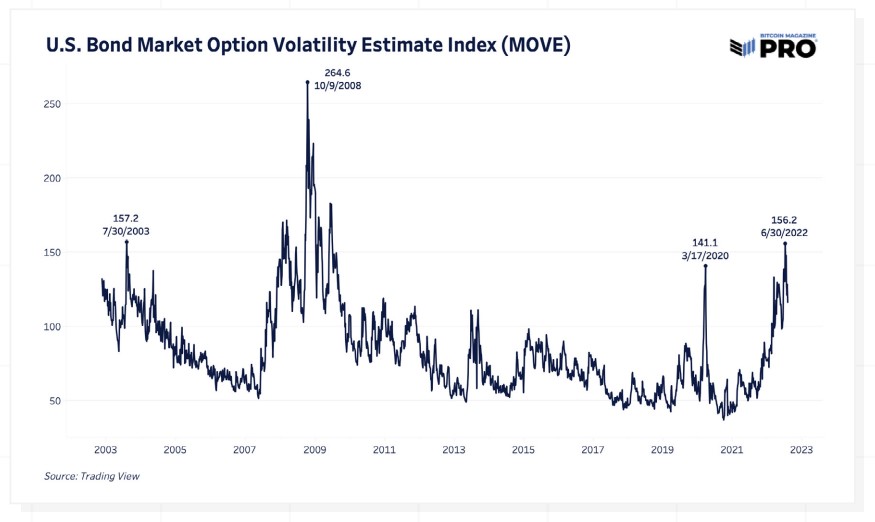

Για την μεταβλητότητα του Bitcoin ακούμε συνέχεια, αλλά αυτό που θα πρέπει να μας ανησυχεί είναι το γεγονός ότι η αγορά με την μεγαλύτερη ρευστότητα στον κόσμο, η οποία είναι των αμερικάνικων ομολόγων, έχει να εμφανίσει τόση αστάθεια από την μεγάλη χρηματοοικονομική κρίση του 2008. Έχει ξεπεράσει καθαρά το αποκορύφωμα του πανικού που επικράτησε εξαιτίας της πανδημίας, τον Μάρτιο του 2020.

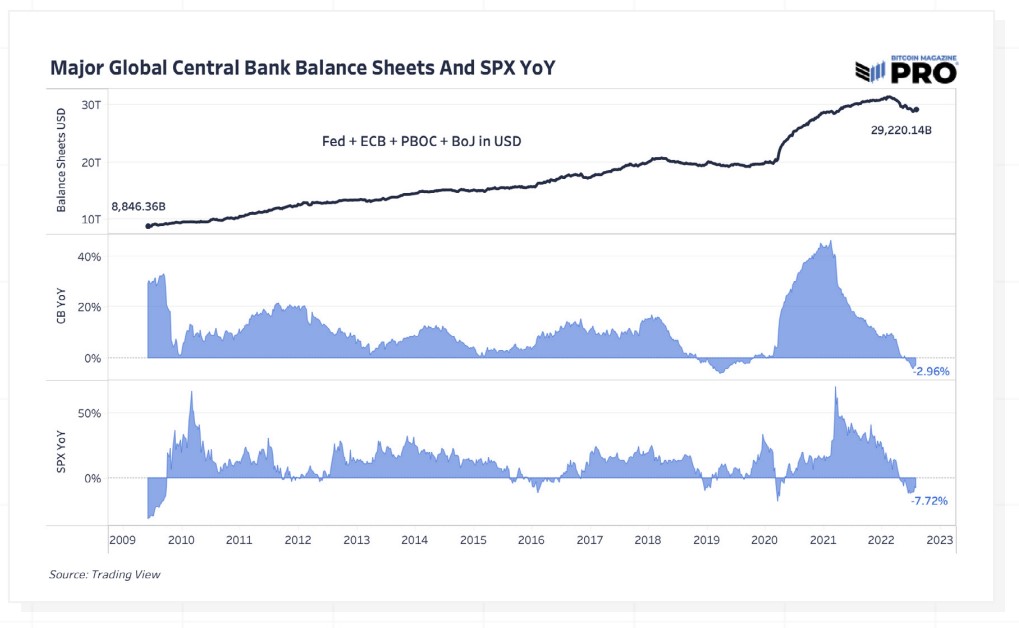

Για το πόσο επηρεάζει την κατεύθυνση των αγορών η έκχυση ρευστότητας από τις κεντρικές τράπεζες έχουμε αναφερθεί άπειρες φορές. Στο παρακάτω διάγραμμα βλέπουμε πως το άθροισμα των ισολογισμών των μεγάλων κεντρικών τραπεζών σχεδόν έχει τετραπλασιαστεί μέσα σε μόλις 12 χρόνια. Μπορούμε να παρατηρήσουμε πόσο μεγάλη είναι η συσχέτιση της ρευστότητας και του S&P 500. Αυτή τη περίοδο που ο πληθωρισμός είναι υψηλά, επιχειρείται αφαίρεση ρευστότητας, για αυτό σημειώνεται η πτώση στις μετοχές.

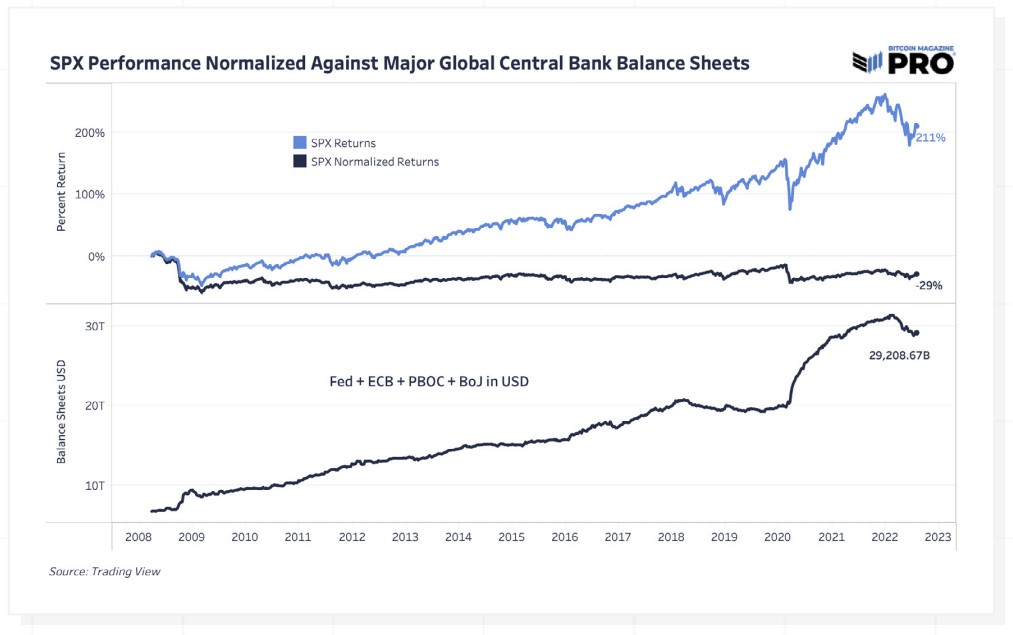

Αν το προηγούμενο διάγραμμα αφήνει κάποια περιθώρια για αμφισβήτηση, το επόμενο ξεκαθαρίζει εντελώς τα πράγματα. Στο πάνω μέρος έχουμε με μπλε την ονομαστική απόδοση του S&P από το 2008 και με μαύρο την πραγματική (αποπληθωρισμένη). Μπορεί κοιτώντας το κλασικό διάγραμμα τιμών να διαπιστώνουμε πως ο δείκτης έχει ανέβει 221%, αλλά στην πραγματικότητα πρόκειται για μαγική εικόνα. Σε αποπληθωρισμένες τιμές έχει χάσει 29%.

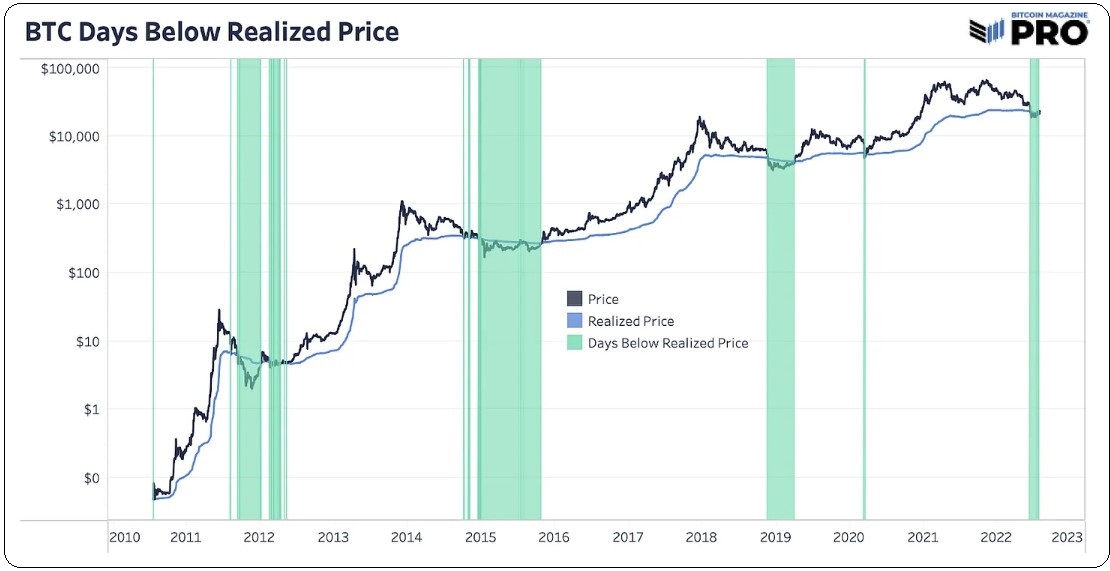

Για να έρθουμε στο Bitcoin, ένας από τους βασικότερους δείκτες αφορά την μέτρηση της «πραγματικής» (realized) τιμής, η οποία υπολογίζει την κεφαλαιοποίηση με βάση την τελευταία τιμή διαπραγμάτευσης κάθε νομίσματος ξεχωριστά. Με τον συγκεκριμένο τρόπο υπολογισμού, τα νομίσματα που μετακινήθηκαν το 2012 για τελευταία φορά, συνεισφέρουν πολύ λιγότερο στην συνολική κεφαλαιοποίηση της αγοράς από τα νομίσματα που κινήθηκαν το 2020. Όπως φαίνεται στο διάγραμμα, βρισκόμαστε στην «υπερπουλημένη» φάση της αγοράς, σύμφωνα με τον συγκεκριμένο δείκτη.

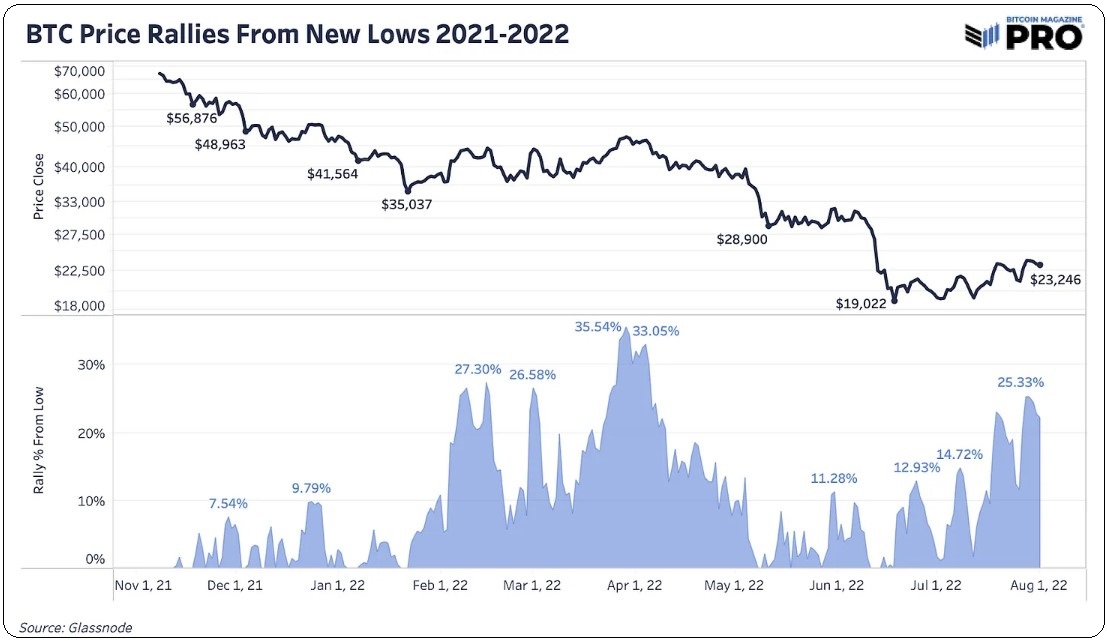

Η παραπάνω ένδειξη σε καμία περίπτωση δεν πιστοποιεί ότι οι τωρινές τιμές αποτελούν οπωσδήποτε αγοραστική ευκαιρία. Σε όλη την περίοδο της πτώσης, από την κορυφή που περασμένου Νοεμβρίου μέχρι σήμερα, τα ράλι «ανακούφισης» έχουν φτάσει μέχρι και το 35% από τα χαμηλά. Τώρα το ποσοστό ανάκαμψης βρίσκεται ήδη στο 25,33%.

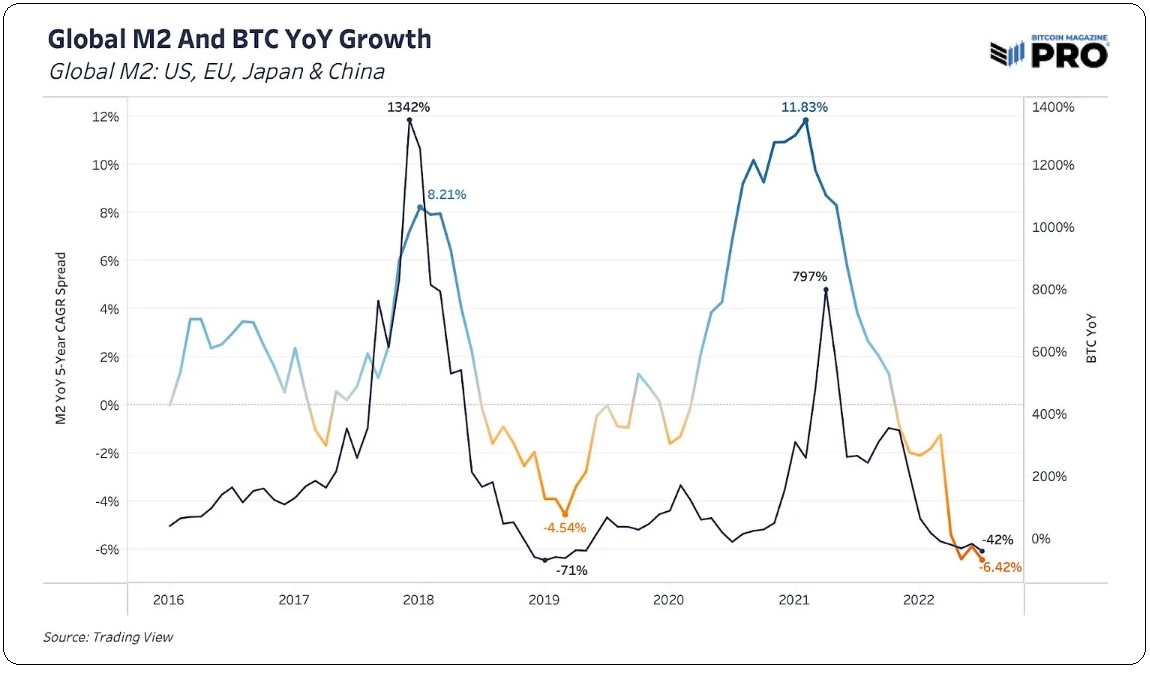

Αφήσαμε το καλύτερο για το τέλος. Το παρακάτω διάγραμμα συγκρίνει τον ρυθμό προσφοράς χρήματος Μ2 από τις μεγάλες κεντρικές τράπεζες, με το ποσοστό αυξομείωσης της κεφαλαιοποίησης του Bitcoin. Η κοινή κατεύθυνση που έχουν είναι πολύ εμφανής και συνεχόμενη για να μπορεί να αποδοθεί σε σύμπτωση. Αποδεικνύεται πως το Bitcoin συμβαδίζει με τον ρυθμό αυξομείωσης του πληθωρισμού.

Όπως βλέπουμε η κορυφή του Δεκεμβρίου 2017, σχεδόν ταυτίζεται χρονικά με την κορυφή του ρυθμού παραγωγής χρήματος από τις κεντρικές τράπεζες. Ένα χρόνο αργότερα που το Bitcoin έφτασε στην κατώτερη τιμή του, στο χαμηλότερο σημείο του βρέθηκε το ποσοστό μείωσης του Μ2. Τον Νοέμβρη του 2021 το κρυπτονόμισμα έφτασε στο ιστορικό υψηλό των 69.000 δολαρίων. Τότε που οι κεντρικές τράπεζες με πρώτη τη Fed είχαν αποφασίσει ότι το είχαν παρακάνει και ήρθε η ώρα να μαζέψουν πίσω τη ρευστότητα που τόσο απλόχερα είχαν διασκορπίσει στο σύστημα.

Το Bitcoin παρόλο που το κατηγορούν ότι έχει αποτύχει ως μέσω διαφύλαξης της αξίας έναντι του πληθωρισμού, στην πραγματικότητα ακολουθεί πιστά τον ρυθμό αύξησης του.

Σεμινάρια και βιβλίο για τα κρυπτονομίσματα

Τα σεμινάρια θα συνεχίσουν ξανά από Σεπτέμβρη. Μπορείτε όμως να προμηθευτείτε το βιβλίο «Το επενδυτικό εγχειρίδιο του Bitcoin» από το https://www.media2day.gr/seminars και στα βιβλιοπωλεία. Οι κάτοικοι του εξωτερικού μπορούν να το παραγγείλουν από το Amazon.

* Το άρθρο δεν αποτελεί προτροπή για αγορά ή πώληση των αναφερόμενων τίτλων. Παρέχεται για πληροφοριακούς και μόνο σκοπούς

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα