Η τελευταία φάση στην πολιτική νομισματικής χαλάρωσης της ευρωζώνης ξεκίνησε χθες με τις πρώτες αγορές εταιρικών ομολόγων από την Ευρωπαϊκή Κεντρική Τράπεζα με φρέσκο χρήμα, στο πλαίσιο του προγράμματος που ανακοινώθηκε τον Μάρτιο.

Οι πιο απαισιόδοξοι βλέπουν το νέο κύμα αγοράς ομολόγων ως ένα ακόμα παράδειγμα απελπισμένων κεντρικών τραπεζιτών που παίρνουν ένα ακόμα μάταιο μέτρο. Μια πιο αντικειμενική άποψη είναι αυτή του κομματιού ενός παζλ που όχι μόνο συνεισφέρει από μόνο του στη νομισματική τόνωση, αλλά βοηθάει τα άλλα κομμάτια να κάνουν καλύτερα τη δουλειά τους.

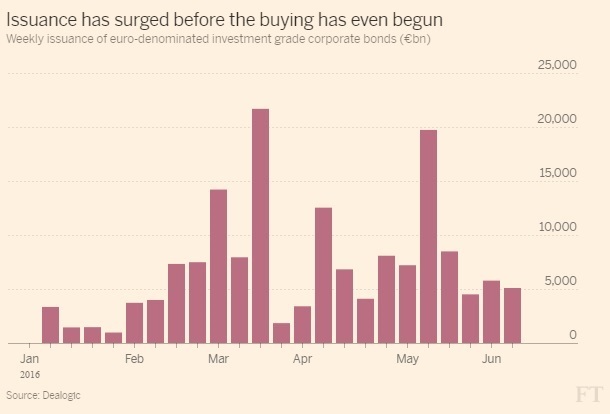

Αν εστιάσει κανείς αποκλειστικά στην εταιρική αγορά ομολόγων, ίσως να μην υπάρχουν πολλά για να ενθουσιάζεται. Οι περισσότερες κινήσεις έχουν ήδη γίνει. Το κόστος δανεισμού για τις ευρωπαϊκές εταιρείες βρίσκεται σε ιστορικά χαμηλά, καθώς έχει ήδη αποτιμηθεί η ζήτηση από τη Φρανκφούρτη. Όπως δείχνει το διάγραμμα είναι οι εταιρείες στην περιφέρεια της ευρωζώνης που απολαμβάνουν τους καλύτερους όρους δανεισμού.

Αν μη τι άλλο, υπάρχει ο κίνδυνος της απογοήτευσης, αν η ΕΚΤ αγοράσει μικρότερη ποσότητα από αυτήν που αναμένουν οι αγορές.

Αλλά η σημασία του προγράμματος αγοράς ομολόγων πρέπει να εκτιμηθεί υπό το πρίσμα όλων των άλλων μέτρων που έχει λάβει η ΕΚΤ και όλων όσα χρειάζεται η οικονομία της ευρωζώνης πέρα από το χαμηλό κόστος χρηματοδότησης των εταιρειών.

Πρώτον, το πρόγραμμα έχει ξεκάθαρα αναζωογονήσει τις εκδόσεις εταιρικών ομολόγων μετά από μια απότομη επιβράδυνση το φθινόπωρο. Αυτό είναι κάτι καλό: ο ευρωπαϊκός επιχειρηματικός τομέας βασίζεται υπερβολικά στα τραπεζικά δάνεια και όσο περισσότερο κινείται στην κατεύθυνση της χρηματοδότησης από την αγορά, τόσο το καλύτερο.

Δεύτερον, καθώς οι επιχειρήσεις εκμεταλλεύονται τους καλύτερους όρους στις αγορές κεφαλαίου, οι τράπεζες που θα τους δάνειζαν μένουν έξω από το παιχνίδι. Αυτό θα οδηγήσει τις τράπεζες να χαλαρώσουν τις πιστωτικές συνθήκες για άλλους πελάτες -τα νοικοκυριά και τις μικρές επιχειρήσεις-, σε μια προσπάθεια να αντισταθμίσουν τον περιορισμό των δραστηριοτήτων τους σε άλλους τομείς. Παρομοίως, οι αγοραστές εταιρικού χρέους, που έχουν μικρότερη απόδοση από την επένδυσή τους, θα ψάχνουν για άλλες επενδύσεις, μεταξύ των οποίων τα χρεόγραφα και τα τραπεζικά δάνεια.

Και οι δύο αυτές συνέπειες θα ενθαρρύνουν τις τράπεζες να διοχετεύσουν περισσότερη χρηματοδότηση σε αυτούς τους δανειστές που δεν έχουν απευθείας πρόσβαση στις αγορές κεφαλαίου.

Τρίτον, η άλλη όψη κάθε προγράμματος αγοράς στοιχείων ενεργητικού είναι ότι αυξάνει τη συνολική ποσότητα του χρήματος στο τραπεζικό σύστημα, από τη στιγμή που η κεντρική τράπεζα χρησιμοποιεί αποθέματα που έχουν δημιουργηθεί από το τίποτα για να πληρώσει τις αγορές της. Και από τη στιγμή που η ΕΚΤ χρεώνει αρνητικά επιτόκια για την πλεονάζουσα ρευστότητα που καταθέτουν σε αυτήν οι τράπεζες, περισσότερα αποθέματα σημαίνουν και περισσότερες «καυτές πατάτες» τις οποίες τα στελέχη των τραπεζών θα προσπαθήσουν να ξεφορτωθούν, με την ανταλλαγή τους με άλλα στοιχεία ενεργητικού στην αγορά (ή όπως φέρεται να εξετάζει η Commerzbank, συσσωρεύοντας ρευστό σε θησαυροφυλάκια).

Με άλλα λόγια, οι περισσότερες αγορές στοιχείων ενεργητικού ενισχύουν την αποτελεσματικότητα της πολιτικής επιτοκίων της κεντρικής τράπεζας (αν και δεν έχει σημασία ποια στοιχεία ενεργητικού θα αγοραστούν με τα νέα αποθέματα, οπότε δεν υπάρχει τίποτα ιδιαίτερο στα εταιρικά ομόλογα).

Το γενικότερο συμπέρασμα είναι ότι με όποιο τρόπο και αν διοχετευτούν περισσότερα χρήματα, μέσω μιας σειράς καναλιών, θα διαχυθούν και θα χαλαρώσουν τις πιστωτικές συνθήκες σε όλο το χρηματοπιστωτικό σύστημα (ακόμα και εκτός ευρώ). Οπότε δεν αποτελεί έκπληξη ότι τα τελευταία προγράμματα που έχει προσθέσει στο ρεπερτόριο της η ΕΚΤ συνέπεσαν και με την πτώση των αποδόσεων των κρατικών ομολόγων.

Το κόστος δανεισμού της γερμανικής κυβέρνησης έχει πέσει σε νέο χαμηλό, με σχεδόν μηδενική απόδοση στον 10ετή τίτλο. Αντίστοιχη πτώση των αποδόσεων καταγράφεται σε όλη την υφήλιο, με κινητήριο μοχλό όχι μόνο την τόνωση από τη Φρανκφούρτη, αλλά και από άλλες κεντρικές τράπεζες, ιδίως της Ιαπωνίας.

Όπως γράφει και ο James Mackintosh στη Wall Street Journal, αυτό σημαίνει ότι παρά τις διαμαρτυρίες για πλήγμα στους αποταμιευτές, όλοι όσοι επένδυσαν σε κρατικά ομόλογα την τελευταία χρονιά έχουν κάνει την τύχη τους: η αξία του 30ετούς κρατικού ιαπωνικού ομολόγου έχει εκτοξευτεί 32% τους τελευταίους έξι μήνες.

Πρόκειται για «τρέλα» όπως λέει ο κ. Mackintosh. Είναι σίγουρα κάτι περίεργο, αλλά δεν υπάρχει τίποτα το παράλογο για αυτές τις τιμές, οι οποίες δεν συνιστούν «φούσκες» αλλά «καυτές πατάτες». Και δεν είναι μόνο περίεργο, είναι και θαυμάσιο, από τη στιγμή που η υποτονικότητα της παγκόσμιας οικονομικής δραστηριότητας και του πληθωρισμού σημαίνει πως χρειάζεται ακόμα περισσότερη τόνωση, για να μπει τέλος στη στασιμότητα και να επιστρατευτεί και πάλι πλήρως η ανθρώπινη προσπάθεια και ευφυΐα.

© The Financial Times Limited 2016. All rights reserved.

FT and Financial Times are trademarks of the Financial Times Ltd.

Not to be redistributed, copied or modified in any way.

Euro2day.gr is solely responsible for providing this translation and the Financial Times Limited does not accept any liability for the accuracy or quality of the translation

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα