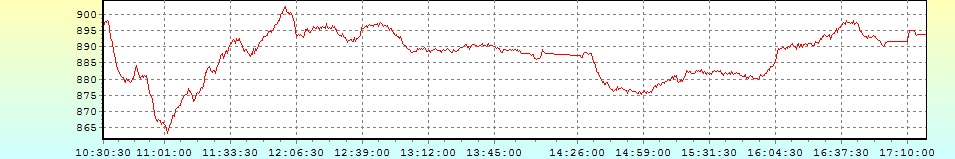

Καθαρά πτωτική συνεδρίαση και η τρίτη της χρηματιστηριακής εβδομάδας, στην οποία μπορεί οι βασικοί δείκτες του Χ.Α. να γλύτωσαν τα χειρότερα, όμως σε καμία περίπτωση δεν τέθηκε εν αμφιβόλω το τελικό αρνητικό πρόσημο του Δείκτη, ο οποίος κινήθηκε στα "κόκκινα" από αρχής μέχρι τέλους.

Παίρνοντας τα πράγματα με την χρονική τους σειρά, η συνεδρίαση είχε ένα "ανατριχιαστικό" ξεκίνημα, καθώς στην υπάρχουσα "ουρά" πωλήσεων, προστέθηκαν κάποια πρώτα "margin calls" τα οποία πολλαπλασίασαν την αρνητική τάση.

Ο Γενικός Δείκτης βρέθηκε να υποχωρεί μέχρι τις 863,21 μονάδες (-4,39%) και ο Τραπεζικός μέχρι τις 102,98 μονάδες (-7,70%). Αξίζει εδώ να σημειωθεί ότι σε περίπτωση που διασπαστεί καθοδικά η ζώνη των 103 - 100 μονάδων, για τον κλαδικό δείκτη των Τραπεζών, οι πιθανότητες νέου ισχυρότερου "sell off" δείχνουν εξαιρετικά ισχυρές.

Ακόμα χειρότερη ήταν η εικόνα στους επιμέρους Δεικτοβαρείς Τραπεζικούς τίτλους, με την μετοχή της Alpha Bank να υποχωρεί μέχρι τα 0,4430 ευρώ (-10,69%), της Eurobank μέχρι τα 0,2150 ευρώ (-8,90%), της Εθνικής μέχρι τα 1,48 ευρώ (-9,20%) και της Πειραιώς μέχρι τα 1,04 ευρώ (-7,14%).

Κάπου εκεί ενεργοποιήθηκαν "αντανακλαστικά επιβίωσης" και με την βοήθεια της ΕΕΕ (κινήθηκε μόνιμα με θετικό πρόσημο), την ανάδυση των Τραπεζικών τίτλων από τα χαμηλά ημέρας και τις βοήθειες από κάποια μη Τραπεζικά blue chips, όπως οι Αεροπορία Αιγαίου (+2,7%), Viohalco (+2,99%), EEE (+0,9%), Folli Follie Group (+1,1%) και ΔΕΗ (+5,17%), επέτρεψαν στον Γενικό Δείκτη να πετύχει κλείσιμο σημαντικά υψηλότερα των 880 μονάδων και στον FTSE25 υψηλότερα των 280 μονάδων, επίπεδα που αποτελούν καίρια σημεία "stop loss", για αρκετούς από όσους παραμένουν εντός Αγοράς.

Ημερήσιο διάγραμμα Γενικού Δείκτη

Από την άλλη και παρά το κλείσιμο της Αγοράς αρκετά υψηλότερα από τα ενδοσυνεδριακά χαμηλά, Εθνικής και Eurobank δεν απέφυγαν να κλείσουν σε νέα ιστορικά χαμηλά, όπως και τα warrants των Εθνικής και Πειραιώς.

Σε κάθε περίπτωση και σύμφωνα με τα συνεχόμενα μηνύματα της Αγοράς, μπορεί κατά την σημερινή συνεδρίαση να απεφεύχθησαν τα χειρότερα, όμως η πτωτική τάση δείχνει κραταιά και το νεώτερο πτωτικό κύμα σε πλήρη εξέλιξη που δεν αποκλείεται να οδηγήσει τους βασικούς δείκτες του Ελληνικού Χρηματιστηρίου, χαμηλότερα από τα χαμηλά του Οκτωβρίου.

Απόλυτα αρνητικές οι ενδείξεις και από την Αγορά ομολόγων, με την απόδοση του Ελληνικού 10ετους να έχει αναρριχηθεί υψηλότερα του 8,5%. Εν τω μεταξύ, η απόδοση των 3ετών Ελληνικών ομολόγων ενισχύεται περισσότερο από 130 μονάδες βάσης, στο 9,757%, που είναι και το υψηλότερο επίπεδο από τον Ιούλιο και πλέον βρίσκεται σε μεγάλη απόσταση από την απόδοση του 10ετούς ομολόγου. Και το 5ετές ομόλογο καταγράφει πλέον μεγαλύτερη απόδοση από τον 10ετή τίτλο. Συγκεκριμένα, η απόδοση του 10ετούς ομολόγου διαμορφώνεται στο 8,216% και του πενταετούς στο 8,633%.

Επίσης, σύμφωνα με τα στοιχεία της Markit, τα 5ετή CDS καταγράφουν άλμα 100 μονάδων βάσης στις 918 μονάδες βάσης.

Σύμφωνα με παράγοντες της Αγοράς η μεταβλητότητα, αλλά και η πτωτική τάση θα συνεχίσουν να τροφοδοτούνται από τις πολιτικές εξελίξεις, ενόψει των Προεδρικών εκλογών και τις πιθανολογούμενες πρόωρες γενικές εκλογές, αν η Κυβέρνηση αποτύχει να εκλέξει τον υποψήφιο στις τρεις ψηφοφορίες. Παρά τη σημαντική πτώση των τιμών οι επενδυτές θα συνεχίσουν να κρατούν συντηρητική στάση για όσο διάστημα το πολιτικό περιβάλλον παραμένει αβέβαιο.

Τι σχολιάζουν οι αναλυτές της αγοράς

Η εγχώρια Χρηματιστηριακή Αγορά έχει πάψει να κινείται βάσει θεμελιωδών και αποτιμήσεων, ούτε καν βάσει προσδοκιών για την Ελληνική Οικονομία, αλλά θα συνεχίσει να παίρνει τάση από τα σενάρια, τις ιδέες και τις φήμες για τις επικείμενες πολιτικές εξελίξεις, επισημαίνει ο Σέργιος Μελαχροινός.

Φαίνεται πως όλο και περισσότεροι επενδυτές επιλέγουν την δημιουργία ρευστότητας, έστω και με απώλειες, καθώς εκτιμούν ότι θα δημιουργηθούν οι συνθήκες για χαμηλότερες αποτιμήσεις.

Η εικόνα της Αγοράς ομολόγων "συνδράμει" στην κακή εικόνα του Ελληνικού Χρηματιστηρίου, κάτι που αποδεικνύει την σημαντική ανησυχία των πιο "επαγγελματιών" επενδυτών.

Οποιαδήποτε πρόβλεψη μπορεί να αποδειχθεί εξαιρετικά επισφαλής, οι τοποθετήσεις στην παρούσα φάση εμπεριέχουν υψηλό επενδυτικό ρίσκο και σύμφωνα με την άποψη του αναλυτή της Solidus Sec. οι επενδυτές που δεν μπορούν να διαχειριστούν τέτοιες καταστάσεις "ειδικών συνθηκών", είναι καλύτερα να επέχουν από την Αγορά.

Οι διεθνείς οικονομικές εξελίξεις

Με μικτά πρόσημα ολοκλήρωσαν την σημερινή συνεδρίαση οι μεγάλες Ασιατικές Αγορές, όπου ξεχώρισε το -2,25% για τον Nikkei και το +2,93% για την Shanghai, μετά τις χθεσινές συντριπτικές απώλειες (τη μεγαλύτερη πτώση από το 2009 μετά την απόφαση της Κυβέρνησης να θέσει πιο αυστηρά κριτήρια για τις εγγυήσεις σε βραχυπρόθεσμα δάνεια).

Έχασαν τα πρωινά τους κέρδη οι Ευρωπαϊκοί δείκτες και γύρισαν στο "κόκκινο", ενώ με απώλειες ξεκίνησε η συνεδρίαση στην Wall Street, με τις μετοχές του Ενεργειακού κλάδου να πιέζονται σημαντικά και τον "μαύρο χρυσό" να κινείται προς νέα χαμηλά 5ετίας.

Στο χαμηλότερο επίπεδο 12 ετών τοποθετεί πλέον ο ΟΠΕΚ την παγκόσμια ζήτηση πετρελαίου. Το καρτέλ των πετρελαιοπαραγωγών Κρατών προχώρησε σε υποβάθμιση των προβλέψεών του για τη διεθνή ζήτηση "μαύρου χρυσού", ενώ παράλληλα εκτινάσσεται η σχιστολιθική παραγωγή στις ΗΠΑ.

Οι τιμές του πετρελαίου θα παραμείνουν χαμηλά τον επόμενο χρόνο, σύμφωνα με την νέα πρόβλεψη της Deutsche Bank, που υποβάθμισε κάθετα τις προβλέψεις για τις τιμές τόσο της Αμερικανικής ποικιλίας αργού WTI, όσο και του Βρετανικού Brent.

Από την άλλη, στην περικοπή αρκετών χιλιάδων θέσεων εργασίας σε όλες τις δραστηριότητες του ομίλου προχωρά η ΒΡ καθώς στοχεύει στη μείωση του ετήσιου κόστους λειτουργίας κατά 1 δισ. δολ τον επόμενο χρόνο.

Επιστρέφοντας στην Ευρώπη, τις προοπτικές ανάπτυξης της Γερμανικής οικονομίας υποβάθμισε το Γερμανικό Ινστιτούτο "RWI".

Συγκεκριμένα, το Ινστιτούτο διατηρεί την πρόβλεψη για ανάπτυξη 1,4% για το 2014 στη Γερμανία και εκτιμά ότι το Γερμανικό ΑΕΠ θα αυξηθεί κατά 0,2% το δ' τρίμηνο σε τριμηνιαία βάση. Για το 2015, όμως, υποβαθμίζει τις προβλέψεις του στο 1,5% από το 1,8%. Σημειώνεται ότι οι προβλέψεις αυτές στηρίζονται στην προϋπόθεση ότι η τιμή του πετρελαίου θα διαμορφωθεί στα 70 δολάρια.

Επιστροφή στο ΧΑ

Επιστρέφοντας στα δικά μας, ο ΟΔΔΗΧ άντλησε 1,3 δισ. από την έκδοση τρίμηνων εντόκων γραμματίων, με το "κουπόνι" της έκδοσης να διαμορφώνεται στο 1,8% (από 1,7% στην προηγούμενη αντίστοιχη έκδοση). Παράλληλα, το "κουπόνι" στην έκδοση των εξάμηνων εντόκων διαμορφώθηκε στο 2,15% (από 2%). Η Χώρα άντλησε 1,625 δισ. ευρώ.

Μικρή αύξηση σημείωσε η εξάρτηση των Ελληνικών Τραπεζών από την ρευστότητα της Ευρωπαϊκής Κεντρικής Τράπεζας τον Νοέμβριο. Όπως προκύπτει από τα μηνιαία στοιχεία της Τραπέζης της Ελλάδος η συνολική ρευστότητα που είχαν αντλήσει τα Ελληνικά Πιστωτικά Ιδρύματα από την ΕΚΤ αυξήθηκε στα 44,9 δισ. ευρώ στο τέλος Νοεμβρίου από 43,9 δισ. ευρώ που ήταν τον Οκτώβριο. Υπενθυμίζεται ότι ο μηχανισμός έκτακτης ρευστότητας (ELA) παραμένει ανενεργός τους τελευταίους μήνες.

"Ακούραστο" δείχνει το μπαράζ των εκτιμήσεων, από διαχειριστές - αναλυτές, με επίκεντρο της διαφαινόμενες πολιτικές εξελίξεις.

"Η πρόσβαση της Ελλάδας στις Αγορές αρχίζει να τίθεται εν αμφιβόλω, καθώς οι αποδόσεις των ομολόγων έχουν πάρει την ανιούσα εν μέσω της πολιτικής αβεβαιότητας που απειλεί την ανάκαμψη της Χώρας", σημειώνει το Bloomberg.

"Στην αναζωπύρωση φόβων σχετικά με το μέλλον της Ευρωζώνης οδηγούν οι εξελίξεις στην Ελλάδα", επισημαίνουν οι "Financial Times" με εκτενές δημοσίευμα που φέρει τον τίτλο "Snap election in Greece reignites fears for eurozone".

Σύμφωνα με το δημοσίευμα, τα πολιτικά προβλήματα της Ελλάδας επανήλθαν ως απειλή στη διεθνή χρηματοπιστωτική σταθερότητα, πυροδοτώντας τη μεγαλύτερη πτώση από τη δεκαετία του 1980 στο Xρηματιστήριο Αθηνών και μετασεισμικές δονήσεις σε όλες τις διεθνείς Αγορές. Όπως σημειώνεται, οι φόβοι για την Ελλάδα τροφοδότησαν ευρύτερη διολίσθηση στα διεθνή Χρηματιστήρια, που είχαν ήδη τρομοκρατηθεί με την κάθετη πτώση στις τιμές του πετρελαίου και τη βουτιά στο Χρηματιστήριο της Κίνας.

"Με δεδομένο το σταθερό προβάδισμα του ΣΥΡΙΖΑ στις δημοσκοπήσεις τους τελευταίους μήνες, είναι πιθανό ότι θα έρθει στην εξουσία αν και δεν είναι σίγουρο ότι είναι σε θέση να σχηματίσει Κυβέρνηση μόνος του χωρίς κάποιου είδους συνασπισμό. Μια Κυβέρνηση συνασπισμού του ΣΥΡΙΖΑ είναι πιθανόν να φέρει νευρικότητα στην Αγορά, δεδομένης της πολιτικής στάσης του σε διάφορα οικονομικά θέματα." αναφέρει η Barclays.

Αβέβαιο παραμένει το αποτέλεσμα των Προεδρικών εκλογών, ενώ οι αρνητικές επιπτώσεις για την Οικονομία από μια πιθανή προσφυγή στις Εθνικές κάλπες ενδέχεται να είναι σημαντικές, σημειώνει η HSBC σε ανάλυσή της.

"Αντιμέτωπη με το 'φάντασμα' της κρίσης έρχεται και πάλι η Ευρωζώνη και αιτία για αυτό είναι για ακόμα μια φορά η Ελλάδα. Την ίδια ώρα, η άνοδος του ΣΥΡΙΖΑ στις δημοσκοπήσεις ενισχύει το ρίσκο αφού το κόμμα της Αξιωματικής Αντιπολίτευσης είναι έτοιμο για σφοδρή σύγκρουση με τους Ευρωπαίους αξιωματούχους εξαιτίας του τελεσίγραφου που έχει δώσει 'διαγραφή χρεών ή έξοδος από το ευρώ'. Η στάση αυτή του ΣΥΡΙΖΑ ενισχύει την πολιτική αστάθεια στη Χώρα. Ωστόσο, αυτό δεν είναι ένα φαινόμενο που υπάρχει μόνο στην Ελλάδα. Και άλλα Κράτη της Ευρωζώνης βρίσκονται στην ίδια κατάσταση θυμίζοντας στους επενδυτές πως η κρίση δεν έχει τελειώσει", σύμφωνα με το δημοσίευμα της "Wall Street Journal".

Στο 60% από 70% μειώνει η Nomura την πιθανότητα πρόωρων εκλογών στην Ελλάδα μετά τις τελευταίες εξελίξεις, αν και σημειώνει ότι με βάση τις δηλώσεις βουλευτών για την πρόθεση ψήφου στην εκλογή Προέδρου της Δημοκρατίας, ενδέχεται να αυξηθεί εκ νέου το ποσοστό. Ο οίκος τονίζει ότι η Προεδρική εκλογή θα είναι ντέρμπι με αβέβαιη έκβαση, καθώς ενώ αναμένεται ότι οι θετικές ψήφοι θα είναι πολύ περισσότερες από τις 155 της Κυβερνητικής πλειοψηφίας, δεν εξασφαλίζονται οι 180. Η Nomura προσδιορίζει ως πιθανότερες ημερομηνίες διεξαγωγής Εθνικών εκλογών την 25η Ιανουαρίου και την 1η Φεβρουαρίου.

Όσον αφορά στην επίσπευση της διαδικασίας για την εκλογή ΠτΔ, ο οίκος σημειώνει ότι η απόφαση ήταν μια αναγκαιότητα και όχι ένδειξη σιγουριάς ότι έχουν διασφαλιστεί οι 180 ψήφοι.

"H επίσπευση των Προεδρικών εκλογών ήταν μια προσχεδιασμένη κίνηση για την οποία είχαν ενημερωθεί οι Ευρωπαίοι Εταίροι" εκτιμά η BETA Sec. Η Κυβέρνηση προχώρησε σε αυτή την κίνηση, σύμφωνα με την ΒΕΤΑ, ώστε να αυξήσει την πίεση στους βουλευτές για τους 180 αλλά και διότι ίσως πιστεύει πως δεν μπορεί να πετύχει μια συμφωνία με την τρόικα.

Επιστρέφοντας στην σημερινή συνεδρίαση και όπως προαναφέρθηκε, ο Γενικός Δείκτης κινήθηκε μόνιμα με αρνητικό πρόσημο υποχωρώντας μέχρι τις 863,21 μονάδες (-4,39%). Στις 17.00 είχε αναρριχηθεί στις 891,79 (-1,22%) και μέσω των τελικών δημοπρασιών έκλεισε στις 893,71 μονάδες με απώλειες 1,01%.

Ο τζίρος μειώθηκε στα 173,7 εκατ. από τα οποία τα 19,7 εκατ. αφορούσαν προσυμφωνημένες συναλλαγές (ΕΥΡΩΒ, ΑΛΦΑ, ΠΕΙΡ, ΕΣΥΜΒ).

Νέα "επίδειξη" συγκεντρωτισμού, καθώς οκτώ τίτλοι (ΑΛΦΑ, ΠΕΙΡ, ΕΤΕ, ΕΥΡΩΒ, ΟΤΕ, ΜΠΕΛΑ, ΟΠΑΠ, ΔΕΗ) "απασχόλησαν" το 83% της συνολικής μικτής αξίας συναλλαγών.

Κακή η τελική εικόνα με 39 ανοδικές μετοχές έναντι 83 πτωτικών, 34 τίτλοι ολοκλήρωσαν την συνεδρίαση με απώλειες μεγαλύτερες του 4%, ενώ όλο και περισσότερες μετοχές οδηγούνται προς νέα ιστορικά χαμηλά.

Από τις μετοχές του FTSE25, μόνιμα με θετικό πρόσημο κινήθηκε ο τίτλος της ΕΕΕ, ενώ δεν ακούμπησαν το θετικό πρόσημο οι ΓΕΚΤΕΡΝΑ, Μέτκα, Μυτιληναίος, ΟΛΠ, ΟΠΑΠ, Τιτάν, Motor Oil, Jumbo. Μέσω των τελικών δημοπρασιών, στο υψηλό ημέρας έκλεισε ο τίτλος της Τέρνα Ενεργειακή.

Δεν σταματούν οι ανακατατάξεις στις πρώτες θέσεις των κεφαλαιοποιήσεων του Χ.Α., με την σειρά αφίξεως να διαμορφώνεται ως εξής: Πειραιώς (6,59 δισ), Alpha Bank (6,26 δισ), ΕΕΕ (6,2 δισ) και Εθνική (5,65 δισ ευρώ).

--ΧΠΑ

Πτωτικών συνεδριάσεων συνέχεια, έστω και αν οι βασικοί δείκτες αναδύθηκαν από τα χαμηλά ημέρας και στην Αγορά Παραγώγων.

Σημαντική μείωση παρουσίασαν οι συναλλαγές, τόσο στο συμβόλαιο του δείκτη, όσο και στα Σ.Μ.Ε. επί μετοχών (38.484 συμβόλαια), ενώ αξίζει να σημειωθεί ότι οι πωλήσεις πύκνωσαν όταν σημειώθηκε η ανοδική αντίδραση της spot Αγοράς.

Το συμβόλαιο του δείκτη υψηλής κεφαλαιοποίησης (συνολικά 17.454, 16.031 για τον Δεκέμβριο, 1.413 για τον Ιανουάριο, 10 για τον Φεβρουάριο και 0 για τον Μάρτιο - τιμή εκκαθάρισης για τον πρώτο μήνα, 287) κινήθηκε μεταξύ 274,25 και 291 μονάδων, διατηρώντας την υπάρχουσα υποτίμηση στο 0,50%.

Ελάχιστος ο αξιοσημείωτος δανεισμός τίτλων (41.008 ΔΕΗ, 28.000 ΟΤΕ), ενώ συνεχίστηκαν οι συναλλαγές στα Σ.Μ.Ε. επί μετοχών με κυριότερες σε ΟΤΕ (1.174), ΔΕΗ (2.720), Alpha Bank (8.784), Εθνική (11.489), Πειραιώς (6.369), Eurobank (2.396), Μυτιληναίο (770), ΟΠΑΠ (663), MIG (856), ΓΕΚ (984), Motor Oil (140), Ελ. Πετρέλαια (313), Μέτκα (218), ΕΧΑΕ (301), Τέρνα Ενεργειακή (321), Jumbo (263), Folli Follie Group (130), Frigoglass (105).

Σύμφωνα με την Alpha Finance, η τεκμαρτή μεταβλητότητα ενός μηνός στα at-the-money δικαιώματα του δείκτη FTSE/ASE Large Cap παρέμεινε στο 48%, ενώ ο όγκος συναλλαγών ήταν στα 790 δικαιώματα (356 calls και 434 puts).

Σύμφωνα με το Χ.Α., δεν αναφέρθηκαν "ανοιχτές" πωλήσεις.

Επίσης δεν σημειώθηκε σημαντικό κλείσιμο θέσης "ανοιχτών" πωλήσεων.

Οι περισσότερο δανεισμένοι τίτλοι, μόνο από OTC καθώς το Χ.Α., πλέον, στην συγκεντρωτική κατάσταση του ΗΔΤ δεν δημοσιεύει τους δανεισμούς από την ΕΧΑΕ, είναι: Alpha Bank (30.071.097 τεμ.), Eurobank (20.232.630 τεμ.), ΔΕΗ (2.057.302 τεμ.), Πειραιώς (24.248.728 τεμ.

Ας σημειωθούν τα 530 δικαιώματα για την Εθνική, από τα οποία τα 30 ήταν δικαιώματα αγοράς, λήξεως Ιανουαρίου, με τιμή εξάσκησης τα 1,60 ευρώ και τα 500 ήταν δικαιώματα πώλησης, ίδιας λήξης και ίδιας τιμής εξάσκησης.