Μετά την πτώση του δείκτη S&P 500 κατά 5,3%, από τις 2.113 μονάδες στις 2.000 μονάδες σε δύο μέρες διαπραγμάτευσης μετά την ψηφοφορία για το "Brexit", ο δείκτης σημειώνει αύξηση 4,9%, ολοκληρώνοντας το δεύτερο τρίμηνο στις 2.099 μονάδες ή 1,6% χαμηλότερα από τα υψηλά του στις 2.132,82 μονάδες.

Το ερώτημα πλέον της αγοράς είναι πού θα πάει η τιμή του δείκτη το επόμενο δωδεκάμηνο, μιας και η σημασία της πορείας του στις λοιπές μετοχικές αγορές είναι βαρύνουσα.

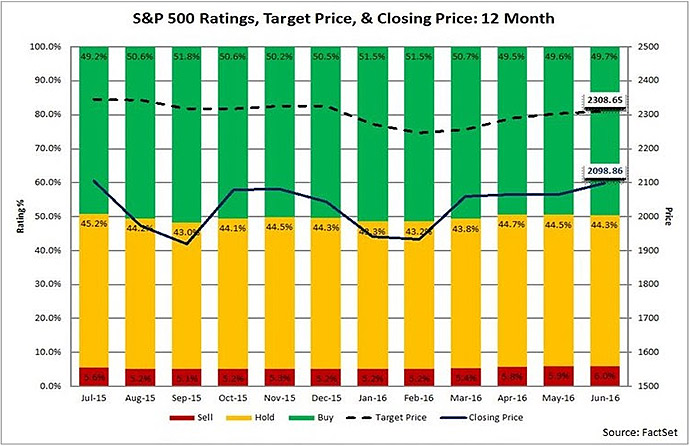

Βάσει των εκτιμήσεων που συλλέγει η Factset, οι αναλυτές προβλέπουν ότι ο δείκτης S&P 500 έχει περιθώριο ανόδου 10% στους επόμενους 12 μήνες. Το ποσοστό αυτό βασίζεται στην προσέγγιση από πάνω προς τα κάτω (bottom up approach), αθροίζοντας δηλαδή τις μέσες εκτιμήσεις για τις τιμές-στόχους που προτείνουν οι αναλυτές για τις όλες τις εταιρείες που συνθέτουν τον αμερικανικό δείκτη.

Στις 30 Ιουνίου, η bottom-up τιμή-στόχος για τον δείκτη S&P 500 ήταν οι 2.308,65 μονάδες ή 10% υψηλότερα από την τιμή κλεισίματος των 2,098.86 μονάδων στο τέλος Ιουνίου.

Στις 30 Ιουνίου, η bottom-up τιμή-στόχος για τον δείκτη S&P 500 ήταν οι 2.308,65 μονάδες ή 10% υψηλότερα από την τιμή κλεισίματος των 2,098.86 μονάδων στο τέλος Ιουνίου.

Το έτερο ερώτημα βέβαια είναι πόσο ακριβείς ήταν στις προβλέψεις τους οι αναλυτές του δείκτη στο πρόσφατο παρελθόν.

Η αλήθεια είναι ότι οι αναλυτές δεν έπεσαν μέσα πέρυσι, αφού για την περίοδο από τον Ιούλιο του 2015 έως τον Ιούνιο του 2016, κατά μέσο όρο, είχαν υπερεκτιμήσει την τελική τιμή κατά 9,7% στο τέλος κάθε μήνα κατά τη διάρκεια του προηγούμενου έτους.

Από την άλλη πλευρά ωστόσο, κατά τη διάρκεια των προηγούμενων πέντε ετών (Ιούλιος 2011-Ιούνιος 2016), ήταν πολύ συνεπείς στην πρόβλεψη της τιμής. Η μέση διαφορά μεταξύ της εκτίμησης που προέκυψε από την bottom-up προσέγγιση με το τέλος του μήνα ήταν μόλις 1,6%. Με άλλα λόγια, οι αναλυτές κατά μέσο όρο είχαν υπερεκτιμήσει την τελική τιμή του δείκτη μόνο κατά 1,6% στο τέλος του κάθε μήνα, κατά τη διάρκεια των τελευταίων πέντε ετών, προβλέποντας αρκετά καλά την πορεία του δείκτη.

Παράλληλα, και παρά το Brexit, οι αναλυτές παραμένουν αισιόδοξοι για τις εταιρείες του δείκτη S&P 500. To 49,7% των συστάσεων στις εταιρείες του δείκτη είναι συστάσεις αγοράς (buy) και μόλις 6% ήταν οι συστάσεις πώλησης (sell). Οι συστάσεις για διακράτηση (hold) ήταν το 44,3%.

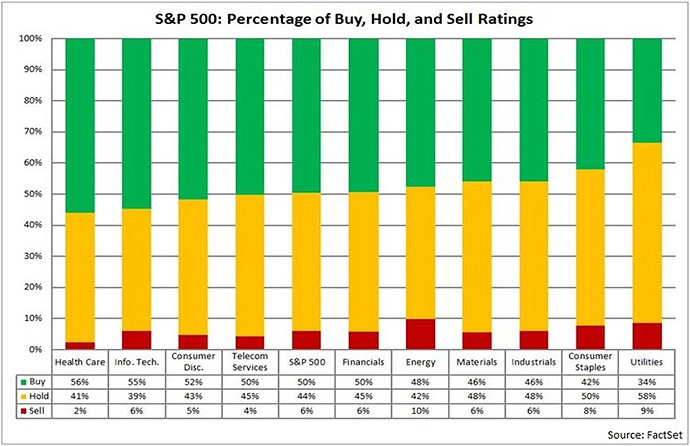

Από τους κλάδους, οι αναλυτές παραμένουν πιο αισιόδοξοι για την υγεία και λιγότερο αισιόδοξοι για τον κλάδο της ενέργειας και των εταιρειών κοινής ωφέλειας.

Ο τομέας της υγείας εμφανίζει το υψηλότερο ποσοστό θετικών συστάσεων (buy) στο 56% στο τέλος του δεύτερου τριμήνου. Στη διάρκεια των τελευταίων 12 μηνών, το μέσο ποσοστό θετικών συστάσεων για τον τομέα της υγείας ήταν στο 60%, το οποίο είναι και το υψηλότερο μεταξύ των δέκα τομέων που συνθέτουν τον δείκτη S&P 500.

Ο έτερος τομέας με τις περισσότερες θετικές συστάσεις είναι ο κλάδος της τεχνολογίας, με 55% συστάσεις buy και μόλις 6% συστάσεις πώλησης. Υψηλά ποσοστά θετικών συστάσεων με μονοψήφια ποσοστά στις συστάσεις πώλησης εμφανίζουν και οι τομείς των μη βασικών καταναλωτικών αγαθών, των τηλεπικοινωνιών και των χρηματοοικονομικών.

Από την άλλη πλευρά, ο τομέας των utilities συνέχισε να έχει το χαμηλότερο ποσοστό θετικών συστάσεων (34%). Κατά τη διάρκεια των τελευταίων 12 μηνών, το μέσο ποσοστό συστάσεων buy και overweight για τον τομέα ήταν 37%, το οποίο είναι το χαμηλότερο μέσο ποσοστό των τομέων που συνθέτουν τον δείκτη S&P 500. Τέλος, τις περισσότερες συστάσεις πώλησης με 10% σημειώνει ο κλάδος της ενέργειας

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Η «10% συν 10%» υπόσχεση της Alpha Bank

Η «10% συν 10%» υπόσχεση της Alpha Bank Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας

Σε ποιες συνοικίες πήραν «φωτιά» τιμές και ενοίκια κατοικίας  Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου

Καλό... 2027 και βλέπουμε για την ολοκλήρωση του Κτηματολογίου Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο

Νέα εθελουσία από ΔΕΗ, συνωστισμός με 1.300 άτομα στην έξοδο