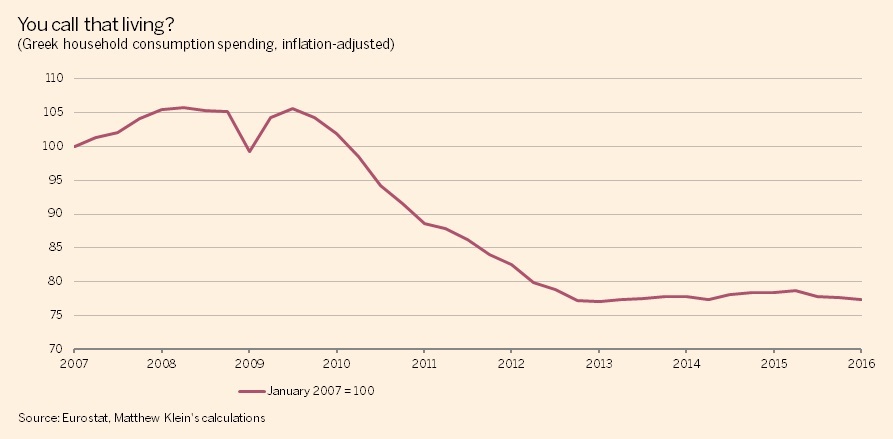

Η κατάρρευση της ελληνικής οικονομίας σχεδόν δεν έχει προηγούμενο. Η πραγματική κατανάλωση των νοικοκυριών έχει υποχωρήσει κατά 27% από τα προ του 2010 υψηλά. Κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης, αυτό το νούμερο έπεσε «μόνο» 6% πριν ανακάμψει:

Ο συνδυασμός μαζικής ανεργίας, μειώσεων μισθών και υψηλότερων φόρων, σημαίνει ότι τα διαθέσιμα εισοδήματα των νοικοκυριών έχουν μειωθεί ακόμη περισσότερο. Προκειμένου να καλύψουν τη διαφορά, οι Έλληνες «τρώνε» από τις καταθέσεις τους. Την περίοδο 2006-2009, το ποσοστό προσωπικής αποταμίευσης ήταν κατά μέσο όρο περίπου 6%. Το 2015, ήταν -6%.

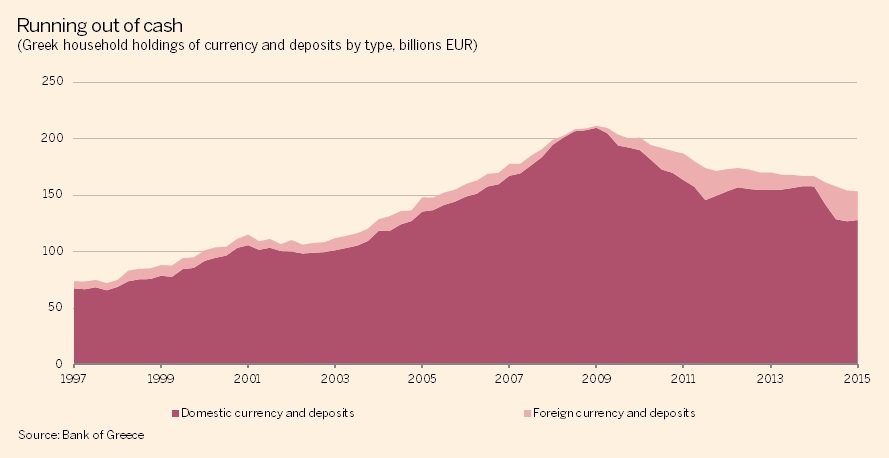

Το μέγεθος της αρνητικής αποταμίευσης από τα μέσα του 2011 και μετά υπονοεί πως τα ελληνικά νοικοκυριά έχουν «ξοδέψει» αποταμιεύσεις αξίας 19 δισ. ευρώ, παρότι το βιοτικό τους επίπεδο έχει καταρρεύσει. Ως μέτρο σύγκρισης, οι χρηματοπιστωτικοί λογαριασμοί που δημοσίευσε η Τράπεζα της Ελλάδος καταδεικνύουν ότι την ίδια περίοδο εξανεμίστηκαν 36 δισ. ευρώ σε τραπεζικές καταθέσεις και μετρητά νοικοκυριών, περιλαμβανομένων καταθέσεων σε ξένες τράπεζες και ξένα νομίσματα:

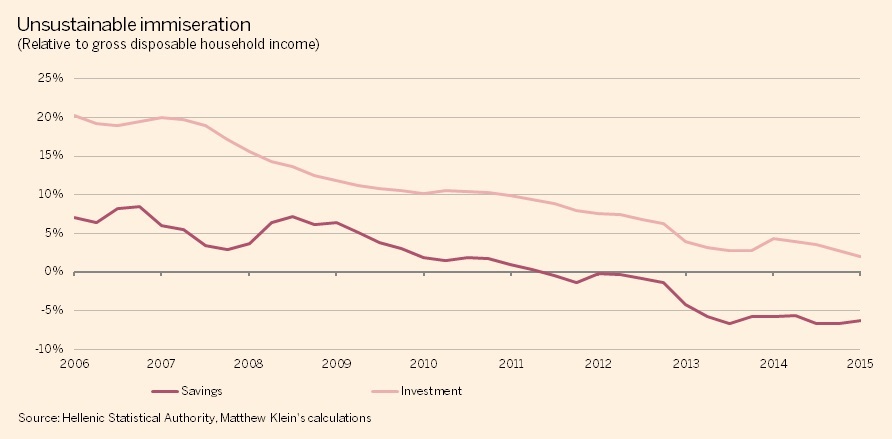

Τα ελληνικά νοικοκυριά έχουν ελαττώσει την επενδυτική τους δαπάνη ακόμη περισσότερο, από περίπου το ένα πέμπτο του διαθέσιμου εισοδήματος το 2007, σε μόλις 2% το 2015. Το κενό μεταξύ ακαθάριστης αποταμίευσης και ακαθάριστης επένδυσης είναι σχετικά μικρότερο τώρα (περίπου 9% του διαθέσιμου εισοδήματος) συγκριτικά με πριν την κρίση (13%), αλλά η συμπεριφορά που απαιτείται για να παραχθεί αυτό το κενό είναι πολύ λιγότερο βιώσιμη:

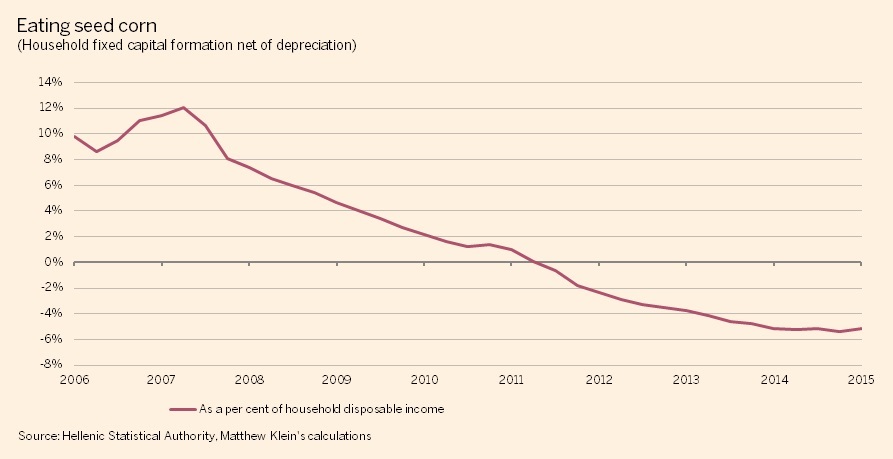

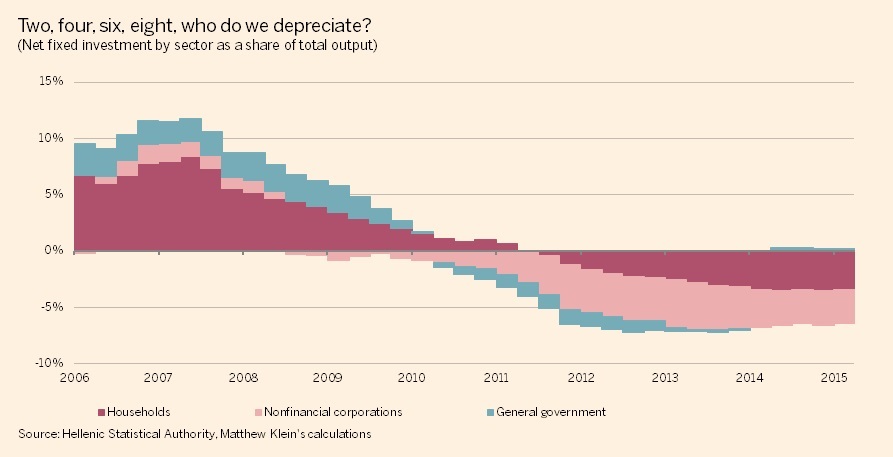

Επιπρόσθετα, αυτή η επενδυτική δαπάνη είναι υπερβολικά χαμηλή για να αντισταθμίσει την απόσβεση. Εξαιρώντας τη φυσιολογική φθορά, η δαπάνη των ελληνικών νοικοκυριών σε στέγαση, αυτοκίνητα κ.λπ. αυτή τη στιγμή κινείται με τον ρυθμό του -5% των εισοδημάτων των νοικοκυριών:

Τα νοικοκυριά δεν είναι τα μόνα που μειώνουν την επένδυση πολύ κάτω των ποσοστών αναπλήρωσης. Οι μη χρηματοοικονομικές επιχειρήσεις είναι σχεδόν στην ίδια κακή κατάσταση και, μέχρι πρόσφατα, η κυβέρνηση επίσης επένδυε λιγότερα από την απόσβεση των υφιστάμενων περιουσιακών στοιχείων. Ο συνδυασμένος αντίκτυπος είναι ότι το κεφάλαιο της Ελλάδας συρρικνώνεται κατά περίπου 6 με 7% σε σχέση με το παραγώμενο προϊόν από το 2012 και μετά:

Ακόμη κι αν η Ελλάδα διέθετε την πιο προηγμένη υποδομή, υπερπροσφορά στις νεόκτιστες κατοικίες και επιχειρηματικό εξοπλισμό βάσει της τελευταίας λέξης της τεχνολογίας, αυτό το επίπεδο αποεπένδυσης πιθανότατα δε θα ήταν λογικό. Όπως αποδεικνύεται, πέραν μερικών εξαιρετικών αυτοκινητόδρομων και ενός έκτακτου συστήματος μετρό στην Αθήνα, η Ελλάδα πιθανότατα θα ωφελούνταν από μια θετική καθαρή επένδυση.

Απόδειξη αποτελεί το εξαιρετικά υψηλό κόστος κεφαλαίου συγκριτικά με την υπόλοιπη Ευρώπη, το οποίο υπονοεί ότι υπάρχει πραγματική ζήτηση για αξιόλογα επιχειρηματικά σχέδια, αλλά ανεπαρκείς πόροι για να τα χρηματοδοτήσουν. Η δυσκολία στη συγκέντρωση κεφαλαίου για επενδύσεις σε επιπρόσθετη παραγωγική ικανότητα ίσως εξηγεί τις ασυνήθιστα κακές επιδόσεις του ελληνικού τομέα εξαγωγών, παρά τις μαζικές περικοπές στους μισθούς. Η πρόσφατη απόφαση της Ευρωπαϊκής Κεντρικής Τράπεζας να μειώσει τα χρηματοδοτικά κόστη των ελληνικών τραπεζών, θα έπρεπε ως εκ τούτου να βοηθήσει -αν υπάρχει μια χώρα που κάποια στιγμή έχει ανάγκη για πιο χαλαρή νομισματική πολιτική, αυτή είναι η Ελλάδα σήμερα.

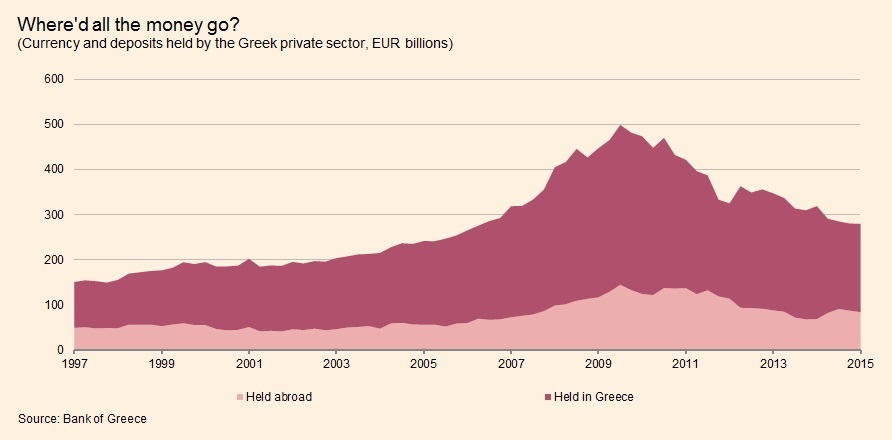

Ο ελληνικός ιδιωτικός τομέας σίγουρα χρειάζεται περισσότερα χρήματα. To συνολικό ποσό των μετρητών και καταθέσεων του ελληνικού ιδιωτικού τομέα, τόσο μέσα όσο και έξω από την Ελλάδα, έχει μειωθεί κατά ένα συγκλονιστικό 44% από το υψηλό στα μέσα του 2010:

Όπως σημειώθηκε παραπάνω, τα μετρητά και οι καταθέσεις των νοικοκυριών (τόσο μέσα όσο και έξω από την Ελλάδα, επισήμως) έχουν συρρικνωθεί κατά περισσότερο από 27% από το υψηλό του 2009.

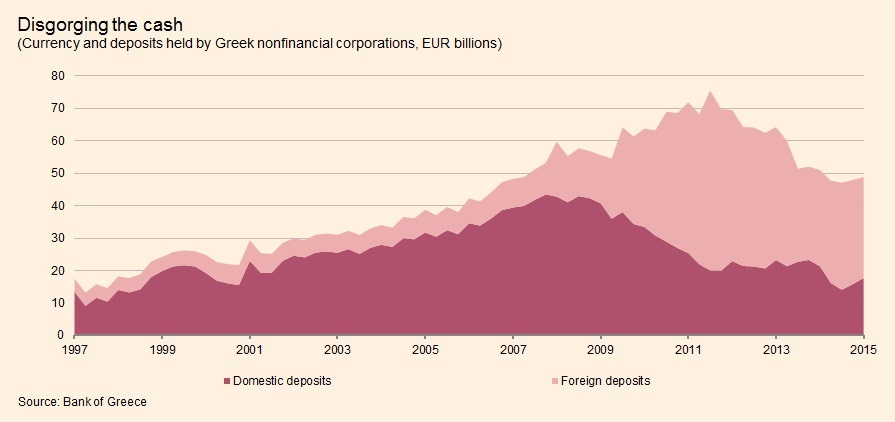

Ο μη χρηματοπιστωτικός εταιρικός τομέας, ο οποίος μετακίνησε τον μεγαλύτερο όγκο των ρευστοποιήσιμων περιουσιακών στοιχείων του εκτός Ελλάδος την περίοδο 2009-2011, έχει ωστόσο βιώσει μια πτώση στις καταθέσεις του της τάξης άνω του 35% από τα υψηλότερα επίπεδα του 2012:

Οι ελληνικές χρηματοπιστωτικές εταιρίες έχουν χάσει ακόμη περισσότερα ρευστοποιήσιμα περιουσιακά στοιχεία, τα οποία έχουν μειωθεί κατά περίπου 60% από το υψηλό τους στα μέσα του 2010:

Χωρίς περαιτέρω πληροφορίες, θα μπορούσε λανθασμένα να θεωρήσει κανείς ότι η πτώση στα ασφαλή περιουσιακά στοιχεία του ιδιωτικού τομέα της Ελλάδας μπορεί να σηματοδοτεί μια ανάκαμψη στην εμπιστοσύνη και προθυμία για επένδυση στην πραγματική οικονομία. Δυστυχώς, τα νούμερα που συνδέονται με τις τιμές των επισφαλών στοιχείων ενεργητικού, με τις επενδύσεις, τα εισοδήματα και τις καταθέσεις, υπαινίσσονται ότι χρόνια λιτότητας έχουν εξαθλιώσει τον ελληνικό λαό σε βαθμό «ρευστοποίησης».

Αν υπάρχει ένα θετικό σημείο σε όλα αυτά, είναι ότι θα μπορούσαν να υπάρξουν ελκυστικές ευκαιρίες για ξένους επενδυτές που θα βιαστούν να τις αδράξουν.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία