Η άνοδος των τιμών στα ελληνικά κρατικά ομόλογα τους τελευταίους μήνες και ταυτόχρονα η ομαλοποίηση στην καμπύλη των αποδόσεών τους (με τις βραχυπρόθεσμες λήξεις να προσφέρουν αποδόσεις αντίστοιχες με αυτές των μακροπρόθεσμων) δείχνουν ότι οι «αγορές» αποτιμούν μείωση του ρίσκου να έρθει η χώρα αντιμέτωπη με νέα πιστωτικά γεγονότα στο προσεχές μέλλον.

Η αύξηση της ορατότητας σχετικά με το ελληνικό πρόγραμμα και η άφθονη παροχή ρευστότητας στο χρηματοπιστωτικό σύστημα από την ΕΚΤ (η οποία προφανώς θέλει να αποφύγει «μαύρους κύκνους» ενόψει του βρετανικού δημοψηφίσματος και των ισπανικών εκλογών και εν μέσω των προκλήσεων που αντιμετωπίζουν οι ισολογισμοί μεγάλων ευρωπαϊκών τραπεζών) είναι οι κυριότεροι παράγοντες που οδηγούν στην αποκλιμάκωση του risk premium και της διακυμανσιμότητας των τιμών των ελληνικών κρατικών ομολόγων.

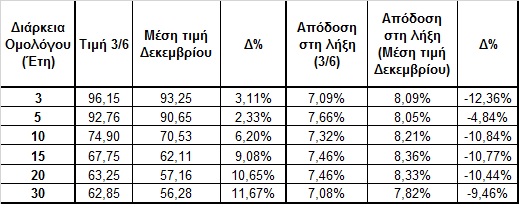

Πίνακας 1: Οι αποδόσεις στη λήξη και η πορεία των τιμών των ελληνικών κρατικών ομολόγων

Πηγή: Τράπεζα της Ελλάδος

Ελληνικά εταιρικά ομόλογα

Η πτώση των αποδόσεων στα ελληνικά κρατικά ομόλογα και η αυξημένη διάθεση των επενδυτών για επίτευξη αποδόσεων σε assets υψηλότερου ρίσκου συντέλεσαν στην αποκλιμάκωση των αποδόσεων και στα περισσότερα ομόλογα έκδοσης ελληνικών εισηγμένων επιχειρήσεων τους τελευταίους μήνες.

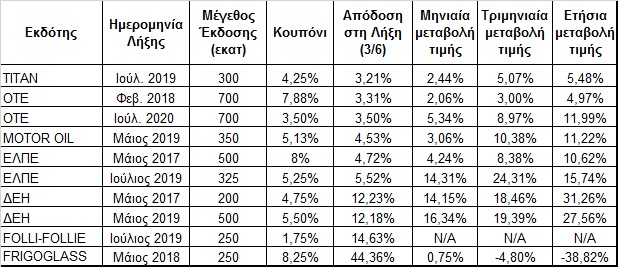

Με βάση τιμές της 6ης Ιουνίου, οι αποδόσεις των ελληνικών ομολόγων για διακράτηση μέχρι τη λήξη (yield to maturity) κυμαίνονται από 3,21% (ομόλογο λήξης 2019 του Τιτάνα) μέχρι 44,36% (ομόλογο λήξης 2018 της Frigoglass), δηλαδή σημαντικά υψηλότερα από τα ομόλογα εταιριών της Ευρωζώνης.

Το επιπλέον κόστος χρηματοδότησης μέσω ομολόγων αφαιρεί αρκετή από την ανταγωνιστικότητα των ελληνικών επιχειρήσεων, αν και θετικό είναι το γεγονός ότι κάποιες από αυτές (Τιτάν, ΟΤΕ, Motoroil, ΕΛΠΕ) μπορούν να δανεισθούν φθηνότερα από το ελληνικό Δημόσιο σε όρους απόδοσης στη λήξη.

Πίνακας 2: Οι αποδόσεις στη λήξη και η πορεία των τιμών των ομολόγων των ελληνικών εισηγμένων σε μηνιαία, τριμηνιαία και ετήσια βάση

Πηγές: quotenet.com, ariva.de, boerse-frankfurt.de, boerse-stuttgart.de

Εν τω μεταξύ, μεγάλο ενδιαφέρον αναμένεται να έχουν οι προσπάθειες δημιουργίας θεσμικού πλαισίου για την έκδοση εταιρικών ομολόγων εντός Ελλάδας, εξέλιξη που θα διευκολύνει την πρόσβαση αξιόχρεων επιχειρήσεων σε χρηματοδότηση, τη στιγμή που οι τράπεζες δυσκολεύονται να παρέχουν την απαιτούμενη ρευστότητα.

Το νομοθετικό πλαίσιο για τα εταιρικά ομόλογα αναμένεται να διευκολύνει την αγορά των εν λόγω τίτλων από επενδυτές που δε δύνανται να τοποθετήσουν ποσά υψηλότερα των 100.000 Ευρώ ανά έκδοση, κάτι που θα προσφέρει νέες δυνατότητες για διασπορά χαρτοφυλακίου και θα αυξήσει τη συναλλακτικότητά τους.

Η τρέχουσα συγκυρία των χαμηλών επιτοκίων ευνοεί τον εταιρικό δανεισμό μέσω έκδοσης ομολόγων. Όταν μάλιστα πρόκειται για σταθερά κερδοφόρες επιχειρήσεις, με δυνατά cash flows και εξωστρέφεια, η τάση ανόδου των τιμών των ομολόγων τους μπορεί να συνεχισθεί, μέχρι αυτές να συγκλίνουν αρκετά με τους ευρωπαϊκούς μέσους όρους.

Τους επόμενους μήνες, τα πάντα θα εξαρτηθούν αφενός από το ρίσκο χώρας και αφετέρου από το risk premium της κάθε εταιρίας. Η μεγάλη πτώση των αποδόσεων που προσφέρουν ομολογιακές εκδόσεις «χαμηλού ρίσκου» ενδέχεται να αναγκάσει θεσμικά χαρτοφυλάκια να αναζητήσουν ικανοποιητικές αποδόσεις σε τίτλους που έχουν «μείνει πίσω», όπως αυτοί επιλεγμένων ελληνικών επιχειρηματικών Ομίλων.

Παράλληλα, η σταδιακή ένταξη εταιρικών ομολόγων της Ευρωζώνης στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ δημιουργεί προσδοκίες για στήριξη των τιμών τους και λειτουργεί θετικά και για τα ελληνικά εταιρικά χρεόγραφα.

Σε αυτή τη φάση, η ευθεία συσχέτιση στις τιμές ελληνικών ομολόγων και μετοχών, που ήταν ιδιαίτερα έντονη από τα μέσα Φεβρουαρίου και πέρα, αναμένεται να δώσει νέα πνοή και στους εγχώριους μετοχικούς τίτλους εταιριών που ευνοούνται από τη μείωση στο κόστος χρηματοδότησης.

Αποποίηση Ευθύνης: Το άρθρο παρέχει γενική πληροφόρηση και δεν αποτελεί προτροπή για επενδύσεις. Οι επενδύσεις σε ομόλογα ενέχουν πολλά ρίσκα και μεταβάλλονται με βάση παράγοντες όπως η οικονομική κατάσταση του εκδότη, το ρίσκο χώρας, οι διακυμάνσεις στην καμπύλη επιτοκίων κλπ.

*Ο Πέτρος Στεριώτης είναι οικονομολόγος και κατέχει πιστοποιήσεις της Επιτροπής Κεφαλαιαγοράς στην Παροχή Επενδυτικών Συμβουλών και τη Διαχείριση Χαρτοφυλακίου Πελατών (email: [email protected]).

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα